Главная / Новости и изменения

Назад

Опубликовано: 13.02.2019

Время на чтение: 5 мин

0

290

Вне зависимости от того, какой доход приносит индивидуальному предпринимателю его деятельность, ежегодно он должен платить обязательные страховые взносы за себя. Даже если бизнес предпринимателя не является прибыльным, или же деятельность была приостановлена (без официального закрытия ИП), уплаты налогов не избежать.

- Какие фиксированные взносы необходимо платить

- Размеры взносов

- Порядок и сроки уплаты взносов Таблица

Также на необходимость оплаты взносов не влияет тот факт, есть ли у предпринимателя наемные сотрудники, или же он работает самостоятельно.

Какие взносы нужно платить ИП в 2019 году

Индивидуальные предприниматели обязаны уплачивать страховые взносы с выплат и вознаграждений, начисляемых в пользу физлиц в рамках трудовых отношений и гражданско-правовых договоров на выполнение работ, оказание услуг (п.1 ст. 419 НК РФ). Но также ИП должны перечислять обязательные страховые взносы «за себя» (ст. 430 НК РФ):

- на пенсионное страхование;

- на медицинское страхование.

В 2021 году перечислять страховые взносы «за себя» ИП обязаны в любом случае. То есть, вне зависимости от того, ведут ли они фактическую предпринимательскую деятельность или же просто зарегистрированы в статусе ИП и бизнесом не занимаются. Это следует статьи 430 НК РФ.

Существуют также страховые взносы на случай временной нетрудоспособности и в связи с материнством. Этот вид страховых взносов ИП, по общему правилу, не платят (п.6 ст. 430 НК РФ). Однако уплату этих взносов можно производить на добровольных началах. Это предусмотрено статьей 4.5 Федерального закона от 29.12.2006 № 255-ФЗ. Для чего платить эти взносы добровольно? Это делается для того, чтобы в случае, например, болезни, ИП мог бы получить соответствующее пособие по болезни за счет средств ФСС.

Страховые взносы «на травматизм» индивидуальные предприниматели не уплачивают совсем. Уплата этого вида страховых взносов ИП не предусмотрена даже на добровольной основе.

Обязательные фиксированные взносы ИП в 2021 году

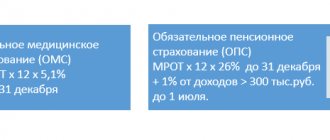

Взносы ИП на 2021 год никак не привязаны к МРОТ. Они установлены законом от 27.11.2017 № 335-ФЗ:

· в ПФР — 29 354 руб. + 1% с доходов ИП свыше 300 000 руб. (совокупный платеж ограничен лимитом 234 832 руб.);

· В ФОМС — 6 884 руб.

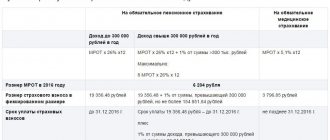

В таблице ниже указаны суммы всех платежей по взносам, а также сроки их уплаты:

| Куда платить | Размер (сумма) | Срок платежа |

| На пенсионное страхование в ФНС (фиксированная сумма) | 29 354 руб. | 31/12/2019 |

| На медицинское страхование в ФНС (фиксированная сумма) | 6 884 руб. | 31/12/2019 |

| На пенсионное страхование в ПФР с доходов, превышающих 300 000 рублей за 2021 год | 1% от суммы доходов, превысивших 300 000 руб. При этом сумма всех платежей ИП за себя ограничена суммой 234 832 руб. | 01/07/2020 |

Чем взносы отличаются от налогов

Для предпринимателя все платежи в бюджет воспринимаются одинаково. Это деньги, которые надо вовремя перечислить, чтобы не иметь проблем с налоговой инспекцией. Налоги, сборы, взносы учитываются при расчете общей фискальной нагрузки бизнеса, но правовая природа у них разная.

Налоги – это безвозмездные платежи, которые расходуются на усмотрение государства. А взносы поступают на личный счет каждого застрахованного лица и направляются на его пенсионное и медицинское страхование.

Чем больше сумма взносов на страховом счете, тем выше будет пенсия (с учетом действующих правил ее начисления и выплаты). Что касается обязательного медицинского страхования , то оно осуществляется на равных для всех условиях.

Сроки уплаты взносов “за себя”

Срок уплаты фиксированных взносов ИП — не позднее 31 декабря текущего года. То есть взносы за 2021 год нужно заплатить не позднее 31 декабря 2021 года.

Что же касается дополнительных взносов с превышения дохода в размере 300 000 рублей, то согласно п. 2 ст. 432 НК РФ такие взносы уплачиваются до 1 июля года, следующего за отчетным. То есть взносы за 2021 год нужно заплатить не позднее 1 июля 2021 года.

Далее рассмотрим некоторые особенности расчета и уплаты страховых взносов ИП «за себя» в 2021 году.

Рассчитайте свои обязательства с помощью схемы-подсказки

Рассчитайте самостоятельно свои обязательства по уплате в 2019-2020 годах страхвзносов, используя схему:

О том, что является доходом ИП при разных системах налогообложения, рассказали эксперты КонсультантПлюс. Переходите к разъяснениям, получив пробный доступ к системе бесплатно.

Если затруднения в расчете взносов остались, поищите свою ситуацию в таблице из следующего раздела.

Какую сумму ИП должен заплатить за неполный год

Если ИП зарегистрировался не с начала года или закончил деятельность в 2021 году, то он должен заплатить не полную сумму страховых взносов. В таком случае взносы считаются пропорционально количеству месяцев, в течение которых он был зарегистрирован как ИП.

Приведем пример расчета взносов ИП за себя в 2021 году, если ИП отрыто в 2021 году.

Предположим, что ИП зарегистрировался 15 января 2021 года. За полные 11 месяцев (с февраля по декабрь 2021 года) ИП должен будет заплатить:

- в ПФР 26 907,83 руб. (29 354 руб. : 12 мес x 11 мес.);

- в ФОМС 6 310,33 руб. (6 884 руб. : 12 мес x 11 мес.)

За часть января 2021 года нужно посчитать пропорционально количеству дней, в течение которых ИП был предпринимателем. Всего в январе 2021 года 31 день, а ИП зарегистрировался 15 числа, то есть был предпринимателем 17 дней в месяце (31 дн. – 14 дн.). Поэтому сумма за январь составит:

- в ПФР 1 341,45 руб. (29 354 : 12 х 17/31);

- в ФФОМС 314,59 руб. (6 884 руб. : 12 х 17/31).

Сумму считаем с копейками, округляем до копеек по правилам округления. Общая сумма взносов:

- в ПФР 28 249,28 руб. (26 907,83 руб. + 1 341,45 руб.);

- в ФФОМС 6 624,92 руб. (6 310,33 руб. + 314,59 руб.).

Аналогичным образом можно рассчитать взносы ИП, если он прекратил деятельность в качестве ИП в 2021 году.

Если предприниматель в 2021 году принял решение прекратить деятельность и сняться с учета в налоговом органе, то оплатить взносы он обязан в течение 15 дней с даты снятия с учета.

Открыли ИП — без страховых платежей не обойтись

Начнем разговор о фиксированных страховых взносах (ФСВ) ИП с примера.

По окончании колледжа Зайнетдинов Рустам Рафикович долго не мог устроиться по специальности и от безысходности решил стать ИП. Собрал необходимые документы и представил их в налоговую инспекцию.

Вскоре ему предложили должность механика на заводе с достойной зарплатой и соцпакетом. Его так увлекла новая работа, что до конца года он так и не вспомнил, что по документам он является ИП.

Поэтому полученные по почте требования об уплате страховых взносов стали для него полной неожиданностью. Почему возник долг, если фактически предпринимательством он не занимался?

Если бы несостоявшийся предприниматель вовремя изучил ст. 430 НК РФ, он не стал бы так легкомысленно забывать о регистрации ИП и учел, что пока он числится в ЕГРИП (как действующий предприниматель), платить взносы ему всё равно придется.

Узнайте, как самостоятельно зарегистрироваться в качестве ИП, где взять образец заполнения заявления на регистрацию и что делать дальше после регистрации.

Когда ИП может не платить налоги, узнайте из этой статьи.

Сколько в наступившем году придется заплатить предпринимателям, узнайте далее.

Страховые взносы ИП в 2021 году при превышении дохода 300 000 рублей

Если за 2021 год год доходы ИП будут больше 300 тыс. руб., то сверх взносов, указанных выше, ИП должен заплатить пенсионные страховые взносы в размере 1% от суммы дохода, превысившего 300 000 руб. При этом максимальная величина таких взносов в 2021 году составляет 234 832 руб. = 8 x 29 354 руб.

Сумма дополнительных взносов в ПФР = Сумма доходов – 300 000 х 1%

Дополнительный взнос на ОПС – 1% с доходов, превышающих 300 000 руб. (Письмо ФНС от 18.04.2018 N БС-2-11/) за год. Доходами считаются:

- при УСН – все учитываемые доходы без учета ваших расходов. Объект налогообложения – “доходы” или “доходы минус расходы” значения не имеет;

- при ЕНВД – вмененный доход (пп. 4 п. 9 ст. 430 НК РФ). Чтобы посчитать его, сложите показатели строк 100 разд. 2 деклараций по ЕНВД за все четыре квартала года;

- при уплате НДФЛ – доходы, уменьшенные на профессиональные вычеты.

Пример расчета взносов ИП с доходов 1%

С 1 января по 31 декабря 2021 года ИП вел предпринимательскую деятельность на УСН. Доходы предпринимателя составили 16 млн. руб. Так как предприниматель отработал расчетный период полностью, за 2019 год он не позднее 31 декабря 2021 года заплатил фиксированные суммы. Не позднее 31 декабря 2021 года ИП перечислил:

- на пенсионное страхование ОПС – 29 354 руб.;

- на медстрахование — ОМС – 6 884 руб.

Расчет исходя из доходов равен 157 000 руб. ((16 млн. руб. – 300 000 руб.)) x 1%. Эта сумма не превышает 234 832 руб. ИП уплатил 157 000 руб. в ПФР не позднее 1 июля 2021 года.

Итоги

МРОТ не участвует в расчете фиксированных платежей для ИП в 2019-2020 годах. Конкретные суммы взносов обозначены в НК РФ. Для 2020 года — 32 448 руб. на ОПС и 8 426 руб. на ОМС. А для ИП, занятых в пострадавших от коронавируса отраслях, сумма взносов на ОПС снижена до 20 318 руб.

Если доход превысил 300 000 руб., вносится дополнительный платеж в ПФР (1% от суммы превышения дохода над указанным лимитом).

Получение или утрата внутри года статуса ИП размер страхвзносов уменьшает соразмерно длительности периода пребывания физлица в таком статусе.

Источники: Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Налоги

Главная новость в сфере налогообложения — повышение НДС с 1 января 2021 года. Максимальная ставка налога на добавленную стоимость увеличится с 18% до 20%. Рост НДС отразится даже на тех предпринимателях, которые его не платят, потому что работают на спецрежимах.

Большинство ИП встроены в цепочку контрагентов, работающих на общей системе, поэтому повышенная ставка НДС отразится в цене приобретаемых товаров и услуг. Многие эксперты считают, что реальный рост цен превысит 2%, и в итоге это негативно повлияет на потребительский спрос.

Что касается налоговых ставок на спецрежимах, то тут ситуация более ровная. Для плательщиков УСН и ЕСХН ничего не изменилось. На ЕНВД ожидается небольшой рост налоговых платежей из-за ежегодного увеличения коэффициента К1, в данном случае — с 1,868 до 1,915.

Также может вырасти стоимость патента ИП в отдельных регионах, но здесь всё зависит от решений муниципальных органов власти. Если они воспользуются своим правом изменить потенциальный годовой доход на определённые виды деятельности, то патент будет стоить дороже.

Но настоящим новшеством в налогообложении ИП можно назвать новый вид налога – на профессиональный доход. Этот налог разработан специально для так называемых самозанятых, которые занимаются мелким бизнесом без регистрации в ИФНС.

Стать плательщиками НПД с 2021 года могут также индивидуальные предприниматели, которые ведут деятельность на территории Москвы, Московской и Калужской областях, Республики Татарстан.

Ставка налога на профессиональный доход зависит от категории клиентов или покупателей. Если это обычные физлица, то налог составит всего 4% от полученного дохода, а если ИП или организации, то 6%. Страховые взносы за себя плательщики НПД не платят.

Чтобы работать в рамках этого нового режима на территории одного из указанных выше регионов, надо соблюдать ряд ограничений:

- не иметь работников;

- получать годовой доход не более в 2,4 млн рублей;

- не заниматься перепродажей товаров, а также торговлей подакцизными и маркированными товарами.

Все остальные условия для плательщиков НПД можно узнать из первоисточника.

В каких случаях можно приостановить уплату фиксированных платежей?

Действующее законодательство предусматривает периоды, когда предприниматель не уплачивает страховые взносы (п. 7 ст. 430 НК РФ, Федеральный закон от 28.12.2013 № 400-ФЗ «О страховых пенсиях»), а именно на период:

- прохождения им военной службы по призыву;

- ухода одного из родителей за каждым ребенком до достижения им возраста полутора лет;

- ухода, осуществляемого трудоспособным лицом за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет;

- проживания супругов военнослужащих, проходящих военную службу по контракту, вместе с супругами в местностях, где они не могли трудиться;

- проживания за границей супругов работников, направленных, в частности, в дипломатические представительства и консульские учреждения РФ, международные организации, перечень которых утверждается Правительством РФ.

Отчётность

Изменения в бланках и формах в основном принимают к началу нового отчётного периода. Однако чиновники не всегда успевают зарегистрировать документы в Минюсте вовремя, поэтому иногда новые бланки утверждают в разгар отчётной кампании. Так однажды произошло с декларацией по УСН за 2015 год, когда в один период действовали сразу две разных формы.

То есть, вполне возможно, что до конца текущего года будут приняты ещё какие-то новые формы отчётностей, но пока нам известно только об этих:

- Новая декларация 3-НДФЛ для ИП на общей системе налогообложения (приказ ФНС от 3 октября 2021 г. N ММВ-7-11/[email protected]).

- Новая форма по декларации для ЕНВД утверждена приказом ФНС от 26 июня 2021 г. N ММВ-7-3/[email protected] Первый раз по этой форме надо отчитаться в период с 1 по 20 января 2019 года.

- Новый бланк расчёта по страховым взносам для работодателей ещё не принят, но его проект уже размещён для обсуждения.

Кроме того, на официальном портале размещён законопроект об отмене декларации по УСН для объекта «Доходы». Чиновники считают, что если все доходы упрощенца проходят через онлайн-кассу, необходимости в сдаче отчётности нет.

Как оплатить взносы через сбербанк онлайн личный кабинет

Если предприниматель открывает расчетный счет в Сбербанке, ему предоставляется интернет-банкинг «Сбербанк Бизнес Онлайн». С помощью него можно легко произвести уплату взноса не выходя из дома. Рассмотрим процесс по шагам.

Шаг 1. Войти в систему

Зайти в интернет-систему необходимо по ссылке: https://sbi.sberbank.ru:9443/ic/dcb/ Для входа используется ИНН в качестве логина и личный пароль. Далее, необходимо будет подтвердить операцию входа при помощи ввода кода из СМС.

Шаг 2. Создать платежку

Необходимо выбрать пункт «Платежи и переводы» и затем «Платеж в бюджет». На экране появится форма создания документа, в которую необходимо будет ввести данные.

В графу «Сумма платежа» нужно ввести размер взноса, который необходимо перечислить. На год предпринимателю установлена фиксированная сумма, которую можно оплатить сразу, либо частями. Главное, чтобы до конца года она была перечислена полностью.

В части НДС нужно указать «НДС не облагается».

Затем необходимо ввести реквизиты получателя взносов. Их можно взять на сайте налоговой https://service.nalog.ru/addrno.do , либо получить в ФНС. Для удобства реквизиты можно сохранить в качестве шаблона, и дальнейшие платежи делать при помощи его.

Поле «Платеж за третье лицо» дает возможность сделать перечисление за стороннюю организацию.

В поле «Статус плательщика 101» нужно указать 09, что обозначает ИП.

В поле «КБК 104» записывается необходимый код КБК.

В поле «ОКТМО 105» необходимо проставить присвоенный предпринимателю код ОКТМО.

В поле «Основание платежа 106» проставляется ТП, если платеж идет за этот же год.

В поле «Показатель налогового периода» для взносов указываем «Год» и его номер из 4 цифр.

Номер документа и УИН ставим «0», дате платежа выбираем «Не указывать».

Внимание: в назначение платежа необходимо словесно описать за что совершается платеж. Например: «Страховые взносы на обязательное пенсионное страхование ИП в фиксированной части за 2021 год». По сути, заполнение данного поля не так важно, поскольку платеж разносится, в первую очередь, по КБК.

Очередность платежа необходимо выбрать «5».

Сформированную платежку можно сохранить как шаблон, чтобы пользоваться ей в дальнейшем.

Шаг 3. Проверить на наличие ошибок

Система сама проверит правильность заполнения полей. Она не даст сохранить платежку, если в ней будут ошибки. Если выводится ошибка в КПП, то поскольку у предпринимателя данного кода нет, необходимо вписать «0».

Шаг 4. Подписать документ

После того, как платежка сформирована, ее необходимо подписать при помощи кода из СМС. После этого платеж будет завершен.

Как гарантированно разобраться с налогами и отчетностью?

Эффективнее всего обратиться в компанию, профессионально оказывающую услуги по ведению налоговой и бухгалтерской отчетности. Вы можете заказать консультации, формирование конкретного отчета или полное сопровождение. Мы приглашаем к нам, в !

Почему нам доверяют?

- Многолетний опыт. Он помогает нам заранее знать все подводные камни налогообложения и отчетности, а также избежать множества распространенных ошибок.

- Многопрофильность. У нас работают не только бухгалтера, но и юристы.

- Услуги от команды специалистов. Вы не зависите от одного человека и получаете многоуровневую проверку работ.

Позвоните нам по номеру телефона, указанному на сайте или заполните форму обратной связи, чтобы сотрудники компании сориентировали по точной стоимости и рассказали, как начать сотрудничество.

Регистрация ИП

Все варианты регистрации ИП сводятся к двум способам — самостоятельно и с помощью специалиста. Каждый способ имеет свои плюсы и минусы:

| Способ | Цена | Плюсы | Минусы |

| Самостоятельно через «Госуслуги» | 0 ₽ | Дешево. Не нужно ехать в налоговую. | Нужно иметь усиленную электронную квалифицированную подпись (№234-ФЗ от 29.07.2018). Ошибка в заявлении грозит отказом. |

| Самостоятельно через ИФНС | В городе прописки: 800 ₽ – пошлина В другом городе: 800 ₽ – пошлина 1200 ₽ – нотариус 500 ₽ – курьер | Делаете всё сами. Если находитесь в городе прописки, достаточно посетить налоговую 2 или 4 раза. | Нельзя допускать ошибки в заполнении документов. Теряете время и тратите деньги на такси. Если вы – не в городе прописки, нужно посетить нотариуса и курьерскую службу. |

| Через «Дельта Финанс» — эконом | 800 ₽ – пошлина 1750 ₽ – тариф | Юрист готовит документы, вы подаете их в налоговую. Мы дарим месяц бухгалтерского обслуживания бесплатно. | Тратите время на посещение ИФНС и деньги на такси. |

| Через «Дельта Финанс» — под ключ | 800 ₽ – пошлина 3250 ₽ – тариф | Юрист готовит и подает документы в налоговую, забирает лист записи ЕГРИП, консультирует по выбору системы налогообложения и подает заявление о переходе на выбранный режим. Мы дарим месяц бухгалтерского обслуживания бесплатно. | На 1000-2000 ₽ дороже, чем вариант «сделай сам». |

Вместе с услугой регистрации ИП под ключ вы можете заказать подготовку документов для открытия расчетного счета в рекомендуемом банке.