Организации и предприятия, которые владеют земельными наделами, унаследовали право владения или получили право бессрочного пользования, обязаны оплачивать в бюджет земельный налог. Сроки уплаты, а также размер ставки установлены законодательством РФ, и указаны в Налоговом кодексе в ст.387 п.7. Объектами налогообложения являются земельные участки, которые расположены в рамках территорий муниципальных образований и городов со статусом Федерального значения.

Важно! Не облагаются налогом земли в составе имущества собственников многоквартирных домов. Это правило указано в НК РФ в ст.389 п.2.

Кто относится к плательщикам

Производить внесение налогового сбора на владение и пользование участками земли обязаны лица из следующих двух категорий:

- физические;

- юридические.

Все они должны обладать участками земли по праву собственности или пользования, длящегося бессрочно, кроме того, наследуемые пожизненно.

Согласно положениям ГК РФ, как собственность искомая земельная территория воспринимается лишь с того момента, как прошла процедуру государственной регистрации. Именно эти бумаги в дальнейшем играют роль основания для взятия с плательщика обсуждаемого налогового отчисления.

Не относятся к плательщикам те компании и граждане, которое пользуются участками не как собственники, а арендаторы, то есть временные владельцы, право которых подкреплено соответствующим бумажным договором. В этом случае они уплачивают хозяину земли арендную плату.

Основные изменения по земельному налогу в 2021 году

Ключевые положения о налоге

Земельный налог является местным, так как это вид фискального обременения, который регулируется органами власти муниципалитетов и городов федерального значения. Муниципальные власти вправе регулировать налоговые ставки, утверждать льготы или даже освобождения от уплаты обязательств в государственный бюджет. Однако следует помнить, что основные нормы и правила налогообложения закреплены в НК РФ, и местные нормы не могут противоречить действующим федеральным положениям.

Итак, объектом обложения признаются земли. Следовательно, налогоплательщиками земельного налога признаются владельцы участков земли. Причем право владения может возникнуть не только по договору купли-продажи, но и на иных основаниях. Например, получение земель в бессрочное и(или) безвозмездное пользование, наследование и другие.

Обратите внимание, что не все участки земли могут быть признаны объектами налогообложения. Так, к примеру, участки, входящие в состав водных объектов или лесных, исключены из облагаемых. К тому же полностью исключены объекты культурного наследия, земли специального назначения, участки под многоквартирными домами и многие другие. Исчерпывающий перечень исключений закреплен для каждого муниципалитета в отдельном порядке.

ВАЖНО!

Пользователи земель, переданных в безвозмездное срочное пользование, а также по договорам аренды, не признаются налогоплательщиками (п. 2 ст. 388 НК РФ).

Учтите, что от категории и места расположения земли зависит не только ставка обременения и льготы, но и КБК по земельному налогу в 2020.

Объекты, подлежащие обложению налогом

Снимается сбор с тех территорий, находящихся внутри границ некоторых субъектов страны, или же городов, имеющих значимость на федеральном уровне. Одновременно очень важно, чтобы в искомом субъекте действовал налог, в противном случае его выплата становится не обязательной.

Перечень объектов, подлежащих обложению земельным налогом

Не подлежат обложению налогом наименования из следующего списка.

- Участки земли, которые более не являются объектами оборота ввиду написанных соответственно законов. К ним относятся: территории, причисленные по статусу к заповедникам природным или паркам национального характера;

- участки с обустроенными на них зданиях, служащих работе Вооруженных сил нашей страны или иных воинских представителей, судов;

- площадей, с находящимися на них объектами федеральных организаций;

- участки с размещенными объектами, позволяющими эксплуатировать атомного характера энергию, хранящие радиоактивные, ядерные материалы;

- участки, со стоящими на них наименованиями, согласно разновидностям работы организованы поселения закрытого типа;

- тюрьмы, колонии, в которых организована и ведется деятельность ФС по приведению в действие наказаний;

- кладбищами;

- любыми зданиями, носящими инженерный характер, которые относятся к охране страны и ее границ.

Финансовая база для вычисления величины налога

Расчет налогового отчисления ведется на основании имеющейся финансовой базы, в данном случае в ее роли выступает цена участка земли кадастровая, приближенная к рыночной ее оценке, определенная по правилам, представленным в законодательстве нашей страны, регулирующем земельные отношения.

Чтобы определить цену кадастровую для конкретного участка, необходимо пройти процедуру государственной оценки. Информация по цене участка затем будет занесена в ГКН.

Аббревиатура ГКН расшифровывается как государственный кадастр недвижимости

Это своего рода свод информации, представленной скоплением документов, каждый из которых относятся к конкретной земельной территории. Помимо информации по характеристикам участка земли, он содержит сведения о стоящих на них строениях, особенных условий использования каждого наименования и тому подобную информацию.

Также существует документ под названием кадастровая книга, также содержащая в себе информацию по искомой земле, а именно:

- цену объекта;

- кто проводил оценку;

- дата проведения процедуры;

- границы отреза земли;

- к какой категории относится площадь;

- разновидность использования, разрешенная на искомой территории;

- какие строения расположены на участке.

После того, как процедура регистрации пройдена, объект получает уникальный кадастровый номер, указанный в паспорте участка. В него в дальнейшем станут заносить любую информацию, касающуюся проведенных по нему сделок.

Определение кадастровой цены производится на основе стоимости объекта рыночной, то есть она велика и обновляется постоянно, чтобы соответствовать имеющейся на рынке каждого региона или города федерального значения ситуации.

Существующие ставки по налогу

Устанавливаются искомые величины ставок согласно законодательным актам субъектов страны или же городов, имеющих федеральную значимость, однако запрещено превышение установленных правительством страны границ в 0,3% для:

- земель, эксплуатирующихся в сельском хозяйстве от государства или земель, использующихся для той же цели в пределах населенных пунктов;

- территорий, отданных фонду страны жилищной направленности, на которых расположены инженерные объекты, обеспечивающие должный уровень существования внутри жилых комплексов;

- площади, отданные под индивидуальное хозяйствование, то есть огород, сад, фермерство и для дачи.

По полтора процента снимают с налоговой базы с земельных участков, имеющих прочие характеристики.

При этом власти муниципального образования вправе дифференцировать размер ставок согласно характеристикам каждого земельного участка и категориям владеющих ими граждан.

Так, льготы по обсуждаемому налоговому отчислению положены следующим представителям:

- героям страны;

- носителей ордена Славы;

- людей с инвалидностью третей степени, потерявшие полную способность к труду;

- инвалиды оставшихся двух групп, которым определили состояние до наступления 2004 года, не потерявшие способность к труду;

- ветеранов военных действий;

- лиц, принимавших участие в устранении последствий аварий ЧАЭС, союзе «Маяк», утилизации ядерных отходов на реке «Тече» и ядерных испытаниях полигона в Семипалатинске;

- персон, участвующих в испытаниях оружия ядерной и термоядерной направленности, а также устранения установок на объектах военного характера;

- пострадавших от лучевой болезни лиц.

Чтобы базу уменьшили, нужно предоставить в службу налоговую соответствующие документы, играющие роль подтверждения.

Кто освобождается от уплаты земельного налога?

В данной статье подробно рассмотрим, какие существуют льготы по земельному налогу, кто освобождается от уплаты, а также какие объекты подлежат налогообложению.

Видео – Земельный налог для физических лиц

Условия для юрлиц

Плательщиками признаются не только простые граждане — собственники земель, но и юридические лица. Так, организация — владелец участка или доли в нем обязана нести аналогичные фискальные обременения, что и физическое лицо.

Обратите внимание, что режим налогообложения, применяемый компанией, не имеет значения в части применения правил. Простыми словами, если компания перешла на упрощенную или специальную систему налогообложения, платить земельный налог все равно придется. Согласно положениям НК РФ, ни один из спецрежимов не предусматривает освобождение от земельного налога.

Еще раз повторимся, что организации обязаны платить в общем порядке. Однако местные органы власти вправе предусмотреть освобождения и льготы для отдельных категорий налогоплательщиков. Например, муниципалитет может освободить градообразующее предприятие и бюджетные учреждения от уплаты. Льготниками могут быть абсолютно любые экономические субъекты, а также простые граждане. Главное, чтобы такого рода решение было закреплено соответствующим нормативно-правовым актом. Если решение есть об освобождении, то и КБК земельного налога не пригодится.

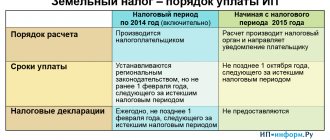

Налоговый период сбора

К периоду обложения по искомому сбору относятся календарные двенадцать месяцев, наступающие с первого дня года и продолжающиеся до конца декабря того же года. Отчет предоставляется в службу налоговую организациями четыре раза:

- через первые три месяца года;

- после полугодия;

- на девять месяцев;

- в год.

Власти муниципальных образований и городов значимости федеральной имеют право на изменение сроков и частоты предоставления отчетности.

Определяется величина налогового отчисления за владение землей, предназначаемая казной страны, как процент от налоговой базы, то есть цены объекта кадастровой.

Для организаций величина налога выплачивается несколько раз в виде авансовых платежей и в конце года в виде остатка, полученного как разница от общей, начисленной за год суммы, и вычтенными из нее авансовыми платежами, ранее уплаченными в казну страны.

Если во время прохождения актуального периода налогового права собственности на конкретный участок земли к владельцу прекращается, то высчитываться величина сбора, полагающегося у плате, будет с использованием специализированного коэффициента, являющегося отношением между количеством месячных сроков, в течение которых участок находился во владении, к двенадцатимесячному периоду за весь срок налоговый.

То есть формула его вычисления будет выглядеть следующим образом:

К = А:В

Где К – коэффициент, А – время нахождения участка во владении на текущий период предоставления отчетности, В – общее количество месяцев в году.

Существует перечень полностью освобожденных от внесения выплаты по искомому сбору организаций. К ним относятся:

- исполнительные структуры Министерства юстиции государства, использующие земельные участки для ведения основной деятельности;

- компании-владельцы автодорог России;

- организации религиозной направленности, для них речь идет об участках, местом расположения которых стали церкви, храмы и прочие строения аналогичной направленности;

- компании для инвалидов, внутри штата, которых не менее 80% целевых представителей с инвалидностью, также касательно земель, использующихся для осуществления деятельности основной направленности;

- компании, капитал уставного характера которых сформирован за счет вливаний со стороны организаций для людей с инвалидностью, при этом в штате численность работников с инвалидностью не менее половины;

- компании, владельцами имущественных объектов которых являются упомянутые союзы для людей с инвалидностью, касательно участков земли, которые используются для целей реабилитационной направленности, оказания помощи людям с инвалидностью характера правового и тому подобное;

- организации, где ведется художественной направленности промысел народный;

- физлица, представители коренных сибирских народностей, в отношении земель, на которых они живут согласно традиционному укладу;

- компании, являющиеся членами особых зон экономического характера, в отношении земель, находящихся у них во владении не менее пяти лет.

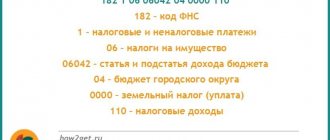

Коды бюджетной классификации по земельному налогу для юридических лиц

Во время оформления документации платежной, касающейся выплат налогового сбора за владение землей, необходимо использовать коды бюджетной классификации – последовательности цифровые, которые служат для обозначения того или иного вида отчислений в казну страны.

Определить, какой код подходит в конкретном случае можно согласно расположению участка земли, по которому вносят плату.

Посмотрите в нижеследующей таблице, какие кодировки соответствуют каждому типу поселений.

Таблица 1. Коды бюджетной классификации по месту расположения участка

| Месторасположение земельного участка | КБК по земельному налогу |

| В границах внутригородских муниципальных образований городов федерального значения (Москва, Санкт-Петербург, Севастополь) | 182 1 0600 110 |

| В границах городских округов без внутригородского деления | 182 1 0600 110 |

| В границах городских округов с внутригородским делением | 182 1 0600 110 |

| В границах внутригородских районах | 182 1 0600 110 |

| В границах межселенных территорий | 182 1 0600 110 |

| В границах сельских поселений | 182 1 0600 110 |

| В границах городских поселений | 182 1 0600 110 |

Отдельные последовательности цифр предусмотрены для выплаты пеней, начисленных на несвоевременно уплаченный налог на земельный участок. Рассмотрите существующие наименования для каждого поселения в нижеследующей таблице.

Таблица 2. Значения КБК по пене на земельный налог

| Месторасположение земельного участка | КБК по земельному налогу |

| В границах внутригородских муниципальных образований городов федерального значения (Москва, Санкт-Петербург, Севастополь) | 182 1 0600 110 |

| В границах городских округов без внутригородского деления | 182 1 0600 110 |

| В границах городских округов с внутригородским делением | 182 1 0600 110 |

| В границах внутригородских районах | 182 1 0600 110 |

| В границах межселенных территорий | 182 1 0600 110 |

| В границах сельских поселений | 182 1 0600 110 |

| В границах городских поселений | 182 1 0600 110 |

Кроме того, отчисления штрафные иного вида имеют также собственный список кодировок.

Таблица 3. КБК для штрафов по земельному налогу

| Месторасположение земельного участка | КБК по земельному налогу |

| В границах внутригородских муниципальных образований городов федерального значения (Москва, Санкт-Петербург, Севастополь) | 182 1 0600 110 |

| В границах городских округов без внутригородского деления | 182 1 0600 110 |

| В границах городских округов с внутригородским делением | 182 1 0600 110 |

| В границах внутригородских районах | 182 1 0600 110 |

| В границах межселенных территорий | 182 1 0600 110 |

| В границах сельских поселений | 182 1 0600 110 |

| В границах городских поселений | 182 1 0600 110 |

Если вы ошибочно внесли неподходящий код при заполнении платежного документа по земельному налогу, штрафной санкции или процентам по нему, однако верно указали получателя, штраф или пеню вам не начислят, так как платеж в бюджет страны поступил в любом случае. Просто подайте в отделение налоговой службы заявление на уточнение поступления платежа.

КБК земельный налог: пени, штрафы, проценты

Если предприятие оплачивает налоговый сбор не в установленные сроки, оно нарушает законодательство. В результате к нему будут применены штрафные санкции. Пеню начисляют за каждый день просрочки платежа. Ее могут отменить в том случае, если организация неправильно указала в платежном поручении КБК, а затем подала заявление на уточнение реквизитов платежа. То есть, код был исправлен. Штраф оплачивают один раз за несвоевременное или неполное перечисление налога. Размер процентов по платежу зависит от суммы налогового сбора.