Жители России основные льготы по налогу на имущество могут найти в статье 407 НК РФ. Именно сегодня мы постараемся рассмотреть то, что она предлагает. Ведь, никто не желает платить налоги, уж слишком они большие. Так что власти придумали льготы. Смогут ли они спасти наших жителей от лишних трат?

Льготы условно можно поделить на три вида: федеральные, что установлены в отношении отдельных видов имущества; федеральные льготы, которые установлены отдельным категориям жителей; льготы, создающиеся органами муниципальных образований и органами местного самоуправления.

Объекты налогообложения физических лиц и налоговые вычеты – за что налог платить не придется?

В соответствии со статьей 401 НК РФ, сбор оплачивается не со всех объектов.

| Объекты, подлежащие налогообложению: | |

| 1. | Жилое домовладение |

| 2. | Квартира, комната |

| 3. | Гараж, машиноместо |

| 4. | Единый недвижимый комплекс, имеющий в своем составе жилое помещение |

| 5. | Объект незавершенного строительства, относящийся к жилому фонду |

| 6. | Иные здания, строения, сооружения жилого типа |

Не придется выплачивать сборы за владение жилыми строениями, расположенными на земле, предусмотренной для:

- ЛПХ.

- Дачи или хозяйства на ее территории.

- Огорода или сада.

- ИЖС.

Не нужно будет оплачивать налог и с имущества, относящегося к собственности многоквартирного дома.

Подробнее читайте, как рассчитать налог на землю для физического и юридического лица в зависимости от категории земли, все новости о новой системе земельного налогообложения.

Все включено

Такие разъяснения дала Федеральная налоговая служба. Они потребовались в связи с тем, что в социальных сетях и мессенджерах стала набирать обороты рассылка, призывающая граждан успеть написать заявления на вычеты до 1 ноября, поскольку после этой даты они якобы потеряют право ими пользоваться.

Статья 403 Налогового кодекса РФ предусматривает, что при начислении налога на имущество физлиц налоговая база уменьшается в отношении каждого жилого дома на величину кадастровой стоимости 50 квадратных метров от его общей площади, применительно к квартире и части жилого дома — на величину кадастровой стоимости 20 квадратных метров. Если же речь идет о комнате или части квартиры, то при расчете налога можно получить «скидку» с 10 квадратных метров.

Эти вычеты применяются автоматически при расчете налога для всех объектов. К примеру, если человек владеет тремя квартирами, комнатой, двумя жилыми домами, то вычет будет предоставлен в отношении каждой из трех квартир, комнаты и каждого из домов. При этом собственнику не нужно обращаться в налоговую с каким-либо заявлением, включая заявление о предоставлении налоговой льготы.

В Федеральной налоговой службе напоминают, что в уведомлении для уплаты налога на имущество физлиц, которое направляется собственникам, в графе «налоговая база» указывается кадастровая стоимость объекта уже с учетом ее уменьшения на величину налогового вычета. Если при его применении налоговая база принимает отрицательное значение, налог за такой объект не выставляется.

Пенсионеры вообще освобождены от уплаты налога за недвижимость, напоминает Анатолий Нагиев, руководитель практики налогового права НЮС «Амулекс». Льгота предоставляется в отношении одного объекта налогообложения каждого вида по выбору самого гражданина.

Пенсионерам положен вычет по земельному налогу. Выбрать участок и направить уведомление в налоговую нужно до 1 ноября

С 2021 года пенсионеры, ветераны, инвалиды и некоторые другие категории граждан (полный перечень указан в п. 5 статьи 391 НК РФ) также получили право на вычет при расчете земельного налога. В их случае сумма налога уменьшается на величину кадастровой стоимости 600 квадратных метров по одному земельному участку независимо от категории земли. Если участок 6 соток и меньше, платить налог не нужно, если превышает 6 соток, его рассчитают за оставшуюся площадь. Человек, имеющий два или больше участков, может выбрать тот, в отношении которого будет действовать вычет, и направить уведомление об этом в любую налоговую.

Поскольку все льготы носят заявительный характер, налогоплательщики до 1 ноября года, являющегося налоговым периодом, должны уведомить налоговую инспекцию об объектах, в отношении которых будет применяться налоговая льгота.

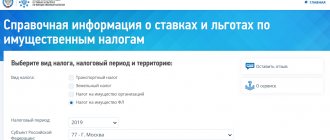

Уведомление нужно будет подавать по форме, утвержденной налоговым органом. Она размещена на сайте nalog.ru. Направить уведомление можно через Личный кабинет налогоплательщика, почтовым сообщением в налоговую инспекцию или подать лично в любую налоговую инспекцию.

6 соток — на кадастровую стоимость этой части участка уменьшается земельный налог для пенсионера

Если уведомление не поступит, вычет по земельному налогу будет применяется автоматически в отношении одного земельного участка с максимальной исчисленной суммой земельного налога. Если человек, имеющий право на вычет, ранее пользовался налоговыми льготами, в том числе по другим имущественным налогам (например, ветеран боевых действий был освобожден от налога на имущество или пенсионер использовал льготу по транспортному налогу), вычет будет применяться автоматически на основании имеющихся у налоговой сведений, без необходимости дополнительных обращений (заявлений, уведомлений) от налогоплательщика.

Что такое льготы на имущество?

Многих людей, владеющих имуществом, интересует вопрос, кто же имеет право на льготы по данному налогу. Как сказано в статье 407 Налогового Кодекса России, льготы могут быть предоставлены на такие виды имущества:

- мастерская и студия;

- библиотеки и музеи;

- здания до 50 м², которые используются в качестве подсобных помещений для различного рода хозяйств.

Как говорилось ранее о льготах для фермеров, выходит, что строения до 50 м², которыми он владеет, автоматически попадают под льготы. Однако стоит отметить, что данная льгота – это прерогатива каждого субъекта России. Что же касается налогов на жилье для москвичей, то они следующие:

- если квартира имеет цену до 10 млн руб – сумма налога составит 0,1%;

- если жилье или другое имущество имеет цену до 20 млн руб., то размер налога будет 0,15%;

- при кадастровой стоимости до 50 млн руб. сумма налога составит 0,2%;

- если цена имущества более 300 млн руб., то придется уплатить 2% налога.

Как изменился размер льготы за последние 3 года?

Люди, которые соответствуют неким критериям, имеют право не платить льготы. К ним мы отнесем:

- Физические лица – в отношении хозяйственных сооружений или строений, площадь которых не превышает 50 квадратных метров. А также те, которые расположены на земельных участках, что выданы для ведения личного подсобного или дачного дела, огородничества или садоводства.

- Физические лица, осуществляющие профессиональную творческую деятельность – в отношении специально оборудованных строений, помещений, которые используются исключительно для творческих мастерских или ателье. Жилые здания, которые используются для негосударственных библиотек, музеев и галерей.

Если у вас есть право на льготу, но вам посчитали налог?

Для начала, через ]]>личный кабинет]]> можно проверить, и, если что, указать на ошибку – никуда не бегая, прямо на сайте – там для этого есть соответствующая кнопка. Там же можно сразу выбрать тот объект, который вы хотите сделать льготным — тоже есть кнопка.

В Личный кабинет можно попасть через сайт Госуслуг. Если у вас есть там учетная запись, личный кабинет налоговой вам полностью доступен – для этого заходите на сайт nalog.ru, нажимаете на кнопку «Физические лица – зайти в личный кабинет» и далее справа нажимаете на нижнюю кнопку – войти через госуслуги (ЕСИА).

Если у вас нет личного кабинета, все равно можно обратиться в налоговую онлайн! Недавно запущен новый сервис «]]>Обратиться в ФНС России]]>», там можно без личного кабинета написать о проблеме.

Ну и старый добрый способ – с документами, которые подтверждают льготу (к примеру, пенсионное удостоверение) дойти ножками до инспекции и сообщить им об ошибке.

Штрафные санкции за несвоевременную уплату налога

В случае несвоевременной уплаты налога в отношении физического лица вступает в силу ст.75 НК РФ. Данный нормативный акт регулирует размер взыскания в виде начисления пени, процентная ставка которой равна 1/300 ставки рефинансирования Центрального Банка Российской Федерации, действующей в текущее время. Пеня начисляется за каждый день просрочки.

Размер пени можно рассчитать по следующей формуле:

| Пеня | = | Сумма налога, подлежащая уплате | * | Количество дней просрочки | * | 1/300 ставки рефинансирования |

Например:

Скворцов С.С. должен был уплатить налог на имущество в размере 2140 рублей. Уплату за 2015 год он произвёл лишь 28 декабря 2016 года. Ставка рефинансирования ЦБ РФ 9,75%.

Таким образом, размер пени составил 2140 * 27 * 0,0325% = 18,78 рублей. К уплате Скворцову С.С. полагается сумма 2140 + 18,78 = 2158,78 рублей. В соответствии с п.3 ст.75 НК РФ пеня не начисляется в следующих случаях:

- на имущество налогоплательщика наложен арест налоговыми органами;

- приостановлены операции по счетам налогоплательщика по решению суда.

Федеральные льготы для отдельно категории граждан в 2021 году. Кому предоставляется льгота?

Налог можно не платить:

- Героям РФ и СССР, а также людям, что награждены орденом Славы трех степеней.

- Инвалидам 1 и 2 группы, инвалидам детства.

- Лица, что подвергались радиации из-за Чернобыльской катастрофы, а также на производственном объединении Маяк.

- Члены семей военных, которые потеряли кормильца.

- Участникам гражданской и Великой Отечественной войн, других боевых операций по защите СССР из числа военнослужащих, которые проходили службу в воинских учреждениях и штабах.

- Военнослужащие, лица, что были уволены с военной службы по достижению предельного возраста пребываний на военной службе, состоянию здоровья или в связи с организационно-штатными мероприятиями.

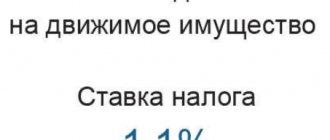

Новый налог на движимое имущество с 1 января 2021 года в России

Если в таблице нет региона, значит, нужно платить налог на движимое имущество. С 2021 года компания сможет не платить налог за движимое имущество, только если это право пропишут в законе субъекта РФ. Проверьте, есть ли в таблице ниже ваш регион.

Если его нет – компания должна с 2021 года платить налог на имущество за движимые активы, которые приняла на учет с 1 января 2013 года.

Налог на движимое имущество действует с 2021 года (за исключением льгот, указанных в таблице ниже): Республика Адыгея (Адыгея), Республика Алтай, Республика Башкортостан, Республика Бурятия, Республика Дагестан, Республика Ингушетия, Кабардино-Балкарская Республика, Республика Калмыкия, Карачаево-Черкесская Республика, Республика Карелия, Республика Коми, Республика Крым, Республика Марий Эл, Республика Мордовия, Республика Саха (Якутия), Республика Северная Осетия — Алания, Республика Татарстан (Татарстан), Республика Тыва, Удмуртская Республика, Республика Хакасия, Чеченская Республика, Чувашская Республика — Чувашия; Алтайский край, Забайкальский край, Камчатский край, Краснодарский край, Красноярский край, Пермский край, Приморский край, Ставропольский край, Хабаровский край; Амурская область, Архангельская область, Астраханская область, Белгородская область, Брянская область, Владимирская область, Волгоградская область, Вологодская область, Воронежская область, Ивановская область, Иркутская область, Калининградская область, Калужская область, Кемеровская область, Кировская область, Костромская область, Курганская область, Курская область, Ленинградская область, Липецкая область, Магаданская область, Московская область, Мурманская область, Нижегородская область, Новгородская область, Новосибирская область, Омская область, Оренбургская область, Орловская область, Пензенская область, Псковская область, Ростовская область, Рязанская область, Самарская область, Саратовская область, Сахалинская область, Свердловская область, Смоленская область, Тамбовская область, Тверская область, Томская область, Тульская область, Тюменская область, Ульяновская область, Челябинская область, Ярославская область; Москва, Санкт-Петербург, Севастополь; Еврейская автономная область; Ненецкий автономный округ, Ханты-Мансийский автономный округ — Югра, Чукотский автономный округ, Ямало-Ненецкий автономный округ.

Ставки налога

Особенностями уплаты налога является то, что ставка налога на имущество в Московской области устанавливаются для каждого муниципального образования.

Изучение действующих ставок налога установлено, что практически по всей Московской области ставки в отношении квартир и комнат составляют 0,1 % от кадастровой стоимости, в отношении частных домов, гаражей и машиномест — 0,3 %.

Отличие инвентаризационной стоимости имущества от кадастровой стоимости

Кадастровая оценка максимально приближена к рыночной стоимости объекта недвижимости и значительно выше инвентаризационной.

Как правило, текущая инвентаризационная оценка домов старого фонда в несколько раз ниже, чем рыночная. В домах современной постройки разница значительно меньше. Например, инвентаризационная стоимость двухкомнатной квартиры в доме 1980-х годов в г. Химки составляет 800 тыс. рублей, а кадастровая стоимость такой квартиры приближается к отметке 4 млн. рублей.

Определение понятия

С 2021 года будет происходить наполнение казны посредством вычитания налога с недвижимого имущества, в том числе и граждан. При этом использоваться для вычитания размера налога будет кадастровая стоимость, которая не редко является завышенной и превышает в разы инвентаризационную.

Кадастровая стоимость является неточным значением и превышает рыночную, кроме этого раз в 5 лет ее необходимо обновлять, так как изменяются экономические показатели. Чтобы не сильно перегружать финансово семьи, было принято постановление, что размер налога не сразу будет применяться в полном объеме, а постепенно в течение 5 лет по 20% ежегодно произойдет прибавление.

Важно! Под обложение налогом попадают все жилые и хозяйственные помещения на территории двора свыше 50 кв. метров.

При этом плата за квадратные метры будет выполняться только за те, которые свыше необходимой нормы для проживания согласно государственным законам.

Данный вид налога предназначен для любого вида недвижимого имущества:

- дома;

- квартиры;

- комнаты;

- гаража;

- дачи и прочих недвижимых объектов.

Кроме этого, налогом облагается и долевая собственность любого вида.