КБК «Налог на имущество за 2021 год для юридических лиц» — это код, указываемый в платежном поручении для правильной идентификации платежа в бюджете.

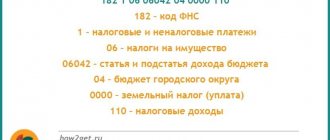

КБК «Имущество 2021 для юридических лиц» — это один из основных реквизитов платежного поручения об уплате данного обязательства. Коды бюджетной классификации состоят из 20 цифр, в которых сохраняется информация о платеже и его назначении. Они нужны для правильного разнесения сумм перечисления по статьям бюджета. Чтобы финансовая обязанность считалась исполненной, нужно правильно указать КБК налога на имущество юридических лиц; в 2021 году произошли серьезные изменения в схеме уплаты данного сбора в бюджет.

КБК для уплаты пени по налогу на имущество для юридических лиц и организаций

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

| Пени, проценты, штрафы по налогу на имущество организаций, не входящее в Единую систему газоснабжения | пени | 182 1 06 02010 02 2100 110 |

| проценты | 182 1 06 02010 02 2200 110 | |

| штрафы | 182 1 06 02010 02 3000 110 | |

| Пени, проценты, штрафы по налогу на имущество организаций, входящее в Единую систему газоснабжения | пени | 182 1 06 02020 02 2100 110 |

| проценты | 182 1 06 02020 02 2200 110 | |

| штрафы | 182 1 06 02020 02 3000 110 | |

Для физических лиц

Как определить КБК для оплаты

Ключевой вопрос: что такое Единая система газоснабжения, и относятся ли активы учреждения в данный раздел. Действительно, чтобы выбрать правильный КБК налог на имущество за 2021 год для юридических лиц, необходимо определить, относятся ли ваши имущественные объекты к ЕСГ.

Основной нормативный документ, устанавливающий общие положения о Единой системе газоснабжения, — Федеральный закон от 31.03.1999 № 69-ФЗ. Следовательно, если ваша организация руководствуется в своей деятельности данным нормативом, то, скорее всего, имущество будет отнесено к ЕСГ.

КБК налога на имущество юридических лиц в 2021 году собраны в таблице:

Основной платеж по обязательствам

КБК пени по налогу на имущество организаций в 2021 году

Проценты по уплате

Штрафы и взыскания

Платежи по имущественным объектам, не включаемым в Единую систему газоснабжения

Платежи по имущественным объектам, включенным с Единую систему газоснабжения

КБК для уплаты налога на имущество для физических лиц

| НАЛОГ | КБК |

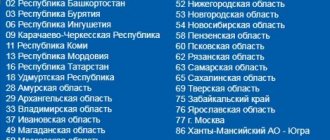

| Налог, взимаемый в городах федерального значения (Москва, Санкт-Петербург, Севастополь) | 182 1 06 01010 03 1000 110 |

| Налог, взимаемый в границах городских округов | 182 1 06 01020 04 1000 110 |

| Налог, взимаемый в границах межселенных территорий | 182 1 06 01030 05 1000 110 |

| Налог, взимаемый в границах поселений | 182 1 06 01030 10 1000 110 |

КБК для взносов ИП на 2021 год

Индивидуальные предприниматели платят КБК самостоятельно. Если ИП одновременно работает, как наемный сотрудник, он все равно должен платить взносы за себя – как ИП.

Предприниматели обязаны платить обязательные взносы на собственное пенсионное и медицинское страхование, до того момента, по они «числятся» как ИП и о них есть запись ЕГРИП. Возраст предпринимателя и род занятий значения не имеет. И самое важное, взносы нужно платить даже в том случае, если ИП не получает никакого дохода.

КБК для уплаты пени по налогу на имущество для физических лиц

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

| Пени, проценты, штрафы по налогу, взимаемому в городах федерального значения (Москва, Санкт-Петербург, Севастополь) | пени | 182 1 06 01010 03 2100 110 |

| проценты | 182 1 06 01010 03 2200 110 | |

| штрафы | 182 1 06 01010 03 3000 110 | |

| Пени, проценты, штрафы по налогу, взимаемому в границах городских округов | пени | 182 1 06 01020 04 2100 110 |

| проценты | 182 1 06 01020 04 2200 110 | |

| штрафы | 182 1 06 01020 04 3000 110 | |

| Пени, проценты, штрафы по налогу, взимаемому в границах межселенных территорий | пени | 182 1 06 01030 05 2100 110 |

| проценты | 182 1 06 01030 05 2200 110 | |

| штрафы | 182 1 06 01030 05 3000 110 | |

| Пени, проценты, штрафы по налогу, взимаемому в границах поселений | пени | 182 1 06 01030 10 2100 110 |

| проценты | 182 1 06 01030 10 2200 110 | |

| штрафы | 182 1 06 01030 10 3000 110 | |

ФАЙЛЫ

Особенности расчета

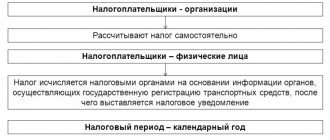

Имущественный сбор обязаны платить простые граждане — «собственники домов, заводов, квартир, коттеджей», а также организации. Так, налогоплательщиками по данному обязательству признаются компании, в собственности которых числится налогооблагаемая недвижимость, а также некоторое движимое имущество (3-10 амортизационные группы). Однако с 01.01.2019 состав налогооблагаемой базы будет изменен, об этом рассказано ниже.

Сумма обязательств для учреждений определяется исходя из кадастровой стоимости объектов либо из расчета среднегодовой балансовой стоимости налогооблагаемых активов. Ключевые правила исчисления налоговых обязательств по имущественному обременению, а также актуальный онлайн-калькулятор для проведения и сверки расчетов — в материале «Онлайн расчет налога на имущество организаций».

Нововведения и особенности исчисления

Налог на владение определенным имуществом платится физическими лицами и организациями. Расчет этого налога производит контролирующий орган и высылает уведомление, по которому налог необходимо уплатить строго в указанный срок.

Нововведения 2021 года для физлиц

НК ввел новые правила расчета налога на имущество, действующие с 1 января 2021 года: за налоговую базу берется его кадастровая стоимость. То есть, чем дороже жилье, тем менее выгодно владельцам будет его иметь, ибо придется платить налог, отличающийся от привычного в десятки раз.

Льготы были сохранены, но только для 1 из объектов недвижимости каждого предусмотренного вида.

ВАЖНО! Если ваше имущество содержит объекты, подлежащие льготному налогообложению, а вы не указали их в декларации (не выбрали, какой из объектов будет базой для льготной налоговой ставки), то налоговая сделает выбор сама в пользу наибольшего для исчисления.

Изменения 2021 года

С 2021 года за движимое имущество платеж не перечисляется. Но отчитываться за 2021 г. необходимо по старым правилам.

Изменения были внесены в 2021 г. Так, первая и вторая амортизационные группы были исключены из налогооблагаемых активов по этому имущественному сбору. До 2021 г. основные средства, отнесенные к 3-10 амортизационным группам, признавались объектами налогообложения.

Регионы получили право на установление льгот, при этом некоторые субъекты РФ сразу же освободили плательщиков от обязанности по перечислению имущественного сбора с движимых ОС. Теперь и это новое положение отменено. Таким образом объектом налогообложения становится только недвижимость: федеральное законодательство следует за региональным. Эти изменения внесены Федеральным законом № 302-ФЗ от 03.08.2018.

Ставки по имущественному сбору

Установка «тарифов» процентного исчисления налогового сбора искомой разновидности является обязанностью субъектов страны, однако существует ограничений в два и две десятых процента, которые превышать нельзя.

Власти субъектов вправе менять для различных категорий граждан условия налогообложения по обсуждаемому сбору, в том числе и размер ставки. То же относится и к разновидностям имущества, дифференцирование допускается и согласно каждой из них.

Как рассчитать налог на имущество физических лиц и недвижимость

В статье подробно расскажем о имущественном налоге и особенностях его выплаты. В ней найдете формулу, которая поможет самостоятельно рассчитать величину налога в зависимости от стоимости.

Кто должен платить налог

Когда производится вступление в силу на территории кого-либо субъекта страны искомого налогового сбора, органы власти, представляющие регион, проводят процедуру самостоятельного определения величины ставки. Этот тариф в дальнейшем становится действителен на искомой территории. Во время определения правительство руководствуется установленными главным сводом сведений о налоговых правоотношениях страны пределами.

Кроме того, региональные органы власти могу произвольно уменьшать ставки налогообложения, осуществлять введение другого вида льготных статей или полной отмены выплат некоторым категориям плательщиков. Введение такой возможности определяется федеральным уровнем государства.

На имеющееся во владении имущество налог выплачивают компании, которые обладают объектами, входящими в перечень подлежащих налогообложению наименований, определенных Налоговым кодексом.

Объекты налогообложения организаций согласно ст 374 НК РФ

Это могут быть как компании отечественные, так и зарубежные, работающие на территории нашей страны благодаря открытию собственной точки – представительства. Для обеих представленных категорий в роли объекта обложения сбором выступает имущество:

- движимое;

- недвижимое.

При этом оно обязательно должно находиться на учете, на балансе в роли объектов из категории средств, имеющих основной характер.

Если же компания зарубежную деятельность на территории нашей страны не осуществляет и не имеет постоянно работающих представительств, то для нее обложению искомой разновидностью налогового сбора подлежит принадлежащая ей недвижимость, находящаяся во владении в форме собственности и приобретенная посредством заключения соглашения, имеющего концессионный характер.

Не имеют отношения к перечню облагаемых объектов следующие имущественные наименования.

- Земельные территории или другие наименования, представленные ресурсами природопользования.

- Находящееся во владении у структуры Федерации исполнительного характера по праву управления оперативного имущество, для которых согласно букве закона, предусмотрено наличие службы военной направленности и аналогичного другого вида, с целью вести оборонительную деятельность, обеспечивая должный уровень безопасности и главенство правопорядка на территории Российской Федерации.

Какие объекты не подлежат налогообложению согласно НК РФ

Как рассчитать пени

Размер пеней зависит от ставки рефинансирования (или ключевой ставки Центробанка). Сумма рассчитывается по-разному для ИП и организаций, а также зависит от числа дней просрочки. Все ИП с любым числом дней просрочки и организации с просрочкой до 30 дней включительно рассчитывают пени от 1/300 ставки рефинансирования:

Сумма недоимки * (Ключевая ставка ЦБ РФ на период нарушения / 300) * Число дней просрочки

Если просрочка организации составила 31 день и больше, рассчитывайте пени так:

- Сначала исчисляем пени за первые 30 дней просрочки:

Сумма недоимки * (Ключевая ставка ЦБ РФ на период нарушения / 300) * 30

- Затем исчисляем пени за последующие дни просрочки:

Сумма недоимки * (Ключевая ставка ЦБ РФ на период нарушения / 150) * Число дней просрочки с 31 дня

- Суммируем оба значения.

КБК по акцизам в 2021 году

Платежные поручения на перечисление акциза оформляйте в соответствии с Положением Банка России от 19 июня 2012 г. № 383-П и Правилами, утвержденными приказом Минфина России от 12 ноября 2013 г. № 107н. В поле 104 поставьте КБК – их мы привели в таблице ниже.

КБК для перечисления акцизов в 2021 году

| Назначение | Обязательный платеж | Пени | Штраф |

| Акцизы по товарам, производимым в России | |||

| этиловый спирт из пищевого сырья. Кроме дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| этиловый спирт из непищевого сырья | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| спиртосодержащая продукция | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| табачная продукция | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| электронные системы доставки никотина | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| никотинсодержащие жидкости | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| табак и табачные изделия, предназначенные для потребления путем нагревания | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| автомобильный бензин | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| прямогонный бензин | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| автомобили легковые и мотоциклы | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| дизельное топливо | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| моторные масла для дизельных, карбюраторных (инжекторных) двигателей | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| фруктовые, игристые (шампанские) и прочие вина, винные напитки, без ректификованного этилового спирта | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| пиво | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| алкогольная продукция с объемной долей этилового спирта свыше 9 процентов. Кроме пива, вин, винных напитков, без ректификованного этилового спирта | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| алкогольная продукция с объемной долей этилового спирта до 9 процентов. Кроме пива, вин, винных напитков, без ректификованного этилового спирта | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| сидр, пуаре, медовуха | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| бензол, параксилол, ортоксилол | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| авиационный керосин | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| средние дистилляты | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| вина с защищенным географическим указанием, с защищенным наименованием места происхождения, кроме игристых вин (шампанских) | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| игристые вина (шампанские) с защищенным географическим указанием, с защищенным наименованием места происхождения | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы по товарам, импортируемым из государств – участников Таможенного союза (уплата акциза через налоговые инспекции) | |||

| этиловый спирт из пищевого сырья. Кроме дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| дистилляты – винный, виноградный, плодовый, коньячный, кальвадосный, висковый | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| сидр, пуаре, медовуха | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| этиловый спирт из непищевого сырья | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| спиртосодержащая продукция | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| табачная продукция | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| электронные системы доставки никотина | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| никотиносодержащие жидкости | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| табак и табачные изделия, предназначенные для потребления путем нагревания | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| автомобильный бензин | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| легковые автомобили и мотоциклы | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| дизельное топливо | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| моторные масла для дизельных, карбюраторных (инжекторных) двигателей | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| фруктовые, игристые (шампанские) и прочие вина, винные напитки, без ректификованного этилового спирта | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| пиво | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| алкогольная продукция с объемной долей этилового спирта свыше 9 процентов. Кроме пива, вин, винных напитков, без ректификованного этилового спирта | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| алкогольная продукция с объемной долей этилового спирта до 9 процентов. Кроме пива, вин, винных напитков, без ректификованного этилового спирта | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| прямогонный бензин | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| средние дистилляты | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| Акцизы по товарам, импортируемым из других государств (уплата акциза на таможне) | |||

| этиловый спирт из пищевого сырья. Кроме дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

| дистилляты – винный, виноградный, плодовый, коньячный, кальвадосный, висковый | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

| сидр, пуаре, медовуха | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

| этиловый спирт из непищевого сырья | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

| спиртосодержащая продукция | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

| табачная продукция | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

| электронные системы доставки никотина | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

| никотиносодержащие жидкости | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

| табак и табачные изделия, предназначенные для потребления путем нагревания | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

| автомобильный бензин | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

| легковые автомобили и мотоциклы | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

| дизельное топливо | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

| моторные масла для дизельных, карбюраторных (инжекторных) двигателей | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

| фруктовые, игристые (шампанские) и прочие вина, винные напитки, без ректификованного этилового спирта | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

| пиво | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

| алкогольная продукция с объемной долей этилового спирта свыше 9 процентов. Кроме пива, вин, винных напитков, без ректификованного этилового спирта | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

| алкогольная продукция с объемной долей этилового спирта до 9 процентов. Кроме пива, вин, винных напитков, без ректификованного этилового спирта | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

| прямогонный бензин | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

| средние дистилляты | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

Понятие КБК

Под КБК понимается классификация специальных 20-значных бюджетных кодов, которая систематизирует доходы и расходы муниципального, регионального и федерального уровней. При оплате налогов, сборов и других платежей, плательщик указывает тот или иной код. Тогда сумма автоматически зачисляется по необходимому назначению. То есть это некий счет, куда перечисляют деньги в бюджет.

Каждая из 20 цифр имеет специальную информацию:

- первые означают код госоргана, куда уплачивают деньги;

- далее – код дохода и его группу;

- далее – код платежа;

- статья дохода и его подстатья;

- затем – цифры, означающие бюджетный уровень, например, в региональный;

- следующие цифры обозначают вид платежа, то есть, пеня, налог, штраф и прочее;

- последние 3 цифры говорят о виде дохода.

КБК часто меняются. Некоторые из них добавляются, другие исключаются.

Подведем итоги

Значение кодов бюджетной классификации в работе органов по учету платежей в бюджет страны нельзя недооценить, так как оно очевидно. Упорядоченная система учета образовалась во многом именно благодаря представленным кодировкам. Узнать, какой код подходит в вашем случае весьма просто. Обычно компании получают налоговые уведомления, содержащие искомые последовательности цифр, однако опытные бухгалтеры помнят многие из них на память или всегда держат под рукой содержащий все наименования перечень.

Важно понимать, что отличия кодов одной категории незначительны

Будьте внимательны при заполнении платежных документов! Одна неверная цифра и платеж будет отправлен по ложному направлению, а это значит, что вам грозят не только затяжные поиски ушедших не туда средств, но и начисление пени за невнесение платежа.

Период налогообложения

Для обсуждаемой разновидности налоговых сборов периодом обложения являются календарные двенадцать месяцев. Предоставление отчетности же производится несколько раз за год, в следующие временные отрезки:

- в первые 3 месяца;

- полугодие;

- по исходу третьего квартала.

Отсчет сроков стартует непосредственно с начала календарного годичного периода

Некоторые органы власти субъектов нашей страны воспользовались правом отмены отчетных периодов, которое им предоставило правительство Федерации.