Когда перечислять НДФЛ в 2018 году

Общее правило

По общему правилу, заплатить в 2021 году НДФЛ нужно не позднее дня, следующего за днем выплаты работнику (физическому лицу) дохода. Так, допустим, зарплату за январь 2021 года работодатель выплатил 9 февраля 2021 года. Датой получения дохода будет 31 января 2021 года, датой удержания налога – 9 февраля 2021. Дата, не позднее которой нужно заплатить НДФЛ в бюджет, в нашем примере – 12 февраля 2021 года (поскольку 10 и 11 число – это суббота и воскресенье).

Пособия и отпускные

НДФЛ, удержанный из пособий по временной нетрудоспособности, пособий по уходу за больным ребенком, а также с отпускных, нужно перечислить не позднее последнего числа месяца, в котором был выплачен доход. Например, сотрудник уходит в отпуск с 6 по 23 марта 2018 года. Отпускные ему были выплачены 1 марта. В этом случае датой получения доходов и датой удержания НДФЛ является 1 марта, а последней датой, когда НДФЛ должен быть перечислен в бюджет – 30 марта 2021 года.

Удержанный НДФЛ в 2021 году, в общем случае, уплачивайте реквизитам той ИФНС, в которой организация состоит на учете (абз. 1 п. 7 ст. 226 НК РФ). ИП, в свою очередь, платят НДФЛ в инспекцию по месту своего жительства. Однако ИП, ведущие бизнес на ЕНВД или патентной системе налогообложения, перечисляют налог в инспекцию по месту учета в связи с ведением такой деятельности.

Какие проценты надо платить с доходов?

В России от полученного гражданами (резидентами) дохода в обязательном порядке «снимается» стандартная ставка в 13%. Скажем, если при найме работник подставил подпись в трудовом договоре, где оговорена заработная плата в десять тысяч рублей, то получать он будет 8 700 рублей (за вычетом 1 300 рублей как подоходного налога). Чаще всего, кандидату предлагают сумму трудового дохода уже с учётом отчислений по налогам.

При этом для нерезидентов страны установлено уже 30%, которые будут отчисляться с полученной трудовой прибыли. Ставка НДФЛ составит 13% только для нижеперечисленных категорий нерезидентов:

- безвизовых мигрантов;

- резидентов стран, входящих в Евразийский экономический союз;

- иностранных специалистов с высоким уровнем квалификации;

- беженцев.

Ещё один тип доходов – прибыли, полученные от долевого участия в компании, или попросту дивиденды. В нашей стране с 2015 года они облагаются в размере 13% от получаемой суммы (ранее цифра налога составляла девять процентов). Для нерезидентов России эта ставка автоматически вырастает до 15%.

Подчеркнём, резидентом России считается человек, проживающий на её территории как минимум 183 дня в течение следующих подряд двенадцати месяцев. В качестве исключения государство позволяет кратковременные выезды (не превышающие шести месяцев подряд), необходимые гражданам для получения образования или медицинской помощи, а также рабочие поездки с целью добычи углеводородных ресурсов на месторождениях в морях. Отсутствие в стране более года без потери статуса резидента допустимо трём категориям плательщиков:

- Военным, находящимся на службе.

- Сотрудникам властных или силовых структур.

- Представителям органов местного самоуправления.

Кто является налоговым резидентом Российской Федерации? В этом поможет разобраться наша статья. В ней рассмотрим, от чего зависит налоговый статус, документы для подтверждения, а также нормативную базу для резидентов и нерезидентов.

КБК в 2021 году: таблица

В 2021 году произошли некоторые изменения в части КБК. См. «Изменения по КБК в 2021 году». Однако КБК по НДФЛ за сотрудников в 2018 году не изменились и остались точно такими же. Не претерпели поправок и КБК по НДФЛ для индивидуальных предпринимателей. Приведем в таблице актуальные основные КБК на 2021 года по подоходному налогу.

Таблица с КБК на 2021 года по НДФЛ

| Вид НДФЛ | КБК в 2021 году |

| НДФЛ с доходов сотрудников | 182 1 0100 110 |

| Пени по НДФЛ с доходов сотрудников | 182 1 0100 110 |

| Штрафы по НДФЛ с доходов сотрудников | 182 1 0100 110 |

| Налог, который платят ИП на общей системе налогообложения | 182 1 0100 110 |

| Пени по НДФЛ, который платят ИП на общей системе | 182 1 0100 110 |

| Штрафы по НДФЛ, который платят ИП на общей системе | 182 1 0100 110 |

Для чего нужна бюджетная классификация?

Основные назначения бюджетной классификации:

- Помощь правительству в планировании и распоряжении финансовыми потоками;

- Отслеживание поступлений и затрат, обеспечение наглядности данных об источниках доходов;

- Возможность сравнения данных разных бюджетов;

- Группировка денежных средств по назначению их использования;

- Обнаружение нецелевых расходов;

- Облегченный контроль над финансами организации в целом.

Если ошибка

Несмотря на то, что вписать КБК НДФЛ в платежку – дело элементарное, ошибки все же возможны. Что делать? При ошибочном написании КБК НДФЛ нужно немедленно написать письмо в ИФНС по вашему местонахождению для уточнения КБК. Это вытекает из письма Минфина от 19.01.2017 № 03-02-07/1/2145.

Не нужно повторно платить НДФЛ, пени и штрафы по нему, если вы ошиблись в указании КБК. Достаточно просто написать заявление на уточнении КБК НДФЛ в ИФНС. А дальше налоговая сама перенаправит платеж по нужным реквизитам.

При ошибочном указании КБК по НДФЛ не исключено, что в 2021 году начислят пени, но перечислять их не нужно. Если компания заплатила подоходный налог вовремя, то после уточнения КБК, пени аннулируются.

Читать также

16.11.2017

Получатели дивидендов и порядок получения

По годовым итогам все долевые собственники компании рассчитывают, что получат дополнительную прибыль. При этом владельцами долей являться могут и юрлица, и лица физические. Таким образом, у юрлиц удерживается прибыльный налог, у физлиц – НДФЛ.

В зависимости от того, как это отображается в уставе компании, раздел прибыли между участниками происходит в конкретном порядке. Самый распространенный вариант «делёжки» — от пропорции к доле. Если решено по-иному, компанию неминуемо ожидает спор с налоговой. Участники сообщества, принятые позднее остальных, согласно доле, которую они приобрели, получают выплаты.

Как происходят выплаты средств

Дивидендные выплаты отчисляются в тот момент, когда организации уже покрыла все необходимые расходы. То есть, участники получают нераспределённые деньги (к примеру, не нужные для уплаты за что-либо или для поддержания работы в эффективном состоянии). Сам факт получения дивидендов свидетельствует – бизнес работает превосходно, а управляют им разумно. То есть долевые участники должны быть заинтересованы в принесении фирмой дохода и её стабильной деятельности.

Сами по себе выплаты не могут иметь фиксированного графика. Долевые собственники или руководство фирмы решают сообща, в какое время (или с каким промежутком) дивиденды будут передаваться. Для этого устраиваются общие собрания акционеров, на которых решается большинством голосов:

- Какая часть прибыли будет отправлена в счёт дивидендов.

- Как прибыль будет поделена между «долевиками».

- В какой срок будут производиться выплаты.

Когда решение принято, составляется протокол, подтверждающий, что на собрании присутствовали такие-то акционеры, приняли такое-то решение и содержит их личные подписи. Надо понимать, что менять его часто или просто так нежелательно, так как оно влияет на бухгалтерию, на взаимодействие с налоговой.

Видео — Зачем выплачивать дивиденды?

Понятие дивидендов

Полученная прибыль предприятия после налогообложения может быть распределена между участниками общества. Дивидендами признаются не только доходы от распределения оставшейся прибыли, полученные участником, но и иные подобные выплаты в адрес участников (письмо Минфина РФ от 14.05.2015 № 03-03-10/27550). Также дивидендами признаются и поступления за пределами РФ, признанные таковыми законодательством иных стран (п. 1 ст. 43 НК РФ).

О том, на каких условиях происходит распределение дивидендов в ООО, читайте в этой статье.

Об особенностях расчета дивидендов у организаций, применяющих спецрежим, читайте в статье «Порядок расчета дивидендов при УСН».

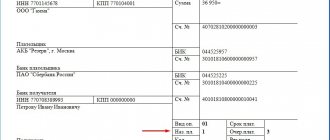

Как заполнить платежное поручение

Разберем, как правильно заполнить платежное поручение на перечисление подоходного налога. Платежные поручения на уплату сборов и страховых взносов составляются в соответствии с правилами, утвержденными приложением № 2 к приказу Минфина РФ № 107н от 12.11.2013. Чтобы платежка была сформирована корректно, необходимо обратить внимание на следующие аспекты:

- в поле 101 «Статус плательщика» укажите значение 02 — налоговый агент;

- в поле 104 — КБК (для НДФЛ в 2021 г. — 182 1 0100 110);

- в ячейку 105 вносится ОКТМО (правильное значение для конкретного учреждения есть на официальном сайте ФНС);

- в поле 107 отмечается налоговый период, за который производится оплата;

- основание платежа, определяющее его назначение, вносится в поле 106.

Также в обязательном порядке прописываются реквизиты сторон — ИНН, КПП плательщика (поля 60, 102) и ИНН, КПП получателя (ячейки 61, 103).

Подробнее с правилами заполнения платежного поручения вы можете ознакомиться в этом материале.

заполнения платежного поручения на перечисление НДФЛ в 2021 году с указанием КБК можно далее.

Как узнать КБК налога

Вариант I: через онлайн-сервис. В целях облегчения заполнения документов, налоговой службой был разработан специализированный ресурс. Его можно найти, перейдя по адресу: service.nalog.ru Здесь можно не только найти нужные коды (ИФНС, ОКТМО, КБК), но и заполнить квитанции по выплате налогов.

Не зная адреса вашей ИФНС, вы можете начать вводить адрес, и код появится в документе самостоятельно. Далее вы определяете, какие вам необходимы вид налога и платеж, после введения этих данных код КБК появится автоматически.

Вариант II: через сайт налоговой. Скопируйте и введите в браузере в окно поиска: nalog.ru/rn01/taxation/kbk/fl/ndfl

Та же страница будет открыта при переходе в раздел “НДФЛ”. Здесь вы найдете коды КБК и сможете выбрать тот, который вас интересует.

Облагать или нет

С любого дохода физлица, в том числе с дивидендов ему, в казну нужно перечислять процент от выданной суммы.

Дата перечисления дивидендных доходов – это день их выплаты независимо от того, как они были получены – через кассу организации, с ее расчетного счета или деньги выданы наличными. Именно поэтому налог с дивидендов необходимо удерживать в день их перечисления.

Некоторых волнует вопрос – облагаются ли дивиденды НДФЛ, если они получены в натуральной форме. Так вот: если они выданы физлицу в любой форме, ставка налоговых отчислений составляет 13%. Поэтому налог имеет место независимо от того, как был получен такой доход от участия в бизнесе.

Новые КБС с 01.01.2021

В связи с введением с 01.01.2021 повышенной ставки НДФЛ Минфин приказом от 12.10.2020 № 236н внес изменения в коды бюджетной классификации (КБК) на 2021 год. Новые коды вступят в силу одновременно с поправками в главу 23 Налогового кодекса РФ о введении прогрессивной ставки. Для перечисления в бюджет налога в следующем году следует, в том числе, применять такие коды:

- 182 1 0100 110 — по налогу, превышающему сумму 650 000 рублей и относящемуся к части базы сверх 5 млн рублей;

- 182 1 0100 110 — по налогу физлиц с прибыли КИК, которую получили налогоплательщики, перешедшие на особый порядок уплаты НДФЛ на основании подачи уведомления в ИФНС;

- 182 1 0100 110 — по налогу с процента (купона, дисконта) по обращающимся облигациям российских организаций, которые номинированы в рублях и эмитированы после 01.01.2017.

Дополнительно введены новые коды по муниципальным округам.

Эксперты КонсультантПлюс разобрали, какие коды указывать в платежках по налогам и сборам. Используйте эти инструкции бесплатно.

, чтобы прочитать.

Расчет дохода

Для того чтобы рассчитать НДФЛ резидента, нужно использовать общую ставку налога, которая актуальна в день получения дохода. Если это 2021 год, то дивиденды в справке 2-НДФЛ рассчитывают по ставке 13%.

Встречаются случаи, когда акционер/участник бизнеса не смог получить свои деньги в результате ошибок в реквизитах, поэтому дивидендный доход в такой ситуации у него отсутствует.

Если компания получила свои дивиденды от бизнеса в другой организации, то для расчетов используют также формулу из п. 5 ст. 275 НК РФ.

В этом случае вначале определяют долю дивидендов отдельного лица, для чего сумму выплаты на его счет делят на все начисленные дивиденды. Далее необходимо вычислить разницу между дивидендами, которые человек получил в прошлом году, текущем периоде и суммой всех распределяемых дивидендов. То есть, первый показатель умножают на второй и на процентную ставку налога.

Штрафы и обязательные платежи

| Платеж | КБК |

| Доходы от оказания платных услуг | |

| Плата за предоставление информации, содержащейся в Едином государственном реестре налогоплательщиков | 182 1 1300 130 |

| Плата за предоставление информации, содержащейся в Едином государственном реестре налогоплательщиков (при обращении через многофункциональные центры) | 182 1 1300 130 |

| Плата за предоставление сведений и документов, содержащихся в Едином государственном реестре юридических лиц и в Едином государственном реестре индивидуальных предпринимателей | 182 1 1300 130 |

| Плата за предоставление сведений и документов, содержащихся в Едином государственном реестре юридических лиц и в Едином государственном реестре индивидуальных предпринимателей (при обращении через многофункциональные центры) | 182 1 1300 130 |

| Плата за предоставление информации из реестра дисквалифицированных лиц | 182 1 1300 130 |

| Плата за предоставление информации из реестра дисквалифицированных лиц (при обращении через многофункциональные центры) | 182 1 1300 130 |

| Государственная пошлина | |

| Государственная пошлина по делам, рассматриваемым в арбитражных судах | 182 1 0800 110 |

| Государственная пошлина за государственную регистрацию юридического лица, физических лиц в качестве индивидуальных предпринимателей (если услуга оказывается налоговыми органами), изменений, вносимых в учредительные документы юридического лица, за государственную регистрацию ликвидации юридического лица и другие юридически значимые действия | 182 1 0800 110 |

| Государственная пошлина за государственную регистрацию юридического лица, физических лиц в качестве индивидуальных предпринимателей (если услуга оказывается многофункциональным центром) | 182 1 0800 110 |

| Государственная пошлина за право использования наименований «Россия», «Российская Федерация» и образованных на их основе слов и словосочетаний в наименованиях юридических лиц | 182 1 0800 110 |

| Платежи за пользование природными ресурсами | |

| Плата за выбросы загрязняющих веществ в атмосферный воздух стационарными объектами | 048 1 1200 120 или 048 1 1200 120 (если администратор платежа — федеральное казенное учреждение) |

| Плата за выбросы загрязняющих веществ в атмосферный воздух передвижными объектами | 048 1 1200 120 или 048 1 1200 120 (если администратор платежа — федеральное казенное учреждение) |

| Плата за выбросы загрязняющих веществ в водные объекты | 048 1 1200 120 или 048 1 1200 120 (если администратор платежа — федеральное казенное учреждение) |

| Штрафы и санкции | |

| Денежные взыскания (штрафы) за нарушение законодательства о налогах и сборах | 182 1 1600 140 |

| Денежные взыскания (штрафы) за нарушение законодательства о применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт | 182 1 1600 140 |

| Денежные взыскания (штрафы) за административные правонарушения в области налогов и сборов, предусмотренные Кодексом Российской Федерации об административных правонарушениях | 182 1 1600 140 |

| Денежные взыскания (штрафы) за нарушение порядка работы с денежной наличностью, ведения кассовых операций и невыполнение обязанностей по контролю за соблюдением правил ведения кассовых операций | 182 1 1600 140 |

Читать также

13.11.2016

КБК на возврат НДФЛ за лечение

Возврат налога за расходы на лечение и пр. относится к вычетам — имущественным, социальным, стандартным или специальным. Возврат в таких случаях может быть разный:

- полный возврат уплаченного налога за прошедший календарный год (один и 3 последних лет; в одной декларации заполняются данные по одному году);

- получение вычета по месту работы — подача заявления работодателю, чтобы он прекратил взимать подоходный налог с вашей зарплаты; здесь нет возврата, но на время прекращается обложение вас налогом.

Чаще всего за лечение используют первый вариант. При этом КБК в 3-НДФЛ при оформлении вычета будет такой же, как и при уплате, но вместо цифры 3 в коде используется цифра 1:

Где указывать КБК

Рассмотрим подробнее, где необходимо указание КБК.

| Платежные поручения | Налоговые декларации |

| Код должен быть обозначен лишь один. Для случаев, когда нужно совершить оплату по более чем одному коду, заполняется два и более документа об оплате. Отчислять средства можно на оплату: – налога, – сбора, – пени, – штрафа. В утвержденной форме платежного поручения под КБК выделено поле 104. | Декларации: – налог с прибыли; – НДС; – налог на транспорт; – страх. отчисления. КБК здесь призван помочь налоговой увидеть долги по оплате вышеперечисленных сборов и погасить их сразу после поступления денег в бюджет. |