Транспортный налог: что это такое и кто обязан его платить

Важно: плательщиками являются только владельцы транспортных средств (ТС). Все остальные лица, эксплуатирующие ТС, его не платят. Это означает, что налогоплательщиком считается только юридический она стала собственником и обязана ежегодно уплачивать налог за эту машину в казну государства. При этом не имеет значения, что у нее даже нет прав и авто фактически принадлежит её внуку.

Транспортный налог классифицируется как региональный, но сроки его уплаты, предельные значения ставок и порядок вычисления едины на всей территории Российской Федерации. Сроки могут быть изменены властями субъекта РФ, но только в большую сторону. Расчёт суммы выполняется сотрудниками Федеральной налоговой службы (ФНС) за предшествующий календарный год, исходя из установленных тарифов (статья 52 Налогового Кодекса (НК)).

Проверить правильность начисления можно самостоятельно после прочтения этой статьи можно, воспользовавшись специальным онлайн калькулятором, например, на официальном сайте ФНС. Примечание: данный портал автоматически определяет регион, из которого осуществляется запрос, следовательно вычисления ведутся по тарифной сетке конкретного субъекта. Если же необходимо рассчитать сумму налогового платежа в другом регионе, то следует выбрать его наименование в верхней строке главной страницы сайта.

Сведения, на основании которых ФНС выставляет извещение о необходимости оплаты, предоставляются государственными регистрирующими органами. Для справки: это организации, где была произведена гос. регистрация транспорта.

Налогооблагаемой базой, чтобы рассчитать транспортный налог, согласно 358 статье НК, в Российской Федерации признаются следующие объекты:

- легковые и грузовые автомобили;

- самоходная спецтехника;

- мотоциклы, мотороллеры и квадроциклы;

- автобусы;

- снегоходы и мотосани;

- лодки с моторами;

- парусные суда;

- катера, яхты, баржи;

- гидроциклы;

- самолеты и вертолеты;

- беспилотные квадрокоптеры массой больше 30 кг (Письмо Федеральной налоговой службы от 11 февраля 2021 г. N БС-4-21/[email protected]).

Многие собственники так называемой «малой техники», а именно: моторных лодок, гидроциклов, квадроциклов и снегоходов, ошибочно считают, что принадлежащее им имущество не является транспортом. Но это в корне не верно. Данные объекты подлежат обязательной регистрации или в ГИБДД, или в Государственной инспекции по маломерным судам (ГИМС) или в Росавиации. А также в обязательном порядке облагаются налоговой пошлиной.

Есть в законодательной базе и исключения. Платить транспортный налог в 2021 году не нужно за следующие виды транспорта (ст. 358 НК, п. 2,):

- авто, оборудованные для инвалидов;

- машины мощностью меньше 100 лошадиных сил (л. с.), приобретенные через органы соцзащиты;

- водные суда, занимающиеся промыслом;

- сельскохозяйственный транспорт и спецтехника, при условии, что они зарегистрированы на физическое лицо, являющееся сельскохозяйственным товаропроизводителем, и используется для сельхоз. работ;

- ТС, находящиеся в розыске;

- водные и воздушные суда, зарегистрированные лицами, имеющими статус участника специального административного района Калининградской области и Приморского края.

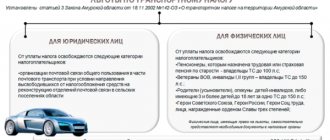

О гражданах, которые освобождаются от уплаты

Сначала надо вспомнить о том, какие именно лица данный налог платить обязаны. Это обязательство относится к физическим и юридическим лицам, индивидуальным предпринимателям. При наличии хотя бы одного ТС, зарегистрированного на данного гражданина.

Но есть возможность и по таким машинам не платить налог:

- Если корабль присутствует в Российском реестре международного масштаба – он перестаёт быть объектом для налогообложения.

- Компания не обязана платить за ТС в собственности при оказании услуг по перевозкам любого типа.

- Действие НК РФ не распространяется на группу самолётов с вертолётами в собственности медицинских с санитарными служб. Это и платформ в плавучем и стационарном состоянии,, судов. Сюда относятся и установки для бурения.

- Сегвеи с велосипедами не объекты транспортных налогов.

- Наконец, вёсельные лодки так же освобождаются от подобного вида уплат.

Список лиц, освобождённых от уплаты налога, индивидуально определяется в каждом из субъектов РФ. К льготникам часто относят ветеранов и инвалидов, членов многодетных семей.

Иногда предусматриваются послабления и для организаций, если органы местного самоуправления примут соответствующее решение.

От чего зависит размер налогового платежа

Сумма платежа исчисляется для каждого конкретного ТС арифметическим умножением следующих показателей:

- мощности транспорта в лошадиных силах, указанной в техническом паспорте объекта налогообложения, или тяги реактивного двигателя, или вместимости несамоходного судна. Это база налогообложения, регламентируемая ст. 359 НК;

- тарифной ставки. Определяется на единицу мощности ТС, исчисляется централизованно. Субъекты РФ вправе увеличивать или уменьшать размер утвержденного тарифа, но не больше, чем в 10 раз от базового значения (ст. 361 НК). Для автомашин с мощностью меньше 150 л. с. снижение базового значения не проводится. Если тарифные ставки транспортного налога в регионе не утверждены, то применяются те, что зафиксированы в статье 361:

| Наименование объекта налогообложения | Ставка |

| Автомобили легковые | |

| до 100 л. с. включительно | 2,5 руб. |

| от 100 до 150 л. с. включительно | 3,5 руб. |

| от 150 до 200 л. с. включительно | 5 руб. |

| от 200 до 250 л. с. включительно | 7,5 руб. |

| свыше 250 л. с. | 15 руб. |

| Мотоциклы и мотороллеры | |

| до 20 л. с. включительно | 1 руб. |

| от 20 л. с. включительно | 2 руб. |

| свыше 35 л. с. | 5 руб. |

| Автобусы | |

| до 200 л. с. включительно | 5 руб. |

| свыше 200 л. с. | 10 руб. |

| Автомобили грузовые | |

| до 100 л. с. включительно | 2,5 руб. |

| от 100 до 150 л. с. включительно | 4 руб. |

| от 150 до 200 л. с. включительно | 5 руб. |

| от 200 до 250 л. с. включительно | 6,5 руб. |

| свыше 250 л. с. | 8,5 руб. |

| Др. самоходные ТС, машины и механизмы на пневматическом и гусеничном ходу | 2,5 руб. |

| Снегоходы, мотосани | |

| до 50 л. с. включительно | 2,5 руб. |

| свыше 50 л. с. | 5 руб. |

| Катера, моторные лодки и др. водные ТС | |

| до 100 л. с. включительно | 10 руб. |

| свыше 100 л. с. | 20 руб. |

| Яхты и др. парусно-моторные суда | |

| до 100 л. с. включительно | 20 руб. |

| свыше 100 л. с. | 40 руб. |

| Гидроциклы | |

| до 100 л. с. включительно | 25 руб. |

| свыше 100 л. с. | 50 руб. |

| Несамоходные (буксируемые) суда (тонна валовой вместимости) | 20 руб. |

| Самолеты, вертолеты и др. воздушные суда с двигателями | 25 руб. |

| Самолеты с реактивными двигателями (на килограмм силы тяги) | 20 руб. |

| Др. водные и воздушные ТС без двигателей (с единицы транспортного средства) | 200 руб. |

- продолжительности владения ТС в прошедшем году. Если собственник владел техникой на протяжении всех 12 месяцев, то этот показатель равен единице. Если же ТС было куплено или реализовано (утилизировано) в течении отчётного периода, то коэффициент продолжительности владения исчисляется как соотношение количества месяцев владения к количеству месяцев в году (т. е. к 12). Примечание: если регистрация произошла после 15 числа, то этот месяц в расчёт не входит. Если снятие с учета проводилось до 15 числа, то данный месяц при подсчёте также не учитывается. Например, если машина продана и затем снята с регистрационного учета, допустим, 20 марта, то значение множителя равно 3/12. Если 4 октября, то 9/12;

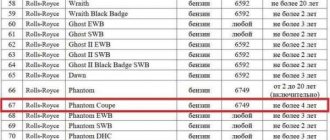

- повышающего коэффициента, применяемого для автомашин, стоимость которых превышает три миллиона рублей. Это так называемая «плата за роскошь». Перечень подобных авто утверждается ежегодно Минпромторгом России с учётом числа лет с момента изготовления. Список публикуется на официальном интернет-ресурсе этой организации ежегодно до 1 марта. В 2021 г. используется перечень за 2021 год, так как этот период является отчётным. Величина коэффициента находится в зависимости от стоимости авто на момент схода с конвейера и числа лет, минувших с того времени:

| Стоимость | Возраст авто | Повышающий коэффициент |

| 3 — 5 млн руб. | до 3 лет | 1,1 |

| 5 — 10 млн руб. | до 5 лет | 2 |

| 10 — 15 млн руб. | до 10 лет | 3 |

| от 15 млн руб. и выше | до 20 лет | 3 |

По истечении предельного возрастного ценза автомашины, увеличивающий множитель для того, чтобы рассчитать транспортный налог, не используется.

Об общих положениях

Транспортный Налог появился в России, начиная с 2003 года. Данный налог оправдан с экономической точки зрения. Он позволяет компенсировать вред, наносимый дорожному полотну и окружающей среде. Для выполнения такой же функции были созданы:

- Плата за негативное влияние на окружающую среду, которую взимают с организаций.

- Дорожные сборы.

- Акцизы, связанные с производством машин и топлива.

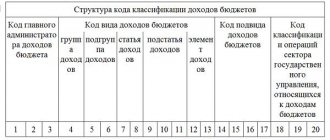

В НК РФ есть 28 статья, которая и посвящена регулированию данных вопросов. Средства от уплаты налогов поступают в бюджеты субъектов РФ. В Кодексе определяются:

- Период для налоговых отчётностей вместе со ставками в минимум размере.

- Сроки по уплате.

- Пределы ставок, верхний и нижний.

Законодательные органы на территории субъектов РФ могут управлять:

- Действиями, которые нужны для сдачи отчётов, получения льгот.

- Сроками уплаты.

- Верхним, нижним пределом.

Данному вопросу посвящена 363-ая статья НК РФ. Если субъект крупный, то для него внедряют отдельный порядок оплаты. Но, в общем, оплата транспортного налога для них не отличается от других ситуаций.

Действие транспортного налога распространяется на:

- Суда буксируемого, речного, морского, воздушного типа.

- Вертолёты с самолётами.

- Автобусы с мотоциклами и автомобилями.

Другим группам транспортных средств с особыми правилами посвящён текст статьи 358 в НК РФ.

Определение налоговой базы во многом опирается на тип ТС:

- Если речь о самолётах, то базу определяют в зависимости от тяги, которая вычисляется килограммами.

- Если для измерения транспортной мощи берутся лошадиные силы, то их количеству и будет равна налоговая база. При расчёте опираются только на данные из технического паспорта. Отдельные правила – для мощности, измеряемой в киловаттах. 1 киловатт тогда равен 1,3593 лошадиных силы.

На территории некоторых областей от уплаты налога освобождаются владельцы электромобилей. Или только с «бензиновых» лошадиных сил платят налог те, у кого гибридная разновидность двигателей.

Календарный год считается стандартным налоговым периодом по данному виду уплат.

Изменения в законодательной базе в 2021 г.

Корректировки в законодательных сводах произошли незначительные:

- была отменена льгота для владельцев большегрузного транспорта (свыше 12 тонн);

- установлена дата платежа для юр. лиц — до 1 марта после отчетного периода;

- установлен беззаявительный алгоритм предоставления скидок пенсионерам, инвалидам, многодетным семьям. Выявлением оснований для снижения налогового бремени будут заниматься налоговики. Об этом сказано в ст. 2 (п. 66) Федерального Закона № 325-ФЗ от 29.09.2019 г. Примечание: если в присланном извещении льгота не отражена (хотя и должна быть), то следует обратиться в ИФНС. Как это сделать, рассмотрено в статье далее;

- утвержден новый перечень Минпромторга авто стоимостью более 3 миллионов рублей, содержащий около 1100 позиций;

- в некоторых регионах изменился размер ставок, перечень льготников и актуальных льгот.

Новые правила регистрации авто. А где платить налог? №1 (139) 2014

В 2013 году вступил в силу приказ Министерства внутренних дел РФ от 7 августа 2013 г. №605. Теперь авто можно зарегистрировать в любом регионе. А где платить транспортный налог?

Новый приказ упрощает жизнь автовладельцев. Приказ вступил в силу с 15 октября 2013 года. Теперь мы ждем воплощения этого приказа в жизнь. Представляем вам некоторые изменения, которые не касаются налогообложения, но полезны каждому гражданину, потому что практически ни один предприниматель не обходится без автомобиля. А значит, его это касается напрямую.

Если номера украли

Серьезные изменения коснулись порядка выдачи регистрационных знаков. На наших дорогах несложно потерять номер. Но если раньше надо было перерегистрировать автомобиль и получать новые номера, то сейчас это ушло в прошлое.

Теперь при утрате регистрационных знаков владелец автомобиля не обязан обращаться в ГИБДД для получения новых знаков, а имеет законную возможность изготовить дубликат утраченных регистрационных знаков. Он может обратиться в любую организацию по их изготовлению на собственное усмотрение.

Однако если автовладелец считает, что его регистрационные знаки были похищены, и уверен, что они могут быть использованы в противоправных целях, то он должен обратиться в любое близлежащее подразделение полиции и заявить о краже. При этом номера будут занесены в базу розыска, и о дальнейшем их использовании говорить не приходится. Придется перерегистрировать автомобиль. Благо, это можно сделать в любом регионе.

Безвременный учет

Обманывать налоговую службу, а также камеры автоматической фотовидеофиксации нарушений, катаясь на транзитных номерах, тоже больше не получится. Практически исключается эксплуатация автомобилей, не зарегистрированных в ГИБДД. Такой операции, как снятие с учета, не предусмотрено. А переход права собственности с 15 октября 2013 года осуществляется в ГИБДД одновременно со снятием автомобиля с учета со старого и регистрации за новым хозяином.

Также из обихода исчезло такое понятие, как временный учет. Этого регистрационного действия больше не предусмотрено. Любой автовладелец, имеющий постоянную регистрацию в пределах страны, сразу ставит свой автомобиль на постоянный учет. Те, кто до сих пор эксплуатирует свой автомобиль по временному учету, по окончании срока смогут перерегистрировать автомобиль и получить регистрационный знак в ГИБДД по месту обращения. Или получить свои ранее сданные знаки.

Личные знаки

За автомобилистами сохранено право оставить за собой полюбившийся автомобильный номер и повесить его на новую машину. При этом срок хранения регистрационных знаков увеличен с 30 до 180 суток. Это касается и знаков, отданных на хранение до вступления в силу регламента. Их срок хранения продлевается автоматически.

Чтобы сохранить за собой понравившиеся регистрационные знаки, перед процедурой перерегистрации на нового собственника автовладелец должен оплатить выдачу других знаков и продать автомобиль с номерами.

Хозяин – в течение часа

С трех до одного часа уменьшился временной интервал, предусмотренный для совершения регистрационного действия.

Но надо учитывать, что здесь авторы регламента указали реальное время исполнения функции по регистрации для идеальных условий. Из этого правила есть исключения. В регламенте предусмотрены причины и форс-мажорные обстоятельства, при которых это время может быть увеличено. Например, если требуются дополнительные проверки и запросы. Если в подразделении, в которое обратился автовладелец, или в подразделении, где раньше автомобиль стоял на учете, нет доступа к автоматизированной системе учета. В этих случаях срок будет увеличен. Время, отведенное на такие проверки, также прописано в регламенте.

Но, тем не менее, сотрудники ГИБДД должны стремиться к этому установлен ному часу. Это один из факторов оценки их работы.

Машина не по прописке

Любые регистрационные действия с автомобилями теперь можно производить в любом удобном для автовладельца регионе. В настоящее время неважно место жительства продавца или покупателя, информация о зарегистрированном автомобиле, новом и старом собственнике будет поступать в ГИБДД из всех регионов, которые имеют отношение к транспортному средству.

Регистрационные знаки теряют свою привязку к конкретному региону и могут быть перерегистрированы с автомобилем в другом регионе. Однако вне зависимости от места жительства продавца или покупателя автомобилю, вновь получающему знаки, будут присвоены номера того региона, где фактически совершается регистрационное действие.

Применяемые ставки и льготы

В России при расчёте транспортного налога в 2021 году (за 2019 г.) действуют ставки в границах допустимой 10-кратной разницы с утвержденными Правительством РФ. В таблице ниже — тарифы, актуальные в некоторых из регионов:

| Регион | Ставка за 1 л. с. | ||||

| 0 — 100 | 100 — 150 | 150 — 200 | 200 — 250 | от 250 | |

| Амурская область | 15 руб. | 21 руб. | 30 руб. | 75 руб. | 150 руб. |

| Воронежская область | 25 руб. | 35 руб. | 50 руб. | 75 руб. | 150 руб. |

| Калининградская область | 2,5 руб. | 15 руб. | 35 руб. | 66 руб. | 147 руб. |

| Москва, город | 12 руб. | 35 руб. | 50 руб. | 75 руб. | 150 руб. |

| Санкт-Петербург, город | 24 руб. | 35 руб. | 50 руб. | 75 руб. | 150 руб. |

Справедливости ради стоит отметить, что при расчёте транспортного налога используется не только повышающий коэффициент, но и предоставляются льготы.

Может быть применена нулевая ставка для некоторых категорий граждан. Это значит, что они будут освобождены от обязанности уплачивать данный сбор. Может быть предоставлено послабление налогового бремени в процентном или денежном выражении. Определение льготников осуществляется на региональном уровне.

Ознакомиться с порядком оплаты, тарифами, льготами и вычетами в конкретном регионе можно на справочном сервисе ФНС по этой ссылке. Достаточно выбрать из всплывающего меню название нужного субъекта РФ и интересующий период. К льготным категориям относится множество групп населения, но в каждом регионе их перечень может незначительно отличаться.

Основные льготники:

- Герои России и СССР;

- ветераны Великой Отечественной войны;

- ликвидаторы аварии на Чернобыльской АЭС и пострадавшие при ядерных испытаниях;

- многодетные семьи;

- матери-одиночки;

- граждане, получившие автомобиль в собственность от социальной службы;

- инвалиды первой и второй группы;

- пенсионеры;

- лица, чей автомобиль находится в розыске. Примечание: чтобы воспользоваться этим правом, необходимо предъявить справку из полиции об угоне машины в ИФНС по месту постоянной или временной регистрации. Оплата не начисляется с месяца угона и до месяца возврата владельцу.

Важно: скидки и нулевая ставка транспортного налога для пенсионеров и других льготных категорий граждан распространяется на одну единицу ТС определённой категории. Например, если у пенсионера есть 2 автомобиля, то воспользоваться льготой он сможет только для одного (по выбору), за другой ему придётся оплатить полную сумму начислений.

Место регистрации гражданина и место регистрации авто: одно и тоже или нет?

Начнем с того, что у каждого из нас должно быть место регистрации. Это первое. Конечно, идеальный вариант, по данному адресу и регистрировать свой автомобиль, в рядом расположенном ГИБДД.

Но есть нормативные документы, которые утверждают: гражданин РФ может зарегистрировать свое транспортное средство в любом отделении ГИБДД, без привязки к месту регистрации. И норма эта действует еще с 2013 года. Поэтому ответ вполне логичный: место регистрации владельца автомобиля и место регистрации машины могут быть разные.

Интересно и другое: все знают, что транспортный налог принадлежит к региональным сборам. Это значит, что местные власти утверждают порядок льгот, начислений и оплат. Поэтому, если в регионе, где зарегистрирован автомобиль, действуют одни ставки и льготы, а в регионе, где живет владелец, они совсем другие, то собственник руководствуется правилами второго региона. Как-то так. Другими словами, если в своем городе вы не принадлежите к льготной категории, а в регионе, где зарегистрировано ТС, они есть, то и вы не имеете права на такие льготы.

Также стоит понимать, что не принципиальным вопросом является оплата транспортного сбора. Владелец транспорта может его оплатить по реквизитам инспекции, которая располагается в его городе или городе, где зарегистрировано ТС. Но об этом более подробно.

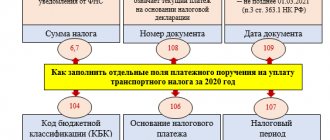

Как проверить учтены ли льготы

ФНС за 30 дней до срока платежа присылает налогоплательщику извещение-уведомление в бумажном или электронном формате о необходимости оплатить транспортный налог. В этом документе указаны:

- налогооблагаемая база, т. е. наименование ТС и его мощность;

- актуальная тарифная ставка;

- повышающий коэффициент (при наличии);

- применяемые скидки и вычеты (при наличии);

- итоговая сумма платежа.

Следует проверить, указана ли в этом извещении в графах «Размер налоговых льгот» и «Налоговый вычет» какая-либо информация. Если в указанных позициях стоит прочерк, но основание для льготного налогообложения имеется, то следует подать заявку на реализацию этих льгот.

Об авансовых платежах

Авансовые платежи в организациях платят те, на чьё имя и было зарегистрировано транспортное средство. И за те автомобили, которые признаются объектом налогообложения, согласно законодательству.

Транспортный налог относится к группе региональных. Потому особенности его уплаты в некоторых субъектах РФ определяются индивидуально. Более того, существуют регионы, где авансовые платежи не введены в принципе.

Если авансовый платёж действует, то отчётными периодами по нему признаются три квартала. Есть общая формула расчёта платежей, которая выглядит так:

АП=1\4хНБхНСхКв х Кп

Налоговую Базу определяют как НБ. Для автомобилей она составляет столько же, сколько и их мощность в лошадиных силах. Нс – размер налоговой ставки. Коэффициент владения – Кв. Кп – для обозначения повышающего коэффициента.

Авансовые платежи обязательно отражаются в налоговой декларации, которая предоставляется за год.

Заявление на предоставление льготы

В ст. 361.1 сказано, что если документы на предоставление налоговой льготы по транспортному налогу в ФНС отсутствуют, то претендент на её получение должен самостоятельно подать заявление и подтвердить это право документами. При отсутствии документов сотрудники ИФНС сами запрашивают сведения в соответствующих органах.

Подать заявление можно:

- при визите в инспекцию;

- посредством официального портала ФНС — nalog.ru;

- почтовым отправлением;

- через МФЦ;

- на портале «Госуслуги» в личном кабинете.

Срок предоставления скидок и вычетов — 30 дней со дня получения заявки. В некоторых случаях длительность исполнения может быть продлена ещё на месяц. По истечении этого времени заявитель получает сообщение о предоставленной льготе либо письменный отказ в её предоставлении с обоснованием причины.

Если гражданин не знал о том, что ему полагается налоговое послабление, то он может подать заявление:

- на пересчёт рассчитанного налога с учётом положенных льгот или привилегии;

- на возврат излишне уплаченных денег, также гражданин может попросить зачесть переплату для уплаты налогов следующих периодов.

Срок давности для подобных действий составляет 3 календарных года.

Внесение платежей через ФНС

Сайт налоговой инспекции предоставляет множество сервисов. Например, дает возможность представить налог к оплате по одной из доступных платежных систем.

Для того, чтоб провести оплату таким способом, следует заполнить форму на сайте ФНС: https://www.nalog.ru/rn77/

- Перейти на вкладку «Уплата налогов физическими лицами». Появятся обязательные реквизиты, после их заполнения выпадут дополнительные поля.

- Затем налогоплательщику нужно перейти в раздел «Транспортный налог». Откроется окно, где нужно ввести сумму платежа и адрес регистрации собственника.

- После того, как данные будут введены, владельцу транспортного средства следует выбрать способ оплаты налога.

- Определившись с платежной системой, человек переходит на ее сайт, где необходимо пройти авторизацию. Появятся счета к оплате и сформированная квитанция. Осуществлять оплату следует только после тщательной проверки всех реквизитов, указанных в квитанции. Если какие-то данные не совпадают, лучше выбрать другую платежную систему.

Как можно минимизировать налоговый платеж

Это можно сделать, своевременно подав заявление на предоставление льготы по транспортному налогу. Это касается только тех лиц, которые имеют право на получение налоговых привилегий. Иных путей уменьшить размер выплаты не существует.

Опытные автомобилисты советуют подумать о размере будущих платежей ещё до приобретения автомобиля.

Советы специалистов:

- следует учесть мощность авто, особенно, если его показатель мощности находится около отметок тарифной градации. Например, если приобретать машину в Москве, то сумма платежа за авто с мощностью 100 л. с. будет рассчитываться по цене 12 рублей за «лошадь», а если мощность равна 101 л. с., то по 35 рублей. Разница очевидна: отличие всего в 1 лошадиную силу увеличит платеж почти в 3 раза, а машина от этого мощней не станет;

- нужно выбирать модель автомобиля, не входящую в перечень дорогих авто, указанных Минпромторгом. В этом случае, при расчёте налога не будет применен повышающий коэффициент;

- рекомендуется проследить, чтобы после совершения сделки купли-продажи машины новый собственник поставил её на регистрационный учёт в ГИБДД на своё имя. Только с этого момента налогоплательщиком становится новый владелец. Если в течение 10 суток после сделки перерегистрация не состоялась, то можно обратиться в ГИБДД и снять автомобиль с учета самостоятельно;

- следует проверять содержание извещения. Влияние человеческого фактора никто не отменял, в расчётах или при указании налогооблагаемой базы может быть допущена ошибка.

При переезде

Если же вам предстоит переезд в другой регион страны на своем автотранспортном средстве, то для постановки на учет в ГИБДД по новому месту жительства вам не нужно обращаться в налоговую службу по месту вашей регистрации, чтобы сниматься там с учета как налогоплательщик транспортного налога по данному региону.

Для правильно оформления вашего транспорта в связи с переездом, вам достаточно просто по приезду на новое место, поставить там на регистрационный учет в ГИБДД ваш автомобиль.

Все сведения о ваших действиях и об изменившемся адресе вашего проживания и постановки на регистрацию вашего авто, службы ГИБДД предоставят в налоговую инспекцию по прежнему месту вашего жительства сами.

Такое допущение прописано в правилах (п. 14), которые утвердил 24.11.2008г. Приказ МВД Российской Федерации № 1001.

Органы ГИБДД и службы налоговиков самостоятельно снимут с учета вас и поставят на учет как плательщика налога на транспорт по новому адресу (п. 5 ст. 83 или п. 4 ст. 85 Налогового Кодекса России).

Если время вашего переезда совпало с окончанием отчетного налогового периода после 31 декабря, то за прошедший год вы все равно оплатите обязательный сбор, но только уже по новому адресу налоговой инспекции

Предположим, вы переехали на ПМЖ после 31 декабря 2021 года, например где-то в начале января 2021 года – тогда за 2021 год вы обязаны оплатить транспортный налог по новому месту жительства.

Правда, для этого налоговая служба должна прислать на ваш новый адрес соответствующее уведомление об оплате, которую вы сможете осуществить даже через интернет и оплатить транспортный налог онлайн на сайте ФНС по вашему региону, краю, области.

Но еще раньше до этого она также должна переслать по почте в ФНС вашего нового места жительства заказным письмом учетное дело по вашему автомобилю и с вашими персональными данными, как налогоплательщика.

Это требование учтено в законодательных нормах и регулируется п. 7 III раздела Порядка формирования, использования и хранения учетных дел физических лиц (обоснование – Приказ МНС Российской Федерации № САЭ-3-09/357 от 08.06.2004 г.).

Срок и способы уплаты транспортного налога

Срок уплаты транспортного налога един на всей территории России. Заплатить нужно до 1 декабря года, следующего за отчетным. Это означает, что за владение транспортным средством в 2021 году необходимо уплатить до 01.12.2020 г. Извещение собственнику ТС должно быть доставлено до 1 ноября одним из следующих способов:

- почтовым отправлением;

- уведомлением в личный кабинет официального портала «Госуслуги», если гражданин зарегистрирован на этом сервисе.

Осуществить оплату можно несколькими способами:

- в любом банковском отделении;

- онлайн из личного кабинета банка;

- посредством сервиса «Оплата Госуслуг». Достаточно ввести в поле запроса индекс документа, указанный на бланке налогового начисления. Этот способ помогает сэкономить время и поберечь свое здоровье от долгого стояния в очередях.

Важно: оплатить можно не только за себя, но и за родственников и знакомых.

Оплата при личном посещении

Для тех автовладельцев, которые не пользуются современными технологиями, оплачивать транспортный налог приходится при личном посещении той организации, которая оказывает услуги оплаты налогов.

Банковская организация

Все крупные коммерческие банки, как правило, принимают оплату транспортного налога. Для осуществления платежа плательщику обязательно нужно иметь при себе гражданский паспорт и квитанцию об оплате. Сделать это можно через оператора банка, в порядке живой или электронной очереди. Некоторые банковские организации берут комиссионный сбор.

Ответственность за неуплату налога

Отсутствие оплаты транспортного налога в 2021 году и во все остальные периоды повлечет штрафы и пени дополнительно к исчисленному платежу.

Пени рассчитываются посредством умножения задолженности на количество дней просрочки и на 1/300 ставки Центрального Банка (ЦБ) РФ.

Например, задолженность на 2 декабря 2021 г. составляет 3000 рублей. Если не заплатить до наступления 2021 года, то пени за месяц просрочки составят: 3000 руб. х 31 день х 1/300×4,25 %=13,18 рубля.

Примечание: ставка ЦБ в 4,25 % сохранится до 18.12.2020 г., после этой даты она, возможно, изменится.

При неуплате требуемой суммы сотрудники ИФНС в течение 3 месяцев отправят должнику уведомление с требованием оплатить задолженность. Если через 8 дней долг не будет погашен, то налоговая служба вправе взыскать с налогоплательщика задолженность вместе с пенями через суд. Заседания по таким делам, как правило, проводятся без присутствия ответчика. Решением суда станет взыскание следующей суммы: задолженность + пени + судебные издержки. В целом получится довольно внушительное начисление, которую судебные приставы вправе списать с карты должника. Если же средств на карте не будет хватать, то приставы могут предпринять следующие меры:

- заблокировать счёт;

- закрыть возможность выезда за пределы России;

- арестовать ТС и иную недвижимость.

Авансы внутри налогового периода

Несмотря на то, что фискальные платежи совершают уже после окончания времени, за которое они начисляются, можно сделать это раньше. Российское законодательство называет такой способ реализации обязанностей по пополнению бюджета авансовым налоговым платежом. Он подразумевает, что налогоплательщик исполняет свои обязательства до истечения времени, за которое он должен оплатить налоги и сборы. То есть средства можно перечислить заранее, еще до наступления такой обязанности, прямо в течение налогового периода. Можно сделать это единым платежом, а можно вносить деньги ежемесячно небольшими частями.

Как получить налоговое уведомление, если оно не пришло по почте

При регистрации на портале «Госуслуги» извещение об уплате транспортного налога на автомобиль или другое ТС перестает доставляться Почтой России. Уведомление выкладывается в электронном формате в личный кабинет пользователя Госуслуг. Следовательно, чтобы ознакомиться с уведомлением, нужно зайти в свой личный кабинет на портале. Как правило, ссылка на документ-уведомление указана на первой же странице сервиса.

Есть ещё один вариант — прийти на приём в ИФНС или в МФЦ. Для получения извещения потребуется подать соответствующее заявление.

Налогоплательщик должен учитывать, что налоговая инспекция вправе не присылать ему уведомление по следующим причинам:

- гражданин имеет льготу, полностью освобождающую его от уплаты транспортного налога в 2021 году за предшествующий 2019;

- общая сумма платежа меньше 100 рублей;

- гражданин, являющийся зарегистрированным пользователем портала «Госуслуги», не указал в своем личном кабинете, что ему нужно присылать уведомление в печатном формате по адресу проживания.

Кроме того, не следует сбрасывать со счетов и тот факт, что уведомление может просто потеряться по пути к адресату. Вместо резюме

: только своевременная оплата транспортного налога может уберечь налогоплательщика от штрафных санкций, а знание своих прав и возможность льготного налогообложения позволит сократить денежные траты.

Акцизы на бензин

Категория, имеющая отношение к юридической сфере. Потому и заслуживает отдельного рассмотрения.

На практике компенсация стоимости акцизов автовладельцами уже происходит. За счёт чего выигрывают продавцы.

Есть целый ряд нефтепродуктов, которые включаются в категорию подакцизных:

- Дизельное топливо.

- Прямогонный бензин.

- Моторные масла.

- Автомобильный бензин.

Исчисление акциза проводится на основании 1 тонны нефтепродукта. На топливо акцизы начисляются в тот же день, когда покупатель отгружает свою покупку.

Плательщиками акцизов являются юрлица и предприятия, которые реализуют приобретённые товары и услуги.