Декларацию по единому налогу по УСН за 2014 год организации, применяющие УСН, должны представить не позднее 1 апреля 2015 года, а индивидуальные предприниматели — не позднее 30 апреля.

Внимание! Приказом от 04.07.2014 № ММВ-7-3/[email protected] ФНС утвердила новую форму декларации по УСН. Декларация находится на регистрации в Минюсте. Предполагается, что отчитываться по новой форме упрощенцы будут с налогового периода 2014 года. В новой форме предусмотрены отдельный раздел для заполнения упрощенцами на объекте доходы и отдельный для заполнения упрощенцами на объекте доходы минус расходы. Однако на данным момент декларация регистрацию в Минюсте не прошла, а значит применяется старая форма декларации.

Организации представляют налоговые декларации по УСН по месту своего нахождения. Индивидуальные предприниматели — по месту жительства.Напомним, что с 1 января 2009 года «упрощенцы» больше не подают декларации за отчетные периоды, а отчитываются только по итогам налогового периода.

Декларации могут быть представлены в инспекцию тремя способами: лично или через представителя; по почте; в электронной форме через телекоммуникационные каналы связи.

Отметим, декларации в электронной форме должны сдавать далеко не все. Такая обязанность есть (п. 3 ст. 80 НК РФ):

- у налогоплательщиков со среднесписочной численностью работников за предшествующий год больше 100 человек;

- вновь созданных организаций, численность работников которых свыше 100 человек;

- налогоплательщиков, отнесенных на основании статьи 83 НК РФ к категории крупнейших.

Среди перечисленных категорий «упрощенцев» не может быть. Поэтому они выбирают любой способ сдачи декларации в налоговую инспекцию.

Форма налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, и Порядок ее заполнения (далее — Порядок заполнения декларации) утверждены приказом Минфина России от 22.06.2009 № 58н.

Декларацию можно заполнить на компьютере и распечатать на принтере. Если такой возможности нет, вписывают значения в бумажный вариант декларации ручкой с чернилами синего или черного цвета.

В каждом поле декларации можно указать только один показатель. Значения отражают в целых рублях (копейки убирают по правилам округления). Текстовые поля заполняют заглавными печатными символами, а печать знаков выполняют шрифтом Courier New высотой 16—18 пунктов. Если какой-то из показателей отсутствует, ставят прочерк. Корректирующим или другим аналогичным средством пользоваться нельзя.

Все значения необходимо вписывать начиная с первой (левой) ячейки. Если же ячеек больше, чем символов в показателе, то в оставшихся пустых ячейках с правой стороны поля (строки) проставляют прочерки.

Каждую страничку нужно пронумеровать и указать на ней ИНН и КПП налогоплательщика. Раньше в первых двух ячейках поля ИНН организации ставили нули, так как их идентификационный номер состоит из 10 знаков, а ячеек 12. Теперь вписывать номер следует с первой (левой) ячейки, а в последних двух ячейках проставить прочерки.

Налоговая декларация состоит:

- из титульного листа;

- раздела 1 «Сумма налога, уплачиваемого в связи с применением упрощенной системы налогообложения, и минимального налога, подлежащая уплате в бюджет, по данным налогоплательщика»;

- раздела 2 «Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения, и минимального налога».

Отчетные сроки и форма декларации

Сдают декларацию по УСН как частные предприниматели, так и юридические лица. Делать это нужно всего лишь раз в год. Сроки сдачи декларации по УСН за 2021 год:

- ИП должны подать декларацию до 30 апреля;

- компании должны отчитаться перед ИФНС до 31 марта.

Декларация по УСН включает титульный лист и три раздела. Но каждая компания заполняет свой набор разделов. Компании и ИП с объектом «доходы» заполняют все разделы декларации, кроме 1.2, 2.2. Раздел 2.1.2 заполняют плательщики торгового сбора, раздел 3 — получатели целевого финансирования.

Объект «доходы минус расходы» обязует отчитывающееся лицо заполнить титульный лист, разделы 1.2, 2.2 и 3 (если есть целевое финансирование).

Как заполнить декларацию, подробно поясняет Приказ ФНС РФ от 26.02.2016 № ММВ-7-3/[email protected] Форма декларации по УСН за 2021 год также утверждена указанным приказом. Форму декларации, которая учитывает новые правила упрощенки, сейчас обсуждается. Ее будут применять для отчетности за 2021 год.

Декларация по УСН — скачать бланк

Отчетность в ФНС в срок и без ошибок! Дарим доступ на 3 месяца в Контур.Экстерн!

Попробовать

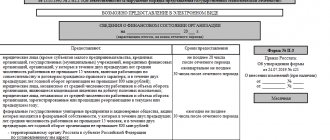

Порядок заполнения: раздел 3

Раздел 3 заполняйте только в том случае, если организация получала дополнительное финансирование (кроме субсидий автономным учреждениям). Виды дополнительного финансирования перечислены в пунктах 1 и 2 статьи 251 Налогового кодекса РФ. В разделе отразите данные предыдущего года по полученным, но неиспользованным средствам, срок использования которых не истек. Декларация УСН содержит строки для следующих данных:

в графе 1 – код вида полученных средств. Коды приведены в приложении 5 к порядку заполнения декларации;

в графе 2 – дату поступления денежных средств или имущества;

в графе 3 – размер средств, полученных в предыдущих налоговых периодах, если срок использования их не истек. Также отразите в графе сумму неиспользованных средств, полученных в предыдущих периодах и не имеющих срока использования.

В остальных графах приведите данные о средствах, полученных в отчетном году. Графы 2 и 5 заполняют организации, получавшие средства целевого финансирования, по которым установлен срок использования. В графе 7 отразите средства, использованные не по целевому назначению. Такие средства нужно включить в состав внереализационных доходов в тот момент, когда были нарушены условия их получения (например, истек срок использования средств). Основные средства, нематериальные активы и другое имущество отражайте в отчете по рыночной стоимости.

В каком виде сдается декларация по УСН

Декларация по УСН сдается на бумаге или электронно.

Самый простой и надежный способ сдать декларацию — отправить ее электронно. Но в таком случае ваша фирма должна быть подключена к документообороту с контролирующими органами.

Если нет договора со спецоператором, можно отправить документ почтой.

И еще один способ, которым чаще всего пользуются ИП, — это личное посещение инспектора. Налоговая декларация по УСН сдается в кабинет по приему отчетности. В знак подтверждения приема декларации по УСН инспектор ставит отметку о ее принятии и дату.

Титульный лист

В первой ячейке поля «Номер корректировки» ставят 0 (две последующие ячейки прочеркивают), если документ первичный. Если в дальнейшем придется представить уточненную декларацию, в данное поле вписывают номер, показывающий, какая это корректирующая декларация по счету (например, 1—, 2— и т. д.).

Поле «Налоговый период» заполняют согласно приложению № 1 к Порядку заполнения декларации. Обычно здесь ставят код 34, который соответствует календарному году. Однако в некоторых случаях может быть код 50. Его указывают, если декларация подается в середине года:

- из-за реорганизации или ликвидации юридического лица;

- прекращения деятельности в качестве индивидуального предпринимателя;

- принудительного перехода «упрощенца» на общий режим.

В поля «Отчетный год» и « Представляется в налоговый орган (код)» заносят соответствующие цифры. В поле «по месту нахождения (учета) (код)» организации вписывают код 210, индивидуальные предприниматели — код 120. Эти коды приведены в приложении № 2 к Порядку заполнения декларации.

Далее организации указывают полное наименование, а индивидуальные предприниматели — ФИО. Записи делают без сокращений заглавными буквами.

Затем следует записать код вида экономической деятельности, номер телефона, количество страниц, на которых составлена декларация, и приложенных документов.

Если достоверность и полноту сведений подтверждает руководитель организации или индивидуальный предприниматель, то в соответствующей ячейке ставят 1, а если представитель налогоплательщика — 2.

При сдаче декларации руководителем организации нужно указать его ФИО, поставить подпись, печать и дату. Если декларацию представляет индивидуальный предприниматель, достаточно только подписи и даты.

В случае подачи декларации представителем налогоплательщика — физическим лицом в соответствующих полях записывают его ФИО, реквизиты документа, подтверждающего полномочия, и дату подписания декларации. Представитель должен расписаться.

Если декларацию сдает представитель налогоплательщика — юридическое лицо, указывают реквизиты документа, подтверждающего полномочия, дату подписания, ФИО гражданина, уполномоченного удостоверять достоверность и полноту сведений, отраженных в декларации. Он же должен подписать декларацию. Наименование представителя налогоплательщика — юридического лица следует записать в соответствующих ячейках.

Если декларацию в налоговый орган сдает представитель налогоплательщика, то к декларации нужно приложить копию документа, подтверждающего его полномочия.

Раздел, отведенный для работников налогового органа, «упрощенцы» не заполняют.

Кроме того, руководитель, индивидуальный предприниматель или представитель налогоплательщика должен заверить подписью разделы 1 и 2 , а также проставить дату заполнения декларации.

Сверху на каждом листе указывают его порядковый номер, индивидуальные предприниматели вписывают также ИНН, а организации — ИНН и КПП.

Объект «доходы»

Форма титульного листа практически не изменилась. В ней лишь появились новые поля для указания кода формы реорганизации (ликвидации) и ИНН/КПП реорганизованной организации. Перечень кодов приведен в Приложении 3 к Порядку заполнения налоговой декларации. Если декларация представляется не в связи с ликвидацией (реорганизацией), данные поля не заполняются (в них ставится прочерк).

Еще одно новшество — добавлено два новых значения кода «налоговый период»:

- 95 — последний налоговый период при переходе на иной режим налогообложения;

- 96 — последний налоговый период при прекращении предпринимательской деятельности.

Отметим, что для поля «Код вида экономической деятельности по классификатору ОКВЭД» титульного листа используется Классификатор ОК 029-2001 (ОКВЭД). Приказом Росстандарта от 30.09.2014 N 1261-ст действие данного Классификатора продлено до 1 января 2021 г.

Обратите внимание: если осуществляется несколько видов деятельности, код по ОКВЭД проставляется по одному из видов деятельности по усмотрению налогоплательщика (Письмо Минфина России от 28.03.2007 N 03-11-05/53). Если УСН совмещается с ЕНВД, код ОКВЭД проставляется по деятельности, которая осуществляется в рамках УСН (Письмо Минфина России от 09.06.2012 N 03-11-11/186).

Порядок заполнения разд. 1.1 и 2.1 рассмотрим на конкретном примере.

Пример 1. ООО «Ромашка», расположенное в Таганском районе г. Москвы (код ОКТМО 45381000), применяет УСН с объектом налогообложения «доходы». В мае 2014 г. оно сменило место своего расположения на район Басманный (код ОКТМО 45375000). Сумма полученных доходов в 2014 г. составила:

- за I квартал — 500 000 руб.;

- за полугодие — 700 000 руб.;

- за девять месяцев — 1,2 млн руб.;

- — за год — 1,8 млн руб.

Сумма уплаченных страховых взносов и пособий по временной нетрудоспособности:

- за I квартал — 45 000 руб.;

- за полугодие — 90 000 руб.;

- за девять месяцев — 135 000 руб.;

- за год — 180 000 руб.

Расчет налога осуществляется в разд. 2.1 декларации. В нем появилась новая строка 102 для указания признака налогоплательщика. Организации и индивидуальные предприниматели, производящие выплаты и иные вознаграждения физическим лицам, проставляют в этой строке цифру 1. А индивидуальные предприниматели, не производящие выплаты и иные вознаграждения физическим лицам, ставят цифру 2. В рассматриваемом нами примере ООО «Ромашка» в строке 102 поставит признак «1». Сумма полученных доходов (налоговая база) отражается в нем нарастающим итогом: за I квартал (строка 110), за полугодие (строка 111), за девять месяцев (строка 112) и за налоговый период (строка 113). Таким образом, по строке 110 нужно указать 500 000 руб., по строке 111 — 700 000 руб., по строке 112 — 1,2 млн руб. и по строке 113 — 1,8 млн руб. Сумма исчисленного налога рассчитывается за I квартал (строка 130), за полугодие (строка 131), за девять месяцев (строка 132) и за налоговый период (строка 133) как произведение налоговой ставки 6% (строка 120) на величину полученного дохода за соответствующий период. В нашем случае значение строки 130 составит 30 000 руб. (500 000 руб. x 6%), строки 131 — 42 000 руб. (700 000 руб. x 6%), строки 132 — 72 000 руб. (1,2 млн руб. x 6%), строки 133 — 108 000 руб. (1,8 млн руб. x 6%). От признака налогоплательщика, указанного в строке 102, зависит порядок заполнения строк 140, 141, 142 и 143, в которых нарастающим итогом показывается сумма страховых взносов, выплаченных пособий по временной нетрудоспособности и платежей по договорам добровольного личного страхования, уменьшающих сумму налога, указанных в п. 3.1 ст. 346.21 НК РФ. Если в строке 102 указан признак «1» (производится выплата вознаграждений физическим лицам), суммы страховых взносов, пособий и платежей в строках 140 — 143 не могут превышать 1/2 суммы исчисленного налога (авансовых платежей по налогу), указанной, соответственно, по строкам 130 — 133. Ведь у таких налогоплательщиков вышеперечисленные расходы могут уменьшить сумму налога не более чем на 50% (п. 3.1 ст. 346.21 НК РФ). В нашем примере суммы уплаченных страховых взносов и пособий по временной нетрудоспособности превышают 50% суммы исчисленного налога за соответствующий период:

- за I квартал 50% налога — 15 000 руб. (30 000 руб. (строка 130) : 2), взносы — 45 000 руб.;

- за полугодие 50% налога — 21 000 руб. (42 000 руб. (строка 131) : 2), взносы — 90 000 руб.;

- за девять месяцев 50% налога — 36 000 руб. (72 000 руб. (строка 132) : 2), взносы — 135 000 руб.;

- за налоговый период 50% налога — 36 000 руб. (72 000 руб. (строка 133) : 2), взносы — 180 000 руб.

Поэтому строки 140 — 143 должны быть заполнены следующим образом:

- строка 140 — 15 000 руб.;

- строка 141 — 21 000 руб.;

- строка 142 — 36 000 руб.;

- строка 143 — 54 000 руб.

Пример заполнения разд. 2.1 смотрите ниже.

В разд. 1.1 показывается сумма налога (авансового платежа по налогу), подлежащая уплате (уменьшению) по данным налогоплательщика. По строке 010 отражается код по ОКТМО муниципального образования, межселенной территории, населенного пункта, входящего в состав муниципального образования по месту нахождения организации (по месту жительства индивидуального предпринимателя). Код берется из Общероссийского классификатора территорий муниципальных образований ОК 33-2013. Помимо строки 010 в разд. 1.1 для кода ОКТМО также предусмотрены строки 030, 060, 090. Они заполняются только при смене места нахождения организации (места жительства индивидуального предпринимателя) в течение налогового периода. Если местонахождение не меняется, в них проставляются прочерки. В нашем примере место расположения ООО «Ромашка» в течение налогового периода менялось. Поэтому в строке 010 нужно будет записать код ОКТМО Таганского района г. Москвы — 45381000, а по строке 030 — код ОКТМО нового места расположения в Басманном районе с мая 2014 г. — 45375000. Строки 060 и 090 останутся пустыми. По строке 020 показывается сумма авансового платежа к уплате по сроку не позднее 25 апреля 2014 г. Его величина должна быть равна разности строк 130 и 140 разд. 2.1 декларации. В нашем случае значение по строке 020 будет равно 15 000 руб. (30 000 руб. (строка 130 разд. 2.1) — 15 000 руб. (строка 140 разд. 2.1)). Строка 040 предусмотрена для отражения в ней суммы авансового платежа к уплате по сроку не позднее 25 июля 2014 г. Его величина рассчитывается по формуле:

строка 131 — строка 141 разд. 2.1 — строка 020.

Если полученное значение положительное, оно показывается в строке 040. Если значение отрицательное, оно отражается по строке 050 как сумма авансового платежа к уменьшению по сроку не позднее 25 июля 2014 г. Знак минус при этом не ставится. В нашем случае строка 040 равна 6000 руб. (42 000 руб. (строка 131 разд. 2.1) — 21 000 руб. (строка 141 разд. 2.1) — 15 000 руб. (строка 020)), а строка 050 остается пустой. В строке 070 отражается сумма авансового платежа к уплате по сроку не позднее 25 октября 2014 г. Она рассчитывается по формуле:

[(строка 132 — строка 142 разд. 2.1) — (строка 020 + строка 040 — строка 050)].

Положительное значение указывается по строке 070, а отрицательное — по строке 080 (без знака минус). В нашем примере значение по строке 070 будет равно 15 000 руб. (72 000 руб. (строка 132 разд. 2.1) — 36 000 руб. (строка 142 разд. 2.1) — (15 000 руб. (строка 020) + 6000 руб. (строка 040) — 0 руб. (строка 050)). А строка 080 останется пустой. Сумма налога, подлежащая доплате за налоговый период, показывается по строке 100. Она рассчитывается по формуле:

[(строка 133 — строка 143 разд. 2.1) — (строка 020 + строка 040 — строка 050 + строка 070 — строка 080)].

Если полученное значение положительно, оно показывается по строке 100. Отрицательное значение представляет собой сумму налога к уменьшению за налоговый период. Оно отражается по строке 110. В нашем случае значение по строке 100 составит 18 000 руб. (108 000 руб. (строка 133 разд. 2.1) — 54 000 руб. (строка 143 разд. 2.1) — (15 000 руб. (строка 020) + 6000 руб. (строка 040) + 15 000 руб. (строка 070)). А строка 110 останется пустой. Пример заполнения разд. 1.1 смотрите ниже.

К сведению. Если индивидуальный предприниматель не производит выплаты физическим лицам, в строке 102 указывается признак «2». В этом случае сумма налога может быть уменьшена на величину уплаченных предпринимателем страховых взносов в фиксированном размере без 50% ограничения (п. 3.1 ст. 346.21 НК РФ, Письма Минфина России от 01.09.2014 N 03-11-09/43646, от 10.02.2014 N 03-11-09/5130, от 23.09.2013 N 03-11-09/39228). При этом сумма страховых взносов, уплаченных в налоговом (отчетном) периоде и относящихся к данному налоговому периоду, отражаемая по строкам 140 — 143, не должна быть больше суммы исчисленного налога (авансовых платежей по налогу), указанной, соответственно, по строкам 130 — 133.

декларации УСН

Последняя версия бланка декларации УСН

Образец заполнения декларации: доходы и доходы минус расходы:

Раздел 2

Заполнение декларации начинают с раздела 2, поэтому вначале расскажем о нем. В этом разделе рассчитывают сумму налога. Порядок заполнения раздела зависит от выбранного объекта налогообложения.

Если объект налогообложения — доходы

По строке 201 налогоплательщики с объектом налогообложения доходы указывают ставку налога 6%. Напомним, что она не может изменяться законами субъектов РФ, поэтому является одинаковой для всех.

В строке 210 записывают сумму полученных доходов, учитываемых при налогообложении. Значение можно перенести из раздела 1 Книги учета доходов и расходов. Это будет итоговая сумма за год из графы 4.

В строке 240 указывают величину налоговой базы для исчисления налога.

«Упрощенцы» с объектом налогообложения доходы дублируют показатель из строки 210.

В строке 260 рассчитывают налог: налоговую базу из строки 240 умножают на ставку 6%.

В строке 280 фиксируют налоговый вычет. При объекте налогообложения доходы единый налог за 2014 год можно снизить на выплаченные в течение года пособия по временной нетрудоспособности, а также на уплаченные за период страховые взносы.

Налог нельзя уменьшить более чем наполовину (исключение — предприниматели, работающие в одиночку, на которых данное ограничение не распространяется). Значит, если вычет меньше или равен 50% суммы рассчитанного налога (строка 260), то в строке 280 указывают сумму взносов и выданных пособий, если больше — половину налога.

Строки 220, 230, 250 и 270 организации и индивидуальные предприниматели, применяющие УСН 2014 с объектом налогообложения доходы, не заполняют. В этих строках они проставляют прочерки.

Если объект налогообложения — доходы, уменьшенные на величину расходов

По строке 201 указывают ставку налога. Это либо 15%, либо размер дифференцированной ставки, установленный законом субъекта РФ. Напомним, региональные власти могут снизить ставку до 5% (п. 2 ст. 346.20 НК РФ).

Строку 210 заполняют так же, как и при объекте налогообложения доходы, в ней указывают сумму облагаемых доходов.

В строку 220 вписывают сумму расходов, произведенных за налоговый период и учитываемых в соответствии со статьей 346.16 НК РФ. Показатель равен итоговому значению за год графы 5 раздела 1 Книги учета. Кроме того, по этой же строке показывают разницу между уплаченным минимальным налогом и исчисленным за предыдущий налоговый период единым налогом, на которую можно уменьшить налоговую базу.

В строке 230 проставляют сумму убытка, полученного в предыдущих налоговых периодах, на которую решено снизить налоговую базу. Напомним, что налогоплательщики могут уменьшить базу по единому налогу за 2014 год хоть до нуля.

По строке 240 отражают налоговую базу за налоговый период. Показатель равен разнице строк 210, 220 и 230. При этом значение записывают, если оно больше нуля. Если же оно получилось равным нулю или отрицательным, в строке 240 ставят прочерк.

Строку 250 заполняют, если показатель по строке 220 больше показателя по строке 210. Значение строки 250 равно разнице показателей строк 220 и 210.

По строке 260 определяют сумму налога: значение строки 240 умножают на ставку налога, указанную в строке 201 .

В строку 270 записывают сумму минимального налога за налоговый период: значение строки 210 умножают на 1%. Ставка указана в пункте 6 статьи 346.18 НК РФ.

Строку 280 «упрощенцы» с объектом налогообложения доходы, уменьшенные на величину расходов, не заполняют. В ней нужно поставить прочерк.

Заполняем раздел 1.2.

- 010, 030, 060, 090 – аналогично, как и для раздела 1.1.;

- 020, 040, 070, 100. Указываются значения из листа 2.2., строки 270-273, но отдельно за каждые три месяца работы. То есть, налоговый платеж в графе 040 – это цифра из строки 271, уменьшенная на значение строки 020; в графе 070 – 272-040 и т.д.;

- 050, 080, 110. Если значение строк 040, 070 или 100 выходит отрицательным, оно переносится в эти строки без знака «минус»;

- 120. Если рассчитанный минимальный налог (стр.280) больше, чем общая сумма значений строк ежеквартального налога (строки 020, 040, 070) а также, если значение строки 280 больше, чем 273.

Декларация УСН за 2013: объект налогообложения «Доходы минус расходы»

На этот раз декларация УСН за 2013 будет включать в себя практически все строки во втором разделе, но в зависимости от ситуации. Идем сверху вниз:

Ставим ставку налога 15%, затем заполняем 210 строку: сумма признанных реализационных и внереализационных доходов. В 220 строке нужно отразить все расходы фирмы, при этом они должны соответствовать основным требованиям:

– быть экономически обоснованными;

– полностью оплаченными;

– входить в перечень разрешенных согласно статье 346.16 НК РФ;

– документально подтверждены.

Кроме того, нельзя включать в отчет и уменьшать бузу по УСН на расходы, перечисленные в статье 270 НК РФ, суммовые разницы в условных единицах и переоценка ценностей в иностранной валюте. Также если представительские расходы не соответствуют пункту 1 ст. 246.16 их нельзя в декларацию. Если за предыдущие годы у фирмы были убытки, их можно отразить в отчете и, тем самым уменьшить налоговую базу. Документально подтвержденные убытки нужно проставить в строке 230. Следующая строка 240 будет заполнена только в том случае, если доходы превысят сумму расходов и убытков прошлых лет (стр. 210 – стр. 220 – стр. 230). Если же фирма получит убыток, тогда нужно будет внести этот отрицательный результат в 250 строку.

260 строка будет заполнена при наличии налоговой базы, отраженной в 240 строке. Ее нужно умножить на налоговую ставку. Декларация УСН 2013 будет иметь такой итог, как минимальный налог, если в отчете заполнена строка 250. Он составляет 1% от полученных доходов (стр. 210 * 1%). Кстати, в случае, когда рассчитанный налог по строке 260 окажется меньше минимального налога по строке 270, платить придется большую сумму. В 280 строке также отражают уплаченные пособия и взносы, которые уменьшают налогооблагаемую базу на 50% для работодателей и на 100% для ИП без работников.