Юридические лица уплачивают транспортный налог (ТН) через банк при помощи платежного поручения. И в отличие от физ. лиц, которым готовая квитанция приходит по почте, организации самостоятельно вычисляют сумму автоналога и авансовых платежей и на основании этого формируют платежные поручения.

Бланк №0401060, который используется для оплаты дорожного налога в 2021 году, установлен Положением Банка России 19.06.2012 N 383-П. Он выглядит так:

Как заполнить в платежке по транспортному налогу основание платежа и другие реквизиты

Все платежные поручения на перечисление налогов оформляются по единым правилам, описанным в приказе Минфина России «Об утверждении Правил указания информации в реквизитах…» от 12.11.2013 № 107н.

Если вам никогда не приходилось заполнять платежные поручения, этот приказ нужно изучить детально. Помогут в этом вопросе и материалы нашего сайта.

Подробную информацию о каждом реквизите платежного поручения по уплате налога вы можете узнать из этой статьи.

При регулярном оформлении платежных поручений на уплату одного и того же налога с большинством платежных реквизитов проблем не возникает: остаются неизменными данные о плательщике (наименование, ИНН, КПП, статус) и его банке, а также реквизиты получателя и его банка. Если компания не меняла свои регистрационные данные, платежку по транспортному налогу за год она может заполнять, не изменяя большую часть реквизитов.

Но отдельной части информации в платежном документе нужно уделить особое внимание. Каждой новой платежке предстоит присвоить номер, поменять дату и сумму платежа. Необходимо также проконтролировать при оформлении платежного поручения на уплату транспортного налога за год основание платежа и его назначение, КБК, налоговый период.

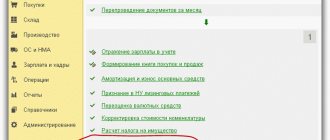

Ниже перечислены реквизиты платежного поручения, которые нужно тщательно проверить перед отправкой поручения в банк (цифры на рисунке означают номера полей платежного поручения в соответствии с приказом № 107н):

Как размещаются указанные реквизиты в платежном поручении на уплату транспортного налога, смотрите на рисунке:

На нашем сайте вы найдете образцы платежных поручений для исполнения различных налоговых и иных обязательств:

- «Платежное поручение на аванс по зарплате — образец»;

- «Платежное поручение судебным приставам — образец».

РАЗЪЯСНЕНИЯ от КонсультантПлюс:С отчетной кампании за 2021 год порядок и сроки уплаты транспортного налога юрлицами меняются. Декларацию по транспортному налогу с отчетности за 2021 г. подавать не нужно (ч. 9 ст. 3 Федерального закона от 15.04.2019 №63-ФЗ). Однако, если вы используете налоговые льготы, о них необходимо заявить в налоговый орган… В Готовом решении от экспертов К+ вы найдете разъяснения по новым правилам уплаты и декларирования налога с 2021 года. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Ошибка при смене местонахождения компании

Организации вправе место своего нахождения, в т.ч. и субъект РФ, при этом спорным остается вопрос по транспортному налогу.

Организация, меняя свое местонахождения, обязана уплачивать транспортный налог в ФНС по месту нахождения (п. 1 ст. 363 НК РФ), т.к. в том регионе и пользуется автодорогами. Но для этого нужно подать сведения в ГИБДД (ст. 357 НК РФ), иначе ФНС по предыдущему местонахождению вправе требовать выплатить налог и опротестовать это требование можно будет только в судебном порядке.

Поэтому следует перерегистрировать ТС в ГИБДД, который сообщит сведения о регистрации в ФНС в течение 10 дней со дня регистрации и до 15 февраля – информацию по состоянию на 1 января текущего года.

Платежное поручение не исполнено: что делать

Компания оформила по всем правилам платежное поручение на уплату транспортного налога и отправила его в свой банк. Но оно оказалось неисполненным и/или вернулось обратно. Случаи, когда обязанность по уплате налога не считается исполненной, перечислены в п. 4 ст. 45 НК РФ:

В такой ситуации нужно срочно принимать меры (изыскивать средства, переоформлять платежку или повторно перечислять налог), иначе в бюджет налог вовремя не поступит и придется заплатить штраф и пени за просрочку платежа.

ВАЖНО! Номер счета УФК теперь можно уточнить, подав заявление об уточнении платежа. Подробнее см. ниже.

Как определяется размер штрафных санкций за неуплату (несвоевременное перечисление) транспортного налога, рассказываем в этом материале.

Как узнать, прошла ли оплата

В первую очередь именно вас, как налогоплательщика должно волновать, прошла ли оплата за транспортный налог или нет, ведьв случае ошибки платежа налоговая не будет разбираться кто прав, а кто виноват и начислит вам штрафные санкции. Проверить, дошли ли деньги до налоговых служб, можно в режиме онлайн, на официальном сайте ФНС.

Для этого нужно зайти в «Личный кабинет налогоплательщика» на портале ФНС РФ. Если налоги были успешно оплачены, то информация об этом появится в меню «Мои налоги». Перейдите туда, и напротив подраздела «Транспортный налог» вы увидите надпись: «К оплате: 0.00 р.».

Также вы можете узнать, прошла ли оплата налоговая оплата, установив официальное приложении ФНС России “Налоги ФЛ”. Это мобильный аналог “Личного кабинета налогоплательщика”, поэтому для входа вам, как и на официальном сайте, потребуется сначала получить пароль в органах ФНС. Пароли для приложения и официального сайта идентичны, поэтому если вы уже получили пароль для доступа в “Личный кабинет налогоплательщика”, то воспользуйтесь им.

Если вы сомневаетесь, что оплата за налог прошла, рекомендуем лично посетить представительство ФНС в вашем регионе – сотрудники обязаны предоставить вам полную информацию о ваших оплаченных налогах и имеющихся задолженностях.

Транспортный налог попал в невыясненные платежи: как быть

В платежном поручении могут быть допущены разные ошибки: в КБК, налоговом периоде, статусе плательщика и других многочисленных реквизитах. Если ошибка закралась не в наименование банка получателя, остальные ошибки не могут привести к неуплате налога (см., например, письмо Минфина России от 19.01.2017 № 02-02-07/1/2145).

Повторное перечисление налога здесь не требуется, но платеж необходимо уточнить. Порядок этой процедуры описан в п. 7 ст. 45 НК РФ. От налогоплательщика требуется передать налоговикам заявление с просьбой уточнить ошибочный реквизит. Свое решение по этому заявлению контролеры обязаны сообщить налогоплательщику в течение 5 дней с даты его принятия. При этом они вправе запросить у банка бумажную копию платежного поручения. У банкиров есть 5 дней на представление платежного документа по требованию инспекции.

Как написать заявление об уточнении, каким способом его отправить в ИФНС, а также о других нюансах уточнения налогового платежа, рассказано в этой статье.

С 01.01.2019 налоговики могут уточнять также и ошибки в счете Федерального казначейства без повторных платежей и возвратов (закон от 29.07.2018 № 232-ФЗ), если выполняются следующие условия:

- с даты перечисления налога прошло не более 3 лет;

- деньги попали в бюджет, несмотря на ошибку в платежном поручении (это можно выяснить при сверке с налоговиками);

- уточнение платежа не приведет к образованию недоимки.

Если налогоплательщик сам обнаружит ошибку в счете казначейства, ему нужно написать заявление на уточнение платежа. Если же эту ошибку обнаружат налоговики, они уточнят платеж самостоятельно и без заявления.

Сумма платежа

Для указания суммы в платежке имеется 2 поля:

- 6 — в нем ставится сумма прописью. Поле заполняется в бумажных поручениях. Сумма указывается с начала строки с заглавной буквы, при этом слово «рубль» в соответствующем падеже не сокращается. Копейки приводятся цифрами, слово «копейка» в соответствующем падеже также не сокращается. Если сумма выражена в целых рублях, то копейки можно не указывать.

- 7 — в нем указывается сумма цифрами. В бумажной платежке рубли отделяются от копеек знаком тире «—». Если сумма в целых рублях, то копейки можно не указывать, в этом случае приводится сумма платежа и знак равенства «=». В электронном поручении сумма ставится в формате банка.

Итоги

В платежном поручении на уплату транспортного налога за 2021 год нужно указать сумму налога из строки 030 раздела 1 декларации, действующий КБК, налоговый период (в формате ГД.00.2020) и иные обязательные для налоговых платежей реквизиты. Платежное поручение с ошибками нужно уточнить, подав в ИФНС заявление. Несвоевременное оформление платежного поручения на перечисление транспортного налога может привести к штрафным санкциям.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Что делать, если нет квитанции для оплаты

Если квитанции нет, то рекомендуем обратиться в налоговую службу. Отделение ФНС следует посетить лично, по месту регистрации налогоплательщика. Для получения данных о налоговом платеже и квитанции для оплаты следует предоставить сотрудникам ФНС паспорт и сообщить свой ИНН. При обращении в налоговую вам предоставят квитанцию с реквизитами, с помощью которой вы можете оплатить налог любым из доступных способов – через сайт Сбербанк Онлайн или одноименное приложение на телефоне, через терминал банка, на сайте ФНС или Госуслуг.

Что писать в назначении платежа Сбербанка?

Основные правила при заполнении графы назначение платежа:

- комментарий должен быть понятным как для банка, так и для адресата;

- название операции должно быть указано таким образом, чтобы перевод можно было легко распознать;

- клиент может вписывать туда сведения в свободной форме.

Дебетовая карта Классическая от Сбербанка — cashback за покупки

Подать заявку

В графе назначение платежа что писать в Сбербанк онлайн зависит от конкретной операции. Рассмотрим наиболее распространенные типы операций.

При переводе другому лицу

Как узнать, что вводить в строчке, если нужно перечислить сумму частному лицу? Строка к переводу появляется в том случае, если клиент банка отправляет деньги не на номер счета, а по номеру карты.

Если получатель – друзья, знакомые или родственники, то нужно отметить, что это безвозмездный перевод. Образец заполнения: «некоммерческий перевод».

Назначение можно конкретизировать: «финансовая помощь», «алименты на ребенка», «возврат долга» и пр. Все эти варианты тоже идентифицируют операцию как некоммерческую.

Зарплатный проект Сбербанка также требует указания комментария при переводе средств сотрудникам. При начислении заработной платы нужно указывать:

- имя реестра;

- номер зарплатного договора;

- КБК и л/с;

- цель перевода – зарплата.

Чтобы деньги пришли без задержек, данные нужно указывать в определенном порядке: КБК и л/с в скобках, название реестра, указание цели (заработная плата), номер договора и дата договора.

При переводе на свой счет

Перечисление финансов с одного своего счета на другой в пределах одного учреждения не требует комментариев к операции. Но если вы хотите отправить сумму на собственный счет в другом банке, то потребуется уточнение цели. Варианты написания:

- перевод собственных средств;

- пополнение личного счета.

В этом случае также можно просто ввести номер лицевого счета.

Дебетовая карта С большими бонусами от Сбербанка — в 20 раз больше бонусов СПАСИБО

Подать заявку

При оплате услуг

Тем, кто оплачивает услуги через интернет-банк, важно знать, как заполнить назначение платежа в Сбербанк онлайн, так как некоторые виды операций требуют уточнения деталей перевода. Что можно указывать:

- Название ).

- Реквизиты документа, на основании которого оказывались услуги (номер и дата).

- Номер л/с.

- Дату предоставления услуги.

Например, при оплате коммуналки, можно написать: «за электроэнергию» или «за оплату услуг ЖКХ». Если оплачивается налог, то обязательно нужно уточнение, за какой именно: транспортный, земельный, имущественный и пр.

При переводе в другой банк

Что писать в назначении платежа в Сбербанк онлайн, если нужно перечислить сумму в другое финансовое учреждение? Для переводов в другие банки можно конкретно указать цель транзакции – «погашение кредита», «на благотворительность» и пр. Еще один вариант – указание номера счета получателя.

Дополнительные нюансы

Обычно платежку нужно составлять в 4 экземплярах:

- 1-й используется при списании в банке плательщика и попадает в банковские дневные документы;

- 2-й служит для зачисления средств на счет получателя в его банке, хранится в документах дня банка получателя;

- 3-й подтверждает банковскую проводку, прилагаясь к выписке из счета получателя (в его банке);

- 4-й со штампом банка возвращается плательщику как подтверждение приема платежки к исполнению.

ОБРАТИТЕ ВНИМАНИЕ! Банк примет платежку, даже если на р/с плательщика недостаточно денег. Но поручение будет исполнено, только если средств для этого хватит.

Если плательщик обратится в банк за информацией о том, как исполняется его платежное поручение, ему должны ответить на следующий рабочий день.

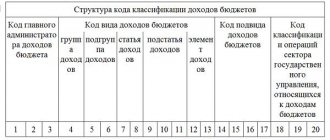

Приводим ОКТМО

Код по ОКТМО приводится в поле 105 в соответствии с Общероссийским классификатором территорий муниципальных образований (утвержден приказом Росстандарта от 14.06.2013 № 159-СТ). Он заменил код ОКАТО.

Этот код может состоять из 8 или 11 знаков:

- 8-значный указывают тогда, когда налоги либо полностью поступают в региональный бюджет, либо частично или полностью в бюджеты муниципальных образований (городских или сельских поселений);

- 11-значный приводят, если налоги распределяются между населенными пунктами, входящими в муниципальные образования.

Порядок распределения можно узнать из региональных нормативных актов или в ИФНС.

ОКТМО в платежном поручении должен соответствовать ОКТМО, указанному в налоговой декларации.

О нюансах указания ОКТМО в платежках мы рассказывали здесь.