Внедрение онлайн-касс привело к существенным изменениям закона 54-ФЗ – ключевого нормативно-правового акта, регламентирующего применение контрольно-кассовой техники (ККТ) в РФ.

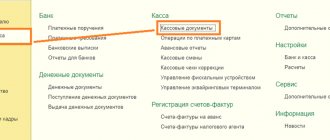

К примеру, использование онлайн-кассы организацией или ИП позволяет отказаться от ряда отчетных документов и учетных регистров в системе ведения кассы.

Как оказалось, однако, данное послабление не относится к основным кассовым документам, обозначенным в Указании ЦБ РФ №3210-У от 11.03.2014, и кассовой книге, также упомянутой в данном нормативном акте.

Особенности ведения и заполнения кассовой книги (КК) хозяйствующим субъектом, использующим аппарат онлайн-кассы, следует рассмотреть более подробно.

Что представляет собой Кассовая книга

Кассовая книга (далее — КК) — это сводный документ, в котором фиксируются:

- На основании данных по приходным кассовым ордерам (ПКО) — суммы, которые поступили на кассу предприятия.

- На основании данных по расходным кассовым ордерам (РКО) — суммы, которые были израсходованы из кассы предприятия.

В свою очередь, ПКО и РКО могут формироваться на основании различных оправдательных документов. Например — фискальных, то есть, тех, которые создаются с использованием контрольно-кассовой техники (прежде всего, речь идет о приходных и расходных чеках, отчетах). Если хозяйствующий субъект не обязан применять контрольно-кассовую технику, то вместо фискальных документов могут использоваться товарные чеки и бланки строгой отчетности в качестве первичных при подготовке ордеров.

Под кассой предприятия в данном случае понимается не только специально оборудование место кассира или бухгалтера, но и, в принципе, любое место, где осуществляется прием или выдача денежных средств предприятием. Под «кассой» здесь более правомерно понимать скорее не объект, а процесс. Приходные или расходные операции могут производиться на любой точке предприятия и, в принципе, даже за его пределами, как на стационарном объекте, так и в передвижном (и даже непосредственно в движении — когда расчеты осуществляются «на ходу» в машине или «на лету» в самолете).

КК применяется как в случае с документированием операций, при которых применяется ККТ, так и в случае с кассовыми операциями, не подлежащими фискализации (например, это может быть выдача денежных средств работнику предприятия под отчет и принятие неизрасходованного остатка). Таким образом, относительно КК фискальные документы — лишь частная разновидность первичных документов.

Форматы фискальных документов

Требования к фискальным документам, которые формируется в процессе эксплуатации онлайн-касс, изложены в п.4 и 5 ст.4.1 ФЗ-84 в новой редакции.

Фото 2. Фискальная документация фиксируется онлайн

В большей степени они касаются реквизитов чеков и отчетов, а также сроков хранения в ФН, составляющих 30 дней.

Справка. Перед тем, как переходить на новую кассовую дисциплину, стоит ознакомиться с полным перечнем форматов фискальных документов, которые обязательны к использованию, дополнительными реквизитами и требованиями к формированию и обработке отражено в Приказе ФСН N ММВ-7-20/229 от 21.03. 2017 года.

Субъект предпринимательской деятельности в ходе применения онлайн кассы обязан соответствующим образом оформлять нужные фискальные документы в виде:

- Отчета о регистрации – дополнительные реквизиты детально отражены в таблице 7 Приказа № ММВ-7-20/229;

- Отчета, отражающего изменения данных о регистрации, – таблица 7 и таблица 8;

- Отчета, открывающего смену, – фактически аналога отчет-Х – таблица 17;

- Кассового чека или бланков строй отчетности – таблица 19;

- Корректирующих чеков или БСО – таблица 30;

- Отчета, закрывающего смену, – аналога отчета-Z – таблица 32;

- Отчета, который формируется при закрытии ФН – таблица 33;

- Отчет, подтверждающий текущие расчеты, – таблица 18;

- Отчет подтверждения оператора – таблица 34.

Все фискальные документы формируются непосредственно с применением онлайн кассы. То есть у кассира отсутствует необходимость заполнения вышеперечисленной документации вручную.

Важный момент! На разных моделях ККМ формирование фискальных отчетов и чеков (БСО) происходит по различным алгоритмам.

Но все модели онлайн-касс, одобренные ФСН и внесенные в реестр контрольно-кассовой техники, разработаны под требования ФЗ-84 и имеют возможность оформления необходимых фискальных документов.

Для кассира и бухгалтера важно знать не столько содержание каждого документа, так как они формируются программами современной ККТ и автоматически передаются в ФНС, сколько сроки, периодичность и основание для их оформления.

Все фискальные документы на протяжении 30 дней хранятся в памяти ФН. При нормальном соединении с интернетом они в автоматическом режиме передаются с ФНС. Если передача сведений не происходит в течение 30 суток, онлайн касса блокируется.

Фото 3. Штрафные санкции при использовании онлайн касс накладываются как на организацию, так и на ответственное лицо

Поэтому штрафы в большей степени касаются не оформления документации, а не использования онлайн ККТ, как таковой, применения неисправной техники и за отказ от выдачи покупателю электронной версии чека.

Таблица 1. Штрафные санкции, связанные с применением онлайн-касс

| Основание для применения штрафных санкций | Санкции, применяемые к юридическому лицу | Санкции, применяемые в ответственному лицу |

| Неприменение онлайн аппарата | 75-100% от выручки | 25-50% от выручки, но не менее 10 000 руб. |

| Повторный отказ от применения онлайн ККТ при достижении суммы выручки 1 млн. руб. | Приостановление деятельности на сок до 90 дней | Запрет на осуществление профессиональной деятельности на протяжении 1 – 2 лет |

| Использование неисправной кассы | Штраф – 5000 – 10 000 руб. | Штраф – 1500 – 3000 руб. |

| Отказ от выдачи электронного платежного чека покупателю, ФЗ | Штраф – 10 000 руб. | Штраф – 2 000 руб. |

Кому её нужно вести в обязательном порядке и кто может работать без неё

Кассовая книга — это инструмент, прежде всего, бухгалтерского учета, и потому обязательно применяется юридическими лицами. ИП не обязаны ее применять, но, вместе с тем, должны использовать альтернативные сводные документы для отражения прихода и расхода выручки. В общем случае — Книгу учета доходов и расходов (КУДИР). При этом, сведения в ней собираются также на основании различных первичных документов — в частности, фискальных.

Одна из практических сторон применения КК — это обеспечение соблюдения лимита кассы на предприятии. По итогам каждой кассовой операции — приходной или расходной, на кассе образуется остаток денежных средств. Его величина не должна превышать определенного законом максимального показателя — лимита. А если превышает, то излишек должен быть передан на размещение в банк, с которым хозяйствующий субъект заключает договор об обслуживании денежно-кредитных операций.

Индивидуальные предприниматели в части лимита также имеют преференции — они попросту не обязаны его соблюдать. Но устанавливать вполне могут: для этого на частном предприятии издается отдельный локальный норматив. К слову, аналогичные по назначению нормативы должны приниматься и теми хозяйствующими субъектами, которые обязаны устанавливать и соблюдать лимит.

Кассовая книга не применяется в целях документирования финансовых операций в рамках эквайринга — приема (перечисления) денежных средств с использованием банковских карт (и альтернативных им электронных средств платежа), несмотря на то, что на онлайн-кассах осуществляется фискализация таких операций. Эквайринговая выручка выводится на расчетный счет предприятия. В кассе она не остается и не влияет на лимит.

Субъекты, которые обязаны вести Кассовую книгу (либо пожелали ее вести), должны делать это в соответствии с определенными правилами.

Изменения, касающиеся кассовой документации

Был обновлен ФЗ №54 «О применении ККТ» от 22 мая 2003 года. Он стал основанием для изменений, касающихся перечня кассовой документации. В частности, изменился ряд документов, которые обязательно должны дополнять работу с кассой. В ФЗ №54 была введена статья 1. В ней перечислены акты, которым нужно следовать при использовании касс. Это следующие документы:

- ФЗ №54.

- Акты, которые приняты на основании этого ФЗ.

Теперь не обязательно использовать документы, перечисленные в Постановлении №132 от 25 декабря 1998 года. В частности, это акт о возврате средств потребителям, о проверке денег в КТТ и многие другие документы. Однако остаются обязательными документы, относящиеся к операциям с ККТ. Они перечислены в указании ЦБ №3210-У от 11 марта 2014 года:

- Ордера, сопровождающие приход и трату.

- КК.

Что это все обозначает? Вопрос о нужности ведения КК при наличии онлайн-кассы возник тогда, когда ряд бумаг стал необязательным с обновлением ФЗ №54. Однако, несмотря на все обновления, ведение КК – это по-прежнему обязательный пункт.

Правила ведения Кассовой книги

Форма Кассовой книги утверждена постановлением Госкомстата России от 18.08.1998 № 88 (ССЫЛКА). Предприятие может использовать и ту форму, которая разработана своими силами. Но предложенная Госкомстатом — довольно удобна и общераспространена. Как правило, нет смысла от нее отказываться.

Кассовой книги в формате Excel можно ЗДЕСЬ.

Вести Кассовую книгу можно на бумаге или в электронном виде. Второй вариант предполагает применение электронной подписи. Общий порядок ведения Кассовой книги закреплен в приказе Минфина РФ от 30.03.2015 № 52н (ССЫЛКА).

Весьма желательно включать ссылку на данный нормативный акт в должностную инструкцию бухгалтера или кассира, которые в силу своих должностных обязанностей будут работать с Кассовой книгой.

Ключевые правила работы с Кассовой книгой следующие:

- КК заполняется только в те дни, в которые осуществлялись кассовые операции — по приему или выдаче наличных денежных средств (эквайринг, как мы уже знаем, не в счет).

- По завершении дня, в котором были зафиксированы приход или расход наличных денежных средств, работник, который ведет КК, заполняет ее, используя ПКО или РКО (которые, в свою очередь, могут заполняться на основании фискальных документов — приходных или расходных чеков, отчетов, альтернативных им документов — товарных чеков или БСО). После — отдает на заверение главному бухгалтеру.

- В каждом ордере фиксируется общая сумма выручки (расходов) за день — вне зависимости от количества отдельных транзакций.

При этом, возможно составление нескольких типов ордеров в зависимости от разновидности конкретной операции. Например, приходные кассовые операции, проводимые на онлайн-кассах, классифицируются на несколько типов — в частности, операции, соответствующие:

- обычной (полной) оплате за товар;

- частичной оплате за товар (в то время как оставшаяся его часть оформляется в кредит);

- предоплате (которая может быть представлена покупкой подарочной карты).

По каждой группе операций, таким образом, составляется отдельный приходный кассовый ордер.

- ИП (его работник на кассе), не использующий ПКО или РКО, «напрямую» заполняет Книгу учета доходов и расходов — с указанием даты, в которой производились расчеты, в соответствии с фискальными документами (либо заменяющими их товарными чеками либо БСО).

- В предусмотренных законом случаях при формировании РКО и ПКО используются реквизиты различных вспомогательных документов — удостоверяющих правомерность составления ордера.

Например — документа, удостоверяющего личность физического лица, получающего денежные средства по РКО (сотрудника, который едет в командировку, покупателя, который возвращает товар).

Нужно иметь в виду, что по умолчанию правомочия по работе с Кассовой книгой и ордерами имеют только руководитель фирмы (либо сам ИП, если он ввел в оборот соответствующие кассовые документы) и главный бухгалтер организации (в некоторых случаях лица, которые подотчетны ему).

Для того, чтобы делегировать полномочия по работе с Кассовой книгой — важнейшим документом бухгалтерского учета, руководитель фирмы должен издавать отдельные локальные нормативы. Нужно уделять достаточное внимание детализации порядка применения КК, прав и обязанностей сотрудников, ответственных за ее ведение — в должностных инструкциях таких сотрудников.

От каких унифицированных форм можно отказаться?

После перехода на «умные» кассы ведение первичной документации упростилось в разы. Привычные унифицированные формы и журналы учета, оформляемые ранее на основании требований постановления Госкомстата N 132 от 25.12.1998 и ФЗ-402 «О бухгалтерском учете», после отмены действия с 1 июля 2021 года Постановления Правительства №470, стали не обязательными для применения.

К такому выводу пришел Минфин, что отражено в его Письмах№ 03-01-15/54413 (16 сентября 2021 г.), № 03-01-15/28914 (12 мая 2017 г.), № 03-01-15/3482 (25 января 2021 г.), № 03-01-15/19821 (04 апреля 2021 г.).

Однако мнение чиновников носит рекомендательный характер. Поэтому предприниматель имеет право применять онлайн кассы и кассовые документы старых образцов или же может полностью отказаться от следующих форм:

- Формы КМ-1 – акта, применяемого при обнулении счетчиков ККМ;

- Формы КМ-2 – акта, необходимого для снятия показаний при ремонте кассы и возврате ее в работу;

- Формы КМ-3 – акта, который заполняли при возврате наличности;

- Формы КМ-4 – журнала, заполняемого кассиром операционистом;

- Формы КМ-5 – специального журнала, предназначенного для фиксирования данных при применении касс, которые работают без кассира-операциониста;

- Формы КМ-6 – справки-отчета для кассира-операциониста;

- Формы КМ-7 – документ, фиксирующий показания ККТ.

С июля 2021 года предприятия, перешедшие на онлайн-кассы, могут законно отказаться от заполнения таких форм.

Примечание. Субъект предпринимательской деятельности после перехода на новую кассовую дисциплину имеет право в добровольном порядке сохранить старый документооборот. При этом заполняются необязательные документы в произвольной форме.

Административная ответственность

Нарушение правил ведения кассовой книги или ее отсутствие является административным правонарушением, ответственность за него предусмотрена статьей 15.1 КоАП РФ, как за нарушение обращения с денежной наличностью. За такой проступок органы ФНС могут наложить административный штраф:

- в размере от 40 тысяч до 50 тысяч рублей на саму организацию;

- в размере от 4 тысяч до 5 тысяч рублей на руководителя или главного бухгалтера.

Кассовая книга, бланк в Word

в Excel

Сущность процесса внедрения онлайн-касс

С 01.07.2017 обязательными для применения лицами, получающими наличную выручку, стали кассовые аппараты нового типа — онлайн-кассы, характеризующиеся:

- более высокой степенью защищенности данных о продажах, сформированных на них;

- способностью передачи в режиме реального времени этих данных в ИФНС.

Одновременно введен ряд изменений:

- в перечень лиц, обязанных применять ККТ;

- порядок регистрации и применения касс;

- реестр обязательных реквизитов документов, формируемых кассой.

О том, как изменение перечня лиц, обязанных использовать ККТ, отразилось на этапах внедрения онлайн-устройств в применение, читайте в статье «Кто должен перейти на онлайн-кассы с 1 июля 2019 года?».

Однако, несмотря на достаточно широкий спектр изменений в работе с ККТ, суть этих перемен сводится к тому, что при наличных расчетах стали использоваться кассовые аппараты технически более высокого уровня. И именно с этим обстоятельством оказалась связана большая часть изменений в порядке работы с ними. Правил учета полученной через ККТ выручки эти изменения никак не затронули, несмотря на ряд новшеств в документальном оформлении некоторых операций с наличными денежными средствами. Поэтому вопрос о том, как вести учет при онлайн-кассах, имеет единственный ответ: в том же самом порядке, что и раньше. Новшеств в нем нет.

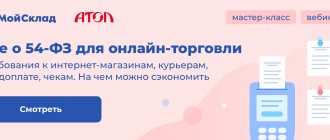

Некоторые бизнесы, как правило интернет-магазины, вместо кассовых машин предпочитают использовать облачные сервисы. Облачная онлайн-касса — это сервис, через который интернет-магазин подключается к удаленной онлайн-машине, находящейся в дата-центре сервиса. Через этот аппарат проводится вся информация о расчетах, которая передается через оператора фискальных данных в налоговую инспекцию. А облачный сервис обеспечивает подключение кассовых аппаратов к сайту интернет-магазина, настройку онлайн-касс и бесперебойный доступ к ним.

Облачный сервис позволяет взять в аренду несколько ККТ без кассового аппарата и зарегистрировать их в налоговой инспекции.

Учет аппаратуры

Сами онлайн-кассы могут относиться к материально-производственным затратам либо основным средствам. Критерием служит стоимость аппарата. Если она находится в пределах 40 тыс. рублей, расходы возможно отнести к категории МПЗ. То же самое касается ситуаций, когда в организации определен лимит по стоимости активов.

При оформлении онлайн-кассы в бухгалтерском учете через МПЗ, необходимо отразить следующие операции:

- Траты на покупку устройства и ввод его в эксплуатацию.

- «Входной» НДС по данному товару.

- Зачет налога в виде занесения на расчеты с бюджетом.

- Введение в действие ККМ.

- Выплата задолженности продавцу аппаратуры.

При занесении кассового аппарата в категорию основных средств проводки по онлайн-кассе будут включать такой же перечень операций.

ТО оборудования

При бухучете онлайн-касс затраты на техобслуживание и ремонт оборудования включают в расходы. Это касается трат на текущий ремонт, приобретение и замену комплектующих, оплат за услуги ЦТО. Такие затраты отражаются записью Дт 44 – КТ 60 на сумму выполненного ремонта. Такая же проводка действует в отношении выплат за ежемесячное ТО.

При внесении аванса за оговоренный соглашением период затраты списывают одинаковыми частями в течение времени действия договора. На сумму аванса оформляется проводка ДТ 60 – КТ 51, на ежемесячное списание – ДТ 44 (20, 26) – КТ 60.

Важно! Сроки полезного использования кассовой аппаратуры указаны в документации, прилагающейся к устройству.

Оформление приема денег

Записи бухгалтера будут зависеть от формы приема денег: наличными или электронными платежами:

- Приход наличности оформляют как Дт 50 – КТ 90.

- Проплату банковским пластиком по эквайрингу – ДТ 57 – Кт 90.

- Другие расчеты с потребителями – Дт 76 (60) – Кт 50 (51).

- При возврате денег – Дт 50 (57) – Кт 76 (60).

Важно! Выплата вознаграждений и выигрыша по агентскому соглашению, оплата вторсырья, полученного от граждан, относятся к другим расчетам.