Адамович Наталия, налоговый эксперт, Вороная Наталья, редактор, Чернышова Наталья, налоговый эксперт.

«Долг» — слово малоприятное. Тем не менее для предприятий и предпринимателей долги — обычное дело. При этом хозяйствующие субъекты могут выступать в роли как кредиторов, так и должников. В тонкостях «долговых» вопросов будем разбираться в этом спецвыпуске. В частности, мы расскажем, чем долг отличается от задолженности, вспомним, как создавать резерв сомнительных долгов и дисконтировать задолженность, а также поясним, как учесть списание прощенных и безнадежных долгов. Также поговорим о сроках исковой давности, налоговом долге и нюансах учета товарного кредита.

На первый взгляд, «долг» и «задолженность» — это два одинаковых понятия. Ведь и там, и там предприятие может выступать должником перед своим кредитором. Тем не менее, отсутствие у предприятия задолженности в бухгалтерском учете — далеко не гарантия того, что предприятие не является должником в правовом смысле. Давайте разберем правовые и учетные понятия долга и задолженности как со стороны должника (дебитора), так и со стороны кредитора.

Зачет взаимных требований

Договорные обязательства – величина кредиторской или дебиторской недоимки, сформированная по результатам проведения расчетов, поставки товаров, бюджетных отчислений и др. Учет долгов бухгалтерией ведется по следующим счетам: 60, 62, 66, 67, 68, 69, 70, 71, 73, 76,58.

Процедура прекращения взаимных недоимок путем зачета регламентирована ст. 410 ГК РФ, предполагает погашение оборотов по кредиту дебетовым сальдо. То есть ни одна из сторон взаимоотношения не осуществляет фактической выплаты денежных средств, а задолженность перестает существовать.

Данное мероприятие имеет множество тонкостей, юридических нюансов, требует детального изучения, рассмотрения и согласования с квалифицированными специалистами. Важно понимать, что недопустимы односторонние манипуляции, сделка должна быть совершена в письменной форме по обоюдному соглашению сторон. Дополнительным аспектом можно отметить отсутствие в основных контрактах условий, запрещающих аналогичные действия контрагентов.

Для проведения погашения задолженности необходимо соблюдение двух основных правил: стороны не оспаривают наличие и размер недоимки, требования имеют однородный характер. Кредитор и дебитор должны иметь на руках первичные документы, оформленные по бухгалтерским стандартам. Подписанный двусторонний акт сверки без возражений будет свидетельствовать о соответствии состояния расчетов обеих компаний.

Стороны отношений могут договориться о прекращении существования задолженностей

Для оценки законности и корректности сделки, зачитываемые долги должны иметь одинаковую природу. Например, фирма имеет кредиторскую задолженность за электроэнергию перед поставщиком, а контрагент арендует транспорт у данной организации, за который пока не перечислены деньги. Зачет долгов станет оптимальным вариантом урегулирования спора и продолжения продуктивного сотрудничества.

На основании ст. 411 ГК РФ нельзя погашать недоимки по следующим требованиям:

- Компенсирование ущерба, причиненного жизни, здоровью, собственности физлица.

- Расходы по пожизненному обеспечению определенного гражданина.

- Денежные выплаты на содержание детей, нетрудоспособных родственников.

- Если по долгам истек срок востребования и др.

Документальное оформление

Любая сторона договорных обязательств может инициировать процедуру путем направления письма контрагенту. Для этого достаточно дождаться пропуска сроков погашения недоимки, прописанных базовым контрактом.

Адресат заявления рассматривает намерение, идет на переговоры. При положительном исходе дела участники взаимоотношений подписывают соглашение в двух экземплярах. Для исключения потенциальных рисков, необоснованных претензий рекомендуется указать на бланке следующие реквизиты:

- Название бланка.

- Дата и место составления.

- Имя уполномоченных представителей сторон.

- Идентификационные данные основных договоров (номер, дата, предмет).

- Величину требований, подлежащих погашению.

- Сущность соглашения.

- Реквизиты сторон.

- Подписи, печати (для юрлиц).

Правильное документальное оформление процедуры позволит избежать различных проблем в дальнейшем

Хозяйственная операция в учете

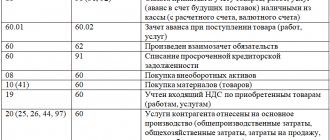

Бухгалтер каждой из сторон должен отразить проводки по закрытию долгов на основании подписанного сторонами бланка. Процедура оформляется справкой или корректировкой задолженности. В регистрах БУ отражаются проводки по корреспонденции счетов 60, 62,76.

Операции должны быть отражены днем проведения зачета. У предприятия на общем режиме налогообложения такие мероприятия никак не влияют на базу по налогу на ДС, прибыль. Компании на УСН обязаны увеличить доходы, а величина дебиторки по приобретенным ТМЦ подлежит включению в затраты.

Приведем типовую проводку, когда задолженность по краткосрочному кредиту перед банком погашена за счет вклада должника: Д-66, К-51.

Кредиторская задолженность

КЗ является некой противоположностью ДЗ. Она демонстрирует все непогашенные платежи вашей компании перед контрагентами. Сюда могут входить:

- услуги ЖКХ;

- долги по зарплатам;

- кредитные неустойки;

- штрафы, госпошлины, налоги;

- обязательные взносы в уставный капитал организации лицами, имеющими долю;

- обязательства перед акционерами;

- нераспределенная прибыль;

- непогашенные платежи перед поставщиками услуг или продукции.

Коэффициент возрастания или снижения КЗ отражает реальное положение вещей в организации. Для простоты отслеживания и контроля бухгалтеры фирмы фиксируют каждую операцию в отчетной документации, записывая движение денежных средств проводками. Каждая из них соответствует определенному действию с финансами. По ним можно быстро и без особого труда найти нужную информацию и произвести необходимые расчеты.

Причинами роста кредиторки могут быть:

- Увеличение ДЗ.

- Несоразмерно высокие обязательства, взятые фирмой на себя, с которыми она не справляется.

- Активы не являются собственностью компании, а долги возрастают.

- Неудачная маркетинговая работа.

Если бухгалтеры тщательно анализируют финансовые потоки, маркетологи качественно работают, то КЗ практически всегда остается в разумных пределах, а дела у компании идут хорошо. Последствия неправильной работы специалистов в этом направлении приводят к серьезным проблемам, поэтому следует максимально внимательно относиться к обязательствам перед кредиторами.

Долги организации перед другими лицами формируют кредиторскую задолженность

Как влияет увеличение КЗ

Рост кредиторской задолженности, как и в случае с дебиторкой, приводит к ослаблению экономики предприятия. Это связано с усилением кредитной нагрузки на бюджет, с которым фирма не способна справиться. Если своевременно расплатиться с долгами не получается, то возникает множество негативных последствий, основными из которых являются:

- Исковые заявления от контрагентов (ФССП, управляющая компания, арендодатели, партнеры и т. д.), которые приводят к конфискации имущества и аресту счетов.

- Снижение инвестиционной привлекательности, из-за чего происходит отток финансовых вливаний.

- Упадок авторитета предприятия и негативная репутация, что провоцирует понижение спроса и оборачиваемости.

Чтобы избежать этих проблем, рекомендуется при первых же признаках ухудшения положения предпринимать меры по ликвидации долгов. Однако еще важнее производить профилактику, регулярно делать тесты успешности и эффективности работы в этой сфере, а также ни в коем случае не просрочивать платежи. При грамотном подходе, качественному осуществлению своей работы бухгалтерским отделом и контролем со стороны руководящего звена, компания сможет избежать трудностей с бюджетным балансом.

Как влияет снижение КЗ

Ответ на этот вопрос прост: уменьшение кредиторской задолженности имеет противоположный эффект в сравнении с увеличением этого показателя. Если сумма КЗ снижается, это говорит о финансовом благополучии компании, ее платежеспособности. За счет этого повышается интерес сторонних инвесторов и кредиторов к предприятию, поскольку они видят потенциал в фирме и готовы вкладываться по-крупному.

Когда компания в состоянии уменьшить размер своих долгов, выплачивая их вовремя, она приобретает положительную репутацию и статус. Поэтому необходимо сокращать обязательства перед кредиторами до безопасного уровня, чтобы экономическое положение организации было на хорошем уровне.

Если у предприятия нет возможности держать постоянного бухгалтера в штате работников, можно воспользоваться услугами частных индивидуальных специалистов или агентств, занимающихся такого рода деятельностью. Это позволит неплохо сэкономить на зарплате сотрудника, поскольку разовые работы обойдутся фирме дешевле.

Рост и снижение кредиторки говорит о финансовом состоянии предприятия

Как анализировать кредиторку

Перед расчетом долгов по КЗ и скорости их изменений, необходимо вычислить оборачиваемость. Делается это по формуле В/К, где «В» – это выручка, полученная – остаток по кредитам. На основе результатов можно сделать выводы, а также предпринять, необходимые для улучшения ситуации, меры. Разумеется, расчеты в действительности гораздо сложнее, поэтому осуществить их без ошибки под силу только опытному бухгалтеру, новички зачастую допускают ошибки по невнимательности либо недостатка в практике подобных вычислениях.

Благодаря этому, специалисты, работающие в компании, могут выяснить, насколько эффективными или провальными оказались действия по решению проблем с долгами. Если кредиторскую задолженность удалось уменьшить, то результат положительный. А если показатель продолжает увеличиваться или остается на том же уровне, то необходимо пересмотреть свой подход и что-то изменить в экономической политике организации.

Обновление долгов

Ст. 414 ГК РФ определяет возможность погашения займовых обязательств по одному контракту недоимкой по новому соглашению, т. е. новацией. По условиям договоренности размер задолженности остается прежним, а условия сделки изменяются.

Новацией договор будет признан при наличии минимум двух условий: изменился порядок взаиморасчетов, контрагентов связывает новый предмет сделки. Примерами новационных контрактов можно считать замену договора по оказанию услуг на соглашение о предоставлении займа, а также выполнение работ за счет поставленных ранее материалов.

Изменение некоторых условий, например, предоставление отсрочки, реструктуризации долга, применение дисконта, не признаются разновидностями новаций, потому что прежнее обязательство продолжает существовать, но меняются критерии его исполнения.

По пункту 2 ст. 414 кодекса обновленный контракт гасит в целом основную недоимку и все сопутствующие расходы: пени, неустойки, плату за безвозмездный оборот заемных средств. В бухучете дебитора в разрезе субконто полностью закрывается долг, сальдо обнуляется.

Заключение нового соглашения может помочь в погашении старого долга

Соглашение сторон

Новый контракт вступает в силу по факту подписания контрагентами двух экземпляров документа. Участники расчетов признают существование долга, подтверждают его погашение и возникновение другого обязательства. Важно понимать, что новация прекращает течение срока исковой давности по предыдущей сделке, а по текущей период востребования исчисляется с момента подписания соглашения (ст.203 ГК РФ).

Законодательство не определяет строгой формы для оформления новаций, но стоит зафиксировать некоторые сведения:

- Данные по договору, прекращающему действие.

- Размер погашения, новационного долга.

- Условия договоренности.

Допускается новирование задолженности путем подписания каждой из сторон отдельного документа, если есть подтверждение принятия одной стороной оферты, а другой акцепта (п. 2 ст. 432 ГК РФ).

Регистрация процесса

В бухгалтерском учете (БУ) новации отражаются в регистрах отражения сведений о хозяйственных операциях. Корреспонденция счетов определяется по типу сделки: сч.62, 60, 66, 67, 76.

Формируется проводка по погашению задолженности с одновременным отражением аналогичной суммы на другом счете в разрезе нового субконто. Например, заказчик перевел аванс подрядчику в размере 2 млн. руб., спустя определенное время стороны пришли к соглашению о заключении новации в виде переоформления суммы платежа в долгосрочный займ. У должника будет оформлена проводка по дебету сч.62, кредиту-67.

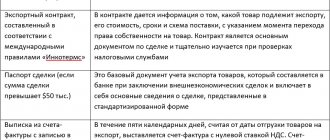

Приведем дополнительный пример, когда по новационной сделке кредиторка за отгруженные материалы заменяется задолженностью по займу, с предоставлением вексельного залога. Типовые проводки указаны в таблице.

1.1. Долг vs задолженность

Долг

Под долгом обычно понимают обязательство, по которому одна сторона (должник) обязуется выполнить (воздержаться от выполнения) того или иного действия. Это может быть передача определенного товара, перечисление определенной суммы денежных средств и т. д.

Долг может возникать:

1) на основании договора. Напомним: двусторонние договоры могут заключать между собой физические и юридические лица. Это могут быть кредиты, займы, договор поставки товаров или оказания услуг;

2) на основании закона (к примеру, штрафы, налоги, налоговый долг).

Таким образом, в понимании норм ГКУ долг может возникать уже тогда, когда появляется обязанность осуществить в пользу другого лица определенные действия (передать имущество, выполнить работу, предоставить услугу, уплатить средства) или воздержаться от определенного действия. Поэтому даже наличие только заключенного договора — договоренности двух или более сторон, направленной на установление, изменение или прекращение гражданских прав и обязанностей (ч. 1 ст. 626 ГКУ

), — может порождать обязательства сторон, а значит, возникновение долга.

Задолженность

Задолженность — это определенная сумма денег (или прочие активы), которую следует уплатить в счет имеющегося долга. Главная причина возникновения задолженности — различные даты выполнения своих обязательств сторонами договора.

Например, поставщик уже отгрузил продукцию, а покупатель еще не перечислил деньги.

Задолженность (в отличие от долга в правовом понимании) возникает только на основании осуществления определенной хозяйственной операции, которая подлежит отражению в учете.

Проиллюстрируем сказанное на примере.

Пример 1.1. Предприятие 01.04.2020 г. заключает договор поставки товара, предусматривающий обязательство поставщика поставить до 14.04.2020 г. товары на общую сумму 64 тыс. грн. Фактически до указанной даты был поставлен товар на сумму 48 тыс. грн.

Соответственно поставщик по состоянию на 14.04.2020 г. в правовом смысле имеет долг в сумме 16 тыс. грн (64 тыс. грн — 48 тыс. грн), т. е. обязанность поставить товар на указанную сумму. А вот в бухгалтерском учете присутствует дебиторская задолженность (т. е. актив предприятия) в сумме 48 тыс. грн.

Вот и выходит, что должник в понимании ГКУ

не совсем то же самое, что должник в бухучете. То есть он не обязательно имеет в бухгалтерском учете кредиторскую задолженность.

Естественно, бухгалтера больше интересует задолженность, отражаемая в бухучете, которая, как известно, делится на два вида: кредиторская и дебиторская. Рассмотрим каждую из них.

Переуступка недоимки

По требованиям норм главы 21 ГК РФ контракт – определенный объем обязательств одного контрагента перед вторым, выражающийся в отгрузке ТМЦ, продукции, исполнении агентских поручений, работ и др. Прерогатива истребования задолженности может перейти от одного взыскателя к другому по операции уступки.

Участниками цессии являются действующий и новый взыскатель, именуемые цедентом и цессионарием соответственно. При этом прежний займодавец окончательно лишается права предъявлять к должнику исковые требования, а задолженность перестает существовать.

Переуступка долгов возможна в ситуации, когда настоящее мероприятие не запрещено основными положениями договора. Дополнительно ст. 383 ГК РФ накладывает запрет на замену лиц в обязательствах по правам, неразрывно связанным с личностью взыскателя, выплате алиментов, компенсации вреда, нанесенного жизни или здоровью гражданина.

Допускается переход требований от одного лица к другому в полном объеме или частью, если такое мероприятие не принесет ответчику дополнительных обременений, социальных трудностей. Сделка может быть совершена в одностороннем порядке без участия неплательщика. Последний вправе не исполнять условия контракта до того момента, пока не получит официальное подтверждение правопреемства от основного кредитора.

Согласно ст. 389 ГК РФ уступка требования совершается в такой же форме, как и основная сделка, подлежит регистрации в случаях, определенных законодательством. При переходе прав от цедента к цессионарию передаются все документы, подтверждающие факт возникновения задолженности.

Право на требование долга может быть предано третьей стороне

Переуступка долгов популярна по договорам кредитования, когда гражданин занимает деньги у банка, а рассчитывается потом с коллектором. Прежний кредитор отвечает перед преемником за открытость, законность сделки, но не несет ответственности за неисполнение неплательщиком договорных обязательств.

Записи в учетных регистрах

Право требования долгов, дебиторская недоимка – один из видов активов предприятия, которым юрлицо вправе распоряжаться на свое усмотрение. Согласно нормам 249, 271, 273 НК РФ, ПБУ 9/99 выручка от продажи долговых обязательств признается доходом, подлежит отражению по кредиту счета 91, дебету 76. Затраты по погашению задолженности через цессию входят в состав расходов на производство и реализацию (ст. 253 НК РФ, ПБУ 10/99).

Приведем пример проводки, когда перечислены деньги с расчетного счета должника поставщикам в погашение задолженности по цессии: Д- 51, К-76.

Налоговая база при использовании фирмой метода начисления определяется в соответствии с положениями ст. 279 кодекса, по таким операциям должен вестись обособленный налоговый регистр. В соответствии с требованиями ПБУ 19/02 у нового кредитора предмет цессии учитывается в составе финансовых вложений по дебету сч.58. БУ неплательщика по переуступке прав не меняется, за исключением аналитики.

Расчеты с дебиторами: счет и отражение движения

В таблице представлен перечень бухгалтерских счетов учета, на которых может учитываться дебиторская задолженность (какой счет применить, зависит от того, кем является дебитор).

| Номер | Наименование |

| 60 | Расчеты с поставщиками и подрядчиками |

| 62 | Расчеты с покупателями и заказчиками |

| 68 | Расчеты по налогам и сборам |

| 69 | Расчеты по социальному страхованию |

| 70 | Расчеты с персоналом по оплате труда |

| 71 | Учет подотчетных сумм |

| 73 | Учет прочих операций с персоналом |

| 75 | Расчеты с учредителями |

| 76 | Расчеты с разными дебиторами и кредиторами |

Сумма увеличения обязательства отражается по дебету, а уменьшения — по кредиту. На отчетную дату сумма, которую контрагенты компании обязаны ей уплатить, отражается как дебетовое сальдо.

При возникновении риска непогашения долга дебитором по ней необходимо создать резерв в соответствии с п. 70 Приказа Минфина от 29.07.1998 № 34н.

Сумма резерва отражается на счете 63. При создании сумма сомнительного долга включается в прочие расходы:

Дебет 91 Кредит 63.

Подробнее о создании резерва можно прочитать в статье «Резервы по сомнительным долгам в бухгалтерском учете».

Сторонние участники

Кредитор на законных основаниях имеет право поручить своему должнику перечисление денег по требованиям других контрагентов. По ст.313 ГК РФ получатель денежных средств зачисляет их в уплату задолженности. Для подтверждения обоснованности и целевого направления финансов поставщику потребуется копия распорядительного письма.

При погашении задолженностей могут привлекаться сторонние лица

Когда платеж осуществлен без предварительного поручения, адресат финансов обязан произвести зачисление при наличии следующих обстоятельств:

- Существует нарушение срока оплаты по контракту.

- Есть риск утраты права возмещения расходов третьим лицом.

Получатель денежных средств может отказаться от зачисления и произвести возврат, если в договоренности с должником прописано условие прямого погашения и исполнения обязательств.

Если в платежном поручении отсутствуют опознавательные элементы, от должника не поступило информации о поручении третьему лицу данной обязанности, кредитор приходует деньги на расчетном счете как невыясненный платеж. Неплательщик при этом рискует получить штрафные неустойки и быть вовлеченным в судебное разбирательство.

Бухгалтеру при получении аванса необходимо зарегистрировать счет-фактуру и отразить начисление НДС к уплате. Одновременно факт предоплаты может возникнуть у должника перед исполнителем, в данном случае также следует исчислить и уплатить НДС в бюджет.

Данный метод применяется в настоящее время достаточно часто в ситуациях, когда должник испытывает дефицит оборотных средств или попадает в затруднительную финансовую ситуацию. Важно сопровождать такие действия корректно оформленными документами, чтобы у проверяющих органов не возникло вопросов.

Особенно внимательно инспекторы изучают операции, когда компания нарушает очередность платежей по текущим обязательствам, а именно платит вначале поставщикам, а не по долгам перед бюджетом, персоналом.

Оплата счетов третьим лицом ведется через 76 счет. Например, в БУ проводка с содержанием «погашена задолженность перед бюджетом с расчетного счета третьего лица» будет выглядеть следующим образом: Д-68, К-76.

Отражение в бухгалтерской отчетности

Применяемые в настоящий момент формы бухгалтерской отчетности утверждены Приказом Минфина от 02.07.2010 № 66н. Предоставляется отчетность в контролирующие органы один раз в год по состоянию на 31 декабря.

Ежегодно перед составлением отчетности должны пройти инвентаризацию все обязательства, в том числе дебиторская задолженность (какие счета входят, мы писали выше). Все просроченные к взысканию обязательства должны быть списаны. Убыток от списания необходимо отразить в отчете о финансовых результатах по строке 2350 «Прочие расходы».

Остаток дебиторской задолженности отражается в активе бухгалтерского баланса в разделе «Оборотные активы». Для этого предназначена одноименная строка 1230. Обязательство отражается за вычетом суммы начисленного резерва по сомнительным долгам. А также за вычетом налога на добавленную стоимость, исчисленного с сумм предварительной оплаты поставщикам (кредитовое сальдо — субсчет 76 «НДС с авансов поставщикам»).

Дебиторская задолженность в балансе — это какие счета:

Погашение долга путем обмена

Бартерные сделки (договоры мены) предполагают возникновение взаимных обязательств одного лица перед другим по поставке, покупке товарно-материальных ценностей. Мероприятие регламентировано ст. 567-570 ГК РФ, подразумевает применение общих положений по операциям купли-продажи.

Право собственности на товар переходит к участникам исключительно после полного исполнения условий договоренности, если иное не предусмотрено соглашением. Сделка заключается в письменной форме с детальным описанием величины, характера обязательств, момента перехода права владения, соразмерности стоимости предметов.

В БУ бартер подлежит отражению по аналогии со стандартными торговыми операциями: признается выручка, отражаемая на сч. 90, 91, затраты уменьшают налогооблагаемую базу, прибыль не формируется. Кредит счетов определяется в зависимости от вида товарно-материальных ценностей, передаваемых по бартерной сделке: 10, 41, 43. Аналогичный счет будет применен по оприходованию приобретаемых товаров у другой стороны. Одновременно контрагенты оформляют закрытие задолженности по дебету и кредиту сч. 60,62.

Бартер является одним из путей погашения появившихся задолженностей

Возобновление недоимки

Среди законных оснований для погашения неисполненных договорных обязательств выделяют истечение срока исковой давности, ситуации признания долгов безнадежными на основании ст. 266 НК РФ. Под погашение попадают кредиторские и дебиторские недоимки.

Задолженность перед кредитором будет восстановлена в учете только по его собственной инициативе. На практике такие ситуации встречаются исключительно редко. По отношению к дебиторке после списания ведется забалансовый учет, позволяющий на протяжении пяти лет отслеживать изменение финансового положения неплательщика.

Если дебитор после окончания срока взыскания недоимки по контракту подтверждает наличие неисполненных обязательств, производится восстановление учета на балансовых счетах по виду операций по счетам 60, 62, 76 с отражением в бухучете прочих доходов, а в налоговом – внереализационных. Забалансовый учет закрывается кредитовым оборотом сч. 007.

В момент возобновления учета кредитор не обязан уплачивать НДС в бюджет, так как обязательство было исполнено в момент реализации. Если ранее не было перечислено с расчетного счета в погашение задолженности бюджету суммы налога, необходимо произвести платеж в кратчайшие сроки.

Хозяйственная операция отражается в регистрах учета днем подтверждения долга со стороны дебитора. Например, вариантом таких действий должника можно считать утвержденный акт сверки, письма, уведомления, предложения по пересмотру условий сделки и т. п.

Существуют определенные нюансы учета восстановленной задолженности физических лиц, так как на момент списания был исчислен НДФЛ, поэтому потребуется подача ФНС корректировки сведений 2-НДФЛ с пояснительной запиской. Списанные безнадежные долги граждан не попадают под страхование, поэтому исправление отчетности перед внебюджетными фондами не потребуется.

Долг с истекшим сроком давности может быть возобновлен

1.2. Дебиторская задолженность и ее классификация

Определение

Дебиторская задолженность — это сумма задолженности дебиторов предприятию на определенную дату.

Методологические принципы формирования в бухучете информации о дебиторской задолженности и ее раскрытия в финансовой отчетности определяет П(С)БУ 10

. При этом должны учитываться особенности оценки и раскрытия информации о дебиторской задолженности, установленные другими

П(С)БУ

.

Обратите внимание! Дебиторами могут быть (1) юридические и (2) физические лица, которые вследствие прошлых событий задолжали предприятию определенные суммы денежных средств, их эквиваленты или прочие активы. То есть дебиторская задолженность представляет собой обязательство контрагентапогасить долг перед предприятием, возникший в результате прошлых событий.

В бухгалтерском учете такая задолженность признается активом предприятия, если существует вероятность получения им будущих экономических выгод и ее сумма может быть достоверно определена (п. 5 П(С)БУ 10

).

Дебиторскую задолженность классифицируют по определенным критериям:

— по установленному сроку погашения (связи с нормальным операционным циклом);

— по способу погашения;

— по своевременности погашения.

Дебиторка по установленному сроку погашения

В зависимости от срока погашения (до 12 месяцев или больше) и связи с нормальным операционным циклом дебиторская задолженность бывает долгосрочной и текущей (краткосрочной).

Текущая дебиторская задолженность — сумма дебиторской задолженности, которая возникает в ходе нормального операционного цикла* или будет погашена в течение 12 месяцев с даты баланса.

* Операционный цикл — промежуток времени между приобретением запасов для осуществления деятельности и получением денег и их эквивалентов от реализации произведенной из них продукции или товаров и услуг (п. 3 НП(С)БУ 1).

Для учета текущей дебиторской задолженности в основном используют следующие субсчета счетов класса 3, предусмотренные Инструкцией № 291

(см. табл. 1.1):

Таблица 1.1. Субсчета, применяемые для учета текущей дебиторки

| Номер субсчета | Наименование субсчета |

| 361 | Расчеты с отечественными покупателями |

| 362 | Расчеты с иностранными покупателями |

| 341 | Краткосрочные векселя, полученные в национальной валюте |

| 342 | Краткосрочные векселя, полученные в иностранной валюте |

| 371 | Расчеты по выданным авансам |

| 373 | Расчеты по начисленным доходам |

| 374 | Расчеты по претензиям |

| 377 | Расчеты с прочими дебиторами |

Обратите внимание: для того чтобы правильно классифицировать дебиторскую задолженность, нужно четко знать, когда именно задолженность будет погашена. Для этого необходимо проанализировать условия соответствующего договора.

Так, если в договоре четко указан срок исполнения обязательства (на определенную дату после отгрузки товара, перечисления предоплаты, получения займа и т. д.), тогда при расчете срока погашения дебиторской задолженности ориентируемся на эту дату. При этом для отсчета 12-месячного срока опираемся не на дату отражения дебиторской задолженности в учете, а на ближайшую дату баланса.

Если в договоре не указан срок исполнения обязательства или определен моментом предъявления требования, то кредитор имеет право предъявить требование в любой момент (ст. 530 ГКУ

). В свою очередь, должник должен выполнить такое обязательство в течение 7 дней со дня предъявления требования, если обязанность немедленного исполнения не следует из договора или актов гражданского законодательства. Хотя заметим: в отношении некоторых обязательств срок исполнения может быть другим. Так, например, по договору займа заем должен быть возвращен заемщиком в течение 30 дней со дня предъявления заимодателем требования об этом, если иное не установлено договором (

п. 1 ст. 1049 ГКУ

).

Внимание! По таким договорам задолженность обычно не классифицируют как долгосрочную, ведь предъявить требование о погашении можно в любой момент до истечения 12 месяцев с даты баланса.

Таким образом, задолженность с неопределенным сроком погашения классифицируется в учете как текущая.

Текущая дебиторская задолженность за продукцию, товары, работы, услуги признается активом одновременно с признанием дохода от реализации продукции, товаров, работ или услуг и оценивается по первоначальной стоимости (п. 6 П(С)БУ 10

).

В случае отсрочки платежа за продукцию, товары, работы, услуги с образованием от этого разницы между справедливой стоимостью дебиторской задолженности и номинальной суммой денежных средств и/или их эквивалентов, подлежащих получению за продукцию, товары, работы, услуги, такая разница признается дебиторской задолженностью по начисленным доходам (процентам) в периоде ее начисления.

При этом согласно п. 7 П(С)БУ 10

текущую денежную дебиторскую задолженность, являющуюся финансовым активом (кроме приобретенной задолженности и задолженности, предназначенной для продажи), отражают в балансе по

чистой реализационной стоимости*. Для ее определения на дату баланса рассчитывают резерв сомнительных долгов (далее — РСД). Подробно об этом резерве см. в разделе 3 на с. 23. А вот дисконтированию текущая (краткосрочная) дебиторская задолженность не подлежит.

* Чистая реализационная стоимость — сумма текущей дебиторской задолженности за вычетом резерва сомнительных долгов (п. 4 П(С)БУ 10).

Долгосрочная дебиторская задолженность — это сумма дебиторской задолженности, которая не возникает в ходе нормального операционного цикла и будет погашена после 12 месяцев с даты баланса.

Какие субсчета счетов класса 1 предусмотрены Инструкцией № 291

для учета долгосрочной дебиторской задолженности, вы можете узнать из табл. 1.2 (см. с. 6).

Таблица 1.2. Субсчета учета долгосрочной дебиторки

| Номер субсчета | Наименование субсчета |

| 181 | Задолженность за имущество, переданное в финансовую аренду |

| 182 | Долгосрочные векселя полученные |

| 183 | Прочая дебиторская задолженность |

Долгосрочную дебиторскую задолженность отражают в балансе по ее настоящей (нынешней) стоимости. В то же время определение настоящей стоимости зависит от вида задолженности и условий ее погашения.

При этом учтите! Часть долгосрочной дебиторской задолженности, подлежащая погашению в течение 12 месяцев с даты баланса, отражается на ту же дату в составе текущей дебиторской задолженности (п. 12 П(С)БУ 10

).

Дебиторка по способу погашения

По способу погашения дебиторскую задолженность делят на денежную и товарную.

Денежная. Такой называют дебиторскую задолженность, если ее погашение ожидается денежными средствами (в гривне или инвалюте) либо их эквивалентами. В частности, это задолженность за отгруженные товары, выполненные работы, предоставленные услуги, за которые предприятию должны заплатить деньги. По своей природе такая дебиторская задолженность является не чем иным, как финансовым активом, для которого предусмотрен специальный порядок учета (подробнее об этом см. в разделе 3 на с. 23).

Напомним, что финансовыми активами являются (п. 4 П(С)БУ 13

):

а) денежные средства и их эквиваленты;

б) контракт, дающий право получить денежные средства либо другой финансовый актив;

в) контракт, дающий право обменяться финансовыми инструментами с другим предприятием на потенциально выгодных условиях;

г) инструмент собственного капитала другого предприятия.

Таким образом, денежной дебиторской задолженностью следует считать: денежные задолженности при поставках товаров с последующей оплатой (с отсрочкой/рассрочкой платежа), выданные займы, полученные векселя, приобретенные облигации и т. п.

Товарная. Если же ожидается, что дебиторская задолженность будет погашена товарами, работами, услугами, а не деньги, то она именуется товарной. В качестве примера здесь можно привести перечисление предприятием, выступающим в статусе покупателя, аванса, в счет которого поставщик (подрядчик, исполнитель) должен поставить товары (выполнить работы или предоставить услуги).

Дебиторка по своевременности погашения

В зависимости от своевременности оплаты дебиторскую задолженность разделяют на обычную, сомнительную и безнадежную.

Обычная дебиторская задолженность

представляет собой дебиторскую задолженность, срок уплаты которой по договору еще не наступил. Такую задолженность еще называют нормальной. То есть если предприятие перечислило денежные средства (поставило товар) и контрагент еще не выполнил своих обязательств, то

до момента нарушения сроков выполнения договорных обязательств дебиторская задолженность считается обычной

В такой ситуации контрагент еще ничего не нарушил и у кредитора нет никаких оснований сомневаться в погашении задолженности. Поэтому обычную дебиторскую задолженность учитывают в общем порядке: ее возникновение отражают по дебету, а погашение (списание) — по кредиту соответствующего субсчета.

Обычной может быть как долгосрочная дебиторская задолженность, так и текущая.

А вот следующие две разновидности дебиторской задолженности касаются только текущей дебиторской задолженности.

Сомнительная дебиторская задолженность представляет собой текущую дебиторскую задолженность, в отношении которой существует неуверенность ее погашения должником (п. 4 П(С)БУ 10

).

Заметим, что в состав сомнительной может попасть любая текущая дебиторка, в том числе и долгосрочная дебиторская задолженность, ставшая текущей ввиду того, что до ее погашения осталось менее 12 месяцев.

Как правило, текущая дебиторка становится сомнительной в момент, когда контрагент не выполнил своих обязательств в срок и не предоставил никаких гарантий по их выполнению. Напомним: ч. 1 ст. 612 ГКУ

определено, что должника считают просрочившим, если он не приступил к выполнению обязательства либо не выполнил его в срок, установленный договором или законом.

В то же время это не всегда та задолженность, которая уже просрочена по сроку выполнения. Перевести обычную дебиторку в разряд сомнительной предприятие может еще до фактической ее просрочки — как только засомневается в ее погашении.

По разъяснениям Минфина (см. письмо от 09.12.2003 г. № 31-04200-30-5/7021

),

отнесение дебиторской задолженности к сомнительной зависит от обстоятельств и подтверждается профессиональным суждением

Например, в качестве сомнительной может быть признана задолженность должника, в отношении которого возбуждено дело о банкротстве. Обычно основания, при которых дебиторскую задолженность уже классифицируют как сомнительную, предприятие прописывает в приказе об учетной политике.

Важно! С даты, на которую денежная дебиторская задолженность соответствует определению сомнительной, предприятие должно отражать ее согласно п. 7 П(С)БУ 10

, т. е. по

чистой реализационной стоимости. Для определения такой стоимости на дату баланса исчисляют величину РСД (см. с. 24).

Безнадежная дебиторская задолженность. Такой следует считать текущую дебиторскую задолженность, относительно которой (1) существует уверенность о ее невозврате должником или (2) по которой истек срок исковой давности (п. 4 П(С)БУ 10

).

Внимание! В безнадежную текущая дебиторка превращается при выполнении хотя бы одного из указанных выше условий.

Уверенность в невозврате дебиторской задолженности основывается на обстоятельствах, из которых однозначно (т. е. на 100 %) можно говорить о том, что она не будет возвращена должником (погашена). Например, предприятие-должник было ликвидировано без правопреемника или судом вынесено окончательное решение в пользу должника.

Истечение срока исковой давности не зависит от даты возникновения дебиторской задолженности. В соответствии со ст. 261

и

530 ГКУ

исковую давность следует отсчитывать исходя из указанных в договоре сроков исполнения обязательств. Если в обязательстве установлен срок его исполнения, оно подлежит исполнению в этот срок (

ч. 1 ст. 530 ГКУ

). Если в договоре срок исполнения обязательств не установлен или определен моментом предъявления требования, исковая давность, как правило, отсчитывается с 8-го дня после направления кредитором требования об исполнении обязательства (см. с. 58).

Когда текущую дебиторскую задолженность признают безнадежной, ее следует списать, поскольку она не соответствует критериям признания активом, т. е. появилась уверенность в неполучении предприятием будущих экономических выгод (п. 5 П(С)БУ 10

).

Списывают безнадежную дебиторскую задолженность (п. 11 П(С)БУ 10

):

— под которую создан РСД, — за счет суммы такого созданного РСД;

— под которую РСД не создается (или суммы РСД не хватает), — в состав прочих операционных расходов.

Обратите внимание! В налоговоприбыльных целях существуют свои критерии для отнесения дебиторской задолженности к безнадежной.

Для налогового учета безнадежной дебиторской задолженностью является задолженность, которая соответствует хотя бы одному из признаков, перечисленных в п.п. 14.1.11 НКУ

. Так, например, одним из признаков для признания задолженности безнадежной согласно

п.п. «а» п.п. 14.1.11 НКУ

является истечение срока исковой давности по обязательствам независимо от того, обращался кредитор в суд с целью ее взыскания или нет. Подробнее о налоговых критериях безнадежности см. в подразделе 4.1 на с. 36. Заметим, что налоговые критерии безнадежности важны для высокодоходников и малодоходников-добровольцев. А вот малодоходникам сравнивать бухучетное и налоговое определения безнадежной задолженности не нужно.