Прежние формы налоговой декларации и налогового расчета по авансовому платежу по налогу на имущество организаций, а также порядок их заполнения и электронные форматы, утвержденные приказом ФНС России от 24.11.2011 № ММВ-7-11/895, утратят силу с 13.06.2017.

Новая форма декларации применяется в обязательном порядке начиная с отчетности за налоговый период – 2021 год. Ее также можно использовать при ликвидации (реорганизации) организации в 2021 году до 13.06.2017 (письмо ФНС России от 14.04.2017 № БС-4-21/[email protected]).

А новая форма налогового расчета по авансовому платежу разрешена к применению по инициативе налогоплательщика, начиная с расчетов за I квартал 2021 года – если необходимо заполнить расчет с учетом вступивших в силу изменений по налогу на имущество организаций.

Читайте также «Налог на имущество организаций: «шпаргалка» от ФНС»

Кто платит налог на имущество

Плательщиками налога являются:

- Организации, применяющие основную систему налогообложения. Они уплачивают налог со следующего имущества:

- объектов (в том числе движимых), которые стоят на балансе и числятся основными средствами;

- жилой недвижимости, которая не признается основными средствами.

- Организации, применяющие налоговые спецрежимы УСН и ЕНВД. Они уплачивают налог:

- с объектов недвижимости, указанных в пункте 1 статьи 378.2 Налогового кодекса, для которых расчет налоговой базы производится исходя из кадастровой стоимости (к примеру, ТЦ, административные центры и расположенные в них помещения);

- с жилой недвижимости, которая не учитывается как основные средства.

- Иностранные организации при наличии облагаемого налогом имущества в собственности или по договору концессии.

О движимом имуществе

Налог с движимого имущества, признанного основными средствами, уплачивают только компании на ОСН. 2021 год стал последним, в котором они уплачивали его в прежнем порядке. Начиная с текущего года действуют новые правила. В частности, вопросы об обложении того или иного типа движимого имущества налогом, о предоставлении льгот решаются на региональном уровне.

Кто обязан заполнять документ?

Организация должна подавать декларацию, если в собственности имеются так называемые основные средства, которые могут быть признаны объектом налогообложения. В статье 374 НК РФ подробно описывается, каким именно средства попадают под данную категорию. Особенности применения налогообложения зависят от того, какая именно система учёта применяется на том или ином объекте.

Если подобные ОС отсутствуют, то не нужно оформлять нулевую декларацию.

Граждане так же платят налоги. Но за них все расчёты в большинстве случаев осуществляет налоговая служба. Остаётся только дождаться квитанции, и внести деньги.

Срок сдачи декларации и санкции

Отчитаться по налогу на имущество нужно до 30 марта года, следующего за отчетным. Таким образом, за 2017 год нужно подать декларацию не позднее 30 марта 2018 года.

Опоздание со сроком грозит санкциями по статье 119 Налогового кодекса. Это штраф 5% от суммы налога за каждый полный и неполный месяц просрочки. Минимальная сумма штрафа — 1 тыс. рублей, максимальная — 30% от суммы налога. Кроме того, должностное лицо может получить взыскание в соответствии со статьей 15.5 КоАП в виде штрафа в размере 300-500 рублей.

Узнайте о других важных сроках отчетности, которые наступят в ближайшее время.

Ответственность за несвоевременное предоставление декларации

Непредоставление годовой декларации в утвержденные на федеральном уровне сроки влечет взыскание штрафных санкций по п. 1 стат. 119 НК. Это 5 % от неоплаченной суммы налога, подлежащего оплате на основании несданной декларации. За расчетный месяц берется каждый месяц неуплаты, но максимальный размер санкций не должен превышать 30 % от обозначенной суммы. Минимальный составляет – 1000 руб. и взимается при несдаче нулевого отчета.

Если же налогоплательщик нарушил законодательные нормы по представлению авансовых расчетов, ответственность применяется по стат. 126 НК. Согласно п. 1 за каждый не вовремя сданный расчет взимается 200 руб. Вынесение решения контрольных органов о привлечении юрлица к ответственности возможно только после осуществления проверочных мероприятий. В частности, это камеральные проверки или выездные по стат. 88, 89 НК. А уже на основании решения налогоплательщику выставляется требование для уплаты штрафа.

Налоговая декларация по налогу на имущество (бланки)

Налоговая декларация по налогу на имущество (образец заполнения)

Места представления декларации

Организации подают отчет по налогу на имущество по месту своего нахождения. Однако при наличии обособленных подразделений есть нюансы. В частности, если ОП находится в других регионах, то отчитаться следует:

- по месту нахождения подразделения, у которого собственный баланс;

- по месту расположения каждого объекта недвижимости, если они располагаются в других регионах.

При определенных обстоятельствах компания с обособленными подразделениями и имуществом в других регионах может отчитаться в ИФНС по своему месту нахождения. При этом должны исполняться такие условия:

- организация не относится к категории крупнейших налогоплательщиков;

- налог подлежит уплате только в бюджет субъекта;

- базой для расчета налога является балансовая стоимость;

- налоговая инспекция это разрешила.

В каком виде подавать отчетность

Для подачи декларации по налогу на имущество применяются стандартные правила из статьи 80 НК РФ. Отчитаться в электронном формате обязаны:

- налогоплательщики из категории крупнейших;

- организации, в которых среднесписочная численность сотрудников превышает 100 человек за прошлый календарный год;

- новые компании, в которых числится более 100 сотрудников.

Все прочие организации могут самостоятельно выбирать форму подачи декларации. Ее можно направить в инспекцию по ТКС, почтой либо сдать лично.

Как рассчитать налог на имущество

Базой по налогу на имущество юридических лиц является:

- в общем случае — его среднегодовая стоимость;

- в отношении объектов недвижимости, указанных в статье 378.2 НК РФ — кадастровая стоимость.

Для определения среднегодовой стоимости необходимо:

- сложить остаточную стоимость объектов недвижимости на конец каждого месяца;

- полученный результат разделить на 13.

Далее среднегодовая или кадастровая стоимость умножается на ставку. Ставка устанавливается властями субъекта РФ, но не может превышать 2,2%.

В итоге получится сумма налога к уплате за год. Если производились авансовые платежи, их нужно из этой суммы вычесть.

Если юридическое лицо владело объектом недвижимости неполный год, налог следует уплатить только за этот период. Прежде вычисляется коэффициент: количество месяцев владения объектом делится на 12. Далее налоговая база корректируется с учетом этого коэффициента.

Кто сдает отчетность

Отчитываться по новым формам должны организации, имеющие имущество, признаваемое объектом налогообложения (п. 1 ст. 373 НК РФ). Для российских организаций к облагаемому имуществу относится (п. 1 ст. 374, п. п. 1, 7 ст. 378.2 НК РФ):

- движимое имущество и недвижимое имущество, отраженное в бухгалтерском учете в качестве основных средств (в т. ч. переданное в аренду, во временное владение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению);

- недвижимость из утвержденного в субъекте РФ перечня объектов, облагаемых по кадастровой стоимости, а именно: административно-деловые центры и торговые центры (комплексы) и помещения в них, офисы, торговые объекты, объекты общественного питания и бытового обслуживания, а также жилые дома и жилые помещения, не отраженные в бухгалтерском учете в качестве основных средств.

При этом не облагаются налогом на имущество организаций объекты, перечисленные в пункте 4 статьи 374 Налогового кодекса РФ, в том числе:

- земельные участки и иные объекты природопользования;

- объекты, признаваемые объектами культурного наследия (памятниками истории и культуры) народов РФ федерального значения;

- суда, зарегистрированные в Российском международном реестре судов;

- основные средства, включенные в первую или во вторую амортизационную группу и т. д.

Заполняем декларацию по налогу на имущество юридических лиц

Форма декларации и порядок ее заполнения (далее Порядок) утверждены приказом ФНС от 31 марта 2021 года номер ММВ-7-21/[email protected]. Бланк состоит из титульного листа и разделов 1, 2, 2.1 и 3. Декларация заполняется в отношении сумм налога, подлежащих уплате по соответствующему коду муниципального образования, то есть в разрезе ОКТМО.

Далее рассмотрим, как заполнять каждый раздел.

Титульный лист

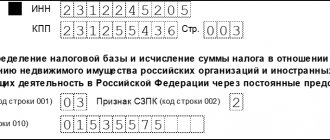

На титульном листе заполняется основная информация о налогоплательщике, декларации и налоговом органе. В верхней части листа заполняются строки:

- ИНН — для организации это 10 символов.

- КПП — указывается код, присвоенный ИФНС по месту нахождения компании, обособленного подразделения либо недвижимого имущества (если оно в других регионах).

- Налоговый период — код «34», соответствующий году. Исключение — компании, которые ликвидируются либо реорганизуются — они указывают код «50».

- Отчетный год — 2021.

- Представляется в налоговый орган (код) — указывается код налогового органа. При этом первые 2 цифры обозначают регион, вторые — номер ИФНС.

- По месту нахождения (учета) — ставится код «214», соответствующий юридическому лицу.

- Налогоплательщик — указывается наименование организации так, как это показано на следующем изображении (полностью организационно-правовая форма и наименование):

Образец заполнения основных реквизитов декларации

Если речь о реорганизованном / ликвидированном лице, то необходимо заполнить соответствующий блок, который следует за наименованием. В нем нужно указать ИНН/КПП организации, а также код формы реорганизации (ликвидации):

- 1 — преобразование;

- 2 — слияние;

- 3 — разделение;

- 5 — присоединение;

- 6 — разделение с одновременным присоединением;

- 0 — ликвидация.

Номер контактного телефона — следует указать телефон, доступный для связи. Указывается код страны, города или иного населенного пункта и номер телефона без пропусков и прочих символов.

В нижней части титульного листа подтверждается достоверность и полнота представленных сведений. Указывается один из кодов:

- 1 — если декларацию подписывал руководитель организации;

- 2 — если стоит подпись представителя.

Далее следует указать ФИО лица, подписавшего декларацию:

- руководителя организации;

- представителя — если это физическое лицо;

- уполномоченного представителя юридического лица, если налогоплательщика представляет юридическое лицо.

В последнем случае в строках, идущих ниже, нужно указать наименование компании-представителя.

Далее указываются название и реквизиты документа, которым подтверждены полномочия представителя.

Заполнение нижней части титульного листа, если декларацию подписал директор

Особенности титульного листа

Титульный лист содержит общую информацию, связанную с налогоплательщиком. Вверху организация должна указать КПП, ИНН. Следующим идёт номер корректировок.

Здесь так же имеются свои нюансы:

- 0 ставится при первой подаче документа.

- 1,2 или другие цифры используются при оформлении так называемых уточнённых документов, которые прошли через несколько правок.

Конкретная цифра зависит от того, сколько именно раз вносились изменения в том или ином случае.

После переходят к налоговому периоду. В Приложении 1 общего Порядка легко найти коды, которые используются в данный конкретный момент времени. 54 – цифра для деклараций за календарный год. 50 – для организаций, которые проходили ликвидацию, реорганизацию.

Следующая часть – кодовое обозначение налоговой службы, куда подают документы. Они содержатся в 3-ем Приложении. Налогоплательщик приводит контактный телефонный номер.

Кроме того, декларация должна содержать другие сведения:

- Указание документов, которые подтверждают ту или иную информацию. Указывается их номер, общее количество страниц.

- Количество страниц, содержащихся в самой декларации.

- Наименование, совпадающее с тем, что указано в учредительных документах.

- Код реорганизации или ликвидации.

- Код ОКВЭД.

Раздел 1

Этот раздел состоит из блоков строк 010-040. Следует заполнить столько блоков, по скольким ОКТМО налог подлежит уплате. Заполняются блоки так:

- по строке 010 отражается код ОКТМО;

- по строке 020 указывается код бюджетной классификации;

- по строке 030 отражается положительный результат расчета налога, то есть его сумма, которая подлежит уплате в бюджет;

- по строке 040 отражается сумма налога, если она получилась со знаком минус (налог к уменьшению).

Образец заполнения строк 010-040 Раздела 1

Раздел 2

Этот раздел предназначен для расчета среднегодовой стоимости имущества. Его следует заполнять отдельно в отношении имущества:

- расположенного по месту нахождения организации;

- относящегося к обособленным подразделениям;

- облагаемого по разным ставкам и так далее.

Полный перечень можно найти в пункте 5.2 раздела V Порядка.

В следующей таблице — построчное заполнение раздела 2.

Таблица 1. Как заполнить раздел 2 декларации по налогу на имущество организаций

| Поле | Показатель |

| Код вида имущества (код строки 001) | Код из Приложения № 5 к Порядку |

| Код ОКТМО | Должен соответствовать коду из строки 010 соответствующего блока Раздела 1 |

| Строки 020-140 | Остаточная стоимость основных средств на начало каждого месяца (дата указана в графе 1). В графе 4 указывается стоимость льготного имущества, входящая в сумму, указанную в графе 3 |

| Строка 141 | Стоимость недвижимости в составе имущества |

| Строка 150 | Среднегодовая стоимость имущества (сумма строк 020-140 делится на 13). |

| Строка 160 | До знака «/» — код налоговой льготы, если она имеется (приложение № 6 к Порядку). После знака «/»:

|

| Строка 170 | Среднегодовая стоимость имущества, которая не облагается налогом (сумма показателей из графы 3 строк 020-140, деленная на 13). |

| Строка 180 | Заполняется только если Код вида имущества — «02». Доля балансовой стоимости объекта недвижимости на территории соответствующего субъекта РФ. |

| Строка 190 | В общем случае налоговая база = Строка 150 — Строка 170. Если Код вида имущества — «02» (в строке 180 есть значение): база = (Строка 150 — Строка 170) х Строка 180 |

| Строка 200 | Заполняется, если законом субъекта установлена пониженная ставка:

|

| Строка 210 | Налоговая ставка |

| Строка 215 | Коэффициент, применяющийся в отношении ж/д путей |

| Строка 220 | Сумма налога за год: Строка 190 х Строка 210 / 100 |

| Строка 230 | Сумма авансовых платежей |

| Строка 240 | При наличии региональной льготы с кодом 2012500:

|

| Строка 250 | Сумма налоговой льготы по коду из строки 240 |

| Заполняется, если Код вида имущества — «04». Указывается сумма налога, уплаченного за пределами РФ в отношении имущества, принадлежащего российскому юрлицу. | |

| Строка 270 | Остаточная стоимость основных средств на конец года |

Раздел 2.1

Этот раздел содержит сведения об объектах, в отношении которых заполнялся Раздел 2. Он состоит из блоков строк 010-050, в которых указывается:

- по строке 010 — кадастровый номер объекта;

- по строке 020 — условный номер из Реестра недвижимости;

- по строке 030 — инвентарный номер (при отсутствии кадастрового и условного);

- по строке 040 — код ОКОФ;

- по строке 050 — остаточная стоимость объекта на конец года.

Число блоков должно соответствовать количеству облагаемых объектов имущества.

Раздел 3

Последний раздел декларации предназначен для расчета налога на имущество, который исчисляется исходя из кадастровой стоимости объекта недвижимости. Заполнение строк — в следующей таблице.

Таблица 2. Заполнение раздела 3 декларации по налогу на имущество организаций

| Поле | Показатель |

| Код вида имущества (код строки 001) | Код из Приложения № 5 к Порядку, обычно код «11» |

| Код ОКТМО (код строки 010) | ОКТМО |

| Строка 014 | Кадастровый номер здания (строения, сооружения) |

| Строка 015 | Кадастровый номер помещения внутри здания, если объектом является это помещение |

| Строка 020 | Кадастровая стоимость объекта |

| Строка 025 | Необлагаемая часть стоимости (входит в строку 020) |

| Строка 030 | Если объект находится в общей (долевой) собственности, указывает размер доли |

| Строка 035 | Заполняется, если для здания определена кадастровая стоимость, а для помещения внутри, являющегося объектом налогообложения — нет. Указывается доля, равная: Площадь помещения / Площадь здания |

| Строка 040 | До знака «/» — код льготы согласно приложению № 6 к Порядку (кроме кодов 2012400 и 2012500). Только для кода 2012000: после знака «/» — номер, пункт, подпункт регионального закона, который ввел льготу |

| Строка 050 | Заполняется, если объект находится на территории разных субъектов РФ. Указывается доля кадастровой стоимости, относящаяся к данному региону |

| Строка 060 | Налоговая база: (Строка 020 — Строка 025) х Строка 030 (если заполнена) х Строка 050 (если заполнена) |

| Строка 070 | Если установлена льгота с кодом 2012400:

|

| Строка 080 | Размер льготной ставки (если заполнена Строка 070) |

| Строка 090 | Для иностранных организаций. Указывается коэффициент, равный: число месяцев владения объектом / 12 |

| Строка 100 | Сумма налога за год:

|

| Строка 110 | Сумма авансовых платежей внутри года |

| Строка 120 | При наличии льготы с кодом 2012500:

|

| Строка 130 | Сумма льготы из Строки 120 |

Описание дополнительных требований по заполнению

Формирование документа происходит строго по итогам года. Нумерацию листов начинают с титульного. Записываются цифры слева направо. Пример начала нумерации – цифра 001.

Есть и другие характеристики, имеющие значение:

- Запрет на использование двухсторонней печати. Использование корректоров и замазок попадает под то же правило.

- При заполнении применяются заглавные печатные буквы, даже если всё ставится вручную.

- Заполнение идёт слева-направо.

- По последнему знакоместу выравниваются показатели при заполнении с помощью специального программного обеспечения.

- Поле просто перечёркивают, если заполнять нечего.

- ОКТМО – код, который так же вносится слева-направо. Оставшийся ячейки просто заполняются с помощью почерков.

- В титульном листе используются сведения, изначально присутствующие в регистрационных документах.

- Заверяются декларации только с помощью личных подписей.

Иногда предприятия учитывают несколько объектов недвижимости, объединяя их в один. В этом случае всё равно заполняется несколько строчек, по одному на каждый действующий объект. Каждый из блоков содержит соответствующую информацию относительно остаточной инвентаризационной стоимости.

Не стоит объединять объекты, чтобы не путаться лишний раз.

Движимое имущество и объекты с высокой энергоэффективностью в собственности позволят компаниям рассчитывать на дополнительные скидки.

Образец заполнения

Посмотрите, как следует заполнять декларацию по налогу на имущество организаций за 2021 год:

- Титульный лист:

- Раздел 1:

- Раздел 2:

- Раздел 2.1:

- Раздел 3: