В настоящее время в России процветает предпринимательская деятельность. Несмотря на некоторые трудности, возникающие в ходе работы, даже самые мелкие предприниматели не спешат закрывать свой бизнес. Государство так же заинтересовано держать на плаву, как крупные сегменты предпринимательства, так и оказывать поддержку малому бизнесу.

Система налогообложения Российской Федерации не стоит на месте. Каждый год, в зависимости от экономической ситуации в стране, система подвергается изменениям и нововведениям.

Самое главное про УСН 2021

На упрощённой системе есть два объекта налогообложения:

- доходы, стандартная ставка 6%

- доходы, уменьшенные на величину расходов, стандартная ставка 15%

Выбирать объект налогообложения можно только раз в год, поэтому надо заранее понимать, какие расходы по бизнесу у вас возможны. Если вы начали работать на УСН Доходы, где расходы не учитываются, а потом затраты у вас резко выросли, то перейти на УСН Доходы минус расходы можно будет только с нового года.

Стандартные налоговые ставки, указанные выше, могут быть снижены региональными законами до 1% на УСН Доходы и до 5% на УСН Доходы минус расходы. Например, в одном из регионов действует стандартная ставка 6% для УСН Доходы и всего 5% для УСН Доходы минус расходы, но только для строительства. Как видим, второй вариант выгоднее, даже если доля затрат невелика.

Устанавливая такие льготные ставки для отдельных видов деятельности, власти стремятся развить в своём регионе какое-либо направление, чаще всего это производство или строительство. Поэтому, прежде чем выбирать объект налогообложения на упрощёнке, изучите региональный закон, возможно, что по вашему виду деятельности действует льготная ставка. Узнать эти особенности можно в ИФНС или экономическом отделе местной администрации.

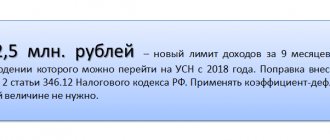

Основное ограничение для возможности применять упрощённую систему связано с размером полученных за год доходов. Изначально эта сумма составляла 60 млн рублей, но в период с 2021 по 2021 годы действует другой лимит – в 150 млн рублей.

Ещё одно важное ограничение установлено для численности работников — не более 100 человек. В принципе, большинство индивидуальных предпринимателей эти условия выполняют, поэтому вправе работать на упрощённом режиме.

ИП – это юридическое лицо или физическое

В связи с простотой оформления, предпринимательство является очень популярной формой осуществления деятельности.

Предприниматель – это промежуточная стадия между физлицом и юрлицом. Предпринимателем признается субъект, который на постоянной основе осуществляет выбранный вид деятельности самостоятельно.

Это физлицо, которое прошло процедуру регистрации как хозяйствующий субъект. От физлица предпринимателя отличает, то что является самостоятельным субъектом, определяющим свою деятельность, налогоплательщиком по результатам своей деятельности и т.д. Физлицо имеет право работать только на основании подписанного с работодателем соглашения.

Если же человек начнет заниматься бизнесом (он имеет на это право), то законодательство устанавливает обязательность того, чтобы была осуществлена регистрация индивидуального предпринимателя.

С другой стороны ИП нельзя признавать юрлицом, так как при осуществлении своей деятельности он не несет полный объем обязанностей и ответственности, предусмотренный для компаний.

Внимание: самостоятельная деятельность предпринимателя допускается после того как будет оформлена его регистрация. Именно с этого момента в отношении него начинают действовать положения гражданского законодательства, а также других нормативных актов по регулированию коммерческой деятельности. А за незаконную коммерческую деятельность могут привлечь к ответственности.

Однако, существуют направления экономической деятельности, которыми можно заниматься только юрлицам. Для ИП они не доступны.

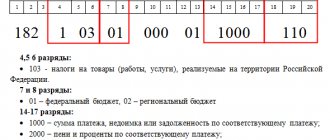

Как платят налог на упрощённой системе

Налог, который платят упрощенцы, называется единый. НДФЛ и налог на прибыль на УСН не платят. НДС, кроме того, который уплачивают при ввозе товаров на территорию РФ, тоже не взимается. Основной налог рассчитывают по итогам календарного года и заплатить его предприниматели должны не позднее 30 апреля следующего года. Например, налог УСН за 2021 год надо заплатить не позже 30.04.2019.

Однако в течение года установлены отчётные периоды, по итогам которых надо заплатить часть налога как бы вперед, т.е. авансом. Эти платежи так и называются – авансовые. Крайние сроки их уплаты:

- за первый квартал — 25 апреля

- за полугодие — 25 июля

- за девять месяцев — 25 октября

Это официальное название отчётных периодов, связанное с методикой расчёта, а на практике проще считать, что авансовые платежи вносят за каждый квартал. Причём, вносить их надо, только если предприниматель получил в отчётном квартале доход. Если дохода не было, то и оплачивать ничего не надо.

Все авансовые платежи, которые были уплачены в течение года, учитываются при расчёте налога за год. Кроме того, каждый предприниматель, независимо от выбранного налогового режима, обязан платить страховые взносы за себя. Эти платежи тоже уменьшают размер налога.

Для удобства оплаты налогов и страховых взносов советуем открыть расчётный счёт. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта.

Налоги — драйвер экономики и кошелёк страны

До 90% всего бюджета России составляют доходы, полученные от нефтегазовой отрасли, сборы по НДС, акцизы, налог на прибыль организаций, а также таможенные пошлины. Неудивительно, почему налоговому регулированию всегда придаётся такое большое значение.

Функции главного налогового контролёра РФ — Федеральной налоговой службы — расширяются каждый год. В 2021 ФНС РФ забрала под себя контроль внебюджетных фондов, к которому поступательно шла с 2011 года. Главный итог этого перехода — стопроцентная подконтрольность ФНС РФ всех налогов, сборов и взносов населения и организаций.

Бизнес, частные предприниматели, а также физические лица уже не первый год ощущают на себе ужесточение санкций при налоговых нарушениях. Если раньше с соц. фондами можно было хоть как-то договориться, дать пояснения, урегулировать вопросы, то сегодня избежать штрафов от налоговиков становится всё труднее. Выход один — не нарушать, относиться к декларированию и уплате налогов ответственно и серьёзно.

Обязанность каждого предпринимателя — своевременная уплата налогов в бюджет

Страховые взносы ИП 2021

Взносы за себя – это суммы, которые ИП оплачивает на свое пенсионное и медицинское страхование. До 2021 года взносы оплачивались в специальные внебюджетные фонды: ПРФ и ОМС, но затем функция их сбора была передана Федеральной налоговой службе.

Таким образом, страховые взносы в ПФР в 2021 году для ИП за себя не платят. На практике теперь используются другие понятия:

- взносы на обязательное пенсионное страхование (ОПС)

- взносы на обязательное медицинское страхование (ОМС)

Размер взносов ИП за себя устанавливается государством, и на 2018 год запланированы такие суммы: 26 545 рублей на ОПС и 5 840 рублей на ОМС. Крайний срок их уплаты – 31 декабря текущего года, однако удобнее оплачивать их частями, чтобы сразу уменьшать авансовые платежи.

Кроме этих фиксированных сумм, которые все предприниматели обязаны платить независимо от размера полученного в бизнесе дохода, есть ещё один дополнительный взнос. Он составляет 1% от годового дохода свыше 300 000 рублей.

Предположим, предприниматель заработал в 2021 году 830 000 рублей. Тогда дополнительный взнос составит (830 000 – 300 000 = 530 000) * 1%)) 5 300 рублей. Всего, вместе с фиксированной суммой страховых платежей ему надо перечислить в бюджет 37 685 рублей.

Дальше, как и обещали, мы покажем на примерах, как предприниматели платят налог УСН при разных объектах налогообложения. А тем, у кого всё же останутся вопросы или тем, кто хочет получить совет от профессионала, мы можем предложить бесплатную консультацию по налогообложению от специалистов 1С.

Расширен перечень случаев, при которых расчет по взносам считается непредставленным

Закон № 335-ФЗ дополнил пункт 7 статьи 431 НК РФ случаями, когда инспекция вправе посчитать расчет по страховым взносам несданным (п. 78 ст. 2 Закона № 335-ФЗ). Речь идет об ошибках в перечисленных ниже показателях и (или) несовпадениях этих показателей по каждому физлицу и по организации в целом:

- сумма выплат в пользу физлиц общая;

- сумма выплат в пользу физлиц в пределах базы по взносам на ОПС;

- база для расчета взносов на ОПС по дополнительному тарифу;

- сумма взносов на ОПС, исчисленных по дополнительному тарифу.

Перечисленные изменения действуют с 01.01.2018 (ч. 3 ст. 9 Закона № 335-ФЗ). Соответственно, их необходимо учитывать налогоплательщикам начиная с отчетности за 2021 год.

Ранее расчет по страховым взносам считался непредставленным, если сведения о совокупной сумме пенсионных взносов с выплат в пределах базы не совпадали с суммой этих взносов, начисленных по каждому физлицу (п. 7 ст. 431 НК РФ). Другими словами, в Приложении 1 Раздела 1 Строка 061 по графам 3, 4, 5 должна совпадать с суммами по строке 240 Раздела 3 за каждый месяц отчетного (расчетного) периода (см. письмо ФНС России от 19.01.2017 № БС-4-11/[email protected]).

Если налоговая инспекция посчитает расчет непредставленным, она уведомит об этом плательщика. В таком случае страхователю нужно в пятидневный срок (если уведомление выслано на бумажном носителе — в десятидневный срок) с даты направления уведомления представить скорректированный расчет. Тогда датой его представления будет дата сдачи первоначального расчета. Эти положения НК РФ остались без изменений (абз. 3 п. 7 ст. 431 НК РФ).

От редакции. В 1С:Лектории 01.03.2018 состоялась лекция «Порядок исчисления и уплаты взносов в 2021 году, подготовка к сдаче отчетности за I квартал 2021 год» с участием Л.А. Котовой (Минфин России) и экспертов 1С. С видеозаписьмю можно ознакомиться на сайте 1С:ИТС на странице 1С:Лектория.

Расчёт налоговых платежей на УСН Доходы

Для примера возьмем типичного предпринимателя, который сам оказывает бытовые услуги, например, пошив и ремонт одежды на дому. Расходы у него небольшие, потому что ткань и фурнитуру оплачивает заказчик, на аренду деньги тоже тратить не надо.

Доход в течение года нестабильный, есть круг постоянных заказчиков, которые заказывают вещи от случая к случаю. Тем не менее, за 2021 год доход от пошива и ремонта одежды составил 540 000 рублей. Посмотрим, сколько налогов и взносов надо с этого оборота заплатить, если ИП работает на УСН Доходы.

Для расчёта не будем использовать академическую формулу, потому что она сложна для новичков в учёте. Но тот вариант, который предложим, проще понять на практике, а все платежи будут точно такими же, как и по правилам учёта.

Итак, в течение года получено доходов:

- в 1 квартале – 83 000 рублей

- во 2 квартале – 119 000 рублей

- в 3 квартале – 52 000 рублей

- в 4 квартале – 286 000 рублей

Авансовый платеж за 1 квартал составил (83 000 * 6%) 4 980 рублей, однако в марте ИП заплатил за себя часть страховых взносов в таком же размере. Авансовый платеж полностью уменьшается на уплаченные взносы, поэтому ничего в бюджет перечислять не надо.

Аванс за второй квартал равен (119 000 * 6%) 7 140 рублей, при этом в мае уплачено взносов за себя на 7 000 рублей. Получаем, что авансовый платеж составит всего 140 рублей.

В третьем квартале рассчитанный авансовый платеж (52 000 * 6%) 3 120 рублей, при этом 3 020 рублей уплачено в качестве взносов в сентябре. Перечислить в бюджет в качестве аванса надо 100 рублей.

В последнем квартале предприниматель доплатил обязательные взносы с учётом уже оплаченных:

- всего фиксированная сумма взносов 32 385 рублей

- оплачено поквартально (4 980 + 7 000 + 3 020) = 15 000 рублей

- доплатил 17 385 рублей

Полная сумма единого налога за год равна (540 000 * 6%) 32 400 рублей, при этом из этой суммы вычитается 240 рублей авансового платежа и 32 385 рублей фиксированных взносов. Получаем, что сумма налога к уплате равна: 32 400 – 240 – 32 385 = -225 рублей, т.е. произошла переплата. Эту сумму можно зачесть в счёт будущих платежей или вернуть из бюджета. Но для этого надо писать заявление в ИФНС, поэтому такой небольшой переплатой можно и пренебречь.

А вот если бы ИП не платил взносы поквартально, то сначала он бы заплатил все рассчитанные авансовые платежи (4 980 + 7 140 + 3 120) на сумму 15 240 рублей. Потом, в декабре были бы оплачены взносы разовой суммой 32 385 рублей. При этом рассчитанный остаток налога к уплате составил бы (32 400 – 15 240) 17 160 рублей. Эта рассчитанная сумма уменьшается на уплаченные взносы (17 160 – 32 385

Чтобы такого не допускать, рекомендуем сразу же уменьшать рассчитанные авансовые платежи за счёт страховых взносов, уплаченных частями в течение года.

Что касается дополнительного страхового взноса в размере (540 000 – 300 000) * 1%) 2 400 рублей, то ИП вправе заплатить его и в следующем году – до 1 апреля. При этом дополнительный взнос будет уменьшать авансовый платёж, уплаченный за 1 квартал 2021 года.

Каким способом можно осуществить регистрацию

Существуют несколько способов подачи документов на регистрацию предпринимательства.

Самостоятельно

Это самый простой способ подать документы на регистрацию, и он обычно не требует каких-либо дополнительных вложений. Физическое лицо должно самостоятельно составить заявление и оплатить пошлину. Бланк заявления можно купить в типографии, скачать с сайта и распечатать либо заполнить прямо на компьютере.

Собранные документы передаются в ФНС по месту прописки лица. Это производится путем личной явки, через почту либо сеть интернет. Также регистрация доступна через центры МФЦ, где срок процедуры с 2018 года снижен до 3 дней.

В некоторых органах сейчас прекращено получение бумажных документов на регистрацию. Поэтому перед посещением госоргана желательно уточнить — можно ли сдать бланки у них.

Через интернет сервисы

В интернете расположено несколько сервисов, которые предлагают услугу по подготовке заявления на регистрацию:

- Налог.ру — дает возможность заполнить заявление в формате Р21001. Далее, бланк распечатывается и передается любым доступным образом в регистрирующий орган;

- Сервис «МоеДело»;

- Сервис «Контур Эльба»;

- Сервис «Regberry»;

- Сервис «Небо»;

- и т.д.

Внимание: как правило, данные сервисы не производят отправку заявления в налоговую. Его можно распечатать и передать вручную, либо подписать ЭЦП и отправить при использовании портала Госуслуги.

Через банки

Многие коммерческие банки в настоящее время оказывают услугу по регистрации предпринимательства с последующим открытием у себя расчетного счета. Они полностью берут на себя подготовку документов и подачу их в госорган.

Как правило, клиент должен в электронном виде с использованием ЭЦП подписать документы, после чего они отправляются на регистрацию при помощи специальной системы.

Однако не все банки в настоящее время предлагают регистрацию под ключ. Некоторые просто занимаются подготовкой необходимых документов, а передача их в налоговую уже выполняется непосредственно предпринимателем.

Через юридические фирмы

Многими юридическими компаниями в качестве услуги предлагается регистрация ИП под ключ. Оказывается эта услуга на платной основе и в короткие сроки.

Данный способ позволит будущему предпринимателю совершенно не касаться процедуры регистрации, однако ему придется оплатить услуги такого рода компании. Кроме этого, для того, чтобы представитель фирмы подал пакет документов на регистрацию, на него необходимо будет оформлять доверенность.

Расчёт налоговых платежей на УСН Доходы минус расходы

У тех упрощенцев, которые выбрали этот объект налогообложения, порядок уменьшения налога другой. Уплаченные за себя страховые взносы не уменьшают рассчитанный налог, а просто учитываются вместе с другими расходами ИП.

Для примера возьмём предпринимателя, открывшего небольшую торговую точку. Расходы у него уже существенные: закупка товара, аренда помещения, транспортные расходы и др. Налоговая ставка стандартная – 15%.

В таблице пропишем доходы и расходы ИП по кварталам. Взносы, уплаченные за себя поквартально, будем указывать отдельно.

Период

| Доходы | Расходы, без взносов | Уплаченные взносы | |

| 1 кв. | 320 000 | 243 000 | 6 500 |

| 2 кв. | 382 000 | 196 000 | 10 000 |

| 3 кв. | 158 000 | 84 000 | 3 000 |

| 4 кв. | 570 000 | 310 000 | 12 885 |

| Всего | 1 430 000 | 833 000 | 32 385 |

Считаем авансовые платежи к уплате:

- за первый квартал – (320 000 – 243 000 – 6 500) * 15% = 10 575 рублей

- за второй квартал – (382 000 – 196 000 – 10 000) * 15% = 26 400 рублей

- за третий квартал – (158 000 – 84 000 – 3 000) * 15% = 10 650 рублей

Рассчитанные налоги для ИП в 2021 году из нашего примера составят (1 430 000 – 833 000 – 32 385) * 15% = 84 692 рубля, но из этой суммы уже уплачено авансом 47 625 рублей. Доплатить надо ещё 37 067 рублей.

А вот расчёт дополнительного страхового взноса, который будет уплачен уже в следующем году, ведётся от всех доходов без учёта расходов, т.е. (1 430 000 – 300 000) * 1% = 11 300 рублей. Несправедливость такого подхода уже отметил Верховный суд, однако необходимые изменения в НК РФ до сих пор не внесены.

Устранены несоответствия по ОКВЭД для возможности применения пониженных взносов при УСН

Организации и индивидуальные предприниматели, применяющие УСН, вправе платить взносы по пониженным тарифам, если их основной вид деятельности в соответствии с ОКВЭД поименован в подпункте 5 пункта 1 статьи 427 НК РФ.

До недавнего времени перечень видов деятельности в НК РФ соответствовал перечню из ОКВЭД1. Однако этот классификатор с 01.01.2017 утратил действие. Вместо него применяется ОКВЭД2, в котором виды деятельности названы и сгруппированы иначе.

По этой причине многие плательщики в 2021 году, продолжая вести тот же «льготный» вид деятельности, лишились права на пониженные тарифы, так как в новом ОКВЭД2 такая деятельность входила в состав иных групп (подгрупп, разделов), в отношении которых не они применялись.

С 27.11.2017 подпункт 5 пункта 1 статьи 427 НК РФ действует в новой редакции (п. 76 ст. 2 Закона № 335-ФЗ). Теперь виды деятельности в нем поименованы так же, как в новом ОКВЭД2. При этом поправки распространяются на правоотношения, возникшие с 01.01.2017 (ч. 9 ст. 9 Закона № 335-ФЗ).

Следовательно, если плательщики на УСН, отвечающие требованиям для применения льготы, из-за упомянутых несоответствий платили в текущем 2021 году взносы по общим тарифам, они вправе пересчитать взносы, подать уточенные расчеты за истекшие отчетные периоды и заявление на зачет либо возврат переплаты.

Страховые взносы ИП за себя

Страховые взносы не являются налоговыми платежами, но это те суммы, которые ИП обязаны платить в бюджет на любых режимах налогообложения. Чтобы планировать свой бизнес, предпринимателю надо знать, какую сумму на уплату взносов придется перечислить, независимо от того, будут ли получены им доходы.

Размер взносов для ИП в 2021 году будет рассчитываться не от МРОТ, как в предыдущие годы, а от фиксированной суммы, установленной Правительством:

- на обязательное пенсионное страхование — 26 545 рублей

- на обязательное медицинское страхование — 5 840 рублей

Итого, фиксированная сумма взносов для ИП в 2021 году составит 32 385 рублей, при условии, что его годовые доходы не превысят 300 000 рублей.

Если же доход выше, то с разницы надо будет уплатить дополнительный взнос на пенсионное страхование в размере 1%. Например, при годовом доходе в 1 млн рублей дополнительный взнос составит (1 000 000 – 300 000 = 700 000) * 1%)= 7 000 рублей.

Предприниматели, нанимающие персонал, платят за себя такие же суммы взносов, как и ИП в 2021 году без работников.

Взносы за себя, перечисленные предпринимателем в бюджет, в большинстве случаев уменьшают его налоговые платежи, однако эта возможность зависит от выбранной системы налогообложения. Ниже мы рассмотрим режимы налогообложения для ИП в 2021 и порядок уменьшения налогов.

Единый сельскохозяйственный налог для ИП

Условия применения

В 2021 году ЕСХН могут применять:

- Индивидуальные предприниматели, производящие сельскохозяйственную продукцию (то есть, продукцию растениеводства, сельского и лесного хозяйства, животноводства и так далее);

- Индивидуальные предприниматели, осуществляющие вылов водных биологических ресурсов;

- Индивидуальные предприниматели, оказывающие услуги сельскохозяйственным товаропроизводителям в области растениеводства и животноводства.

Обратите внимание! Доля дохода от реализации перечисленных услуг должна составлять не менее 70%.

Освобождение от налогов

Индивидуальные предприниматели на ЕСХН освобождаются от уплаты следующих налогов:

- Налог на доходы физических лиц (в отношении доходов от предпринимательской деятельности);

- Налог на имущество физических лиц (по имуществу, используемому в предпринимательской деятельности);

- Налог на добавленную стоимость.

Плюсы ЕСХН для ИП:

- Упрощенный порядок ведения учета;

- Возможность совмещения с другими налоговыми режимами;

- Минимальная отчетность.

Минусы ЕСХН для ИП:

- Обязанность по ведению бухгалтерского учета в полном объеме.

Системы налогообложения для предпринимателей в РФ

Принято считать, что налоговая нагрузка российского малого бизнеса слишком велика. На самом деле, это не так. Если правильно выбрать подходящую систему налогообложения, то финансовая нагрузка предпринимателя будет даже меньше, чем у наемного работника с его зарплаты.

Сейчас в России действуют следующие виды налогообложения для ИП:

- общая система ОСНО

- упрощенная система УСН в вариантах «Доходы» и «Доходы минус расходы»

- единый налог на вмененный доход ЕНВД

- патентная система ПСН

- единый сельхозналог ЕСХН

Каждая налоговая система отличается порядком расчета и уплаты налогов, при этом по одному и тому же виду деятельности на разных режимах будут разные суммы к уплате. Пример расчета налоговой нагрузки для магазина есть в этой статье, а наши пользователи могут бесплатно получить такой расчет для своего бизнеса.

Выбирая налогообложение ИП и сравнивая налоговые платежи на разных режимах, надо обязательно учитывать возможность уменьшать рассчитанные суммы на взносы, уплаченные за себя.

| Виды налогообложения для ИП | Возможность учесть уплаченные взносы |

| ОСНО | Включаются в расходы, уменьшая налоговую базу для расчета налога |

| ПСН | Не учитываются и не уменьшают стоимость патента |

| ЕНВД | Уменьшают рассчитанный квартальный налог |

| ЕСХН | Включаются в расходы, уменьшая налоговую базу для расчета налога |

| УСН Доходы | Уменьшают рассчитанный авансовый платеж и налоги ИП на УСН по итогам года |

| УСН Доходы минус расходы | Включаются в расходы, уменьшая налоговую базу для расчета налога |

Важная особенность ЕНВД и УСН Доходы заключается в том, что взносы, уплаченные ИП в 2021 году без работников за себя, могут снизить рассчитанный платеж до нуля.

Например, налог на ЕНВД в 2021 году за квартал составил 7 800 рублей, при этом предприниматель заплатил в этом квартале часть взносов за себя на сумму 8 100 рублей. Налоговый платеж 7 800 рублей полностью уменьшается на уплаченные взносы, поэтому перечислять в бюджет ничего не надо. Налоги ИП на УСН уменьшаются в другом порядке, но тоже могут быть снижены до нуля.

Право выбирать режим налогообложения для ИП в 2021 году остается заявительным, т.е. предприниматель должен обратиться в налоговую инспекцию с соответствующим заявлением:

- на ЕНВД

- на получение патента (ПСН)

- на упрощенную систему (УСН)

Закон о новых онлайн-кассах в ИП в 2021 году – реалии и перспективы

На федеральном уровне принято несколько законов, регламентирующих деятельность ИП и ООО.

В соответствии с ФЗ-№54 и ФЗ-№290, переходный период для всех предпринимателей заканчивается 1 июля 2021 года.

До этого момента бизнесмены должны успеть:

- Приобрести новый, улучшенный, современный контрольно—кассовый аппарат, который будет соответствовать всем требованиям законов. Заметьте, что техника должна обязательно иметь доступ в Интернет, чтобы передавать информацию обо всех совершенных платежах оператору фискальных данных (ОФД) и в налоговую службу (ФНС). Кроме того, онлайн-касса должна действовать бесперебойно, слажено.

- Зарегистрировать купленную технику в ОФД и ФНС и заключить договор с оператором.

- Договориться с центром технического обслуживания об установке оборудования и дальнейшем обслуживанием ККТ.

- Начать использовать онлайн-кассу в работе.

Помните, что до середины 2021 года все предприниматели должны будут установить и начать применять в работе новое оборудование.

До 1 июля есть время у ИП, работающих по ПСН и ЕНВД.

А вот до середины 2021 года должны были установить технику все остальные ИП. Для них в 2021 году будет предусмотрен штраф, так как онлайн-ККТ не была установлена в срок.

Важно: если вы думаете, что сможете применять старую кассу в 2021 году, то это не так.

Все кассовые аппараты старого образца были сняты с учета налоговой службы летом 2021 года, даже без личного заявления или обращения.

Какая деятельность попадает под налоговые каникулы для ИП

Свою деятельность нужно ввести в производственной, научной и социальной сфере.

Примеры льготных направлений деятельности для ИП на УСН

Налоговые льготы УСН распространяются на:

- Приготовление продуктов питания, а также безалкогольных напитков.

- Обработку продуктов из пробки и дерева.

- Выпуск товаров из пластика.

- Изготовление текстильной продукции, одежды.

- Изготовление игрушек и детских игр.

Уточнять налоговые льготы для ИП на УСН желательно через ИФНС.

Примеры льготных направлений деятельности для ИП на ПСН

Налоговые льготы индивидуальным предпринимателям на ПСН:

- Изготовление обуви и одежды. Услуги связанные с ремонтом этой продукции.

- Ремонт часов, мебели, бытовой техники и электроники.

- Создание образовательных курсов, различных экскурсий, или спортивных занятий.

- Перевод текстов письменно или устно.

- Проведение лазерных или граверных работ.

Предоставлены примерные данные о разрешённых работах. Если возникают сомнения по поводу легальности своей деятельности, нужно проконсультироваться в отделении ИФНС.

Сколько действуют налоговые каникулы для ИП

Важно знать, что налоговые каникулы длятся не больше 2 отчётных периодов. Предприниматели, использующие УСН, могут работать в течение 2 лет. Частные организации с патентной системой – от 1 до 12 месяцев. Это зависит напрямую от срока официально купленного патента.

Как студенту открыть свой бизнес? Бизнес-идеи для студентов с минимальными вложениями

Как предпринимателю уйти на каникулы

Чтобы получить налоговые льготы для ИП в 2021, ИП следует выполнить алгоритм определённых действий:

- В первую очередь обратиться за консультацией в налоговую службу, узнать, попадает ли конкретная деятельность под льготные направления.

- Второй шаг – подать специальное уведомление по форме 26.2-1. Это необходимо делать в случае УСН. Для ПСН существует форма 26.5-1.

- Все взносы оплачиваются в установленные сроки.

- Когда подготовится годовая декларация, следует указать ставку в 0% для УСН.