Традиция получать и делать подарки на новогодние праздники и Рождество стала уже неотъемлемой частью нашей жизни. Компаниям, вручающим подобные приятные сюрпризы своим работникам и членам их семей, бизнес-партнерам или иным организациям, правильное проведение этих расходов доставляет немало хлопот. Если ваша фирма не желает обходить стороной документальное оформление данных затрат и ведет бухгалтерский учет подарков по всем правилам, то советуем вам ознакомиться с нашей статьей. Мы приготовили несколько полезных советов тем, кто желает знать, какому налогообложению подлежат новогодние презенты и как провести понесенные расходы в документах бухгалтерского учета.

Кому можно сделать подарок?

Большинство коммерческих организаций в своей деятельности сталкиваются с необходимостью подарков для своих сотрудников, партнеров по бизнесу, сторонних лиц. Но согласно законодательству компания не может сделать подарок любому лицу, существуют определенные ограничения в этом вопросе.

Нельзя ничего подарить:

- государственным и муниципальным служащим;

- коммерческим предприятиям;

- сотрудникам медицинских и образовательных учреждений, предприятий по оказанию социальных услуг ;

- прочим категориям получателей в соответствии со ст.575 ГК РФ.

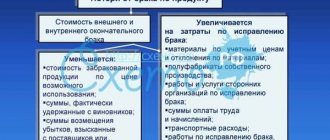

Взносы в фонды

На подарки, которые передаются по договору дарения, страховые взносы не начисляются (ч. 3 ст. 7 Закона от 24.07.2009 № 212-ФЗ). Подарки стоимостью менее 3 000 ₽ также можно вручать без заключения письменного договора. Однако мы все же рекомендуем его оформить, поскольку на практике проверяющие часто приравнивают подарки, по которым не оформлен договор дарения, к премиям и выплатам в рамках трудового договора и доначисляют страховые взносы. Без письменного договора можно обойтись, если одаряемый не является сотрудником организации. В этом случае страховые взносы не начисляются.

Как правильно оформить дарение

Прежде чем приобрести что-либо для дарения, следует составить перечень лиц, для которых планируется подарок. Подарки для работников организации будут отличаться от подарков, предназначенных деловым партнерам или клиентам компании. Поэтому следующим этапом станет составление сметы расходов на подарки, в которой будут отражены виды и стоимость всех презентов.

После того, как будут подсчитаны предварительные расходы по этой статье, руководитель организации должен издать приказ с обязательным указанием в нем:

- лиц, ответственных за организацию подарков;

- сроков вручения;

- стоимости подарков.

Покупка подарков оформляется договором купли-продажи с продавцом. Приобретение должно быть подтверждено такими первичными документами, как накладная, чек, акт приема-передачи.

Нужно ли отражать новогодние подарки в бухгалтерском и налоговом учете

Чтобы ничего, а самое главное, никого не забыть в этот хлопотный и полный забот предновогодний период, первым делом важно составить список всех значимых для вашей компании и бизнеса лиц. Далее получившийся перечень следует разбить на отдельные категории, которые подразумевают разные по стоимости презенты: для сотрудников, для основных бизнес-партнеров, для маленьких компаний-контрагентов и т.д.

Согласно созданному списку, составим смету затрат. Этот документ можно и нужно корректировать, оптимизируя все расходы. Например, заказывать изготовление логотипа вашей компании для размещения его на подарке понадобится только для контрагентов или представителей государственных организаций, а вот собственному персоналу вручать сувениры с логотипом совсем необязательно.

Когда составление сметы расходов закончено, необходимо подготовить и утвердить документ (обычно это внутренний приказ компании), в котором указаны:

- Ответственные сотрудники.

- Учет сроков дарения.

- Выделяемый бюджет на приобретение подарков.

Прежде чем заказывать новогодние сувениры и проводить их по бухгалтерскому учету, не забудьте оформить ваши отношения с фирмой-продавцом соответствующим договором. В этом документе отследите условия в пунктах, содержащих информацию о возможности возврата товара, порядке расчетов, перечне сопутствующих бухгалтерских документов, к которым относятся:

- Чеки.

- Товарные накладные.

- Акты приема-передачи.

Подтверждение вручения презента может осуществляться в устной или письменной формах. Согласитесь, вряд ли ваша компания будет преподносить фирменный сувенир работнику налоговой под роспись. Помните, что если стоимость презента равна или более 3000 рублей, то его передача должна быть письменно зафиксирована договором дарения (пункт 2 статьи 574 ГК РФ). Поэтому, чтобы избежать нежелательной бухгалтерской бюрократии, приобретайте недорогие сувениры.

В крупных компаниях с большим штатом сотрудников учет выдачи новогодних наборов работникам и/или их детям осуществляется под роспись в ведомости, что значительно облегчает учет подарков в бухгалтерском учете.

Такое приятное мероприятие, как вручение сувенира, отражено в законодательстве и подчиняется определенным правилам. В частности, статья 575 ГК РФ содержит следующие нюансы: в случае превышения стоимостью презента 3000 рублей его дарение запрещено:

- От имени малолетних и граждан, признанных недееспособными, их законными представителями;

- Работникам образовательных организаций, медицинских организаций, организаций, оказывающих социальные услуги, и аналогичных организаций, в том числе организаций для детей-сирот и детей, оставшихся без попечения родителей, гражданами, находящимися в них на лечении, содержании или воспитании, супругами и родственниками этих граждан;

- Лицам, замещающим государственные должности Российской Федерации, государственные должности субъектов Российской Федерации, муниципальные должности, государственным служащим, муниципальным служащим, служащим Банка России в связи с их должностным положением или в связи с исполнением ими служебных обязанностей;

- В отношениях между коммерческими организациями.

Как вы поняли, преподносить презент представителю налоговой или служащему муниципалитета является нарушением закона. Однако часто предновогоднее настроение и сила традиций стирает данный запрет, и одни с удовольствием делают подарки, а другие с радостью их принимают.

Далее рассмотрим подробнее, как входящие в разные категории новогодние подарки могут отражаться в бухгалтерском и налоговом учете.

Налоговый учет расходов на подарки

Рассмотрим порядок налогового учета расходов на подарки на условном примере. Предприятие приобрело 200 записных книжек с изображением его символики на общую сумму 23600 рублей (в т.ч. НДС 3600 рублей) для вручения их своим клиентам. Как отразить эти операции в налоговом учете?

С точки зрения законодательства вручение подарков коммерческим предприятием своим клиентам расценивается как безвозмездная передача. Поэтому на стоимость подарка начисляется НДС в сумме 3600 рублей, который впоследствии подлежит зачету. Необходимо отметить, что затраты на подарки (20000 рублей) не могут быть признаны расходом для определения величины налога на прибыль. При этом не имеет значения, кому были вручены подарки.

При расчете подоходного налога необходимо принимать во внимание необходимость обложения налогом доход в виде подарка, стоимость которого превышает 4000 рублей. Превышение стоимости подарка влечет обязательство компании-дарителя предоставить в налоговую службу декларацию ф. 2-НДФЛ.

Начисление НДФЛ

Подарок — это доход работника, полученный в натуральной форме. Он облагается НДФЛ с того момента, когда общая сумма полученных за налоговый период (год) подарков превышает 4 000 ₽ (п. 28 ст. 217 НК РФ). Например, организация за год подарила сотруднику пять подарков, каждый стоимостью 2 000 ₽. НДФЛ начисляется начиная с третьего подарка. Ставка налога — 13 % для одаряемых-резидентов и 30 % — для нерезидентов. Базой для начисления НДФЛ со стоимости подарка является его рыночная стоимость с НДС (п. 1 ст. 211 НК РФ):

НДФЛ = (стоимость подарков – 4 000 ₽) × ставка НДФЛ

С денежного подарка НДФЛ удерживается при выдаче и в тот же день перечисляется в бюджет, с неденежного — в день ближайшей выплаты зарплаты.

Как учесть подарки работникам в виде спиртных напитков и продуктовых наборов

Многие отечественные работодатели практикуют дарить к праздникам, например, к Новому году, своим сотрудникам спиртные напитки (шампанское или более крепкие варианты). Затраты на их приобретение можно оформить как расходы на организацию официального приема, т.е. представительские расходы. Вручение таких подарков требует оформления приказа и сметы на проведение приема.

Величина таких расходов лимитируется и не может превышать 4% от расходов на оплату труда в отчетном периоде.

В качестве подарков для работников предприятия может практиковаться вручение продуктов питания, например, чая, кофе, сладостей. В этом случае расходы на их приобретение можно отражать по-разному. Если возможно персонифицировать получателя подарка, то в таком случае возникает обязательство работодателя удержать НДФЛ.

Экономическую выгоду получателей, если их невозможно идентифицировать, определить невозможно, поэтому удержать подоходный налог по подаркам в виде продуктовых наборов нельзя. Однако такая ситуация может привести к спору с налоговыми органами при проверке. Затраты, образовавшиеся при покупке продуктов питания на подарки работникам, можно учитывать как расходы на их питание.

Бухгалтерский учет новогодних подарков для детей сотрудников

На новогодние праздники принято делать подарки и сотрудникам организации, и членам их семей. В большинстве компаний сувениры получают дети работников до 14 лет. Чтобы надлежащим образом оформить в бухгалтерском учете такие новогодние презенты, необходимо подготовить:

- Приказ главы коммерческой организации.

- Перечень сотрудников, имеющих детей, с указанием их возраста.

- Ведомость для учета выданных детских подарков.

Приказ и ведомость можно составить в свободной форме. Существует мнение, что для обоснования данной бухгалтерской операции необходимо подготовить договора дарения для каждого ребенка сотрудников, состоящих в штате организации, но на практике этого почти никто не делает.

Когда организация вручает работникам или их детям подарки на Новый год, бухгалтерия иногда отражает данную операцию на 10, 41 и/или 012 счетах, но по принципам методологии это не является корректным. Материалы, товарно-материальные ценности относятся к активам, несущим получение прибыли, чего не скажешь о традиционных новогодних детских сувенирах. Поэтому правильнее будет отразить их на счете 91.02. Вот как это выглядит в бухгалтерской программе:

| Операция | Дебет | Кредит | Подтверждающий документ |

| Прочие расходы – детские новогодние подарки | 91-2 | 60 | Приказ директора |

| Входящий НДС | 19 | 60 | Счет-фактура |

| Осуществлена оплата поставщику | 60 | 51 | Банковская выписка по р/с |

| НДС принят к вычету | 68-НДС | 19 | Счет-фактура |

| Стоимость детских подарков отражена на забалансовом счете | 012 | Товарная накладная, Приходный ордер | |

| Подарки переданы работникам | 012 | Ведомость получения подарков | |

| Начислен НДС при передаче подарка | 91-2 | 68-НДС | Счет-фактура |

При расчете налога на прибыль и УСН расходы на приобретение подарков к бухгалтерскому учету принять невозможно, т.к. они экономически неоправданны. Эти затраты осуществляются непосредственно за счет чистой прибыли компании.

По расчету НДС со стоимости подарков имеются два противоположных мнения. С одной стороны, налоговый надзор считает, что вручение новогодних сувениров должно облагаться НДС по правилам, изложенным в пункте 1 статьи 39, подпункте 1 пункта 1 статьи 146, пункте 2 статьи 154 НК РФ и в Письме Минфина России от 22.01.2009 г. №03-07-11/16. При этом к вычету можно принять входящий НДС по счету-фактуре. С другой стороны, представители судебной власти рассматривают детские подарки как вид поощрения работников, что не влечет за собой уплату налога на добавленную стоимость (ФАС СЗО в Постановлении от 13.09.2010 г. №А26-12427/2009, Постановления ФАС ЦО от 02.06.2009 г. №А62-5424/2008 и ФАС УО от 20.02.2008 г. №Ф09-514/08-С2).

Бухгалтерская практика больше склонна к учету первого мнения. Компаниями производятся начисления НДС со стоимости подарков, выписываются счета-фактуры в единственном экземпляре без указания грузополучателя, покупателя и адреса. Далее следует регистрация вручения презентов в книгах продаж. Те фирмы, которые в данном вопросе склонны принимать вторую точку зрения, должны быть готовы к возникновению вопросов со стороны налоговой инспекции и, скорее всего, свою правоту будут доказывать через суд.

При документальном учете операции дарения бухгалтерский расчет и перечисление НДФЛ осуществляются согласно требованиям, определенным в пункте 1 статьи 210 и подпункте 2 пункта

2 статьи 211 НК РФ, подробное описание которых ранее уже приведено в нашей статье.

Подарки деловым партнерам

Учет расходов на подарки партнерам по бизнесу зависит от способа их документального оформления и того, за счет каких источников они финансировались. Можно оформить подарки как безвозмездную передачу за счет чистой прибыли юридического лица-дарителя. Затраты на покупку подарков не включаются в расходы по налогу на прибыль.

Поскольку безвозмездная передача считается согласно законодательству реализацией, стоимость подарков облагается НДС. Оформить вручение подарка партнерам можно актом. Можно отразить затраты на подарки партнерам в качестве представительских расходов, если соблюдены такие условия:

- в том периоде, когда были выданы подарки, у дарителя действительно проводились какие-то официальные приемы;

- документы на проведение приемов и совершение представительских расходов оформлены в соответствии с требованиями законодательства.

Обязанность по уплате НДС

Входной НДС, указанный в счете-фактуре продавца подарка, организация может принять к вычету на общих основаниях независимо от суммы или одаряемого лица.

Для плательщиков НДС передача подарка признается реализацией и облагается НДС по ставке 18 % (п. 1 ст. 39, абз. 2 пп. 1 п. 1 ст. 146 НК РФ). Счет-фактура составляется в единственном экземпляре и регистрируется в книге продаж организации. Базой для начисления НДС являются затраты на приобретение подарка (без НДС) или, если подарок является продукцией организации, его себестоимость.

Для «упрощенщиков» передача подарка физлицу облагается в соответствии с применяемой системой налогообложения. Обязанности облагать данную операцию НДС и выставлять счет-фактуру не возникает.

Как отразить учет подарков клиентам в бухгалтерском учете

Хорошая и добрая традиция вручать различные мелочи под Новый год своим клиентам с точки зрения уплаты налогов не совсем приятна для самой организации-дарителя. Рассмотрим отражение данной операции в бухгалтерском учете подробнее на конкретном примере.

приобрела 500 блокнотов со своим фирменным логотипом на общую сумму 17700 рублей (в том числе НДС 2700 рублей) в качестве презентов для своих покупателей. Как же отражает сувенир клиенту бухгалтерский и налоговый учет?

Ранее уже говорилось, что для налоговых органов подарок – это передача права собственности без платы, и его стоимость облагается НДС (подпункт 1 пункта 1 статьи 146 НК РФ). При этом налог, уплаченный продавцу презентов, также подлежит зачету.

По налогу на прибыль затраты, направленные на приобретение подарков, не учитываются в целях налогообложения (пункт 16 статьи 270 НК РФ) и их нельзя принимать для уменьшения налогооблагаемой базы.

Если говорить о НДФЛ, то им облагаются сувениры, цена на которые равна или более 2000 рублей (пункт 28 статьи 217 НК РФ). Следовательно, налоговая инспекция будет ждать от вашей компании предоставления сведений о доходах партнера-клиента (бухгалтерская справка формы 2-НДФЛ). В противном случае, за каждую отсутствующую справку будут начислены 50 рублей штрафа, плюс от наложения взыскания могут пострадать должностные лица.

Мы дадим несколько полезных советов, как поступить в данном случае и избежать лишних потерь при бухгалтерском учете новогодних сувениров.

Первое, что можно сделать, – отразить приобретение подарков как расходы на материалы для нужд компании. То есть первичные документы не должны содержать слова «подарок», «сувенир» и прочие. Так у компании будет право на уменьшение налогооблагаемого дохода на сумму денежных средств, пошедших на приобретение новогодних презентов (без суммы входного НДС).

В нашем случае, проведение по бухгалтерскому учету 500 блокнотов в качестве потребности фирмы мало похоже на правду, поэтому рассмотрим еще один вариант. Смысл его состоит в том, что приобретенные подарки можно оформить как атрибут рекламной акции. Сопутствовать этому должны приказ директора и акт, утвержденный лицами, ответственными за проведение промо-мероприятия и сопутствующие ему расходы.

Данным способом можно существенно снизить затраты организации на налоговые платежи, что необходимо отразить в бухгалтерской проводке:

- Организация в этом случае не обязана уплачивать НДС (товары, раздаваемые во время проведения промо-кампании, не являются реализацией, а относятся к рекламным расходам).

- Можно принять к вычету входной НДС, а расходы на рекламу учесть при исчислении налогооблагаемой базы. Правда, не стоит забывать, что эти затраты нормируются, а значит, организация имеет право учитывать данные затраты в размере не более 1% от выручки за отчетный период за минусом НДС (пункт 4 статьи 264 НК РФ).

Конечно, компания понесет дополнительные расходы на уплату налога на рекламу, но так как он заметно меньше НДС, фирма, так или иначе, выиграет, воспользовавшись данным вариантом отражения затрат.

Ситуация 2. Сувениры — в представительские или рекламные расходы

При раздаче подарков, на которые нанесена символика организации (например, ручки, блокноты, календари, флешки, футболки и т.д.), для налогового учета важно, известен ли заранее круг одаряемых.

Ведь если сувениры с логотипом компании предназначены для неопределенного круга лиц, то их стоимость можно признать в составе рекламных расходов в размере, не превышающем 1% выручки от реализации.

Если сувениры вручаются представителям компаний-контрагентов во время переговоров, то в этом случае стоимость подарков в силу определенности получающих их лиц не может быть учтена в качестве рекламных расходов. При этом налоговики разрешили признать ее в составе представительских расходов . Однако у Минфина другое мнение. Включить подобные затраты в представительские расходы нельзя, поскольку они не поименованы в п. 2 ст. 264 НК РФ .

Уплата налога с подарков от организаций

Срок уплаты налога — не позднее дня, следующего за днем вручения подарка в денежной форме.

Но если подарок стоимостью свыше 4 000 рублей вручается организацией в натуральной форме (например, в виде сувениров, украшений, дорогих букетов и т.д.), налог должен быть удержан в день выплаты ближайшей зарплаты (п. 4 ст. 226 НК РФ).

В том случае, если организация по каким-либо причинам не смогла удержать и перечислить НДФЛ со стоимости подарка свыше 4 000 рублей, то полученный таким образом доход декларирует и уплачивает НДФЛ уже сам одаряемый, а не организация-даритель.

Это возможно, в частности, в тех случаях, когда организация подарила физлицу дорогостоящий подарок, но впоследствии никаких выплат (зарплаты, премии и т.д.) в течение налогового периода в его пользу так и не произвела.

В таких ситуациях организация должна будет письменно уведомить ИФНС и самого налогоплательщика о невозможности удержания НДФЛ и сумме налога, подлежащего уплате с врученного подарка.

Для этого в ИФНС и физлицу направляется справка 2-НДФЛ с признаком 2. Срок направления такой справки — не позднее 1 марта года, следующего за истекшим налоговым периодом, в котором возникли соответствующие обстоятельства (п. 5 ст. 226 НК РФ).

Если до окончания налогового периода организация все же выплатит налогоплательщику какие-либо денежные средства, она обязана будет произвести из них удержание налога с учетом не удержанных ранее сумм. После окончания налогового периода и письменного сообщения о невозможности удержать НДФЛ обязанность по уплате возлагается на физлицо (письмо ФНС от 22.08.2014 № СА-4-7/16692).

То есть, направив справку 2-НДФЛ с признаком 2, организация освобождается от обязанностей налогового агента в части удержания и уплаты НДФЛ с врученного физлицу подарка. НДФЛ будет уплачивать уже сам налогоплательщик, получивший подарок, на основании уведомления, которое ему вышлет ИФНС. При этом физлицо должно будет уплатить НДФЛ не позднее 15 июля года, который идет за годом получения подарка (п. 4 ст. 228 НК РФ).

Подводим итоги

- К способам дарения можно отнести как прямую выдачу подарков, так и завуалированную. Во втором случае могут оформляться расходы либо на рекламу, либо представительские. Для каждого из вариантов дарения существуют свои лимиты, ограничивающие возможность его применения.

- Набор документов по каждому из выбранных вариантов окажется своим. Общей для них является необходимость оформления части документов до проведения мероприятия, а второй части — по завершении мероприятия.

Приз – отличия

В понятие «подарок» входит вся группа предметов, которые вручаются по случаю, к определенной дате. Например, 8 марта, 23 февраля, Новый год, день рождения работника. Понятие «приз» встречается в основном в учреждениях культуры, компаниях, которые работают в сфере организации культурно-массовых мероприятий. И вручение приза происходит за победу в каком-либо конкурсе. Его вручают за определенные заслуги. Так что в документации гораздо чаще фигурируют «подарки». Причем их официально подразделяют на ценные и неценные. Они отличаются рубежом стоимости в 3 тысяч рублей.

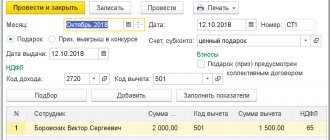

Оформление подарков в 1С:Бухгалтерии 8 ред. 3.0

Организация ООО «АвтоРемонт» закупила подарки к Новому году для наиболее значимых представителей (работников) своих деловых партнеров: термокружки Xiaomi в количестве 50 штук на общую сумму 59 000,00 руб., в т. ч. НДС 18% 9 000,00 руб. Подарки были вручены 24 декабря 2021 года. Стоимость одного подарка составила 1 180 руб., в т. ч. НДС 18% 180,00 руб.

По учетной политике организации подарки к праздничным датам до их выдачи получателям учитываются на счете 10.01 «Материалы».

ООО «АвтоРемонт» использует общую систему налогообложения (ОСН), метод начисления и ПБУ 18/02 (в текущей редакции).

| № | Дата | Операция | Дт | Кт | Сумма | Документ 1С Создать на основании | Пакет документов Входящий Исходящий Внутренний |

| 1 | Поступление подарков на склад | ||||||

| 1.1 | 03.12.2018 | Закуплены подарки для деловых партнеров | 10.01 | 60.01 | 50 000,00 | Поступление (акт, накладная) | Товарная накладная ТОРГ-12 |

| 1.2 | 03.12.2018 | Учтен входной НДС | 19.03 | 60.01 | 9 000,00 | ||

| 1.3 | 03.12.2018 | Входной НДС принят к вычету | 68.02 | 19.03 | 9 000,00 | Счет-фактура полученный Поступление (акт, накладная) | Счет-фактура |

| 2 | Вручение подарков | ||||||

| 2.1 | 24.12.2018 | Отражена в расходах себестоимость выданных подарков | 91.02 БУ — ПР | 10.01 БУ НУ — | 50 000,00 50 000,00 50 000,00 | Безвозмездная передача Поступление (акт, накладная) | Приказ (распоряжение) о вручении подарка Ведомость учета и передачи подарков Бухгалтерская справка |

| 2.2 | 24.12.2018 | Исчислен НДС с безвозмездной передачи подарков | 91.02 БУ ПР | 68.02 БУ — | 9 000,00 9 000,00 | ||

| 2.3 | 24.12.2018 | Оформлен счет-фактура | — | — | 59 000,00 | Cчет-фактура выданный | Счет-фактура |

| 3 | Признание постоянного налогового обязательства (ПНО) | ||||||

| 3.1 | 31.12.2018 | Признано постоянное налоговое обязательство (ПНО) в части стоимости врученных подарков (50 000,00 руб. + 9 000,00 руб.) х 20% | 99.02.3 | 68.04.2 | 11 800,00 | Регламентная операция «Расчет налога на прибыль» в составе обработки «Закрытие месяца» | Бухгалтерская справка |

| 4 | Формирование налоговой отчетности | ||||||

| 4.1 | 31.12.2018 | Декларация по НДС | — | — | — | Налоговая декларация по налогу на добавленную стоимость | Налоговая декларация по НДС |

| 5 | Формирование бухгалтерской (финансовой) отчетности | ||||||

| 5.1 | 31.12.2018 | Отчет о финансовых результатах | — | — | — | Бухгалтерская отчетность | Бухгалтерская отчетность |

Поступление подарков на склад

1.1. Закуплены подарки для деловых партнеров.

1.2. Учтен входной НДС.

Документ Поступление (акт, накладная)

(рис. 1):

- Раздел: Покупки – Поступление (акты, накладные)

. - Кнопка Поступление

. Вид операции документа –

Товары (накладная)

. - Заполните документ:

- Укажите контрагента, договор, склад, проверьте счета учета и сроки расчетов по ссылке в поле «Расчеты».

- Табличную часть документа заполните по кнопке Добавить

: - в колонке Номенклатура

выберите поступающие подарки, при создании новых элементов выбирайте вид номенклатуры «Материалы» (если подарки учитываются на счете 10 «Материалы»); - в колонках Счет учета

и

Счет НДС

проверьте, что указаны счет 10.01 «Сырье и материалы» и счет 19.03 «НДС по приобретенным материально-производственным запасам»; - заполните остальные колонки (количество, цена, сумма, ставка и сумма НДС).

.

Рис. 1

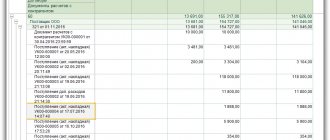

По кнопке посмотрите результат проведения документа (рис. 2).

Рис. 2

1.3. Входной НДС принят к вычету.

Документ Счет-фактура полученный

(рис. 3):

- В документе поступления заполните поля Счет-фактура №

и

от

, затем нажмите кнопку

Зарегистрировать

(рис. 1). Автоматически будет создан документ

Счет-фактура полученный

, поля документа будут заполнены данными из документа-основания, а в форме документа-основания появится ссылка на созданный документ. - По ссылке откройте документ Счет-фактура полученный

. Проверьте заполнение полей документа и установленный флажок

Отразить вычет НДС в книге покупок датой получения

. Если флажок снять, то вычет отражается регламентным документом

Формирование записей книги покупок

.

Рис. 3

По кнопке посмотрите результат проведения документа (рис. 4).

Рис. 4

Вручение подарков.

2.1. Отражена в расходах себестоимость выданных подарков.

2.2. Исчислен НДС с безвозмездной передачи подарков.

Документ Безвозмездная передача

(рис. 5–6):

- Документ можно:

- создать на основании документа Поступление (акт, накладная)

, в этом случае в документ будут автоматически перенесены из документа-основания сведения о передаваемых подарках, их количестве и счетах учета; - создать как новый документ (раздел Продажи – Безвозмездная передача

).

.

.

- Поле Получатель

оставьте незаполненным. - Укажите Склад

, с которого выдаются подарки. - На закладке Товары

табличную часть заполните по кнопке

Добавить

(рис. 5): - в колонке Номенклатура

выберите передаваемые подарки; - укажите количество и цену подарков, ставку НДС, счет учета.

(рис. 6):

- в полях Счет затрат

,

Счет учета НДС

проверьте счет учета (счет 91.02 «Прочие расходы» проставляется по умолчанию); - в поле Прочие доходы и расходы

автоматически по умолчанию указывается статья прочих доходов и расходов «Расходы по передаче товаров (работ, услуг) безвозмездно и для собственных нужд» с одноименным видом статьи и снятым флажком

Принимается к налоговому учету

(рис. 7).

- Кнопка Провести

. - Для печати требования-накладной на отпуск подарков со склада (форма М-11) и счета-фактуры на безвозмездную передачу используйте кнопку Печать

.

Рис. 5

Рис. 6

Рис. 7

По кнопке посмотрите результат проведения документа (рис. 8).

Себестоимость подарков и исчисленный с передачи подарков НДС не включается в расходы для целей исчисления налога на прибыль.

Проводки по дебету счета НЕ.01.9 носят информативный характер. На субсчетах счета НЕ

«Доходы и расходы, не учитываемые в целях налогообложения» при проведении некоторых документов отражаются суммы расходов, не принимаемые к налоговому учету.

Рис. 8

2.3. Оформлен счет-фактура.

Документ Счет-фактура выданный

(рис. 9):

- Нажмите кнопку Выписать счет-фактуру

в документе

Безвозмездная передача

(рис. 5). Автоматически будет создан документ

Счет-фактура выданный

, его поля будут заполнены данными из документа-основания, а в форме документа-основания появится ссылка на созданный документ. - По ссылке откройте документ Счет-фактура выданный

и проверьте заполнение его полей. - Поле Код вида операции

заполняется автоматически значением «10», которое соответствует отгрузке (передаче) товаров (выполнению работ, оказанию услуг), имущественных прав на безвозмездной основе согласно Приложению к приказу ФНС России от 14.03.2016 № ММВ-7-3/[email protected] - Для печати счета-фактуры используйте кнопку Печать

. В сводном счете-фактуре на безвозмездную передачу подарков в строках 6 «Покупатель», 6а «Адрес», 6б «ИНН/КПП покупателя» будут проставлены прочерки. Счет-фактура будет отражен в книге продаж (раздел

Отчеты – Книга продаж

). - Документ не формирует проводок.

Рис. 9

Признание постоянного налогового обязательства (ПНО)

Обработка Закрытие месяца

(рис. 10):

- Раздел Операции – Закрытие месяца

. - Установите месяц закрытия (декабрь 2021 г.).

- Кнопка Выполнить закрытие месяца

.

Рис. 10

3.1. Признано постоянное налоговое обязательство (ПНО) в части стоимости врученных подарков.

Регламентная операция «Расчет налога на прибыль» в составе обработки «Закрытие месяца» (рис. 11): по ссылке с названием регламентной операции Расчет налога на прибыль

(рис. 10) выберите

Показать проводки

и посмотрите результат ее выполнения (рис. 11).

Признано постоянное налоговое обязательство (ПНО) со стоимости подарков и исчисленного с безвозмездной передачи НДС (не включенных в расходы для исчисления налога на прибыль) в размере 11 800,00 руб.: (50 000,00 руб. + 9 000,00 руб.) * ставка налога 20% = 11 800,00 руб.

Рис. 11

Формирование налоговой отчетности

4.1. Декларация по НДС.

Отчет Налоговая декларация по налогу на добавленную стоимость

(рис. 12):

- Раздел Отчеты – Регламентированные отчеты

. - Период, за который формируется отчет, – 4-й квартал 2018 года.

По строке 010 Раздела 3 декларации по НДС отражается налоговая база и сумма налога, исчисленная со стоимости врученных подарков.

Рис. 12