Недоимка в 4-ФСС: как не запутаться в терминах

Официальной расшифровки понятия «недоимка в 4-ФСС» в законодательстве мы нет. Термин «недоимка» раскрыт в ст. 11 НК РФ и означает не уплаченную в установленный законом срок сумму налога, сбора или страховых взносов.

Недоимка, которую страхователи отражают в 4-ФСС, не относится к налоговым платежам. Хотя означает то же самое — это сумма задолженности по взносам, срок уплаты по которой истек. Речь в данном случае идет о страховых взносах «на травматизм», которые администрирует ФСС.

Следует различать два понятия:

- «задолженность за страхователем на конец отчетного (расчетного) периода» — это нормальное явление, когда страхователь взносы на отчетную дату к уплате начислил (за последний месяц), а срок платежа по ним еще не наступил (наступит в следующем месяце, который относится к другому отчетному периоду);

- «недоимка» — ее наличие говорит о том, что страхователь допустил просрочку платежа по взносам и будет за это материально наказан (о последствиях образования недоимки смотрите далее).

Чтобы не образовывалась недоимка по взносам на травматизм, страхователю следует контролировать своевременность уплаты взносов — ежемесячно не позднее 15-го числа календарного месяца, следующего за месяцем, за который начисляются взносы (п. 4 ст. 22 закона «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ).

Рассказываем, в чем различия между пени, штрафом и неустойкой.

Штрафы, Чем грозит несвоевременная сдача расчета

Страхователя, который не представил вовремя отчет по несчастным случаям, оштрафуют по пункту 1 статьи 26.30 Закона от 24 июля 1998 № 125-ФЗ . Штраф – 5 процентов от суммы взносов , которая причитается в бюджет за последние три месяца отчетного (расчетного) периода. Этот штраф придется заплатить за каждый полный или неполный месяц просрочки. Максимальный штраф – 30 процентов от суммы взносов по расчету, а минимальный – 1000 руб.

Кроме того, за несвоевременное представление расчета по страховым взносам на травматизм предусмотрена и административная ответственность. По заявлению ФСС России суд может оштрафовать должностных лиц организации (например, руководителя) на сумму от 300 до 500 руб. (ч. 2 ).

Кроме этого, страхователя могут оштрафовать за отказ представить документы, которые подтверждают правильность начисления взносов, и за пропуск срока. Сумма штрафа – 200 руб. за каждый непредставленный документ. Штраф за это же нарушение для должностных лиц – 300–500 руб. (ст. 26.31 Закона от 24 июля 1998 № 125-ФЗ, п. 3 ст. 15.33 КоАП РФ).

Примечание : Если по каким-либо причинам вы не согласны с решением территориального отделения фонда, его можно обжаловать.

к меню

Штрафы за несоблюдение установленного способа представления расчетов по страховым взносам

- предусмотрен штраф – 200 руб. (ст. 26.31 Закона от 24 июля 1998 № 125-ФЗ). Штраф за это же нарушение для должностных лиц – 300–500 руб. (п. 3 ).

Отчетность по форме 4-ФСС представляется по установленной форме следующими способами:

- на бумажном носителе ;

- электронно по телекоммуникационным каналам связи .

Форма 4-ФСС предоставляется в ФСС на бумажных носителях, если не превышает 25 человек. В противном случае отчетность необходимо предоставить в электронном виде, заверив ее электронной цифровой подписью.

Если Вы отослали отчетность по форме 4-ФСС по телекоммуникационным каналам связи днем ее представления считается дата ее отправки.

Если электронный расчет 4 ФСС из-за допущенных ошибок не прошел логический контроль, но при этом он был передан в ФСС своевременно, то чиновники не вправе привлекать страхователя к ответственности за опоздание с отчетностью. К такому выводу пришел арбитражный суд Московского округа в постановлении от 06.03.15 № А40-109343/14 .

Суды трех инстанций признали штраф неправомерным, потому что статья 19 Закона № 125-ФЗ предусматривает ответственность за непредставление в установленный срок отчета в ФСС. А если спецоператор связи подтвердил, что страхователь отправил отчет на шлюз приема расчетов 25 января, то есть в установленный срок. И то, что отчет был сдан с ошибочными параметрами расчета, не является доказательством нарушения срока сдачи отчетности, поскольку указанные ошибочные параметры расчета не имеют отношения к сроку подачи отчетности. Поскольку исходный расчет 4-ФСС был направлен своевременно, оснований для штрафа нет.

к меню

Отчетность 4-ФСС на бумаге сдается :

- лично;

Примечание : Необходимо предъявить паспорт - через своего представителя;

- направлен в виде почтового отправления с описью вложения. При отправке отчетности по почте днем его представления считается дата отправки .

к меню

Специальная строка для недоимки

Как отражать недоимку в 4-ФСС? Показать недоимку в 4-ФСС нужно по строке 20 — это завершающая строка в таблице 2 «Расчет по обязательному соцстрахованию от несчастных случаев на производстве и профзаболеваний»:

Строка 20 детализирует строку 19 «Задолженность за страхователем на конец отчетного (расчетного) периода» в части суммы недоимки. Она справочно показывает, сколько в итоговой сумме задолженности составляет недоимка.

Узнайте о важных налоговых нововведениях с 2021 года:

- «Повышение размера налогового вычета на детей с 2020 года»;

- «Какие изменения ожидают ПСН с 2021 года: нюансы»;

- «Изменения в бухгалтерской отчетности с 2021 года»;

- «Безнадежные долги физлиц можно будет списывать без НДФЛ».

Ответ

сообщаем следующее

: Нет, нельзя. Порядком заполнения формы 4-ФСС, утвержденной Минтрудом от 19.03.2013 № 107н отражение начисленных пеней в таблице 7 не предусмотрено.

Обоснование данной позиции приведено ниже в материалах Системы Главбух

Приказ Минтруда РФ от 19.03.2013 № 107н «Об утверждении формы расчета по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения и Порядка ее заполнения (с изменениями на 11 февраля 2014 года)»

Приложение N 2

30. Таблица заполняется на основе записей бухгалтерского учета страхователя.

31. При заполнении таблицы:

31.1. по строке 1 отражается остаток по кредиту счета по расчетам с Фондом по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний. Данный показатель на протяжении расчетного периода не меняется;

31.2. по строке 2 отражается сумма начисленных страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний с начала расчетного периода в соответствии с размером установленного страхового тарифа с учетом скидки (надбавки). Сумма подразделяется «на начало отчетного периода» и «за последние три месяца отчетного периода»;

31.3. по строке 3 отражается сумма взносов, начисленная территориальным органом Фонда по актам выездных проверок;

31.4. по строке 4 отражаются суммы не принятых к зачету расходов территориальным органом Фонда за прошлые расчетные периоды по актам выездных и камеральных проверок;

31.5. по строке 5 отражается сумма взносов, доначисленная за прошлые годы как самим страхователем, так и по результатам камеральной проверки;

31.6. по строке 6 отражаются суммы, полученные от территориального органа Фонда на банковский счет страхователя в порядке возмещения расходов, превышающих сумму начисленных страховых взносов;

31.7. по строке 7 отражаются суммы, перечисленные территориальным органом Фонда на банковский счет страхователя в качестве возврата излишне уплаченных (взысканных) сумм страховых взносов;

31.8. строка 8 «Всего (сумма строк 1+2+3+4+5+6+7)» — контрольная строка, где указывается сумма значений строк с 1 по 7;

31.9. по строке 9 отражается сумма задолженности за территориальным органом Фонда на конец отчетного периода (дебетовое сальдо по счету, на котором ведутся расчеты по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний);

31.10. по строке 10 отражается остаток по дебету счета по расчетам с Фондом по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний (на основании данных бухгалтерского учета страхователя). Данный показатель на протяжении расчетного периода не меняется;

31.11. по строке 11 отражаются расходы по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний нарастающим итогом с начала года с разбивкой «на начало отчетного периода» и «за последние три месяца отчетного периода»;

31.12. по строке 12 отражаются суммы, перечисленные страхователем на банковский счет территориального органа Фонда, нарастающим итогом с начала года с разбивкой «на начало отчетного периода» и «за последние три месяца отчетного периода» с указанием даты и номера платежных поручений;

31.13. по строке 13 отражается списанная сумма задолженности страхователя в соответствии с нормативными правовыми актами Российской Федерации, принимаемыми в отношении конкретных страхователей или отрасли, по списанию недоимки;

31.14. строка 14 «Всего (сумма строк 10+11+12+13)» — контрольная строка, где показывается сумма значений строк с 10 по 13;

31.15. по строке 15 показывается остаток задолженности за страхователем на конец отчетного периода (кредитовое сальдо по счету, на котором ведутся расчеты по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний), в том числе по строке 16 показывается сумма просроченной задолженности, исчисленная самим страхователем на основании данных бухгалтерского учета».

Определяем показатель для строки 20

Законодательно закрепленного алгоритма, по которому можно исчислить сумму недоимки, чтобы отразить ее в строке 20 отчета 4-ФСС, не существует. Не найдем мы нужных формул или описаний в Порядке заполнения 4-ФСС, утв. приказом ФСС РФ от 26.09.2016 № 381.

Тем не менее строка 20 формы 4-ФСС при наличии у страхователя недоимки должна быть заполнена, как и остальные показатели таблицы 2. В приказе № 381 указано только общее направление поиска данных — таблица 2 заполняется на основе записей бухгалтерского учета страхователя.

В недоимке учитываются все просроченные платежи, кроме просрочки за последний месяц. Так что для расчета суммы недоимки следует сложить всё, что не уплачено на отчетную дату, без учета последнего календарного месяца — начисленные за этот месяц взносы считаются просто задолженностью, пока срок их уплаты не наступил.

Пример 1

Бухгалтер ООО «Ритм» при заполнении 4-ФСС за 1-й квартал 2020 года по строке 19 таблицы 2 указал задолженность страхователя на конец периода — 28 644 руб. При этом сумма взносов, начисленных за март 2021 года, исходя из данных отчета, составила 19 172 руб.

Учитывая, что крайняя допустимая дата уплаты взносов за март выпадает на 15.04.2020, начисленная за март сумма взносов (19 172 руб.) будет обычной задолженностью. А оставшаяся сумма 9 472 руб. (28 644 — 19 172) — недоимкой. Ее следует указать по строке 20 таблицы 2.

Изменим условия примера 1 и покажем, как заполнить строку 20, если недоимки у страхователя нет:

Пример 2

По данным учета ООО «Ритм» задолженность компании по взносам на травматизм на конец 1-го квартала 2021 года составила 19 172 руб. — такая сумма взносов начислена за март 2021 года. Уплату этой суммы ООО «Ритм» планирует произвести не позднее 15.04.2020.

Учитывая, что других задолженностей по взносам на травматизм у компании нет, бухгалтер при заполнении 4-ФСС отразит:

- по строке 19 (задолженность страхователя на конец отчетного периода) — 19 172 руб.;

- по строке 20 (в том числе недоимка) — прочерк (19 172 — 19 172 = 0).

Если в строке 20 стоит прочерк, страхователю не стоит волноваться.

Если на счете должника нет средств

Недоимка по страховым взносам в ФСС – это тот платеж, который с вас взыщут, даже если на расчетном счете не хватает денег. Закон №212-ФЗ позволяет, при недостаточности средств на рублевом счете, изъять недоплаченные взносы с валютного счета (при наличии). Банк должен списать деньги не позднее 1 операционного дня. Если денег нет, они будут списываться по мере поступления на счет. А если нет и поступлений, недоимку могут взыскать за счет иного имущества должника. Это могут быть ценные бумаги, легковые автомобили, готовая продукция и т.д. В отличие от денежного требования, на взыскание недоимки за счет иного имущества дается год при крупных суммах, и 2 года – при сумме менее 500 рублей. Ваш долг будет считаться уплаченным после продажи изъятого в счет недоимки имущества (ст. 20 закона №212-ФЗ).

Заполнение 4 фсс по беременности и родам сейчас не производится . Организации-плательщики страховых взносов сдают в 4-ФСС только на «травматизм» (НС и ПЗ) должны будут предоставить в органы ФСС отчетность по форме 4-ФСС за 2021 год. Форма отчета утверждена Приказом ФСС РФ от 26.09.2016г. №381 . Данным приказом утвержден и Порядок заполнения формы с примером и пояснениями . Ниже дается пример, образец заполнения формы 4-ФСС за 2021 г.

Форма отчета ФСС стала в 2 раза меньше. Из нее убрали таблицы, которые заполняются для налоговой инспекции, оставили только расчет на «травматизм. Теперь этот отчет посвящен только взносам на обязательное социальное страхование от несчастных случаев на производстве и профзаболеваний. Порядок начисления, уплаты и представления отчетности по этому виду взносов установлен Законом от 24 июля 1998 № 125-ФЗ .

Изменения коснулись, в том числе шифров плательщиков страховых взносов в части категории плательщиков страховых взносов по коду 101.

Примечание : Приведен справочник шифров страхователей страховых взносов в Фонд Социального Страхования для заполнения формы 4-ФСС.

В форму 4-ФСС внесены изменения для страхователей, которые предоставляют персонал в другие организации или к ИП

Форма отчетности 4-ФСС дополнена новой таблицей №1.1, которую должны будут заполнять те страхователи, которые временно направляют своих работников по договору о предоставлении труда персонала для работы в другие организации или к ИП. Приказ Фонда соцстрахования от 04.07.16 № 260 с соответствующими изменениями в форму расчета зарегистрирован Минюстом 20 июля 2021 года, и вступит в силу с 1 августа 2021.

к меню

Чем опасна недоимка

Недоимка всегда наказуема. Не зря ее сумму справочно нужно показывать в строке 20 таблицы 2 отчета 4-ФСС — появление любой цифры в этой строке сигнализирует о том, что у страхователя есть просроченный долг перед Фондом соцстрахования и требуется принять меры для его скорейшего погашения.

К примеру, наличие недоимки служит причиной получения отказа от ФСС в предоставлении финансового обеспечения предупредительных мер по сокращению производственного травматизма и профзаболеваний работников:

Другой негативный фактор наличия недоимки — начисление пени на ее сумму. А это незапланированные дополнительные расходы страхователя. Начислением пеней занимается ФСС по правилам:

Если не заплатить вовремя недоимку по взносам на травматизм и пени, ФСС взыщет суммы принудительно со счета страхователя или за счет его имущества.

ВИДЕО: Новый 4-ФСС, Какие изменения учесть в отчете, начиная с отчетности за девять месяцев 2021

Смотреть видео на youtube.com

Программа:

- Что изменилось в форме расчета 4-ФСС за девять месяцев. Новые разъяснения ФСС и других ведомств по взносам на травматизм

- Недавние разъяснения ФСС, которые важно учесть при отражении выплат сотрудникам, смена позиции.

- Как не ошибиться с ОКВЭД в отчете: как определить и где проверить. Зависимость тарифов от ОКВЭД, заполнение таблицы 1.

- Что учесть при заполнении строки «Среднесписочная численность сотрудников»: как не ошибиться в подсчете показателя.

- Кто сейчас должен подписывать отчет в ФСС. Требования к электронной подписи. Доверенность.

- Особенности заполнения таблицы 1.1.

- Какие долги перед ФСС и переплаты в фонд отражать в таблице 2. Какими датами ограничивать данные: по факту уплаты, по факту начисления.

- Особенности заполнения таблиц 3 и 4.

- Как заявлять расходы на улучшение условий труда. Какие мероприятия финансирует ФСС и как возместить.

- Что учесть, отражая данные о спецоценке условий труда.

- Ошибки в 4-ФСС. Контрольные соотношения для проверки отчета

- Тариф взносов на травматизм

- Среднесписочная численность работников для 4-ФСС

- Как сдавать и подписывать расчет 4-ФСС. Ошибки при отправке электронных отчетов

- Как заполнять специальные таблицы 4-ФСС

- Как ФСС финансирует мероприятия по сокращению травматизма

- Сведения о спецоценке и медосмотрах. Таблица 5 расчета

- Ответственность за неуплату взносов на травматизм и опоздание с 4-ФСС

- Округление в 4-ФСС. Советы бухгалтерам

к меню

Итоги

Недоимкой признается не уплаченная в срок сумма взносов. В 4-ФСС недоимка по взносам на травматизм отражается справочно в строке 20 таблицы 2. При наличии у страхователя недоимки на ее сумму начисляются пени. Кроме того, ФСС может отказать в предоставлении финансового обеспечения предупредительных мер по сокращению производственного травматизма и профзаболеваний работников.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

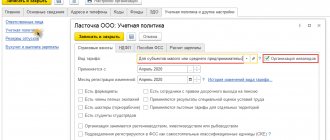

Общие сведения об организации

Для корректного заполнения расчета для организации должны быть указаны: полное наименование, в соответствии с учредительными документами, коды ИНН, КПП, ОГРН, ОКВЭД, регистрационный номер страхователя, код подчиненности, адрес регистрации и данные о руководителе организации. Необходимые сведения указываются в справочнике Организации (раздел Настройка – Организации) (рис. 1).

Рис. 1

Сведения о тарифе страховых взносов

Тариф взноса на обязательное социальное страхование от несчастных случаев и профессиональных заболеваний устанавливается страхователю на каждый год территориальным органом ФСС РФ в зависимости от класса профессионального риска осуществляемой страхователем вида деятельности. Установленный размер тарифа вводится в поле Ставка взносов в ФСС НС и ПЗ с указанием даты начала его применения в форме настройки учетной политики организации (раздел Настройка – Организации – закладка Учетная политика и другие настройки – ссылка Учетная политика – закладка Страховые взносы). Причем размер ставки указывается с учетом скидки/надбавки (если для страхователя она установлена), т.е. результирующая ставка, по которой должны исчисляться страховые взносы. Более подробно о заполнении формы смотрите в статье Сведения о тарифах страховых взносов.

Рис. 2

Учет доходов для целей начисления страховых взносов

Для корректного учета доходов, полученных физическими лицами, для целей исчисления страховых взносов и для дальнейшего заполнения показателей расчета базы для начисления страховых взносов в расчете рекомендуется также проверить и при необходимости уточнить настройки видов начислений, с помощью которых в программе производятся начисления сотрудникам за отработанное и неотработанное время. Все выплаты и иные вознаграждения в пользу физических лиц в программе начисляются с помощью видов начисления (раздел Настройка – Начисления). Для каждого вида начисления на закладке Налоги, взносы, бухучет в разделе Страховые взносы должен быть указан вид дохода для целей исчисления страховых взносов (рис. 3). Более подробно об этом смотрите в статье Настройка обложения страховыми взносами различных видов начислений.

При проведении документов, с помощью которых производятся начисления в пользу физических лиц (например, документы Начисление зарплаты и взносов, Премии, Материальная помощь, Увольнение), фиксируется соответствующий вид дохода для целей исчисления страховых взносов. Эти данные используются для определения базы для начисления страховых взносов и заполнения таблицы 1 расчета. Получить данные о формировании базы для начисления страховых взносов можно с помощью отчета Анализ взносов в фонды (раздел Налоги и взносы – Отчеты по налогам и взносам – Анализ взносов в фонды – вариант отчета ФСС (несч. случаи, профзаболевания).

Рис. 3

Вознаграждения по договорам ГПХ облагаются страховыми взносами на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний только в том случае, если эта обязанность предусмотрена договором (абз. 4 пп. 1 ст. 5 Федерального закона от 24.07.1998 № 125-ФЗ). Если такая обязанность предусмотрена договором, то в документе Договор (работы, услуги) установите флажок Подлежит страхованию от несчастных случаев (рис. 4). В этом случае вознаграждение будет облагаться взносами на ОПС, ОМС и в ФСС на НС и ПЗ, кроме обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством.

Рис. 4

Помимо этого в программе могут регистрироваться прочие доходы, полученные физическими лицами от организации. Для таких доходов для исчисления страховых взносов указывается:

- при регистрации выплат бывшим работникам – в справочнике Виды выплат бывшим сотрудникам;

- при регистрации прочих доходов физических лиц – в справочнике Виды прочих доходов физлиц;

- при регистрации авторских договоров с физическими лицами – в справочнике Виды авторских договоров;

- при регистрации призов, подарков сотрудников – если на стоимость подарка нужно начислить страховые взносы, то в документе Приз, подарок установите флажок Подарок (приз) предусмотрен коллективным договором.

Начисление страховых взносов

Страховые взносы на обязательное социальное страхование от несчастных случаев и профессиональных заболеваний исчисляются отдельно по каждому физическому лицу. Предельная величина базы для этих взносов законодательством не предусмотрена.

Расчет страховых взносов в программе производится с помощью документа Начисление зарплаты и взносов при выполнении процедуры заполнения документа или другого документа, которым произведено начисление взносов (Увольнение, Отпуск по уходу за ребенком). Суммы начисленных страховых взносов по каждому физическому лицу отражаются на закладке Взносы документа Начисление зарплаты и взносов (рис. 5). При проведении документа фиксируются суммы начисленных взносов. На основании этих данных в расчете заполняются сведения о суммах начисленных страховых взносах в таблице 2. Получить данные для анализа сумм начисленных страховых взносов можно с помощью отчета Анализ взносов в фонды. Проверить правильность расчета страховых взносов за определенный период можно с помощью отчета Проверка расчета взносов (раздел Налоги и взносы – Отчеты по налогам и взносам – Проверка расчета взносов – вариант отчета ФСС_НС). Более подробно о начислении страховых взносов смотрите в статье Начисление страховых взносов.

Рис. 5

Начисление взносов с выплат в пользу инвалидов

Если в организации работают инвалиды I, II или III группы, в отношении выплат которых страховые взносы на страхование от несчастных случаев и профессиональных заболеваний уплачиваются в размере 60% от страхового тарифа (п. 2 ст. 2 Федерального закона от 22.12.2005 № 179-ФЗ), то необходимо заполнить сведения об инвалидности (рис. 6). В расчете по форме 4-ФСС сумма начислений в пользу физических лиц – инвалидов показывается отдельно в графе 4 таблицы 1. Также на титульном листе расчета автоматически подсчитывается численность работающих инвалидов. Подробнее о начислении страховых взносов с выплат в пользу инвалидов смотрите в статье Страховые взносы с выплат в пользу инвалидов.

Рис. 6

Начисление взносов с выплат в пользу иностранцев

Взносы на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний платятся за всех иностранных граждан независимо от их статуса (п. 2 ст. 5 Федерального закона от 24.07.1998 № 125-ФЗ). Статьей 20.2 Федерального закона от 24.07.1998 № 125-ФЗ не предусмотрено освобождение от обложения страховыми взносами выплат в пользу работников–иностранцев.

Данные о расходах на страхование

За счет средств обязательного социального страхования от несчастных случаев и профессиональных заболеваний работодатели выплачивают застрахованным лицам, состоящим с ними в трудовых отношениях, обеспечение по данному страхованию в виде:

- пособия по временной нетрудоспособности, назначаемого в связи с несчастным случаем на производстве;

- пособия по временной нетрудоспособности в связи с профессиональными заболеваниями;

- оплаты отпуска для санаторно-курортного лечения (сверх ежегодного оплачиваемого отпуска) на весь период лечения и проезда к месту лечения и обратно.

Расходы по этому виду социального страхования, произведенные работодателем, засчитываются в счет уплаты страховых взносов на страхование от несчастных случаев и профессиональных заболеваний.

Выплата прочих видов обеспечения по страхованию (в виде единовременной и ежемесячных страховых выплат, оплаты дополнительных расходов, связанных с медицинской, социальной и профессиональной реабилитацией), предусмотренных Федеральным законом № 125-ФЗ, застрахованному лицу производится страховщиком, т.е. ФСС РФ (п. 7 ст. 15 Федерального закона № 125-ФЗ).

Пособия по временной нетрудоспособности в связи с несчастным случаем на производстве или профессиональным заболеванием регистрируются в программе с помощью документа Больничный лист. Оплата отпуска на период санаторно-курортного лечения — документом Отпуск. Данные о начисленных пособиях, отпуске используются при заполнении таблицы 3 расчета. Получить данные о начисленных пособиях, отпуске на период санаторно-курортного лечения можно с помощью отчета Реестр пособий за счет ФСС (раздел Налоги и взносы – Отчеты по налогам и взносам – Реестр пособий за счет ФСС).

Данные об уплаченных страховых взносах

Страхователи обязаны уплачивать обязательные платежи по страховым взносам в срок не позднее 15-го числа календарного месяца, следующего за календарным месяцем, за который начисляется ежемесячный обязательный платеж по страховым взносам. Если указанный срок уплаты ежемесячного обязательного платежа приходится на день, признаваемый в соответствии с законодательством Российской Федерации выходным и (или) нерабочим праздничным днем, днем окончания срока считается ближайший следующий за ним рабочий день (п. 4 ст. 22 Федерального закона № 125-ФЗ).

Сумма страховых взносов, подлежащая перечислению в ФСС РФ, определяется в рублях и копейках (без округления) (п. 5 ст. 22 Федерального закона № 125-ФЗ).

Факт уплаты страховых взносов в программе отражается с помощью документа Уплата страховых взносов в фонды (раздел Налоги и взносы – Уплата страховых взносов в фонды) (рис. 7). Показатели об уплаченных взносах отражаются в таблице 2 расчета. Уплата взносов, начисленных по актам проверок, регистрируется также документом Уплата страховых взносов в фонды.

Рис. 7

<<- вернуться в начало статьи

Как при заполнении РСВ указать возмещение из ФСС в 2021 году

Часть пособий по нетрудоспособности, а также в связи с материнством работодатель выплачивает сотрудникам из собственных средств, которые Фонд социального страхования затем возмещает в сумме, превышающей начисленные страховые взносы.

Деньги возвращаются на расчетный счет плательщика, и такой возврат обязательно нужно отразить при заполнении расчета по страховым взносам. Рассмотрим, как в РСВ отразить возмещение из ФСС.

Что делать, если пособия были выплачены в 2021 году, а возмещение пришло в 2021? Нормально ли, что бухгалтерский баланс и РСВ не сходятся? Ответим на эти вопросы, чтобы заполнение РСВ при возмещении из ФСС 2021 не вызывало проблем.

КонсультантПлюс ПОПРОБУЙТЕ БЕСПЛАТНО

Получить доступ

Начиная с 2021 года при заполнении РСВ применяются Форма и Порядок, утвержденные Приказом ФНС России от 10.10.2016 № ММВ-7-11/[email protected]

Порядок заполнения РСВ 2021 (возмещение от ФСС) гласит, что суммы страховых взносов на ВНиМ (страхование в связи с временной нетрудоспособностью и в связи с материнством) отражаются в Приложении 2 к Разделу 1 Расчета.

В соответствии с пунктом 11.14 Порядка, в строке 080 Приложения 2 нужно указать сумму возмещения из ФСС в графе, соответствующей месяцу фактического возмещения.

Таким образом, если Фонд возместил расходы работодателя на выплату пособия в августе 2021, то отразить это нужно по строке 080 в графе для 2 месяца 3 квартала. Как это сделать, мы подробно опишем в примере.

В итоговой строке 090 Приложения 2 нужно указать сумму, рассчитанную по следующей формуле:

Так отражается разница между начисленными взносами и расходами на выплату пособий плюс сумма возмещения из ФСС за отчетный период.

В результате подсчета разницы может получиться либо отрицательное, либо положительное число.

Сумму со знаком минус впереди в расчете указывать не нужно! Указывается только разница, а показать, отрицательная она или положительная, нужно при помощи цифр 1 или 2, проставляемых в графах «признак»:

- 1 — взносы больше затрат на страховые выплаты работникам;

- 2 — затраты на страховые выплаты больше начисленных взносов.

Итак, если получится отрицательная величина, ставим цифру 2 в графе «признак». Это будет означать, что величина перечисленных вами пособий больше, чем размер страховых взносов.

Обратите внимание, что по итогам отчетного периода получится или сумма к уплате в бюджет (положительная), или к возмещению из бюджета (отрицательная). Они будут указаны с признаками «1» и «2» соответственно. При этом нельзя одновременно заполнять строки расчета:

- 110 и 120;

- 111 и 121;

- 112 и 122;

- 113 и 128.

При получении величины к уплате заполняйте строку 110, а к возмещению — строку 120 и так далее.

Если данные в РСВ расходятся с данными бухучета

Отражая возмещение ФСС расходов при заполнении РСВ, бухгалтеры замечают расхождение в величине страховых взносов, указанных в строке 090 расчета, с данными бухгалтерского учета. Такое расхождение вызывает сомнения и закономерный вопрос: правильно ли заполнена форма. Например, по факту ФСС возместил расходы компании, а при заполнении расчета выходит, что компания должна Фонду большую сумму, чем на самом деле. Так как деньги, которые Фонд уже возместил, прибавляются к начисленным за период взносам.

На самом деле никакой ошибки в этом нет. И заполнять расчет нужно именно так, как указывает Порядок.

Несмотря на то, что в итоговой строке 110 1-го раздела, а также в строке 090 Приложения 2 будет указана большая сумма, уплатить в Фонд нужно будет только сумму самих взносов.

После переноса всех сведений в карточку расчета с бюджетом, налоговикам будет видно, какие именно суммы являются недоимкой, а какие переплатой. И деньги, возмещенные Фондом страхователю, будут указаны как переплата. Долга перед ФСС у вас не возникнет.

Если расходы на выплату пособий учтены в прошлом году, а возмещение получено в текущем

В этом случае также соблюдается порядок заполнения и используется указанная выше формула. Независимо от того, за какой период ФСС возмещает затраты, за предыдущий квартал или за прошлый год, нужно отразить это в расчете непосредственно в месяц получения.

Недоимка по страховым взносам в ФСС

Обновление: 15 февраля 2021 г.

Начиная с 2021 года уплата страховых взносов во внебюджетные фонды регулируется отдельной главой НК РФ. Федеральный закон от 24 июля 2009 года N 212-ФЗ, регулировавший такую уплату до 2021 года, утратил силу. Однако в отношении взносов в ФСС продолжают действовать положения Федерального закона от 29 декабря 2006 года N 255-ФЗ (далее – Ф. закон № 255-ФЗ) и Федерального закона от 24 июля 1998 года N 125-ФЗ (далее – Ф. закон № 125-ФЗ). На основании совокупности положений НК РФ и указанных законов страхователи и уплачивают страховые взносы на соцстрах. Недоимка по страховым взносам в ФСС – это результат неуплаты (несвоевременной уплаты) таких взносов или неправомерно произведенные расходы на выплату страхового обеспечения (далее – СО). Рассмотрим причины ее возникновения и порядок взыскания.

Страховые взносы по Ф. закону № 255-ФЗ

На основании части 1.1 статьи 1.1 Ф. закона № 255-ФЗ порядок соответствующего контроля регулируется Налоговым кодексом РФ.

Из части 6 статьи 4.7 Ф. закона № 255-ФЗ следует, что соответствующую недоимку взыскивают налоговые органы в порядке, предусмотренном НК РФ.

Обращаем внимание на то, что практика взыскания будет нарабатываться налоговиками начиная с 2021 года. В настоящее время страхователям особое внимание следует уделить законодательству по этому вопросу.

Организации и предприниматели датой выплаты в пользу наемных работников или иных лиц определяют дату начисления таких выплат.

Страховые взносы должны перечисляться ежемесячно до пятнадцатого числа (включительно) месяца, который наступает после соответствующего месяца выплат.

Недоимка по страховым взносам (Ф. закон № 255-ФЗ)

Недоимка возникает при неуплате взносов на соцстрах в срок.

Согласно подпункту 9 пункта 1 статьи 31 НК РФ взыскание суммы недоимки производится в случаях, установленных НК РФ. Для этого налоговики предъявляют (направляют) страхователю соответствующее требование.

Если с последней даты срока уплаты по требованию налоговой инспекции прошло два месяца, а страхователь не погасил недоимку, размер которой позволяет усмотреть признаки преступления, налоговики будут обязаны направить сведения об этом в соответствующие органы (статья 32 НК РФ).

Особенностью недоимки по страховым взносам на социальное страхование является то, что, помимо случаев неуплаты, она образуется при непринятии территориальным органом фонда расходов на выплату СО, которые страхователь осуществил со следующими нарушениями:

- расходы не подтверждены документами;

- основанием осуществления расходов являются оформленные с ошибками или выданные с нарушением соответствующих правил документы.

В этом случае страхователю направляется решение о непринятии расходов к зачету по установленной форме.

При возникновении соответствующей недоимки она будет взыскана налоговой инспекцией в вышеуказанном порядке, установленном НК РФ. Дополнительно при наличии соответствующих оснований могут быть взысканы пени и штраф.

Способы обеспечения уплаты соответствующих платежей указаны в статье 72 НК РФ.

Программа «Подготовка расчетов для ФСС» в режиме онлайн на сайте фонда

Программа предназначена для предприятий и организаций. Версия: 2.0.4.17, Дата: 09.11.2015, Имя файла: setup_arm_fss_single_2_0_4_17.zip — локальная однопользовательская версия, Размер, байт: 25 538 704

Расчеты «Форма 4-ФСС», начиная с 1 квартала 2015 года, заполняются по форме, утвержденной приказом Фонда социального страхования Российской Федерации от 26 февраля 2015 № 59

Функции программы: 1) отчетность: заполнение расчетов «Форма 4-ФСС» и «Форма 4а-ФСС»; 2) печать расчетов; 3) выгрузка расчетов в файлы XML; шифрование файлов XML и их передача через шлюз; просмотр квитанций по переданным расчетам

Скачать программу подготовки и отправки 4-ФСС.

к меню

ФСС удержало пени в размере 1,37. Теперь просят, чтобы мы эту сумму указали в отчете 4-фсс в 7 таблице — уплачено страховых взносов. Но тогда итог по взносам у нас получается искаженным. Можно ли в отчете где-то указать, что пени были начислены. а то получается, что пени пошли в зачет уплаты самих взносов.