Действующее законодательство обязывает все организации и ИП, где имеются наемные работники, уплачивать за них взносы на цели обязательного пенсионного, медицинского и социального страхования. Кроме осуществления фактических платежей, на работодателей также возлагается обязанность по своевременной подаче отчетных документов.

Ранее, когда взносы администрировались ПФР и ФСС соответственно, форм отчетных документов существовало большое количество, при этом довольно часто в них вносились определенные изменения. В 2021 году страховые взносы администрирует Федеральная налоговая служба, а форма отчета является унифицированной и единой (РСВ).

Несмотря на это при заполнении данного документа работодатель может допустить ошибки, которые требуют либо сдачи отчета заново, либо осуществления корректировки расчета страховых взносов. Об особенностях последней и пойдет речь в статье далее.

Если данные по сотрудникам корректировать не нужно

В этом случае в отчет входят только данные по организации с номером корректировки на титульном листе. Данные по сотрудникам в отчет включать не нужно. Чтобы убрать сотрудников из отчета, снимите с них галочки в Разделе 3.

Если Раздел 1 находится в режиме автоматического расчета, обязательно актуализируйте список сотрудников. Например, Контур.Экстерн рассчитывает суммы по всем сотрудникам в списке, независимо от того, выбраны они или нет галочками. Галочкой отметьте только тех сотрудников, которые должны попасть в корректирующий отчет.

Также в некоторых системах, например в Экстерне, суммы по сотрудникам и по организации сверяются только в исходном отчете. Чтобы проверить корректировку, используйте следующий алгоритм.

Алгоритм проверки корректирующего отчета

- Уберите номер корректировки с титульного листа, если он там есть.

- Актуализируйте список сотрудников в Разделе 3.

- Переведите поля в приложениях Раздела 1 в автоматический режим.

- Проверьте актуальность данных в предыдущих периодах.

- Если данные не актуальны, загрузите отчеты в режиме доимпорта в сервис.

- Запустите проверку. Исправьте ошибки, если они есть.

- Поставьте номер корректировки на титульном листе.

- Сформируйте и отправьте отчет.

Если вы отчитываетесь через Контур.Экстерн, задача проще. Система предупредит вас, если вы попытаетесь отправить отчет с реквизитами ранее отправленного отчета. Вот какие есть подсказки:

- Если ФНС приняла первичный отчет и вы хотите отправить корректировку, система подскажет, какой номер нужно указать.

- Если первичный отчет еще не принят, Экстерн сообщит, что корректировку отправлять еще рано и посоветует дождаться ответа от ФНС.

- Если на первичный отчет пришел отказ, Экстерн предупредит, что перед отправкой корректировки надо сдать первичный отчет с номером = 0.

Отчитываетесь через другую систему? Подключайтесь к Экстерну со скидкой 50% (действует не во всех регионах).

Поймать скидку

По какой форме представлять уточненный расчет

Уточненный расчет сдается по форме, действовавшей в расчетный период, за который вносятся изменения (ч. 5 ст. 17 Закона № 212-ФЗ). Так, если бухгалтер выявил ошибку в расчете за I квартал 2015 года, то «уточненку» следует составить по форме РСВ-1, которая действовала в I квартале 2015 года (утв. постановлением № 2п). А если, например, нужно скорректировать индивидуальные сведения застрахованных лиц за 2010-2013 годы, то придется заполнить «старые» формы СЗВ-6-1, СЗВ-6-2 или СЗВ-6-4 и сопроводить их соответствующими описями (п. 17.9 Порядка заполнения РСВ-1).

Отдельно остановимся на вопросе о том, по какой форме составить уточненный расчет за первое полугодие 2015 года. Напомним, что в ходе отчетной кампании за полугодие произошла путаница с формами РСВ-1 (подробнее об этом см. «Новая форма РСВ-1: особенности заполнения и представления расчета за первое полугодие 2015 года»). До 7 августа 2015 года, когда вступило в силу постановление № 194п, которым утверждена новая форма РСВ-1, многие страхователи успели отчитаться по «старой», действовавшей на тот момент форме. Какую форму следует применить в этом случае для уточнения расчета за полугодие? Если руководствоваться частью 5 статьи 17 Закона № 212-ФЗ, то уточненный расчет нужно представить по «старой» форме (то есть по той же форме, по которой был представлен первичный расчет). Однако не исключаем, что территориальные органы ПФР могут потребовать представить «уточненки» за полугодие по новой форме, поскольку постановление № 194п применяется, «начиная с представления расчета за I полугодие 2015 года». В связи с этим, если страхователь отчитывается «на бумаге», то лучше заранее уточнить в своем подразделении ПФР о том, по какой форме составить «уточненку».

Если же страхователь сдает расчеты в электронном виде, то проблем с выбором формы быть не должно. В современных веб-сервисах для подготовки и сдачи отчетности (например, в сервисе «Контур.Экстерн») программа автоматически сформирует уточненную отчетность по необходимому формату, который без отказа будет принят со стороны фонда. Бухгалтеру нужно будет только подставить в предложенную сервисом форму правильные данные.

Если нужно корректировать данные по сотрудникам в Разделе 3 (кроме ФИО и СНИЛС)

На титульном листе укажите номер корректировки (например, «1—», «2—» и так далее). Согласно порядку заполнения, включите в форму только тех сотрудников, по которым нужно откорректировать данные.

По каждому сотруднику укажите номер корректировки, сохраняя порядковые номера. Неиспользованные номера можно добавлять новым сотрудникам.

Обратите внимание: проверки в сервисе работают на всех сотрудников, только если на титуле стоит номер корректировки = 0. Чтобы проверить отчет, воспользуйтесь приведенным выше алгоритмом.

На титульном листе укажите номер корректировки. Например, «1—», «2—» и т.д. Затем создайте две карточки сотрудника и отправьте их в одном расчете:

- С неверным СНИЛС, нулевым (удаленным) Подразделом 3.2 и номером корректировки «1». В строках 160-180 укажите признак «нет».

- С верным СНИЛС, правильными суммами в Подразделах 3.2.1 и 3.2.2, номером корректировки «0» и новым порядковым номером сотрудника (не использованным ранее).

Если ошибка в ФИО и СНИЛС была форматной и в прошлом квартале с ней можно было отправить отчет, а теперь нет (например, цифры и тире в ФИО, пробелы в конце ФИО, некорректный СНИЛС), уточните, как быть, у инспектора.

Пример 1: СНИЛС не тот, но реальный

В исходном отчете вместо работающего в организации Иванова Ивана Ивановича со СНИЛС 001-001-002 13 был указан Иванов Иван Иванович со СНИЛС 001-001-001 12. Оба номера СНИЛС существуют и могут быть загружены в базу ФНС.

Чтобы подготовить корректировку, создаем две карточки сотрудника. Первая — с ошибкой, которую нужно исправить, вторая — с данными, которые должны быть в отчете.

На первой карточке в Разделе 3 отметьте галочкой Иванова Ивана Иванович с номером СНИЛС 001-001-001 12. В его карточке:

- Укажите не нулевой номер корректировки;

- В строках 160-180 поставьте признак «Нет»;

- Раздел 3.2 удалите.

Во второй карточке в Разделе 3 отметьте галочкой Иванова Ивана Ивановича с номером СНИЛС 001-001-002 13. В его карточке:

- укажите номер корректировки = 0;

- заполните верные данные по остальным позициям.

Пример 2: несуществующий СНИЛС

В исходном отчете вместо работающего в организации Иванова Ивана Ивановича со СНИЛС 001-001-001 12 был указан Иванов Иван Иванович@! со СНИЛС 001-001-002 18.

Такой СНИЛС не должен пройти проверку на контрольное соотношение, а ФИО — проверку по схеме. ФНС такой отчет не должна была принять. Если такое произошло, обратитесь за разъяснениями к инспектору.

Вводная информация

Общие положения, касающиеся изменений расчета РСВ-1, содержатся в статье 17 Федерального закона от 24.07.09 № 212-ФЗ (далее — Закон № 212-ФЗ). Непосредственно правила составления и представления уточненных расчетов прописаны в Порядке заполнения формы РСВ-1, утвержденном постановлением правления ПФР от 16.01.14 № 2п (далее — постановление № 2п). С 7 августа 2015 года этот Порядок действует в редакции, утвержденной постановлением правления ПФР от 04.06.15 № 194п (далее — постановление № 194п). При этом на практике новые правила применяются, начиная с 29 июня 2015 года, когда ПФР обновил свою проверочную программу. Применение названных документов вызывает многочисленные вопросы. В каком случае нужно сдать «уточненку» по взносам, а какие ошибки можно исправить в текущей отчетности? По какой форме составить уточненный расчет? Каков порядок внесения уточнений? Может ли «уточненка» избавить от штрафа? Давайте разбираться.

Если забыли включить сотрудника в исходный отчет

Включите в корректирующую форму забытого сотрудника с номером корректировки в карточке сотрудника = 0. Суммы в Разделе 1 и Приложениях 1 и 2 к Разделу 1 меняются с учетом этого сотрудника и указываются такими, какими должны быть по всей организации).

Обратите внимание, что при каждой отправке новой корректировки на титульном листе надо ставить новый номер.

Отчитывайтесь за сотрудников через Контур.Экстерн. Загрузка данных в РСВ из СЗВ-М. Импорт данных из 2-НДФЛ 5.06. Нулевой РСВ в два счета. Бесплатно 3 месяца.

Зарегистрироваться

Сроки подачи

Если в сданном расчете обнаружились нарушения, то пересдать отчетность РСВ придется в положенный срок — не позже 30 числа того месяца, который следует за отчетным кварталом. Налоговая допускает сдачу исправленного расчета раньше этого срока (п. 2 ст. 81 НК РФ). Подача с нарушениями установленного срока приведет к пеням и штрафам: налоговики помечают отчет как несданный.

Если инспектор обнаруживает нарушение после сдачи расчета по страховым взносам, он информирует об этом налогоплательщика. Скорректировать ошибки необходимо в течение 5 рабочих дней, период отсчитывается с даты отправки электронного уведомления (п. 7 ст. 431 НК РФ). Для бумажных уведомлений установлены иные сроки — 10 рабочих дней с даты отправки.

ВАЖНО!

Рассчитайте и заплатите пени и недоимку до момента подачи уточненного расчета (ст. 75 НК РФ). Если налоговики получат уточнение раньше, чем платежи, они выставят штраф за уплату страховых взносов в неполном размере (ст. 122 НК РФ).

Что будет, если опоздать

Если направить исправления несвоевременно, ИФНС назначит штраф и обяжет уплатить пени и недоимку. Штраф составляет от 5 до 30% от суммы соцвзносов, но не менее 1 000 рублей (п. 1 ст. 119 НК РФ). В некоторых случаях налоговая инспекция блокирует счета нарушителей.

Если включили одного сотрудника вместо другого

В корректирующий отчет должны попасть оба сотрудника:

- Ненужный — с нулевым (удаленным) Подразделом 3.2 и номером корректировки «1». В строках 160-180 укажите признак «нет».

- Нужный — с верными данными, правильными суммами в Подразделах 3.2.1 и 3.2.2 и номером корректировки «0».

Раздел 1 с Подразделами 1 и 2 нужно откорректировать: вычесть из общих суммы организации суммы ошибочно добавленного сотрудника и добавить суммы по работнику, которого забыли включить.

Распространенные ошибки при доначислении страховых взносов

Допущенные недочеты могут быть обнаружены как самостоятельно, так и во время проверки (сверки). Типичные ошибки: неверное применение страховых тарифов, ложное начисление облагаемой суммы прибыли, неточное указание данных об инвалидности и др.

Исправление ошибок подробно описано в ПБУ 22/2010. Несущественные просчеты, допущенные в прошедших периодах и выявленные после сдачи бухгалтерской отчетности, исправляются в том месяце, когда их обнаружили. С этой целью делаются надлежащие бухгалтерские записи, а появившийся доход (ущерб) показывают в составе иной прибыли (тратах) отчетного периода (со сч. 91).

К примеру, наниматель начислил работнику по ложному медицинскому бюллетеню пособие. Ошибочное начисление по поддельному больничному листку обнаружили не сразу, а через некоторое время. Выплата была произведена с нарушением, следовательно, к зачету ее ФСС не примет. На саму сумму будут производиться дополнительные страховые начисления.

Ряд ошибок может быть связан с необоснованным доначислением взносов. Законом предусмотрено, что компенсации, материальная помощь, социальные пособия не облагаются страховыми сборами (НК РФ, ст. 422). Вносы исчисляются только с выплат, предусмотренных по трудовым и гражданско-правовым соглашениям, в остальных случаях исчисления (доначисления) будут признаны необоснованными.

| Примеры выплат в пользу работника, которые не вносят в базу для начисления (доначисления) страховых сборов | Причины, по которым с выплаты не исчисляют (не доначисляют) взносы |

| Компенсация нанимателем путевки работнику по санаторно-курортному лечению на основании коллективного договора | Социальный характер выплаты, предусмотренной коллективным договором, выплаченная компенсация не является вознаграждением за работу сообразно трудовому договору |

| Оплата штрафа за нарушения руководителем ПДД | Водитель — должностное лицо при исполнении, а оплата нанимателем штрафа не образует материальную выгоду, не является доходом |

| Суммы, потраченные на проведение корпоративных мероприятий для сотрудников, предусмотренные коллективным договором | Указанные траты не считаются доходами, предусмотренными трудовыми соглашениями |

Таким образом, правомерным доначисление (исчисление) будет тогда, когда оно подкрепляется соответствующими нормами коллективного договора, имеет восполняющий, компенсирующий характер. В перечисленных ситуациях доначисление страховых взносов с сумм, выплаченных нанимателем, будет идти в разрез с законом, и признаваться ошибочным.

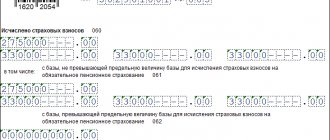

Если приобретено/утрачено право на применение пониженного тарифа (перерасчет взносов с начала года)

В уточняющих расчетах за предыдущие отчетные периоды в Приложении 1 укажите новый код тарифа (08/02). Суммы взносов в Разделе 1 и Приложениях 1 и 2 к Разделу 1 поменяйте с учетом нового тарифа.

В корректирующий отчет должны попасть все сотрудники. В карточке каждого сотрудника укажите номер корректировки, отличный от 0, сохраняя порядковые номера сотрудников. В Подразделе 3.2.1 нужно указать две категории застрахованного лица (НР и ПНЭД):

- старую категорию с нулевыми суммами.

- новую категорию с верными суммами.

Чем регулируется

Порядок заполнения расчета по страховым взносам и внесения коррективов в отчетность строго регламентирован. Вот нормативы, на основании которых производится корректировка расчета по страховым взносам в 2021 году и за предшествующие периоды:

- НК РФ — статьи , 119, 431.

- Приказ ФНС №ММВ-7-11/ от 18.09.2019 за периоды с 2020 года.

- Приказ ФНС №ММВ-7-11/ от 10.10.2016 за периоды до 2021 года (в настоящее время утратил силу).

Спасет ли от штрафа ПФР срочное исправление индивидуальных сведений после выездной проверки

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 6 февраля 2015 г.

Содержание журнала № 4 за 2015 г.Н.Г. Бугаева, экономист

Одно из нарушений, за совершение которых организацию могут привлечь к ответственности после проведения проверки Пенсионным фондом, — это недостоверность сведений в персонифицированной отчетностист. 17 Закона от 01.04.96 № 27-ФЗ (далее — Закон № 27-ФЗ). Но не всегда выявление недостоверности контролерами приводит к обязанности компании заплатить штраф.

Все привыкли к тому, что если страхователь в период отчетной кампании представит в свое отделение ПФР персонифицированные сведения на работников с ошибками, то, обнаружив сей факт, специалисты Фонда в ответ направят организации уведомление о необходимости их устранить. После этого у страхователя есть 2 недели на исправление неточностей и повторную отправку отчетности в Фонд. А если организация этого не сделает, то ПФР сам скорректирует сведения на основании тех данных, которые у него есть. Такие правила установлены Инструкцией о порядке ведения персонифицированного учета, и они вполне соответствуют требованиям Закона № 27-ФЗ о том, что страхователь вправе дополнять и уточнять переданные индивидуальные сведения на застрахованных лиц по согласованию с Фондомст. 15 Закона № 27-ФЗ; п. 41 Инструкции, утв. Приказом Минздравсоцразвития от 14.12.2009 № 987н.

Кроме того, ПФР еще в 2004 г. высказывал свою позицию: если страхователь успевает исправить обнаруженные Фондом ошибки в течение 2 недель, то санкции за недостоверность к организации могут не применятьсяПисьмо ПФР от 14.12.2004 № КА-09-25/13379. В связи с этим возникает вопрос: вправе ли ПФР штрафовать организацию, если она в указанные 2 недели исправляет в индивидуальных сведениях ошибки, выявленные при выездной проверке?

ФАС ЦО пришел к выводу, что нет. Поскольку ни в Инструкции, ни в Письме ПФР, упомянутых выше, не сказано, что от штрафа освобождаются страхователи только при «своевременном» исправлении ошибок, обнаруженных во время отчетной кампании. И если неверные данные были выявлены при выездной проверке и уточнены в 2-недельный срок — должны работать те же самые правила, отменяющие санкцииПостановления ФАС ЦО от 27.06.2014 № А48-3361/2013, от 05.08.2014 № А48-3324/2013. Причем решения судей поддержал ВС, не приняв к пересмотру дела. В одном случае компания сдала корректирующую персонифицированную отчетность в 2-недельный срок со дня получения акта выездной проверки, в котором содержалось предложение представить исправленные сведенияОпределение ВС от 30.09.2014 № 310-КГ14-1896. В другом деле организация и вовсе не стала дожидаться от ПФР каких-либо документов и направила корректировки еще до того, как проверяющие составили актОпределение ВС от 24.11.2014 № 310-КГ14-4558. Кстати, к схожим выводам приходили арбитражные суды и в других округахПостановления ФАС СКО от 02.08.2012 № А63-8401/2011; 4 ААС от 26.08.2014 № А19-7865/2014.

Более того, некоторые судьи указывают: поскольку индивидуальные сведения, в которых изначально содержались ошибки и недочеты, затем были скорректированы в соответствии с законодательно установленным для этого порядком, они уже не могут считаться недостоверными. Поэтому и штраф ПФР «выписывать» был не вправеПостановления АС ЗСО от 07.11.2014 № А27-19661/2013; 4 ААС от 09.01.2014 № А19-10376/2013.

Безусловно, такое мнение судов на руку страхователям. Однако доводы, на которых основаны решения судей, имеют слабые места. Если вчитаться в детали упомянутого Письма и оценить выводы ПФР, не выдергивая их из контекста, то станет ясно, что Фонд давал такие разъяснения, комментируя абсолютно конкретный случай: исправление ошибки, обнаруженной территориальным отделением Фонда при приеме отчетности от страхователя в рамках обычной отчетной кампании. При таких обстоятельствах указывать на то, что это Письмо, несмотря на его 10-летний возраст, не отменено и является действующим, бессмысленно, ведь оно вообще, по сути, не имеет никакого отношения к рассматриваемой ситуации.

Кроме того, как было указано выше, исправлять ошибки компания должна на основании уведомления от ПФР. Но по итогам выездной проверки оформляется отнюдь не уведомление, а актч. 2 ст. 38 Закона от 24.07.2009 № 212-ФЗ. И хотя в ныне действующей форме акта есть строки, где контролеры могут рекомендовать страхователю внести исправления в отчетность, все же уведомление и акт — разные документыформа 17-ПФР (приложение № 23 к Приказу Минтруда от 27.11.2013 № 698н).

Но справедливости ради отметим, что судьи игнорируют эти моменты. А значит, при необходимости страхователям, конечно, имеет смысл пользоваться приведенной судебной практикой и с уверенностью ссылаться на нее.

***

Верховный суд согласился с рассмотренной выше логикой судей. И это, конечно, добавляет позиции весомости. Но при споре 100%-й гарантии в успехе дать нельзя. Ведь другие суды приходят к другим выводам и отмечают, что отменить финансовые санкции нельзя, если страхователь не самостоятельно нашел ошибку в индивидуальных сведениях, а за него это сделали ревизоры при проведении выездной проверкиРешения АС Оренбургской области от 30.10.2013 № А47-5281/2013 (Внимание! PDF-формат); АС Томской области от 25.10.2012 № А67-5568/2012 (Внимание! PDF-формат).

Другие статьи журнала «ГЛАВНАЯ КНИГА» на тему «Отчетность в ПФР / отчетность в ФСС»:

2019 г.

- Как исправить ошибку в СЗВ-СТАЖ, № 7

- СЗВ-СТАЖ за 2021 год, № 4