Что представляет собой расчет по страховым взносам

Расчет по страховым взносам — ЕРСВ или РСВ (лишняя буква в первой аббревиатуре соответствует определению «единый») — представляет собой совсем не те отчеты форм РСВ-1 и РСВ-2, которые до 2021 года подавались в ПФР. Почему? Потому что в связи с внесением с 2017 года в НК РФ всех правил работы со страховыми взносами (кроме платежей на травматизм), до этого содержавшихся в разных законах, контроль за их начислением и уплатой перешел к налоговым органам.

То есть вся отчетность по взносам, которая ранее представлялась в 2 фонда (ПФР и ФСС), начала сдаваться в ИФНС. Поскольку страховые взносы в такой ситуации оказались всего лишь частью платежей налогового характера, рациональными действиями в отношении формируемой по ним отчетности стали:

- создание сводной формы отчета, объединившей в себе те данные, которые раньше вносились в 4 формы:

- РСВ-1 — в отношении взносов в ПФР и ФОМС, начисляемых большинством работодателей;

- РСВ-2 — в части платежей в те же фонды, но начисляемых главами фермерских хозяйств;

- РСВ-3 — в отношении взносов, направленных на дополнительное соцобеспечение работников определенных категорий;

- 4-ФСС — в части взносов в соцстрах на страхование по нетрудоспособности и материнству;

Нового в содержании сводного РСВ в сравнении с отчетами, делавшимися для фондов, немного. Оно сокращено за счет исключения из него:

- итогов расчетов с каждым из фондов на начало года и на конец периода отчета;

- данных о документах по уплате взносов;

- персональных сведений о стаже работников.

То есть отчет по взносам, сдаваемый в ИФНС, приобрел облик, близкий к виду традиционного налогового отчета, сохранив при этом особенности, присущие отчетности по страховым взносам, ранее подававшейся в фонды.

Как правильно заполнить форму РСВ-1

Штрафы за РСВ-1 в 2021 году

Если не предоставить расчет страховых взносов или нарушить срок сдачи, последует административная ответственность и штрафные санкции.

Если нарушены сроки сдачи формы РСВ-1 (за 3 квартал — до 30.10.2019), начислят штраф в размере 1000 рублей или 5% от исчисленных страховых взносов в расчетном периоде за каждый полный или неполный месяц просрочки.

Если обнаружатся ошибки или расхождения в бланке при заполнении, то отчет не предоставлен. Исправления разрешается внести в течение 5 рабочих дней с момента получения уведомления ИФНС. После внесения изменений датой сдачи отчета признается день, когда первый раз отправлена форма единого расчета по страховым взносам 2021 (абз. 2 и 3 п. 7 ст. 431 НК РФ).

Какой бланк РСВ-1 использовать

Обязательный унифицированный бланк утвержден Приказом ФНС от 10.10.2016 № ММВ-7-11/551. Код по КНД — 1151111. Новая форма РСВ-1 за 3 квартал 2021 состоит из титульника и трех разделов, которые содержат 11 приложений. Подробно об этом мы писали в статье «Единый расчет по страховым взносам».

Условия для заполнения РСВ-1

Рассмотрим пример расчета страховых взносов в 2021 году для бюджетной организации. ГБОУ ДОД СДЮСШОР «АЛЛЮР» применяет ОСНО. Для исчисления установлены общие ставки налогообложения. Среднесписочная численность — 22 работника.

За отчетные 6 месяцев 2021 года начисления заработной платы составили (в рублях):

- июль — 253 000,00;

- август — 253 000,00;

- сентябрь — 253 000.

Рассчитываем страховые помесячно для заполнения РСВ-1.

- ПФ РФ: 253 000,00 × 22% = 55 660,00 руб.

- ОМС: 253 000,00 × 5,1% = 12 903,00 руб.

- ВНиМ: 253 000,00 × 2,9% = 7337,00 руб.

- ПФ РФ: 253 000,00 × 22% = 55 660,00 руб.

- ОМС: 253 000,00 × 5,1% = 12 903,00 руб.

- ВНиМ: 253 000,00 × 2,9% = 7337,00 руб.

- ПФ РФ: 253 000,00 × 22% = 55 660,00 руб.

- ОМС: 253 000,00 × 5,1% = 12 903,00 руб.

- ВНиМ: 253 000,00 × 2,9% = 7337,00 руб.

Для справки по заполнению расчета по страховым взносам: в 1 полугодии 2021 года начисления заработной платы составили 759 300,00 рублей:

- ПФ РФ: 759 300,00 × 22% = 167 046,00 руб.

- ОМС: 759 300,00 × 5,1% = 38 724,00 руб.

- ФСС: 759 300,00 × 2,9 % = 22 019,00 руб.

Расчетные данные за 3 квартал (в рублях):

- Начисленная зарплата — 759 000,00.

- Отчисления в Пенсионный — 166 980,00.

- ОМС — 38 709,00.

- ФСС — 22 011,00.

Итоговые данные для заполнения расчета по страховым взносам за 9 месяцев 2021 года:

- начисления — 1 518 300,00 рублей;

- отчисления в ПФР — 334 026,00 рублей;

- ОМС — 77 433,00 рублей;

- ФСС — 44 030,00 рублей.

Как правильно заполнить форму РСВ-1

Подробный порядок заполнения расчета по страховым взносам 2020 года изложен в Приказе ФНС № ММВ-7-11/551. С учетом положений Приказа приведем пример оформления формы РСВ-1 за 3 квартал 2020.

Шаг 1. Титульный лист РСВ-1

На титульном листе единого расчета указываем информацию об организации: ИНН и КПП (отражаются на всех страницах отчета), наименование, код экономической деятельности, Ф.И.О. руководителя, номер телефона. В поле «Номер корректировки» ставим «0», если единый отчет предоставляем в первый раз за отчетный период, либо устанавливаем следующий номер корректировки. Указываем код ИФНС и код местонахождения.

Шаг 2. Переходим в третий раздел расчета РСВ-1

Здесь необходимо заполнить персонифицированные сведения обо всех застрахованных лицах в организации, по каждому сотруднику отдельно. Приведем пример заполнения сведений в расчете по страховым взносам по руководителю.

Отражаем номер корректировки — 0, период и дату заполнения.

Указываем персональные данные в части 3.1: ИНН работника, СНИЛС, дату рождения, пол и гражданство. Для граждан России устанавливаем значение «643» (строка 120), код страны установлен Постановлением Госстандарта от 14.12.2001 № 529-ст. Код вида документа (стр. 140) выбираем в соответствии с Приложением № 2 к Приказу ФНС от 24.12.2014 № ММВ-7-11/[email protected] Код паспорта гражданина РФ — «21», указываем серию и номер паспорта (либо сведения иного документа).

Указываем признак застрахованного лица: 1 — застрахован, 2 — нет. Наш пример заполнения расчета по страховым взносам 2020 предусматривает код «1».

Шаг 3. Окончание третьего раздела расчета РСВ-1

Заполняем часть 2.1 третьего раздела единого страхового расчета: поле «месяц» устанавливаем «07» — июль, «08» — август, «09» — сентябрь. Прописываем код категории застрахованного лица. В соответствии с Приложением № 8 Приказа ФНС от 10.10.2016 № ММВ-7-11/[email protected], «наемный работник» — значение «НР».

Шаг 4. Заполняем сумму выплат и иных вознаграждений

Зарплата директора составила 60 000,00 рублей в месяц. Итого за 3-й квартал — 180 000,00 рублей. Пенсионные страховые отчисления (60 000,00 × 22%) составили 13 200,00 рублей за каждый месяц. Указываем эти суммы в специальных строках единого расчета по страховым взносам.

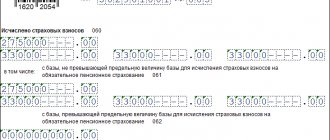

Если у одного из работников превышена сумма предельной базы для начисления страховых взносов, заполняем часть 3.2.2, руководствуясь предельными значениями, закрепленными в Постановлении Правительства от 15.11.2017 № 1378. Для ОПС в 2021 г. — 1 150 000,00 рублей на одного работника.

Шаг 5. Переходим в подраздел 1.1 приложения № 1 раздела 1 единого расчета РСВ-1

В подразделе 1.1 указываем код тарифа плательщика. Информация для заполнения расчета по страховым взносам за 3 квартал:

Затем указываем суммарные значения раздела 3 РСВ-1.

Вначале отражаем численность человек:

- общую;

- число тех, кому осуществлялись начисления, включаемые в базу для расчета;

- у кого сформировалось превышение предельной величины базы.

Затем размеры начислений и страховых взносов по тому же принципу, что и численность.

В полях 010 (численность физлиц) и 020 (численность физлиц, кому осуществлялись выплаты, с которых начислены страховые взносы) устанавливаем значение 22 (человека). Поле 021 не заполняем, в нем указывается численность физлиц, у кого произошло превышение лимита базы для начисления.

Поле 030 — общая сумма начислений, 040 — сумма необлагаемых выплат, 050 — база для исчисления страховых взносов, определяется разницей полей 030 и 040.

Необлагаемые выплаты (стр. 040) устанавливаются ст. 422 НК РФ и включают в себя:

- государственные пособия федерального, регионального и местного уровней;

- компенсации и возмещения, установленные государством, в пределах нормативов;

- единовременные денежные выплаты в виде материальной помощи (при смерти близкого родственника, при стихийных бедствиях и ЧС);

- материальную помощь при рождении ребенка в пределах до 50 000,00 рублей; суммы сверх указанного лимита облагаются налогами;

- материальную помощь в размере 4000 рублей; сумма, превышающая лимит, облагается в установленном порядке;

- размеры страховых отчислений, в том числе на дополнительное страхование;

- прочие выплаты.

Поле 051 — сумма начислений, превышающая предельную величину базы.

Поля 060, 061 и 062 — начисленные взносы ОПС. 060 — общие (итоговые и являются суммой строк 061 и 062), 061 — без превышения лимита, 062 — с превышением лимита.

Шаг 6. Подраздел 1.2 приложения № 1 раздела 1

Заполняем данные для ОМС аналогичным образом, как и подраздел 1.1:

- 010 и 020 — численность;

- 030 — общая сумма начислений;

- 040 — необлагаемые выплаты (ст. 422 НК РФ);

- 050 — разница между 030 и 040;

- 060 — сумма исчисленных страховых взносов на ОМС.

Помните, что действующим законодательством не установлено пределов (лимитов) превышения, при которых применяются особые условия.

Шаг 7. Заполняем приложение № 2 раздела 1. Указываем данные для расчета отчислений ВНиМ

Разберем построчно, что включает в себя единый расчет по страховым взносам в приложении 2 раздела 1. Строка 001 (признак выплат): определяем в соответствии с п. 2 Постановления Правительства от 21.04.2011 № 294 и Письмом ФНС от 14.02.2017 № БС-4-11/[email protected] Указываем «01», если организация находится в регионе — участнике пилотного проекта ФСС, «02» — для всех остальных:

- 010 — указываем общее количество застрахованных лиц;

- 020 — общая сумма начислений, произведенных за расчетный период;

- 030 — необлагаемые выплаты (ст. 422 НК РФ);

- 040 — сумма начислений, превышающих установленный лимит. В 2020 году он равен 865 000,00 рублей;

- 050 — база для расчета отчислений;

- 051–054 — суммы начислений (по специальным условиям), если таковые имеются.

Шаг 8. Заканчиваем заполнять приложение № 2 раздела 1 единого расчета РСВ-1

Поля предназначены для сумм:

- 060 — исчисленных страховых взносов;

- 070 — произведенных расходов на выплату страхового обеспечения (больничные, пособия);

- 080 — расходов, возмещенных Фондом социального страхования;

- 090 — подлежащих к уплате, они равны разнице исчисленных страховых взносов и фактически произведенных расходов (060 – (070 – 080)).

Указываем «1» — при уплате платежей в бюджет; «2» — при превышении произведенных расходов над рассчитанными страховыми взносами.

Если в организации за отчетный период производились выплаты по больничным листам или пособиям (суммы, исключаемые из расчетной базы), следует заполнить приложение № 3 раздела 1. В нашем случае данные отсутствуют.

Шаг 9. Заполняем раздел 1 (сводные данные) единой страховой отчетности

Указываем суммы, подлежащие уплате по каждому виду страхового обеспечения в отдельности.

Заполняем ОКТМО. Для каждого вида страхового обеспечения указываем КБК, сумму за расчетный период (квартал) и за каждый месяц.

Шаг 10. Указываем код бюджетной классификации

КБК в едином отчете по взносам отражаем в соответствии с Приказом Минфина от 132н от 08.06.2018.

Заполнение РСВ-1, если были больничные и пособия

Если в расчетном периоде сотрудники компании болели или в их пользу начислялись иные виды пособий, возмещаемых за счет ФСС, то придется заполнить дополнительные листы отчета. При наличии выплат за счет Соцстраха придется оформить еще и приложение № 3 к первому разделу расчета по страховым взносам.

Оформление допстраницы отчета производится по общим правилам. По сути, работодатель детализирует информацию по временной нетрудоспособности. То есть раскрывает:

- количество произошедших случаев за отчетное время;

- количество дней болезни;

- сумму, начисленную за счет ФСС.

Затем необходимо указать конкретный вид пособия, которое было начислено в отчетном периоде. Если их несколько, тогда работодатель заполняет соответствующие строки приложения № 3 к первому разделу.

Рассмотрим образец, как заполнить РСВ с больничным на примере: в государственном бюджетном учреждении «Бюджетник» (ГБУ «Бюджетник») трудоустроено всего два работника, в том числе и директор учреждения. Оба сотрудника — граждане РФ, с ними заключены трудовые договоры. В течение девяти месяцев 2021 численность наемных работников ГБУ не менялась.

В марте один из специалистов болел пять дней. В этом же месяце ГБУ «Бюджетник» выплатило ему пособие по болезни в сумме 8207,95 руб. (в том числе 3283,18 руб. за счет средств ОСС на случай ВНиМ). Другие расходы на выплату страхового обеспечения по ВНиМ в учреждении не производились.

Общая сумма заработной платы работников составила:

- за девять месяцев 2021 г. (отчетный период) — 900 000 руб.;

- за последние три месяца отчетного периода: июль — 100 000,00 руб.;

- август — 100 000,00 руб.;

- сентябрь — 100 000,00 руб.

Иных выплат в пользу физических лиц ГБУ «Бюджетник» за девять месяцев 2021 не производило. Предельные величины по страховым взносам ни по одному из работников за отчетный период 2021 года превышены не были. Тарифы по страховым взносам, применяемые ГБУ «Бюджетник» в 2021 году:

Право на пониженные тарифы отсутствовало. Не было основания и к начислению дополнительных сумм страхования. Суммы начисленных ГБУ «Бюджетник» взносов на ОПС, ОМС и по ВНиМ составили:

- за девять месяцев 2021 г.: на ОПС — 198 000,00 руб.;

- на ОМС — 45 900,00 руб.;

- на ВНиМ — 26 100,00 руб.;

- за июль: на ОПС — 22 000,00 руб., ОМС — 5100,00 руб., по ВНиМ — 2900,00 руб.;

Вот как выглядит образец заполнения формы РСВ-1 для ПФР 2020 года, приложение № 3 к первому разделу:

Правила составления и сдачи РСВ в 2021 году

Для составления расчета по страховым взносам за 2021 год используется бланк, утвержденный приказом ФНС России от 15.10.2020 № ЕД-7-11/[email protected] Формуляр применяется с отчетной кампании за 2020 год. Правила его заполнения содержит тот же приказ ФНС.

Какие нововедения включили в документ, рассказали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в обзорный материал, чтобы узнать все подробности изменений.

Детальное описание принципов заполнения каждого листа этого документа вы найдете в статье «Единый расчет по страховым взносам — бланк».

РСВ составляется поквартально с включением в него ряда данных в виде нарастающих цифр и с учетом того, что расчет нарастающего итога будет начинаться заново с началом нового года. Вместе с тем цифры, возникшие только в последнем квартале периода отчета, даются с достаточно высокой степенью детальности, что позволяет называть РСВ (на самом деле составляемый нарастающим итогом) расчетом за определенный квартал.

Образец заполнения РСВ за 2021 год с комменариями вы можете скачать в КонсультантПлюс, получив бесплатный пробный доступ к системе по ссылке ниже:

Заполнение отдельных строк ЕРСВ рассмотрено в статьях:

- «Как заполнить строку 040 в расчете по страховым взносам»;

- «Как заполнить строку 070 в расчете по страховым взносам»;

- «Заполнение строки 030 расчета по страховым взносам»;

- «Как заполнить строку 090 в расчете по страховым взносам».

Составленный отчет необходимо проверить на наличие ошибок.

Образец заполнения РСВ за 3 квартал

Чтобы помочь разобраться в последовательности и порядке внесения бухданных в единый РСВ за 3 квартал 2021 года, наши эксперты заполнили для вас расчет на основе следующих данных:

ООО «Кворум» на ОСН берет бухгалтерский и налоговый учет небольших компаний на аутсорсинг. Ставки взносов стандартные, льгот нет.

В штате 2 специалиста, с которыми заключены трудовые договоры, подрядчиков нет:

| Ф. И. О. сотрудника | Ежемесячные выплаты в его пользу, руб. |

| Васильев Александр Петрович | 30 000 |

| Смольников Андрей Владимирович | 20 000 |

При сдаче РСВ за 3 квартал 2021 года бухгалтер «Кворума» заполнит титульник и все обязательные для заполнения разделы, подразделы и приложения. В разделе 3 юрлицо укажет персональные данные каждого члена трудового коллектива, а также выплаты им и начисленные пенсионные взносы.

Обратите внимание! МСП с 01.04.2020 года считают страхвзносы по пониженным тарифам.

ПРИМЕР расчета страхвзносов по пониженным тарифам от КонсультантПлюс: В 2021 году выплаты в пользу работника составили: — за январь — 17 000 руб.; — за февраль — 16 000 руб.; — за март — 15 000 руб…. Читайте продолжение примера в К+. Пробный доступ к К+ бесплатен.

Более подробно ознакомиться с образцом ЕРСВ за 9 месяцев 2020 года рекомендуем по ссылке.

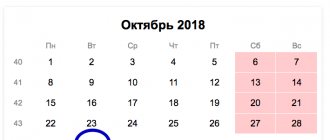

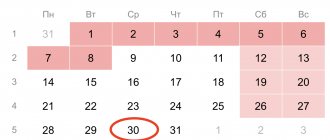

Срок подачи РСВ-2020 за 4 квартал 2021 года

В качестве крайнего срока для сдачи сводного РСВ в НК РФ (п. 7 ст. 431) указана только одна дата, определенная как 30-е число месяца, начинающегося после завершения очередного отчетного квартала. Для отчетности, подаваемой за год, особый срок не установлен.

То есть последний день сдачи отчетности по взносам должен приходиться на 30-е числа января, апреля, июля и октября, если этот день не совпал с выходным. Если же такое случилось, то крайний срок отодвигается (п. 7 ст. 6.1 НК РФ) на наступающий позднее ближайший будний день.

Исходя из этих правил, срок подачи РСВ за 4 квартал 2021 года будет соответствовать 01.02.2021 (перенос с 30.01.2021, т.к. этот день выпадает на субботу).

А отчетность за периоды 2021 года нужно будет сдать не позднее 30.04.2021, 30.07.2021, 01.11.2021 и 31.01.2022 (все даты приходятся на будние дни, кроме отчета за 9 месяцев и за год).

Отчет может быть сдан на бумаге, если среднесписочная численность лиц, данные о которых фигурируют в документе, не превышает 10 человек (п. 10 ст. 431 НК РФ). При численности 11 сотрудников и больше электронный способ представления отчетности становится обязательным.

Сроки сдачи отчетности в ПФР

Обязанность ежемесячно представлять сведения о застрахованных лицах (СЗВ-М) в ПФР сохраняется. Форму необходимо представлять не позднее 15 числа месяца, следующего за отчетным (п.2.3 статьи 11 Федерального закона о персонифицированном учете № 27-ФЗ).

Сдавайте электронную отчетность через интернет. Сервис Контур.Экстерн дарит вам 3 месяца бесплатно!

Попробовать

Также в 2021 году надо сдавать форму СЗВ-ТД. Сдавайте отчет только по сотрудникам, у которых были кадровые изменения: прием на работу, перевод, увольнение или подача заявления о выборе электронной или бумажной трудовой книжки. При приёме и увольнении форму надо сдавать на следующий рабочий день после издания приказа. В других случаях — до 15-го числа следующего месяца.

Если за месяц в отношении работника не проводились кадровые мероприятия, форму по нему не подавайте. Но если кадровых мероприятий не было в течение всего 2021 года, подайте СЗВ-ТД до 15 февраля 2021 года.

Таким образом форму СЗВ-М и СЗВ-ТД нужно будет представить не позднее:

- 15 января 2021 года за декабрь 2021 года;

- 15 февраля за январь 2021 года;

- 15 марта за февраль 2021 года;

- 15 апреля за март 2021 года;

- 17 мая за апрель 2021 года;

- 15 июня за май 2021 года;

- 15 июля за июнь 2021 года;

- 16 августа за июль 2021 года;

- 15 сентября за август 2021 года;

- 15 октября за сентябрь 2021 года;

- 15 ноября за октябрь 2021 года;

- 15 декабря за ноябрь 2021 года.

А также, страхователи, согласно изменениям, внесенным в статью 11 Федерального закона о персонифицированном учете №27-ФЗ, ежегодно не позднее 1 марта года, следующего за отчетным годом, должны представлять в ПФР, сведения о стаже за каждое работающее у них застрахованное лицо. Представить СЗВ-СТАЖ нужно до 01.03.2021 за 2020 год.

Итоги

Отчет по страховым взносам, имеющим с 2021 года нового куратора в лице ИФНС, новую (общую для всех взносов, курируемых ИФНС) форму бланка и новый срок для сдачи, составляется по тем же принципам, которые действовали в периоды подачи аналогичных отчетов непосредственно в фонды. Отчет сдается поквартально. Внесение данных в него осуществляется по принципу нарастающего итога в течение каждого года.

Сдать в ИФНС отчет по страховым взносам по итогам 2021 года надо не позднее 01.02.2021 в электронном виде, если численность работников, на основе данных о которых сформирован отчет, превышает 10 человек. При меньшей численности отчет может быть бумажным.

Когда необходимо подать корректировку расчета по страховым взносам, в какие сроки и по каким правилам, читайте в статьях:

- «Корректирующая форма РСВ — как можно сдать»;

- «Уточненный расчет по страховым взносам».

Источники:

- налоговый кодекс РФ

- приказ ФНС России от 15.10.2020 № ЕД-7-11/[email protected]

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

РСВ за 9 месяцев 2021 года: образец и сложные моменты

Приближаются сроки сдачи отчетов за 9 месяцев (3 квартал) 2020 года. Один из самых важных — РСВ (расчет по страховым взносам). Предлагаем пошаговую инструкцию по подготовке и сдаче единого расчета по страховым взносам за 3 квартал 2021 года. Здесь же вы найдете образец заполнения данного отчета.

Шаг 1. Выясняем, нужно ли сдавать РСВ за 3 квартал 2020 года

Подавать его в ИФНС должны:

- все, у кого есть наемные работники;

- все, у кого оформлено прочее сотрудничество с физическими лицами (например, договоры ГПХ).

В данном случае наличие договорных отношений, подразумевающих выплату денег, первично. А вот факт выплаты «физикам» денег в отчетном периоде — вторичен. Если есть хотя бы один договор с гражданином — трудовой, ГПХ и т. п., сдавать РСВ надо.

Если выплат в периоде не было, сдайте нулевой ЕРСВ.

Шаг 2. Оформляем титульный лист

Заполнение бланка РСВ начинайте с титульного листа. Он является обязательным в комплекте этой отчетности.

Обращаем внимание, что ФНС готовит проект изменений в бланк РСВ, однако вносящий изменения приказ до сих пор не подписан. Поэтому сдавать ЕРСВ за 9 месяцев 2021 г. нужно на старом бланке (утв. приказом ФНС от 10.10.2016 № ММВ-7-11/551).

Бесплатно РСВ , актуальный в 3 квартале 2021 года.

Период для РСВ за 9 месяцев: 33. Если в этом периоде имела место ликвидация или реорганизация работодателя, проставьте код периода не 33, а 53.

ОКВЭД — укажите основной (или первый) ОКВЭД, который обозначен в выписке ЕГРЮЛЕ (ЕГРИП).

Код места представления смотрите в таблице:

| Как представляется расчет | Код |

| По месту жительства физлица, не являющегося ИП | 112 |

| По месту жительства ИП | 120 |

| По месту жительства адвоката, имеющего свой кабинет | 121 |

| По месту жительства частнопрактикующего нотариуса | 122 |

| По месту жительства главы КФХ (имейте ввиду, что нулевой ежеквартальный РСВ главы КФХ не сдают; только годовой) | 124 |

| По месту нахождения российского юрлица | 214 |

| По месту учета правопреемника российского юрлица | 217 |

| По месту нахождения обособленного подразделения российского юрлица | 222 |

| По месту нахождения обособленного подразделения иностранного юрлица | 335 |

| По месту учета международной организации | 350 |

Шаг 3. Решаем, заполнять ли сведения о физлице

Лист сведений о физлице предназначен для граждан, которые не являются ИП, но при этом занимаются частной практикой (деятельностью) и имеют застрахованных сотрудников.

Данный лист заполняют, когда работающий подобным образом человек не указывает по каким-то причинам свой ИНН. Тогда для более полной и корректной идентификации в налоговой, физлицу следует указать дополнительные данные:

- дату и место рождения;

- гражданство;

- сведения удостоверяющих личность документов и др.

Если вы не являетесь таким гражданином, проходите к следующему шагу.

Шаг 4. Вносим данные персучета

Данные персучета аккумулируются в Разделе 3 расчета. Для удобства проверки и корректности заполнения переходим к нему после внесения титульных и идентификационных сведений.

Раздел заполняйте по каждому сотруднику: должно получиться столько Разделов 3, сколько физлиц сотрудничало с вами в течение 9 месяцев 2021 года.

В каждом разделе отразите:

- номер корректировки — 0;

- период;

- дату заполнения.

Укажите персональные данные в части 3.1:

- ИНН работника;

- СНИЛС ;

- дату рождения;

- пол;

- гражданство (для граждан России установите код «643» — строка 120).

Код вида документа (стр. 140) выбирайте в соответствии с Приложением № 2 к приказу ФНС от 24.12.2014 № ММВ-7-11/671. Код паспорта гражданина РФ — «21», укажите его серию и номер (либо сведения из иного документа).

Укажите признак застрахованного лица:

Заполните часть 3.2.1 Раздела 3 числовыми данными: поле «месяц» обозначьте «07» — июль, «08» — август, «09» — сентябрь. Уточните код категории застрахованного лица в соответствии с Приложением № 8 приказу ФНС от 10.10.2016 № ММВ-7-11/551. Таблицу с кодами скачайте здесь.

Часть 3.2.2 заполняйте, если у кого-то из работников было превышение предельной базы по страхвзносам (для 2021 года это доход выше 1 150 000 руб.).

Налоговая может не принять расчет, если в персональных данных будут ошибки. Такие же проблемы возникнут, если итоговые данные по начислениям и суммам взносов не будут стыковаться с данными, показанными в Разделе 1 расчета.

Шаг 5. Оформляем Подраздел 1.1 Приложения 1

Это обязательный подраздел, который нужно оформить, даже если отчет нулевой.

Первым делом разбираемся с кодами тарифов (строка 001). Полную таблицу кодов скачайте здесь.

Если вы применяете несколько тарифов по ОПС, заполните столько Приложений 1 к Разделу 1, сколько кодов применяется.

Далее расписываем в графах Приложения 1 суммарные значения по базе и взносам. Если расчет заполняете вручную, удобнее сложить данные из Раздела 3 и перенести их в Приложение 1 к Разделу 1.

Для начала перенесите численность, далее — числовые значения.

По строке 040 приведите информацию о необлагаемых взносами выплатах в периоде.

Заполните строку 050. Значения в ней представляют разницу соответствующих граф строк 030 и 040. Из всей суммы взносов нужно вычитать необлагаемую.

Аналогично вычисляются данные для строк 061 и 062.

Шаг 6. Заполняем Подраздел 1.2 Приложения 1

Данный подраздел тоже является обязательным элементом РСВ. Действуем здесь точно так же, как в Приложении 1.1, только в отношении взносов на ОМС.

Предельная величина, после которой меняются условия начисления взносов, в 2021 году по ОМС не предусмотрена.

Шаг 7. Заполняем Приложение 2 Раздела 1

Это обязательное приложение оформляйте по аналогии с Приложением 1. Обратите внимание на строку 001 «Признак выплат», в которой кодируется то, как производятся выплаты по больничным в вашем регионе:

- 1 — напрямую из ФСС (в рамках пилотного проекта);

- 2 — от работодателя с зачетом (возвратом) средств от ФСС.

Есть и отличительная графа — «Признак». Внесите в нее «1», если заполняете платежи в бюджет, и «2», если показываете долг бюджета при превышении расходов на ВНиМ над взносами к уплате.

Шаг 8. Оформляем остальные приложения к Разделу 1

Определите, нужно ли вам заполнять какие-то другие приложения, кроме обязательных. Этот шаг можно пропустить если вы оформляете «нулевку» по РСВ.

Приложение 3

Включает информацию о расходах ВНиМ по выплаченным пособиям:

- больничным с учетом ограничений и исключений (с учетом внешних совместителей);

- по беременности и родам (также с учетом внешних совместителей);

- единовременное пособие женщинам, вставшим на учет в ранние сроки беременности (и опять с учетом внешних совместителей);

- единовременное пособие при рождении ребенка;

- ежемесячное пособие по уходу за ребенком;

- число дополнительных выходных дней для ухода за детьми-инвалидами и взносы, начисленные на них;

- пособие на погребение или возмещение стоимости похоронных услуг;

- начисленные и невыплаченные пособия (справочно).

Приложение 4

Заполните информацией о расходах, произведенных за счет федеральных бюджетных средств.

Приложение 5

Посвящено применению пониженного тарифа плательщиков, указанных в подп. 3 п. 1 ст. 427 НК РФ (ИТ-технологии).

Приложение 6

О применении пониженного тарифа плательщиков, указанных в подп. 5 п. 1 ст. 427 НК РФ (упрощенцы).

Приложение 7

О применении пониженного тарифа плательщиков, указанных в подп. 7 п. 1 ст. 427 НК РФ (НКО, кроме бюджетников на УСН).

Приложение 8

О применения пониженного тарифа по подп. 9 п. 1 ст. 427 НК РФ (ИП на патенте).

Приложение 9

О применении тарифа, указанного в подп. 2 п. 2 ст. 425 НК РФ (общие ставки, пониженные тарифы).

Приложение 10

О сведениях для применения подп. 1 п. 3 ст. 422 НК РФ (выплаты и вознаграждения участникам студотрядов, включенным в реестр).

Заполните те из этих приложений, которые имеют к вам отношение.

Шаг 9. Заполняем Раздел 1 РСВ

В Разделе 1 объедините данные из заполненных приложений. Здесь отображают свод по каждому виду взносов, администрируемых ФНС. Взносы указывают каждый в своем подразделе (ориентируйтесь по их заголовкам).

Раздел 1 является обязательной составляющей РСВ. К нему предусмотрены 10 приложений. Обязательными к сдаче являются:

- Подразделы 1.1 и 1.2 Приложения 1;

- Приложение 2.

Если заполнены иные приложения к этому разделу, данные по ним тоже перенесите в Раздел 1.

В каждом подразделе укажите КБК, соответствующий данному виду взносов (приказ Минфина № 132н от 08.06.2018).

Кроме того, в Разделе 1 расчета по взносам помесячно распишите начисления взносов в течение 3 квартала 2021 года.

Бесплатно заполнения расчета по страховым взносам за 3 квартал 2020 года можно по прямой ссылке здесь.

Шаг 10. Проверяем сформированный РСВ

Если вы оформляете бумажный расчет, проверить его тестовыми программами не получится. Чтобы сделать это, нужно воспользоваться сервисами ФНС:

Но проверка в этих сервисах доступна только для электронных файлов — либо сформированных в программе налоговой, либо подгруженных из бухгалтерских программ.

Что касается контрольных соотношений по ЕРСВ, их существует порядка 300. При подаче отчета на бумаге имеет смысл смотреть только основные из них:

- отсутствие ошибок в строках 210, 220 и 240 Подраздела 3.2.1 — по сумме выплат в пользу застрахованных лиц, «пенсионной» базе в пределах лимита и взносам, начисленным с нее;

- отсутствие ошибок в строках 280 и 290 Подраздела 3.2.2 — по сумме выплат, на которые начисляют взносы по доптарифу и по начисленным по нему взносам;

- отсутствие расхождений между суммированными показателями по физлицам (Раздел 3) и аналогичными показателями по предприятию (Подразделы 1.1, 1.3);

- отсутствие недостоверных (ошибочных) персданных физлиц.

Соблюдение данных параметров позволит налоговикам принять ваш отчет. Если впоследствии они обнаружат какие-то нестыковки — вам будет направлено уведомление либо требование представить пояснения. Ваш РСВ за 3 квартал 2021 при этом будет считаться сданным — останется либо дать разъяснения, либо сдать корректировку.

Когда отчитываться в ФСС

Помимо единого расчета по страховым взносам, работодатели обязаны предоставить отчет по форме 4-ФСС в Фонд социального страхования. В отличие от ФНС, представители Соцстраха установили индивидуальные сроки сдачи отчетности по страховым, которые напрямую зависят от формата предоставления расчета 4-ФСС. Рассмотрим даты в таблице:

| Отчетный период | Срок предоставления для бумажных отчетов | Срок сдачи для электронных расчетов |

| Итоговый отчет за 2021 год | 20.01.2020 | 27.01.2020 |

| 1 квартал 2020 | 20.04.2020 | 27.04.2020 |

| Полугодие | 20.07.2020 | 27.07.2020 |

| 9 месяцев | 20.10.2020 | 26.10.2020 |

| Итог за 2021 г. | 20.01.2021 | 25.01.2021 |

Бланк расчета 4-ФСС утвержден приказом ФСС России от 26.09.2016 № 381, а последние изменения в форму внесены 07.06.2017 приказом ФСС РФ № 275. Подробно о правилах составления формы мы рассказали в статье «Заполняем форму 4-ФСС».

Порядок оформления РСВ: общие требования

Отчет состоит из 3-х разделов и 24 листов, в которых отображаются сведения обо всех страхвзносах, кроме «несчастных». Но заполнять нужно лишь те, которые являются обязательными и для которых у вас есть показатели.

Рассмотрим, кто и какие листы должен оформить, подготавливая отчетность за 9 месяцев 2021 года.

| Лист | Обязательно ли заполнять | Кто заполняет |

| Титульный | Да | Все страхователи |

| Лист «Сведения о физлице, не являющемся ИП» | Нет | Только физлица, которые не зарегистрированы в качестве предпринимателей |

| Раздел 1 | Да | Все |

| Приложение 1 | Да | Подразделы 1.1 и 1.2 — заполняют все страхователи, Подразделы 1.3, 1.3.1., 1.3.2, 1.4 оформляются только при наличии выплат взносов по доптарифам |

| Приложение 2 | Да | Все наниматели указывают данные о страхвзносах на случай временной нетрудоспособности и по материнству |

| Приложения 3 и 4 | Нет | Заполняют только те работодатели, которые выплачивали больничные пособия в отчетном периоде |

| Приложение 5 | Нет | Заполняют ИТ-фирмы, которые вправе применять пониженные тарифы |

| Приложение 6 | Нет | Оформляют упрощенцы, которые вправе применять пониженные тарифы согласно пп. 5 п. 1 ст. 427 НК РФ |

| Приложение 7 | Нет | НКО, занятые в деятельности, поименованной в пп. 7 п. 1 ст. 427 НК РФ, которая позволяет уплачивать взносы по сниженным тарифам |

| Приложение 8 | Нет | Оформляют бизнесмены на патенте, за исключением тех, кто работает в общепите, рознице или сдает недвижимость в аренду |

| Приложение 9 | Нет | Предназначен для тех работодателей, которые выплачивают доходы иностранцам и/или временно пребывающим на территории РФ лицам |

| Приложение 10 | Нет | Оформляется только в отношении выплат студентам, работающим в студотрядах по договору ГПХ или трудовому |

| Раздел 2 и приложение 1 | Нет | Только главы КФХ в отношении взносов за себя и членов хозяйства |

| Раздел 3 | Да | Работодатели фиксируют перс. сведения по всем наемным лицам |

Изменения в 2021 году

Порядок исчисления и перечисления платежей по страховому обеспечению в 2021 году не изменен. Правовые особенности по страховым платежам представлены в главе 34 НК РФ и в законе от 24.07.1998 № 125-ФЗ.

В отчетности за 1 квартал 2021 года применяется новый бланк расчета по страховому обеспечению. Подать упраздненную форму не получится. Контролеры не примут отчет. Подробности заполнения — в статье «Как правильно заполнить форму РСВ-1».

Алгоритм заполнения раздела 3

Здесь следует отобразить индивидуальные сведения на каждого работника:

- ФИО;

- СНИЛС;

- ИНН;

- день, месяц и год рождения;

- код страны гражданства, для россиян — 643;

- пол;

- реквизиты удостоверяющего личность работника документа.

В стр. 160-180 укажите значение «1», если работник застрахован в системе обязательного страхования, или «2», если не застрахован.

Укажите значение «1» даже если начисляете страхвзносы по тарифу 0%, т. к. сотрудники застрахованы в страховой системе.

В стр. 190 запишите номер месяца. В 3-м квартале это июль — 07, август — 08, сентябрь — 09.

В стр. 200 укажите код застрахованного лица, выбрав его из приложения 8 к порядку заполнения расчета. Для наемных работников это значение «НР».

В стр. 210-240 зафиксируйте суммы доходов, начисленных сотруднику, и величину страхвзносов на ОПС.

Если вы пересчитывали выплаты работникам за предыдущие периоды, все перерасчеты отразите в уточненном расчете. Если вы покажете их в текущем расчете и в раздел 3 попадут отрицательные значения, то специалисты пенсионного фонда не смогут разнести сведения на индивидуальные счета физлиц и налоговики потребуют сдавать уточненный расчет.

заполнения РСВ можно здесь.

Способы отправки отчета

У заявителей есть 2 варианта сдать отчёт по РСВ: в электронном или бумажном виде. Для электронной подачи потребуется квалифицированная цифровая подпись, без которой невозможно авторизоваться на сайте налоговой службы. Второй вариант более традиционный и простой, но требует личного присутствия руководителя (или его доверенного представителя) и занимает больше времени.

Срок сдачи РСВ-1 привязан к окончанию кварталов и года:

- до 30 апреля;

- до 31 июля;

- до 30 октября;

- до 30 января.

При заполнении РСВ работодатель рассчитает все суммы страховых выплат своих подчинённых

Порядок заполнения титульного листа

Основные поля титульника включают в себя «стандартные» сведения страхователе:

- Название.

- ИНН/КПП.

Обособленные подразделения, самостоятельно выплачивающие доходы работникам, указывают свой КПП.

- Номер корректировки (001, 002 и т. д.). Для первичного расчета в этом поле ставим 000.

- Код отчетного периода — 33 для 9-тимесячного отчета.

- Код ФНС, куда представляется расчет.

- В поле «по месту нахождения» зафиксируйте код, соответствующий тому, куда сдается расчет. Поможет в этом наша таблица:

- Код по ОКВЭД.

- ФИО лица, подписывающего отчет и дату подписания.

- Поле «заполняется работником налогового органа» оставьте пустым.