ОС в бухгалтерском и налоговом учете

Чтобы поставить основное средство на баланс, необходимо соблюсти несколько условий:

- Будет работать на компанию и не перепродается.

- Время использования не менее двенадцати месяцев

- Оно принесет реальный доход организации

Согласно требованиям законодательства и правилам БУ, малоценное имущество, стоимостью до сорока тысяч может сразу списываться. Например, персональный компьютер за 25 000 рублей можно отнести к МПЗ и списать на затраты в первый день начала его использования, тогда амортизация не начисляется. Если предприятие приняло к учету основное средство, то необходимо начислять износ, не реже раза в месяц. Организации, работающие на УСН могут самостоятельно предусмотреть частоту амортизации в учетной политике.

Списать стоимость основного средства можно тремя способами:

- линейным;

- способом уменьшаемого остатка

- способ списания стоимости по сумме чисел лет полезного использования;

Затраты, которые влияют на первоначальную стоимость объекта, в некоторых случаях отличаются. В налоговом учете возможно использование линейного и нелинейного метода начисления амортизации. По окончании модернизации в бухгалтерском учете нужно увеличить срок полезного использования объекта. Ограничений по его увеличению нет. В налоговом же учете этот срок можно не менять, а его увеличение возможно в пределах норм, установленных для его амортизационной группы.

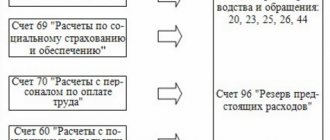

Проводки при применении ПБУ 18/02 (в БУ дохода не признается)

| № п/п | Содержание операции | Счет дебета | Счет кредита | Сумма, руб. |

| 1 | ОС, полученное в безвозмездное пользование, принято к учету | 001 | 150 000,00 | |

| 2 | Сформировано постоянное налоговое обязательство (ПНО) – ежемесячно (60 000,00 / 6 * 20%) | 99 | 68.04 | 2 000,00 |

| 3 | По истечению срока безвозмездного пользования ОС снято с учета | 001 | 150 000,00 |

Безвозмездное получение оборудования

Безвозмездное поступление основных средств – происходит довольно редко и в основном такое имущество можно получить от учредителя организации. В связи с этим есть ряд особенностей. Первый вариант таков, основное средство может поступить в организацию по договору дарения. Согласно которому одна сторона безвозмездно передает в собственность другой по договору.

Категорически запрещено дарение оборудования между двумя коммерческими организациями , если только подарок не выше стоимости три тысячи рублей. Получить в дар оборудование стоимостью свыше 3 000 руб. можно только от физических лиц, некоммерческих организаций, государственных и муниципальных органов власти.

Данный запрет не распространяется на безвозмездную передачу имущества между учредителем (коммерческой организацией) и учрежденной организацией.

Лучше заключить договор в письменной форме по согласованию сторон независимо от суммы. Второй способ, при котором основное средство может оказаться в организации- это путем пожертвования. Если юридическое лицо приняло такое имущество, то оно обязано вести отдельный учет всех операций, связанных с его использованием

Оформление безвозмездно полученных имущественных прав

Оформить безвозмездно полученные имущественные права в интересах получателя таких прав. Ведь, скорее всего, у получателя возникнут расходы, связанные с содержанием и использованием имущества, полученного в безвозмездное пользование.

А с точки зрения Налогового кодекса РФ (НК РФ) налогоплательщик может отражать в налоговых расходах только затраты, связанные с реально существующим имуществом.

В соответствии со статьей 689 Гражданского кодекса РФ (ГК РФ) в таких случаях оформляется договор безвозмездного пользования (договор ссуды). По договору безвозмездного пользователя одна сторона отдает имущество в безвозмездное временное пользование другой стороне. Позднее получившая имущество в безвозмездное пользование сторона обязуется это имущество вернуть. Либо в том же состоянии, в каком имущество было получено, с учетом износа, либо в состоянии, оговоренном договором безвозмездного пользования (

Порядок учета НДС при безвозмездной передаче

Безвозмездная передача оборудования либо товара в собственность считается реализацией, таким образом , а значит является объектом налогообложения НДС. Тем самым сторона, которая передает в дар, должна заплатить данный налог. Значит одаряемая сторона не предъявляет к вычету сумму НДС со стоимости основного средства, переданного ей безвозмездно.

Проводки по НДС:

- Учтена сумма «входного» НДС по услугам доставки Дт 19 Кт 60.

- Предъявлена к вычету сумма «входного» НДС по услугам доставки Дт 68 Кт 19.

Деньги вместо имущества

Проблема двойного налогообложения исчезает, если компания бесплатно получит не имущество, а деньги, и затем на них уже сама закупит необходимое.

К списанию в расходы имущества, приобретенного на безвозмездно полученные деньги, налоговики претензий давно уже не предъявляют (даже если компания не включала их в доходы на основании п. 11 ст. 251 НК; также см. письмо Минфина от 22 марта 2010 г. № 03-03-06/1/166). К тому же денежные средства обезличены, и в большинстве случаев невозможно точно установить источник получения фирмой денежной суммы, которой она расплатилась за то или иное приобретение. Для денежных средств не действует годичное ограничение на передачу третьим лицам безвозмездно полученного имущества; соблюдение этого правила в остальных случаях необходимо для использования льготы по пункту 11 статьи 251 Налогового кодекса. Замена имущества деньгами избавляет передающую сторону от начисления НДС, который получателю, кстати, налоговики не позволили бы поставить к вычету.

Это самый простой и надежный способ. Но, увы, передать деньги вместо имущества не всегда возможно. К примеру, нередко учредители, не располагая свободными денежными средствами для поддержки своего бизнеса, отдают фирме то, что есть у них самих – бывшую в употреблении оргтехнику, автомобили, мебель и т. п. Кроме того, не всегда бесплатное имущество организация получает от учредителя или дружественных лиц. Им могут быть, например, неотделимые улучшения в возвращаемом из аренды объекте основных средств.

СПОСОБ 2

Рубрика “Вопросы и ответы”

Вопрос №1. Нам подарили оборудование безвозмездно, куда нужно его отнести?

Оборудование относится к основным средствам, его необходимо принять к бухгалтерскому и налоговому учету по первоначальной стоимости согласно учету безвозмездно подаренного оборудования.

Вопрос №2. Учредитель безвозмездно передал в дар имущество фирме, необходимо ли платить налог на прибыль?

Нет, такой доход не учитывается, при условии, что у учредителя не менее пятидесяти процентов уставного капитала.

Погашение займа сотрудника

Наша компания оказывает помощь в составлении налоговых деклараций 3-НДФЛ о доходах физических лиц. Наши менеджеры с радостью помогут Вам в решении Ваших вопросов!

Погашение обязательств по договору займа может осуществляться как в наличной, так и безналичной формах. Как правило, погашение внутрифирменного займа на основании заявления работника осуществляется путем удержаний из его заработной платы.

Рассмотрим порядок налогообложения операций, связанных с погашением займа, выданного сотруднику организации.

Налог на прибыль

Сумма выданного работнику займа и сумма, полученная от него в счет погашения такого заимствования, не учитываются при определении доходов и расходов в целях налогообложения прибыли (пп.10 п.1 ст.251, п.12 ст.270 НК РФ).

В случае если работнику был выдан процентный заем, то в целях исчисления налога на прибыль проценты по предоставленным займам относятся к внереализационным доходам (п.6 ст.250 НК РФ). Их учет зависит от метода признания доходов и расходов для расчета налогооблагаемой базы.

Налог на добавленную стоимость

Операции по предоставлению займов в денежной форме и оказанию финансовых услуг по предоставлению займов в денежной форме не подлежат обложению НДС (пп.15 п.3 ст.149 НК РФ). Вместе с тем, когда работодатель выдает работнику процентный заем, у предприятия возникает необходимость вести раздельный учет по НДС на основании п.4 ст.149 и п.4 ст.170 НК РФ.

Налог на доходы физических лиц

Займы для работников выдаются организациями, как правило, по пониженным процентным ставкам. Льготное пользование заемными средствами рассматривается в данном случае как доход заемщика в виде материальной выгоды, полученной от экономии на процентах согласно пп.1 п.1 ст.212 НК РФ. Таким образом, заемщик становится плательщиком НДФЛ по этому основанию.

Налоговая база для расчета НДФЛ определяется как превышение суммы процентов, исчисленной исходя из трех четвертых действующей ставки рефинансирования, установленной ЦБ РФ на дату получения займа, над суммой процентов по условиям договора. В соответствии с п.2 ст.224 НК РФ этот доход облагается НДФЛ по ставке 35%.

На основании пп.3 п.1 ст.223 НК РФ датой получения дохода является дата уплаты налогоплательщиком процентов по полученным заемным (кредитным) средствам. По мнению Минфина России, при выдаче беспроцентного займа фактической датой получения доходов в виде материальной выгоды следует считать соответствующие даты возврата заемных средств (письма от 23.04.2008 N 03-04-06-01/103, от 11.04.2008 N 03-04-06-01/83, от 04.02.2008 N 03-04-07-01/21).

Отмечаем, что с 1 января 2008 года датой фактического получения дохода признается день уплаты работником процентов за пользование заемными средствами (пп.3 п.1 ст.223 НК РФ), а из перечня доходов исключена материальная выгода, полученная от экономии на процентах за пользование заемными (кредитными) средствами на новое строительство либо приобретение на территории РФ жилого дома, квартиры, комнаты или доли (долей) в них в случае, если налогоплательщик (заемщик) имеет право на получение имущественного налогового вычета в соответствии с пп.2 п.1 ст.220 НК РФ.

Согласно разъяснениям Минфина в письме от 16.04.2008 N 03-04-06-01/93 до подтверждения налогоплательщиком права на получение имущественного налогового вычета доходы в виде материальной выгоды, полученной от экономии на процентах за пользование заемными (кредитными) средствами, облагаются налогом по ставке 35%. В последующем, после подтверждения указанного права в порядке, предусмотренном п.3 ст.220 НК РФ, производится перерасчет ранее уплаченной суммы налога. В письме от 14.04.2008 N 03-04-06-01/85 Минфин России указал, что при подтверждении налогоплательщиком права на имущественный налоговый вычет доходы в виде материальной выгоды, полученной от экономии на процентах за пользование заемными (кредитными) средствами, освобождаются от налогообложения в полном объеме, в том числе и когда сумма полученного кредита превышает предельный размер имущественного налогового вычета (без учета процентов), предусмотренный пп.2 п.1 ст.220 НК РФ.

Чтобы исключить материальную выгоду из налогооблагаемого дохода работника, необходимы следующие документы:

- договор займа, целевое назначение которого — новое строительство либо приобретение жилья;

- уведомление, подтверждающее право налогоплательщика на налоговый вычет, выдаваемое налоговым органом

С начала 2008 года обязанность по определению налоговой базы при получении физическим лицом дохода в виде материальной выгоды от экономии на процентах, исчислению, удержанию и перечислению налога возложена на налогового агента (п.2 ст.212 НК РФ). Предприятие-заимодавец должно внести данные доходы в налоговую карточку по учету доходов и налога на доходы физических лиц по форме 1-НДФЛ и отразить в справке о доходах физического лица по форме 2-НДФЛ.

Регистрируемая недвижимость

С 2011 года организация, получающая объект недвижимости, права собственности на который подлежат госрегистрации, принимает его к учету в момент фактического получения, независимо от факта государственной регистрации прав собственности. Соответствующие изменения были внесены в нормативные правовые акты по бухгалтерскому учету приказом Минфина России от 24 декабря 2010 г. № 186н. Согласно им, из Положения и Методических указаний по бухгалтерскому учету основных средств исключены нормы, устанавливающие зависимость принятия недвижимости на учет от наличия документов, подтверждающих госрегистрацию права собственности на такой объект.

Передача подарков физическим лицам

Итак, дарение между коммерческой организацией и физическим лицом, не являющимся ИП, не запрещено действующим законодательством (пп. 4 п. 1 ст. 575 ГК РФ). Передача подарка стоимостью до 3 000 руб. может быть совершена в устной форме (п. 1 ст. 574 ГК РФ).

Стоимость подарков, полученных физическим лицом от организаций или ИП, не превышающая 4 000 руб. в год, НДФЛ не облагается (п. 28 ст. 217 НК РФ). Для отдельной категории граждан (например, для ветеранов и инвалидов Великой Отечественной войны) стоимость подарков, которая не облагается НДФЛ, составляет 10 000 руб. в год (п. 33 ст. 217 НК РФ).

Для получения налогового вычета, предусмотренного пунктами 28 и 33 статьи 2021 НК РФ, передачу подарка нужно подтвердить документально (письмо Минфина России от 12.08.2014 № 03-04-06/40051). При этом для целей НДФЛ не имеет значения:

- что является подарком — деньги, подарочный сертификат или другое имущество;

- является ли одаряемый сотрудником организации или нет.

Иное дело, если подарок является поощрением работника за добросовестное исполнение трудовых обязанностей. В этом случае подарок представляет собой стимулирующую выплату (премию), которая является частью оплаты труда (ч. 1 ст. 129, ст. 131, ст. 191 ТК РФ).

Подарок в рамках трудовых отношений облагается НДФЛ в полной сумме без применения вычета как доход в денежной или в натуральной форме (пп. 6 п. 1 ст. 208 НК РФ, п.п. 1, 3, 4 ст. 210 НК РФ, п. 2 ст. 211 НК РФ).

У организации не возникает объекта обложения страховыми взносами, если подарки работникам передаются по договору дарения в письменной форме, стоимость подарка при этом не имеет значения (п. 4 ст. 420 НК РФ, письмо Минтруда России от 22.09.2015 № 17-3/В-473, письмо Минфина России от 20.01.2017 № 03-15-06/2437).

Если же передача подарков осуществлена в рамках трудовых отношений, является частью системы оплаты труда (вознаграждением за конкретные трудовые результаты) и носит стимулирующий характер, то стоимость подарков работникам организации облагается страховыми взносами (Определения Верховного Суда РФ от 06.03.2017 № 307-КГ17-54 по делу № А44-1285/2016, от 27.08.2014 по делу № 307-ЭС14-377, А44-3041/2013).

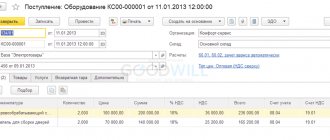

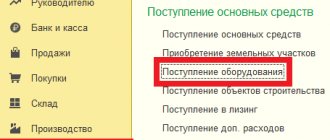

Рассмотрим, как в «1С:Бухгалтерии 8» (ред. 3.0) отражается передача подарков физическим лицам.

Пример 1

| ООО «Современные Технологии» применяет ОСНО, положения ПБУ 18/02, уплачивает НДС. Руководство ООО «Современные Технологии» в марте 2021 года решило в честь Международного женского дня вручить на официальном мероприятии подарки своим сотрудницам и сотрудницам организации-партнера (всего 10 подарков). Решение оформлено приказом руководителя. Стоимость каждого подарка — 1 200,00 руб. (в т. ч. НДС 20 % — 200,00 руб.). |

Поступление товаров (материалов), использующихся в дальнейшем для передачи физическим лицам в качестве подарков, отражается стандартным документом учетной системы Поступление (акт, накладная) с видом операции Товары (накладная) (раздел Покупки). Допустим, организация приобрела 50 готовых подарочных наборов. После проведения документа в регистр бухгалтерии вводятся записи:

Дебет 41.01 Кредит 60.01 — на сумму приобретенных подарков (50 000 руб.). Дебет 19.03 Кредит 60.01 — на сумму НДС (10 000 руб.).

Для тех счетов, где поддерживается налоговый учет (в данном случае это счета 41 и 60, для счета 19 налоговый учет не поддерживается), соответствующие суммы вводятся в специальные ресурсы регистра бухгалтерии для целей налогового учета (Сумма Дт НУ и Сумма Кт НУ).

Для регистрации счета-фактуры, полученного от поставщика, следует заполнить поля Счет-фактура № и от, затем нажать на кнопку Зарегистрировать. При этом автоматически создается документ Счет-фактура полученный, а в форме документа-основания появляется гиперссылка на созданный счет-фактуру. В форме документа Счет-фактура полученный по умолчанию установлен флаг Отразить вычет НДС в книге покупок датой получения, который позволяет включить сумму налога в состав налоговых вычетов НДС сразу после принятия подарков к учету. Если флаг не установлен, то вычет отражается регламентным документом Формирование записей книги покупок.

Начиная с версии 3.0.65 в «1С:Бухгалтерии 8» отразить безвозмездную передачу товаров (материалов, продукции) можно с помощью документа Безвозмездная передача (раздел Продажи), который позволяет:

- указывать как определенного получателя (например, при передаче бонусного товара покупателю), так и не указывать совсем (например, при раздаче материалов в рекламных целях неопределенному кругу лиц);

- автоматически отражать в расходах стоимость передаваемого имущества. Счет затрат и счет учета НДС по умолчанию указывается как 91.02 «Прочие расходы» с аналитикой Расходы по передаче товаров (работ, услуг) безвозмездно и для собственных нужд (не принимаемые для целей налогообложения прибыли);

- начислять НДС, который попадает в книгу продаж и в декларацию по НДС. Если организация ведет раздельный учет НДС и вводит ставку Без НДС, то данные можно отразить в Разделе 7 декларации по НДС;

- отражать сторно оплаченных расходов в книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих УСН (КУДиР);

- печатать документы (Требование-накладная (М-11), Счет-фактура, Товарная накладная (ТОРГ-12), Универсальный передаточный документ (УПД)).

Сформируем документ Безвозмездная передача по условиям Примера 1 (рис. 1).

Рис. 1. Документ «Безвозмездная передача», закладка «Товары»

Несмотря на то, что подарки передаются определенным физическим лицам, указанным в приказе руководителя, поле Получатель заполнять не обязательно. При безвозмездной реализации товаров физическим лицам можно и не выставлять счета-фактуры в адрес каждого из них, поскольку физические лица не принимают НДС к вычету.

Для отражения начисленного НДС в книге продаж достаточно составить бухгалтерскую справку-расчет или сводный счет-фактуру (письмо Минфина России от 08.02.2016 № 03-07-09/6171).

На закладке Товары следует указать сведения о товарах, передаваемых в рекламных целях. В качестве рыночной стоимость товаров в программе автоматически заполняется ценой продажи по последнему документу. Если цена продажи не определена, то заполняется цена приобретения. В Примере 1 — это 1 000 руб.

Поскольку стоимость подарков и сумма начисленного НДС в расходах по налогу на прибыль не учитывается, то на закладке Счет затрат следует оставить счет затрат и счет учета НДС, установленный программой по умолчанию в соответствующих полях (рис. 2).

Рис. 2. Счета затрат при передаче подарков

После проведения документа Безвозмездная передача формируются бухгалтерские проводки:

Дебет 91.02 Кредит 41.01 — на стоимость подарков (10 000 руб.). Дебет 91.02 Кредит 68.02 — на сумму начисленного НДС (2 000 руб.).

Для целей налогового учета по налогу на прибыль вводятся суммы в специальные ресурсы регистра бухгалтерии:

Сумма Кт НУ 41.01 — на стоимость подарков (10 000 руб.). Сумма Дт ПР 91.02 — на суммы постоянных разниц (10 000 руб. и 2 000 руб.).

Если организация примет решение выставить сводный счет-фактуру, то достаточно нажать на кнопку Выписать счет-фактуру. В автоматически созданном счете-фактуре в строках «Грузополучатель и его адрес», «Покупатель», «Адрес», «ИНН/КПП покупателя» проставляются прочерки в соответствии с рекомендациями Минфина России, изложенными в письме от 08.02.2016 № 03-07-09/6171.

Сводный счет-фактура, выставленный при безвозмездной передаче товаров, будет зарегистрирован в книге продаж с кодом вида операции «10», который соответствует значению «Отгрузка (передача) товаров (выполнение работ, оказание услуг), имущественных прав на безвозмездной основе» согласно Приложению к приказу ФНС России от 14.03.2016 № ММВ-7-3/[email protected]

В месяце передачи подарков после выполнения обработки Закрытие месяца и выполнения регламентной операции Расчет отложенного налога по ПБУ 18 будет признан постоянный налоговый расход:

Дебет 99.02.3 Кредит 68.04.2 — на сумму 2 400 руб. (12 000 руб. х 20 %).

В отчете о финансовых результатах стоимость переданного подарка и сумма начисленного НДС будут автоматически отражены в составе строки 2350 «Прочие расходы».

| 1С:ИТС О том, как в решениях 1С отразить доход физического лица в сумме стоимости подарка, см. в справочнике «Кадровый учет и расчеты с персоналом в программах „1С»» раздела «Кадры и оплата труда». |

Конституционно-правовое толкование

Как неоднократно указывал Конституционный Cуд РФ, принцип равного налогового бремени установлен статьями 8 (часть 2), 19 и 57 Конституции РФ. В сфере налоговых отношений он означает, что не допускается установление дополнительных, а также повышенных по ставкам налогов в зависимости от формы собственности, организационно-правовой формы предпринимательской деятельности, местонахождения налогоплательщика и иных носящих дискриминационный характер оснований

(Постановление Конституционного Суда РФ от 21.03.97 № 5-П «По делу о проверке конституционности положений абзаца второго пункта 2 статьи 18 и статьи 20 Закона Российской Федерации от 27 декабря 1991 года “Об основах налоговой системы в Российской Федерации”»).