Прочие – значит, не имеющие прямого отношения к основной деятельности предприятия. Эти траты и доходы очень важны в рамках общей бизнес-практики компании, без них не обойтись, несмотря на то что они являются вспомогательными. Нередко бухгалтера затрудняются в отнесении финансовых результатов на правильную статью баланса. Сегодня разбираемся с прочими доходами и расходами.

Вопрос: Как отразить в учете, а также в бухгалтерской отчетности организации комиссию банка за выдачу кредита? Согласно учетной политике организации в целях бухгалтерского учета дополнительные затраты по займам и кредитам включаются в прочие расходы равномерно в течение срока займа (кредита). Сумма комиссии составила 12 000 руб. (НДС не облагается). Срок предоставленного организации кредита на пополнение оборотных средств составляет девять месяцев. Бухгалтерская отчетность составляется на последнее число каждого календарного месяца. В налоговом учете применяется метод начисления. Отчетными периодами по налогу на прибыль признаются месяц, два месяца, три месяца и так далее до окончания календарного года. Посмотреть ответ

Какие включаются в состав прочих расходов

Базовый состав прочих расходов организации в бухгалтерском учете регламентирует третий раздел ПБУ 10/99.

Так, прочие расходы включают в себя в бухучете (если это не расходы по обычным видам деятельности согласно п. 5 ПБУ 10/99):

- расходы, связанные с предоставлением за плату во временное пользование (временное владение и пользование) активов организации;

- расходы, связанные с предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности;

- расходы, связанные с участием в уставных капиталах других организаций;

- расходы, связанные с продажей, выбытием и прочим списанием основных средств и иных активов, отличных от денег (кроме иностранной валюты), товаров, продукции;

- проценты, уплачиваемые за предоставление в пользование денежных средств (кредитов, займов);

- расходы, связанные с оплатой услуг, оказываемых кредитными организациями;

- отчисления в оценочные резервы, создаваемые в соответствии с правилами бухучета (резервы по сомнительным долгам, под обесценение вложений в ценные бумаги и др.), а также резервы, создаваемые в связи с признанием условных фактов хозяйственной деятельности;

- штрафы, пени, неустойки за нарушение условий договоров;

- возмещение причиненных организацией убытков;

- убытки прошлых лет, признанные в отчетном году;

- суммы дебиторской задолженности, по которой истек срок исковой давности, других долгов, нереальных для взыскания;

- курсовые разницы;

- сумма уценки активов;

- перечисление средств (взносов, выплат и т. д.) на благотворительность, расходы на спортивные мероприятия, отдых, развлечения, мероприятия культурно-просветительского характера и иные аналогичные мероприятия;

- прочие расходы.

Учтите, что также в состав прочих расходов включают расходы, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности – стихийного бедствия, пожара, аварии, национализации имущества и т. п.

Также см. «Как признают расходы в бухгалтерском учете».

Читать также

18.07.2019

Проводки для учета прочих расходов

Отражаются операции по прочим расходам на счете 91 «Прочие доходы и расходы», по дебету которого фиксируют расходы, а по кредиту — доходы. Учет ведется с использованием следующих субсчетов:

- 91-1 «Прочие доходы»;

- 91-2 «Прочие расходы»;

- 91-9 «Сальдо прочих доходов и расходов».

Счет 91 в конце каждого месяца не имеет остатка — просчитываются обороты по дебету и кредиту, выводится их общее сальдо и записывается на субсчете 91-9 в корреспонденции со счетом 99 «Прибыли и убытки».

Проводки будут выглядеть так:

- Дт 91-9 Кт 99 — получена прибыль;

- Дт 99 Кт 91-9 — получены убытки.

Аналитический учет прочих расходов на счете 91 рекомендуется вести отдельно по каждой из операций, чтобы иметь перед глазами полную картину их влияния на результат работы компании.

Примеры бухгалтерских записей в связи с признанием прочих расходов вы можете посмотреть в КонсультантПлюс. Пробный доступ к системе предоставляется бесплатно.

Общий остаток на счете 91 в последний день месяца получается нулевой, но на его субсчетах с начала года аккумулируются суммы по дебету и кредиту. В конце декабря на субсчет 91-9 переносятся суммы с субсчетов 91-1 и 91-2, собранные за год внутренними проводками:

- Дт 91-1 Кт 91-9 — перенос сальдо прочих доходов.

- Дт 91-9 Кт 91-2 — перенос сальдо прочих расходов.

В бухгалтерской отчетности прочие расходы указываются в отчете о финансовых результатах по строке 2350.

Пример заполнения строки 2350 можно посмотреть в Путеводителе по бухгалтерской отчетности, получив бесплатный пробный доступ к КонсультантПлюс.

Сведения, используемые для заполнения строчки «2350»?

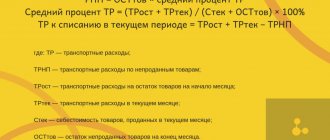

Информационной базой для строчки 2350 рассматриваемого финансового документа является итоговый показатель оборота . При этом в учет не принимаются:

- счета, по которым учитываются проценты к уплате

- счета по учету налога на добавленную стоимость

- акцизы

- другие подобные обязательные финансовые средства, которые компания получает от контрагентов и граждан

Поиск данных

Показатель по Дт 91-2 корреспондирует с кредитом различных счетов: сч. 01, сч. 02, сч. 10, сч. 50, сч. 52, сч. 60, сч. 62, сч. 76.

В финансовом отчете разрешается не делать развернутое отражение прочих трат:

- Если правилами бухучета предусмотрено или не запрещено их отражение в таком виде.

- Если доходы компании и затраты, связанные с ними возникли от одного идентичного факта предпринимательских действий и не особо значимы в итоговом параметре финансового состояния предприятия.

Программа проверки учета ПДиР

Порядок данного вида аудита не слишком отличается от общих проверок. Чаще всего аудит прочих доходов и расходов строится по следующей схеме.

- Анализ хозяйственных операций по прочим доходам и расходам с точки зрения их правомерности и корректности.

- Изучение отражения этих операций на бухгалтерских счетах.

- Проверка конкретных цифр, сопоставление источников.

План проверки строится по принципу «от частного к общему», то есть сначала проверяются конкретные документы, на основании которых делается вывод о соблюдении положений учетной политики и требований законодательства. Он может иметь следующий вид:

- Фиксация наличия договоров с лицами, несущими материальную ответственность.

- Проверка соответствия положениям внутренних нормативных актов:

- сравнение фактической оценки ПДиР и оценивания их по методике принятого внутреннего учета;

- обоснованность отнесения расходов и доходов к прочим;

- методика определения ПДиР, обозначенная в учетной политике, в сравнении с фактически применяемой.

- Аудит непосредственно ПДиР (отдельно по прочим доходам и прочим расходам) – производится по первичной документации и учетным регистрам.

- Проверка инвентаризации ПДиР.

Источники данных при учете ПДиР

Информация для проверки берется из следующих документов:

- локальные нормативные акты фирмы;

- бумаги бухгалтерской отчетности;

- результаты прошлых аналогичных проверок;

- данные бесед с представителями фирмы и (иногда) третьими лицами;

- сведения внутреннего аудита предприятия.

ОБРАТИТЕ ВНИМАНИЕ! Непосредственной проверке учета ПДиР должен предшествовать анализ системы внутреннего контроля, действующей в организации. Его результаты станут фактором достоверности и надежности последующих получаемых данных.

НАПРИМЕР

В сентябре 2012 г. ООО «Лето» заключило с аудиторской организацией договор на проведение инициативной аудиторской проверки бухгалтерской отчетности за 2012 г. Общая стоимость аудиторских услуг — 708 000 руб. (в том числе НДС — 108 000 руб.). По условиям договора аудит проводится в 2 этапа.

- 1 этап – проверка 9 месяцев 2012 г. — была проведена с 5 по 16 ноября 2012 г., стоимость услуг по 1 этапу – 531 000 руб. (в т.ч. НДС – 81 000 руб.), по окончании проверки выдан акт оказанных услуг по 1 этапу от 16.11.2012 г. и счет – фактура от 16.11.2012 г.

- 2 этап – проверка 4 квартала 2012 г. — была проведена с 11 по 15 марта 2013 г., стоимость услуг по 2 этапу – 177 000 руб. (в т.ч. НДС – 27 000 руб.), по окончании проверки выдан акт оказанных услуг по 2 этапу от 15.03.2013 г., счет – фактура от 15.03.2013 г. и аудиторское заключение за 2012 г.

По условиям договора в сентябре 2012 г. заказчик перечислил исполнителю аванс в размере 60 % от общей стоимости услуг в сумме 424 800 руб. (в т.ч. НДС — 64 800 руб.). На сумму аванса аудиторской организацией был выдан счет-фактура от 30.09.2012 г.

Окончательный расчет произведен после представления аудиторского заключения и подписания акта об оказании аудиторских услуг по 2 этапу. Сумму 283 200 руб. (в т.ч. НДС – 43 200 руб.) заказчик перечислил 18 марта 2013 г.

В соответствии с учетной политикой организации для целей налогообложения датой осуществления прочих расходов признается дата акта об оказании услуг.

Налоговый кодекс: прочие расходы при налогообложении

Чтобы правильно сформировать полученную прибыль для расчета налога, необходимо руководствоваться специальным списком внереализационных расходов, который содержит ст. 265 НК РФ. Этот перечень включает:

- затраты на содержание сданного в аренду имущества;

- проценты, выплачиваемые за взятые займы;

- отрицательные курсовые разницы;

- расходы по выбытию основных средств;

- судебные сборы и пошлины;

- содержание неиспользуемого имущества;

- штрафы за нарушение договорных условий.

К внереализационным расходам относят также убытки от стихийных бедствий, безнадежные долги, порчу материальных ценностей при отсутствии виновного лица и др.

Перечень таких расходов открыт. К нему могут быть отнесены другие траты предприятия, не относящиеся к производству и реализации. Главным при этом является то, что необходимо соблюдать условие, указанное в п. 1 ст. 252 НК, — затраты нужны для полноценной деятельности организации и должны быть оформлены документально надлежащим образом и со всеми необходимыми реквизитами.

Момент признания расхода для расчета налогов также оговорен в НК РФ. Если согласно учетной политике организации применяется метод начисления, то нужно пользоваться указаниями п. 7 ст. 272 НК РФ. При кассовом методе для списания внереализационных расходов необходимо руководствоваться п. 3 ст. 273 НК РФ.

Что говорит Налоговый кодекс о внереализационных расходах, вы узнаете из статьи «Ст. 265 НК РФ: вопросы и ответы».

Итоги

Достоверное отражение прочих расходов в бухгалтерском и налоговом учете помогает не только избавить компанию от претензий контролеров, но и получить информацию для принятия стратегических решений. Поэтому бухгалтеру важно правильно идентифицировать расходную хозяйственную операцию, оперируя нормами бухгалтерского и налогового законодательства.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Выводы о том, что означает изменение показателя

Если показатель выше нормы

Не нормируется

Если показатель ниже нормы

Не нормируется

Если показатель увеличивается

Негативный фактор

Если показатель уменьшается

Позитивный фактор

Примечания

Показатель в статье рассматривается с точки зрения не бухучёта, а финансового менеджмента. Поэтому иногда он может определяться по-разному. Это зависит от авторского подхода.

В большинстве случаев в вузах принимают любой вариант определения, поскольку отклонения по разным подходам и формулам обычно находятся в пределах максимум нескольких процентов.

Показатель рассматривается в основном бесплатном сервисе финансовый анализ онлайн и некоторых других сервисах

Если после расчёта показателей вам нужны выводы, посмотрите, пожалуйста, эту статью: выводы по финансовому анализу

Если вы увидели какую-то неточность, опечатку — также, пожалуйста, укажите это в комментарии. Я стараюсь писать максимально просто, но если всё же что-то не понятно — вопросы и уточнения можно писать в комментарии к любой статье сайта.

С уважением, Александр Крылов,

Финансовый анализ:

- Прочие доходы 2340 Определение Прочие доходы 2340 — это прочие доходы организации, которые не являются доходами от основной деятельности, то есть выручкой: поступления, связанные с предоставлением за плату…

- Себестоимость продаж 2120 Определение Себестоимость продаж 2120 — это часть расходов по обычным видам деятельности являются расходы, связанные с изготовлением продукции и продажей продукции, приобретением и продажей товаров,…

- Выручка 2110 Определение Выручка 2110 — это доходы от обычных видов деятельности — выручка от продажи продукции и товаров, поступления, связанные с выполнением работ, оказанием услуг. В…

- Управленческие расходы 2220 Определение Управленческие расходы 2220 — это выделенная отдельно часть себестоимости продаж предприятия в форме общехозяйственных расходов. В состав управленческих расходов могут включаться расходы: административно-управленческие расходы; на…

- Доходы от участия в других организациях 2310 Определение Доходы от участия в других организациях 2310 — это доходы от участия в уставных капиталах других организаций: поступления, связанные с участием в уставных капиталах…

- Прочие внеоборотные активы 1190 Определение Прочие внеоборотные активы 1190 — это активы, срок обращения которых превышает 12 месяцев и которые не нашли отражения по другим строкам раздела I баланса. К ним…

- Коммерческие расходы 2210 Определение Коммерческие расходы 2210 — это выделенная отдельно часть себестоимости продаж предприятия в форме расходов на продажу. Организации, ведущие производственную деятельность, по этой строке отражают…

- Финансовые вложения 1170 Определение Финансовые вложения 1170 — это финансовые вложения организации, срок обращения (погашения) которых превышает 12 месяцев от момента, на который составлена отчётность (от отчётной даты): государственные…

- Доходные вложения в материальные ценности 1160 Определение Доходные вложения в материальные ценности 1160 — вложения организации в имущество, здания, помещения, оборудование и другие материальные ценности, предоставляемые организацией за плату во временное…

- Прибыль (убыток) до налогообложения 2300 Определение Прибыль (убыток) до налогообложения 2300 — это разница между всеми доходами организации (от основной деятельности и от прочей деятельности) и всеми её расходами, но…