Кто является налоговым резидентом, а кто является нерезидентом?

Статусы определяются Налоговым Кодексом РФ (глава 23) с целью определения процентной ставки налогообложения физических лиц. Статус «резидент» имеют лица, имеющие регистрацию и проживающих на территории страны и соблюдающие требования законодательства.

Статус «резидент» имеют граждане, входящие в определенный перечень, утвержденных законодательными органами РФ:

- граждане России (имеющие гражданский паспорт), если они не проживают более 365 дней за границей, а также получившие ВНЖ другой страны;

- пребывающие в другом государстве по учебной/рабочей визе;

- иностранцы, получившие вид на жительство;

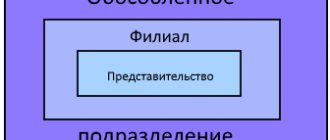

- официально зарегистрированные юридические лица;

- работники консульств и дипломатических учреждений, расположенных в других государствах;

- муниципальные органы и субъекты, входящие в их состав.

Нерезидентами являются физические/юридические лица, без постоянного места проживания (проживающие не на постоянной основе). Такими гражданами признаются те, что находятся меньше 183 дней в стране в течение 1 года.

Важно понимать разницу, ведь даже имея гражданство России, но при этом находясь, к примеру, на работе в другом государстве, человек становится резидентом другой страны.

Обратите внимание! От определения статуса напрямую связано налогообложение, а также определяется часть доходов, подлежащая обложению. Для нерезидента – облагаемая часть, это тот доход, что он получает в России.

Расчет времени пребывания в России

Период пребывания в Российской Федерации (менее или более 183 дней) отсчитывается со дня прибытия (въезда) в Россию по день отъезда (выезда) из нее включительно. Такой порядок расчета подтверждают контролирующие ведомства (письма Минфина России от 21 марта 2011 г. № 03-04-05/6-157, ФНС России от 24 апреля 2015 г. № ОА-3-17/1702).

Если человек выезжает за границу, то до его возвращения отсчет 183 дней прерывается.

Исключения составляют только зарубежные поездки для краткосрочного (менее шести месяцев) лечения или обучения. Продолжительность таких поездок включается в расчет 183 дней, которые необходимы для получения статуса резидента.

Об этом сказано в пункте 2 статьи 207 Налогового кодекса РФ.

Цель поездки, дни которой включаются в расчет 183 дней, необходимо подтвердить документально.

Ситуация: на основании каких документов можно установить время пребывания в России, чтобы определить свой налоговый статус (резидент или нерезидент) в целях расчета НДФЛ?

В законодательстве нет перечня документов, по которым можно установить количество дней нахождения в России для определения налогового статуса. Следовательно, это могут быть любые документы, подтверждающие факт нахождения человека в стране. Так, даты въезда в Российскую Федерацию и выезда из нее можно установить по отметкам российской пограничной службы:

- в загранпаспорте;

- в дипломатическом паспорте;

- в служебном паспорте;

- в паспорте моряка (удостоверении личности моряка);

- в миграционной карте;

- в проездном документе беженца и т. д.

Отметки, сделанные в документах пограничными службами иностранных государств (в т. ч. государств – участников Таможенного союза), при определении налогового статуса не учитываются: они не могут подтверждать продолжительность пребывания человека на территории России (письмо Минфина России от 26 апреля 2012 г. № 03-04-05/6-557).

Если отметка в паспорте отсутствует (например, человек приехал с Украины или из Республики Беларусь), то в качестве доказательства пребывания в России можно использовать другие документы. Например, квитанции о проживании в гостинице, а для работающих граждан – табели учета рабочего времени или справки с места работы, выданные на основании данных табелей. Для граждан, обучающихся в России, такими документами могут быть справки с места учебы, которые подтверждают фактическое посещение учебного заведения в соответствующем периоде. Следует отметить, что документы с отметкой о регистрации по местожительству не могут использоваться в качестве подтверждения налогового статуса – сами по себе они не позволяют установить фактическую продолжительность пребывания в России. Аналогичные разъяснения содержатся в письмах Минфина России от 13 января 2015 г. № 03-04-05/69536, от 27 июня 2012 г. № 03-04-05/6-782, ФНС России от 25 мая 2011 г. № АС-3-3/1855.

Ситуация: как при определении налогового статуса (резидент или нерезидент) для целей расчета НДФЛ учесть дни нахождения в загранкомандировках и отпусках за рубежом?

Когда человек выезжает за границу, он покидает территорию России.

При определении налогового статуса (лицо нерезидент или резидент) учитываются только дни фактического пребывания человека в РФ.

Если в течение 12 следующих подряд месяцев человек находился в России 183 календарных дня и более, он признается налоговым резидентом.

Если в течение 12 следующих подряд месяцев человек находился в России менее 183 календарных дней, он является налоговым нерезидентом.

Об этом сказано в пункте 2 статьи 207 Налогового кодекса РФ.

При этом в период пребывания в России (менее или более 183 дней) включается как день прибытия (въезда) в Россию, так и день отъезда (выезда) из нее. Такой порядок расчета подтверждает Минфин России в письмах от 21 марта 2011 г. № 03-04-05/6-157, от 4 июля 2008 г. № 03-04-06-01/187 и от 3 июля 2008 г. № 03-04-05-01/228.

Если человек выезжает за границу, то пока он не вернется, отсчет 183 дней прерывается. Исключения составляют только зарубежные поездки для краткосрочного (менее шести месяцев) лечения или обучения.

Во всех остальных случаях (в т. ч. при нахождении в загранкомандировке или отпуске за рубежом) период нахождения за границей не включается в число дней пребывания на территории России.

Такой порядок следует из пункта 2 статьи 207 Налогового кодекса РФ. Подтверждает данный вывод и Минфин России в письме от 26 июля 2007 г. № 03-04-06-01/268.

Пример определения налогового статуса человека (резидент или нерезидент) для целей НДФЛ. В течение года человек неоднократно ездил в загранкомандировки по работе

Работа гражданина Молдавии А.С. Кондратьева связана с командировками. В течение 2015 года (365 дней) его три раза направляли в загранкомандировки сроком на 100, 20 и 40 дней (исключая день выезда из России и возвращения в Россию). Всего продолжительность служебных загранкомандировок составила 160 дней.

Кроме того, Кондратьев выезжал в отпуск за границу на 24 дня (исключая день выезда из России и возвращения в Россию).

В общей сложности за последние 12 месяцев Кондратьев провел:

- за границей – 184 дня (160 дн. + 24 дн.);

- на территории России 181 день (365 дн. – 184 дн.), то есть менее 183 дней.

Кондратьев признается налоговым нерезидентом.

Ситуация: прерывается ли 12-месячный период при определении налогового статуса иностранца, который в связи с окончанием срока разрешения на пребывание в России выезжает из страны? В следующем году он вновь въезжает в РФ.

Нет, не прерывается.

Законодательством установлен единый порядок, по которому определяется налоговый статус человека при расчете НДФЛ для недезидентов.

Если в течение 12 следующих подряд месяцев человек находился в России 183 календарных дня и более, он признается налоговым резидентом.

Если в течение 12 следующих подряд месяцев человек находился в России менее 183 календарных дней, он является налоговым нерезидентом.

Это следует из положений пункта 2 статьи 207 Налогового кодекса РФ. Аналогичная точка зрения отражена в письме Минфина России от 5 мая 2008 г. № 03-04-06-01/115.

Использование именно 12-месячного периода для определения налогового статуса плательщика НДФЛ обязательно. При этом если НДФЛ со своего дохода человек платит самостоятельно, то 12-месячный период равен календарному году, в котором получен доход (п. 2 ст. 207, ст. 216 и 228 НК РФ). Прерывание данного срока законодательством не предусмотрено (в т. ч. по причинам, например, расторжения или повторного заключения трудового договора, выезда и обратного въезда на территорию России). В то же время количество дней пребывания человека в России (менее или более 183 дней) в течение 12-месячного периода прерываться может. Это подтверждают положения пункта 2 статьи 207 Налогового кодекса РФ.

Если человек выезжал за границу для лечения или обучения (на срок не более шести месяцев), то 12-месячный период не прерывается. Продолжительность поездок включается в расчет 183 дней (п. 2 ст. 207 НК РФ). При этом цель поездки необходимо подтвердить документально (например, при прохождении лечения – договором с медицинским учреждением, справкой с указанием времени его проведения и копией паспорта с отметкой пограничного контроля) (письмо Минфина России от 26 июня 2008 г. № 03-04-06-01/182).

Если человек покидал РФ по другим причинам (в т. ч. в связи с переоформлением миграционных документов, прекращением трудового договора), то 12-месячный период, по которому определяется налоговый статус человека, также не прерывается. Однако дни пребывания за границей из расчета 183 дней нужно исключить (письмо Минфина России от 26 мая 2011 г. № 03-04-06/6-123).

Главные отличия между резидентами и нерезидентами

Для физических и юридических лиц, признанных резидентами, ставка налогообложения составляет 13% (для физ. лиц) и 20%(для юридических). Нерезиденты оплачивают налог по ставке 30%. Для некоторых категорий она может быть снижена:

- 13% НДФЛ составляет для лиц, имеющих статус беженцев, переселенцев, высококвалифицированных специалистов, также для членов экипажей морских судов, работников, оформивших трудовой патент;

- 15% с дохода, полученного при осуществлении инвестиционной деятельности.

Основные различия в следующем:

- разные размеры ставок;

- перечень объектов, подлежащих налогообложению;

- различный порядок определения налоговой базы;

- отличие в возможностях при предоставлении вычетов и исчислении налогов.

Статус резидента обязывает декларировать, а значит и выплачивать все виды доходов, а нерезидент выплачивает налоги только на те доходы, которые получил в стране.

Как взимается НДФЛ с иностранцев в 2021 году

Однако стоит учесть, что определенные категории трудовых мигрантов не относятся к резидентам, но платят налоги на особых условиях. Это:

- высококвалифицированные специалисты;

- граждане других стран, работающие по патенту;

- физлица из стран ЕАЭС – Белоруссии, Армении, Казахстана;

- беженцы.

В соответствии с НК Российской Федерации, к налоговым резидентам относятся люди, которые находятся на ее территории больше 183 дней на протяжении последних 12 месяцев. Если иностранец получил этот статус, тогда с него удерживаются налоги в тех же суммах, что и с граждан России. Таким образом, НДФЛ с временно проживающего иностранца в 2021 году удерживается так же, как с нерезидента.

Как стать налоговым резидентом с ВНЖ?

Условия признания физического лица налоговым резидентом прописаны в пункте 2 статьи № 207 Налогового Кодекса России. Получение вида на жительство не означает автоматическое изменение статуса с нерезидента на налогового резидента. Для того, чтобы получить справку о получении данного статуса, нужно обратиться в соответствующее отделение по месту регистрации или прописки.

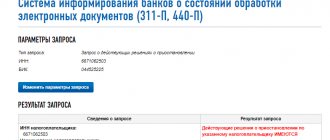

Чтобы иметь необходимые документы, нужно подать заявление в Межрегиональную инспекцию ФНС ЦОД (централизованная обработка данных) РФ.

Налог с иностранного гражданина с рвп

В остальном, как при приеме на работу иностранцев с РВП и ВЖ, так и с отчётностью по ним, налогообложению, страховым взносам лица с РВП и ВЖ не отличаются от граждан РФ. п. 8 ст.13 ФЗ-115 обязывает работодателя или заказчика работ (услуг), привлекающего и использующего для осуществления трудовой деятельности ИНОСТРАННОГО ГРАЖДАНИНА, уведомлять ФМС в 3х дневный строк о заключени и расторжении ТД противоречит упомянутому

Они приобретают специальный документ – патент, представляющий собой уплату подоходного налога авансом. Это дает им право устраиваться по найму к физическим лицам и в компании на территории определенного региона России. В случае наличия патента НДФЛ с иностранцев в 2021 году уплачивается по ставке 13%.

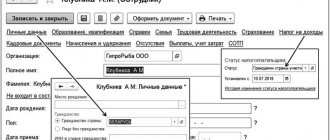

Как заполнять заявление?

Налогоплательщик подает заявление определенного образца в уполномоченный налоговый орган. Подавать его можно лично или через интернет-сервис ФНС.

Важно! Обратите внимание на графу «код». При личном обращении нужно проставлять четыре нуля (0000), если вы отправляете заявление по почте, код налогового органа 9965.

Заявление заполняется на компьютере или вручную (черными чернилами). Все графы, подлежащие заполнению, должны быть прописаны четким, разборчивым почерком, без исправлений и помарок.

Для получения статуса резидента по виду на жительство предоставляются следующие документы:

- копии страниц гражданского паспорта. К нему необходимо приложить нотариально заверенный перевод;

- документы, которые могут подтвердить, что физическое лицо находилось на территории страны в период, за который хочет получить документ. ВНЖ может выступать таким документов, кроме этого можно предоставить загранпаспорт с отметками о въезде на территорию РФ;

- справки, подтверждающие доходы (копия трудовой книжки/договора, выписка с банка или бухгалтерии и пр.);

- права на владение недвижимым имуществом, о выплате дивидендов, кассовые или платежные чеки и прочее.

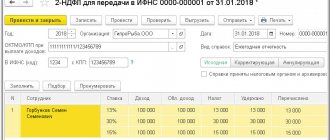

Заявление имеет такую форму:

При подаче заявления уполномоченному лицу может возникнуть необходимость в заверении подписью и печатью налоговых органов формы, что принята в иностранном государстве. В этом случае данная форма прилаживается к вышеперечисленному пакету документов.

Прием на работу иностранца с РВП в 2021 году

Наниматель может оформить за работника СНИЛС, когда тот трудоустраивается впервые. Если у нового сотрудника нет трудовой российского (либо советского) образца, то ее заводят в кадровом отделе организации. Также наниматель вправе заключать соглашения с конкретной медицинской организацией о предоставлении платных услуг иностранным работникам.

По сути, главные документы при трудоустройстве иностранца с РВП — это само разрешение для временного проживания, полис и личный паспорт. Остальные предъявляются по требованию нанимателя и в рамках ст. 65 ТК РФ. Документы воинского учета предъявлять не нужно.

Где и как получить документ, подтверждающий статус резидента РФ?

Заявитель может указывать наиболее удобный способ получения документа, служащего подтверждением получения статуса резидента по ВНЖ: лично, по указанному почтовому адресу, на электронный адрес.

Одной из основных целей получения данного статуса – избежать двойного налогообложения. Документы выдаются за 1 год, тот что указан в заявлении, но можно запросить данные за предыдущие года.

Важно! Если вам нужно несколько экземпляров документа, укажите необходимое количество в прилагаемом к заявлению письме.

Срок и процедура рассмотрения заявления регламентированы Приказом. Подтверждение статуса «налоговый резидент РФ» выдается не позже чем через сорок дней после подачи документов. В случае отрицательного решения, когда не подтверждается статус резидента, заявитель получает письменное оповещение с указанием причины принятия отрицательного решения.

За помощью и юридической консультацией можете обратиться в Юридическое агентство https://migron.ru/. Телефон: +7 495 118-33-74.

Получите бесплатную консультацию миграционного юриста. Напишите свой вопрос в форме, и вам перезвонит специалист по миграционному праву и проконсультирует.

Уведомление на иностранца с рвп образец

Какие документы понадобятся, чтобы подтвердить РВП в 2021 году Что представляет собой процедура уведомления Как показывает практика, большая часть граждан не совсем владеют миграционной терминологией. Чтобы избежать неточностей, расставим все точки над «i». Российское законодательство предусматривает две процедуры, касающиеся временного проживания: его получение; ежегодное уведомление о пребывании в рамках России.

Кого надо уведомить при приеме на работу иностранца с РВП? При приеме гражданина с РВП, надо уведомлять ФМС о приеме, а налоговую и пенсионный фонд надо уведомлять? О приеме на работу иностранца с разрешением на временное проживание нужно уведомить территориальный орган Главного управления по вопросам миграции МВД России, на территории которого трудится иностранец.

Как принять на работу иностранца с разрешением на временное проживание

Взносы на медицинское страхованиеСтраховые взносы на обязательное медицинское страхование начисляйте на выплаты иностранцам (кроме высококвалифицированных специалистов), которые имеют статус постоянно или временно проживающих в России. На выплаты иностранцам, которые имеют статус временно пребывающих в России, взносы на обязательное медицинское страхование не начисляйте. Такой порядок следует из положений пункта 15 части 1 статьи 9 Закона от 24 июля 2009 г. № 212-ФЗ.

В свою очередь работодателю, принимающему на работу временно проживающего иностранца, получать разрешение на привлечение иностранной рабочей силы не нужно. При этом о приеме на работу временно проживающих иностранцев необходимо уведомить миграционную службу. Это следует из пункта 8 статьи 13 Закона от 25 июля 2002 г. № 115-ФЗ*.