Главная / Споры со страховыми компаниями / Как определить амортизационную группу интернет оборудования

Не все виды объектов основных средств можно найти в Классификации и в ОКОФ. Для тех видов основных средств, которые не указаны в этих справочниках, срок полезного использования устанавливается налогоплательщиком в соответствии с техническими условиями или рекомендациями изготовителей (п. 6 ст. 258 Налогового кодекса России).

Как определить амортизационную группу по коду ОКОФ

Сразу скажем, что структурированная кабельная сеть в налоговой Классификации не упоминается. По ОКОФ такие объекты входят в состав зданий и сооружений и являются их неотъемлемой частью. В случае необходимости выделить структурированную кабельную сеть как самостоятельный объект (например, при ее последующем устройстве), срок полезного использования устанавливается организацией самостоятельно на основании технических условий или рекомендаций изготовителей (п. 6 ст. 258 НК РФ). На практике структурированная кабельная сеть обычно относится к 6-ой амортизационной группе. Для такой группы срок полезного использования установлен свыше 10 лет до 15 лет включительно.

Ответ

В соответствии с Общероссийским классификатором основных фондов (ОКОФ) коммуникации внутри зданий входят в состав зданий. То есть учитывать их как отдельные основные средства не нужно. При этом сведения о данных коммуникациях должны быть отражены в техническом паспорте объекта. Если речь идет о наружных канализационных сетяхи электрических кабельных линиях, то следует их учесть в качестве отдельных инвентарных объектов.

Инструкция по применению Единого плана счетов рекомендует использовать классификацию объектов основных средств, установленную ОКОФ (п. 45 Инструкции по применению Единого плана счетов, утвержденной приказом Минфина России от 1 декабря 2010г. № 157н). Например, в соответствии с Общероссийским классификатором основных фондов (ОКОФ) линия электропередачи кабельная (код по ОКОФ — 12 4527341) включается в десятую амортизационную группу, срок полезного использования свыше тридцати лет. Канализация (код по ОКОФ — 12 4527372) включается в седьмую амортизационную группу, срок полезного использования свыше 15 до 20 лет.

Данные коды ОКОФ соответствуют коду счета Единого плана счетов 101 03 «Сооружения»

Таким образом, наружные инженерные сети, в том числе,наружные сети канализации, электрические кабельные линии, являются самостоятельными объектами, сооружениями.

Капитальные вложения восстановите в учете с помощью счета 0.401.10.180 (как сумму излишков, обнаруженную по итогам года). Исправления в учете внесите дополнительной бухгалтерской записью и оформите ее первичным учетным документом — справкой (ф. 0504833):

Дебет 0.101.хх.310 Кредит 0.401.10.180 — оприходованы излишки основных средств, выявленные при инвентаризации. Стоимость излишков, выявленных при проведении инвентаризации, признается внереализационным доходом (п. 20 ст. 250 НК РФ). Подробнее об этом в рекомендации 6.

По общему правилу коммуникации к зданию включать в состав основных средств не нужно. Объясняется это так.

Аналогичные выводы в сделаны в письме Минфина России от 4 сентября 2012 г. № 02-06-10/3529 .

Следует отметить, что отнесение материальных ценностей к основным средствам входит в компетенцию учреждения . Поэтому окончательное решение о включении (невключении) коммуникаций в состав основных средств учреждение должно принять самостоятельно.

Расходы на оплату работ по содержанию коммуникаций распределите по статьям (подстатьям) КОСГУ в следующем порядке:

если услуги оказываются в рамках договора на оказание коммунальных услуг и их стоимость входит в коммунальный тариф — по подстатье КОСГУ 223 «Коммунальные услуги»;

если услуги оказываются в рамках договора на оказание работ, услуг — по подстатье КОСГУ 225 «Работы, услуги по содержанию имущества».

2. ПОСТАНОВЛЕНИЕ, КЛАССИФИКАТОР ГОССТАНДАРТА РОССИИ ОТ 26.12.1994 №№ 359, ОК 013-94

В состав зданий входят коммуникации внутри зданий, необходимые для их эксплуатации, как-то:

система отопления, включая котельную установку для отопления (если последняя находится в самом здании);

внутренняя сеть водопровода, газопровода и канализации со всеми устройствами;

внутренняя сеть силовой и осветительной электропроводки со всей осветительной арматурой; внутренние телефонные и сигнализационные сети; вентиляционные устройства общесанитарного назначения;

подъемники и лифты.

Встроенные котельные установки (бойлерные, тепловые пункты), включая их оборудование по принадлежности также относятся к зданиям. Основные фонды отдельно стоящих котельных относят к соответствующим разделам: «Здания (кроме жилых)», «Машины и оборудование» и др.

Водо-, газо- и теплопроводные устройства, а также устройства канализации, включают в состав зданий, начиная от вводного вентиля или тройника у зданий или от ближайшего смотрового колодца, в зависимости от места присоединения подводящего трубопровода.

Проводку электрического освещения и внутренние телефонные и сигнализационные сети включают в состав зданий, начиная от вводного ящика или кабельных концевых муфт (включая ящик и муфты), или проходных втулок (включая сами втулки).

К сооружениям также относятся: законченные функциональные устройства для передачи энергии и информации, такие как линии электропередачи,* теплоцентрали, трубопроводы различного назначения, радиорелейные линии, кабельные линии связи, специализированные сооружения систем связи, а также ряд аналогичных объектов со всеми сопутствующими комплексами инженерных сооружений.

3. ПОСТАНОВЛЕНИЕ ПРАВИТЕЛЬСТВА РФ ОТ 01.01.2002 № 1

Классификация основных средств, включаемых в амортизационные группы

Седьмая группа

(имущество со сроком полезного использования свыше 15 лет до 20 лет включительно)*

Сооружения и передаточные устройства

| Единый план счетов бухгалтерского учета | Общероссийский классификатор основных фондов | ||

| Наименование | Наименование | ||

| Жилые помещения | Жилища | ||

| Нежилые помещения | Здания (кроме жилых) | ||

| Машины и оборудование | Машины и оборудование | ||

| Транспортные средства | Средства транспортные | ||

| Производственный и хозяйственный инвентарь | Инвентарь производственный и хозяйственный | ||

| Библиотечный фонд | |||

| Прочие основные средства | Скот рабочий, продуктивный и племенной (кроме молодняка и скота для убоя) | ||

| Насаждения многолетние | |||

| Материальные основные фонды, не включенные в другие группировки | |||

5. ПИСЬМО МИНФИНА РОССИИ ОТ 04.09.2012 № 02-06-10/3529

Об учете в составе основных средств коммуникацийвнутри здания, необходимых для его эксплуатации

Об учете в составе основных средств коммуникаций внутри здания, необходимых для его эксплуатации

Департамент бюджетной политики и методологии Министерства финансов Российской Федерации (далее — Департамент) рассмотрел в части своей компетенции письмо и сообщает.

Излишки отражайте в том месяце, в котором завершена инвентаризация (составлен акт инвентаризационной комиссии) (п. 5.5 Методических указаний, утвержденных приказом Минфина России от 13 июня 1995 г. № 49).

Порядок отражения в бухучете излишков, выявленных в ходе проведения инвентаризации, зависит от типа учреждения.

В учете бюджетных учреждений:

Излишки, выявленные в ходе проведения инвентаризации, отразите проводкой:

Дебет 0.101.34.310 (0.101.24.310, 0.102.30.320, 0.103.13.330, 0.105.21.340, 0.201.34.510, 0.201.35.510…) Кредит 0.401.10.180

— оприходованы излишки (основных средств, нематериальных активов, непроизведенных активов, материальных запасов, денежных средств, денежных документов), выявленные при инвентаризации.*

Такой порядок установлен пунктами , , , , , Инструкции № 174н, Инструкции к Единому плану счетов № 157н (счета 101.00 , 102.00 , 103.00 , 105.00 , 201.35 , статьи 271 и пункта 2 статьи 273 Налогового кодекса РФ.*

Основание для исправлений

Исправления оформляйте первичным учетным документом — справкой (ф. 0504833) на основании документов, которые не были проведены в нужном отчетном периоде (например, акт об оказании услуг, дополнительное соглашение и т. д.). В справке отразите:

обоснование внесения исправлений;

наименование исправляемого регистра бухучета (журнала операций), его номер (при наличии), период, за который он составлен.

При этом, чтобы избежать разногласий с проверяющими, варианты исправления ошибок прошлых лет согласуйте с учредителем и закрепите в учетной политике (п. 6 Инструкции к Единому плану счетов № 157н). В этом случае они будут обязательными к применению как учреждением, так и проверяющими.

Ошибки, обнаруженные после представления отчетности, нужно исправить в день их обнаружения (п. 18 Инструкции к Единому плану счетов № 157н).

Исправление КБК

Если у учреждения возникнет необходимость исправить (уточнить) коды бюджетной классификации (КОСГУ, вид расходов) по которым были отражены кассовые операции на лицевом счете, то сделать это возможно лишь в пределах текущего финансового года. Исправление таких ошибок за прошлый год законодательством не предусмотрено. Такой вывод следует из положений пункта 2.5.3 Порядка, утвержденного приказом Казначейства России от 10 октября 2008 г. № 8н .

Внимание: ошибка в отчетности является правонарушением (ст. 106 НК РФ , ст. 2.1 КоАП РФ), за которое предусмотрена налоговая и административная ответственность.

Влияние ошибок в бухучете на расчет налогов

Ошибки в бухучете и отчетности могут повлиять на расчет налогов, уплачиваемых учреждением. О том, как внести исправления в налоговую отчетность, см.

Как определить срок амортизации имущества для налогового учета. Амортизационная группа по системам электроснабжения помещения. По каким основным средствам применять новый классификатор.

Вопрос:

В продолжение нашей темы «Электроснабжение помещений» к какой амортизационной группе нужно отнести?

Ответ:

Систему электроснабжения можно отнести, например, к 6 амортизационной группе («Комплекс электроснабжения» ОКОФ 220.41.20.20.711). Если технические характеристики имущества не позволяют отнести его к этой группе, то установить срок полезного использования этого имущества можно на основании рекомендаций изготовителя и (или) технических условий. Обычно это гарантийный срок или срок службы, которые прописывают в паспорте оборудования (изделия). Если технические условия и рекомендации производителя отсутствуют, обратитесь с запросом в Минэкономразвития России.

Обоснование

Структурированная кабельная сеть: амортизационная группа

Кроме того, в подобных ситуациях допускается начисление амортизации по единым нормам, утвержденным постановлением Совета Министров СССР от 22 октября 1990 г. № 1072. Однако правомерность использования этих норм, скорее всего, придется отстаивать в суде. В арбитражной практике есть примеры судебных решений, подтверждающих обоснованность такого подхода (см., например, определение ВАС РФ от 11 января 2009 г. № ВАС-14074/08, постановления ФАС Западно-Сибирского округа от 5 мая 2012 г. № А27-10607/2011, Дальневосточного округа от 19 мая 2010 г. № А16-1033/2009 и от 29 декабря 2009 г. № Ф03-5980/2009, Северо-Западного округа от 15 сентября 2008 г. № А21-8224/2007).

Как правильно определить амортизационную группу

ОС Группа Срок службы, годы Куда относится Принтер II 2-3 Электронно-вычислительная техника Персональный компьютер, ноутбук II 2-3 МФУ печатающее III 3-5 Средства светокопирования Музыкальный центр, плазменный TV IV 5-7 Теле- и радиоприемная аппаратура Офисная мебель IV 5-7 Мебель для полиграфии, торговли, бытового обслуживания Легковой автомобиль III 3-5 Легковые автомобили Грузовой автомобиль III 3-5 Грузовые автомобили грузоподъемностью до 0,5 т

Обратите внимание => Как платить за школу без комиссии

Требования к амортизационным группам

330.28.22.18.270 Оборудование для загрузки доменных печей машины и механизмы мокрого тушения кокса; машины и механизмы пекококсовых печей 330.28.23.13.140 Машины билетопечатающие аппаратура и устройства специализированные для автоматизации технологических процессов 330.28.29 Машины и оборудование общего назначения прочие, не включенные в другие группировки двигатели внутреннего сгорания, кроме двигателей для транспортных средств; электродвигатели переменного тока мощностью от 0,25 кВт и выше (кроме специальных силовых и крупногабаритных); электродвигатели специальные силовые; кроме основных средств, включенных в другие группы

Амортизация оборудования и правила расчета

Эта категория включает в себя основные средства со сроком полезной эксплуатации от 7 до 10 лет (включительно). Среди них можно выделить следующие: строительные комплексы для разведения животных, устройства для доставки грузов (за исключением конвейеров), разные виды комбайнов (для сбора зерна, кукурузы, картофеля, свеклы), оборудование для нарезки и обработки металлов, конструкции для проведения газа, автобусы длиной от 16,5 до 24 метров, легковые автомобили большого и высшего класса, прицепы, полуприцепы, грузовики (подъем веса от 5 тонн).

Сколько амортизировать кабельную сеть в бухучете?

Срок полезного использования объектов основных средств в бухгалтерском учете определяется организацией самостоятельно в момент принятия объекта к учету (п. 20 ПБУ 6/01). Такой срок может устанавливаться в зависимости от ожидаемого физического износа или срока использования. При установлении срока полезного использования можно обращаться и к налоговой Классификации. А это означает, что срок полезного использования кабельной сети связи бухучете также может быть установлен в диапазоне от 121 до 180 месяцев.

Амортизационные группы основных средств и что к ним относится

Вместе с тем следует отметить, что новый справочник ОКОФ с 2020 года будет применяться лишь в отношении тех основных средств, которые фирма будет вводить в эксплуатацию с 1 января будущего года. Проще говоря, определять заново амортизационную группу ОС, приобретенного ранее, не потребуется, даже если согласно ОКОФ-2020 с расшифровкой и группой, срок полезного использования такого объекта должен был бы измениться.

Обратите внимание => Внесение изменений об адресе юридического лица уточнение адреса

Как определить срок амортизации имущества для налогового учета

Как определить срок полезного использования ОС

С 1 января 2021 года, определяя сроки, ориентируйтесь на новый ОКОФ ОК 013-2014 (СНС 2008) ,утвержденный приказом Росстандарта от 12 декабря 2014 № 2018-ст . ОКОФ, утвержденный постановлением Госстандарта России от 26 декабря 1994 № 359 , утратил силу.

Классификация обязательна для налогового учета. Для целей бухучета организация сама решает, какой срок установить для ОС в бухучете. Советуем в бухучете ставить такой же срок, как и в налоговом учете .

Новый классификатор ОКОФ с 2021 года

Все основные средства из Классификации ОС, включаемых в амортизационные группы (утв. постановлением Правительства РФ от 01.01.2002 № 1) разделены по кодам из Общероссийского классификатора основных фондов. Поэтому переход на новые ОКОФ с 2021 года изменил срок амортизации некоторых активов в налоговом учете. При этом руководствоваться нужно исключительно новыми кодами ОКОФ с 2020 года. Изменения в действующую Классификацию ОС для целей налоговой амортизации внесены постановлением Правительства РФ от 07 июля 2020 года № 640.

Если вы попали в сеть: налоговый и бухгалтерский учет СКС

Регина Латыпова,

Заместитель директора Департамента правового консалтинга Группы компаний Телеком-Сервис ИТ

Практически в каждой организации есть «то, не знаю что».

Это нечто «опутывает» сетью организацию и зачастую приводит в замешательство бухгалтера, когда он принимает решение о порядке учета данного объекта.

Речь идет о кабельных системах, поддерживающих всевозможные информационные системы: компьютерные, телефонные и телевизионные сети, системы пожарной и охранной сигнализации, а точнее об СКС или структурированных кабельных системах.

Согласно материалам из Википедии (ru.wikipedia.org), структурированная кабельная система (СКС) – основа информационной инфраструктуры предприятия, позволяющая свести в единую систему множество информационных сервисов разного назначения: локальные вычислительные и телефонные сети, системы безопасности, видео-наблюдения и т.д.

СКС представляет собой иерархическую кабельную систему здания или группы зданий, разделенную на структурные подсистемы. Она состоит из набора медных и оптических кабелей, кросс-панелей, соединительных шнуров, кабельных разъемов, модульных гнезд, информационных розеток и вспомогательного оборудования. Все перечисленные элементы интегрируются в единую систему и эксплуатируются согласно определенным правилам.

Проще говоря, СКС обеспечивает информационное пространство офиса.

Можно с уверенностью сказать, что СКС удовлетворяет всем четырем критериям отнесения СКС к объекту основных средств. В соответствии с п.4 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденного Приказом Минфина России от 30.03.2001 № 26н (далее – ПБУ 6/01), актив принимается организацией к бухгалтерскому учету в качестве основных средств, если одновременно выполняются следующие условия:

а) объект предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование;

б) объект предназначен для использования в течение длительного времени, т.е. срока продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

в) организация не предполагает последующую перепродажу данного объекта;

г) объект способен приносить организации экономические выгоды в будущем.

Принятие СКС к учету

Рассмотрим, каким образом объект принимается к учету.

В соответствии с п.7 ПБУ 6/01, основные средства принимаются к бухгалтерскому учету по первоначальной стоимости.

Первоначальной стоимостью основных средств, приобретенных за плату, признается сумма фактических затрат организации на приобретение, сооружение и изготовление, за исключением налога на добавленную стоимость и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством РФ).

Фактическими затратами на приобретение, сооружение и изготовление основных средств являются суммы, уплачиваемые в соответствии с договором поставщику, а также суммы, уплачиваемые за доставку объекта и приведение его в состояние, пригодное для использования; суммы, уплачиваемые организациям за осуществление работ по договору строительного подряда и иным договорам; суммы, уплачиваемые организациям за информационные и консультационные услуги, связанные с приобретением основных средств и т.д.

Напомним, что СКС состоит из набора медных и оптических кабелей, кросс-панелей, соединительных шнуров, кабельных разъемов, модульных гнезд, информационных розеток и вспомогательного оборудования, смонтированных в единую систему.

Типовые работы по монтажу СКС, в том числе, включают:

- установку кабельных каналов (коробов, лотков, гофротрубы, труб и т.п.);

- пробивку отверстий в стенах;

- прокладку кабеля в кабельных каналах;

- установку розеток;

- сборку и установку монтажного шкафа;

- установку и набивку патч-панелей и органайзеров.

По своему характеру перечисленные работы являются строительными работами («Общероссийский классификатор продукции по видам экономической деятельности» ОК 034-2007 (КПЕС 2002), утвержденный Приказом Ростехрегулирования от 22.11.2007 № 329-ст).

Указанные работы могут быть произведены подрядчиком на основании заключенного с ним договора подряда либо собственными силами организации. Рассмотрим оба варианта.

Выполнение работ по монтажу СКС подрядным способом

Договор на монтаж СКС может представлять собой договор подряда, предусматривающий выполнение работ из материалов заказчика или из материалов подрядчика. На практике также встречаются смешанные договоры, предусматривающие поставку материалов и оборудования (элементов СКС), а также их монтаж.

В случае если договор подряда предполагает использование материалов заказчика, материалы должны быть переданы для монтажа подрядчику. Оформляется эта операция актом передачи давальческих материалов в произвольной форме, поскольку форма акта не содержится в альбомах унифицированных форм первичной учетной документации.

Учет материалов, переданных подрядчику, ведется на субсчете 10-7 «Материалы, переданные в переработку на сторону».

В последующем, по факту приемки работ, стоимость материалов, а также стоимость работ по договору подряда формируют первоначальную стоимость СКС.

В случае если договором подряда предусмотрено использование материалов подрядчика, то стоимость работ включает в себя стоимость материалов.

Сдача-приемка работ удостоверяется Актом о приемке выполненных работ, составленным по форме № КС-2 (утверждена Постановлением Госкомстата от 11.11.1999 № 100). Форма № КС-2 применяется для приемки выполненных подрядных строительно-монтажных работ. На основании данных Акта о приемке выполненных работ заполняется Справка о стоимости выполненных работ и затрат (форма № КС-3).

Таким образом, сумма расходов на приобретение материалов, монтаж СКС, транспортные и иные расходы формируют первоначальную стоимость объекта основных средств.

В соответствии с Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению, утвержденными Приказом Минфина России от 31.10.2000 № 94н (далее – План счетов), для обобщения информации о затратах организации в объекты, которые впоследствии будут приняты к бухгалтерскому учету в качестве основных средств предназначен счет 08 «Вложения во внеоборотные активы».

Напомним, что в соответствии с абз.1 п.6 ст.171, абз.1 п.5 ст.172 Налогового кодекса РФ (далее – НК РФ), суммы налога на добавленную стоимость, предъявленные организации подрядчиками работ по монтажу СКС и поставщиками материалов, принимаются к вычету в полном объеме после принятия на учет соответствующих работ и материалов.

Выполнение работ по монтажу СКС собственными силами

При выполнении работ собственными силами, первоначальная стоимость СКС складывается из материалов, а также заработной платы и «зарплатных» налогов (единого социального налога, взносов в Пенсионный фонд РФ) работников, занятых на данном участке работ.

Списание материалов в производство производится на основании требования-накладной по форме № М-11 (утверждена Постановлением Госкомстата от 30.10.1997 № 71а «Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты, основных средств и нематериальных активов, материалов, малоценных и быстроизнашивающихся предметов, работ в капитальном строительстве»). На основании требования-накладной стоимость материалов, переданных в монтаж, списывается с кредита счета 10 «Материалы» в дебет счета 08 «Вложения во внеоборотные активы».

Также в дебет счета 08 «Вложения во внеоборотные активы» относится сумма затрат на заработную плату, ЕСН, взносов в Пенсионный фонд РФ в корреспонденции с кредитом счетов 70 «Расчеты с персоналом по оплате труда», 69 «Расчеты по социальному страхованию и обеспечению». Соответствующие записи производятся на основании расчетно-платежной ведомости и бухгалтерской справки.

Следует обратить внимание на то, что выполнение строительно-монтажных работ для собственного потребления образует объект налогообложения налогом на добавленную стоимость, в соответствии с пп.3 п.1 ст.146 НК РФ.

В соответствии с п.2 ст.159 НК РФ, налоговая база в рассматриваемом случае определяется как стоимость выполненных работ, исчисленная исходя из всех фактических расходов налогоплательщика на их выполнение.

Моментом определения налоговой базы, в соответствии с п.10 ст.167 НК РФ, является последнее число каждого налогового периода.

При этом с 1 января 2009 года суммы НДС, исчисленные организацией, принимаются к вычету на момент исчисления налоговой базы и не связаны с фактом уплаты налога, как это было ранее (абз.3 п.6 ст.171, абз.2 п.5 ст.172 НК РФ в редакции Федерального закона от 26.11.2008 № 224-ФЗ).

Сформированная первоначальная стоимость объектов основных средств

Сформированная первоначальная стоимость объектов основных средств, принятых в эксплуатацию и оформленных в установленном порядке, списывается со счета 08 «Вложения во внеоборотные активы» в дебет счета 01 «Основные средства» на основании Акта о приеме-передаче объекта основных средств (кроме зданий, сооружений) (форма № ОС-1, утвержденная Постановлением Госкомстата России от 21.01.2003 № 7 «Об утверждении унифицированных форм первичной учетной документации по учету основных средств»).

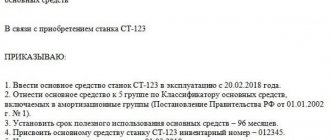

В соответствии с Постановлением Правительства РФ от 01.01.2002 № 1 «О классификации основных средств, включаемых в амортизационные группы», СКС включается в третью амортизационную группу – имущество со сроком полезного использования свыше 3 лет до 5 лет включительно («Средства кабельной связи и аппаратура провод-ной связи оконечная и промежуточная»).

Ремонт, модернизация, реконструкция и дооборудование СКС

В процессе эксплуатации СКС отдельные ее элементы могут изнашиваться, приходить в негодность. Кроме того, в организации может возникать необходимость в усовершенствовании или дооборудовании СКС.

В соответствии с п.26 ПБУ 6/01, восстановление объекта основных средств может осуществляться посредством ремонта, модернизации и реконструкции.

Разница между ремонтом и другими способами восстановления объектов основных средств заключается в том, что все виды ремонта (текущий и капитальный ремонт) относятся к текущим затратам, а реконструкция и модернизация — к капитальным.

При этом сама по себе реконструкция, модернизация могут и вовсе не быть связаны с восстановлением основного средства, а являться действием, направленным на усовершенствование СКС. Такой же цели отвечает дооборудование СКС.

Следует обратить внимание на то, что вопросы определения характера выполненных работ не регулируются законодательством о бухгалтерском учете. Кроме того, каждый случай проведения работ по модернизации, реконструкции, дооборудованию СКС достаточно уникален. Поэтому для правильной квалификации произведенных операций целесообразно получить заключение технических специалистов, отвечающих за работу СКС. Такими специалистами могут являться работники самой организации или подрядчики, осуществившие работы по монтажу.

Рассмотрим варианты учета в зависимости от того, какие работы произведены в отношении СКС.

Ремонт СКС

Ремонт относится к текущим затратам организации, расходы на его проведение не увеличивают первоначальную стоимость основного средства.

В соответствии с п.67 Методических указаний по бухгалтерскому учету основных средств, утвержденных Приказом Минфина России от 13.10.2003 № 91н (далее – Методические указания), расходы, связанные с ремонтом основного средства, отражаются на основании соответствующих первичных учетных документов по учету операций отпуска материальных ценностей (форма № М-11), начисления оплаты труда (расчетно-платежная ведомость), задолженности подрядчикам за выполненные работы по ремонту (акт сдачи-приемки выполненных работ) и других расходов.

Соответствующие операции отражаются в том отчетном периоде, в котором произведен ремонт. Отражение операций производится по дебету счетов учета затрат на производство в корреспонденции с кредитом счетов учета расчетов.

Также отметим, что в целях равномерного включения предстоящих расходов на ремонт объектов основных средств в затраты на производство отчетного периода организация может создавать резерв расходов на ремонт основных средств (п.69 Методических указаний).

В налоговом учете, в соответствии со ст.260, п.5 ст.272 НК РФ, расходы на ремонт основных средств, произведенные налогоплательщиком, рассматриваются как прочие расходы и признаются для целей налогообложения в том отчетном (налоговом) периоде, в котором они были осуществлены, в размере фактических затрат.

Для обеспечения в течение двух и более налоговых периодов равномерного включения расходов на проведение ремонта основных средств налогоплательщики вправе создавать резервы под предстоящие ремонты основных средств в соответствии с порядком, установленным ст.324 НК РФ.

Таким образом налоговый учет затрат на ремонт основных средств аналогичен бухгалтерскому.

О модернизации и реконструкции, а также частичной ликвидации СКС читайте в следующем номере журнала «Телеком-Партнер» № 12 (151) за декабрь 2009 года.

Амортизационные группы основных средств: как определять в 2020 году

Организация, приобретающая объекты основных средств, бывшие в употреблении (в том числе в виде вклада в уставный (складочный) капитал или в порядке правопреемства при реорганизации юридических лиц), в целях применения линейного метода начисления амортизации по этим объектам вправе определять норму амортизации по этому имуществу с учетом срока полезного использования, уменьшенного на количество лет (месяцев) эксплуатации данного имущества предыдущими собственниками. При этом срок полезного использования данных основных средств может быть определен как установленный предыдущим собственником этих основных средств срок их полезного использования, уменьшенный на количество лет (месяцев) эксплуатации данного имущества предыдущим собственником. Если срок фактического использования данного основного средства у предыдущих собственников окажется равным сроку его полезного использования, определяемому классификацией основных средств, утвержденной Правительством Российской Федерации в соответствии с настоящей главой, или превышающим этот срок, налогоплательщик вправе самостоятельно определять срок полезного использования этого основного средства с учетом требований техники безопасности и других факторов.

Обратите внимание => Как определить федеральную землю

Как определить группу и срок использования основного средства по ОКОФ

Вот алгоритм, чтобы определить амортизационную группу и срок использования:

Шаг 1.

Найдите в классификаторе ОК 013-2014 (СНС 2008) код, к которому относится ваше основное средство. Код указан в первой графе таблицы ОКОФ. Для быстрого и удобного поиска кода ОКОФ воспользуйтесь сервисом .

Чтобы быстро найти код, можно воспользоваться прямым и обратным ключами , утвержденными приказом Росстандарта от 21 апреля 2021 № 458 . Проверьте по ним, к какой группе относить основное средство по новому классификатору. В прямом ключе в первой и второй графах таблицы указаны коды и наименования основных средств по старому классификатору, а в третьей и четвертой графах — по новому классификатору.

Дальнейшие действия зависят от результата. Варианты могут быть следующие:

переходите к Шагу 2 (для вариантов 1 и 2) >>>

Если у вас один из этих двух вариантов, переходите к Шагу 2 (для вариантов 3 и 4) >>>

Шаг 2 (для вариантов 1 и 2).

Найдите код основного средства по ОКОФ в первой графе Классификации основных средств .

Шаг 2 (для вариантов 3 и 4).

Если в Классификации вам не удалось найти имущество, то срок полезного использования определите на основании рекомендаций изготовителя и (или) технических условий. Обычно это гарантийный срок или срок службы, прописанный в паспорте оборудования (изделия).

Также воспользуйтесь советом Минфина России из письма от 27 декабря 2021 № 02-07-08/78243 . Для новых объектов учета, которые до 1 января 2021 года числились в старом ОКОФ, а в новом — уже нет, организация может определить срок полезного использования самостоятельно. То есть с учетом рекомендаций производителя.

Важно.

Для объектов, которые ввели в эксплуатацию до 1 января 2017 года, менять сроки полезного использования нельзя. Новая Классификация распространяется только на основные средства, которые организация начала эксплуатировать после 31 декабря 2021 года. Поэтому если в старой и новой Классификации для одних и тех же объектов указаны разные сроки полезного использования, то основные средства, введенные в эксплуатацию до 1 января 2021 года, амортизируйте по прежним нормам. Это следует из писем Минфина России от 8 ноября 2021 № 03-03-РЗ/65124 и от 6 октября 2021 № 03-05-05-01/58129 .

Срок полезного использования по основным средствам, бывшим в эксплуатации, определяйте в особом порядке (см. Как рассчитать амортизацию основных средств, бывших в эксплуатации, в налоговом учете).

Ситуация: как определить в налоговом учете срок полезного использования основного средства: как любой срок, предусмотренный амортизационной группой, или как максимальный для амортизационной группы

Определяя период полезного использования основного средства, можно выбрать любой срок, соответствующий временному интервалу, который предусмотрен для той или иной амортизационной группы Классификацией .

В Налоговом кодексе нет ограничений. Наоборот, у организации есть возможность самостоятельно определять срок полезного использования (п. 1 ст. 258 НК РФ). Правомерность такого вывода подтверждается арбитражной практикой (см., например, постановление ФАС Западно-Сибирского округа от 3 сентября 2010 № А27-24526/2009).

Например, четвертая амортизационная группа включает в себя основные средства со сроком полезного использования свыше пяти лет до семи лет включительно. Организация установила, что приобретенный ею деревообрабатывающий станок относится к четвертой группе (код 330.28.49.12.119). При вводе станка в эксплуатацию организация вправе установить для него любой срок полезного использования в интервале от 61 до 84 месяцев включительно.

Ситуация: как определить в налоговом учете срок полезного использования основного средства, если он не предусмотрен в Классификации, а также отсутствуют технические условия и рекомендации производителя

В этом случае обратитесь с запросом в Минэкономразвития России.

По общему правилу устанавливать срок полезного использования основного средства организация должна так:

1. сначала нужно посмотреть в Классификацию , утвержденную постановлением Правительства РФ от 1 января 2002 № 1 . В этом документе основные средства объединены в 10 амортизационных групп в зависимости от срока их полезного использования и расположены в порядке возрастания этого срока (п. 3 ст. 258 НК РФ). Найдите наименование основного средства в Классификации и посмотрите, к какой группе оно относится. Для каждой группы — свои границы сроков;

2. если подходящего наименования основного средства вы не нашли в Классификации , то установите срок его полезного использования на основании рекомендаций изготовителя и (или) технических условий. Обычно это гарантийный срок или срок службы, которые прописывают в паспорте оборудования (изделия).

Такие правила установлены пунктами и статьи 258 Налогового кодекса РФ.

Если основное средство не упомянуто в Классификации , а техническая документация на него отсутствует, определить амортизационную группу и срок использования можно, обратившись с запросом в Минэкономразвития России. Такие рекомендации есть в письмах Минфина

ПРАВИТЕЛЬСТВО НОВОСИБИРСКОЙ ОБЛАСТИ

ПОСТАНОВЛЕНИЕ

Об утверждении перечня имущества, относящегося к объектам электросетевого хозяйства, и сооружений, являющихся их неотъемлемой технологической частью

В соответствии со статьей 8.11 Закона Новосибирской области от 16.10.2003 N 142-ОЗ «О налогах и особенностях налогообложения отдельных категорий налогоплательщиков в Новосибирской области» Правительство Новосибирской области

п о с т а н о в л я е т:

1. Утвердить прилагаемый перечень имущества, относящегося к объектам электросетевого хозяйства, и сооружений, являющихся их неотъемлемой технологической частью.

2. Контроль за исполнением постановления оставляю за собой.

3. Настоящее постановление распространяется на правоотношения, возникшие с 1 января 2013 года.

Губернатор области В.А.Юрченко

Как определить амортизационную группу по ОКОФ

- Длительность сроков, во время которых оборудование или имущество может исправно служить для осуществления целей работы фирмы, что определено отдельно или совместно с интересами системы налогообложения. Непосредственно она производит распределение имущественного комплекса по амортизационным группам, согласно классификатора вида и типа основного средства.

- Налоговое законодательство насчитывает десять групп амортизируемого имущества. Этот подход формирует проценты и величину отчислений на реконструкцию улучшение активов амортизационного типа имущества:

- от 1 года до 2х;

- два или три года;

- от трех до пяти лет;

- от пяти до семи лет;

- пятая от семи до десяти лет;

- десять — пятнадцать лет;

- пятнадцать — двадцати лет;

- от 25 до 30 лет;

- десятая – более 30 лет.