Уставной капитал представляет собой совокупность взносов учредителей организации. На основании его рассчитывается минимальный объем имущества компании. В ситуации финансового кризиса, непогашенных задолженностей УК используется для расчетов с кредиторами. Он гарантирует соблюдение интересов лиц, предоставляющих кредиты. Существует минимальный размер УК. Уменьшать его самолично нельзя. Все изменения должны проходить государственную регистрацию. Также вносятся соответствующие данные в ЕГРЮЛ.

На каком счете учитывается добавочный капитал и как он отражается в отчетности

Поскольку добавочный капитал — это собственные средства фирмы, а они по общим правилам учета относятся к пассивам организации, следовательно, ведение учета добавочного капитала должно осуществляться в разрезе пассивного счета.

Таким счетом является счет 83. Кредитовые операции по счету 83 означают, что добавочный капитал растет. Если запись сделана по дебету, то, напротив, это значит, что операция уменьшает добавочный капитал.

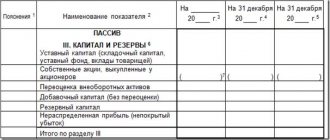

При составлении бухгалтерской отчетности компании на какую-либо определенную дату значение добавочного капитала также подлежит отражению в составе собственных средств фирмы. Для этого в балансе существует строка 1350 «Добавочный капитал без переоценки». В ней следует указать величину добавочного капитала, исключив из нее сумму выявленной положительной переоценки (дооценки) ОС.

Как это сделать на практике? Необходимо из общего сальдо по кредиту счета 83 вычесть величину, приходящуюся на выявленную ранее совокупную дооценку внеоборотных активов фирмы.

Обращаем внимание! В соответствии с п. 68 Положения № 34н каждая сумма, формирующая добавочный капитал, должна отражаться в учете отдельно. Следовательно, компании при осуществлении учета добавочного капитала ведут аналитику отдельных сумм, формирующих добавочный капитал, на раздельных субсчетах в разрезе счета 83. Поэтому общую сумму дооценки объектов ОС компания способна выявить, посмотрев на кредитовое сальдо по соответствующему субсчету счета 83.

Сумма переоценки ОС, в свою очередь, фиксируется в другой строке баланса, а именно в строке 1340.

О том, какие аспекты важно знать бухгалтеру при ведении учета иных частей собственного капитала компании, см. в статье «Порядок учета собственного капитала организации (нюансы)».

На практике, как было указано выше, существуют несколько возможных ситуаций, при которых добавочный капитал фирмы может быть сформирован или использован. При этом некоторые ситуации являются «зеркальными», т. е. при одних обстоятельствах увеличивают добавочный капитал, а при других — уменьшают.

Рассмотрим такие ситуации.

Итоги

Учет операций по вкладу в УК и его увеличению в целом несложный. Достаточно трудоемким может оказаться оформление процесса передачи имущества во вклад у учредителя, если объем этого имущества будет значительным.

Таким образом, корректное ведение учета добавочного капитала позволяет компании сгладить такие потенциально негативные ситуации, как выявление уценки внеоборотных активов, нехватка средств на выплату дивидендов участникам и др. Кроме того, существуют и иные направления возможного использования добавочного капитала компании.

По правилам бухгалтерского учета формирование и увеличение добавочного капитала отражается по кредиту счета 83, а его уменьшение — по дебету. Бухгалтерской службе компании важно помнить, что корректный учет возможен только в случае ведения детальной аналитики по каждой составной части добавочного капитала (куда входят суммы, идентичные по своей экономической природе) на соответствующем субсчете счета 83.

Предлагаем ознакомиться Прекращение уголовного дела и уголовного преследования

Способы уменьшения и соответствующие им проводки

Когда есть обязанность уменьшения, то ситуации делятся на две группы:

- Часть УК не является реально оплаченной и ее надо аннулировать. Это доли (акции), находящиеся в распоряжении хозобщества. Их учитывают на счете 81. При наступлении условий для уменьшения УК по ним делают проводку Дт 80 Кт 81.

- Деятельность юрлица убыточна или неэффективна, что показывает соотношение ЧА и УК. За счет уменьшения УК в этом случае перекрывают убыток или увеличивают на недостающую для выплаты доли в ООО сумму нераспределенную прибыль: Дт 80 Кт 84. По отношению к каждому участнику (акционеру) при этом произойдет соразмерное уменьшение его доли или номинальной стоимости акций.

При уменьшении по инициативе собственников возможны такие варианты:

- Участник выходит из ХТ, полностью забирая свою долю участия: Дт 80 Кт 75.

- Хозобщество выкупает на себя часть УК. Это могут быть полные доли выбывающих участников или определенное количество акций. Выкуп фиксируется проводкой Дт 81 Кт 75 (50, 51, 52). Затем эта часть УК аннулируется: Дт 80 Кт 81.

- Существующие доли или номинал акций уменьшают в необходимой пропорции. При таком способе разница в величине вклада в УК может остаться в распоряжении юрлица и станет его доходом: Дт 80 Кт 91. А может быть выплачена участникам (акционерам), и тогда это будет их доход: Дт 80 Кт 75. Если участник откажется получать такие суммы, то они также станут доходом юрлица: Дт 75 Кт 91.

Как уменьшение УК отражается на налогообложении ООО, узнайте в Путеводителе от КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Выплатить доход участникам будет невозможно, если:

- УК не оплачен или оплачен не полностью.

- Юрлицо имеет признаки банкротства.

- Дивиденды, уже объявленные к выплате, не выплачены или выплачены не полностью.

- Не выкуплены доли или акции, по которым имеется требование о выкупе.

Правовая база

В качестве юридической основы отражения хозяйственных фактов выступает закон 402-ФЗ «О бухгалтерском учете» от 06.12.11. Нормативный акт закрепляет общие принципы формирования отчетности. Следовать его положениям обязаны все участники делового оборота. Нюансы оформления, связанные с организационной структурой, регулируются положениями ФЗ-14 «Об ООО» от 08.02.98.

Большое значение имеют распоряжения Минфина, письма налоговой службы, инструкции Росстата, ПФР и ФСС РФ. Эти же ведомства утверждают унифицированные формы документов. Базовые принципы бухгалтерского учета перечислены в пятом пункте ПБУ 1/2008:

- Имущественная обособленность. Активы предприятия не являются собственностью учредителей. По обязательствам общества владельцы несут ответственность в пределах своих вкладов. Исключения составляют случаи умышленного доведения компании до состояния финансовой несостоятельности (ст. 3 закона 14-ФЗ).

- Непрерывность фиксации хозяйственных фактов. Учет ведется с момента создания фирмы и до ее исключения из государственного реестра (официальной ликвидации).

- Четкая последовательность. Отражение операций и хозяйственных событий осуществляется путем начисления (п. 5 ПБУ 1/2008). Ключевое значение имеет дата возникновения обязательств, а не фактический расчет. Кассовый метод применяется в налоговом, но не бухгалтерском учете.

Не стоит забывать и о прецедентах. Регулярно позиции Верховного и Конституционного судов России публикуют в открытых источниках. Разъяснения служат руководством при преодолении правовых пробелов.

Налоговые последствия уменьшения уставного капитала

Немало вопросов возникает у бухгалтеров, когда компания в обязательном или добровольном порядке в соответствии с решением учредителей уменьшает свой уставный капитал. Елена Горнева рассмотрела вопросы отражения в бухгалтерском и налоговом учёте данных операций как у общества, так и учредителей-организаций.

Общество вправе, а в ряде случаев обязано уменьшить свой уставный капитал (п. 1 ст. 20 Федерального закона от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью»). В нашей статье речь пойдёт о выплате участникам стоимости части вклада денежными средствами, а не имуществом. Начнём с учёта у общества при уменьшении уставного капитала.

Налог на прибыль

А) Общество обязано принять решение об уменьшении УК

Общество обязано принять решение об уменьшении уставного капитала общества до размера, не превышающего стоимости его чистых активов, если стоимость чистых активов общества останется меньше его уставного капитала по окончании финансового года, следующего за вторым финансовым годом или каждым последующим финансовым годом (пп. 1 п. 4 ст. 30 Федерального закона от 08.02.1998 № 14-ФЗ).

Так как уменьшение произойдёт в соответствии с требованиями законодательства, то суммы, на которые уменьшится уставный капитал, не признаются доходом общества (пп. 17 п. 1 ст. 251 НК РФ, Письмо Минфина России 17.09.2015 № 03-03-06/1/53369).

Б) Уменьшение УК в добровольном порядке

Если уставный капитал уменьшается в добровольном порядке (по решению учредителей) и при этом уменьшение уставного капитала не сопровождается соответствующей выплатой (возвратом) стоимости части вклада участникам общества, то, по мнению Минфина (со ссылкой на Определение ВАС РФ от 13.10.2009 № ВАС-11664/09), сумма уменьшения уставного капитала общества будет считаться внереализационным доходом общества и учитываться в целях налогообложения прибыли (Письмо Минфина России от 23.05.2014 № 03-03-РЗ/24777). Но если производятся выплаты (возврат) стоимости части вклада участникам, то доход у общества не возникает.

При этом сумма выплаченных участникам денежных средств не может быть признана в составе расходов, поскольку рассматриваемая выплата не соответствует требованиям пункта 1 статьи 252 НК РФ, так как не направлена на получение дохода.

В) Уменьшение УК путём погашения долей, принадлежащих обществу

Доля переходит к обществу, например, когда участник выходит из общества. Пунктом 2 статьи 24 Закона № 14-ФЗ определено, что в течение года со дня перехода доли или части доли в уставном капитале общества к обществу они должны быть по решению общего собрания участников общества:

- распределены между всеми участниками общества пропорционально их долям в уставном капитале общества;

- предложены для приобретения всем либо некоторым участникам общества и (или), если это не запрещено уставом общества, третьим лицам.

Не распределённая или не проданная в установленный указанной статьёй срок доля или часть доли в уставном капитале общества должна быть погашена, и размер уставного капитала общества должен быть уменьшен на величину номинальной стоимости этой доли или части доли (п. 5 ст. 24 Закона № 14-ФЗ).

В этом случае сумма, на которую общество уменьшит уставный капитал, обложению налогом на прибыль не подлежит (пп. 17 п. 1 ст. 251 НК РФ).

НДС

Уменьшение размера уставного капитала общества в рассматриваемых ситуациях не влечёт возникновение объекта обложения НДС (пп. 1 п. 2 ст. 146, пп. 1 п. 3 ст. 39 НК РФ).

Бухгалтерский учёт у общества при уменьшении уставного капитала

В соответствии с планом счетов для обобщения информации о состоянии и движении уставного капитала организации предназначен счёт 80 «Уставный капитал». Записи по счёту 80 производятся в случаях увеличения и уменьшения капитала лишь после внесения соответствующих изменений в учредительные документы организации.

А) Уменьшение уставного капитала в соответствии с требованиями законодательства РФ

При уменьшении УК по требованиям законодательства РФ о доведении величины уставного капитала до стоимости чистых активов, а также при недостаточности разницы между чистыми активами общества и его уставным капиталом для выплаты действительной стоимости доли (его части) участнику в бухгалтерском учёте делается проводка:

- Д80 «Уставный капитал» ‒ К84 «Нераспределённая прибыль (непокрытый убыток)» ‒ отражено уменьшение уставного капитала с целью доведения его величины до стоимости чистых активов.

Б) Уменьшение уставного капитала за счёт уменьшения номинальной стоимости долей в добровольном порядке

Закон не содержит норм, запрещающих выплачивать участникам денежные средства или передавать им иное имущество при уменьшении номинальной стоимости доли. Следовательно, указанная выплата может быть произведена по решению общего собрания участников (п. 1 ст. 32, пп. 2 п. 2 ст. 33 Федерального закона от 08.02.1998 № 14-ФЗ).

При уменьшении УК в добровольном порядке по решению общества с возвратом соответствующей части вклада участникам общества:

- Д80 «Уставный капитал» ‒ К75 субсчёт «Расчёты по вкладам в уставный капитал» ‒ отражено уменьшение уставного капитала с возвратом соответствующей части вклада участникам общества.

Затем по мере погашения задолженности перед учредителями делается запись:

Д75 субсчёт «Расчёты по вкладам в уставный капитал» ‒ К50 (51) ‒ выданы денежные средства в оплату долей участников.

Справочно. Поскольку сроки выплаты участникам (акционерам) общества денежных и иных средств при уменьшении уставного капитала не регламентированы законодательством, выплаты могут быть начаты и до внесения изменений в устав.

При уменьшении УК, по решению общества, с одновременным принятием решения об отказе возврата участникам стоимости соответствующей части вклада:

- Д80 «Уставный капитал» ‒ К75 субсчёт «Расчёты по вкладам в уставный капитал» ‒ отражено уменьшение уставного капитала за счёт участников;

- Д75 субсчёт «Расчёты по вкладам в уставный капитал» ‒ К91 ‒ признан прочий доход в сумме, не возвращённой участникам.

В) Уменьшение уставного капитала путём погашения долей, приобретённых у участников

Для учёта стоимости долей, приобретённых самим обществом, предназначен счёт 81 «Собственные доли».

При приобретении обществом долей в бухгалтерском учёте делают записи:

- Д81 «Собственные доли» ‒ К75 субсчёт «Расчёты по вкладам в уставный капитал» ‒ отражена задолженность по выплате участнику стоимости приобретённых у него долей;

- Д75 субсчёт «Расчёты по вкладам в уставный капитал» ‒ К50 (51) ‒ выплачены денежные средства за доли, выкупаемые у участников.

При уменьшении уставного капитала путём погашения долей принадлежащих обществу, по решению общего собрания, в бухгалтерском учёте делают проводки:

- К80 «Уставной капитал» – Д81 «Собственные доли» ‒ погашена номинальная стоимость долей, принадлежащих обществу;

- Д91 «Прочие расходы» ‒ К81 «Собственные доли» ‒ отражена разница между фактическими затратами на выкуп долей и номинальной стоимостью.

Иначе регулируется учёт у учредителя – юридического лица.

Налог на прибыль

Доходы в виде имущества, имущественных прав, которые получены в пределах вклада (взноса) участником общества при уменьшении уставного капитала, не учитываются при определении налоговой базы по налогу на прибыль (пп. 4 п. 1 ст. 251 НК РФ).

Необходимо отметить, что НК РФ не установлено, что понимается под вкладом (взносом) участника в целях применения нормы подпункта 4 пункта 1 статьи 251 НК РФ. Минфин России в своих разъяснениях указал, что под вкладом (взносом) участника следует понимать взносы в уставный капитал общества (как при его учреждении, так и при увеличении его уставного капитала) или в случае приобретения доли у других участников (Письмо минфина России от 17.03.2006 № 03-03-04/2/81).

Хотя указанные разъяснения касаются иных ситуаций, а именно выхода участника из общества и ликвидации общества, сделанный в нём вывод, по нашему мнению, применим и в случае оценки размера вклада при получении имущества в связи с уменьшением уставного капитала. Это обусловлено тем, что все перечисленные случаи предусмотрены подпунктом 4 пункта 1 статьи 251 НК РФ. Следовательно, доходы, полученные участником общества при уменьшении уставного капитала, не признаются для целей налогообложения прибыли в пределах внесённого им ранее вклада (как первоначального, так и дополнительных).

Бухгалтерский учёт у участника при уменьшении уставного капитала

В синтетическом бухгалтерском учёте участника отражается только уменьшение уставного капитала путём уменьшения номинальной стоимости доли и только в случае, если оно сопровождается получением участника соответствующих выплат.

Если ранее уставный капитал не увеличивался за счёт имущества общества, то на дату государственной регистрации изменений, внесённых в устав, необходимо сделать запись (п. 18 ПБУ 19/02, п. 6 ПБУ 1/2008 «Учётная политика организации»):

- Д76 «Расчёты по причитающимся дивидендам и другим доходам» ‒ К58-1 «Паи и акции» ‒ уменьшен вклад в уставный капитал.

Если ранее уставный капитал увеличивался за счет имущества общества, то причитающуюся выплату участник признаёт доходом от участия в другой организации (п. 7 ПБУ 9/99, п. 6 ПБУ 1/2008). На дату государственной регистрации изменений, внесённых в устав, необходимо сделать следующую запись:

- Д76 «Расчёты по причитающимся дивидендам и другим доходам» ‒ К91-1 «Прочие доходы» ‒ отражена задолженность по выплате в связи с уменьшением уставного капитала в сумме, на которую ранее была увеличена номинальная стоимость доли за счёт имущества общества.

Уменьшение уставного капитала путём уменьшения номинальной стоимости долей без осуществления выплат участникам или путём погашения долей, принадлежащих обществу, в учёте участника бухгалтерскими записями не отражается, потому что в результате такого уменьшения уставного капитала происходят лишь изменения в структуре собственного капитала ООО.

Если учредитель ‒ нерезидент

Как нами было отмечено выше, при расчёте налога на прибыль не учитываются доходы в виде имущества и имущественных прав, полученных участником в пределах его вклада при уменьшении уставного капитала в соответствии с законодательством РФ (пп. 4 п. 1 ст. 251 НК РФ).

Однако при добровольном его уменьшении у участников, являющихся юридическими лицами, возникает облагаемый доход. О получении такого дохода можно говорить в случае, когда дочерняя компания выплачивает им разницу между первоначальной и новой стоимостью доли. Если таких выплат не производится, облагаемого дохода у участников или акционеров при добровольном уменьшении уставного капитала также не возникает (ст. 41 НК РФ).

В соответствии со статьёй 7 НК РФ, если международным договором Российской Федерации, содержащим положения, касающиеся налогообложения и сборов, установлены иные правила и нормы, чем предусмотренные НК РФ и принятыми в соответствии с ним нормативными правовыми актами о налогах и сборах, применяются правила и нормы международных договоров РФ.

Рассмотрим на примере.

Компания из Нидерландов получила доход в виде выплаты, произведённой в результате уменьшения уставного капитала российской организации. Каковы налоговые последствия?

Между Правительством РФ и Правительством Королевства Нидерландов заключено Соглашение об избежании двойного налогообложения доходов и имущества (далее – Соглашение).

При применении международных договоров Российской Федерации по вопросам налогообложения следует учитывать комментарии к Модельной конвенции Организации экономического сотрудничества и развития по налогам на доход и капитал, на основе которой заключаются соглашения об избежании двойного налогообложения с иностранными государствами.

Согласно пункту к статье 10 «Дивиденды» Модельной конвенции выплаты, рассматриваемые в качестве дивидендов могут включать не только распределение прибыли на основе решения, принимаемого на ежегодных собраниях акционеров компании, но также иные выплаты в денежной форме или имеющие денежный эквивалент, такие как премиальные акции, премии, ликвидационные выплаты и скрытое распределение прибыли.

Таким образом, доход в виде выплат, производимых участникам в результате уменьшения уставного капитала российского общества, не превышающих вклад общества в уставный капитал, квалифицируется как «Другие доходы» в соответствии с нормами соглашений об избежании двойного налогообложения (Письмо Минфина России от 17.11.2016 № 03-08-05/67758).

Согласно пункту 1 статьи 21 «Другие доходы» Соглашения виды доходов резидента одного договаривающегося государства, независимо от источника их возникновения, о которых не говорится в предыдущих статьях настоящего Соглашения, подлежат налогообложению только в этом государстве.

То есть доход резидента Нидерландов в виде выплат, производимых участнику в результате уменьшения уставного капитала, не облагается налогом на прибыль в РФ.

А чтобы российская организация не удерживала налога на прибыль в качестве налогового агента с доходов полученных резидентом Нидерландов (если сумма выплачивается в пределах первоначального вклада), последний должен предоставить необходимые документы для подтверждения своего резидентства (п. 1 ст. 312 НК РФ).

Доход в виде выплат, производимых в адрес иностранного юрлица в результате уменьшения уставного капитала российской организации в части превышения суммы взноса этого иностранного участника в уставный капитал, должен быть квалифицирован как дивиденды для целей налогообложения и подлежать налогообложению у источника по ставке, установленной Соглашением.

Если получатель имеет фактическое право на дивиденды, то взимаемый российской организацией налог не должен превышать (п. 2 ст. 10 Соглашения):

a) 5 % от общей суммы дивидендов, если фактическим владельцем дивидендов является компания (иная, чем партнёрство), прямое участие которой в капитале компании, выплачивающей дивиденды, составляет не менее 25 % и которая инвестировала в неё не менее 75 000 экю или эквивалентную сумму в национальной валюте договаривающихся государств;

б) 15 % от общей суммы дивидендов во всех других случаях.

Надеемся, что статья поможет вам учесть все нюансы учёта, а также нормы международных актов, если учредителем будет принято решение об уменьшении уставного капитала.

Правила бухгалтерских проводок

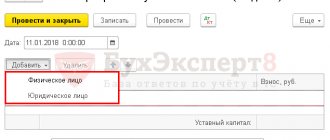

Постановка учета начинается с оформления учредительских взносов. Информацию отражают по дебету и кредиту. Основным бухгалтерским счетом становится «Уставный капитал» (№ 80). Сальдо по нему считается пассивом и отражается в третьем разделе баланса. Итоговое значение по этому счету должно соответствовать учредительным документам общества.

До фактической оплаты взносов собственниками задолженность формируется на счете № 75. Впоследствии здесь отражают операции по исполнению участниками своих обязательств. При необходимости бухгалтер открывает дополнительные счета. Так, транзакции по формированию, увеличению или уменьшению капитала относят к подгруппе – 75.1. Выплату же дивидендов фиксируют на субсчете 75.2.

Правила оформления учредительских взносов зависят от формы поступлений.

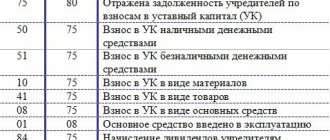

| Содержание операции | Дебет | Кредит |

| Регистрация общества с уставным капиталом (задолженность учредителей по взносам) | 75 | 80 |

| Внесение денежного вклада участником на расчетный счет | 51 | 75.1 и 75 |

| Оплата взноса в кассу предприятия | 50 | 75.1 и 75 |

| Передача в качестве вклада имущества (основного средства, материалов, прочих ценностей) | 08, 10, 11, 41, 21, 67, 58, 66, 97 | 75.1 и 75 |

Дт 01 Кт 83.

Дт 83 Кт 02.

Дт 83 Кт 01.

Дт 02 Кт 83.

Дт 91-2 Кт 01.

Дт 01 Кт 91-1.

Примеры

Когда уменьшают УК?

Уставный капитал (УК) – понятие, присущее коммерческим организациям: хозобществам (ПАО, АО, ООО), хозтовариществам (ХТ), ГУП и МУП (УП). Наименьшая величина УК закреплена законодательно (кроме ХТ, в которых таких ограничений нет):

- для ПАО – 100 000 руб.;

- для АО и ООО – 10 000 руб.;

- для ГУП – 5 000 МРОТ;

- для МУП – 1 000 МРОТ.

При этом МРОТ равен величине, установленной на дату регистрации УП.

У собственников перечисленных юрлиц есть право на уменьшение УК по собственной инициативе, а в некоторых ситуациях такую процедуру обязывает проводить законодательство. Однако в любом случае УК не может стать ниже наименьшей его величины (на дату регистрации изменений в учредительных документах по УК при добровольном уменьшении и на дату регистрации юрлица при уменьшении по обязанности). Если же это произошло, то юрлицо ликвидируют. У ГУП и МУП, попадающих в ситуацию обязательного уменьшения (когда УК больше, чем значение чистых активов (ЧА), но при уменьшении до ЧА УК станет меньше, чем нужно по закону), на исправление положения есть 3 месяца с окончания года, по итогам которого это положение создалось.

По принятому собственниками решению уменьшение возможно, когда:

- Меняется организационно-правовая форма юрлица, и новая форма допускает наличие меньшего значения УК.

- Собственники приняли такое решение. Поскольку при добровольном уменьшении возможна выплата им дохода, эта процедура может расцениваться как аналог начисления дивидендов.

Обязанность уменьшения УК возникает в таких ситуациях:

- У ПАО, АО или ООО есть неоплаченные или нераспределенные доли (или непроданные акции первичной эмиссии) или же выкупленные хозобществом доли (акции), которые не удалось продать в течение года.

- В ПАО, АО или ООО на протяжении 2 лет, а в УП – по итогам года величина УК оказывается больше расчетного значения ЧА.

- Из ООО выходит участник, и ему нужно выплатить его долю по ее реальной стоимости, а разницы между ЧА и УК для этого мало.

Независимо от причины уменьшения УК перед этим нужно сделать следующее:

- Известить ИФНС.

- Дважды за месяц опубликовать сообщение об этих намерениях, предназначенное для кредиторов, которые вправе потребовать оплаты им долгов.

- Зарегистрировать конвертацию акций или погашение их количества в СБРФР (для ПАО и АО).

- Проконтролировать, чтобы в результате процедуры уменьшения по инициативе собственников УК не оказался больше ЧА.

Краткий вывод

Бухгалтерский учет компании начинается с отражения фактов формирования уставного капитала. Отдельными проводками фиксируется внесение денежных средств, ценных бумаг, имущества. Содержание записей зависит от способа передачи вклада, его типа и других аспектов. Взносы каждого участника оформляют индивидуально.

Уменьшение УК ООО возможно путем снижения стоимости долей без изменения их размера либо путем погашения долей с изменением их размера, но без корректировки стоимости.

При этом причиной данной процедуры может быть как собственное желание общества, так и требования закона.

Процедура в обязательно порядке проводится через налоговый орган, где вносятся изменения в Устав и в ЕГРЮЛ.

За внесенные изменения уплачивается пошлина в размере 800 руб.

| Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно: 7 (499) 938-43-28 — Москва — ПОЗВОНИТЬ 7 Санкт-Петербург -ПОЗВОНИТЬ 7 Другие регионы — ПОЗВОНИТЬ Это быстро и бесплатно! |

Основная информация

Существует два порядка сокращения капитала:

Вне зависимости от порядка внесения изменения не должны противоречить закону. В частности, минимальный размер УК составляет не менее 10 тысяч рублей. Ниже этой отметки объем капитала быть не должен.

Уменьшение размеров капитала при добровольном порядке выполняется за счет сокращения номинальной стоимости долей учредителей. Однако соотношение долей не меняется, так как происходит перераспределение.

ВАЖНО! Уменьшение УК в добровольном порядке не может являться методом избегания ответственности компании перед кредиторами. В частности, организация не может таким способом избежать оплаты своих задолженностей. О рассматриваемых изменениях нужно уведомить кредиторов, перед которыми есть досрочные обязательства. Факт наличия уведомления нужно подтвердить.

Сократить размер капитала можно и за счет денег, и за счет имущества. К примеру, УК организации составляет 10 тысяч рублей. Новый учредитель внес свой взнос в имущество компании в форме производственного строения. Однако предпринимательский проект начал приносить одни убытки. В связи с этим учредитель принял решение об изъятии своего взноса. Бухгалтер должен заняться оформлением выбытия основного средства. Затем производится списание стоимости строения с бухучета. При этом нужно составить акт о приеме-передаче объекта ОС.

ВНИМАНИЕ! С суммы выбытия объектов, которые передаются учредителям, вычитается НДФЛ. Учредитель, в свою очередь, получает доход, облагаемый налогом. Данное правило указано в письме Минфина от 26.08.2016. Однако учредитель получает возможность предоставления налогового вычета на сумму трат, сопутствующих приобретению прав на имущество. Рассматриваемое правило оговорено 220 статьей НК РФ.

Можно ли уменьшить УК ООО?

Да, общество с ограниченной ответственностью может уменьшить величину своего уставного капитала.

Статья 20 Закона №14-ФЗ в ред. от 23.04.2018 позволяет организациям снижать уровень своего капитала, при этом устанавливает причины для проведения данной процедуры.

Согласно указанной статье, ООО может само инициировать уменьшение фонда, а может и действовать в связи с необходимостью соблюдения законодательства РФ.

Снижение величины фонда влечет за собой обновление учредительных документов, поэтому процедура в обязательном порядке проходит через налоговый орган.

Примеры

Рассмотрим пример сокращения размера УК методом уменьшения номинальной стоимости. Общество включает в себя двух участников. УК составляет 500 тысяч рублей. Соотношение долей:

- Иванов И. И. владеет долей в размере 80% от капитала. Она составляет 400 тысяч рублей.

- Петров В. В. владеет долей в размере 20%. Она составляет 100 тысяч рублей.

Было принято решение о сокращении размера УК в два раза. По итогам он должен составить 250 тысяч рублей. Однако при выполненных изменениях важно сохранить изначальное процентное соотношение. После проведения изменений размер долей составит:

- Иванов И. И. будет по-прежнему владеть 80% от УК, однако размер его доли составит 200 тысяч рублей.

- Петров В. В. будет владеть 20% от капитала, размер доли составит 50 тысяч рублей.

Сохранение соотношения долей регламентировано 20 статьей закона «Об ООО».

Рассмотрим другую ситуацию. Участник вышел из состава общества. Его доля перешла ООО. УК равен 1 миллиону. Распределен в следующем соотношении:

- Доля ООО – 20% от капитала (200 тысяч рублей).

- Доля Сидорова А. А. – 40% от капитала (400 тысяч рублей).

- Доля Мещерикова В. В. – 40% (400 тысяч рублей).

Размер УК сокращается на стоимость доли ООО. То есть после изменений он составит 800 тысяч рублей. Выполняется увеличение соотношения долей участников. Теперь они будут составлять не 40%, а 50%.