Не имеет значения, в каком статусе вы находитесь: индивидуальный предприниматель или юридическое лицо. Правила для всех одинаковые: выплачиваете доходы физлицам – начисляете зарплатные налоги и перечисляете их в бюджет.

Не имеет значения и то, как вы наняли физлицо – в штат по трудовому договору, или по гражданско-правовому договору на оказание услуг или выполнение работ. И в том, и в другом случае, обязанности у нанимателя в части налогообложения доходов одинаковые.

Расчитайте и оплатите взносы за сотрудников онлайн Попробовать бесплатно

НДФЛ и страховые взносы

Начнем с подоходного налога. Его ставка при выплате зарплаты составляет 13%. Сам налог удерживается из выплат в пользу работника, поэтому напрямую фискальную нагрузку бизнесмен не несет.

Однако на работодателя возложено исполнение функций налогового агента, т.е. обязанность исчислять, удерживать и перечислять НДФЛ в бюджет. Следовательно – для этого нужно выделить специалиста (а в крупных компаниях – и целое подразделение), оборудовать рабочие места, платить зарплату и нести другие расходы, связанные с персоналом.

За ошибки и нарушения сроков к налоговым агентам применяются штрафы, а если речь идет о крупных суммах – и уголовное преследование. Поэтому НДФЛ тоже относится к налоговой нагрузке на бизнес, хотя формально работодатель и не тратит свои средства на его уплату.

На выплаты в пользу работников начисляются обязательные страховые взносы. Для этой категории платежей существует ряд льгот и «особых» вариантов, но в общем случае применяются следующие ставки (ст. 425 НК РФ):

- Пенсионное страхование – 22%.

- Обязательное социальное страхование – 2,9%.

- Обязательное медицинское страхование – 5,1%.

В целом ставка по перечисленным страховым взносам составляет 30%.

Кроме них, существует и «специфический» вид обязательных взносов – страхование от несчастных случаев на производстве. Он регулируется отдельным законом от 24.07.1998 № 125-ФЗ. Тарифы «несчастных» страховых взносов существенно зависят от вида деятельности. В зависимости от того, насколько опасны производственные или иные процессы, связанные с бизнесом, ставка может составлять от 0,2% до 8,5%. Но для большинства отраслей ее величина не превышает 1-2% (закон от 22.12.2005 № 179-ФЗ).

В дальнейших расчетах для простоты будем использовать только «основную» ставку страховых взносов – 30% от фонда оплаты труда (ФОТ).

Компенсация за «клиент-банк»

С развитием информационных систем применение «клиент-банка» представляется естественным процессом. Для оперативной работы банкиры предоставляют подобные услуги. В их экономической оправданности нет сомнений. Ст. 346.16 НК РФ показывает на допустимость взятия в расход банковских услуг в порядке, оговоренном в ст. 265 НК РФ. Подп. 15 п. 1 этой статьи буквально указывает на допустимость принятия в расходы услуг банка, вытекающих из применения электронных систем передачи документов от банкиров к заказчику и обратно.

НДС

Казалось бы – при чем тут НДС? Ведь базой по этому налогу является добавленная стоимость, а вовсе не ФОТ. Но не будем торопиться…

Предположим, бизнесмен работает «в ноль», т.е. выручка (В) соответствует затратам (З). НДС в общем случае начисляется на весь полученный доход. А «входной» налог берется к вычету только с приобретенных товаров, услуг и т.п. по которым поставщики выписали счета-фактуры.

Но ведь себестоимость состоит не только из «внешних» закупок, она включает в себя ФОТ и начисленные с него взносы. Естественно, никаких счетов-фактур на зарплату не выписывается, поэтому получается, что облагаемая база по НДС формируется именно за счет ФОТ и начислений на него.

З = П + ФОТ х 1,3, где

П – стоимость приобретенных у поставщиков товаров (услуг), облагаемых НДС

НДС = В х 20% – П х 20%

Т.к. В = З, то

НДС = (П + ФОТ х 1,3) х 20% — П х 20%

НДС = ФОТ х 1,3 х 20% = ФОТ х 26%

Получается, что НДС можно тоже считать налогом с ФОТ, причем в данном случае его «ставка» равна 26%.

Оплата пособия по временной нетрудоспособности

Упрощенцы выплачивают пособия по временной нетрудоспособности своим сотрудникам в порядке, установленном Федеральным законом от 29 декабря 2006 года № 255-ФЗ.

Пособие за первые три дня болезни работника выплачивают за счет собственных средств, а с четвертого дня – за счет ФСС (п. 1 ч. 2 ст. 3 Закона № 255-ФЗ). Лицам, добровольно уплачивающим взносы в ФСС, фонд оплачивает пособия за все дни нетрудоспособности.

Сумма пособия по временной нетрудоспособности зависит от страхового стажа работника. Ее рассчитывают по формуле:

Заработок работника, облагаемый взносами в ФСС РФ, за два расчетных года

Нагрузка на ФОТ при общей системе и УСН «Доходы минус расходы»

Эти налоговые режимы объединены вместе, т.к. порядок расчета «основного» налога у них похож. В обоих случаях из выручки вычитаются затраты, а с полученной разницы берется налог.

То, что при общей системе (ОСНО) выручка считается по отгрузке, а при УСН -по оплате, в данном случае неважно. Если рассматривать не 1-2 месяца, а деятельность в целом, то эта разница нивелируется.

ОСНО предусматривает уплату налога на прибыль по ставке 20%.

ФОТ и взносы с него являются затратами, поэтому они уменьшают облагаемую базу и сумму налога.

Т.е. налог на прибыль будет меньше на

ФОТ х 1,3 х 20% = ФОТ х 26%

Т.е. можно сказать, что налог на прибыль в смысле нагрузки на ФОТ «компенсирует» НДС. Поэтому общая «стоимость» начисленной зарплаты при ОСНО будет равна 30% плюс «несчастные» страховые взносы в зависимости от отрасли.

При УСН «Доходы минус расходы» НДС отсутствует, а налоговая ставка без учета льгот составляет 15%.

Поэтому экономия за счет «упрощенного» налога будет частично компенсировать нагрузку по страховым взносам.

ФОТ х 1,3 х 15% = ФОТ * 19,5%

В итоге бизнесмен на данном спецрежиме заплатит с начисленного ФОТ 10,5%

(30% страховых взносов минус 19,5% экономии на «упрощенном» налоге)

Инкассация и РКО

Затраты, вытекающие из сопровождения проводимых расчетов, а также связанные с инкассацией и пересчетом принимаемых денег, их доставкой в отделение банка являются затратами, уменьшающими базу для УСН. Для признания данного вида расхода стоимость услуг инкассации и РКО фиксируется в договоре, заключенном с банковским учреждением.

Оплата покупателя по эквайрингу зачисляется в доход упрощенца в полной сумме с учетом банковской комиссии в момент зачисления средств на расчетный счет продавца. А можно ли зачесть в расход для УСН эту комиссию? Да, можно. Основание — подп. 24 п. 1 ст. 346.16 НК РФ (как комиссионные, агентские вознаграждения).

Список издержек, снижающих базу по «упрощенному» налогу, изложен в п. 1 ст. 346.16 НК РФ. Расходы на банковские услуги приведены в подп. 9 п. 1 ст. 346.16 НК РФ — они представлены в виде процентов, оплаченных за займы и кредиты, или комиссий за услуги кредитных учреждений.

Услуги банкиров, которые снижают базу по «упрощенному» налогу, даны в ст. 5 закона от 02.12.1990 № 395-1. Банковские услуги к ним относятся, но в определенном перечне. Банковские комиссионные при УСН берут в расходы в момент фактической оплаты на основании подтверждающей первички.

Пример 2

Выручка составляет 1000 тыс. руб., затраты без учета ФОТ — 500 тыс. руб., ФОТ – 100 тыс. руб., страховые взносы – 30 тыс. руб.

«Упрощенный» налог без учета ФОТ будет равен

УСН1 = (1000 – 500) х 15% = 75 тыс. руб.

С учетом ФОТ

УСН2= (1000 — 630) х 15% = 55,5 тыс. руб.

Таким образом, налог снизился на 75 — 55,5 = 19,5 тыс. руб.

Итоговая дополнительная фискальная нагрузка вследствие выплаты ФОТ

ДН = 30 – 19,5 = 10,5 тыс. руб., или 10,5% от суммы ФОТ.

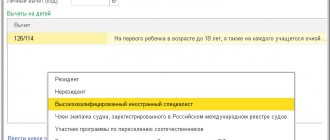

Учимся начислять зарплату при совмещении режимов УСН-ЕНВД (1С:Бухгалтерия 8.3, редакция 3.0)

Уроки по 1С Бухгалтерия 8 >> Зарплата и кадры

2017-04-11T14:31:41+00:00

| Статья устарела и требует переработки? |

Сегодня мы научимся правильно начислять заработную плату в 1С:Бухгалтерии 8.3 (редакция 3.0) при совмещении режимов.

Ситуация. Мы, , находимся на УСН + ЕНВД.

У нас есть:

- Небольшой магазинчик для продажи фото аксессуаров. Продавцом в этом магазине работает Семён Семёныч. Эта деятельность компании полностью на ЕНВД. Оклад продавца 15000 рублей, отнесём эти расходы на продажу (счёт 44):

| Оклад 15000. Полностью на ЕНВД. Счёт затрат 44.01. |

- В этом же магазине услуги фотографа оказывает замечательный Владимир Петрович. Эта деятельность компании полностью на УСН. Оклад фотографа 35000 рублей, отнесём эти расходы на основное производство (счёт 20):

| Оклад 35000. Полностью на УСН. Счёт затрат 20.01. |

- И, наконец, гроза сотрудников, всеми любимый директор Юрий Викторович. Его оклад составляет 50000 рублей и должен распределяться поровну между УСН и ЕНВД как общехозяйственные расходы (счёт 26):

| Директор Юрий Викторович | Оклад 50000. 50% на ЕНВД, 50% на УСН. Счёт затрат 26. |

Внимание, это урок — вы можете повторять все мои действия в копии своей базе.

Итак, поехали!

Нагрузка на ФОТ при УСН «Доходы», ЕНВД и патентной системе

Эти три специальных режима похожи тем, что при расчете налоговой базы не учитываются затраты. Т.е. экономии за счет ФОТ и взносов, аналогичной описанным выше вариантам, здесь не будет. Но с другой стороны – здесь отсутствует и НДС.

Однако при УСН «Доходы» и «вмененке» можно вычитать начисленные страховые взносы из итоговой суммы налога в пределах ее половины (ст. 346.21, 346.32 НК РФ). Поэтому при определенных условиях нагрузка на ФОТ для данных спецрежимов может вообще «обнулиться».

Ставка для УСН «Доходы» равна 6%. Следовательно, вычет по взносам возможно применять в пределах 3% от выручки. Т.е. начисленные взносы можно полностью использовать для вычета, если

ФОТ х 30% <= В х 3%

ФОТ <= В х 10%

Таким образом, если при УСН «Доходы» заработная плата составляет менее 10% от выручки, то бизнесмен вообще не несет фискальной нагрузки на ФОТ.

Банковские операции, относимые на расходы

В соответствии с вышеупомянутым законом к издержкам, вызванным проведением банковских операций, имеют отношение следующие:

Кроме основных банковских операций в ст. 5 закона № 395-1 дан список услуг кредитных организаций, которые согласно все тому же письму Минфина дозволено принять в расход:

Принимаемые издержки обязаны подтверждаться соответствующей первичкой. К налоговому учету их берут в момент оплаты (п. 2 ст. 346.16 НК РФ).

Все иные траты, возникающие в ходе взаимодействия с банками, не упомянутые выше, взять в расход для расчета «упрощенного» налога нельзя. Остановимся на отдельных услугах кредиторов, которые вызывают вопросы при принятии в виде затрат для УСН.

Пример 3

Сумма выручки – 1000 тыс. руб., ФОТ – 80 тыс. руб. Общая сумма взносов с ФОТ будет равна

ВЗ = 80 х 30% = 24 тыс. руб.

«Упрощенный» налог равен

УСН = 1000 х 6% = 60 тыс. руб.

Т.к. 24 тыс. руб. – это меньше, чем 50% от 60 тыс. руб., то взносы полностью вычитаются из суммы налога.

Аналогичный расчет можно провести для ЕНВД, подставив в формулу 7,5% (т.к. базовая ставка по ЕНВД – 15%). Вместо выручки в данном случае берется вмененный (т.е. заранее установленный) доход, что существенно упрощает прогнозирование.

ФОТ х 30% <= ВД х 7,5%

ФОТ <= ВД х 25%

Итак, для ЕНВД взносы с зарплаты полностью «покрываются» льготой, если общий ФОТ не превышает 25% вмененного дохода.

Сравнение способов выплаты зарплаты

Если Вы оформили ИП и имеете сотрудников в штате, то выплачивать им зарплату Вы можете на банковскую карту или наличными. Способ оплаты должен быть зафиксирован внутренними нормативными документами. Но даже в случае, если в трудовом договоре указано о том, что сотрудник получает зарплату на карту, последний вправе требовать выплату денег наличными.

Ниже в таблице мы сравним порядок выплаты средств наличными и на карту, а также рассмотрим необходимые документы и проводки в учете.

| Показатель | Выплата наличными | Безналичный расчет |

| Процедура | На основании произведенного расчета Вы можете выдать сотруднику причитающуюся ему сумму зарплаты наличными. Если Вы не имеете в штате кассира, то выдавайте деньги самостоятельно как руководитель ИП. | Если Вы решили выдавать зарплату сотрудникам в безналичной форме, то Вам необходимо предварительно заключить договор с банком. Кредитное учреждение берет на себя обязательства по эмиссии карт и их обслуживанию. В день выдачи зарплаты банк перечисляет средства сотрудникам на банковский счет согласно предоставленных Вами платежных документов. |

| Документы | Если Вы выдаете деньги одному сотруднику, то для этого можно оформить расходный ордер. Если зарплату в кассе получают несколько сотрудников, то для этого целесообразно составить расчетно-платежную ведомость. Получая деньги, сотрудник обязан расписаться в платежном документе как получатель. | Для выплаты средств на карту сотрудника предоставьте в банк платежный документ. Если Вы перечисляете деньги нескольким сотрудникам, то Вам также понадобиться реестр с указанием ФИО работников, номерами платежных карт (расчетных счетов) и сумм к выплате. Документы в банк следует подавать заблаговременно, но с указание даты выплаты. Связано это с тем, что банки могут перечислять деньги не в тот же день, а например, на следующий. Целесообразно производить выплату зарплаты через тот банк, в котором открыты счета сотрудников, это существенно ускорит процедуру выплаты. |

| Проводки | При выдаче денег из кассы сделайте проводку: Дт 70 Кт 50. Если Вы выдаете депонированную зарплату, то отразите операцию так: Дт 76.4 Кт 50. | Если средства выплачиваются через банк, в котором открыты счета работников, то выплату отразите так: Дт 76 Кт 51 – перевод денег в счет зарплаты; Дт 70 Кт 76 – деньги зачислены на картсчета работников. Если Вы перечисляете зарплату через другой банк, то выплату отразите так: Дт 70 Кт 51. |

Пример 4

Сумма вмененного дохода – 1000 тыс. руб., ФОТ – 300 тыс. руб. Общая сумма взносов с ФОТ будет равна

ВЗ = 300 х 30% = 90 тыс. руб.

«Вмененный» налог равен

ЕНВД = 1000 х 15% = 150 тыс. руб.

Т.к. 90 тыс. руб. – это больше, чем 50% от 150 тыс. руб., то взносы вычитаются из суммы налога частично, в сумме 75 тыс. руб.

Таким образом, «оставшаяся» фискальная нагрузка на ФОТ составляет 5% от его суммы ((90 – 75) / 300).

Что же касается патента, то при этом спецрежиме никакие вычеты, связанные с ФОТ, не предусмотрены, НДС также не платится. Поэтому фискальная нагрузка на зарплату составит 30% плюс «несчастные» взносы.

Зарплату отнесли к расходам периода ее начисления

Если вы применяете метод начисления, признавать зарплату в качестве расхода нужно в том месяце, в котором вы произвели окончательный расчет с работниками. Даже если указанный месяц не совпадает с месяцем, за который рассчитана зарплата! Так толкуют нормы Налогового кодекса РФ в Минфине России. Оплату отпуска, который начался в одном месяце, а закончился в следующем, вы должны учесть в расходах обоих месяцев пропорционально количеству дней отдыха, приходящихся на каждый месяц.

Письмо Минфина России от 20.08.07 № 03-03-06/2/156 КАК УЧЕСТЬ ЗАРПЛАТУ

Комментируемое письмо заинтересует тех, кто в целях налогообложения прибыли применяет метод начисления. Во-первых, специалисты Минфина России считают, что нельзя учитывать в расходах выданный работникам аванс*. И, во-вторых, зарплату нужно относить на расходы месяца, в котором она фактически начислена. При этом месяц, за который начислена зарплата, не важен!