Упрощенный вариант бухгалтерской отчетности для субъектов малого бизнеса разработан в соответствии с принципами регулирования бухгалтерского учета, регламентированными ФЗ №402-ФЗ «О бухгалтерском учете». В частности, к ним относится упрощение способов ведения бухгалтерского учета и содержания форм бухгалтерской отчетности для субъектов малого предпринимательства.

Можно констатировать тот факт, что за последние годы в России произошли значительные изменения структуры и содержания форм бухгалтерской финансовой отчетности. Они связаны с изменением статей бухгалтерского баланса, отчета о финансовых результатах, отчета о движении денежных средств, отдельных пояснений к ним. Одним из нововведений в 2012 году является изменение форм бухгалтерской отчетности для субъектов малого бизнеса [8]. При этом на средний бизнес новые упрощенные формы отчетности не распространяются. В таблице 1 и 2 представлены формы бухгалтерского баланса и отчета о финансовых результатах, рекомендуемые Министерством финансов РФ для предприятий малого бизнеса.

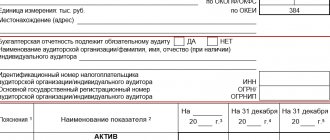

Таблица 1. Форма бухгалтерского баланса для субъектов малого бизнеса, тыс. руб.

| Показатель | Код | На 31.12.2012 | На 31.12.2011 |

| Актив | |||

| Материальные внеоборотные активы | 1150 | 2 029 | 2 182 |

| Нематериальные, финансовые и др. внеоборотные активы | 1110 | 130 | 134 |

| Запасы | 1210 | 7 549 | 8 455 |

| Денежные средства и денежные эквиваленты | 1250 | 2 952 | 2 45 |

| Финансовые и другие оборотные активы | 1230 | 910 | 356 |

| Баланс | 1600 | 13 570 | 13 586 |

| Пассив | |||

| Капитал и резервы | 1300 | 9 120 | 8 500 |

| Долгосрочные заемные средства | 1410 | — | — |

| Другие долгосрочные обязательства | 1450 | — | — |

| Краткосрочные заемные средства | 1510 | 2 056 | 2 589 |

| Кредиторская задолженность | 1520 | 2 394 | 2 497 |

| Другие краткосрочные обязательства | 1550 | — | — |

| Баланс | 1700 | 13 570 | 13 586 |

Таблица 2. Форма отчета о финансовых результатах для субъектов малого бизнеса, тыс. руб.

| Показатель | Код | 2012 г. | 2011 г. |

| Выручка | 2110 | 19 200 | 17 292 |

| Расходы по обычной деятельности | 2120* | -14 568 | -16 121 |

| Проценты к уплате | 2330 | -110 | (-) |

| Прочие доходы | 2340 | 258 | 2 130 |

| Прочие расходы | 2350 | -1 925 | -944 |

| Налоги на прибыль (доходы) | 2410 | -571 | -471 |

| Чистая прибыль (убыток) | 2400 | 2 284 | 1 886 |

*Код строки указывается по показателю, имеющему наибольший удельный вес в составе укрупненного показателя [5].

Анализ таблицы №1 показывает, что в новой форме бухгалтерского баланса для малых предприятий отсутствуют типовые разделы активов и пассивов, не обособлены показатели дебиторской задолженности, нематериальных активов, капитальных и финансовых вложений. В отчете о финансовых результатах (см. таблицу 2) отсутствуют статьи коммерческих и управленческих расходов, валовой прибыли, промежуточных результатов прибыли (убытка) от продаж, прибыли (убытка) до налогообложения, справочных сведений об отдельных доходах и расходах, совокупном финансовом результате периода и пр.

При внимательном прочтении нормативного документа, связанного с формированием бухгалтерской отчетности, следует обратить внимание на тот факт, что если при составлении бухгалтерской отчетности выявляется недостаточность данных для формирования полного представления о финансовом положении, финансовых результатах деятельности компании и изменениях в ее финансовом положении, то в бухгалтерскую отчетность включаются соответствующие дополнительные показатели и пояснения [8].

Поскольку в бухгалтерскую отчетность субъектов малого предпринимательства включаются только две основные формы, то для анализа доходов, расходов и прибыли этих организаций можно рекомендовать в отчете о финансовых результатах приводить соответствующие показатели за три года: отчетный, предыдущий и предшествующий предыдущему, как в бухгалтерском балансе. По отчету о финансовых результатах (см. таблицу 2) формирование чистой прибыли может быть представлено как:

- Выручка (стр.2110) – Расходы по обычной деятельности (стр.2120) = Прибыль (убыток) от обычной деятельности

- Прибыль (убыток) от обычной деятельности + Проценты к уплате (стр.2330) + Прочие доходы (стр.2340) – Прочие расходы (стр.2350) = Прибыль (убыток) до налогообложения

- Прибыль (убыток) до налогообложения – Налоги на прибыль (стр.2410) = Чистая прибыль (убыток) (стр.2400)

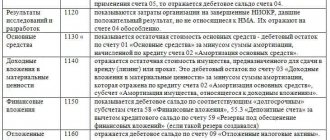

Сравнение укрупненных показателей, приведенных в упрощенной форме бухгалтерского баланса малого предприятия, с показателями общепринятой формы по статьям актива приведены в таблице 3.

Таблица 3. Формирование показателей актива бухгалтерского баланса малого предприятия

| Статья в активе бухгалтерского баланса упрощенной формы | Сальдо по счетам бухгалтерского учета, которые учитываются по данной статье | Соответствующая статья актива бухгалтерского баланса общепринятой формы | Код строки |

| Материальные внеоборотные активы | Сч.08 (по соответствующим субсчетам) + Сч.01 + Сч.03 — Сч.02 | Основные средства | 1150 |

| Незавершенные капитальные вложения | 1155 | ||

| Доходные вложения в материальные ценности | 1160 | ||

| Материальные поисковые активы | 1140 | ||

| Нематериальные, финансовые и другие внеоборотные активы | Сч.08 (по соответствующим субсчетам) + Сч.04 — Сч.05 + Сч.58 + Сч.55, субсчет «Депозитные счета» — Сч.59 + Сч.09 (если применяется) и др. | Нематериальные активы | 1110 |

| Результаты исследований и разработок | 1120 | ||

| Нематериальные поисковые активы | 1130 | ||

| Финансовые вложения | 1170 | ||

| Отложенные налоговые активы | 1180 | ||

| Прочие внеоборотные активы | 1190 | ||

| Запасы | Сч.10 + Сч.11 + Сч.15 +/- Сч.16 + Сч.20 + Сч.21 + Сч.23 + Сч.28 + Сч.29 + Сч.41 — Сч.42 + Сч.43 — Сч.14 + Сч.44 + Сч.45 + Сч.97 | Запасы | 1210 |

| Денежные средства и денежные эквиваленты | Сч.50 + Сч.51 + Сч.52 + Сч.55 (кроме срочных депозитных вкладов) + Сч.57 | Денежные средства и денежные эквиваленты | 1250 |

| Финансовые и другие оборотные активы | Сч.58 + Сч.55, субсчет «Депозитные вклады» — Сч.59 + Сч.19 + дебетовые Сч.60, 62, 68, 69, 70, 71, 73, 75, 76 — Сч.63 | Дебиторская задолженность | 1230 |

| Финансовые вложения (за исключением денежных эквивалентов) | 1240 | ||

| Прочие оборотные активы | 1260 |

В пассиве бухгалтерского баланса укрупненные показатели в целом соответствуют итоговым разделам бухгалтерского баланса с выделением кредиторской задолженности и обобщением показателей собственного и заемного капитала. Если в бухгалтерскую отчетность отдельных категорий организаций включаются укрупненные показатели, включающие несколько показателей (без их детализации), код строки указывается по показателю, имеющему наибольший удельный вес в составе укрупненного показателя [8].

При заполнении бухгалтерской отчетности по упрощенной форме необходимо учитывать условия признания и классификацию соответствующих объектов бухгалтерского учета, их экономическую сущность. Рабочий план счетов бухгалтерского учета организаций утверждается в составе учетной политики наряду с формами отчетности, формой бухгалтерского учета, системой организации внутреннего контроля, способами и вариантами учета фактов хозяйственной жизни, порядком документооборота и режимом налогообложения. Представленная в бухгалтерской отчетности информация должна отвечать требованиям полноты, достоверности, сопоставимости, существенности, нейтральности, объективности, последовательности [9].

На полноту и достоверность отчетных показателей малых предприятий оказывает влияние целый ряд факторов:

- нерегулярное ведение учетных записей, если бухгалтерский учет ведется специалистом со стороны, не состоящим в штате организации;

- невозможность разделения ответственности и полномочий по различным участкам бухгалтерского и налогового учета при наличии в организации одного-двух бухгалтеров;

- применение одного-двух компьютеров с упрощенной программой бухгалтерского учета, что позволяет вводить в систему операции задним числом либо проводить операции, не утвержденные в установленном порядке, и др.

В связи с этим актуальными являются требования нового Закона №402-ФЗ о создании в каждой организации эффективной системы внутреннего контроля, благодаря которой предупреждаются нежелательные риски развития бизнеса и искажения бухгалтерской (финансовой) отчетности.

Необходимость совершенствования контроля и анализа деятельности малых предприятий подтверждается наличием различного рода исследований современных ученых-экономистов. В литературе по анализу финансового состояния предприятий различают оценку платежеспособности и финансовой устойчивости [1, 2]. Концепции выделения стадий жизненных циклов предприятия представлены в работах Н.П. Любушина, Л.Е. Басовского, И.А. Бланка

и др. Методика анализа и контроля за деятельностью малых субъектов хозяйствования, основанная на сгруппированных стадиях жизненного цикла предприятия, позволяет разрабатывать планы развития организации на долгосрочную и краткосрочную перспективы, выявлять основные направления, требующие особого внимания со стороны руководства, т.е. внутренних пользователей учетно-экономической информации [10].

Показатели финансово-хозяйственной деятельности малого предприятия могут интересовать не только внутренних пользователей (собственников и руководителей), но и внешних пользователей – кредиторов, потенциальных инвесторов, поставщиков и подрядчиков, кредитные организации и др. Эти организации интересует главным образом вопрос о платежеспособности данного предприятия и его деловой активности. Оценка финансового состояния и платежеспособности малого предприятия осуществляется, как правило, на основе бухгалтерской финансовой отчетности.

Под финансовым состоянием понимается способность организации финансировать свою деятельность. Чтобы развиваться в условиях рыночной экономики и не допустить банкротства, нужно знать, как управлять финансами, какой должна быть структура капитала по составу и источникам образования, какую долю должны занимать собственные средства, а какую – заемные [2]. Общее финансовое состояние малого предприятия можно оценить на основании следующих показателей:

- структуры и динамики имущества и источников финансирования;

- ликвидности и платежеспособности;

- финансовой устойчивости;

- финансовых результатов деятельности.

Рассмотрим, какую информацию можно извлечь из отчетности, которую в настоящее время рекомендуется составлять малым предприятиям.

Упрощенный бухгалтерский баланс

При этом, выбрать форму составления бухгалтерской отчетности малые предприятия могут самостоятельно. Они могут предоставлять отчетность как по общим формам, так и по упрощенным. От этого будет зависеть состав отчетности. Так, для малых предприятий утверждены специальные формы упрощенной бухгалтерской отчетности, приведенные в 5 приложении приказа Минфина России №66н от 02.07.2010г. Состав упрощенной бухгалтерской отчетности следующий:

- Бухгалтерский баланс;

- Отчет о финансовых результатах.

Если предприятию потребуется указать какие-либо дополнительные сведения, а формы упрощенной отчетности нужные графы не содержат, то использовать можно общие формы отчетности.

Таким образом, по каким формам сдавать бухгалтерскую отчетность малые предприятия решают самостоятельно. Главное, чтобы принятое решение было отражено в учетной политике.

Критерии малых предприятий на 2020-2021 годы

Составлять баланс обязана каждая компания. А вот право выбора формы — традиционной или упрощенной — для этого отчета существует не у всех. В частности, такую возможность имеют малые предприятия (подп. 1 п. 4 ст. 6 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ).

Критерии малых предприятий указаны в законе «О развитии малого и среднего предпринимательства…» от 24.07.2007 № 209-ФЗ. На 2020-2021 годы критерии малого предприятия установлены следующими:

| № | Критерии признания субъектом малого предпринимательства | Предельное значение |

| 1 | Суммарная доля участия в уставном капитале организации РФ, субъектов РФ, муниципальных образований, общественных, религиозных организаций, фондов | 25% |

| 2 | Суммарная доля участия в уставном капитале иностранных организаций | 49% |

| 3 | Суммарная доля участия в уставном капитале других организаций, не являющихся субъектами малого и среднего предпринимательства | 49% |

| 4 | Среднесписочная численность работников за предшествующий календарный год | 100 человек |

| 5 | Доход, полученный от осуществления предпринимательской деятельности за предшествующий календарный год, который определяется в порядке, установленном законодательством Российской Федерации о налогах и сборах | 800 млн руб. |

Подробнее о критериях читайте в материале «Малое предприятие — критерии отнесения в 2021 — 2021 годах».

Требования к заполнению упрощенного баланса

Годовой баланс должен содержать данные по активам и обязательствам, которые имеются у организации на конец отчетного года, то есть на 31 декабря. Дополнительно в баланс вносят информацию по предыдущим годам, то есть на 31 декабря прошлого года и на 31 декабря позапрошлого года. Например, баланс, составляемый предприятием за 2021 год должен содержать данные на 31 декабря 2017 года, 31 декабря 2021 года и 31 декабря 2015 года.

Отчет о финансовых результатах по итогам года должен содержать информацию по доходам и расходам, которые были признаны в бухучете компании в отчетном и прошлом году (

Анализ структуры и динамики имущества и источников финансирования

Оценка структуры и динамики имущества (активов) дает представление о соотношении основного и оборотного капитала, доли запасов в оборотных активах, а также изменениях их стоимости за анализируемый период.

Структура и динамика источников финансирования (пассивов) показывает доли собственных, заемных и привлеченных средств, а также их изменение за анализируемый период, что является общеизвестным приемом анализа бухгалтерской отчетности.

Однако данная информация не имеет особой важности при оценке деятельности малого предприятия. Уставный капитал малого предприятия обычно небольшой. Свою текущую деятельность они осуществляют в основном за счет собственных средств и кредиторской задолженности. Торгово-закупочная деятельность и расчетные операции, как правило, проводятся на условиях предоплаты либо за счет получения коммерческого (товарного) кредита. Поэтому очень важным фактором является поддержание ликвидности и платежеспособности, которые характеризуют способность предприятия своевременно и в полном объеме осуществлять расчеты по текущим обязательствам.

Порядок заполнения упрощенного отчета о финансовых результатах

| Строка отчета | Счет бухучета |

| 2110 «Выручка» | Разность показателей: · Оборот по кредиту субсчета «Выручка» к счету «Продажи» · Оборот по дебету субсчета «НДС» к счету «Продажи» |

| 2120 «Расходы по обычной деятельности» | Сумма по дебету субсчетов к счету 90 «Продажи», на которых ведется учет: · Себестоимость продаж · Коммерческие расходы · Управленческие расходы Показатель указывается в скобках, знак минус не ставится. |

| 2330 «Проценты к уплате» | Указывается сумма начисленных процентов по кредитам за текущий год. Показатель указывается в скобках, знак минус не ставится. |

| 2340 «Прочие доходы» | Разность показателей: · Оборот по кредиту субсчета «Прочие доходы» к счету 91 «Прочие доходы и расходы» · Оборот по дебету субсчета «НДС» к счету 91 «Прочие доходы и расходы» |

| 2350 «Прочие расходы» | Разность показателей: · Оборот по дебету субсчета «Прочие расходы» к счету 91 «Прочие доходы и расходы» · Показатель по строке 2330 «Проценты к уплате» Показатель указывается в скобках, знак минус не ставится. |

| 2410 «Налоги на прибыль (доходы)» | · Если организация платит налог на прибыль, то записывается значение 180 строки 02 листа декларации по налогу на прибыль · Если организация на УСН (доходы), то указывается разность показателей по строкам 133 и 143 раздела 2.1.1 декларации по УСН · Если организация на УСН (доходы минус расходы), то указывается показатель по строке 273 раздела 2.2 декларации по УСН. При оплате минимального налога указывается показатель по строке 280 раздела 2.2 декларации по УСН. · Если организация на ЕНВД, то указывается сумма ЕНВД за все кварталы. Показатель указывается в скобках, знак минус не ставится. |

| 2400 «Чистая прибыль (убыток)» | Значение рассчитать так: стр 2110 – стр 2120 – стр 2330 + стр 2340 – стр 2350 – стр 2410 |

Если полученный результат «Чистой прибыли (убытка)» получится со знаком минус, то в отчет его нужно записать, взяв в скобки, минус при этом не указывается. Если полученное значение положительное, то в скобки его брать не нужно.

Расчет коэффициентов характеризующих финансовую устойчивость

Для оценки финансовой устойчивости могут быть использованы следующие относительные показатели, характеризующие состояние оборотных средств, структуру источников финансирования, финансовую независимость предприятия:

| Наименование | Рекомендуемое значение | Формула |

| Коэффициент обеспеченности оборотных активов собственными оборотными средствами (Ксс) | больше или равно 1,0 | Ксс = СОС/ОА, СОС = Капитал и резервы — Внеоборотные активы; |

| Коэффициент обеспеченности материальных запасов собственными оборотными средствами (Кмз) | от 0,6 до 0,8 | Кмз = СОС/З |

| Коэффициент маневренности собственного капитала (Кмск) | 0,5 | Кмск = СОС/КР |

| Коэффициент долгосрочного привлечения заемных средств (Кдз) | меньше или равно 1,0 | Кдз = Долгосрочные заемные средства / Собственные средства |

| Коэффициент автономии (Ка) | больше или равно 0,5 | Ка = СК/ВБ |

| Коэффициент финансовой активности (плечо финансового рычага) (Кфа) | Кфа = (ДЗС+КЗС)/КР | |

| Коэффициент финансовой устойчивости (доля долгосрочных источников финансирования в активах) (Кфу) | от 0,5 до 0,7 | Кфу = (КР+ДЗС)/ВБ |

| где, СОС — собственные оборотные средства; ОА — оборотные активы; З — запасы; КР — капитал и резервы; СК — собственный капитал; ВБ — валюта баланса (общая стоимость источников финансирования); ДЗС — долгосрочные заемные средства; КЗС — краткосрочные заемные средства | ||

Обобщим порядок расчета рассмотренных коэффициентов по соответствующим кодам строк бухгалтерского баланса:

Ксс = (стр.1300-(стр.1150+стр.1110)) / (стр.1210+стр.1250+стр.1230) Кмз = (стр.1300-(стр.1150+стр.1110)) / стр.1210 Кмск = (стр.1300-(стр.1150+стр.1110)) / стр.1300 Кдз = стр.1400 / стр.1300 Ка = стр.1300 / стр.1700 Кфа = (стр.1410+стр.1510) / стр.1300 Кфу = (стр.1300+стр.1410) / стр.1700

Используя в аналитической практике указанные показатели финансовой устойчивости, необходимо иметь в виду, что они отражают финансовое состояние на уже прошедшую дату. Поэтому целесообразно рассматривать их в динамике за несколько отчетных периодов, что будет свидетельствовать об определенном постоянстве в деятельности предприятия. Кроме того, рекомендуемые значения указанных коэффициентов являются условными и зависят от особенностей финансово-хозяйственной деятельности, от внутренних и внешних экономических факторов.

Сомнительные долги

В ББ также необходимо отмечать резерв по сомнительным долгам. Такие обязательства стоят перед любыми предприятиями.

Резерв по сомнительным долгам в документе отражается соответствующим образом. Однако чтобы правильно отобразить такой резерв, необходимо разбираться, что следует понимать под сомнительными долгами. К сомнительным долгам, которые включает данный резерв, относится задолженность перед фирмой, погашение которой вряд ли произойдет.

Сигналы по сомнительным долгам следующие:

- нарушение сроков внесения средств по задолженности;

- наличие сведений о наличии финансовых проблем;

- отсутствие дополнительных гарантий (например, залога) и т.д.

Стоит отметить, что резерв по сомнительным долгам может включать задолженность, которая отображается по дебету на различных бухсчетах.

Задолженность, которая заносится в резерв по сомнительным долгам, исчисляется по итогам проводимой на предприятии инвентаризации. Для корректного отображения такой задолженности и создается резерв по сомнительным долгам. Он служит оценочным значением в фиксирующей отчетности.

Определение и виды основных средств

В балансе всегда отражаются основные средства. Поэтому следует знать, что такое основные средства.

В описании разделов под понятие «основные средства» подпадает определение внеоборотных активов. Категорическое понятие «основные средства» следует понимать, как средства труда, что задействованы в основной деятельности организации. Это означает, что в перечень «основные средства» входит транспорт, собственность (земля, здания), инвентарь и оборудование, домашние животные и т.д.

Еще основные средства могут включать расходы, что пошли на аренду. Определять основные средства необходимо с учетом амортизации. Этот параметр зависит от предельного срока эксплуатации.

Основные средства заносятся в специально отведенные для них строчки. При этом основные средства имеют свой код для отражения в ББ.

Изменения в балансе

Каждый день компании проводят различные хозоперации, которые оказывают влияние на параметры величин активов, а также их очередность формирования. При изменении только активов ББ используется уравнение: А + Х — Х = П, где:

- А – актив;

- П — пассив;

- X — изменения.

Если происходит перегруппировка обязательств предприятия, тогда для отображения изменений используется такая формула: А = П + Х — Х.

В случае увеличения величины активов для отражения изменения берется немного другое уравнение А + Х = П + Х. А если происходит уменьшение активов, тогда берется уравнение выглядит так: А — Х = П — Х.

Пошаговое заполнение

Алгоритм формирования бухгалтерского баланса рассмотрим на примере ООО «Упрощенец». Организация функционирует с 01 января 2017 года и применяет УСН. В процессе формирования отчетности за 2017 год бухгалтер предприятия должен совершить следующие действия.

Сформировать оборотно-сальдовую ведомость на 31.12.2017 г., сальдо счетов подлежат разнесению по строкам баланса.

| Счет | Сальдо | Счет | Сальдо | Счет | Сальдо |

| Дт 01 | 599900 | Дт 43 | 85000 | Кт 69 | 80000 |

| Кт 02 | 20140 | Дт 50 | 10000 | Кт 70 | 259000 |

| Дт 04 | 100340 | Дт 51 | 255000 | Кт 80 | 55000 |

| Кт 05 | 3000 | Дт 58 | 150000 | Кт 82 | 15000 |

| Дт 10 | 22000 | Кт 60 | 155000 | Кт 84 | 140000 |

| Дт 19 | 6000 | Кт 62/аванс | 500620 |

На основе остатков оборотно-сальдовой ведомости определить показатели актива с учетом следующих правил:

- строка 1150 определяется как разница между значением внеоборотных активов и начисленной по ним амортизации: Дт 01 — Кт 02 = 580 тыс. руб.;

- строка 1170 включает величину нематериальных активов за вычетом износа и сумму финансовых вложений: (Дт 04 – Кт 05) + Дт 58 = 247 тыс. руб.;

- строка 1210. В ней должны быть отражены стоимости материальных ценностей предприятия и произведенной готовой продукции: Дт 10 + Дт 43 = 107 тыс. руб.;

- строка 1230 содержит величину НДС, уплаченного при покупке товаров, работ, услуг у поставщика: Дт 19 = 6 тыс. руб.;

- строка 1250 образуется путем суммирования денежных средств в кассе и на расчетных банковских счетах: Дт 50 + Дт 51 = 265 тыс. руб.;

- строка 1600, согласно которой балансовая стоимость оборотных и внеоборотных активов составила 1205 тыс. руб.;

Определение показателей пассивного раздела баланса:

- строка 1370 включает величину уставного и резервного капитала, а также нераспределенную прибыль организации: Кт 80 + Кт 82 + Кт 84 = 210 тыс. руб. (код строки определяется по показателю, имеющему наибольший удельный вес в группе статей – по нераспределенной прибыли);

- строка 1520 содержит оставшиеся остатки счетов — величину кредиторской задолженности перед поставщиками и работниками, полученные авансы от покупателей, а также обязательства по уплате страховых взносов: Кт 60 + Кт 62/авансы + Кт 69 + Кт 70 = 995 тыс. руб.;

Сравнение данных в строках 1600 и 1700: актив и пассив ООО «Упрощенец» равен 1205 тыс. руб., а значит, баланс сошелся.

Поскольку ООО «Упрощенец» зарегистрировано в 2021 году, графы баланса за 2 предыдущих года не будут заполнены. В пустых ячейках следует проставить прочерки. В последующем при заполнении этих граф данные следует брать из предыдущих форм отчетности, принятых контролирующими органами.

Наглядно форма упрощенного баланса выглядит следующим образом.

Документы для скачивания (бесплатно)

- Бланк упрощенного баланса

- Образец упрощенного баланса

Ни переоценки, ни оценочных значений

Строго в теории бухгалтерская отчетность компании не будет достоверной без более или менее регулярной переоценки ОС и НМА. Только так отчетность будет отражать реальное финансовое положение фирмы. Малым предприятиям Минфин разрешает переоценку не проводить. Впрочем, справедливости ради заметим, что ПБУ, в принципе, не обязывает никого заниматься ею (Пункт 7 Информации; п. 15 ПБУ 6/01; п. 17 ПБУ 14/2007). Но прежде чем пользоваться такой возможностью, нужно обдумать, насколько это выгодно. Допустим, если у вас есть недвижимость, которая только дорожает, и в скором будущем вам понадобится кредит, отказываться от переоценки не очень правильно. Да, увеличится база по налогу на имущество, но и инвестиционная привлекательность компании тоже. Также организации малого бизнеса избавлены от раздумий над тем, есть ли у них оценочные обязательства, условные активы и обязательства, а также какова их величина. Следствием этого является, в частности, возможность не создавать резерв на оплату отпусков работников и другие «гарантийные» резервы (Пункт 11 Информации; п. 3 ПБУ 8/01).

Финансовые вложения: проще некуда

Все финансовые вложения (например, доли, акции, векселя, выданные займы) малые предприятия учитывают по первоначальной стоимости: сколько потратили, столько и отразили проводками, сумма больше меняться не будет. А вот обычным фирмам приходится делить финвложения на те, у которых есть рыночная стоимость, и те, у которых такой стоимости нет. Первые на конец года должны числиться на балансе по рыночной цене, для чего в течение года первоначальную стоимость надо ежемесячно или ежеквартально корректировать (Пункты 19, 20 ПБУ 19/02). Это не все льготы по финвложениям. Если верить разъяснениям Минфина, субъекты малого бизнеса вправе не отражать обесценение финансовых вложений и не создавать резерв под это в случаях, когда посчитать величину обесценения трудно (Пункт 10 Информации). А это касается практически всех вложений, не обращающихся на организованном рынке. Скажем, как узнать, подешевел ли вексель, а если подешевел, то на сколько? Бухгалтер малого предприятия на этот вопрос может смело не отвечать. Правда, следует заметить, что напрямую в ПБУ эта льгота не прописана, таково расширительное толкование норм от финансового ведомства (Пункт 10 Информации).

Изменение учетной политики и исправление ошибок без оглядки на прошлое

Когда могут понадобиться изменения в бухгалтерской учетной политике? ПБУ 1/2008 устанавливает три причины для этого (Пункт 10 ПБУ 1/2008): — изменение законодательства (например, с 2011 г. исчезли расходы будущих периодов в их привычном понимании); — разработка нового, более эффективного, способа учета. Скажем, вы сочли, что метод ФИФО для оценки товаров более справедлив, нежели метод средней стоимости, так как оценка остатков МПЗ в балансе будет ближе к реальности; — существенное изменение условий деятельности (например, перестали заниматься торговлей, сосредоточившись на услугах). Что приходится делать обычным организациям, изменившим учетную политику? В большинстве случаев они вынуждены пересчитывать показатели отчетности как минимум за 2 года, предшествующие отчетному. Пересчитывать так, словно изменения произошли не сейчас, а еще тогда, в прошлом (Пункты 14, 15 ПБУ 1/2008). Сходным образом обстоит дело с исправлением ошибок, найденных после утверждения годовой бухгалтерской отчетности. Средние и крупные организации исправляют их с использованием счета 84 «Нераспределенная прибыль (непокрытый убыток)», а потом пересчитывают показатели прошлой отчетности, как если бы ошибки не было. Корректировки отражаются в отчете об изменениях капитала за год исправления и на текущие финансовые показатели года не влияют (Пункт 9 ПБУ 22/2010). Малые предприятия от всего этого освобождены. Обновленную учетную политику они применяют с чистого листа, вернее, с начала того года, в котором произошли изменения, пересчетом прошлых показателей не занимаются (Пункт 15.1 ПБУ 1/2008). То же самое с ошибками. Нашли, исправили с использованием счета 91 «Прочие доходы и расходы» (или 99, если от счета 91 отказались), и больше беспокоиться не о чем. Отчетность за год исправления ошибки сформируется правильно автоматически, а показатели предыдущей отчетности останутся прежними (Пункты 9, 14 ПБУ 22/2010).

Долой ПБУ 18/02!

Это ПБУ, пожалуй, наиболее нелюбимо за чрезмерную сложность. Причем ценность информации, полученной от скрупулезного следования стандарту, зачастую несоизмерима с потраченным временем. Обычным компаниям приходится идти на разные ухищрения, скажем, ссылаться на требование рациональности, чтобы хоть как-то упростить учет по ПБУ 18/02 (Пункт 6 ПБУ 1/2008). Особенно это касается отложенных налоговых активов и обязательств (ОНА и ОНО соответственно). Представьте: сумма прямых затрат в бухгалтерском и налоговом учете не совпадает. То ли перечень разный, то ли первоначальная стоимость производственных ОС неодинаковая. Тогда отразить изменение ОНА и ОНО в части, приходящейся на производственные затраты, — адский труд, поскольку часть затрат оседает в незавершенном производстве, часть — в готовой продукции на складе и часть — в проданной продукции. ПБУ 18/02 со всей серьезностью требует от нас показать ОНА или ОНО только в той доле, что пришлась на проданную продукцию. А это километры подсчетов и таблиц (Пункты 3, 14, 15, 17, 18 ПБУ 18/02). У малых предприятий тут полная вольница. Хочешь — применяй ПБУ 18/02, хочешь — не применяй (Пункт 2 ПБУ 18/02). Догадаться, каким будет выбор, несложно: 99% бухгалтеров задвинут стандарт на дальнюю полку. Это, в частности, означает вот что: — налог на прибыль в бухучете сразу отражается в сумме из декларации. Никакого условного налога, который можно «обточить» до реального только с помощью корректировок; — из баланса и отчета о прибылях и убытках можно исключить строки, в которых указываются постоянные и отложенные налоговые активы и обязательства. А можно просто не заполнять их.