Новая счет-фактура в 2021. Фото blog.wonderlist.property Изменения в законодательство в 2021 году является многочисленными и специфическими. Путин подписал несколько законопроектов, на основании которых были увеличены разные налоги.

Нововведения коснулись и НДС, который был увеличен до 20%. Все предприниматели, работающие по ОСНО, теперь должны грамотно рассчитывать данный сбор, а также обязаны разбираться в том, как правильно заполняется новая форма счета-фактуры.

Новый НДС с 2021 года – 20 процентов

С 2004 года основной ставкой НДС в России была ставка 18% (п. 11 Федерального закона от 07.07.2003 № 117-ФЗ). Однако Федеральный закон от 03.08.2018 № 303-ФЗ установил возвращение к применявшейся до 01.01.2014 ставке НДС 20%.

Новая ставка НДС в размере 20 процентов действует с 1 января 2019 года.

Переход к ставке НДС 20 процентов будет предусматривать и изменение расчетной ставки. Так, при получении авансов в счет предстоящей реализации вместо ставки 18/118 будет применяться ставка 20/120.

См. “Ставки НДС с 2021 года: таблица“.

Правила заполнения

Подробный порядок заполнения приведен в постановлении №1137 и статье 169 Налогового кодекса. Одним из обязательных реквизитов, который содержит счет-фактура заполненный, является порядковый номер (пп. 1 п. 5 ст. 169 НК РФ). Специальных правил нумерации не предусмотрено.

ВАЖНО!

Документ подписывается руководителем организации и главным бухгалтером или иными лицами, уполномоченными на такие действия приказом или доверенностью от организации. От имени ИП вправе подписаться иное лицо на основании доверенности предпринимателя с указанием реквизитов свидетельства о государственной регистрации ИП.

Счета-фактуры не составляют:

- лица, не являющиеся налогоплательщиками, освобожденные от исполнения обязанностей налогоплательщика (пп. 1 п. 3 ст. 169 НК РФ);

- по операциям, не подлежащим налогообложению (освобождаемые от налогообложения) на основании статьи 149 НК РФ;

- организации, ИП, работающие в сфере розничной торговли, общественного питания, выполнения работ (оказания услуг) для населения за наличный расчет при условии выдачи кассового чека или иных документов установленных форм (п. 7 ст. 168 НК РФ);

- организации и ИП, применяющие специальные налоговые режимы: ЕСХН, УСН, ЕНВД, ПСН, с учетом некоторых исключений;

- в иных случаях.

Новые документы по НДС

Повышение налоговой ставки по НДС с 18 до 20 процентов потребовало изменения некоторых документов, которые составляются при работе с НДС. Так, к примеру:

- изменили форму книги продаж;

- скорректировали форму журнала полученных и выставленных счетов-фактур;

- обновили декларацию по НДС.

После того, как был подписан закон о повышении НДС с 2021 год, многих интересовало: как с 1 января 2021 изменится счет-фактура?

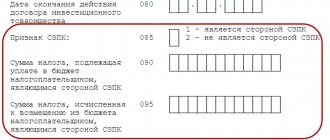

Идентификатор госконтракта.

Договорам, заключенным согласно 44-ФЗ, присваивается идентификатор, в котором зашифрованы основные сведения о контракте. Код идентификации помогает проследить движение денежных средств с начала закупочных процедур до момента оплаты товара или услуги.

Поменяется электронный вид следующих документов:

- счета-фактуры, сегодня действителен формат из приказа ФНС от 24.03.2016 № ММВ-7-15/[email protected];

- корректировочной счет-фактуры, утвержденной приказом ФНС от 13.04.2016 № ММВ-7-15/[email protected];

- документа о передаче товаров при торговых операциях согласно приказа ФНС от 30.11.2015 № ММВ-7-10/[email protected];

- документа о передаче результатов работ и оказании услуг согласно приказа ФНС от 30.11.2015 № ММВ-7-10/[email protected]

Счет-фактура уже содержала эти реквизиты ранее. 01.10.2017 года графа со сведениями о коде по ТН ВЭД была введена в форму документа. Строка с информацией по идентификатору госконтракта стала обязательным реквизитом и попала в бланк счета-фактуры с 01.07.2017 года.

Новые графы пока не продублированы в электронные форматы, поэтому бухгалтеру нужно вручную заносить информацию.

Новая или старая форма счета-фактуры в 2019 году?

Изменения в заполнении счет-фактуры связаны только с повышением ставки по налогу на добавленную стоимость с 1 января 2021 года. Напомним, что ставку, по которой рассчитывают налог, отражают в графе 7 формы. В 2021 году действует новый процент – 20, поэтому именно эту ставку надо будет показывать вместо прежних 18 процентов.

Однако сам бланк нужно брать из уже действующего постановления Правительства от 26.12.2011 № 1137. Никаких изменений в этот документ не вносилось, поэтому с 01.01.2019 года счет-фактуру заполняйте на «старом» бланке.

В графе 7 показывают ставку НДС, по которой считают налог. В образце и новом бланке счета-фактуры с 1 января 2021 года в графу 7 вносите 20 процентов вместо привычных 18.

Далее приведем образец заполнения счета-фактуры в 2021 году с учетом новой ставки НДС:

Новую ставку НДС 20 процентов применяйте только к товарам, работам, услугам или имущественным правам, дата отгрузки которых приходится на период с 1 января 2021 года. Дата заключения договора на размер ставки не влияет. Такой порядок следует из пункта 4 статьи 5 Закона от 03.08.2018 № 303-ФЗ.

Вопрос: как покупателю принять к вычету НДС, если счет-фактуру по отгрузке 2021 года он получил вместе с товаром позже – в 2021 году

Ответ: Примите к вычету НДС по ставке 18 процентов. На момент отгрузки действовала именно эта ставка. Поэтому налог вы заплатили по этой ставке. Счет-фактуру получили тоже по ставке 18 процентов. Не важно, что вы оприходовали товар в момент, когда уже действует другая ставка. Новая ставка НДС 20 процентов действует только в отношении товаров, работ, услуг или имущественных прав, дата отгрузки которых пришлась на период с 1 января 2021 года.

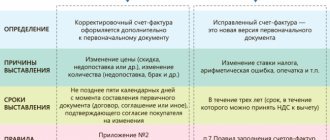

Зачем потребовались изменения

Правки в стандартную форму счетов-фактур потребовались за счет внесения изменений в налоговое законодательство. От правильности заполнения данной документации зависит, сможет ли компания рассчитывать на получение вычета по НДС.

Нередко за счет многочисленных ошибок приходится бухгалтерам компаний пользоваться корректировочными формами. Поэтому специалисты должны заранее разобраться в правилах оформления счета-фактуры.

Для этого учитываются документы, передаваемые контрагентами. Дополнительно информацию о счетах-фактурах необходимо заносить в специальные учетные книги фирмы.

Основной причиной внесения изменений в форму является повышение НДС до 20% на некоторые виды товаров. Это обусловлено тем, что в 7 графе данного документа требуется отражать применяемую ставку.

Законодательное регулирование

Основные правила, которым должен следовать бухгалтер, занимающийся заполнением данной документации, содержатся в ПП №1137. Последние корректировки были введены ПП №981.

Что такое счет-фактура? Смотрите видео:

В 2021 году не была представлена новая форма, поэтому используется старая форма. Но в нее вносятся некоторые корректировки, позволяющие грамотно отображать новую ставку налога.

Правила заполнения счетов-фактур в 2019 году

Правила, по которым в 2021 году нужно заполнять счет-фактуры, приведены в Постановлении Правительства от 26.12.2011 № 1137. Эти правила в 2021 года тоже никак не изменились (это логично, ведь сам бланк счета-фактуры не претерпел поправок).

При этом, напомним, что НК РФ установил ряд обязательных требований к составлению счета-фактуры. Они содержатся в п. п. 5, 5.1, 6 ст. 169 НК РФ.

По общему правилу, если поставщик не укажет какие-либо из обязательных сведений при заполнении счета-фактуры или допустит ошибку, покупатель не сможет принять к вычету сумму НДС, которую он уплатил по такому счету-фактуре (п. 2 ст. 169 НК РФ).

Если вы получили от продавца счет-фактуру, составленный с нарушением установленных требований, у вас есть право обратиться к нему с просьбой внести соответствующие исправления

Полный перечень реквизитов, которые обязательно заполнить в 2019 году в счете-фактуре на отгруженные товары, оказанные услуги, выполненные работы или переданные имущественные права:

- порядковый номер и дата составления;

- наименование, адрес и идентификационные номера продавца или исполнителя (налогоплательщика или налогового агента) и покупателя или заказчика;

- наименование и адрес грузоотправителя и грузополучателя – только на отгруженные товары;

- номер платежного поручения или другого платежно-расчетного документа – если оплата прошла до отгрузки;

- наименование отгруженных товаров или описание выполненных работ, оказанных услуг и переданных имущественных прав, единицы их измерения, когда их можно определить;

- количество отгруженных товаров или объем выполненных работ и оказанных услуг в указанных единицах измерения, когда их можно определить;

- наименование валюты;

- идентификатор государственного контракта, договора (соглашения) (при наличии) – при поставках по госзаказам;

- цена за единицу измерения, при возможности ее указания, по договору без учета налога. В случае применения государственных регулируемых цен – с учетом суммы налога;

- стоимость отгруженных товаров, выполненных работ, оказанных услуг, переданных имущественных прав без налога;

- сумма акциза по подакцизным товарам;

- налоговая ставка;

- сумма налога исходя из действующих налоговых ставок;

- стоимость всего количества поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав с учетом суммы налога;

- страна происхождения товара – только для импортных товаров;

- регистрационный номер таможенной декларации – только для импортных товаров;

- код вида товара по ТН ВЭД ЕАЭС– при вывозе товаров в страны Евразийского экономического союза.

Читать также

20.09.2018

Будет ли легче заполнять

Изменения в правилах заполнения счетов-фактур являются не слишком существенными. Изменяется только одна графа, поэтому никакой существенной разницы в заполнении двух документов не возникает.

Как вносить измененный НДС в счет-фактуру? Ответ в видео:

Бухгалтеры должны только помнить, что вместо 18% теперь используется ставка в 20%. Это приведет к значительному росту налога, уплачиваемого непосредственными покупателями, так как компании получают вычет от государства.

Частичный возврат аванса и доплата до ставки 20%

Возможна ситуация, когда договор расторгнут не полностью, а только уменьшена его сумма. Например, стороны договорились, что объем отгрузки должен быть снижен в два раза.

В обычной ситуации поставщик должен был вернуть 50% аванса, однако рост ставки НДС вносит свои коррективы. Если воспользоваться условиями примера из предыдущего раздела, то цена половины партии без НДС составляет 100 тыс. руб.

Далее развитие ситуации зависит от условий контракта и результатов переговоров между сторонами.

Если цена в договоре указана без НДС или его условия предусматривают автоматическое увеличение ставки, то стоимость отгруженной партии с учетом налога составит 120 тыс. руб. Такая же ситуация возникнет, если стороны договорятся и внесут изменения в условия контракта. Во всех этих случаях рост ставки НДС оплачивает покупатель. При этом поставщик вернет не половину аванса, а на 2 тыс. руб. меньше, т.е. 116 тыс. руб.

Как правильно указать НДС в договоре

Если же цена была указана с учетом налога, а достичь соглашения сторонам не удалось, то отгрузка будет произведена по цене 118 тыс. руб. В этом случае НДС будет выделен из этой суммы расчетным путем и рост его ставки ложится на поставщика.

Второй вариант явно выгоднее для покупателя. Он платит меньше на 2 тыс. руб., а поставить к возмещению в итоге может почти такую же сумму НДС, как и при первом варианте.

Общие правила исчисления НДС при выплате авансов

При получении предоплаты поставщик обязан начислить НДС, исходя из ставки, которая действовала на дату перечисления денег (пп. 2 п. 1 ст. 167 НК РФ).

Пример

10 декабря 2021 года ООО «Альфа» получило от ООО «Гамма» предоплату в сумме 236 тыс. руб. Т.к. в 2021 году ставка была равна 18%, то ООО «Альфа» должно начислить НДС = 236 / 118 * 18 = 36 тыс. руб.

Покупатель вправе поставить сумму «авансового» НДС к вычету, не дожидаясь получения самого товара (услуги) от поставщика (п. 12 ст. 171 НК РФ).

Право на вычет возникает у него при наличии счета-фактуры, платежного документа и договора, содержащего условия об авансе (п. 9 ст. 172 НК РФ).

Если же договор был расторгнут (или скорректирован), а аванс в связи с этим – возвращен, то стороны сделки совершают операции, «зеркальные» по отношению к описанным выше.

Поставщик ставит ранее начисленный НДС к вычету (п. 5 ст. 171 НК РФ), а покупатель – восстанавливает эту сумму к уплате в бюджет (пп. 3 п. 3 ст. 170 НК РФ).

| Операция | Сумма, тыс. руб. | Поставщик | Покупатель | ||

| ДТ | КТ | ДТ | КТ | ||

| Перечисление аванса | |||||

| НДС с перечисленного аванса | 76.АВ | 76.ВА | |||

| Возврат аванса | |||||

| НДС с возвращенного аванса | 76.АВ | 76.ВА | |||

Вычет НДС с авансов полученных и выданных

В итоге, если операции прошли в течение одного квартала, то начисление налога у обеих сторон будет выглядеть так, как будто аванса вовсе не было.

Мы рассмотрели ситуацию, когда и получение, и возврат предоплаты происходили в период с одной и той же ставкой НДС. О том, как следует поступить, если аванс, перечисленный в 2021 году, был возвращен уже после роста ставки — расскажем далее.

Как избежать налоговых рисков

Расчет НДС, как и других налогов, предполагает постоянное взаимодействие с ИФНС: сдача отчетности, пояснения, проверки. Любое «общение» с фискальными органами — всегда риск для бизнеса. Чтобы этот риск снизить, доверьте общение с налоговиками людям, которые говорят с ними на одном языке. Найти таких специалистов в штат — большая удача (и, к слову, немаленькие расходы на оплату их труда).

Второй вариант — передача учета на аутсорсинг. Например, большинство наших экспертов имеют опыт работы налоговыми инспекторами, главными бухгалтерами в крупнейших российских и международных компаниях, аудиторами.

Любое наше действие ориентировано на исключение финансовых потерь клиентов. А для этого приходится увязывать расчет налогов с данными учета в целом. Кроме того, всю подготовленную отчетность мы проверяем с использованием ряда контрольных соотношений.

Такой подход дает возможность не только безболезненно пройти камеральные проверки по НДС, но и достойно выйти из любого спора с фискалами:

- мы полностью сопровождаем клиента на всех этапах взаимодействия с ИФНС;

- при поступлении запросов и требований — готовим аргументированные ответы, а в случае проверки — стараемся достичь максимально благоприятного для бизнесмена исхода;

- наши стандарты обслуживания включают в себя управление налоговыми рисками.