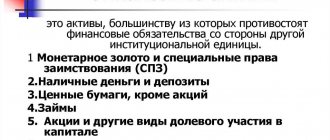

Бухгалтерский учет рассматривает активы как материальные и нематериальные объекты на праве собственности, имущественные права, находящиеся на балансе.

Пассивы – это источники образования (финансирования) активов.

Сегодняшняя статья содержит неклассическое изложение вопросов, проливающее свет на имущественную и обязательственную составляющие банковского капитала.

Приведенные оценки могут расходиться с общепринятыми, но они не затеняют сути излагаемых вопросов.

Что относится к активам банка?

Активы – это все то, куда банк вкладывает имеющиеся средства

. То есть, это кредиты, ценные бумаги, прочие объекты собственности, в которые кредитная организация вкладывает привлеченные и собственные средства. Активами банка могут быть:

- деньги;

- кредиты;

- инвестиции;

- счета в других банках;

- ценные бумаги;

- имущество;

- уставные капиталы разных компаний.

В активах банк размещает свои средства для получения дохода

. Его получают благодаря средствам вкладчиков, межбанковским кредитам, эмиссии облигаций, собственному капиталу.

Активы у банка растут

, так как организация постоянно проводит какие-то операции: выдает кредиты, инвестирует, ведет другие операции, связанные с привлечением, размещением привлечённых средств.

Если же активов становится меньше

, это говорит об ухудшении состояния кредитной организации. Кто подыскивает подходящий банк для оформления вклада, обязательно должен проверить ликвидность кредитной организации.

О состоянии активов и пассивов кредитные организации постоянно сообщают Центральному Банку РФ. Проанализировав эти данные, потенциальный клиент определяет общую финансовую ситуацию в разных банках, и может определиться с тем, в каком из них стоит оформить вклад.

На основании данных о динамике активов, капитала и обязательств в течение года или другого продолжительного периода времени определяется, насколько эффективно банк работает на рынке

.

Вход на сайт

RSS Печать

Рубрика: Бухгалтерский учет Ответов: 22

Вы можете добавить тему в список избранных и подписаться на уведомления по почте.

« Первая ← Пред. 2 След. → Последняя (3) »

| уля [e-mail скрыт] Беларусь Написал 642 сообщения Написать личное сообщение Репутация: | #11[474248] 15 февраля 2012, 16:47 |

Идет отправка уведомления…

| уля [e-mail скрыт] Беларусь Написал 642 сообщения Написать личное сообщение Репутация: | #12[474252] 15 февраля 2012, 16:49 |

Идет отправка уведомления…

| Gogo Morieli [email protected] Страна Чудес, Поле Дураков Написал 7345 сообщений Написать личное сообщение Репутация: 526 | #13[474255] 15 февраля 2012, 16:51 |

margo писал(а):

3)Расчёты с дебиторами — может быть и А и П 5)Расчёты с кредиторами — может быть и А и П

сам сч. 76, как и 60, активно-пассивный, а вот актив или пассив нужно смотреть дебиторы у нас или кредиторы

Идет отправка уведомления…

| Екатерина [e-mail скрыт] Беларусь, Минск Написал 11 сообщений Написать личное сообщение Репутация: | #14[474259] 15 февраля 2012, 17:02 |

Идет отправка уведомления…

| Gogo Morieli [email protected] Страна Чудес, Поле Дураков Написал 7345 сообщений Написать личное сообщение Репутация: 526 | #15[474261] 15 февраля 2012, 17:04 |

Екатерина писал(а):

Мне кажется износ ОС-пассив

Идет отправка уведомления…

| уля [e-mail скрыт] Беларусь Написал 642 сообщения Написать личное сообщение Репутация: | #16[474263] 15 февраля 2012, 17:05 |

Gogo Morieli писал(а):

margo писал(а):

3)Расчёты с дебиторами — может быть и А и П 5)Расчёты с кредиторами — может быть и А и П

сам сч. 76, как и 60, активно-пассивный, а вот актив или пассив нужно смотреть дебиторы у нас или кредиторы Формируете оборотно-сальдовую ведомость — что по дебету то актив, а по кредиту -пассив

Идет отправка уведомления…

| Gogo Morieli [email protected] Страна Чудес, Поле Дураков Написал 7345 сообщений Написать личное сообщение Репутация: 526 | #17[474265] 15 февраля 2012, 17:08 |

margo писал(а):

Формируете оборотно-сальдовую ведомость — что по дебету то актив, а по кредиту -пассив

это я и имела в виду

Идет отправка уведомления…

| Екатерина [e-mail скрыт] Беларусь, Минск Написал 11 сообщений Написать личное сообщение Репутация: | #18[474266] 15 февраля 2012, 17:08 |

Идет отправка уведомления…

| Gogo Morieli [email protected] Страна Чудес, Поле Дураков Написал 7345 сообщений Написать личное сообщение Репутация: 526 | #19[474270] 15 февраля 2012, 17:17 |

Идет отправка уведомления…

| Екатерина [e-mail скрыт] Беларусь, Минск Написал 11 сообщений Написать личное сообщение Репутация: | #20[474278] 15 февраля 2012, 17:33 |

Идет отправка уведомления…

« Первая ← Пред. 2 След. → Последняя (3) »

Для того чтобы ответить в этой теме, Вам необходимо войти в систему или зарегистрироваться.

Что такое пассивы банка?

Это собственные и привлеченные средства банка, а также резервы на возможные потери. Размер активов и пассивов (с учетом собственного капитала) должен совпадать.

К пассивам относятся:

- средства клиентов на счетах, вкладах;

- кредиты;

- прибыль за прошлые периоды;

- выпущенные ценные бумаги;

- уставный капитал;

- эмиссия;

- резервные фонды.

Депозиты тоже входят в состав обязательств перед вкладчиками

, поэтому – это составляющая пассива. За счет вкладов формируются новые активы организации. Это происходит благодаря обороту денежных средств вкладчиков. То есть, клиент размещает в банке депозит, а банк использует эти деньги по собственному усмотрению (хоть и под жестким контролем со стороны Центробанка).

Активы – имущество, имеющее денежное выражение, а пассивы – источники происхождения данного имущества.

Чтобы кредитная организация успешно функционировала, развивалась и приумножала капитал важно соотношение пассивов, капитала и активов.

Отличия собственных и заемных объектов пассива на примере

Выше уже указывалось, что структура баланса дает представление о стабильности компании. Наличие собственных средств – серьезное преимущество предприятия. Правильное использование пассивов обеспечит независимости и благополучие.

Пример использования собственных средств. Компания купила помещение под офисы. Недвижимость сдается в аренду. Средства от аренды непрерывно поступают в бюджет компании. Организация поступает чистую прибыль, не предполагающую обязательств. Средства могут использоваться как на формирование капитала, так и на увеличение оборота. Прибыль не уменьшается вследствие инфляции, так как цены на аренду офисов постоянно растут.

Пример использования заемных средств. Компания взяла в кредит миллион рублей для аренды торгового помещения и покупки партии продукции. Кредит был краткосрочным. Помещение было арендовано. На торговой площадке выставлена продукция. Товар стал популярным у потребителей. За несколько месяцев удалось получить более 2 миллионов рублей. Миллион был направлен на погашение кредита.

Но возможна и другая ситуация. Компания взяла в кредит миллион рублей. Деньги также были направлены на аренду и закупку продукции. Однако товар не встретил успеха у потребителя. За несколько месяцев удалось получить 200 000 рублей. Денег не хватило на последующую аренду торгового помещения, а также на уплату кредита в срок. Кредиторы направились для взыскания долга в суд. Компании пришлось объявить себя банкротом.

ВНИМАНИЕ! Исходя их приведенных примеров, становится ясно, что предприятию выгодно иметь собственные резервы. Однако, на большинстве предприятий, есть и заемные средства. Это совершенно нормально. Главное – отслеживать пропорции между собственными и заемными средствами.

Что такое уровень ликвидности банка?

Это способность кредитной организации обеспечить исполнение обязательств в срок. Уровень ликвидность – это отношение имеющихся активов к обязательствам, которые нужно исполнить.

Недостаточная ликвидность

может привести к неплатежеспособности банка и существенно повлиять на доходность.

Когда на рынке паника, и клиенты бегут снимать свои средства со счетов, у банка есть всего два вида источников обеспечения ликвидности:

- Внутренние – собственные денежные средства на счетах, в кассе.

- Внешние – быстро привлеченные средства в случае необходимости.

При положительных показателях ликвидности параметр означает, что банк может выполнить все взятые финансовые обязательства. Если уровень ликвидности снижается – в банке финансовые проблемы. Когда он достигнет критической точки невозврата – кредитную организацию могут лишить лицензии.

Центробанк определяет уровень ликвидности по трем нормативам:

- Текущий. Ограничивает риск потери платежеспособности кредитной организацией в ближайшие 30 дней. Минимальное значение, установленное Центробанком – 50%.

- Долгосрочный. Ограничивает риск неплатежеспособности результате размещения средств в долгосрочные активы. Минимальное значение – 120%.

- Мгновенный. Ограничивает риск потери платежеспособности в течение одного календарного дня. Минимальное значение – 15%.

Когда один из нормативов нарушается – Центробанк вводит запрет на проведение банковских операций, накладывает на банк штрафы или вообще отзывает лицензию.

Чтобы не дошло до крайних мер – не стоит допускать, чтобы обязательств стало больше, чем активов

.

Расчет коэффициента и его значение

Описываемая задолженность выражается при помощи коэффициента, который демонстрирует долю обязательств по отношению к общему долгу. Чтобы рассчитать данный коэффициент, пользуются следующей формулой:

Ккз = Ко : (Ко + До)

где

- Ккз – коэффициент, который необходимо рассчитать,

- Ко – краткосрочные,

- До – долгосрочные.

используемые обязательства:

Показатель, который будет получен после проведенных операций, показывает, насколько субъект хозяйствования в течение 12-месячного периода зависит от заемных финансовых вливаний. Если коэффициент краткосрочных обязательств получился высоким, это свидетельствует о том, что фирма платежеспособна, респектабельна и надежна.

Активы у российских и зарубежных банков – кто лидирует на рынке?

Чтобы наглядно увидеть разницу отобразим реальную обстановку в ТОП-5 банках РФ по количеству активов

в период с 1 июля по 1 августа 2021 года.

| Банки | Активы 01.07.2020 в тыс. руб. | Активы 01.08.2020 в тыс. руб. | Изменение в тыс. руб. | Изменение в % | |

| 1 | Сбербанк | 31 179 957 970 | 31 705 048 988 | +525 091 018 | +1,68% |

| 2 | ВТБ | 15 322 987 010 | 15 892 668 291 | +569 681 281 | +3,72% |

| 3 | Газпромбанк | 6 789 066 670 | 7 216 582 674 | +427 516 004 | +6,30% |

| 4 | Альфа-Банк | 3 836 699 423 | 3 940 394 266 | +103 694 843 | +2,70% |

| 5 | Россельхозбанк | 3 624 377 260 | 3 674 494 265 | +50 117 005 | +1,38% |

Основываясь на данных таблицы, очевидно, что лидирующую позицию по количеству активов занимает Сбербанк

. В июле эта сумма составляла 31 179 957 970 тыс. рублей, в августе 31 705 048 988 тыс. рублей, а это целых +525 091 018 тыс. рублей. И хотя в процентах это всего лишь +1,68%, но, если сравнить с другими банками, то сумма существенно выше.

Для примера возьмем Россельхозбанк

, который занимает 5 позицию в рейтинге. На начало июля 2020 года в структуре насчитывалось 3 624 377 260 тыс. рублей активов, в августе 3 674 494 265 тыс. рублей. Разница в суммах составила 50 117 005 тыс. рублей или +1,38%. В процентах это немного ниже, чем в Сбербанке, но по суммам, очевидно, что Россельхозбанк не так востребован, как Сбербанк.

А что с активами в других странах?

Чтобы сравнить ситуацию в РФ с мировыми показателями представляем таблицу топ-5 самых крупных банков мира по консолидированным активам. Это ресурсы группы взаимосвязанных организаций, которые рассматриваются как единое хозяйственное образование.

| Позиция в мировом рейтинге | Банк | Активы в млрд. долл. США |

| 1 | Королевский банк Шотландии – Royal Bank of Scotland | 3 268 |

| 2 | Банк Германии – Deutsche Bank | 2 954 |

| 3 | Французский финансовый конгломерат – BNP Paribas | 2 675 |

| 4 | Один из крупнейших финансовых конгломератов Великобритании – Barclays | 2 443 |

| 5 | Французский финансовый конгломерат – Crédit Agricole | 2 068 |

Основываясь на данных таблицы, очевидно, что самыми востребованными в плане депозитов и надежности являются французские и английские группы компаний

. Это огромные финансовые группы, представленные в разных странах мира, и которым доверяют свои деньги самые богатые люди мира.

Пассив финансового баланса

Раздел «Собственный капитал». Как уже было сказано выше, в базовом курсе финансового менеджмента рассматривается управление средствами предприятия акционерной формы собственности. На этапе создания акционерного предприятия собственный капитал равен акционерному капиталу.

Собственный капитал действующего предприятия включает: 1) вложенный капитал, в том числе: — акционерный капитал; — добавочный капитал; — фонды и резервы; 2) нераспределенную прибыль. Статья «Акционерный капитал».

Обычно в балансе отражают разрешенный к выпуску акционерный капитал и количество фактически выпущенных акций на дату составления баланса (выпущенные акции — собственные акции в портфеле). Акции отражаются в балансе в соответствии с их типом в статьях: «простые акции» и «привилегированные акции».

Простые акции дают своим владельцам право голоса на собрании акционеров. По простым акциям начисляются нефиксированные дивиденды, размер и выплата которых зависят от финансовых результатов деятельности предприятия.

Что нужно знать при выборе банка для оформления депозита?

Ориентироваться нужно не только на текущее состояние активов организации. Важно проследить динамику банка по состоянию его имущества на протяжении года, разных периодов времени. Чем стабильнее динамика, показатели, тем надежнее финансовое учреждение

. Это значит, что ему не страшно поручить сбережения и он сможет приумножить их через время.

Незначительные изменения в большую или меньшую сторону – нормальный процесс.

Если в динамике было разовое сокращение активов – это не говорит о финансовых проблемах, подобное допускается. А вот когда такая ситуация стала закономерностью

– лучше поискать и выбрать другой банк.

Ответы на часто задаваемые вопросы

Вопрос №1. Что значит «совокупный капитал»? Что он включает?

Совокупный капитал предприятия – это собственный капитал + заемный капитал (т. е. суммарная сумма всех капиталов, которые есть и используются на предприятии). Так называют весь пассив (валюта баланса).

Вопрос №2: Наличие долговременных обязательств у предприятия – это положительный либо отрицательный фактор? Чем руководствоваться, чтобы правильно охарактеризовать эту ситуацию?

Отрицательным фактором они точно не являются. Скорее наоборот, их наличие на самом деле является выгодным для предприятия, особенно в свете инфляционных процессов. Естественно, при условии, что если их привлекают и используют рационально, в меру и грамотно.