Сегодня список реквизитов, которые должны указываться в чеке, оговаривается законодательством. Сначала правительство оговаривало 7 обязательных пунктов, в дальнейшем их количество выросло до 24.

Также с начала января 2021 года потеряла свою законную силу старая версия формата фискальных данных, и ее использование стало недопустимым. Теперь необходимо будет использоваться оборудование с форматом 1.05 или 1.1. Такие устройства включают большее количество информации, поэтому нередко кассиры и предприниматели не могут разобраться в том, как должна проводиться операция. Данная статья поможет узнать больше о новых реквизитах в чековой документации.

Способ расчета в кассовом чеке: что это, когда используется

Реквизит «признак способа расчета» указывает, какая схема оплаты была использована при заключении сделки. Список его значений опубликован в Приказе ФНС № ММВ-7-20/[email protected] Впоследствии документ был изменен Приказом № ММВ-7-20/[email protected] После обновления перечень выглядит так:

Рассмотрим несколько примеров того, как правильно установить признак способа расчета в кассовом чеке.

- Настройка онлайн-кассы

2 отзыва

1 000 ₽

1000

https://online-kassa.ru/kupit/nastrojka-onlajn-kassy/

ЗаказатьПодробнееЕсть в наличии

- Техническое сопровождение

1 отзыв

6 000 ₽

6000

https://online-kassa.ru/kupit/tehnicheskoe-soprovozhdenie/

ЗаказатьПодробнееЕсть в наличии

Продажа с предоплатой

Покупатель приобретает мебель и перечисляет всю сумму заранее (до поставки). Чек выбивается два раза:

- Когда поступает предоплата – «Предоплата 100 %».

- По факту передачи товара заказчику – «Полный расчет».

Продажа с предоплатой частями

Клиент приобретает мебель и часть ее стоимости отдает сразу, а часть – после того, как мебель была доставлена ему домой. Чек печатается дважды:

- При внесении части стоимости – «Предоплата» на внесенную сумму.

- Когда шкаф передан покупателю – «Полный расчет» на сумму доплаты.

Если вносится аванс

Если в счет будущих покупок вносится аванс, и неизвестно, какие именно товары и в каком объеме впоследствии будут заказаны, то употребляем в кассовом чеке признак оплаты «Аванс». Например, когда речь идет о подарочных картах.

Допустим, клиент покупает подарочный сертификат. Через некоторое время другой клиент пользуется этим сертификатом при покупке товара – часть суммы оплачивает наличными, а остаток – с сертификата. Пробиваем два раза:

- При продаже карты – «Аванс».

- При оформлении продаж – «Полный расчет».

1. Задай вопрос нашему специалисту в конце статьи. 2. Получи подробную консультацию и полное описание нюансов! 3. Или найди уже готовый ответ в комментариях наших читателей.

Рассрочка без первоначального взноса

Индивидуальный предприниматель покупает офисную технику с отсрочкой платежа. Деньги перечисляет через 2 недели после доставки. Оформляем следующим образом:

- Когда передается товар – «Передача в кредит».

- Когда поступили все средства – «Оплата кредита».

Рассрочка и первоначальный взнос

Если покупатель вносит деньги частично, а долг намерен погасить на протяжении нескольких месяцев, осуществляя ежемесячные платежи, то будет так:

- Когда товар передается клиенту – о.

- Ежемесячно каждый раз при внесении доли задолженности ставится «Оплата кредита».

Для ККТ, работающих с ФФД 1.1 и 1.05, «Признак способа расчета» в кассовом чеке обязателен.

Вам будет интересно: Как формируется аванс по онлайн-кассам

Выбираем название услуги

Здесь нужно придерживаться трех принципов.

- Уникальная услуга должна иметь уникальное название. Заказчик должен иметь возможность различать одну от другой.

- Длина названия услуги не должна превышать 128 символов.

- Если на момент оплаты вы уверены в количестве услуг, которые предоставите клиенту, в чеке должно быть отражено наименование конкретных услуг. А при необходимости — их количество и стоимость каждой.

Пример: Вы предоставляете услуги автосервиса. К вам приезжает клиент с просьбой поменять масло в двигателе. Уточнив все детали, в чеке указываете услуги:

- Снятие и установка защиты картера

- Замена масла двигателя

- Замена масляного фильтра

Другой пример: Клиент обращается в косметологический центр к конкретному специалисту. На момент оплаты можно указать в чеке «посещение косметолога» и его имя.

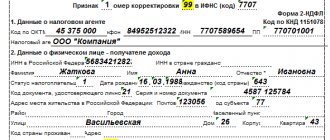

Чек коррекции – какой признак расчета выбрать?

Такой чек формируется, если ранее был совершен платеж без ККТ или с нарушением закона. Кассир или владелец кассы может сам обнаружить и устранить ошибку, проведя коррекцию, или сделать это по предписанию, полученному от ФНС.

На ККТ с различными ФФД чеки коррекции отличаются – указываются разные признаки расчета (объяснение дается в письме ФНС № ЕД-4-20/[email protected]).

Если при осуществлении платежей не применялась ККТ:

- Для ФФД 1.05 – при получении средств ставим «Приход», при выплате – «Расход».

- Для ФФД 1.1 – «Приход» и «Расход» указываем аналогично ФФД 1.05, если возвращают покупку – указываем «Возврат прихода», если клиент вернул средства, выданные ему ранее – «Возврат расхода». Если в чеке имеется ошибка (например, неверно поставлен НДС) – одинаково для ФФД 1.05 и ФФД 1.1: создаем чек «Возврат прихода», идентичный некорректному, и формируем чек «Приход».

Исправлять ошибку именно на том устройстве, где она была допущена, или которое ранее не использовалось – необязательно. Законодательство РФ к этому не обязывает. Организация или ИП могут сформировать коррекционный документ на любом принадлежащем им кассовом аппарате, если он зарегистрирован и работает с соблюдением всех норм.

Режимы применения ККТ

При регистрации кассовой техники в налоговом органе необходимо указать, как она будет использоваться. Для этого применяется ряд дополнительных реквизитов, который включает, в том числе, такие реквизиты, как признак применяемой системы налогообложения; признак ККТ для расчетов только в интернете; признак проведения лотереи и др.

Новую кассовую технику можно применять в нескольких режимах (п. 2 Приложения № 2 к Приказу). Они используются при описании формата фискальных данных:

- автономный режим — режим функционирования ККТ, не предусматривающий передачу ФД в налоговые органы в электронной форме через оператора фискальных данных (ОФД). Такой режим возможен, если ККТ используется в отдаленной от сетей связи местности (п. 7 ст. 2 Закона № 54-ФЗ);

- режим передачи данных — режим функционирования ККТ, предусматривающий обязательную передачу ФД в налоговые органы в электронной форме через ОФД;

- автоматический режим — режим применения ККТ в составе автоматического устройства для расчетов при осуществлении расчетов с покупателем (клиентом) в автоматическом режиме с применением ККТ без участия уполномоченного лица организации или индивидуального предпринимателя (кассира).

Признак предмета расчета в кассовом чеке: что означает

Это обозначение появилось, начиная с ФФД 1.05. Используется для обозначения товаров, платежей и т. д.

Основные категории:

- Товар (с которого не взимается акцизный сбор) – «ТОВАР» или «Т».

- Товары, являющиеся объектами налогообложения по акцизам – «ПОДАКЦИЗНЫЙ ТОВАР» или «АТ».

- Платеж/выплата (бонусы, аванс, штрафы, различные виды вознаграждений, задаток и др.) – «ПЛАТЕЖ» или «П», «ВЫПЛАТА» или «В».

- или «У».

- Работа – «РАБОТА» или «Р».

Полный перечень признаков предмета расчета в кассовом чеке приводится в Приказе № ММВ-7-20/[email protected]

Вам будет интересно: Образец чека онлайн-кассы — как выглядит, требования и реквизиты

Если производится предоплата или аванс

В этом случае придется сформировать два чека.

Первый чек печатается в момент передачи денег и формируется с признаком расчета «аванс». Указывается сумма, переданная клиентом.

После передачи товаров или полного оказания услуг формируется второй чек с признаком расчета «полный расчет». В нем необходимо указать все перечни товаров или услуг, количество и цены за единицу. Принимая средства клиента, необходимо указать, что часть средств ранее была принята от клиента с внесением в чек суммы аванса. Так же, при необходимости, указываете, сколько клиент вам доплатил.

Фискальный признак кассового чека (документа): как формируется, что делать при ошибке

Кратко обозначается ФПД и представляет собой цифровой код, определяющий характеристики осуществленного расчета при отправке данных ОФД и в налоговую.

Формируется фискальным накопителем на основании следующей информации, указанной при регистрации:

- ИНН пользователя;

- ИНН ОФД, с которым заключен договор;

- номера кассы – регистрационного и заводского;

- даты регистрации с указанием точного времени;

- порядкового номера чека.

Если налоговая служба отказала в регистрации по причине того, что фискальный признак кассового чека некорректный, проверьте, совпадают ли вышеперечисленные пункты в отчете о регистрации и в самом чеке.

В регистрации также может быть отказано, если ИП или организация не завершили регистрационные процедуры в течение суток с момента получения регистрационного номера.

Частые ошибки, которые допускаются при регистрации:

- На кассе неправильно выставлены настройки времени и даты (например, 2000 год).

- На чеке диагностики заводской номер устройства отличается от номера, который был указан в заявке на регистрацию.

- Неточности в регистрационном номере, ИНН пользователя и ИНН ОФД.

Что делать:

Будьте внимательны при введении всех данных. Откорректировать их, когда они уже добавлены в , нельзя, и фискальный накопитель придется менять. Закрыть его в штатном режиме невозможно – нужно выполнить аварийное закрытие.

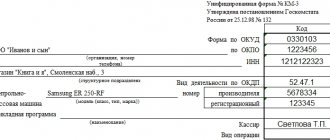

Форматы фискальных документов

Фискальный документ — это фискальные данные, представленные по установленным форматам на бумажном носителе и (или) в электронной форме (ст. 1.1 Закона № 54-ФЗ) — информация, которую получает налоговый орган от налогоплательщика.

Приказ утверждает три версии форматов фискальных документов (ФФД) — 1.0, 1.05 и 1.1 (Таблица 3). Согласно пункту 2 Приказа формат 1.0 утрачивает силу с 01.01.2019.

В Таблице 4 Приложения № 2 к Приказу приведен общий перечень реквизитов фискальных документов, более 100 наименований. Основные реквизиты устанавливаются Законом № 54-ФЗ, дополнительные — Приказом.

Приказом предусмотрено 11 фискальных документов (Таблица 6). Каждому фискальному документу соответствует свой набор реквизитов:

- Отчет о регистрации (Таблица 7).

- Отчет об изменении параметров регистрации (Таблица 7, 8).

- Отчет об открытии смены (Таблица 17).

- Отчет о текущем состоянии расчетов (Таблица 18).

- Кассовый чек (Таблица 19).

- Кассовый чек коррекции (Таблица 30).

- Бланк строгой отчетности (БСО) (Таблица 19).

- Бланк строгой отчетности коррекции (Таблица 30).

- Отчет о закрытии смены (Таблица 32).

- Отчет о закрытии фискального накопителя (Таблица 33).

- Подтверждение оператора (Таблица 34).

Как видно, кассовый чек и БСО, а также кассовый чек коррекции и бланк строгой отчетности коррекции имеют одинаковый состав реквизитов (см. Таблицы 19 и 30).

Некоторые фискальные документы могут быть сформированы и в печатном виде, и в электронном. При этом состав реквизитов ФД может различаться (см., например, Таблицу 5 Приказа). Необходимость указания в документах того или иного реквизита зависит от версии формата фискального документа (п. 3 Приложения № 1 к Приказу).

Буква М на чеках при маркированной продукции и отображение кода марки

При продаже маркированной продукции и крепкого алкоголя в печатной форме чека ККМ должен присутствовать специальный символ [м], а в электронной — отображаться код марки или акцизной марки.

На текущий момент к маркированной продукции относятся табачная, обувная, лекарства и шины.

При пробитии табачной продукции на кассе требуется производить сканирование акцизных марок с бутылок крепкого алкоголя, а также коды марок с маркированной продукции.

Если при продаже данных категорий товаров касса не запрашивает считывания кода марки, то требуется проверить и установить в товароучетной программе флаги “Маркированная продукция” и “Товарную группу” и загрузить данную позицию на кассу.

Для быстрого заполнения реквизитов в новой номенклатуре рекомендуется использовать механизм “Заполнения реквизитов”. Для этого на группу товаров заранее назначается правило и при создании новой номенклатуры реквизиты устанавливаются автоматически.

Кто обязан использовать онлайн-кассу

С 01.01.2019 у еще большего числа организаций и ИП появилась необходимость использовать онлайн-кассы. Кроме того, увеличилось количество ситуаций, когда формирование чеков обязательно. Таким образом, подавляющее число бизнесов, работающих с физическими лицами, обязаны на сегодняшний момент применять онлайн-кассы в соответствии с законодательством.

Применение онлайн-касс регулируется законом «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации» от 22.05.2003 № 54-ФЗ.

Освобождены от этой обязанности:

- ИП без работников, оказывающие услуги, выполняющие работы или занимающиеся производством продукции (ст. 2 закона от 06.06.2019№ 129-ФЗ);

- предприниматели на патенте по некоторым видам деятельности при условии выдачи документа, подтверждающего расчет (п. 2.1 ст. 2 закона № 54-ФЗ);

- ИП и юрлица при определенных видах деятельности (п. 2 ст. 2 закона № 54-ФЗ содержит закрытый список таковых);

- ИП и организации, находящиеся в отдаленных и труднодоступных местах, при условии выдачи документа, подтверждающего расчеты (п. 3 ст. 2 закона № 54-ФЗ).

Остальным при расчетах необходимо использовать онлайн-кассу.

Ст. 1.1 закона № 54-ФЗ: «Расчеты — прием (получение) и выплата денежных средств наличными деньгами и (или) в безналичном порядке за товары, работы, услуги, прием ставок, интерактивных ставок и выплата денежных средств в виде выигрыша при осуществлении деятельности по организации и проведению азартных игр, а также прием денежных средств при реализации лотерейных билетов, электронных лотерейных билетов, приеме лотерейных ставок и выплате денежных средств в виде выигрыша при осуществлении деятельности по организации и проведению лотерей. В целях настоящего федерального закона под расчетами понимаются также прием (получение) и выплата денежных средств в виде предварительной оплаты и (или) авансов, зачет и возврат предварительной оплаты и (или) авансов, предоставление и погашение займов для оплаты товаров, работ, услуг (включая осуществление ломбардами кредитования граждан под залог принадлежащих гражданам вещей и деятельности по хранению вещей) либо предоставление или получение иного встречного предоставления за товары, работы, услуги».

Исходя из приведенного определения, применять онлайн-кассу иногда необходимо не только при факте расчета наличными. Вернемся к этому утверждению позже.

Благодаря упомянутому закону кассовый чек стал представлять собой сложный документ, который содержит массу реквизитов. В статье подробно остановимся на таких реквизитах, как признак способа расчета и признак предмета расчета.

Параметр код товара и новое требование касательно данного реквизита

Данный реквизит (Тег 1162) был введен 01.12.2018 года вместо старого реквизита «Код товарной номенклатуры».

В процессе введения системы маркировки «Честный Знак», данный реквизит стал использоваться для передачи данных о выбытии. Основанием для этого стало Постановление от 21.02.2019 № 174.

Кроме этого 28.04.2020 появилось требование указывать в чеке реквизит «код товара» в отношении некоторых средств индивидуальной защиты (защитная маска, респираторы, перчатки), маркировка которых не является обязательной.

для которых необходимо указание реквизита «Код товара» в чеке.

Приложение «Проверка чека ФНС России» и его новый функционал. Почему это важно?

Не так давно многие информационные источники пестрили заголовками об очередном обновлении приложения «Проверка чека ФНС России». Регулятор при помощи бонусов мотивирует людей сообщать о нарушениях и уже сейчас пользователи приложения могут:

- сканировать, проверять чеки. Приложение покажет верный ли у чека формат и определит его достоверность;

- за выполненные проверки можно получать вознаграждение в виде бонусных баллов;

- оформить и отправить в ФНС заявление о нарушении;

- при входе под учетными данными ресурса Госуслуги или ЛК ФЛ, можно составить подробное обращение;

- получать отчеты от ФНС в случае, если по обращению была назначена проверка;

- принять участие в проверке о нарушении применения ККТ в качестве свидетеля.

Доступно приложение на двух основных платформах: iOS и Android.

Очевидно, что чем проще сообщить о нарушении, тем чаще это будут делать.