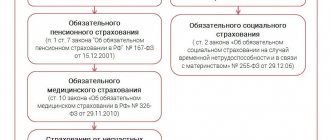

В данном случае АО или ООО являются налоговыми агентами по НДФЛ и должны исчислить, удержать у физического лица и перечислить в бюджет сумму налога.

Если дивиденды выплачивает АО, то оно выступает налоговым агентом на основании статьи 226.1 НК РФ. Эта статья устанавливает особенности исчисления и уплаты НДФЛ налоговыми агентами при совершении операций с ценными бумагами, с финансовыми инструментами срочных сделок, а также при осуществлении выплат по ценным бумагам российских эмитентов. В ней содержится перечень лиц, признаваемых налоговыми агентами при совершении названных операций. В частности, к ним относятся российские организации, осуществляющие выплату налогоплательщику дохода по выпущенным этими организациями ценным бумагам, права по которым учитываются в реестре ценных бумаг соответствующей организации на дату, определенную в решении о выплате (об объявлении) дохода по данным ценным бумагам.

Раздел 1

В этом разделе налоговые агенты указывают обобщенные данные по всем физлицам. Отражаются суммы начисленного им дохода, а также исчисленный и удержанный НДФЛ. Данные указываются нарастающим итогом за весь налоговый период.

Часто при заполнении раздела допускаются следующие нарушения:

- Данные отражаются не нарастающим итогом.

- По строке 20 отражаются в том числе доходы, не облагаемые НДФЛ, тогда как на основании статьи 217 НК РФ они в указанной сроке отражению не подлежат (Письмо ФНС РФ от 01.08.2016 № БС-4-11/[email protected]).

- По строке 70 указывается сумма НДФЛ, который будет выдержан в следующем периоде. Чаще всего это случается, если зарплата начислена в одном периоде, а выплачена в другом. НДФЛ перечисляется при выплате заработной платы, поэтому должен относиться к тому периоду, когда она выплачена, а не начислена.

- Ошибочно указываются суммы налога по строке 80. В этой строке следует указывать сумму налога, который налоговый агент не имеет возможности удержать. ФНС в письме № БС-4-11/[email protected] пояснила, что в этой строке отражаются суммы неудержанного налога с доходов, которые получены в натуральной форме и в виде материальной выгоды, если выплаты в денежной форме отсутствует. Вместо этого, налоговые агенты зачастую отражают в строке 80 суммы НДФЛ, обязанность по удержанию которых наступит в следующем налоговом периоде. Также по строке 80 ошибочно отражается разница между НДФЛ, который начислен, и суммой удержанного налога.

Расчет 6-НДФЛ. Пример заполнения

Что значит исчисленный

Налоговый агент, коим выступает работодатель, перед тем, как выдать сотруднику заработную плату, должен высчитать сумму НДФЛ, которая затем будет удержана из общей заработной платы и направлена в бюджет государства.

Исчисленный НДФЛ – это и есть та самая вычисленная сумма. Ее нужно отразить в справке формы 2-НДФЛ. Прописывают эту позицию в графе «Сумма налога исчисленная».

Также см. «Вычисляем подоходный налог».

Раздел 2

Раздел 2 формы 6-НДФЛ предназначен для указания:

- дат, когда физические лица получали доходы;

- дат, когда состоялось удержание налога;

- сроков перечисления НДФЛ;

- обобщенных показателей сумм дохода и НДФЛ.

При этом операции отражаются только за последние три месяца отчетного периода — ФНС неоднократно сообщала об этом налоговым агентам (письма от 21.07.2017 № БС-4-11/[email protected], от 16.01.2017 № БС-4-11/499, от 22.05.2017 № БС-4-11/9569).

Однако некоторые лица, заполняя 6-НДФЛ, отражают данные в разделе 2 нарастающим итогом с начала года. А это считается грубым нарушением заполнения расчета.

Блок из строк 100-140 раздела 2 заполняется отдельно по каждому сроку перечисления НДФЛ. Это относится и к случаям, когда разные виды дохода имеют одну дату перечисления налога.

Допустим, работнику в последний день месяца выплатили заработную плату за вторую часть этого месяца и отпускные за предстоящий в следующем месяце отпуск. С точки зрения закона (статья 223 НК РФ), датой фактического получения доходов (заработной платы и отпускных) признается день их получения. А вот сроки перечисления НДФЛ по этим доходам разные. Налог с отпускных перечисляется в тот же день, а с заработной платы может быть перечислен на следующий день. Эти доходы должны включаться в раздел 2 формы 6-НДФЛ отдельными блоками.

Кроме того, довольно часто налоговые агенты не выделяют в отдельную группу межрасчетные выплаты — заработную плату, больничные, отпускные. Это также является грубым нарушением (письмо ФНС № ГД-4-11/[email protected]).

Заполняя рассматриваемый блок по разным видам дохода, чаще всего налоговые агенты неправильно указывают даты фактического получения дохода в строке 100, даты удержания НДФЛ в строке 110, а также срок перечисления налога в строке 120. Как следует заполнять этот блок правильно, далее рассмотрим на конкретных примерах.

Примеры по заработной плате

Прежде напомним основные правила, связанные с выплатой заработной платы и удержанием НДФЛ:

- датой получения дохода в виде заработной платы признается последний день месяца, за который она начислена (пункт 2 статьи 223 НК РФ);

- если работник был уволен до окончания месяца, то датой фактического получения дохода в виде заработной платы признается его последний рабочий день;

- НДФЛ с заработной платы удерживается налоговым агентом при ее фактической выплате (пункт 4 статьи 226 НК РФ);

- перечисление НДФЛ в бюджет должно быть произведено не позже следующего дня (пункт 6 статьи 226 НК РФ).

Итак, разберем правильное отражение заработной платы в 6-НДФЛ на конкретных цифрах.

Пусть ЗП работника составляет 100000 рублей. 30 ноября он получил заработную плату за ноябрь в сумме 87000 рублей (за минусом НДФЛ 13000 рублей).

Блоки строк 100-140 раздела 2 заполняются следующим образом:

- строка 100 — 30.11.2017 (дата фактического получения дохода);

- строка 110 — 30.11.2017 (дата удержания НДФЛ);

- строка 120 — 01.12.2017 (срок перечисления НДФЛ в бюджет);

- строка 130 — 100 000 (сумма ЗП);

- строка 140 — 13 000 (сумма исчисленного и удержанного налога).

Рекомендуем обратить внимание на следующие особенности:

- Если последний день срока перечисления НДФЛ попадает на выходной, то окончание срока переносится на следующий за ним рабочий день.

- Если последний день месяца, то есть дата фактического получения заработной платы, приходится на выходной, то перенос на следующий день не осуществляется. Таким образом, датой фактического получения зарплаты последний день месяца считается и в том случае, если он приходится на выходной.

- Начисление дохода и удержание НДФЛ включаются в расчет за тот период, на который приходится дата фактического получения дохода.

- Сумма НДФЛ включается в расчет за отчетный период в том случае, если срок его удержания и перечисления относятся к этому периоду.

- По строке 120 следует указывать не дату фактического перечисления налога, а именно последний день этого срока.

Еще один пример, который проиллюстрирует заполнение расчета по заработной плате, выплаченной на стыке кварталов.

Допустим, зарплата за сентябрь выплачена 2 октября. Как это отразить в разделе 2 расчета 6-НДФЛ?

В расчете за 9 месяцев отчетного года указывается:

- в строке 100 — 30.09.2017;

- в строке 130 — сумма зарплаты.

- В расчете за год указывается:

- в строке 110 – 02.10.2017;

- в строке 120 – 03.10.2017;

- в строке 140 – сумма налога.

Удержание и перечисление НДФЛ налоговым агентом

По общему правилу направлять в бюджет удержанный с доходов работников НДФЛ нужно не позднее того дня, когда деньги уходят на счета работников. Мы перечисляем налог государству раньше, чем сотрудники получают заработную плату (налоги и взносы уплачиваем до 15 числа, а заработную плату перечисляем 25 числа). Вот и получается, что формально мы заплатили НДФЛ за сотрудника не из его средств, а из средств самой компании, то есть налогового агента. А закон запрещает так поступать. Поэтому те деньги, которые мы раньше времени направили в бюджет, формально налогом вообще не являются.

Могут ли инспекторы потребовать заплатить сумму налога, удержанного из доходов сотрудников еще раз, то есть уже после того, как деньги «упадут» на карточки сотрудников? И раз мы преждевременно перечислили НДФЛ, нарушаем ли мы п. 6 ст. 226 НК РФ, грозит ли нам за это штраф?

Согласно ст. 226 НК РФ

налоговые агенты, от которых или в результате отношений с которыми налогоплательщик получил доходы, обязаны исчислить, удержать у налогоплательщика и уплатить сумму НДФЛ.

Налоговые агенты обязаны удержать

начисленную сумму налога непосредственно из доходов налогоплательщика

при их фактической выплате

.

Налоговые агенты обязаны перечислять суммы

исчисленного и

удержанного налога не позднее дня фактического получения

в банке наличных денежных средств на выплату дохода, а также дня перечисления дохода со счетов налоговых агентов в банке на счета налогоплательщика либо по его поручению на счета третьих лиц в банках.

Уплата налога за счет средств налоговых агентов не допускается

.

При заключении договоров и иных сделок запрещается включение в них налоговых оговорок, в соответствии с которыми выплачивающие доход налоговые агенты принимают на себя обязательства нести расходы, связанные с уплатой НДФЛ.

Налоговые органы не признают налогом даже сумму, превышающая сумму фактически удержанного из доходов физических лиц НДФЛ

(письмо ФНС РФ от 04.07.2011 г. № ЕД-4-3/10764).

А если на момент выплаты заработной платы НДФЛ будет уже перечислен в бюджет, то это означает, что из средств налогоплательщика налог не удержан

.

Следовательно, налоговый агент перечислил НДФЛ за счет собственных средств.

То есть прямо нарушен запрет, установленный п. 9 ст. 226 НК РФ

.

За налоговые правонарушения НК РФ предусмотрены меры ответственности.

В соответствии со ст. 123 НК РФ

неправомерное неудержание

и (или)

неперечисление

(неполное удержание и (или) перечисление)

в установленный НК РФ срок сумм налога

, подлежащего удержанию и перечислению налоговым агентом,

влечет взыскание штрафа в размере 20% от суммы, подлежащей удержанию и (или) перечислению

.

В Вашей ситуации перечисление НДФЛ в более ранний, чем установлено, срок нельзя признать нарушением

.

Ведь по мнению ФНС РФ такая переплата не является налогом.

Поэтому налоговики не позволяют ее зачесть в счет предстоящих платежей

, а полагают, что налоговому агенту необходимо

обратиться в налоговый орган с заявлением о возврате

на расчетный счет организации

суммы, не являющейся НДФЛ

и ошибочно перечисленной в бюджетную систему РФ (письмо от 04.07.2011 г. № ЕД-4-3/10764).

Пени начислить в данной ситуации тоже нельзя

.

Ст. 75 НК РФ

установлено, что

пеней признается

денежная

сумма, которую налогоплательщик должен выплатить в случае уплаты

причитающихся сумм налогов или сборов

в более поздние

по сравнению с установленными законодательством о налогах и сборах

сроки

.

А в рассматриваемом случае налог перечислен раньше срока

.

Учитывая, что данный вопрос является спорным (разные точки зрения у чиновников и налоговых агентов), необходимо знать, есть ли у налоговых агентов шансы избежать штрафных санкций.

Сложившаяся арбитражная практика – на стороне налоговых агентов.

Во-первых

, суды отмечают, что налоговое

законодательство не устанавливает запрет

на перечисление исчисленного налога

до дня фактической выплаты дохода

(постановление

ФАС Западно-Сибирского округа

от 08.12.2005 г. № Ф04-8839/2005(17637-А46-29)).

Во-вторых

, суды ссылаются на

ст. 108 НК РФ

, согласно которой никто не может быть привлечен к ответственности за совершение налогового правонарушения иначе, как по основаниям и в порядке, которые предусмотрены НК РФ.

Ст. 106 НК РФ

определено, что

налоговым правонарушением

признается виновно совершенное противоправное (в нарушение законодательства о налогах и сборах) деяние (действие или бездействие) налогоплательщика, налогового агента и иных лиц, за которое НК РФ установлена ответственность.

Объективной стороной правонарушения, ответственность за которое предусмотрена ст. 123 НК РФ

, является неправомерное неперечисление налоговым агентом сумм налога.

При этом сам по себе факт несвоевременной уплаты налога не образует состава правонарушения

(постановление

ФАС Уральского округа

от 19.05.2009 г. № Ф09-3131/09-С3).

В-третьих

,

ст. 45 НК РФ

установлено, что налогоплательщик обязан самостоятельно исполнить обязанность по уплате налога, если иное не предусмотрено законодательством о налогах и сборах.

Обязанность по уплате налога должна быть выполнена в срок, установленный законодательством о налогах и сборах.

Налогоплательщик вправе исполнить обязанность по уплате налога досрочно

.

При этом правила

, предусмотренные

ст. 45 НК РФ

,

распространяются и на налоговых агентов

.

ФАС Московского округа

, признавая, что обществом

исчислен, уплачен в бюджет, но неправомерно не удержан НДФЛ

из доходов налогоплательщиков, тем не менее считает, что поскольку обществом

суммы налога в бюджет уплачены своевременно

, поэтому их

повторное взыскание противоречит положениям ст. 46 НК РФ

, начисление пени противоречит

ст. 75 НК РФ

(постановление от 04.03.2011 г. № КА-А40/17007-10;2).

В постановлении ФАС Западно-Сибирского округа

от 13.11.2007 г. № Ф04-7817/2007(40014-А45-19) указано, что в действиях налогового агента, своевременно и в полном объеме перечислившего в бюджет из собственных средств не удержанных у налогоплательщиков сумм НДФЛ,

отсутствуют признаки налогового правонарушения

, предусмотренного

ст. 123 НК РФ

, и

не имеется оснований для начисления пеней

, которые в соответствии со

ст. 75НК РФ

начисляются за нарушение срока исполнения обязанности по уплате налога.

Суды также отмечают, что несмотря на то, что перечисление НДФЛ в бюджет производится налоговым агентом за счет собственных средств, указанное не приводит к неполучению бюджетом сумм налога

.

Следовательно, оснований

для привлечения налогового агента к ответственности по

ст. 123 НК РФ не имеется

(постановление

ФАС Уральского округа

от 03.03.2008 г. № Ф09-942/08-С2).

Однако следует учесть, что в последнее время появились решения судов, принимаемые не в пользу налогоплательщиков

.

Так, в ситуации, когда НДФЛ перечислен до появления оснований удержания из доходов налогоплательщиков и в нарушение п. 9 ст. 226 НК РФ

, которая не допускает уплату налога за счет средств налогового агента,

ФАС Московского округа

указал, что поскольку

ст. 45 НК РФ

применяется для определения исполнения налоговой обязанности,

иной платеж в соответствии с общими правилами считается состоявшимся только в случае поступления средств в бюджет

.

В данном случае платежи в бюджет не поступили

(постановление от 14.03.2012 г. № А41-24636/11).

Поэтому Вам в любом случае нужно перечислять НДФЛ в бюджет строго по правилам ст. 226 НК РФ

.

Отпускные в 6-НДФЛ

Общие правила по НДФЛ с отпускных:

- датой фактического получения дохода в виде отпускных считается день их выплаты (подпункт 1 пункта 1 статьи 223 НК РФ);

- перечислять в бюджет суммы исчисленного и удержанного НДФЛ с отпускных налоговые агенты должны не позднее последнего числа месяца, в котором они выплачены (пункт 6 статьи 226 НК РФ).

Работник направляется в отпуск в 1 июня 2021 года. Сумма отпускных составила 10000 рублей, их он получил 28 мая. Размер НДФЛ — 1300 рублей.

Заполняем раздел 2 формы 6-НДФЛ за полугодие:

- строка 100 — 28.05.2017;

- строка 110 — 28.05.2017;

- строка 120 — 31.05.2017;

- строка 130 — 10 000;

- строка 140 — 1 300.

Работник решил уволиться сразу после отпуска. 15 марта текущего года он получил отпускные и ушел в отпуск с последующим увольнением.

Заполняем раздел 2 за I квартал:

- cтрока 100 — 15.03.2017;

- cтрока 110 — 15.03.2017;

- cтрока 120 — 31.03.2017 ;

- cтрока 130 — сумма отпускных;

- cтрока 140 — сумма НДФЛ.

Что значит удержанный

Исчисленный подоходный налог изымают из той денежной суммы, которую на руки получит сотрудник компании или же лицо, работающее на ИП. Таким образом, удержанный НДФЛ остается у работодателя, перед тем как последний переведет его в бюджет государства.

Упомянутую сумму также отражают в справке 2-НДФЛ. Ей отведена графа «Сумма налога удержанная».

Также см. «Как вернуть излишне удержанный НДФЛ».

Вот интересующий нас фрагмент из справки 2-НДФЛ:

Оплата по договору ГПХ

Общая информация по оплате договоров гражданско-правового характера:

- датой фактического получения дохода за оказание услуг считается день выплаты этого дохода (подпункт 1 пункта 1 статьи 223 НК РФ);

- удержание НДФЛ налоговые агенты обязаны произвести при фактической выплате (пункт 4 статьи 226 НК РФ);

- перечислить НДФЛ необходимо не позднее следующего дня за днем выплаты дохода налогоплательщику.

Случается, что акт выполненных работ по договору ГПХ подписан в одном месяце, а выплата осуществлена в другом. В этом случае 6-НДФЛ заполняется по факту выплаты вознаграждения, а не составления акта.

Договор был заключен с физлицом 5 августа 2021 года. Акт подписан в августе, а вознаграждение в сумме 30000 рублей выплачено 7 сентября. Сумма НДФЛ составила 3900 рублей.

Заполняем 6-НДФЛ. Операция будет отражена и в разделе 1, и в разделе 2 расчета за 9 месяцев 2021 года. В разделе 2 указываем:

- строка 100 – 07.09.2017;

- строка 110 – 07.09.2017;

- строка 120 – 08.09.2017;

- строка 130 – 30 000;

- строка 140 – 3 900.

Резиденты и нерезиденты

Налоговый агент должен удержать налог как у резидентов РФ, так и у нерезидентов. В первом случае, под налогообложение подпадают доходы, полученные от источников в РФ и за границей. Во втором случае налог удерживается только из доходов, полученных в РФ (ст. 208, 209 НК РФ).

Добавим, что если у компании есть сотрудник — иностранный гражданин, имеющий патент на ведение трудовой деятельности в РФ, то при выплате ему дохода следует удерживать НДФЛ, учитывая налог, уплаченный при покупке патента (п. 2 ст. 226, ст. 227.1 НК РФ).

Получите комплексное решение бухгалтерской отчетности: автоматически формируйте и отправляйте отчеты через интернет

Попробовать бесплатно

Больничные листы

Оплата и удержание НДФЛ с больничных осуществляется по таким правилам:

- датой фактического получения дохода считается день его выплаты;

- удержание НДФЛ осуществляется при фактической выплате;

- перечисление налога происходит не позднее последнего числа месяца, в котором осуществлялась выплата.

Больничный работника длился с 4 по 8 сентября 2021 года. Пособие выплачено 15 сентября.

В разделе 2 формы 6-НДФЛ отражаем такие записи:

- строка 100 – 15.09.2017;

- строка 110 – 15.09.2017;

- строка 120 – 30.09.2017;

- строка 130 — сумма пособия;

- строка 140 – сумма НДФЛ.

Выплату пособий по нетрудоспособности следует указывать в 6-НДФЛ по факту. То есть если доход по больничному был начислен в одном периоде, а выплачен в другом, то в 6-НДФЛ его следует отражать в разделе 1 и 2 того периода, в котором доход был выплачен.