Необходимость списания «зависшего» в учетных данных НДС, не принятого к вычету, возникает нередко. По какой бы причине ни произошел отказ в вычете, эти суммы должны быть списаны своевременно, в противном случае фирма будет вынуждена давать объяснения внешним пользователям, изучающим ее бухгалтерскую отчетность. Значительные суммы не принятого к вычету НДС могут свидетельствовать о небрежном ведении учета, негативно влиять на престиж фирмы.

В каких случаях «входной» НДС не принимается к вычету?

Проводки с примером

Предположим, фирма приобрела у поставщика материалы на сумму 180 000 рублей, в т.ч. НДС 20%. Поставщик не отразил операцию в продажах (т.н. налоговый разрыв), и в результате фирме было в вычете отказано. 180 000: 1,2 = 150 000 руб. 180 000 – 150 000 = 30 000 руб.

Вопрос: Допустимо ли включить в договор поставки условие о возмещении поставщиком покупателю суммы НДС, не принятого к вычету покупателем в связи с невыполнением поставщиком своих налоговых обязанностей? Посмотреть ответ

Проводки:

- Д10 К60 — 150 000 руб.

- Д19 К60 — 30 000 руб. — оприходованы ТМЦ и выделен НДС по ним.

- Д68 К19 — 30 000 руб. — входной НДС предъявлен к вычету.

После проверки ИФНС и отказа в вычете:

- Д68 К19 — 30 000 руб. — проводка сторнируется.

- Д91 К19 — списание в затраты НДС.

Вместо 91 может использоваться счет 99.

Отметим, что по налоговому законодательству контрагент может прислать подтверждающий счет-фактуру не сразу, а в течение 3-х лет. Списание НДС целесообразно проводить не раньше, чем истечет этот срок.

Вопрос: Может ли продавец в случае возврата ему товаров, не принятых покупателем на учет, уменьшить налоговую базу, а не принимать НДС к вычету в порядке п. 5 ст. 171 и п. 4 ст. 172 НК РФ? Посмотреть ответ

По умолчанию «зависший» НДС не отражается в расчетах по налогу на прибыль (ст. 170 НК РФ):

- не уменьшает облагаемую сумму;

- не включается в затраты по товарам, услугам, работам.

Приведенная схема проводок соответствует нормам НК РФ.

Каковы условия и порядок применения вычетов НДС?

Освобождение от раздельного учета

Не распределять входной НДС можно только в одном случае: если за квартал доля расходов на приобретение, производство или реализацию товаров (работ, услуг, имущественных прав), реализация которых освобождена от НДС, не превышает 5 процентов. Тогда всю сумму входного НДС, предъявленную поставщиками в этом квартале, можно принять к вычету. Об этом говорится в абзаце 7 пункта 4 статьи 170 Налогового кодекса РФ. Подробнее о необходимости ведения раздельного учета в отдельных ситуациях см. Как вести раздельный учет операций, облагаемых и не облагаемых НДС.

Долю расходов на приобретение, производство или реализацию товаров (работ, услуг, имущественных прав), реализация которых освобождена от НДС, рассчитайте по формуле:

| Доля расходов на приобретение, производство или реализацию товаров (работ, услуг, имущественных прав), реализация которых освобождена от НДС | = | Расходы на приобретение, производство или реализацию товаров (работ, услуг, имущественных прав), реализация которых освобождена от НДС, за квартал _______________________________________________________ | х | 100% | |

| Совокупные расходы на приобретение, производство или реализацию за квартал |

Ситуация: как рассчитать совокупные расходы на приобретение, производство или реализацию. Организация определяет необходимость вести раздельный учет входного НДС?

Для определения совокупных расходов организации следует разработать собственный порядок и закрепить его в своей учетной политике для целей налогообложения.

Организация обязана вести раздельный учет входного НДС, если доля расходов по операциям, освобожденным от налогообложения, равна или превышает 5 процентов от общей суммы расходов организации. Определять эту долю нужно по формуле:

| Доля расходов на приобретение, производство или реализацию товаров (работ, услуг, имущественных прав), освобожденных от обложения НДС | = | Расходы на приобретение, производство или реализацию товаров (работ, услуг, имущественных прав), освобожденных от обложения НДС, за квартал _______________________________________________________ | х | 100% | |

| Совокупные расходы на приобретение, производство или реализацию за квартал |

Об этом говорится в абзаце 7 пункта 4 статьи 170 Налогового кодекса РФ.

Порядок учета совокупных расходов в целях налогообложения законодательно не установлен, поэтому организация вправе определять совокупные расходы по данным бухучета.

При определении совокупных расходов учитывайте все затраты (прямые, косвенные, общепроизводственные, общехозяйственные, прочие), которые связаны с проведением операций, освобождаемых от НДС. В том числе и затраты, которые в налоговом учете квалифицируются как внереализационные расходы. Например, если для осуществления операций, освобожденных от НДС, организация привлекает кредит, то проценты за пользование кредитом (внереализационные расходы) нужно включить в расчет пропорции: как в числитель, так и в знаменатель.

Это следует из писем Минфина России от 29 мая 2014 г. № 03-07-11/25771, от 12 февраля 2013 г. № 03-07-11/3574 и от 2 августа 2012 г. № 03-07-11/223.

Пример определения доли расходов на приобретение, производство и реализацию товаров (работ, услуг, имущественных прав), освобожденных от обложения НДС, по данным бухучета.

Организация является плательщиком НДС и осуществляет облагаемые и не облагаемые НДС операции

ООО «Альфа» производит и реализует медицинскую технику. В числе производимых товаров – медицинская техника, входящая в перечень, утвержденный постановлением Правительства РФ от 17 января 2002 г. № 19. Реализация таких медицинских товаров НДС не облагается (подп. 1 п. 2 ст. 149 НК РФ).

Чтобы определить, можно ли в полном объеме принять к вычету входной НДС, бухгалтер «Альфы» рассчитал долю расходов на производство и реализацию товаров, освобожденных от обложения НДС, в общей сумме расходов.

В учетной политике «Альфы» для целей налогообложения закреплено:

- доля расходов на производство и реализацию товаров (работ, услуг, имущественных прав), освобожденных от обложения НДС, определяется по данным бухучета;

- расходы на производство и реализацию товаров (работ, услуг, имущественных прав), освобожденных от обложения НДС, а также совокупные расходы на производство и реализацию определяются с учетом прямых, общехозяйственных, общепроизводственных и прочих расходов, связанных с данными операциями;

- при невозможности отнесения общехозяйственных, общепроизводственных, прочих расходов к конкретному виду деятельности (облагаемому либо не облагаемому НДС) сумма общехозяйственных, общепроизводственных и прочих расходов, относящихся к производству и реализации продукции, освобожденной от обложения НДС, определяется по формуле:

| Общехозяйственные, общепроизводственные и прочие расходы, относящиеся к производству и реализации продукции, освобожденной от обложения НДС | = | Общехозяйственные, общепроизводственные и прочие расходы, которые невозможно отнести к конкретному виду деятельности | × | Прямые расходы, относящиеся к производству или реализации продукции, освобожденной от обложения НДС | : | Общая сумма прямых расходов |

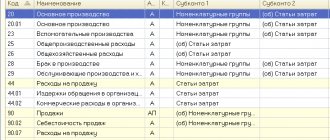

Для выделения расходов на производство и реализацию медтехники, не облагаемой НДС, к счетам 20, 23, 29, 44, 91-2 открыты соответствующие субсчета.

За квартал сумма прямых расходов, списанных на реализованную продукцию, составила 680 000 руб. (500 000 руб. – по производству и реализации продукции, освобожденной от НДС, 180 000 руб. – по производству и реализации продукции, облагаемой НДС).

Сумма общепроизводственных расходов, списанных на реализованную продукцию, составила 170 000 руб. Указанные расходы нельзя отнести к конкретному виду деятельности. Они распределяются по методике, утвержденной в учетной политике: 170 000 руб. × 500 000 руб. : 680 000 руб. = 125 000 руб.

Сумма общехозяйственных расходов, списанных на реализованную продукцию, составила 130 000 руб. Указанные расходы нельзя отнести к конкретному виду деятельности. Они распределяются по методике, утвержденной в учетной политике: 130 000 руб. × 500 000 руб. : 680 000 руб. = 95 588 руб.

Сумма прочих расходов (проценты по кредиту, привлеченному для производства медтехники) составила 100 000 руб.

Общая сумма расходов на производство и реализацию за квартал составила 1 080 000 руб. (обороты за квартал по счетам 20, 23, 25, 26, 29, 44, 91-2).

Доля расходов на производство медтехники, не облагаемой НДС, составила: (500 000 руб. + 125 000 руб. + 95 588 руб. + 100 000 руб.) : 1 080 000 руб. × 100% = 75%.

Поскольку доля расходов по операциям, не облагаемым НДС, больше 5 процентов, входной НДС по расходам нужно распределять.

Пример определения доли расходов, связанных с реализацией металлолома, освобожденной от уплаты НДС

ООО «Производственная » производит латунные детали, реализация которых облагается НДС. В процессе производства образуется металлическая стружка (возвратные отходы), которую «Мастер» продает на сторону как лом. Реализация лома черных и цветных металлов освобождена от НДС (подп. 25 п. 2 ст. 149 НК РФ).

В I квартале организация приобрела латунь на сумму 590 000 руб. (в т. ч. НДС – 90 000 руб.). Стоимость отгруженных деталей, произведенных в I квартале, составила 826 000 руб. (в т. ч. НДС – 126 000 руб.). Затраты на производство составили 650 000 руб., в том числе: – 500 000 руб. – стоимость материалов; – 90 000 руб. – прямые расходы на оплату труда;

– 10 000 руб. – амортизация основных средств (прямые расходы);

– 50 000 руб. – накладные расходы (общепроизводственные и общехозяйственные).

Отходы металла, образовавшиеся в течение квартала, были реализованы в марте по договорной цене 20 000 руб. Незавершенного производства на конец квартала у организации нет.

В учете «Мастера» сделаны следующие проводки:

Дебет 10-1 Кредит 60 – 500 000 руб. – оприходован металл;

Дебет 19 Кредит 60 – 90 000 руб. – отражен входной НДС;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19 – 90 000 руб. – принят к вычету входной НДС;

Дебет 20 Кредит 10-1 – 500 000 руб. – списан металл в производство;

Дебет 20 Кредит 70, 69 – 90 000 руб. – списаны расходы на оплату труда работников основного производства;

Дебет 20 Кредит 02 – 10 000 руб. – начислена амортизация производственного оборудования;

Дебет 20 Кредит 70 (02, 10, 25, 26, 69…) – 50 000 руб. – списаны накладные расходы;

Дебет 62 Кредит 90-1 – 826 000 руб. – отражена выручка от реализации деталей;

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС» – 126 000 руб. – начислен НДС со стоимости реализованных деталей;

Дебет 90-2 Кредит 20

– 650 000 руб. – списана себестоимость реализованной продукции;

Дебет 62 Кредит 91-1 – 20 000 руб. – отражены доходы от реализации лома.

Для правильного применения налогового вычета по итогам квартала бухгалтер определяет, какая часть входного налога относится к реализации основной продукции, облагаемой НДС, и какая – к реализации металлолома, освобожденной от налогообложения.

Рассмотрим два варианта.

Первый вариант

В учетной политике «Мастера» для целей налогообложения сказано, что стоимость возвратных отходов (металлолома) определяется пропорционально доле доходов от реализации металлолома в общем объеме доходов организации. Для расчета используются данные бухучета.

Сначала бухгалтер рассчитал долю выручки от реализованного лома в общем объеме доходов от реализации без НДС:

20 000 руб. : (826 000 руб. – 126 000 руб. + 20 000 руб.) = 0,028.

Затем он определил величину расходов, приходящихся на реализованные детали:

650 000 руб. × (1 – 0,028) = 631 800 руб.

Сумма расходов, приходящихся на реализованный лом, равна:

650 000 руб. – 631 800 руб. = 18 200 руб.

Доля расходов, приходящаяся на лом, составила:

18 200 руб. : 650 000 руб. × 100% = 2,8%.

Поскольку доля расходов, приходящихся на лом, составила меньше 5 процентов, организация не обязана вести раздельный учет входного НДС и корректировать сумму налогового вычета. К вычету принимается весь налог, предъявленный организации в I квартале (90 000 руб.).

Затраты, относящиеся к реализованному металлолому, отражены в учете следующими записями:

Дебет 10-6 Кредит 20 – 18 200 руб. – снижена себестоимость производства на стоимость возвратных отходов (лома);

Дебет 90-2 Кредит 20 – 18 200 руб. – сторнирована себестоимость реализованной продукции на стоимость возвратных отходов (лома);

Дебет 91-2 Кредит 10-6 – 18 200 руб. – списана стоимость проданных отходов.

Второй вариант

В учетной политике «Мастера» для целей налогообложения сказано, что стоимость возвратных отходов (металлолома) определяется по цене возможной реализации. Для расчета используются данные бухучета.

Соотношение между стоимостью металлолома и общими затратами организации за квартал составит:

20 000 руб. : 650 000 руб. × 100% = 3,1%.

Поскольку доля расходов, приходящихся на лом, составила меньше 5 процентов, организация не обязана вести раздельный учет входного НДС и корректировать сумму налогового вычета. К вычету принимается весь налог, предъявленный организации в I квартале (90 000 руб.).

Затраты, относящиеся к реализованному металлолому, отражены в учете следующими записями:

Дебет 10-6 Кредит 20 – 20 000 руб. – снижена себестоимость производства на стоимость возвратных отходов (лома);

Дебет 90-2 Кредит 20 – 20 000 руб. – сторнирована себестоимость реализованной продукции на стоимость возвратных отходов (лома);

Дебет 91-2 Кредит 10-6 – 20 000 руб. – списана стоимость проданных отходов.

Как избежать отказа в вычетах

Учетная практика по НДС свидетельствует, что отказ в вычете со стороны ИФНС может наступить в следующих случаях:

- счет-фактура от поставщика содержит ошибки;

- счет-фактура от поставщика отсутствует, а в документах на приход налог выделен;

- поставщик не отразил операцию в налоговой документации (в книге продаж);

- истек трехлетний срок предъявления НДС к вычету.

Риск отказа можно свести к минимуму, если:

- проводить предварительную сверку с контрагентами, в первую очередь постоянными, связанными с фирмой крупными сделками;

- хранить первичные бухгалтерские и налоговые документы в полном объеме;

- не пропускать сроки, указанные в законодательстве для вычетов по НДС.

Счет-фактура с неверной ставкой

Бывают ситуации, когда продавец не знает, какую точно ставку НДС ему применить и, во избежание рисков для себя, решает применить максимальную ставку 18%, отразив ее в выставленном счете-фактуре. Такое бывает, например, в отношении транспортно-экспедиторских услуг, связанных с международными поставками, при которых в большинстве случаев применяется нулевая ставка НДС.

Конечно, указав максимальную ставку, экспедиторы обезопасят себя от вероятных претензий со стороны налоговиков, но при этом они «подставляют своих» заказчиков.

Дело в том, что у заказчиков в подобных случаях почти всегда возникают проблемы с вычетом НДС. Чиновники считают, что если услуги облагаются по ставке 0%, то применить вычет по неправомерно выставленным суммам налога нельзя. Такую позицию можно увидеть, например, в письме Минфина России от 25.04.2011 № 03-07-08/124. В нем чиновники поясняют: счет-фактура, в котором ставка налога указана неверно, не соответствует требованиям налогового законодательства, а значит, не может признаваться основанием для принятия предъявленных сумм НДС к вычету.

К сожалению, в данном случае судебная практика складывается далеко не в пользу компаний.

Доказательством тому являются, например, постановления АС Дальневосточного округа от 04.10.2016 по делу № А51-1939/2015, ФАС Уральского округа от 28.03.2013 № Ф09-1830/2013 по делу № А47-3202/2012 (определением ВАС РФ от 25.07.2013 № ВАС-9132/13 отказано в передаче данного дела в Президиум ВАС РФ).

Нюансы

Выделим некоторые особенности учета невозмещенного НДС. Если в документе на покупку выделен НДС, но при этом бухгалтеру ясно, что счетом-фактурой она подтверждена не будет (например, в акте, накладной), налоговая, с высокой долей вероятности, к вычету эту сумму не примет. Целесообразно сразу в момент обнаружения безнадежной суммы ее списать на 91 счет.

НДС по командировкам принимается к вычету (ст. 264-1(12) НК РФ). Из подтверждающих документов должно быть ясно видно, что эти затраты связаны с производственной деятельностью. Если такая информация отсутствует, можно сразу списывать налог на 91 счет, поскольку ИФНС не возместит его.

Еще один нюанс, связанный с командировками. Налоговая настаивает, что операция, по которой возмещается налог, должна быть подтверждена счетом-фактурой, предъявленным фирме, или бланком строгой отчетности, оформленным аналогично чекам ККТ, где НДС обязательно должен быть выделен. Судебные органы вступают в полемику с контролирующими и рядом своих решений отменяют это требование, указывая, что может быть принят к вычету и не выделенный отдельной строчкой в документе НДС (например, в квитанции). Такое решение озвучил, например ФАС МО (№КА-А40/6657-11 от 26/07/11 года), это не единственный судебный случай.

Порядок возмещения НДС.

Поговорим о порядке возмещения НДС. При подаче в налоговую службу декларации, налогоплательщик должен указывать сумму к возмещению, а уже налоговая рассматривает данную декларацию, осуществляет проверку (камеральную), цель которой обосновать заявленные в декларации суммы. Если в итоге такой проверки не выявляются нарушения, то налоговая служба в период 7 дней должна вынести решение о возмещении суммы налога. Если же нарушения имеются, то налоговая должна составить акт проверки, который с прилагающимися к нему документами, идёт к руководителю налоговой службы для рассмотрения и принятия решения: привлекать или же не привлекать налогоплательщика к ответственности за налоговое правонарушение. Также в этот же момент должно быть принято решение о частичном или полном возмещении суммы налога, или отказ в возмещении.

Если налогоплательщик является задолжником по другим федеральным налогам, то налоговая служба имеет право сама осуществить зачёт суммы налога, которая подлежит возмещению, в счёт погашения задолженности по штрафам или пеням и т.д.

Когда НДС можно учесть в расходах

Ранее мы говорили, что НДС в расходах фирмы учесть нельзя. Существуют, однако, исключения из этого правила. В некоторых случаях предъявить к вычету НДС возможности нет, а списать на расходы возможно (по тексту ст. 170 НК РФ, п. 2,5, ст. 169-3(1), писем Минфина №03-07-07/72 от 02/11/10, 03-07-08/195 от 01/10/09, 03-11-06/3/227 от 03/09/09 г.):

- Суммы НДС, фактически уплаченные в момент ввоза товаров на территорию РФ, если они будут использованы, в свою очередь, в производстве товаров, не облагаемых налогом. То же самое касается и работ, услуг.

- Суммы НДС по приобретенным товарам, работам, услугам, если в дальнейшем они используются в производстве, реализации за пределами РФ.

- Фирма находится на спецрежиме, освобождена от уплаты налога. Здесь нужно иметь в виду, что счета-фактуры таким фирмам при покупке можно не выдавать, однако при условии, что между ими и продавцом заключено соглашение об этом.

- Приобретения будут использованы в операциях, не являющихся по НК РФ реализацией.

- В определенных НК РФ случаях НДС включают в затраты по прибыли банки, пенсионные фонды (негосударственные), страховые компании, клиринговые фирмы, участники фондового рынка, и др.

При формировании проводок корректным будет сначала выделить НДС, а затем отнести его на затраты.

Пример

Фирма приобрела сырье для производства товара на экспорт на сумму 240 000 рублей, в том числе НДС 20%

Проводки:

- Д10 К60 — 200 000 руб.

- Д19 К60 — 40 000 руб.

- Д10 К19 — 40 000 руб.

НДС полностью вошел в стоимость ТМЦ.

Внимание! НДС в затратах при УСНО «доходы минус расходы» отражается только после продажи актива, товара (ст. 346.16, 346.17, письмо Минфина №03-11-09/6275 от 17/02/14 года).