Положения НК РФ о сроках

Порядок и сроки уплаты страховых взносов установлены главой 34 Налогового кодекса РФ. Если в 2021 год срок уплаты страховых взносов приходится на выходной или нерабочий праздничный день, то перечислить взносы нужно в ближайший за ним рабочий день. Такое указание есть в пункте 7 статьи 6.1 Налогового кодекса РФ. Узнать, какой день приходится на выходной или праздник, можно в статьях 111 и 112 Трудового кодекса РФ. Если праздники совпадают с выходными, как правило, их переносят на другие даты. Правительством РФ принято Постановление о переносе выходных дней в 2021 году (Постановление Правительства РФ от 14.10.2017 № 1250). В 2021 году будут перенесены следующие выходные:

- суббота 6 января на пятницу 9 марта;

- воскресенье 7 января на среду 2 мая.

Также в 2021 году Правительство решило сделать три рабочих субботы:

- 28 апреля. При этом понедельник 30 апреля станет нерабочим, и отдыхать мы будем с 29 апреля по 2 мая включительно;

- 9 июня. За счет этого июньские праздники продлятся три дня: с 10 по 12 июня включительно;

- 29 декабря. Такой перенос приведет к тому, что новогодние каникулы-2019 начнутся уже 30.12.2018.

Итоги

Для взносов, начисляемых во внебюджетные фонды, в 2021 году действуют те же правила расчета и оплаты, что и в 2021 году. Однако меняется величина ряда составных частей расчетов. Причем эти изменения относятся как к платежам, начисляемым работодателями (меняется предельное значение облагаемых взносами баз, увеличивается величина некоторых ставок, расцениваемых как пониженные), так и к суммам, рассчитываемым самозанятыми лицами (выросла величина МРОТ, используемого в расчетах).

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Когда страховые взносы считаются уплаченными

Страховые взносы в 2021 году считают уплаченными в тот день, когда ООО или ИП в банк передано платежное поручение на уплату страховых взносов. Предъявить такое поручение на уплату страховых взносов может как сам плательщик страховых взносов, так и любое другое лицо: организация, ИП или человек, который не занимается бизнесом (пунктом 1 статьи 45 Налогового кодекса РФ). Разумеется, что на расчетном счете организации или другого лица должно быть достаточно денег для платежа, а само поручение заполнено верно. Страховые взносы в 2021 году перечисляйте в бюджет без округления: в рублях с копейками (п. 5 ст. 431 НК РФ).

Порядок уплаты страховых взносов за обособленные подразделения зависит от того, какими полномочиями они наделены. Подразделение перечисляет страховые взносы в свою налоговую инспекцию, если оно самостоятельно начисляет выплаты сотрудникам. О том, что организация наделила филиал, представительство или другое подразделение такими полномочиями, сообщите в налоговую инспекцию головного отделения в течение одного месяца. Если выплаты и вознаграждения сотрудникам подразделения начисляет головное отделение, то взносы за них оно перечисляет в инспекцию по своему местонахождению (подп. 7 п. 3.4 ст. 23, подп. 11 ст. 431 НК РФ).

Доходы предприятия: что брать в расчет

Бизнесмен должен оплачивать 1% с доходов, сумма которых превышает триста тысяч рублей. Но что считать доходом? Это зависит от налогового режима, которое применяет предприятие:

- ECXH — только реализационные и внереализационные доходы бизнеса. Расходы не учитываются.

- OCHO доходы без предпринимательских вычетов.

- УСН — только реализационные и внереализационные доходы бизнеса. Расходы не учитываются. Цифры для расчета берите в «Книге учета расходов и доходов», раздел «Доходы».

- ПСН — предполагаемый доход, который устанавливает региональный нормативный акт.

- ЕНВД — вмененный доход. При расчете этой суммы учитываются коэффициенты K1 и K2, физический показатель, а также базовая доходность бизнеса.

- Совмещение режимов — сложите все суммы доходов, получившиеся по всем режимам.

На заметку! При расчете пенсионного взноса учитываются все доходы. Из этой суммы не нужно вычитать затраты предприятия. Минусовать расходы необходимо только при применении налогового режима OCHO (общая система).

Таблица со сроками уплаты на 2018 год

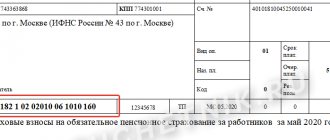

В 2021 году страховые взносы на ОПС, на ОМС и на ВНиМ с выплат работникам, а также взносы ИП за себя перечисляются в ИФНС, а взносы «на травматизм» — в ФСС.

Взносы в ИФНС

Работодатели-страхователи (организации и ИП) должны будут перечислять страховые взносы не позднее 15 числа месяца, следующего за месяцем начисления взносов (п. 3 ст. 431 НК РФ). С учетом переносов выходных и праздничных дней сроки уплаты страховых взносов в ИФНС с выплат работникам (или иным физическим лицам) в 2018 году таблица со сроками уплаты страховых взносов выглядит так:

| Страховые взносы в ИФНС в 2018 году | |

| Период | Срок уплаты |

| Декабрь 2017 | Не позднее 15.01.2018 |

| Январь 2018 | Не позднее 15.02.2018 |

| Февраль 2018 | Не позднее 15.03.2018 |

| Март 2018 | Не позднее 16.04.2018 |

| Апрель 2018 | Не позднее 15.05.2018 |

| Май 2018 | Не позднее 15.06.2018 |

| Июнь 2018 | Не позднее 16.07.2018 |

| Июль 2018 | Не позднее 15.08.2018 |

| Август 2018 | Не позднее 17.09.2018 |

| Сентябрь 2018 | Не позднее 15.10.2018 |

| Октябрь 2018 | Не позднее 15.11.2018 |

| Ноябрь 2018 | Не позднее 17.12.2018 |

Страховые взносы ИП «за себя»

Индивидуальные предприниматели, у которых есть наемные сотрудники, в 2021 году платят страховые взносы на пенсионное (социальное, медицинское) страхование не только за своих работников, но и за себя (ст. 419 Налогового кодекса РФ).

В обязательном порядке за себя ИП платят взносы в 2021 году (ст. 430 НК РФ):

- на пенсионное страхование;

- на медицинское страхование.

Взносы на социальное страхование предприниматели платить не обязаны. Однако это возможно на добровольных началах (ч. 6 ст. 4.5 Закона от 29 декабря 2006 г. № 255-ФЗ). Подробнее об этом см. «Страховые взносы ИП в 2021 году».

В 2021 году годовую сумму взносов на собственное обязательное пенсионное (медицинское) и добровольное социальное страхование предприниматели платят по своему усмотрению – либо единовременно, либо несколькими платежами в течение года (например, ежемесячно, ежеквартально, раз в полугодие). Главное, чтобы взносы были перечислены полностью до 31 декабря текущего года.

При этом для пенсионных взносов, которые начислены с дохода свыше 300 000 руб., установлен другой срок. Предприниматель может заплатить их в следующем году, но не позднее 1 июля. Однако в 2018 году этот день выпадает на воскресенье, поэтому переносится на 2 июля. Вот сроки уплаты страховых взносов в 2021 году (в данные сроки нужно заплатить взносы за 2021 год).

| Страховые взносы ИП «за себя» в 2018 году | |

| Период | Срок уплаты |

| За 2021 год | Не позднее 09.01.2018 |

| За 2021 год (доплата взносов на ОПС при сумме дохода за 2017 год, превышающей 300000 руб.) | Не позднее 02.07.2018 |

Также см. «Страховые взносы ИП за 2021 год».

Страховые взносы в ФСС

В 2021 году страховыми взносами в ФСС (на страхование от несчастных случаев) облагаются выплаты и иные вознаграждения в рамках (п. 1 ст. 20.1 Закона № 125-ФЗ):

- трудовых отношений;

- гражданско-правовых договоров на выполнение работ и (или) оказание услуг, а также договоров авторского заказа – если уплата взносов предусмотрена этими договорами.

Выплаты, которые не облагаются взносами на страхование от несчастных случаев, указаны в ст. 20.2 Закона N 125-ФЗ.

В таблице ниже представлены сроки уплаты страховых взносы в ФСС в 2021 году:

| Страховые взносы в ФСС в 2018 году | |

| Период | Срок уплаты |

| Декабрь 2017 | Не позднее 15.01.2018 |

| Январь 2018 | Не позднее 15.02.2018 |

| Февраль 2018 | Не позднее 15.03.2018 |

| Март 2018 | Не позднее 16.04.2018 |

| Апрель 2018 | Не позднее 15.05.2018 |

| Май 2018 | Не позднее 15.06.2018 |

| Июнь 2018 | Не позднее 16.07.2018 |

| Июль 2018 | Не позднее 15.08.2018 |

| Август 2018 | Не позднее 17.09.2018 |

| Сентябрь 2018 | Не позднее 15.10.2018 |

| Октябрь 2018 | Не позднее 15.11.2018 |

| Ноябрь 2018 | Не позднее 17.12.2018 |

Льготы

Пониженные тарифы по страховке действуют для нескольких категорий предпринимателей:

- ИП, использующие упрощенный налоговый режим и занимающиеся управлением недвижимым имуществом, производством, строительством и пр.

- Осуществляющие деятельность по патенту. Исключение — предприятия, которые работают в сфере общественного питания, розничной торговли и аренды имущества.

- Фармацевтические предприятия, работающие по вмененке.

Перечисленные выше ИП платят только пенсионные взносы в размере 20%.

Медстрахование и платежи по травматизму такие предприниматели перечислять не обязаны

Также льготный режим действует для предприятий, которые работают в особой экономической зоне:

- «СЭЗ Янтарь», расположенный в Калининградской области;

- «ОЭЗ Зеленоград»;

- «Исток», предприятие находящиеся в Подмосковье;

- «Ступино Квадрат» из Подмосковья и пр.

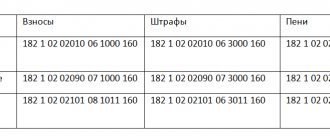

Ответственность за нарушение сроков

Если страховые взносы перечислили позже установленных сроков, налоговая инспекция начислит организации пени (ст. 75 НК РФ). Также возможно привлечение к различным видам ответственности.

Налоговая ответственность

ИФНС вправе оштрафовать организацию или ИП за неуплату страховых вносов. Однако сделать это они могут исключительно за полную или частичную неуплату взноса по итогам налогового (расчетного) периода. На сумму неуплаченных авансовых платежей штрафы не начисляют (п. 3 ст. 58 НК РФ).

Штраф составит 20 процентов от суммы недоимки. Если инспекторы докажут, что неуплата была умышленной, то штраф возрастет до 40 процентов. Это следует из статьи 122 Налогового кодекса РФ.

Если организация не перечислит налог, выступая в роли налогового агента, то оштрафуют ее также на 20 процентов от суммы (ст. 123 НК РФ).

Административная ответственность

Не исключено, что страховые взносы в 2021 году не перечислят вовремя из-за грубого нарушения правил бухучета: когда страховые взносы неправильно начислили и сумма была искажена не менее чем на 10 процентов. Тогда суд может дополнительно привлечь руководителя организации или главного бухгалтера к административной ответственности. Штраф в этом случае составит от 2000 до 3000 руб. (ст. 15.11 КоАП РФ).

На практике налоговая ответственность в отношении организации может применяться одновременно с административной ответственностью к ее должностным лицам. То есть за одно и то же нарушение организацию штрафуют по статье 122 или 123 Налогового кодекса РФ, а директора или главбуха – по статье 15.11 Кодекса РФ об административных правонарушениях.

Уголовная ответственность

Если ИФНС докажет, что неуплата страховых взносов в 2021 году стала результатом преступления, суд может приговорить виновных к уголовной ответственности по статьям 198, 199, 199.1, 199.3 и 199.4 Уголовного кодекса РФ.

Читать также

15.01.2021

База обложения

Работодатели должны ежемесячно нарастающим итогом определять базу для начисления по каждому работнику с начала расчетного периода.

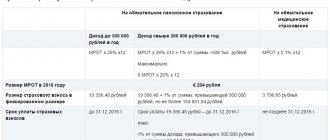

Предельную величину базы страховых взносов определяет Постановление Правительства РФ от 29.11.2016 № 1255:

- обязательное пенсионное страхование — 1 021 000 рублей;

- социальное страхование на случай временной нетрудоспособности и в связи с материнством — 815 000 рублей;

- на другие виды обязательного страхования предельные величины не определены.

В базу следует включать оплату труда штатных сотрудников, а также иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования, определенных нормами статьи 420 НК РФ и статьи 421 НК РФ, а также закона № 125-ФЗ. Так, в число иных вознаграждений в пользу физлиц входят:

- оплата в рамках договоров гражданско-правового характера, предметом которых являются выполнение работ или оказание услуг;

- оплата по договорам авторского заказа в пользу самих авторов произведений;

- выплаты по договорам об отчуждении исключительного права на произведения науки, литературы, искусства, издательским лицензионным договорам, лицензионным договорам.

Работодатели исчисляют положенные к уплате суммы в течение календарного года (расчетный период) по итогам каждого календарного месяца в порядке, определенном в статье 431 НК РФ. Следовательно, срок оплаты страховых взносов в 2021 наступает для работодателей ежемесячно.

Особенности оплаты индивидуальными предпринимателями

Внимание! С 1 января 2021 года изменились правила уплаты взносов для ИП. Они теперь не привязаны к МРОТ, а берутся в твердой денежной сумме.

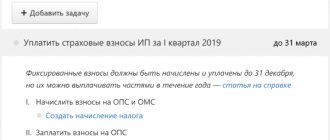

Для этих взносов крайний срок уплаты – 31 декабря 2021 г. Если дата окажется выходным днем, то срок переместиться на первый рабочий день января 2021 года.

Главное – успеть оплатить всю сумму страховых взносов до 31 декабря 2021 года.

Для индивидуальных предпринимателей установлены особые сроки для уплаты. ИП, которые платят взносы за себя, могут перечислять их в бюджет раз в квартал или даже раз в год, по своему выбору. Для них действует всего один крайний срок оплаты страховых взносов в 2021 — 31 декабря. Так как эта дата выпала на выходной, рассчитаться необходимо до первой рабочей даты 2021.

| Вид взноса | Крайний срок уплаты |

| Взнос на ОМС за себя | Не позднее 09.01.2019 |

| Взнос на ОПС за себя | |

| Взнос на ОПС за себя (1%-ный взнос) | Не позднее 01.07.2019 |

Обратите внимание, что с 2021 года крайний срок уплаты 1%-ных взносов перенесен с 1 апреля на 1 июля.

При нарушении срока уплаты взносов ИП будут начислены пени (ст. 75 НК РФ).

Проверить правильность расчета пеней, произведенного налоговиками, можно при помощи Калькулятора на нашем сайте.