Начальный этап присоединения

Присоединение — это форма реорганизации, при которой одна или несколько организаций прекращают существование в качестве отдельных юридических лиц, и становятся частью другой компании. Далее для простоты присоединяющую организацию мы будем называть «основной».

Отправной точкой является принятие собственниками соответствующего решения. Его в течение трех рабочих дней необходимо направить в «регистрирующую» ИФНС вместе с письменным сообщением о начале присоединения. Получив эти бумаги, инспекторы должны сделать запись в госреестре о том, что компании находятся в стадии реорганизации. На это чиновникам отводится три рабочих дня.

Кроме того, компании обязаны письменно проинформировать Пенсионный фонд и отделение ФСС о предстоящем присоединении. Это также следует сделать в течение трех рабочих дней (п. 3 части 3 ст. 28 Федерального закона от 24.07.09 № 212-ФЗ).

Затем дважды, с интервалом в месяц, полагается опубликовать в специальных изданиях уведомление о реорганизации. А также в течение пяти рабочих дней с момента подачи заявления в ИФНС оповестить о начатом процессе всех известных кредиторов (ст. 13.1 Федерального закона от 08.08.01 № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей»).

Далее следует подготовить новую редакцию учредительных документов компании, к которой присоединяется другое юридическое лицо. На данном этапе также необходимо провести инвентаризацию имущества и обязательств всех участников — и присоединяемых организации. Об этом сказано в пункте 2 статьи 12 Федерального закона от 21.11.96 № 129-ФЗ «О бухгалтерском учете».

Типичные ошибки при реорганизации

Ошибка №1. Учет при реорганизации в форме выделения разницы между суммой стоимости имущественных прав, внесенных в счет оплаты имущества, и номинальной стоимостью получаемых акций, паев или долей в качестве прибыли/убытков.

В целях бухгалтерского учета разница между данными показателями не признается прибылью или убытком юридического лица.

Ошибка №2. Неотражение хозяйственных операций в промежутке времени между составлением с целью проведения реорганизации разделительного баланса и датой внесения соответствующей записи в Единый реестр.

Отражать в данный период времени все хозяйственные операции является обязанностью реорганизуемой компании, поскольку юридические лица, участвующие в реорганизации, обязаны знать о произошедших на предприятии изменениях.

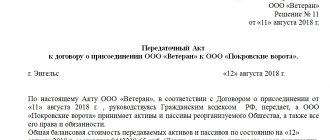

Передаточный акт

После описанных выше действий бухгалтеры должны составить передаточный акт. Дата этого документа может быть любой по усмотрению учредителей. Однако лучше датировать передаточный акт концом квартала или года — именно такая рекомендация содержится в пункте 6 Указаний по формированию бухотчетности при реорганизации*.

По форме передаточного акта никаких ограничений нет (примерный образец передаточного акта можно найти здесь). По содержанию есть единственное указание — в акте необходимо прописать «положения о правопреемстве» (ст. 59 ГК РФ). Это информация о сумме дебиторской и кредиторской задолженности и об имуществе, которое переходит к «основной» компании. Имущество допустимо отразить либо по рыночной, либо по остаточной стоимости (п. 7 Указаний по формированию бухотчетности при реорганизации).

На практике передаточный акт чаще всего оформляют в виде обыкновенного бухгалтерского баланса и прикладывают расшифровки по каждой из строк. В качестве расшифровок можно использовать инвентаризационные ведомости. Есть и другой вариант: отказаться от бланка баланса, а просто перечислить все виды активов и пассивов (основные средства, НМА, дебиторскую задолженность и т д.) и указать их стоимость. А в отдельных приложениях привести списки объектов, дебиторов и пр.

Оценка активов и пассивов при реорганизации

Стоимость имущества, записанная в разделительном балансе или передаточном акте, обязана сходиться с той, что числится в описи или расшифровке к ним. Оценка имущества передающей и принимающей стороны проводится:

- по остаточной стоимости,

- по нынешней стоимости на рынке,

- по фактической себестоимости МПЗ,

- по первоначальной стоимости денежных инвестиций,

- иным методом.

Передача имущества по правилам универсального правопреемства не принимается за его реализацию или за безвозмездную передачу при ведении бухучета (проводки не делаются). Обязательства реорганизуемого ООО показываются в сумме, отразившей в бухучете задолженность по Кредиту (в т.ч. возмещаемых заемщикам убытков).

Бухучет обязан содержать оформление по отдельности:

- промежуточной (оформляемой между днем отчуждения имущества и обязанностей реорганизуемого ООО и днем составления записей в ЕГРЮЛ) и

- заключительной отчетности (с закрытием счетов учета убытков и прибыли, отражением распределения чистой прибыли на осуществление задач, утвержденных учредителями в соглашении).

Если в период написания промежуточной отчетности поменялась стоимость сдаваемого имущества, это нужно указать в пояснительной бумаге к отчету или в оформить уточнение к разделительному балансу или передаточному акту, так как сведения, содержащиеся в них станут основанием для внесения данных об имуществе, обязанностях и прочих показателях во вступительный бух. отчет только что созданного юрлица (также будет рассмотрен заключительный бух. отчет).

Период до завершения присоединения

Далее нужно собрать пакет документов. Он состоит из передаточного акта, заявления о госрегистрации присоединяющего юридического лица, решения о реорганизации, документа об уплате госпошлины и других бумаг. Полный список приведен в пункте 1 статьи 14 Федерального закона от 08.08.01 № 129-ФЗ.

Пакет документов необходимо сдать в «регистрирующую» налоговую инспекцию и ждать, когда та внесет запись в ЕГРЮЛ. Появление такой записи будет означать, что присоединяемая компания прекратила свое существование, а «основная» начала действовать в новом качестве.

Пока длится период ожидания, присоединяемая организация продолжает работать. В частности, начисляет зарплату, амортизацию, выставляет счета и выписывает накладные и счета-фактуры.

Необходимые документы

Законодательством установлен перечень документации, необходимой для представления в налоговую службу. Для регистрации преобразования нужно передать следующие документы ликвидируемого предприятия:

- Заявление по форме Р12001. Документ должен быть подписан заявителем. Предоставляется для каждой возникающей компании.

- Комплект документов реорганизуемой организации. В него входят:

- ИНН;

- устав;

- выписка из ЕГРЮЛ;

- свидетельство ОГРН.

коды статистики;

В ИФНС передаются оригиналы или нотариально заверенные копии. Документы предоставляются в двух экземплярах.

Для вновь создаваемой фирмы нужна следующая информация:

- полное и сокращённое наименование;

- коды видов деятельности;

- юридический адрес;

- размер уставного капитала с указанием формы оплаты;

- данные руководителя, наименование его должности;

- данные главного бухгалтера;

- данные учредителей с указанием их долей в уставном капитале;

- информация о банке, в котором будет открыт счёт;

- контактное лицо.

При наличии этих документов и сведений налоговые органы регистрируют реорганизацию предприятия.

Заключительная бухгалтерская отчетность присоединяемой компании

Организация, которая присоединяется, обязана составить заключительную бухотчетность. Ее дата — это день, предшествующий дате внесения в единый госреестр записи о реорганизации. В состав отчетности входит баланс, отчет о прибылях и убытках, отчеты об изменениях капитала и о движении денежных средств, пояснения и аудиторское заключение (если компания подлежала обязательному аудиту).

В заключительной отчетности будут отражены операции, совершенные в период с момента подписания передаточного акта до закрытия организации-предшественника. В частности, списание расходов будущих периодов, которые нельзя передать правопреемнику (например, стоимость лицензии). В результате этих операций цифры в заключительном балансе будут отличаться от цифр в передаточном акте.

В завершение бухгалтеру присоединяемой компании надо закрыть счет 99 «Прибыли и убытки». Прибыль можно распределить по решению учредителей.

После заключительной отчетности присоединенная организация не должна сдавать балансы и прочие документы, ведь последний отчетный период для нее — время от начала года до даты реорганизации.

Что касается «основной» организации, то у нее нет обязанности по оформлению и предоставлению заключительной отчетности.

Реорганизация в форме преобразования

Условия и схема реорганизации в соответствующую правовую форму утверждаются учредителями, оформляются в решение о преобразовании. Передаточный акт необходим, невзирая не то, что владелец имущества и должник по обязанностям остается прежний. Если меняется организационно-правовая форма, детали передачи объектов имущества прописываются в передаточном акте.

Работа компании, находящейся в процессе преобразования, может не останавливаться на период реорганизации, на дату гос. регистрации величина чистой прибыли обязана быть обозначена, а прибыль – распределена между участниками или истрачена. Такие меры необходимы по причине того, что активы могут не измениться, но пассивы, вероятнее всего, будут претерпевать изменения.

| Операция | ДЕБЕТ | КРЕДИТ |

| на сумму прибыли от основной деятельности | 90 с/сч “Прибыль/убыток от продаж” | 99 |

| или | ||

| на сумму убытка от основной деятельности | 99 | 90 |

| на сумму прочей прибыли компании | 91 с/сч “Сальдо прочих доходов и расходов” | 99 |

| или | ||

| на сумму убытка от неосновной деятельности и от осуществления внереализационных расходов за вычетом полученных внереализационных доходов | 99 | 91 |

| на сумму непредвиденных затрат | 99 | 99 |

| на сумму налога на прибыль (до даты гос. регистрации) | 99 | 68 |

| на сумму постоянных обязательств по налогам | 99 | 68 с/сч “Налог на прибыль” |

| на сумму чистой прибыли (которая будет разделена между участниками или истрачена) | 99 | 84 |

| на сумму чистого убытка (относящегося на снижение чистой прибыли предыдущих периодов) | 84 | 99 |

| на сумму начисленных дивидендов | 84 | 75 |

| на сумму начисленных дивидендов (если они начисляются сотрудникам компании) | 84 | 70 |

Бухгалтерская отчетность «основной» компании

Организация, которая присоединяет к себе другое юридическое лицо, не должна сдавать вступительный баланс. Вместо этого правопреемнику придется составить промежуточную отчетность на дату окончания деятельности компании-предшественника. Это следует из пункта 23 Указаний по формированию бухотчетности при реорганизации.

В строках промежуточного баланса будет стоять сумма показателей заключительного баланса присоединенной организации и баланса «основной» компании на дату внесения записи в ЕГРЮЛ. Исключение составляют взаимные расчеты между предшественником и правопреемником — например, когда один из них являлся заемщиком, а другой заимодавцем. Такие показатели не суммируются, поскольку при совпадении должника и кредитора обязательство прекращается.

В промежуточном отчете о прибылях и убытках правопреемнику не надо объединять свои данные и показатели предшественника. Объяснение простое: эти цифры относятся к периоду до реорганизации, а тогда существовали два (или более) независимых друг от друга юридических лица.

Особое внимание надо обратить на уставный капитал организации-правопреемника. Если он меньше, чем сумма капиталов «основной» и присоединяемой компаний, то разница отражается в балансе по строке «Нераспределенная прибыль (непокрытый убыток)». Если УК правопреемника больше, чем сумма капиталов до реорганизации, такую разницу в балансе показывать не нужно. И в том, и в другом случае никаких проводок бухгалтер не делает.

В ИФНС вступительную отчетность нужно сдать либо сразу после оформления, либо по завершении текущего квартала (в зависимости от того, как удобнее «вашему» инспектору).

Понятие реорганизации, виды реорганизации

Различают виды реорганизации:

- слияние (создание одного ООО, прекращение нескольких ООО);

- преобразование (создание и завершение работы одного ООО);

- выделение (создание одного и нескольких ООО);

- присоединение (завершение деятельности одного и нескольких ООО);

- разделение (создание нескольких ООО и закрытие одного ООО).

Реорганизация в форме выделения и разделения предполагает наличие в задокументированном виде решения юрлиц-учредителей или уполномоченного органа юрлица (полномочия подтверждаются в учредительной документации); иногда – судебного решения или заключения госструктур. При реорганизации в форме преобразования, присоединения или слияния нужно получить одобрение гос. органов, имеющих полномочия, в утвержденных законом случаях.

При слиянии, выделении, разделении, преобразовании процесс реорганизации признается оконченным с даты гос. регистрации новых юрлиц; а при присоединении – со дня добавления записи в ЕГРЮЛ об окончании работы присоединенного ООО. В обоих случаях, за день до проведения записей оформляется заключительная бух. отчетность.

«Первичка» в переходный период

После реорганизации компания-правопреемник «наследует» договорные отношения присоединившегося юрлица. Но сами договоры по-прежнему заключены от имени предшественника. Нужно ли подписывать дополнительные соглашения о замене сторон сделки? Или можно просто разослать контрагентам информационные письма, в которых указаны название и реквизиты правопреемника?

По нашему мнению, в дополнительных соглашениях нет необходимости. Ведь на основании пункта 2 статьи 58 ГК РФ к присоединившей организации переходят все права и обязанности присоединенной компании по передаточному акту. Данное правило распространяется и на договорные отношения. Таким образом, выписки из ЕГРЮЛ и передаточного акта достаточно, чтобы правопреемник мог продолжать сотрудничество с поставщиками и покупателями присоединенной организации.

Тем не менее, многие компании все же переоформляют договоры. Такой вариант требует дополнительных временных и трудозатрат, но позволяет предотвратить конфликты как с контрагентами, так и с налоговиками.

Накладные, акты выполненных работ и счета-фактуры до дня реорганизации выписываются от имени предшественника, на дату реорганизации и далее — от имени правопреемника.

Реорганизация в форме разделения

Затраты до даты добавления записи в ЕГРЮЛ должны быть учтены как внереализационные расходы компании, которая реорганизуется. По окончании реорганизации затраты будут учитываться у недавно созданных юрлиц. Это относится и к реорганизации по форме выделения. Для оформления разделительного баланса осуществляется разделение показателей бух. отчетности реорганизуемого юрлица (кроме данных о прибыли и убытках), бухучет записей об этом содержать не будет.

По сведениям из разделительного баланса и заключительной бух. отчетности составляется вступительная бух. отчетность всех возникших после разделения компаний да день гос. регистрации. Возникает два и более правопреемника, между которыми произойдут разногласия в связи с тем, что в период времени между оформлением передаточного акта и занесением записи в ЕГРЮЛ состав и структура активов и обязанностей меняются, иногда в значительной мере. А потому принято действовать по следующей схеме:

- Как только намечается прохождение реорганизаци, утверждается список имущества, которое не будет продано или отчуждено иным способом, выявляется состав активов, которые перейдут каждому из юрлиц-участников.

- Когда работа компаний не останавливается, а разделение происходит по принципу отраслевых сегментов (или географических), имущество, подготовленное к передаче, определяется в процентах к итогу (полной сумме оценки запасов или количеству объектов).

- Собственный капитал компании, которая будет разделена, распределяется только по решению собрания, занимающегося процессом реорганизации. В АО резервный капитал (предназначенный для уплаты дивидендов) распределяется в зависимости от числа акций, при этом учитывается возможность конвертации.

- обязательства подлежат разделу по принципу их принадлежности.

- Деньги и прочие высоколиквидные активы распределяются по заранее оговоренным процентным соотношениям.

Пример бухгалтерского учета при реорганизации в форме присоединения

Условия:

- Для наглядности назовем реорганизованную компанию К1, а присоединенную – К2.

- Уставный капитал К2 на день реорганизации – 155 тыс. руб.

- К2 принял аванс за будущую поставку товаров (266 тыс. руб), уплатил НДС (43 тыс. руб).

- К1 приняло от К2 по передаточному акту товары на 155 тыс. руб. без учета НДС.

- К К1 перешла кредиторская задолженность, равная авансу, принятому К2 (266 тыс. руб).

Если от К1 передаются по передаточному акту товары к К2, они принимаются к бухучету по стоимости, которая была указана в учете К2, если они были оценены по фактической себестоимости. При передаче товаров, ОС, НМА, при покупке которых К1 принимала к вычету НДС, эта сумма НДС не будет восстановлена и уплачена К1 и К2.

Задолженность по Кредиту перед приобретателем товаров должна быть учтена в сумме, которая была записана в бухучете К2. После отгрузки товаров закупщику, К1 признает выручку и учитывает НДС. У правопреемника вычету подлежит НДС, перечисленные в бюджет реорганизованным предприятием с авансов и прочих платежей в счет будущих поставок товаров.

Выручка от реализации товаров (минус НДС) учитывается в доходах от продаж для уплаты налога на прибыль.

Для К1 и К2 расходами будут считаться остаточная стоимость имущества, прав, которые могут быть оценены в денежном эквиваленте (определяется по сведениям налогового учета К1 на день перехода от К1 к К2), и обязательств, передаваемых по правопреемству. К1 имеет право снизить доходы от продажи товаров на стоимость проданных товаров, перешедших от К2.

Бухгалтерские проводки у присоединяемого предприятия (на момент реорганизации К1 получила аванс за товар и оплатила НДС, К1 передала К2 товары без учета НДС и задолженность по Кредиту в сумме аванса):

| Операция | ДЕБЕТ | КРЕДИТ | Сумма (тыс. руб) |

| увеличены остатки по счету учета товаров | 41 | – | 155 |

| увеличены остатки по счету учета задолженности перед покупателями | – | 62-2 | 266 |

| увеличены остатки по счету учета НДС | 76/АВ | – | 43 |

| увеличены остатки по счету учета денежных средств | 51 | – | 223 |

| увеличены остатки по счету учета уставного капитала | – | 80 | 155 |

| признана выручка от продажи товара | 62 с/сч “Расчеты с покупателями и заказчиками” | 90 с/сч “Выручка” | 266 |

| списана себестоимость реализованного товара | 90 с/сч “Себестоимость продаж” | 41 | 155 |

| начислен НДС с выручки от реализации товара | 90 с/сч “НДС” | 68 | 43 |

| принят к вычету НДС, уплаченный К2 с суммы аванса | 68 | 76/АВ | 43 |

| зачтена сумма аванса в счет задолженности покупателя за товары | 62-2 | 62 с/сч “Расчеты с покупателями и заказчиками” | 266 |

Пример бухгалтерского учета при реорганизации в форме выделения

Условия:

- ОАО проводит реорганизацию в форме выделения ЗАО.

- Уставный капитал ЗАО – 2 420 000 рублей.

ЗАО будут переданы:

- 780 тыс. руб наличных денег,

- долг по займу 320 тыс. руб.,

- исключительные права на товарный знак (45 тыс. руб),

- долг по Дебету за поставленные товары (740 тыс. руб),

- ценные бумаги ОАО(2) на 560 тыс. руб.

Права на активы будут переданы как взнос ОАО в уставный капитал ЗАО, 100% которого владеет ОАО. Реорганизация в форме выделения предполагает покупку реорганизуемым ООО ценных бумаг (пая, доли) выделяемого юрлица, их стоимость считается равной стоимости чистых активов выделенного предприятия на день гос. регистрации.

Передача имущественных прав (имущество составляет уставный капитал выделяемого предприятия) осуществляется в качестве взноса в уст. капитал выделяемого предприятия без изменения уст. капитала реорганизуемого юрлица, т.е. передача в бух. отчетности отражается как денежное вложение и учитывается по начальной стоимости).

- Чистые активы:

780 тыс. + 740 тыс. + 560 тыс. + 45 тыс. – 320 тыс. = 1 805 000 рублей.

- Чистые активы минус величина уставного капитала:

1 805 тыс – 2 420 тыс = 615 тыс рублей – отразится как непокрытый убыток.

Бухгалтерские проводки:

| Операция | ДЕБЕТ | КРЕДИТ | Сумма (тыс. руб) |

| отражено перечисление денег ЗАО | 76 “Расчеты с разными дебиторами и кредиторами” | 51 “Расчетные счета” | 780 |

| отражена передача дебиторской задолженности | 76 | 62 “Расчеты с покупателями и заказчиками” | 740 |

| отражена передача акций | 76 | 58 с/сч “Паи и акции” | 560 |

| отражена передача исключительного права на товарный знак | 76 | 04 | 45 |

| отражена передача задолженности по займу | 66 “Расчеты по краткосрочным кредитам и займам” | 76 | 320 |

| отражены финансовые вложения в акции ЗАО | 58 с/сч “Паи и акции” | 76 | 1 805 |

Разница между стоимостью прав на имущество, внесенных в счет оплаты имущества, и номинальной стоимостью приобретаемых ценных бумаг (пая, доли) не считается прибылью или убытком.

Кто сдает декларации за присоединенную компанию

В идеале присоединившаяся компания должна отчитаться по всем налогам до внесения записи в госреестр. Если она не успеет, то уже на следующий день после реорганизации ИФНС по месту ее учета откажется принимать декларации. В этом случае всю налоговую отчетность за предшественника должна сдать организация-правопреемник в свою инспекцию.

Нередко бухгалтеры и инспекторы сомневаются: нужно ли правопреемнику объединять показатели за последний налоговый или отчетный период в одну декларацию? Или сдать две декларации — одну за себя, другую за присоединившуюся организацию?

В общем случае показатели не объединяются. Это значит, что правопреемнику следует сдать в свою инспекцию отдельную декларацию за присоединенное юрлицо. В случае, когда после реорганизации обнаружены ошибки предшественника, правопреемник должен сдать за присоединенную .

Особняком стоит НДС. Чиновники заявляют, что при отчетности за последний квартал правопреемнику нужно объединить операции, которые совершил он сам, и те, что совершила присоединившаяся компания. Так, если присоединение состоялось 31 декабря, и предшественник до этой даты не отчитался по НДС за четвертый квартал, то правопреемник в срок до 20 января следующего года включительно подает не две, а одну декларацию. В ней отражает показатели по обоим юридическим лицам (письмо Минфина России и ФНС России от 09.03.11 № КЕ-4-3/[email protected]). Но данный вывод представляется нам сомнительным, так как объединение показателей может привести к путанице. Мы считаем, что если правопреемник подаст две декларации по НДС, это не приведет к конфликтам, а напротив, поможет избежать неприятностей.

Обратите внимание: сроки сдачи деклараций из-за реорганизации не сдвигаются. Например, по налогу на прибыль за год правопреемник обязан отчитаться не позднее 28 марта следующего года. При этом отчет следует сдать как себя, так и за предшественника.

Как начать учет в ООО после преобразования из АО?

Реформа акционерных обществ, необходимость обязательного ведения реестра акционеров и судебные споры с акционерами в отношении раскрытия информации побуждают все большее количество акционерных обществ преобразовываться в общества с ограниченной ответственностью. Привлекательность ООО очевидна – это и меньший размер уставного капитала, и отсутствие необходимости отчитываться перед акционерами, и отсутствие публичности и необходимости проводить обязательные аудиторские проверки.

Реорганизация имеет свои особенности, такие как вступительная и годовая отчетность, отчетность в фонды и в налоговую.

Согласно ст. 57 ГК РФ реорганизация юридического лица (слияние, присоединение, разделение, выделение, преобразование) может быть осуществлена по решению его учредителей (участников) либо органа юридического лица, уполномоченного на то учредительными документами.

ПОЛЕЗНО ЗНАТЬ

Реорганизация акционерного общества в форме преобразования представляет собой смену организационно-правовой формы общества.

Для целей бухгалтерского учета важно помнить о двух моментах:

- о передаточном акте;

- о вступительной бухгалтерской отчетности.

Вопросы, связанные с передачей имущества и обязательств правопреемнику при изменении в результате реорганизации в форме преобразования организационно-правовой формы собственности, подлежат урегулированию в передаточном акте (п. 41 приказа Минфина РФ от 20.05.2003 № 44н «Об утверждении Методических указаний по формированию бухгалтерской отчетности при осуществлении реорганизации организаций») (далее – Методические указания).

ПОЛЕЗНО ЗНАТЬ

Передаточный акт утверждается общим собранием участников одновременно с утверждением решения о реорганизации общества. Решение принимается единогласно всеми участниками.

Вступительная бухгалтерская отчетность организации, возникшей в результате реорганизации в форме преобразования, составляется путем переноса показателей заключительной бухгалтерской отчетности организации, реорганизуемой в форме преобразования (п. 43 Методических указаний).

Заключительную бухгалтерскую отчетность реорганизуемая организация составляет на день, предшествующий внесению в ЕГРЮЛ записи о возникшем юридическом лице. На указанную дату она закрывает счет учета прибылей и убытков и распределяет (направляет на определенные цели) чистую прибыль в соответствии с решением учредителей (п. 42 Методических указаний). На дату государственной регистрации возникшая организация формирует вступительную бухгалтерскую отчетность. В нее переносятся показатели из заключительной бухгалтерской отчетности реорганизуемой организации (п. 43 Методических указаний). Показатели заключительной бухгалтерской отчетности прекратившего существование АО переносятся в учет нового юрлица. ООО вправе самостоятельно разработать методику переноса и закрепить ее в учетной политике (п. 7 ПБУ 1/2008).

ПОЗИЦИЯ СУДА

Непредставление вместе с учредительными документами передаточного акта, а также отсутствие в нем положений о правопреемстве по обязательствам реорганизованного общества влекут отказ в государственной регистрации вновь возникших юридических лиц.

— Постановление Восемнадцатого ААС от 20.04.2012 № 18АП-2495/12.

Приведем пример вступительной отчетности. АО «Капитал» реорганизуется с 01.08.2015 в ООО «Капитал».

ПОЛЕЗНО ЗНАТЬ

Реорганизацию в форме преобразования необходимо отличать от преобразования типа акционерного общества. С 01.09.2014 упразднено деление акционерных обществ на открытые и закрытые, введено понятие публичных и непубличных обществ (п. 66.3 ГК РФ). При этом проведения перерегистрации или реорганизации ЗАО и ОАО не требуется (п.п. 7, 10 Закона № 99-ФЗ).

ООО Капитал

Формирование уставного капитала

В случае если в решении учредителей предусмотрено увеличение уставного капитала возникшей организации по сравнению с уставным капиталом реорганизуемой организации, в том числе за счет собственных источников (добавочного капитала, нераспределенной прибыли и т. д.), то во вступительной бухгалтерской отчетности организации, возникшей в результате реорганизации в форме преобразования, отражается величина уставного капитала, зафиксированная в решении учредителей.

В случае если величина уставного капитала, предусмотренная в решении учредителей, не совпадает со стоимостью чистых активов возникшей организации, то числовые показатели раздела «Капитал и резервы» вступительного бухгалтерского баланса формируются в нижеследующем порядке.

В случае превышения при конвертации акций стоимости чистых активов организации, возникшей в результате реорганизации в форме преобразования, над величиной уставного капитала числовые показатели раздела «Капитал и резервы» вступительного бухгалтерского баланса формируются в размере стоимости чистых активов с подразделением на уставный капитал и добавочный капитал (превышение стоимости чистых активов над совокупной номинальной стоимостью акций).

В остальных случаях, если стоимость чистых активов возникшей организации окажется больше величины уставного капитала, то разница подлежит урегулированию во вступительном бухгалтерском балансе в разделе «Капитал и резервы» числовым показателем «Нераспределенная прибыль (непокрытый убыток)».

ВАЖНО В РАБОТЕ

После реорганизации АО в ООО просто продолжить ведение бухгалтерского учета нельзя. У ООО в этом случае будет свой учет. Только нужно начинать вести его не с нуля, а на основании данных бухучета прекратившего деятельность АО.

Начисление амортизации

Начисление амортизации по основным средствам, доходным вложениям в материальные ценности и нематериальным активам организацией, возникшей в результате реорганизации в форме преобразования, производится исходя из сроков полезного использования, установленных реорганизованной организацией (правопредшественником) при принятии этих объектов к бухгалтерскому учету.

Формирование прибыли

Реорганизуемая фирма при составлении заключительной бухгалтерской отчетности на день, предшествующий регистрации возникшей организации, закрывает счета учета прибылей и убытков и распределяет (согласно решению учредителей) суммы чистой прибыли. Во вступительную бухгалтерскую отчетность новой фирмы переносятся показатели из заключительной бухгалтерской отчетности реорганизуемой организации.

Пояснительная записка

Часто реорганизация имеет целый ряд особенностей, которые нельзя указать в бухгалтерской отчетности. В этой связи рекомендуется отразить данные особенности в форме пояснительной записки. К таким особенностям относятся:

- расходы, связанные с реорганизацией;

- формирование уставного капитала возникших организаций;

- несоответствие (уточнение) данных передаточного акта или разделительного баланса числовым показателям заключительной бухгалтерской отчетности;

- несоответствие данных заключительной бухгалтерской отчетности числовым показателям вступительного бухгалтерского баланса;

- невыполненные условия и прочие события, связанные с признанной реорганизацией, и др.

Первая годовая отчетность после реорганизации

Первое, на что необходимо обратить внимание, – это вопрос, нужно ли вообще сдавать годовую отчетность. Ответ зависит от даты регистрации компании.

Юридическое лицо, возникшее в результате реорганизации, обязано составлять и представлять полный комплект годовой бухгалтерской отчетности с даты государственной регистрации по конец отчетного периода. При этом имеет значение, когда организация была зарегистрирована, – если регистрация произошла после 30 сентября, первая годовая отчетность будет представляться только по итогам следующего календарного года (с учетом периода деятельности в году образования юридического лица). Это прямо вытекает из нормы ч. 3 ст. 15 Закона о бухгалтерском учете, в которой исключение сделано только в отношении кредитных организаций. Напомним, что в соответствии с новыми правилами экономическому субъекту предоставлено право объявить период менее одного календарного квартала (IV) отчетным и представлять годовую бухгалтерскую отчетность на общих основаниях.

Обратите внимание: освобождение от составления и представления отчетности за период деятельности организации, возникшей после 30 сентября текущего года, не освобождает ее от обязанности составлять отчетность по состоянию на дату государственной регистрации.

В нашем случае такую отчетность сдавать необходимо.

Второй момент, на который нужно обратить внимание, – это показатели, которые могут измениться. В некоторых случаях возможны изменения в количественной оценке основных средств. Например, в конце года провели инвентаризацию и не обнаружили основных средств, которые были отражены в акте и во вступительном балансе.

Также может измениться дебиторская и кредиторская задолженность, ведь могут «всплыть» старые долги, которые также не были учтены на дату реорганизации.

И последний момент, который часто возникает, – это уплата налогов. Правопреемники реорганизованного юридического лица исполняют обязанности последнего по уплате налогов, сборов, пени, а также штрафов (п.п. 1, 2 ст. 50 НК РФ). Реорганизация юридического лица не изменяет сроков исполнения его обязанностей по уплате налогов правопреемником (правопреемниками) (п. 3 ст. 50 НК РФ). То есть если реорганизуемое ОАО не исполнит обязанности по представлению отчетности и уплате налогов за последний налоговый период, эти обязанности должны быть исполнены ООО. Рекомендации по формированию налоговых деклараций и расчетов в ситуации, когда всю отчетность сдает правопреемник, даны в письме ФНС России от 12.05.2014 № ГД-4-3/[email protected]

ПОЛЕЗНО ЗНАТЬ

Новое юридическое лицо, получившееся в результате преобразования, должно обозначить отправную точку своей хозяйственной деятельности в виде вступительной отчетности, а по окончании первого отчетного периода сформировать первую годовую отчетность.

Налоговый период при реорганизации

Поскольку реорганизация предполагает переход прав и обязанностей по налогам, то все права и обязанности по налогам переходят новой компании. При преобразовании юридического лица одного вида в юридическое лицо другого вида (изменении организационно-правовой формы) к вновь возникшему юридическому лицу переходят права и обязанности реорганизованного юридического лица в соответствии с передаточным актом (п. 5 ст. 58 ГК РФ).

Согласно п. 2 ст. 55 НК РФ, если организация была создана после начала календарного года, первым налоговым периодом для нее является период времени со дня ее создания до конца данного года. При этом днем создания организации признается день ее государственной регистрации.

Пример 1.

ОАО «Капитал» реорганизовано в ООО «Капитал» с 01.08.2015.

Следовательно, налоги уплачивает ОАО «Капитал» до 31.07.2015, в том числе:

- налог по упрощенной системе налогообложения;

- транспортный налог;

- налог на имущество.

С 01.08.2015 вышеуказанные налоги уплачивает ООО «Капитал».

Часто спорным является вопрос признания убытков. Многие налогоплательщики знакомы с ситуацией, при которой налоговый орган скептически оценивает полученные компанией убытки, вызывает налогоплательщика на комиссию по убыткам.

Так, в постановлении ФАС Восточно-Сибирского округа от 30.01.2014 № А33-19851/2012 суд указал, что реорганизованная организация (ОАО) вправе при исчислении налога на прибыль учесть убытки, полученные ее правопредшественником, поскольку для организации, в отношении которой принято решение о реорганизации, последним налоговым периодом является период до завершения процесса реорганизации, а первым налоговым периодом для организации-правопреемника – со дня государственной регистрации до 31 декабря текущего года.

Аналогичную практику могут применять и компании, применяющие УСН. Переносить убыток можно в течение 10 лет, следующих за годом, в котором он получен. Например, последним годом, в котором можно учесть в расходах убыток, полученный в 2014 г., будет 2024 г.

Еще одним «камнем преткновения» могут оказаться неуплаченные налоги.

Пример 2.

По результатам камеральной (выездной) налоговой проверки за полугодие у обнаружена недоимка по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в размере 360 000 руб. В ООО «Капитал» пришел акт налоговой проверки У 3258/47.

Соответственно, как правопреемник обязана уплатить данную недоимку. Если не согласна с данными инспекции, то акт и решение можно оспорить, опять же выступая в качестве правопреемника по налоговым обязательствам.

ПОЗИЦИЯ МИНФИНА

Реорганизация организации никак не влияет на установленные п. 2 ст. 230 НК РФ сроки представления сведений о доходах физических лиц.

— Письмо от 25.09.2012 № 03-02-07/1-229.

Справки 2-НДФЛ при реорганизации компании

Ситуация, касающаяся представления справок 2-НДФЛ в налоговый орган, является дискуссионной. С одной стороны, люди продолжают работать в компании и ничего не меняется, кроме того, при реорганизации все обязанности переходят к правопреемнику (п.п. 1, 2 ст. 50 НК РФ). Но вот налоговый орган считает, что сведения необходимо подавать дважды.

Согласно письму ФНС от 26.10.2011 № ЕД-4-3/17827 сведения должны быть представлены реорганизуемой компанией за последний налоговый период, которым в соответствии с п. 3 ст. 55 НК РФ является период времени от начала года до дня завершения реорганизации. И второй раз должна подавать сведения уже реорганизованная в ООО компания.

В случае если реорганизуемой организацией не будут исполнены обязанности по представлению в налоговый орган налоговых деклараций и уплате налогов за последний налоговый период, эти обязанности должны быть исполнены правопреемником реорганизованной организации.

Что касается сроков, то сведения по форме 2-НДФЛ должны быть представлены в налоговый орган по месту учета налогового агента не позднее 01 апреля года, следующего за истекшим налоговым периодом (п. 2 ст. 230 НК РФ).

Следует также обратить внимание на вопрос предоставления вычетов. Например, сотрудник приобрел квартиру и имеет право воспользоваться налоговым вычетом. Квартира была приобретена в июле 2015 года, документы в налоговый орган сотрудник подает в марте 2016 года.

В этом случае налогоплательщик представляет в налоговый орган две справки по форме 2-НДФЛ: справку, выданную предыдущим налоговым агентом до реорганизации юридического лица по доходам налогоплательщика с начала налогового периода до даты прекращения деятельности этим юридическим лицом, и справку, выданную новым налоговым агентом по доходам налогоплательщика с даты государственной регистрации вновь возникшего юридического лица до окончания налогового периода.

ВАЖНО В РАБОТЕ

С 2021 года законодательно вводится новая форма отчетности 6-НДФЛ. Ежеквартальный расчет по НДФЛ вводится с 2021 года. В инспекцию нужно будет представить обобщенную информацию о заработке физлиц, которые получили доходы в вашей компании за I квартал, полугодие, 9 месяцев и год. Однако данная форма отчетности не коснется вопросов реорганизации, проведенной в 2015 году.

Отчетность в фонды

Если организация была ликвидирована или реорганизована до конца календарного года, последним расчетным периодом для нее является период с начала этого календарного года до дня завершения ликвидации или реорганизации (ч. 4 ст. 10 Закона № 212-ФЗ).

В случае если организация, созданная после начала календарного года, ликвидирована или реорганизована до конца этого календарного года, расчетным периодом для нее признается период со дня создания до дня завершения ликвидации или реорганизации (ч. 5 ст. 10 Закона № 212-ФЗ).

Пример 3.

ОАО «Капитал» начисляет страховые взносы до 31.07.2015. Соответственно, отчетность РСВ-1 и 4-ФСС подается за I, II и III кварталы (июль).

ООО «Капитал» подает отчетность за III (август, сентябрь) и IV кварталы.

Однако следует обратить внимание, что реорганизация в середине года невыгодна с точки зрения уплаты страховых взносов. Дело в том, что страховые взносы рассчитываются до достижения предельной величины базы для начисления страховых взносов, которая устанавливается Правительством РФ, и при этом Законом № 212-ФЗ не предусмотрено правопреемство в части базы для начисления страховых взносов при реорганизации плательщика страховых взносов – организации.

В письме Минздравсоцразвития РФ от 28.05.2010 № 1375-19 сказано, что при реорганизации юридического лица в форме преобразования вновь возникшая организация при определении базы для начисления страховых взносов не вправе учитывать выплаты и иные вознаграждения, начисленные в пользу работников в реорганизованной организации. Однако с подобным мнением можно поспорить в суде, и в защиту плательщиков страховых взносов стоит ВАС РФ.

Так, в определении от 16.10.2013 № ВАС-14361/13 ВАС РФ сделал вывод о том, что при определении базы для начисления страховых взносов правомерно учтены выплаты и иные вознаграждения, начисленные в пользу работников до момента исключения реорганизуемой организации из ЕГРЮЛ, отчетность правопредшественника в части начисления оплаты труда работникам и страховых взносов подлежит передаче правопреемнику, база по исчислению страховых взносов правопредшественника также подлежит учету при определении базы правопреемника.

ПОЗИЦИЯ МИНФИНА

Учитывая, что при преобразовании юридического лица одного вида в юридическое лицо другого вида (изменении организационно-правовой формы) возникает новое юридическое лицо, организация, реорганизованная путем преобразования закрытого акционерного общества в ООО, до реорганизации применявшая упрощенную систему, переход на данный специальный налоговый режим должна осуществить в порядке, установленном п. 2 ст. 346.13 НК РФ как для вновь созданной организации, при условии соблюдения положений п. 3 ст. 346.12 НК РФ.

— Письмо от 24.02.2014 № 03-11-06/2/7608.

С чего начать учет

Как мы уже говорили, показатели заключительной бухгалтерской отчетности прекратившего существование АО переносятся в учет нового юрлица. ООО вправе самостоятельно разработать методику переноса и закрепить ее в учетной политике (п. 7 ПБУ 1/2008).

Например, чтобы принять активы и обязательства, в бухгалтерском учете ООО можно использовать вспомогательный счет «00». Этот способ достаточно удобен и прост.

Проводки в этом случае будут выглядеть следующим образом:

| Дебет | Кредит | Операция |

| 01 | 00 | Учтена стоимость основных средств, полученных ООО в результате реорганизации |

| 10 (41…) | 00 | Отражена остаточная стоимость материалов, товаров и других активов, полученных ООО в результате реорганизации |

| 00 | 60 (76…) | Отражены обязательства, полученные ООО в результате реорганизации |

ПОЛЕЗНО ЗНАТЬ

При реорганизации в форме преобразования расходы на ее проведение можно погашать за счет учредителей, не отражая их в бухгалтерском учете фирмы. В соответствии с решением учредителей о реорганизации в форме преобразования расходы, связанные с переоформлением документов, могут производиться за счет учредителей.

Новое ООО отражает у себя в учете эти показатели в оценке, отраженной в передаточном акте или разделительном балансе.

В соответствии с решением учредителей, отраженным в решении (договоре) о реорганизации, это может быть оценка:

- по остаточной стоимости;

- по текущей рыночной стоимости;

- по иной стоимости (фактической себестоимости материально-производственных запасов, первоначальной стоимости финансовых вложений и др.).

По основным средствам, доходным вложениям в материальные ценности и нематериальным активам бухгалтер нового юрлица будет начислять амортизацию исходя из сроков полезного использования, установленных реорганизованной организацией (правопредшественником) при принятии этих объектов к бухгалтерскому учету в соответствии с действующими нормативными актами (п. 42 Методических указаний).

Принятие к учету активов и обязательств, полученных от преобразованного АО, нужно оформить первичными документами (ч. 1 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»).

В качестве таковых можно применить унифицированные первичные документы, которые используются при принятии к учету того или иного имущества в случае его обычного поступления в организацию. Например, при приемке основных средств можно использовать Акт по форме ОС-1 и Инвентарную карточку учета объекта основных средств ОС-6 (утвержденные постановлением Государственного комитета по статистике Российской Федерации от 21.01.2003 № 7). Вместо данных форм можно использовать формы, разработанные самостоятельно.

Если должник присоединился к кредитору

Случается, что присоединяемая компания является должником, а «основная» — кредитором. Тогда после реорганизации кредитор и должник становятся единым целым, и долги автоматически погашаются.

Возникает ли у компании-правопреемника налогооблагаемый доход в размере задолженности предшественника? Еще два года назад чиновники отвечали на этот вопрос положительно (письмо Минфина России от 07.10.09 № 03-03-06/1/655). Но потом изменили свою точку зрения, и стали утверждать обратное: облагаемого дохода у правопреемника нет (письма Минфина России от 30.07.10 № 03-03-06/1/502 и от 29.11.10 № 03-03-06/1/744). Именно последний вывод, на наш взгляд, соответствует закону.

Возможна и обратная ситуация, когда заимодавец присоединяется к заемщику. Здесь правопреемник также не должен показывать доходы в виде бывшей задолженности. С этим соглашается и Минфин России в письме от 15.11.10 № 03-11-06/2/177. Правда, речь в нем идет о доходах при упрощенной системе, но это не меняет сути дела.

Добавим, что проценты по кредиту, начисленные до реорганизации, после присоединения корректировать не нужно. Об этом сообщили специалисты финансового ведомства в письме от 14.03.11 № 03-03-06/1/135.

Меняется ли ИНН?

С юридической точки зрения при реорганизации предприятие перестаёт существовать, создаётся совершенно новая фирма. В связи с этим меняются все реквизиты компании.

Во время процедуры номер налогоплательщика преобразуемой фирмы исключается из реестра. В дальнейшем этот ИНН уже не используется. Вновь созданному предприятию присваивается другой номер.

В случае изменения правовой формы без осуществления реорганизации ИНН остаётся прежним. Например, при переходе ОАО в ЗАО в реестре налоговой службы изменения не производятся.

Учет имущества, полученного при присоединении

Присоединившая компания не должна включать в облагаемый доход стоимость имущества, полученного от предшественника. Об этом прямо говорится в пункте 3 статьи 251 НК РФ. К слову, данное правило действует и в отношении обязательств, в частности, дебиторской задолженности.

Амортизировать полученные объекты нужно следующим образом. За период до месяца, когда произошло присоединение, и за сам этот месяц, амортизацию начисляет присоединившееся юрлицо. С первого числа месяца, следующего за датой присоединения, амортизацию начисляет правопреемник.

Что это такое?

Преобразование — особый вид реорганизации, представляющий собой смену организационно-правовой формы компании, при этом создаётся другое юридическое лицо, а старое прекращает свою деятельность, происходит смена учредительных документов, устава, но все права и обязанности после совершения процедуры сохраняются.

Существенным отличием от других видов реорганизации, то есть слияния, выделения, присоединения, является то, что в процедуре начинает участвовать одно юридическое лицо и в результате образуется тоже одна фирма.

Процесс имеет некоторые особенности:

- С экономической точки зрения преобразованная организация — одна и та же фирма, которая всего лишь сменила свою структуру менеджмента, юридический статус, а в иных сферах жизни компании не произошло никаких изменений.

- С точки зрения макроэкономики такая реорганизация является нейтральным действием по отношению к капиталу, так как не происходит разделения или объединения уставных фондов нескольких компаний. Этот нюанс является наиболее существенным отличием. В других случаях имущество и обязательства либо объединяются в один фонд, либо делятся между несколькими организациями.

- С юридический точки зрения в ходе преобразования создаётся совершенно новое предприятие, которое является полным преемником обязательств и прав своего предшественника. Балансовая стоимость имущества не изменяется.

Преобразование бывает двух типов:

- Добровольное. Осуществляется только по инициативе владельцев компании. Например, процедура может быть проведена, если собственники или учредители приходят к выводу, что наиболее эффективно предприятие будет работать в другой правовой форме. Чаще всего по этой причине ООО преобразуется в акционерное общество.

- Обязательное. Проводится при наступлении определённых обстоятельств, определённых законом. Существует несколько таких случаев: участники некоммерческой организации собираются вести предпринимательскую деятельность, при этом она преобразовывается в товарищество или общество;

- количество участников ООО или ЗАО превысило 50 человек, при этом необходимо реорганизовать предприятие в ОАО или кооператив.

К реорганизации не относится изменение типа акционерного общества, например, переход из ОАО в ЗАО. Это действие регистрируется как изменение наименования.

Налоговая база по НДС

Правопреемник может вычесть налог, который предшественник заплатил своим поставщикам (или на таможне), но не успел принять к вычету. Для этого нужно выполнение стандартных условий. А именно наличие счета-фактуры, «первички» и постановка на учет для использования в операциях, облагаемых НДС. Кроме того, есть и дополнительное условие: предшественник должен передать документы, подтверждающие оплату (п. 5 ст. 162.1 НК РФ).

К тому же присоединившая компания вправе принять к вычету НДС, который предшественник начислил при получении аванса. Сделать это правопреемник может после реализации предоплаченного товара, либо после расторжения сделки и возврата аванса. Здесь есть одно ограничение — принять вычет нужно не позднее одного года с момента возврата (п. 4 ст. 162.1 НК РФ).

Особое внимание следует обратить на дату счета-фактуры, выставленного на имя предшественника. Если документ датирован периодом после присоединения, то инспекторы, скорее всего, не разрешат принять вычет. В такой ситуации бухгалтеру остается лишь связаться с поставщиком и попросить его исправить документ.

Вступительная бухотчетность компании-преемника

Вновь созданной организации нужно составить вступительный баланс на дату преобразования (то есть на день, когда внесена запись в ЕГРЮЛ). Данные вступительной отчетности совпадут с данными заключительного баланса предшественника.

Единственное, что может отличаться — это размер уставного капитала, ведь учредители вправе как увеличить, так и уменьшить его.

В графе 3 баланса следует отразить сведения на дату реорганизации. В графах 4 и 5 будут стоять прочерки, так как на 31 декабря прошлого и позапрошлого годов предприятие-правопреемник еще не было создано.

В ИФНС вступительный баланс сдают либо сразу после оформления, либо по завершении текущего квартала, в зависимости от того, как удобнее «вашему» инспектору.

Отчетность по НДФЛ

Присоединение, как и все прочие формы реорганизации, не прерывает налоговый период по НДФЛ. Это объясняется тем, что компания является не налогоплательщиком, а налоговым агентом. К тому же трудовые отношения с персоналом продолжаются, о чем говорится в статье 75 ТК РФ. Значит, никакой промежуточной отчетности по налогу на доходы физлиц при реорганизации сдавать не надо.

Здесь есть один важный нюанс: если сотрудник принес уведомление на имущественный вычет, где в качестве работодателя указана организация-предшественник, бухгалтерия компании-правопреемника должна ему отказать. Сотруднику придется еще раз сходить в налоговую и взять другое уведомление, где подтверждается вычет, относящийся к правопреемнику. Такие разъяснения дал Минфин России в письме от 25.08.11 № 03-04-05/7-599. На практике проверяющие повсеместно следуют данным разъяснениям и аннулируют вычет, предоставленный по «устаревшему» уведомлению.

Можно ли унаследовать «упрощенку»

Если предшественник находился на УСН, и правопреемник после преобразования планирует остаться на данном спецрежиме, никаких заявлений подавать не нужно. Если все условия, необходимые для применения «упрощенки», выполняются, право на нее автоматически переходит к вновь образованной компании. И хотя чиновники с этим не согласны (см. письмо УФНС по г. Москве от 08.10.10 № 16-15/105637), судьи целиком и полностью на стороне налогоплательщиков (постановление Президиума ВАС РФ 15.06.10 № 563/10).

* Полное название документа: Методические указания по формированию бухгалтерской отчетности при осуществлении реорганизации организаций (утв. приказом Минфина России от 20.05.03 № 44н).

Страховые взносы и отчетность перед фондами

В связи с присоединением неизбежно встает вопрос: обязана ли компания-правопреемник исчислять облагаемую базу по взносам «присоединенных» сотрудников с нуля? Или допустимо продолжать отсчет, начатый до реорганизации?

От ответа напрямую зависит величина страховых вносов. Если правопреемник обнулит базу, то автоматически потеряет право освобождать от взносов начисления, превышающие предельную величину (в 2011 году она равна 463 000 руб.). Если он «унаследует» базу, то вместе с ней получит и право не начислять взносы на сумму превышения.

Мы считаем, что базу можно не обнулять, ведь при присоединении новое юридическое лицо не возникает. Но тем, кто выбрал такой путь, вероятно, придется поспорить с инспекторами из фондов.

В любом случае уплатить взносы и сдать по ним расчеты за предшественника — это обязанность правопреемника (часть 16 ст. 15 Федерального закона № 212-ФЗ).

Ответы на распространенные вопросы

Вопрос №1.Как в случае с реорганизацией по форме разделения организациям, возникшим в результате реорганизации, составить вступительную бухгалтерскую отчетность?

Вступительная бухгалтерская отчетность составляется в обязательном порядке, при этом учитываются данные заключительной отчетности и разделительного баланса.

Вопрос №2. Необходимо ли закрывать счета убытков и прибыли, или можно обойтись без этого?

Нет, закрытия счетов убытков и прибыли обойти нельзя, поскольку необходимо определить размер чистой прибыли всех организаций, которые приняли решение участвовать в реорганизации.