Варианты реорганизации юрлица

Согласно действующему законодательству (ст. 57 ГК РФ) юрлицо может подвергаться реорганизации, осуществляемой в формах:

- слияния,

- присоединения,

- разделения,

- выделения,

- преобразования.

Возможно сочетание видов реорганизации и применение их к нескольким юрлицам одновременно, причем эти лица могут иметь разные организационно-правовые формы. Юрлица, осуществляющие ряд видов деятельности, должны при осуществлении этой процедуры ориентироваться на отраслевое законодательство. В некоторых случаях на проведение реорганизации необходимо согласие госорганов.

По отношению к последствиям реорганизации среди перечисленных ее форм особняком стоит процедура преобразования, которая в отличие от иных видов этого процесса не влечет за собой изменения ни прав, ни обязанностей в отношении других лиц, не считая учредителей (п. 5 ст. 58 ГК РФ).

Сравним, к каким различиям в последствиях в части отчетности, подаваемой в виде справок формы 2-НДФЛ, приводят разные формы реорганизации на примере таких ее процедур, как присоединение и преобразование.

О том, как процедура реорганизации отразится на отчете 6-НДФЛ, читайте в материале «Как сдавать отчетность 6-НДФЛ при реорганизации (нюансы)?».

2-НДФЛ при ликвидации предприятия

По общему правилу организации – налоговые агенты по НДФЛ обязаны подавать справки 2-НДФЛ (Приложение N 1 к Приказу ФНС от 30.10.2015 N ММВ-7-11/[email protected] ) в свою ИФНС не позднее 1 апреля года, следующего за отчетным (п. 2 ст. 230 НК РФ). Таким образом налоговые агенты предоставляют информацию о доходах своих работников и иных лиц (которым выплачивались доходы) за последний истекший налоговый период (ст. 216 НК РФ).

Однако если организация ликвидируется или реорганизуется, то последний налоговый период ее деятельности определяется по своим правилам (п. 3 ст. 55 НК РФ).

По разъяснениям ФНС, вот за такой последний налоговый период организация и должна представить справки 2-НДФЛ при ликвидации (Письмо ФНС от 27.11.2015 N БС-4-11/[email protected] ).

Отметим, что эти правила не применяются, если из состава организации выделяется другая организация либо несколько, а также если к организации присоединяется другая организация либо несколько (в отношении первой организации). Ведь в этом случае организация остается действующим юрлицом.

Со сдачей справок при ликвидации организации, когда компания прекращает деятельность и закрывается, в целом все понятно. В справках должны быть указаны реквизиты ликвидируемой организации (никто вместо нее эти справки не сдаст), поэтому представить их в ИФНС нужно до завершения ликвидации. А вот при реорганизации все не так очевидно.

Что происходит при реорганизации путем присоединения

При присоединении юрлицо, соединяющееся с другим юрлицом, прекращает свое существование. Процесс реорганизации расценивается как закончившийся в тот момент, когда запись о том, что юрлицо завершило свою деятельность, появляется в ЕГРЮЛ (п. 4 ст. 57 ГК РФ). Все права и обязанности завершившей деятельность организации переходят к тому юрлицу, к которому произошло присоединение (п. 2 ст. 58 ГК РФ), о чем в надлежащем порядке требуется оповестить регистрирующий орган и кредиторов (ст. 60 ГК РФ).

Досрочное (до окончания налогового периода, продолжительность которого составляет 1 год) завершение юрлицом деятельности влечет за собой обязанность досрочной сдачи отчетности по тем налогам, которые считаются нарастающим итогом за год (п. 3 ст. 55 НК РФ). В частности, это относится к справкам 2-НДФЛ (п. 5 ст. 230 НК РФ, закон «О внесении изменений в НК» от 27.11.2017 № 335-ФЗ). При этом форма реорганизации неважна.

Подробности см. здесь.

То есть присоединяемое юрлицо должно за период от начала года до даты регистрации завершения своей деятельности подать в ИФНС справки по форме 2-НДФЛ на своих работников. Справки оформляются в обычном для них порядке от имени подвергающейся присоединению организации (т. е. с ее наименованием, ИНН, КПП, ОКТМО и подписью ответственного лица). При наличии у присоединяемого юрлица обособленных подразделений, справки формируются и по ним с указанием в них сведений по налоговому агенту с данными, относящимися к подразделению (КПП, ОКТМО, подпись ответственного лица).

Если же реорганизуемая компания не выполнит своих обязательств и не представит справки налоговикам до закрытия, то сделать это придется правопреемнику (п. 5 ст. 230 НК РФ).

Уплатить налог также должен будет правопреемник присоединяемого юрлица, если на момент завершения юрлицом деятельности эта обязанность останется им неисполненной (п. 5 ст. 50 НК РФ).

2-НДФЛ при изменении статуса компании

Как правило, фирма прекращает свое существование, предварительно полностью сдав всю отчетность, в т. ч. справки 2-НДФЛ по сотрудникам. Ведь после прекращения деятельности у нее не возникает преемников, которые могли бы отчитаться по данным о начислениях и удержании налога. Закрываемые компании, сдавая 2-НДФЛ до момента ликвидации, заполняют справки по привычному алгоритму – название компании указывается в строке «налоговый агент», а ее реквизиты – в предназначенных соответствующих полях.

Последствия преобразования юрлица

Процедура преобразования юрлица заключается в смене им своей организационно-правовой формы и не приводит к изменению ни прав, ни обязанностей, имеющихся у него перед иными лицами, кроме учредителей (п. 5 ст. 58 ГК РФ). Соответственно, оказывается неприменимой ст. 60 ГК РФ, гарантирующая реализацию прав кредиторов.

Отсутствие изменений в части прав и обязанностей при преобразовании приводит к тому, что в части отчетности по налогам и уплаты налогов для юрлица, изменившего свою форму, ничего не меняется. То есть в обычном порядке (но от имени уже изменившейся организации) в те же сроки будет сдаваться отчетность и так же будут платиться налоги (п. 9 ст. 50 НК РФ). И если до своего преобразования юрлицо не сдало какую-либо отчетность или не заплатило какие-либо налоги, это должна сделать организация, существующая в новой форме (письмо Минфина России от 25.09.2012 № 03-02-07/1-229).

Соответственно, никаких особенностей в этом случае не будет и у процедуры подачи отчетности по форме 2-НДФЛ. Эти справки по обычной их форме создаст юрлицо новой организационно-правовой формы от своего имени и в установленный п. 2 ст. 230 НК РФ срок (до 1 апреля года, наступающего за отчетным) подаст их в ИФНС.

О том, как подготовить для сдачи отчетность 2-НДФЛ за 2017 год, читайте в статье «Нюансы заполнения формы 2-НДФЛ в 2021 году».

Изменения формы 2-НДФЛ в 2021 году

Для обеспечения правильности составления форм на основе права преемственности и последующей сдачи их в ИФНС законодателем обновлена справка 2-НДФЛ. С 2021 года в нее внесены изменения, впрочем, не влияющие на порядок отражения доходов, вычетов и налогов.

В 1-й раздел «Данные о налоговом агенте» введены две новых строки:

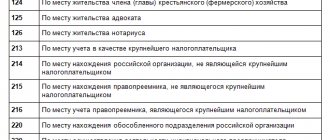

- «Форма реорганизации/ликвидации», где проставляют код, соответствующий виду проводимых изменений:

– 6 – разделение с одновременным присоединением;

- «ИНН/КПП реорганизованной компании»

В 5-й раздел, в поле удостоверяющей подпись расшифровки подписанта, введена запись о возможности удостоверения справки правопреемником. В поле «налоговый агент» этого раздела преемник проставляет код «1», а его представитель – «2».

Таким образом, новые поля формы заполняются исключительно правопреемниками. Справки 2-НДФЛ за преобразованную фирму подаются ими в ИФНС по месту своего территориального учета. При этом в них обозначают:

- код ОКТМО реформированной компании;

- в строке «налоговый агент» — ее название;

- в поле «ИНН/КПП реорганизованной организации» — именно ИНН/КПП преобразованной фирмы.

Разберемся с заполнением справки 2-НДФЛ на примерах.

Итоги

Присоединение — один из вариантов реорганизации юрлица, оканчивающийся завершением деятельности присоединяющейся организации. Завершение деятельности, произошедшее до окончания очередного налогового периода, приводит к обязанности досрочной подачи отчетности, в частности по форме 2-НДФЛ. Не возникнет такой обязанности у юрлица, прошедшего процедуру преобразования, заключающуюся в смене организационно-правовой формы.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Налог на имущество

Налог на имущество взыскивается с организаций на ОСН, УСН и ЕНВД. Причем с компаний на ОСН удерживается налог не только с недвижимого, но и движимых видов имущества. Именно обложение движимого имущества имеет свои особенности относительно реорганизуемых компаний.

Согласно п.25 ст.381 НК РФ экономическим субъектам предоставляется льгота, по которой они не обязаны уплачивать налог с движимого имущества, учтенного в виде основных средств с 01.01.2019г. Однако эта льгота не распространяется на компании, получившие свое имущество в процессе реорганизации. Это имущество облагается налогом в общем порядке, начиная с даты внесения информации о реорганизации в ЕГРЮЛ. При этом не важно, когда будет произведена регистрация прав собственности на переданные объекты.

Налогообложение происходит по кадастровой стоимости, если имущество числится в кадастровом перечне. В иных случаях по среднегодовой стоимости. Данный способ расчета налога на имущество для реорганизуемых компаний утвержден письмом ФНС №БС411/ от 27.06.2016г.

Полезная информация о налоге на имущество при реорганизации содержится в данном видеоролике:

Спросить быстрее, чем читать! Задайте вопрос через форму (внизу), и в течение часа профильный специалист перезвонит вам, чтобы оказать бесплатную консультацию.

Порядок возмещения НДС и сдачи декларации

Устанавливаемый ст.55 НК РФ способ определения отчетного периода для реорганизуемой организации не распространяется на налоги, отчетный период которых не превышает 1 квартал. Таким налогом является НДС, декларация по которому предоставляется налогоплательщиками в инспекцию по окончании квартала, до 25 числа.

Реорганизуемая фирма должна отчитаться по НДС до окончания процедуры. Срок подачи декларации за последний отчетный период совпадает с датой реорганизации. Например, если исходное юрлицо ликвидируется на конец года, то отчетность за 4 квартал можно подать не 25 января следующего года, а уже 31 декабря текущего. При непредставлении декларации правопреемник обязан в своей отчетности отразить операции, осуществленные не только им, но и реорганизуемой организацией.

Основные моменты, касающиеся налогообложения НДС при реорганизации, прописаны в ст.162.1 НК РФ:

- Объекты, переданные правопреемнику в процессе реорганизации, не подлежат обложению НДС.

- Если у исходной фирмы остались невозмещенные суммы налога, правопреемник имеет право возместить их в стандартном порядке. При разделении каждый из правопреемников получает причитающуюся ему сумму соразмерно доли, выделенной ему по разделительному балансу.

- Правопреемник вправе предъявить входной НДС к вычету при любой форме реорганизации. При этом он должен иметь на руках счета-фактуры от поставщиков и документы в подтверждение факта их оплаты (можно копии).

- Если аванс был перечислен до окончания реорганизации, а отгрузка продукции (оказание услуги) была произведена уже правопреемником, он имеет право принять к вычету начисленный с аванса НДС. Исключение составляет реорганизация путем выделения, которая не предусматривает правопреемства налоговых обязательств.

Во всех документах, полученных до окончания процедуры реорганизации, должны быть указаны реквизиты исходной организации. Но ошибочное отражение прежних реквизитов уже при выставлении документов правопреемнику может стать причиной для получения отказа в налоговом вычете.

Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно ваших проблем. Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты! прямо сейчас через форму (внизу), и один из наших юристов перезвонит вам, чтобы оказать бесплатную консультацию.