Дополнительные подотчетные документы

Не всегда документальное оформление расчетов с подотчетными лицами ограничивается только заявлением, кассовыми документами и авансовым отчетом с приложенными подтверждающими документами.

Среди дополнительных подотчетных бумаг можно назвать:

- служебную записку (если работник ездил в командировку на автомобиле), отчет (при осуществлении представительских расходов), иные необходимые пояснительные документы;

- приказ об удержании подотчетных сумм — он нужен, если подотчетник не сдал авансовый отчет и не вернул деньги (ст. 137 ТК РФ);

- уведомление (сообщение) и приказ о прощении подотчетного долга — оформляются в том случае, если работодателем принято решение не взыскивать с работника указанные суммы (п. 2 ст. 145 ГК РФ, п. 6 ст. 226 НК РФ).

Возмещение расходов по командировке

Также часто возникают ситуации, когда сотрудник направляется в командировку без выдачи подотчетных сумм, а по возвращении получает возмещение своих расходов. В таком случае мы придерживаемся той же стратегии, то есть не считаем такого сотрудника подотчетным лицом, и отчитываться он должен не по авансовому отчету, а по указанному в предыдущей части статьи отчету об израсходованных средствах. Так, в п. 26 положения о командировках, утвержденного постановлением Правительства РФ от 13.10.2008 № 749, говорится об авансовом отчете как о документе, подтверждающем использование денег, выданных заранее до поездки. Кстати, не стоит забывать о включении в отчет суточных за каждый день командировки. Возмещение суточных гарантирует ст. 168 ТК РФ. К отчету об израсходованных средствах прикладывается заявление на возмещение расходов, далее издается приказ руководителя на возмещение.

Узнайте как возместить работнику расходы в иностранной валюте по загранкомандировке, получив бесплатный пробный доступ к КонсультантПлюс.

В настоящее время все унифицированные формы не являются обязательными (п. 4 ст. 9 закона от 06.12.2011 № 402-ФЗ). Для составления формы отчета об израсходованных средствах можно модифицировать форму авансового отчета АО-1.

Скачать форму отчета вы можете у нас на сайте — см. .

Налоговые риски документальных ошибок подотчета

Если в документах подотчетных лиц имеются ошибки или к авансовому отчету не приложены подтверждающие документы, могут возникнуть разного рода риски, в том числе налоговые:

| Вид нарушения в подотчетных документах | Возникающие риск |

| К авансовому отчету не приложены документы, подтверждающие расход |

В «прибыльных» расходах допустимо учитывать подотчетные расходы, если подтверждающие документы оформлены в соответствии с законодательством РФ, и из них можно установить, какие расходы произведены (п. 1 ст. 252 НК РФ, письма Минфина от 28.01.2020 № 03-03-06/3/4915, от 28.01.2020 № 03-03-06/1/4913, от 21.03.2019 № 03-03-06/1/19017, от 20.03.2019 № 03-03-06/1/18478)

При отсутствии документального подтверждения расходов у сотрудников могут возникать доходы в натуральной форме (ст. 211 НК РФ). От обложения НДФЛ такие суммы не освобождаются (Письмо Минфина от 14.05.2018 № 03-03-06/1/31933) |

| Подотчетные средства выданы без оформления заявлений. Материальные ценности, приобретенные на выданные под отчет деньги, не относятся к деятельности компании, не приняты на учет | Штраф 40 000 руб. (ч. 1 ст. 15.1 КоАП РФ) за нарушение ст. 2 и 5 Закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники…» (Постановление Девятого арбитражного апелляционного суда от 03.10.2017 № А40-62347/2017) |

| Выплата части заработной платы под видом командировочных расходов | Доначисление страховых взносов на выплаченные суммы (Постановление Пятнадцатого арбитражного апелляционного суда от 14.12.2017 № А32-36856/2016) |

| Авансовый отчет своевременно не представлен, подотчетные средства не удержаны из зарплаты подотчетного лица | Выданные под отчет средства, по которым сотрудник не отчитался в установленные сроки, признаются его задолженностью перед работодателем и подлежат удержанию из заработной платы (ст. 137 ТК РФ) Если удержание не произведено, на сумму невозвращенного подотчета нужно начислить страховые взносы, как на выплаты в рамках трудовых отношений (ст. 420, 421 НК РФ, Письмо Минфина от 01.02.2018 № 03-04-06/5808, Письмо Минтруда от 12.12.2014 N 17-3/В-609) |

Помимо налоговых рисков возможны и иные негативные последствия. К примеру, если приобретенные на подотчетные деньги ТМЦ без оправдательных документов не будут оприходованы, к подотчетнику может быть предъявлен иск в части причинения вреда компании (Постановление АС Северо-Кавказского округа от 05.10.2017 № А32-12049/2015).

Можно ли осуществлять выдачу подотчета на карту сотрудника?

В законодательстве РФ нет отдельного нормативного документа, устанавливающего порядок выдачи подотчетных средств на карту сотрудника. Известное бухгалтерам указание Банка России «О порядке ведения кассовых операций ЮЛ и ИП» от 11.03.2014 № 3210-У регулирует выдачу подотчета только в наличной форме.

Но опираясь на положение ЦБ РФ «Об эмиссии платежных карт» от 24.12.2004 № 266-П, можно сделать вывод: организации и ИП вправе оплачивать свои расходы через карту, оформленную на уполномоченное ими физлицо (пп. 1.5, 2.5). Эта позиция подтверждается официальными разъяснениями Минфина РФ:

- письмом от 21.07.2017 № 09-01-07/46781;

- письмом от 25.08.2014 № 03-11-11/42288;

- письмом от 05.10.2012 № 14-03-03/728.

В положении ЦБ от 24.12.2004 № 266-П также представлен список расходов, которые организациям и ИП разрешено оплачивать через карту уполномоченного физлица (см. п. 2.5):

- оплата расходов, связанных с деятельностью организации (ИП) на территории РФ;

- оплата командировочных и представительских расходов на территории РФ и за ее пределами;

- проведение иных операций, не запрещенных законодательством РФ.

Как применять ККТ при расчетах через подотчетных лиц? Узнайте экспертное мнение в КонсультантПлюс, получив пробный доступ бесплатно.

См. также «Ошибки, допускаемые в учете расчетов с подотчетными лицами».

Способы снижения рисков

Снизить риски от ошибок в документальном оформлении подотчета работодателю помогут несколько действий:

- Детализируйте порядок оформления подотчета в локальных актах.

Внесите условие о возможности выдачи денег под отчет и возврате неиспользованных подотчетных сумм как в наличной, так в безналичных формах во внутренние локальные акты (учетную политику, Положение о выдаче подотчетных сумм или иные внутрифирменные документы).

Предусмотрите также, что при безналичной форме расчетов подотчетные суммы перечисляются на личные или зарплатные карты сотрудников с расчетного счета работодателя.

Не забудьте прописать сроки представления авансового отчета по подотчету, перечисленному на карту сотруднику — такой срок законодательно установлен только при выдаче наличного подотчета. Это необходимо, чтобы пресечь злоупотребления со стороны сотрудников.

Ознакомьте сотрудников под роспись с установленными в компании подотчетными правилами.

- Оформите приказ о подотчетных лицах.

В приказе зафиксируйте:

- список сотрудников, имеющих право получать деньги под отчет;

- допустимую к выдаче максимальную сумму;

- предельные сроки, на которые выдаются подотчетные средства.

Обычно такой приказ оформляется в начале года на 12 месяцев или на больший срок. При необходимости в него вносятся изменения и дополнения.

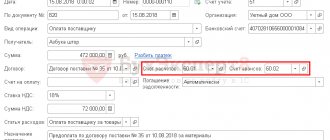

- Контролируйте назначение платежа в платежках на перечисление подотчетных средств.

Чтобы перечисленный на карту сотрудника подотчет контролеры не спутали с зарплатным доходом, а у банкиров подобное перечисление не вызвало подозрений, при оформлении платежных поручений важно следить за надлежащей формулировкой назначения платежа (поле 24):

Снизить риски поможет планомерная работа с сотрудниками — выдайте им памятки с напоминанием о сроках отчетов по подотчетным суммам и перечнями документов, прилагаемых к авансовым отчетам для разных ситуаций, разработайте шаблоны заявлений на выдачу денег, проводите обучение сотрудников по подотчетным правилам.

Проводки по перечислению денежных средств на карту сотрудника в подотчет

Выдача подотчетных средств на карту сотрудника в бухучете фиксируется следующей проводкой:

Дт 71 Кт 51 (52).

При возврате неиспользованных подотчетных средств наличными через кассу делается запись:

Дт 50 Кт 71.

При перечислении неиспользованного подотчета безналичным способом — с карты сотрудника на расчетный счет фирмы — вносится запись:

Дт 51 (52) Кт 71.

О нюансах бухгалтерского учета расчетов с подотчетными лицами, узнайте в КонсультантПлюс. Если у вас еще нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Подотчетный документооборот и новое Указание ЦБ РФ № 5348-У

С конца марта 2021 года компании при выдаче подотчетных денег должны руководствоваться новыми правилами наличных расчетов (Указание ЦБ РФ от 09.12.2019 № 5348-У «О правилах наличных расчетов»). Они не изменили коренным образом прежние нормы из Указания от 07.10.2013 № 3073-У, но частично подкорректировали их.

Новое указание предписывает производить наличные расчеты между компаниями, ИП и физлицами за счет налички, поступившей в кассу участника наличных расчетов с его банковского счета (Письмо ЦБ от 04.06.2020 № 45-19/5013).

Получается, что выдать наличные средства под отчет из наличной выручки можно, а вот возвращенный одним сотрудником в кассу неизрасходованный подотчетный аванс сразу выдать другому подотчетному лицу станет рискованной процедурой, которая привлечет внимание контролеров. Наказание за подобное нарушение — для должностных лиц от 4 000 до 5 000 руб., для компаний от 40 000 до 50 000 руб. (ч. 1 ст. 15.1 КоАП РФ).

В такой ситуации придется деньги сначала сдать в банк, а затем снять и уже затем выдать подотчетнику.

Повлияет ли такой порядок на подотчетный документооборот? Скорее всего нет. Прибавиться работа кассирам и бухгалтерам по оформлению приходно-расходных кассовых документов, а набор документов подотчетника от этого не изменится.

Неприятности от банка

Анализ судебной практики (по делам N 33-17131/2016, N 33-1316/2016, Определение от 07.09.2016 N 4г-10455/2016) показывает, что зачастую банки блокируют карты физлиц, на которые поступают подотчетные суммы, без объяснения причин. Связано это с отнесением такого перечисления к сомнительной сделке. Перечисление денежных средств физлицу, не являющемуся предпринимателем, с последующим обналичиванием таких средств, тем более на регулярной основе, оправдывает действия банков в соответствии с законом 115-ФЗ о легализации.

И только в случае представления документов, которые снимут подозрение банка и подтвердят экономический смысл перечислений, блокировка будет снята. На это нужно время и, возможно, дополнительные судебные расходы.

Перечисление под отчет на карточку проще и современнее, но предварительно нужно оценить возможные риски: списание поступлений в уплату долгов сотрудника, блокировка счета сотрудника банков до выявления обстоятельств. Поэтому при частых и значительных по суммам перечислениях целесообразнее воспользоваться предложением банка об открытии расчетной карты к счету организации.

Подводим итоги

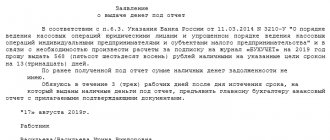

- Оформление подотчетных денег начинается с заявления подотчетного лица или приказа (распоряжения) работодателя.

- На основе этого документа наличные средства выдаются из кассы или расчетного счета после оформления платежных документов (РКО или платежного поручения).

- Чтобы отчитаться за потраченные подотчетные средства, сотруднику необходимо собрать подтверждающие документы и заполнить авансовый отчет.

- Если документы по подотчетным суммам оформлены с ошибками или авансовый отчет не представлен, а выданный под отчет аванс не возвращен, возникают налоговые риски.

Источник

КА «Кадровый метод» — это кадровое агентство в Москве по быстрому и эффективному поиску и подбору персонала в Москве и России. Наше агентство по подбору персонала окажет услуги по рекрутингу необходимого Вам персонала. Ищем и подбираем топ персонал (топ менеджеров, директоров, управленцев высшего звена), персонал среднего звена, IT специалистов, менеджеров продаж, линейный персонал, бухгалтеров, врачей, стилистов, … Предлагаем для Москвы и Московской области — массовый подбор персонала — стоимость обсуждается отдельно. Даем гарантии на подобранный нашим агентством персонал. Информацию для работодателей по услугам поиска и подбора персонала Вы можете найти на данной странице. На странице «Акции» Вы можете узнать о наших последних акциях и спецпредложениях по рекрутингу персонала для Заказчиков (работодателей). На странице каталога должностных инструкций, прочитать какая должна быть должностная инструкция и скачать базовые варианты . Осуществим поиск сотрудников и поиск работников для Вас в сжаты сроки. Для Вашего удобства мы создали раздел «Подбор персонала по профессиям» в котором мы разместили подробную информацию по основным позициям популярных заявок от Заказчиков поиска и подбора, но с привязкой к конкретному названию вакансии, к примеру секретарь, менеджер по продажам, товаровед, удаленный менеджер по продажам, менеджер по закупкам, топ персонал, руководители и т.д., а также раздел «Поиск и подбор (рекрутинг) персонала по специализациям». Также у нас есть услуга подбора персонала по фиксированной стоимости!

Расчеты с помощью корпоративной карты

Предприятие может открыть одну или несколько корпоративных карт. Карта выдается подотчетному лицу на основании заявления, в котором сотрудник просит выдать карту на приобретение материалов, оплату работу или услуг. Например, такую карту целесообразно открыть начальнику гаража, который самостоятельно закупает запчасти и оплачивает периодические ремонты автотранспорта.

Порядок использования карт лучше закрепить в приказе, в котором прописать и периодичность отчета сотрудника за потраченные деньги.

На карту деньги зачисляются на основании одобренного заявления работника или приказа руководителя организации.

В бухгалтерском учете средства в подотчет ставятся только в момент снятия денег с карты или оплаты товаров (услуг). Отследить операции оплаты или обналичивания денег можно с помощью банковской выписки.

Так как карточка — это платежное средство, ее можно учитывать в составе денежных документов на счете 50-3:

Дебет 71 Кредит 50-3 — корпоративная карта выдана в подотчет сотруднику.

При увольнении работника, смене должностных обязанностей, в случаях, когда необходимость использовать карту исчезает, нужно сделать проводку:

Дебет 50-3 Кредит 71 — карта возвращена работником в кассу предприятия.

Операции по карте учитываются на счете 55, субсчет «Специальный карточный счет»:

Дебет 71 Кредит 55 — списаны деньги с карты для оплаты услуг (товаров) подотчетным лицом;

Дебет 10 Кредит 71 — на основании авансового отчета оприходованы материалы, приобретенные подотчетным лицом.

Ошибка № 3 Расходы учли вы раньше, чем погасили задолженность перед подотчетником

Для кого актуально. Для плательщиков УСН с объектом доходы минус расходы. Достаточно часто встречается ситуация, когда работник получил деньги под отчет, но на оплату покупки немного не хватило. Поэтому он добавил свои. Соответственно по авансовому отчету получился перерасход.

В чем проблема.

Не учитывайте всю сумму покупки в налоговых затратах при упрощенной системе, пока не рассчитались с подотчетником. Объясним почему. В налоговой базе при УСН отражаются только оплаченные расходы. А они будут оплаченными, когда у фирмы нет задолженности (п. 2 ст. 346.17 НК РФ). При перерасходе у вас есть долг перед работником. Поэтому неверно учитывать расходы до его погашения.

Что предпринять.

Расходы считаются оплаченными, когда вы выдали сумму перерасхода работнику. Это подтверждает также Минфин России в письме от 17.01.2012 № 03-11-11/4. Поэтому если вы рассчитались с подотчетником, выполнили прочие условия и имеете подтверждающие документы, то можете списать всю сумму расходов.

Пример 1. Учет расходов, оплаченных подотчетным лицом личными деньгами

О.И. Гришин, работающий в ООО «Полет», 5 июня получил под отчет 2000 руб. для покупки картриджа для принтера. 8 июня работник приобрел картридж за 2500 руб. (без НДС) и принес в бухгалтерию ООО «Полет» авансовый отчет. К отчету он приложил товарный чек и чек ККТ на покупку картриджа. 9 июня директор ООО «Полет» утвердил отчет, фирма оприходовала картридж и тут же передала его в эксплуатацию, установив на принтер. А 10 июня бухгалтер-кассир выдала О.И. Гришину сумму перерасхода по авансовому отчету — 500 руб. (2500 руб. – 2000 руб.). Когда можно учесть стоимость картриджа в расходах?

Стоимость картриджа для принтера ООО «Полет» вправе отразить в материальных расходах сразу после оприходования имущества и оплаты (подп. 5 п. 1 ст. 346.16 и подп. 1 п. 2 ст. 346.17 НК РФ). Картридж оприходован 9 июня, а оплачен полностью 10 июня — после погашения задолженности перед работником. По условию, работник приложил к отчету товарный чек и чек ККТ. Этих документов достаточно для учета расходов. Поэтому 10 июня ООО «Полет» впишет в графу 5 Книги учета стоимость картриджа — 2500 руб. Бухгалтерские проводки будут такие:

ДЕБЕТ 71 КРЕДИТ 50

— 2000 руб. — выданы деньги под отчет О.И. Гришину;

ДЕБЕТ 10 КРЕДИТ 71

— 2500 руб. — оприходован картридж, купленный подотчетником;

ДЕБЕТ 20 КРЕДИТ 10

Ошибка № 2 Расходы подотчетного лица оплачены чужой банковской картой

Для кого актуально. Для всех «упрощенцев». Вроде бы все в порядке, работник составил отчет, приложил документы на покупку и оплату. Но при подробном рассмотрении вы заметили, что в чеке ККТ указаны данные банковской карты не самого подотчетника, а кого-то другого, например его родственника. Ведь в чеке ККТ в таком случает указывается ФИО того лица, кому принадлежит карта.

На заметку

Если подотчетный работник оплатил расходы чужой картой, попросите его написать пояснительную записку о том, что деньги владельцу карты за покупку он вернул.

В чем проблема.

Будет рискованно оставлять все как есть и принимать отчет только с приложенными подотчетником документами. Вдруг вам попадутся при проверке особенно внимательные инспекторы, которые сочтут, что расходы, оплаченные неизвестно кем, к вашей фирме отношения не имеют. Поэтому их следует исключить из налоговой базы. И включить эту сумму в доход работника, облагаемый НДФЛ, а также начислить с нее страховые взносы.

Что предпринять.

Попросите работника написать пояснительную записку. И указать, что покупку делал родственник или друг по его поручению. Дополнительно пусть подотчетник приложит расписку того человека, чьей картой он расплачивался. В расписке друг или родственник подтвердит, что деньги свои он от подотчетного лица получил и никаких претензий не имеет. В этом случае у вас будут доказательства, что расходы действительно оплачены за счет средств вашей фирмы, выданных под отчет. Подобные рекомендации дают, в частности, финансовое и налоговое ведомства (письма Минфина России от 11.10.2012 № 03-03-07/46 и ФНС России от 22.06.2011 № ЕД-4-3/9876). Образцы документов, которые потребуется оформить, мы представили ниже.