НДС к вычету необходимо восстановить в следующих случаях

- При передаче активов – основных средств, нематериальных активов, материально-производственных запасов (МПЗ), имущественных прав в качестве вкладов в уставный капитал.

Это могут быть вклады в уставный капитал хозяйственных обществ, товариществ, передача недвижимого имущества на пополнение целевых капитала некоммерческой организации. Также это могут быть инвестиционные вклады в инвестиционные товарищества и паевые вклады в паевые фонды кооперативов.

НДС по МПЗ и имущественным правами должны восстанавливаться при этом в том размере, в каком были приняты к вычету, а НДС по основным средствам и нематериальным активам – пропорционально остаточной стоимости актива без учета переоценки.

Будет полезно прочитать: ⇒ “Как выделить НДС из суммы (формула, примеры)”

У принимающей стороны суммы восстановленного НДС принимаются к вычету.

- НДС необходимо восстановить в случае, когда имущество, имущественные права, по которым НДС был принят к вычету:

- начинают использоваться в деятельности, не облагаемой НДС или освобожденной от НДС;

- начинают использоваться в деятельности, не признаваемой реализации в рамках 21 главы «Налог на добавленную стоимость» НК РФ;

- начинают использоваться банками для осуществления банковских операций;

- когда плательщик НДС перестает быть налогоплательщиком по НДС или получает освобождение от НДС;

- когда местом их реализации перестает быть Российская федерация.

При этом также как и в первом случае, НДС по МПЗ и имущественным правами должны восстанавливаться в полном размере, а НДС по основным средствам и нематериальным активам – пропорционально остаточной стоимости актива без учета переоценки.

Суммы восстановленного НДС к вычету не принимаются, а учитываются в составе прочих расходов по статье 264 НК РФ.

НДС восстанавливается в том налоговом периоде, когда произошло одно из событий, перечисленных выше, кроме перехода на специальные системы налогообложения.

При переходе на специальные режимы налогообложение (кроме ЕСХН), восстановление сумм НДС осуществляется в налоговом периоде, предшествующем дате перехода на специальный налоговый режим.

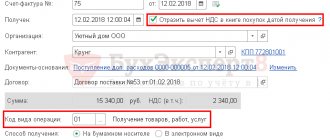

- НДС восстанавливается в случае перечисления аванса (предоплаты) за товары, работы, услуги, имущественные права.

Восстановление НДС осуществляется тогда, когда получены товары, работы, услуги, имущественные права, по которым ранее осуществлялась предоплата. Также это необходимо сделать, если произошло изменение условий договора или его расторжение, повлекшее за собой возврат аванса (предоплаты).

- НДС восстанавливается и в случае уменьшения стоимости товаров, работ, услуг, имущественных прав.

Независимо от причин уменьшения стоимости – как при уменьшении цены, так и при уменьшении количества (объема) переданных товаров, имущественных прав, выполненных работ, оказанных услуг.

НДС, подлежащий восстановлению, рассчитывается с суммы разницы между первоначальной стоимостью и стоимостью после уменьшения цены или количества реализованных товаров, работ, услуг, имущественных прав.

Восстановление НДС происходит в том налоговом периоде, к которому относится наиболее ранняя из дат:

- Дата документа, которым оформлено уменьшение стоимости реализованных товаров, работ, услуг, имущественных прав.

- Дата получения корректировочного счета-фактуры, в котором отражено такое изменение.

- НДС восстанавливается в случае получения субсидий из бюджета РФ на возмещение затрат по оплате товаров, работ, услуг, имущественных прав. Аналогичный порядок действует при возмещении затрат на уплату налога при ввозе товаров на территорию России.

Восстановление производится в сумме, ранее принятой к вычету.

Восстановление происходит в том периоде, когда получена субсидия.

Суммы восстановленного НДС к вычету или учету в составе имущества не принимаются, а учитываются в составе прочих расходов по статье 264 НК РФ.

Когда покупатель перечислил аванс

ООО или ИП, применяющие схему предварительной оплаты, обязаны выставить контрагенту счет-фактуру на всю сумму полученного аванса. Существует два варианта развития событий, при которых покупатель, получивший вычет, обязан будет восстановить налог с полученной оплаты:

- по договоренности между сторонами предварительная оплата возвращается покупателю;

- в счет переведенной авансом денежной суммы отправляется заказанная продукция.

Важно: Если в отгрузочных документах стоимость товаров соответствует сумме предоплаты, то НДС возвращается в полном объеме. При расхождении сумм НДС пересчитывается с итоговой величины, прописанной в счете-фактуре на отгрузку товара.

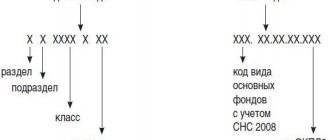

Особенности восстановления сумм НДС по некоторым основным средствам

Суммы НДС, принятые к вычету по приобретенным или построенным основным средствам подлежат восстановлению не по всем указанным основным средствам, а по тем, которые были использованы в следующих операциях:

- при осуществлении капитального строительства подрядчиком;

- при приобретении недвижимого имущества (за исключением космических объектов);

- при приобретении на территории России или ввозе на территорию России морских, речных и воздушных судов и двигателей к ним;

- при приобретении товаров, работ, услуги, используемых при строительно-монтажных работах;

- при выполнении строительно-монтажных работ для собственных нужд.

Восстановление по таким объектам происходит во всех 5 случаях, рассмотренных в предыдущем пункте с учетом некоторых особенностей.

Расчет

Суммы налога, уплачиваемого в бюджет при восстановлении, будет равна объему вычетов по активам (за исключением основных средств).

Потребность в доначислении налога появляется на дату события. Для этого рассчитывается НДС по всем оставшимся на складе ценностям.

Суммы налога будет рассчитываться по входящим накладным. Это связано с тем, что на складе продукция ожжет быть учтена по другой цене.

Цена основных средств рассчитывается по карточкам аналитического учета, от которых отнимают цену произведенной переоценки. Основой для расчета налога, подлежащего оплате, является остаточная цена.

Восстановление НДС: особенности по основным средствам по статье 171.1 НК РФ.

Восстановление НДС не производится по основным средствам, которые полностью самортизированы, либо с момента их ввода в эксплуатацию прошло более 15 лет.

Суммы восстановленного НДС отражаются в Декларации по НДС за 4 квартал каждого из 10 лет, прошедших после года, в котором стала начисляться амортизация по основному средству.

Каждый код сумма НДС, подлежащая восстановлению, определяется как 1/10 от суммы НДС, принятому к вычету, в соответствующей доле.

А вот соответствующая доля определяется уже как отношение суммы реализованных товаров, работ, услуг, имущественных прав, не облагаемых НДС к общей сумме реализации за соответствующий год.

Определенная таким образом сумма восстановления НДС за конкретный год учитывается в составе прочих расходов по статье 264 НК РФ.

Экспортные операции

Начиная с 2015 года, налоговое законодательство изменило требования по восстановлению НДС в части экспортных операций. Прямого требования восстанавливать налог после отгрузки товаров иностранным партнерам ст. 170 НК РФ не содержит.

Однако принять к вычету НДС по тем товарам, которые предназначены для экспорта, можно только после того, как налогоплательщик предъявит налоговой инспекции пакет документов, обосновывающих применение нулевой ставки по налогу.

Если вычет по экспортному товару был заявлен ранее, в момент его приобретения экспортером, то датой восстановления НДС должен стать день, когда груз пересек российскую границу.

Прочие случаи восстановления НДС

Не смотря на то, что все случаи восстановления НДС прямо поименованы в статьях 170 и 171.1 НК РФ, контролирующие органы в своих разъяснениях постоянно находят новые причины для восстановления НДС. Следовать таким разъяснениям или нет, каждому налогоплательщику приходится решать самостоятельно.

Ведь если не следовать, возможны претензии с их стороны, и, вероятно, свою позицию придется отстаивать в суде.

Некоторые случаи приведены в таблице 1.

Таблица 1

| № п/п | Операция, по которой необходимо восстановить НДС, по мнению контролирующих органов | Разъясняющий документ |

| 1 | Произошло списание неликвидных или морально устаревших товаров | Письмо Минфина РФ от 21.01.2016 № 03-03-06/1/1997 |

| 2 | Имущество выбыло в связи с порчей | Письмо Минфина РФ от 19.03.2015 № 03-07-11/15015 |

| 3 | Не полностью самортизированное имущество было ликвидировано (за исключением ликвидации в результате аварии) | Письма Минфина РФ от 14.04.2016 № 03-07-11/21297, от 17.02.2016 № 03-07-11/8736 |

| 4 | Зафиксирован факт кражи имущества | Письма Минфина РФ от 04.07.2011 3 03-03-06/1/387, от 19.05.2010 № 03-07-11/186 |

| 5 | При инвентаризации зафиксировано недостача имущества | Письма Минфина РФ от 04.07.2011 3 03-03-06/1/387, от 19.05.2010 № 03-07-11/186 |

При этом не надо забывать, что если есть арбитражная практика, в которой высказывается противоположная точка зрения, контролирующие органы должны в своей работе руководствоваться именно арбитражной практикой.

Примером арбитражных решений, содержащих выводы о том, что не нужно восстанавливать НДС в случаях утраты имущества в результате хищения, порчи и т.п. или невозможности дальнейшего использования из-за морального или физического износа могут служить следующие решения:

- Решения ВАС РФ от 19.05.2011 N 3943/11

- Решения ВАС от 23.10.2006 N 10652/06.

Бухгалтерские проводки при восстановлении НДС

Таблица 2

| Операция | Проводка по дебету | Проводка по кредиту |

| При передаче имущества в качестве вклада в УК | ||

| Восстановлен НДС по имуществу, передаваемому в уставный капитал | Д 19 | К 68.02 |

| Сумма восстановленного НДС включена в первоначальную стоимость доли в уставном капитале (возможна проводка – сумма восстановленного НДС отнесена на расчеты по оплате доли в уставном капитале) | Д 58.01 (Д 76) | К 19 (к 10) |

| При переходе на УСН | ||

| Восстановлен НДС по материалам на складе | Д 19 | К 68.02 |

| Сумма восстановленного НДС включена в прочие расходы | Д 20 (26) | К 19 |

При списании товара (при недостаче)

При описи имущества на складе может быть выявлена недостача товарно-материальных ценностей. Продукция была предназначена для той деятельности, которая облагается НДС. Выявленной в ходе описи имущества недостачей не было изменено предназначение продукции, приобретенной ранее.

В Налоговом Кодексе можно посмотреть список ситуаций, при которых НДС подлежит восстановлению. Список является закрытым, то есть никакие новые ситуации не могут быть добавлены в него. Выявленная недостача в этом перечне не указана. В связи с этим ситуация является не ясной, и не имеет точной трактовки.

В 2006 году Высший Арбитражный Суд выпустил решение, в соответствии с которым увеличивать перечень ситуаций для восстановления НДС строго запрещается. На этом основании можно сделать следующий вывод: восстанавливать НДС при списании ТМЦ по выявленной недостаче не обязательно.

Когда можно игнорировать требование налоговой инспекции

Двоякость толкования норм ст.21 НК РФ фискальными органами приводит к тому, что налоговые инспекторы предъявляют претензии ООО или ИП по поводу необходимости восстановления НДС в спорных ситуациях:

- хищение или выявленная недостача материальных ценностей;

- ликвидация активов вследствие стихийного бедствия или пожара;

- списание основного средства в связи с невозможностью его использования по причине поломки, износа или аварии до окончания начисления амортизации;

- списание испорченных, просроченных товаров или потерявших товарный вид запасов;

- заявленный вычет по незавершенному строительству;

- списание материалов, израсходованных на производство бракованной продукции.

Требования налоговиков по поводу обязательности корректировки в большую сторону НДС в перечисленных ситуациях незаконны, поскольку перечень оснований для проведения процедуры пересмотра величины налога в НК РФ является закрытым и исчерпывающим.

Любой новый аргумент в пользу восстановления НДС должен быть закреплен законодательно.

Имейте в виду: Невыполнение требования налоговой инспекции восстановления налога по спорным основаниям может привести к доначислению НДС и взысканию штрафов и пени. Опротестовать решение ФНС можно в Арбитражном суде, который в таких случаях однозначно принимает сторону налогоплательщика.

При проведении реорганизационных мероприятий и образовании нового юридического лица ООО вправе выбрать любую систему налогообложения. Если компания переходит с общего режима на льготную схему (ЕНВД, УСН, ЕСХН), и в качестве правопреемника получает право пользования активами «старого» ООО, то налоговые инспекторы требуют восстановить «входящий» НДС со всей стоимости переданного имущества.

Подобная трактовка налогового законодательства не является законной, и реорганизованное юридическое лицо не обязано корректировать сумму налога.

Такого же мнения придерживаются и судебные органы, опротестовывающие требования ФНС.