- Главная

- Справка

- Страховые взносы

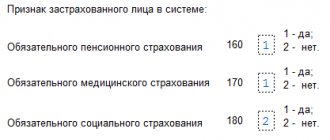

Строка с признаком стала одним из последних нововведений для стандартных форм с расчётами по страховым взносам. Сначала это было связано с тем, что за сам документ теперь отвечала ФНС, как и за платежи. Многие сотрудники до сих пор сомневаются в том, какой именно признак ставить в том или ином случае.

В статье обсудим какой ставить признак выплат в приложении 2 расчета по страховым взносам.

Что это значит

Сначала стоит разобраться в том, что значит этот показатель, как его можно расшифровать. Пособия по нетрудоспособности и материнству выплачиваются застрахованным лицам на основании определённых правил.

Есть два механизма этих правил, которые фиксируются в Порядке заполнения по взносам.

- С прямыми выплатами и кодом 1, когда пособия напрямую выплачивает ФСС.

- Зачётная система. Организация отвечает за перечисление компенсаций. Расходы возмещаются из средств ФСС. Тогда пользуются кодом 2.

Следующие пособия выплачиваются работникам напрямую из фонда соцстраха:

- При уходе за детьми инвалидами оплачивают четыре дня отпуска.

- В случае с уходом за детьми до 1,5 лет.

- Пособие для женщин, вставших на учёт по беременности на ранних сроках.

- Больничные, в том числе – по причине беременности и родов.

Как отразить в РСВ выходное пособие и другие выплаты при увольнении

Увольнение работников в общих случаях сопровождается выдачей или перечислением денежных средств в виде заработной платы за отработанное время и компенсации за неиспользованный отпуск. Обе эти выплаты являются объектом обложения страховыми взносами. Поэтому и зарплата, и компенсация за неиспользованный отпуск в РСВ попадут в полном объеме во все разделы 1, 2, 3, где происходит исчисление взносов, и сформируют базу по ним.

Определенные ситуации, например увольнение по сокращению штата или при ликвидации организации, обязывают работодателя производить дополнительные выплаты, такие как:

- выходное пособие;

- компенсация за досрочное увольнение;

- средний заработок на период трудоустройства в пределах трех месяцев;

- компенсация при увольнении директора или главбуха.

Если размер данных выплат (за исключением п. 2, который полностью не подлежит обложению взносами) не превысит трех- или в некоторых случаях шестикратный размер среднего заработка, взносами они не облагаются. Сумма превышения над указанным лимитом попадет в базу для начисления взносов — строки 050 подразделов 1.1 и 1.2 и строка 040 приложения 2.

В разделе 3 РСВ выходное пособие при сокращении и прочие подобные выплаты отражаются в общей сумме — строка 140, а попадание в базу (строка 150) зависит от соблюдения выше озвученного условия.

Готовое решение К+ поможет разобраться с налогообложением всех выплат, связанных с увольнением по сокращению штата. Получите пробный онлайн-доступ к системе и изучайте все самые свежие данные.

Какой именно нужно ставить

Признак выплат зависит от того, участвует ли организация в проекте от ФСС «Прямая выплата» от 2011 года. До этого действовала только зачётная система, при которой все расходы компенсировались работодателями. Но финансовое положение компаний не всегда позволяет полностью отвечать за решение этого вопроса. Проект был создан для устранения существующих проблем.

Работники быстрее напрямую получают платежи от ФСС, появляются и другие положительные стороны:

- Уменьшение судебных разбирательств между сторонами.

- Не нужно изымать много денежных средств из хозяйственного оборота.

- Работодатели должны платить только за обязательное социальное страхование.

- Перечисление полных сумм пособий гарантировано вне зависимости от того, какого нынешнее положение руководства.

Внимание! Постановление Правительства №294 от 2011 года станет главным документом для изучения в этом случае. В графе ставят 1 или 2 в зависимости от того, с какой стороны поступают платежи.

Прямая система или зачетная – в чем разница

Основная цель введения пилотного проекта заключается в улучшении финансового положения как нанимателей, так и персонала. Преимущества прямой системы для сотрудников состоят, прежде всего, в быстроте и удобстве расчетов. Деньги переводятся оперативно, любым удобным для физлица способом (на карту, почтовым переводом, на банковский счет) и в полном объеме. Факт наличия свободных средств у работодателя значения не имеет.

Для работодателя тоже выгоднее, чтобы выплаты проводил ФСС. Не нужно извлекать собственные средства из оборота, тратить время на начисление пособий, нести ответственность за корректность и полноту расчетов. Ведь, когда сотрудник приносит больничный листок, требуется обязательно начислить ему пособие, а затем и выплатить. Если работодатель добросовестный, обычно проблем не возникает. Однако не редки случаи задержки, а то и полной неуплаты денег. Это приводило к трудовым спорам, конфликтам. Изменение на законодательном уровне зачетной системы на прямую позволяет напрямую выдавать деньги работникам, не затрагивая бюджет работодателей.

Читайте: Как сделать корректировку по РСВ

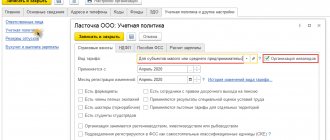

Особенности заполнения Приложения 2

Приложение 2 Первого Раздела расчёта по страховым взносам – информация, с фиксацией которого сталкиваются практически все работодатели и плательщики взносов. Обычно это связано с больничными листами и материнством. По поводу заполнения этой части отчётности появляется больше всего вопросов.

Прежде всего, цифры ставятся в строках 070, 080, 090. Здесь учитываются взносы с обеспечением.

Строка 080 посвящена суммам расходов, возмещённые территориальным подразделением ФСС России в рамках страхования по фактам материнства, появления различных болезней. Надо указать информацию относительно месяца, в котором фактически произведены расчёты.

Строка 090 – разница между цифрами из строки 060 того же Приложения и 070. К результату прибавляют итоги по строке 080. Если регион относится к участникам пилотного проекта от ФСС, то обязанность по заполнению строки 090 отпадает.

Виды страховых взносов

К страховым взносам относятся: страховые взносы на обязательное пенсионное страхование (ОПС), уплачиваемые в Пенсионный фонд РФ; страховые взносы на обязательное социальное страхование по временной нетрудоспособности и в связи с материнством, уплачиваемые в Фонд социального страхования РФ; страховые взносы на обязательное медицинское страхование (ОМС), уплачиваемые в Федеральный фонд обязательного медицинского страхования РФ; страховые взносы на травматизм (страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний).

Возмещения из ФСС: как фиксируются письменно

Пример – если выплата произведена в мае, то информацию фиксируют по строке 080 в графе для 2 месяца во втором квартале.

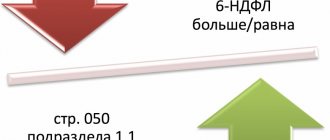

В результате подсчётов обычно получают отрицательные, либо положительные числа. В расчёте не указываются суммы со знаком минус впереди. Нужна именно сама разница, а отрицательное или положительное значение фиксируется с помощью цифр 1 или 2. В первом случае взносы больше затрат, во втором наоборот.

При этом одновременное заполнение требуется для следующих строк:

- 110, 120.

- 113, 128.

- 112, 122.

- 111, 121.

Правовые основы

Вопросы страховых взносов регулируются рядом федеральных законов. Главным среди них является Федеральный закон от 24.07.2009 N 212-ФЗ, который ввел систему страховых взносов в РФ. Закон 212-ФЗ устанавливает: круг плательщиков взносов;

Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефону (консультация бесплатно), работаем круглосуточно.

облагаемый объект и базу; тарифы страховых взносов; порядок уплаты страховых взносов и контроль за их уплатой; ответственность за нарушение законодательства о страховых взносах; процедуру обжалования актов контролирующих органов и действий (бездействия) их должностных лиц.

При расхождении с данными из бухучёта

При таких расхождениях могут появиться справедливые сомнения в том, что документ вообще заполнен верно. Например, фактические затраты компании возмещены ФСС. Но по расчёту выходит, что присутствует серьёзная задолженность предприятия перед контролирующими органами, что не соответствует действительности. Деньги, которые уже были возмещены, прибавляются к взносам, начисленным за период.

Но в такой ситуации не считают, что совершена ошибка. Расчёт заполняется согласно общим указаниям из Порядка.

Большая сумма по итогу фиксируется в итоговой строке 110 первого раздела и в строке 090. Но в Фонд платят только сумму самих взносов.

Справка! Когда вся информация будет передана в карточку для расчёта с бюджетом, контролирующие службы сразу увидят переплату и недоимку. Не возникнет никаких дополнительных задолженностей, всё пересчитается автоматически.

На бумаге или электронно?

Сдать РСВ за 1 квартал 2021 года можно несколькими способами:

- На бумаге — если численность сотрудников не больше 10 чел.

Если в отчетном периоде вы выплатили доход максимум 10 работникам, расчет можно сдать как на бумаге, так и в электронной виде.

- В электронной форме — если численность сотрудников 11 чел. и более.

Если в 1 квартале 2021 года выплачивался доход более, чем 10 сотрудникам, РСВ сдается исключительно в форме электронного документа, подписанного ЭЦП. В ИФНС он направляется по телекоммуникационным каналам связи (ТКС) через операторов электронного документооборота.

Напомним, что в 2021 году расчет сдавался в электронной форме, если среднесписочная численность сотрудников, получивших доход за прошлый период, превысила 25 человек.

Проверка правильности заполнения

Контрольные соотношения упрощают проверку указанных данных и их достоверности. В большинстве бухгалтерских программ такие соотношения проверяются в автоматическом режиме. Приложения просто не дадут поставить неверные цифры. Письма ФНС России тоже содержат сведения по контрольным соотношениям – это актуально при самостоятельном внесении сведений.

Сверку расчётов с бюджетом можно заказывать в налоговой службе.

Плательщики страховых взносов

Плательщики страховых взносов (страхователи) — это те лица, которые обязаны по закону уплачивать взносы на обязательное социальное страхование. К плательщикам страховых взносов относятся: 1. Лица, производящие выплаты и иные вознаграждения физическим лицам (по трудовым или некоторым гражданско-правовым договорам): главы крестьянских фермерских хозяйств; физические лица, не признаваемые индивидуальными предпринимателями, но использующие наемный труд других физических лиц для решения своих бытовых проблем (например, когда нанимается няня для ребенка или домработница).

Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефону (консультация бесплатно), работаем круглосуточно.

2. Индивидуальные предприниматели, адвокаты, нотариусы, частные детективы и другие лица, которые осуществляют частную практику, уплачивают страховые взносы за себя и не производят выплат другим физическим лицам. Если плательщик страховых взносов относится одновременно к нескольким указанным категориям (например, нотариус, имеющий наемных работников), то он исчисляет и уплачивает страховые взносы по каждому основанию.

Объект обложения страховыми взносами

Для организаций и индивидуальных предпринимателей объектом обложения признаются выплаты и иные вознаграждения, начисляемые: – в пользу физических лиц, работающих по гражданско-правовым договорам и трудовым договорам, предметом которых является выполнение работ, оказание услуг, за исключением вознаграждений, начисленных в пользу индивидуальных предпринимателей, адвокатов, нотариусов и иных лиц, которые осуществляют частную практику; об отчуждении исключительного права на произведения науки, литературы, искусства; издательскому лицензионному договору; лицензионному договору о предоставлении права использования произведения науки, литературы, искусства; – в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с действующим законодательством.