Выбор периода для расчета средней зарплаты

ТК РФ для определения среднего заработка устанавливает срок продолжительностью 12 месяцев. Это наиболее объективный метод расчета с учетом того, что из периода вычитают неотработанное время, например, командировочные дни. У некоторых работников заработная плата в течение года сильно колеблется. В особенности это касается сдельной формы расчета и дополнительных премиальных выплат к окладу.

В тех случаях, когда сотрудник получает заработную плату каждый месяц равными частями, для упрощения расчета предприятие вправе установить расчетный период меньшего срока: 3, 6 месяцев и любой другой. Главным условием является отсутствие негативного воздействия изменений на работников.

РСВ за 4 квартал: новая форма отчета

Правительство изменило действующий бланк РСВ в 4 квартале 2021. Федеральная налоговая служба утвердила новую форму расчета по страховым взносам, порядок ее заполнения и электронный формат (приказ ФНС от 15.10.2020 № ЕД-7-11/[email protected]). Впервые применяться измененный бланк должен при сдаче РСВ за 2021 год. Обращаем внимание на то, что Приложение 5.1 Раздела 1 применяется, начиная с отчетного периода первый квартал 2021 г. Индивидуальные предприниматели и компании с численностью более 10 человек предоставляют отчет в электронном виде. Остальные имеет право подать бумажный вариант Расчета страховых взносов за 4 квартал 2020. Бланк, актуальный для представления в ИФНС отчета за 2021 г., можно скачать ниже.

Представить в налоговую инспекцию РСВ за 4 квартал 2020 необходимо не позже 01 февраля 2021 года, поскольку 30 и 31 января являются выходными днями.

Правила определения расчетного периода для вычисления средней зарплаты

Согласно трудовому законодательству, рекомендуемый и максимальный расчетный период – год (для целей определения средней заработной платы). Но это еще не значит, что в расчет будут включены все 365–366 дней. В ходе вычислений учитываются только фактически отработанные дни. Рекомендуется исключать из расчета:

- Периоды, на протяжении которых работник получал среднюю заработную плату. Отсюда следует исключить перерывы на кормление ребенка.

- Время нетрудоспособности по больничному листу.

- Отпуск по беременности, родам.

- Длительность неоплачиваемого отпуска.

- Оплачиваемые выходные дни, предоставленные дополнительно для ухода за детьми-инвалидами.

- Периоды простоя работы по вине работодателя.

- Время забастовки, в которой сотрудник не принимал участия, но и работать по ее причине не мог.

- Другие периоды, предусмотренные законодательством РФ.

Исключив подобные сроки из общей длительности рассматриваемого промежутка времени, бухгалтер может приступить к расчету средней заработной платы.

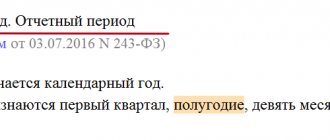

Отражение периода в 4-ФСС

Принадлежность к конкретному отчетному периоду в 4-ФСС указывается с помощью кода в специальном поле на титульном листе. Этот код в сочетании с приводимой рядом с ним цифрой, соответствующей году отчетности, позволяет однозначно определить промежуток времени, охваченный отчетом.

Коды периодов для 4-ФСС таковы (п. 5.4 приложения № 2 к приказу № 381):

- 03 — первый квартал;

- 06 — полугодие;

- 09 — 9 месяцев;

- 12 — год.

Предназначаемое для них поле сформировано четырьмя ячейками, разделенными на пары наклонной чертой. Из этих двух пар для указания кода периода следует использовать только первую пару (п. 5.4 приложения № 2 к приказу № 381). Вторая задействуется для указания порядковых номеров отчетов, подаваемых в ФСС с целью возмещения оттуда потраченных страхователем средств, причем ячейки первой пары в этом случае остаются пустыми.

Пример определения периода для расчета средней зарплаты

Рассмотрим ситуацию, в которой необходимо вычислить среднюю заработную плату за прошлый 12-месячный срок:

Работник отправился в командировку 14 февраля 2021 года. На этот период предприятие выплачивало ему среднюю заработную плату. Для расчета величины необходимо рассмотреть период с 1.01. по 31.12. прошлого, 2015 года. Сотрудник находился на рабочем месте не все время:

- с 12 по 23 апреля 2015 г. – в служебной командировке;

- с 5 по 25 июля 2015 г. – был в неоплачиваемом отпуске;

- с 20 ноября по 28 ноября 2015 г. – был нетрудоспособен по больничному листу.

На основании этих данных бухгалтер определил расчетный период:

- с 1 января по 11 апреля;

- с 24 апреля по 4 июля;

- с 26 июля по 19 ноября;

- с 29 ноября по 31 декабря.

Согласно графику рабочего времени, из общего числа дней будут исключены выходные.

Законодательная база

| Законодательный акт | Содержание |

| Статья 139 ТК РФ | «Исчисление средней заработной платы» |

| Постановление Правительства РФ №922 от 24.12.2007 | «Об особенностях порядка исчисления средней заработной платы» |

| Статья 75 ТК РФ | «Трудовые отношения при смене собственника имущества организации, изменении подведомственности организации, ее реорганизации и т.д.» |

| Статья 114 ТК РФ | «Ежегодные оплачиваемые отпуска» |

Расчетный период для отпуска: правила определения

Срок периода, для которого рассчитывают количество дней оплачиваемого отпуска, зависит от продолжительности работы сотрудника на предприятии. Но в общем случае он не может продолжаться более 12 месяцев. Вне зависимости от того, в какой половине года работник уходит в отпуск, период будет состоять из одного года. При этом начинается он с первого числа календарного месяца начала отдыха по последнюю дату 12 месяца. Например, сотрудник находился на законном отдыхе с 28.12.15 по 15.01.16. Расчетный период для отпуска определится в промежутке с 1.12.14 по 30.11. 15.

В случаях, когда сотрудником фактически отработано время меньше года, расчетным считают срок с первого рабочего дня и до последнего числа месяца, предшествующего отпускному. Например, работник был принят на производство 1 августа 2015 г., а его отпуск приходится на 27.12–14.01. В данном случае расчетный период – это время с 1.08. по 30.11.2015 года.

ТК РФ предоставляет возможность устанавливать сроки, на основании которых высчитывают отпускные выплаты, самостоятельно. Обязательным условием является указание периода в личном или коллективном трудовом договоре.

Расчетный месяц по договору это

3.1.21 расчетный период

(calculation period): Период времени, рассматриваемый при проведении расчетов.

Примечание — Расчетный период может быть разделен на ряд расчетных шагов вычислений.

5. Расчетный период

— ожидаемый срок предоставления жилого помещения по договору социального найма лицам, состоящим на учете в качестве нуждающихся в улучшении жилищных условий или предоставлении жилых помещений, за который рассчитывается доход гражданина и членов его семьи при расчете их суммарного дохода.

Смотри также родственные термины:

3.14 расчетный период года:

Наиболее неблагоприятный для дорожной одежды период года (обычно весенний), когда вследствие разуплотнения при оттаивании и переувлажнения грунта земляного полотна дорожная одежда работает с максимальными прогибами.

45 расчетный период поставки газа:

Период, согласованный сторонами договора поставки газа, за который должен быть определен объем поставленного газа, должны быть произведены взаиморасчеты между поставщиком, газораспределительной организацией и потребителем газа за поставленный газ и его транспортировку.

Словарь-справочник терминов нормативно-технической документации . academic.ru . 2015 .

Смотреть что такое «Расчетный период» в других словарях:

расчетный период — Период, во время которого проводится расчет. Примечание Расчетный период может быть разделен на ряд шагов вычислений, на ряд расчетных интервалов. [ГОСТ Р 54860 2011] расчетный период Согласованный сторонами договора период, за который должен… … Справочник технического переводчика

«расчетный период» — период, за который должен быть определен расход газа, произведены взаиморасчеты между поставщиком, газораспределительной организацией и потребителем за поставленный газ. Расчетный период, согласованный сторонами, указывается в договоре; Источник … Словарь-справочник терминов нормативно-технической документации

Расчетный период — время, выделенное для купли продажи ценных бумаг на фондовой бирже. По английски: Account period См. также: Биржевые фондовые операции Финансовый словарь Финам … Финансовый словарь

РАСЧЕТНЫЙ ПЕРИОД — период погашения кредита, исчисляемый с даты первого до даты последнего платежа в счет погашения кредита … Внешнеэкономический толковый словарь

Расчетный период — – установленный договором период времени, за который должны быть учтены и полностью оплачены плательщиком потребленная электрическая энергия и мощность. Методические рекомендации по регулированию отношений между энергоснабжа ющей организацией и… … Коммерческая электроэнергетика. Словарь-справочник

Расчетный период по поставкам газа — расчетный период согласованный сторонами договора период, за который должен быть определен объем поставленного газа, произведены взаиморасчеты между поставщиком, газотранспортной, газораспределительной организациями и покупателем за поставленный… … Официальная терминология

Начисление отпускных выплат в днях

После определения общего заработка для расчета отпускных выплат следует вычислить среднедневную оплату труда. Если последние 12 месяцев сотрудник отработал полностью, без вычетов дней расчетного периода, то расчет производят по формуле: Сд.з. = Зп. : 12 : 29.3.

Где:

- Зп. – общая сумма заработка за весь период;

- 29.3 – среднее количество дней в одном месяце;

- 12 – величина расчетного периода в месяцах (в данном случае установлен год).

Рассмотрим пример вычисления среднедневного заработка для начисления отпускных выплат: с 14 марта по 27 апреля 2021 года бухгалтеру Х будет предоставлен ежегодный оплачиваемый отпуск. Для расчета используется период с 1.03.15 по 29.02.16, который отработан полностью, без вычетов. Ежемесячно Х получает фиксированный оклад 18 тыс. р. Рассчитать среднедневной заработок.

Произведем вычисления:

- Сумма общей зарплаты за год составит: 18 000 × 12 = 216 000 р.

- Среднедневная сумма оплаты труда определится в: 216 000 : 12 : 29.3 = 614.33 р.

- Итого за 14 дней отпуска предприятие должно выплатить сумму: 614.33 × 14 = 8600.62 р.

Начисление отпускных за период, отработанный не полностью

При определении отработанного срока, за который сотруднику предоставляется оплачиваемый отдых, не учитывается время:

- получения среднего заработка;

- болезни, отпуска по беременности, родам;

- неоплачиваемого отпуска;

- дополнительных выходных дней по уходу за ребенком-инвалидом;

- простоя по вине предприятия;

- прочих случаев, предусмотренных законодательством.

При вычитании перечисленных сроков получится, что сотрудник отработал не весь расчетный для отпуска период, а лишь его часть. Это приводит к неполному времени отдыха, которое требуется определить.

Чтобы найти, сколько календарных дней расчетного периода причитается работнику на отпуск, необходимо выполнить несколько математических действий:

1. Вычислить количество отработанных дней неполного трудового месяца: Тд. = 29.3 : Тд.м. × Тот.д., где:

- Тд.м. – количество календарных дней месяца;

- Тот.д. – количество фактически отработанных дней.

2. Определить величину среднедневного заработка по формуле: Сд. = З : (29.3 × Тм. + Тд.), где:

- З – общая сумма заработка, начисленного за период;

- Тм. – количество полностью отработанных месяцев;

- Тд. – количество отработанных дней неполного трудового месяца (см. п. 1).

Если в одном периоде присутствует сразу несколько неполных месяцев, расчет следует сделать раздельно по каждому из них, а затем суммировать результаты.

Как использовать карту с льготным периодом

Для использования кредитного лимита без процентов, нужно понимать, как работает такая схема. Для карты с приблизительным лимитом в 50 000 рублей и льготный периодом 50 дней – только 30 из них составляют расчетный период. Остальные 20 дней называют платежным периодом. 30 дней можно тратить кредитный лимит без процентов, а за 20 дней погасить задолженность. Сделать это можно следующими способами:

- внести минимальный обязательный платеж. По окончании платежного периода начисляются проценты на сумму долга с первого дня кредитования;

- погасить долг полностью. Это и называется льготными условиями, в этом случае платить проценты не нужно, они не начисляются.

Если клиент не вносит даже минимальный платеж, то после окончания платежного периода к его процентам прибавится штраф за просрочку. Кроме этого, банк может направить данные о просрочке в бюро кредитных историй.

В случае внесения денег вовремя, открывается новый срок беспроцентного периода уже для оставшегося лимита по кредитной карте. Не все кредитные карты предлагают повторные беспроцентные периоды, необходимо уточнить этот момент при заключении кредитного договора с банком. Часть банков предоставляет новый беспроцентный период только после полного погашения предыдущей задолженности.

Пример расчета среднедневного заработка для неполного периода

Рассмотрим ситуацию: работнику будет предоставлен оплачиваемый отпуск с 15 июня 2021 года. Расчетный период месяца для выплат – с 1.06.15 по 31.05.16, это время отработано не полностью: с 18 по 25 февраля сотрудница болела. Помимо выплат по больничному листу, сотруднику причитается оклад общей суммой 240 тыс. р.

Произведем расчет:

- Количество дней за полностью отработанные месяцы: 11 × 29.3 = 322, за февраль: 29.3 : 29 × 21 = 21.

- Всего для расчета отпускных будет использовано: 322 + 21 = 343 дня.

- Среднедневной заработок составит: 240 000 : 343 = 699.7 р.

Расчетный период больничного пособия

Официально трудоустроенный работник имеет право получить материальную компенсацию за период болезни, если факт подтвержден врачом и предоставлен больничный лист. Сроком для расчета величины выплаты считают 2 года. Сумму высчитывают на основании общего заработка за период путем умножения его на коэффициент компенсации и количество нетрудоспособных дней. Полученное число делят на 730–732 дня.

При расчетах с сотрудниками крайне важно правильно определить период, за который физическому лицу причитаются выплаты. Установленные границы времени напрямую влияют на величину средней заработной платы и многих других социальных пособий и компенсаций.

Правила отчетности по форме 4-ФСС

Отчет 4-ФСС посвящен взносам на травматизм. В 2020-2021 годах он составляется по форме, утвержденной приказом ФСС РФ от 26.09.2016 № 381. Этот же приказ содержит и правила, применяемые при заполнении отчета.

Помимо титульного листа в 4-ФСС входят разделы, отражающие:

- параметры основных показателей, влияющих на исчисление взносов (таблица 1);

- данные для расчета, предоставляемые другим страхователем (таблица 1.1);

- состояние расчетов с фондом за период (таблица 2);

- информацию о расходах, произведенных за счет средств фонда (таблица 3);

- сведения о страховых случаях (таблица 4);

- данные о проведении спецоценки условий труда и медосмотрах (таблица 5).

Все таблицы заполнять необязательно, но для них (кроме таблицы 5, содержащей сведения по состоянию на начало года) действует правило нарастающего итога, отвечающее аналогичному принципу, применяемому при расчете величины взносов (п. 9 ст. 22.1 закона «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ).

Необходимость включения в отчет данных о расходовании средств ФСС вызвана тем, что страхователь такие расходы делает из собственных средств (п. 7 ст. 15 закона № 125-ФЗ) и это дает ему право затем (пп. 7, 8 ст. 22.1 закона № 125-ФЗ):

- на сумму этих расходов уменьшить объем подлежащих уплате взносов;

- зачесть образовавшуюся переплату в счет будущих платежей;

- вернуть из фонда сумму расходов, не перекрытую взносами.

С учетом сумм израсходованных страхователем средств в отчете заполняется таблица 2, позволяющая увидеть состояние расчетов с фондом по взносам в динамике и с учетом влияющих на итоговые суммы данных.

Образцы заполнения формы 4-ФСС за разные отчетные периоды, а также построчный алгоритм заполнения отчета вы можете посмотреть в КонсультантПлюс. Если у вас нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно онлайн.