В условиях глобализации и открытости границ заграничные командировки работников российских государственных структур и коммерческих компаний давно перестали быть из ряда вон выходящим явлением. Загранкомандировка регулируется в основном теми же правилами, что и служебные поездки внутри страны. Но есть и ряд нюансов, связанных именно с направлением работника в другое государство.

- 2 Оформление заграничной командировки

2.1 Необходимые документы2.1.1 Приказ об отправке работника в загранкомандировку

- 2.1.2 Фотогалерея: образец заполнения формы Т9а на трёх командируемых сотрудников

- 2.1.3 Служебное задание и командировочное удостоверение

Кого можно отправлять в заграничные командировки, а кого нельзя

Ограничения относительно командировок работников за рубеж действуют те же, что и применительно к поездкам внутри страны.

Категорически запрещается, как и в случае с командировками по России, командировать за границу таких работников:

- беременных женщин;

- сотрудников младше 18 лет, кроме творческих работников и спортсменов;

- работников на ученическом договоре, если загранкомандировка не связана с ученичеством;

- инвалидов, если командировка противоречит их индивидуальной программе реабилитации;

- зарегистрированных кандидатов на выборах в период проведения последних.

Сотрудницу, у которой есть ребёнок младше трёх лет, отправить в загранкомандировку можно лишь с её письменного согласия

Письменное согласие на заграничную или внутрироссийскую командировку требуется от таких категорий работников:

- женщины, воспитывающие детей до трёх лет;

- одинокие матери, отцы или опекуны детей до пяти лет;

- родители или опекуны детей-инвалидов;

- работники, ухаживающие за больными родственниками на основании медицинского заключения.

Все остальные работники могут быть направлены в командировки, включая заграничные, без каких-либо ограничений.

Трудовой кодекс: оплата командировки в выходные

Средний заработок за выходные и праздники, проведенные в служебной поездке, оплачивается в двух ситуациях:

- Если специалист фактически работал в эти даты.

- Если на указанные дни выпало время в пути, отъезда в пункт назначения или возвращения в родной город.

К указанным датам относятся правила об оплате сверхурочного труда, сформулированные в ст. 153 ТК РФ. Расчет зарплаты во время командировки производится в одном из двух вариантов:

- Работнику не предоставляют дополнительное время отдыха и оплачивают отработанный день по двойной ставке.

- Сотруднику предоставляют один день отгула и производят оплату «стандартной» схеме: в размере одного среднедневного заработка.

Компания вправе увеличить вознаграждение за сверхурочный труд положениями локальных актов. Сумма, причитающаяся специалисту, облагается подоходным налогом и взносами. Она показывается в справке 2-НДФЛ с кодом «2000».

Порядок оплаты служебных командировок предполагает, что за выходные и праздники, в течение которых специалист отдыхал, перечисление среднедневного заработка не предусмотрено. Компенсации работнику ограничиваются суточными.

Длительность командировки за границу

Законодательные требования в отношении командировок и по России, и за рубеж в 2021 году одинаковы и не имеют чётко прописанных рамок. По умолчанию командировка не может быть меньше одного дня и должна иметь конечный срок. Если же его установить невозможно, он определяется приблизительно.

Например, если сотрудник отправляется в командировку, которая может продлиться как неделю, так и месяц, целесообразно изначально оформить командировку на неделю, а впоследствии продлевать по мере необходимости.

Даже если командировка будет оформлена на сто лет, при всей абсурдности такого решения придраться с позиций закона не к чему. Впрочем, сомнительно, чтобы такой вариант был в интересах компании. Ведь выплатить аванс работнику она должна сразу и в полном объёме.

В советский период центральные газеты могли направлять своих сотрудников за рубеж для работы собственными корреспондентами. Например, в «Комсомольской правде» стандартный срок такой командировки составлял три года.

Основным документом, в котором оговаривается срок поездки за границу, служит приказ о командировке. Именно на основе него рассчитывается аванс, который должен быть выплачен командированному работнику перед убытием.

Что такое командировка

Согласно ст. 166 ТК РФ, командировкой признается служебная поездка из места постоянной занятости специалиста, имеющая целевой характер, инициатором которой выступает фирма-наниматель.

ПРИМЕР

Если инженера Петрова направит работодатель на завод в другой город для участия в починке станка, это будет признано командировкой.

Если Петров поехал в соседний город навестить семью и решил заскочить на завод, чтобы убедиться в работоспособности оборудования, его поездка не признается командировкой.

В ст. 166 ТК РФ отдельно оговаривается, что понятие «командировка» не применяется к гражданам, нанимаемым на разъездную работу, обязанным выполнять возложенный нанимателем функционал в пути (например, дальнобойщики, проводники).

Согласно ст. 167 ТК РФ, на время служебной поездки за специалистом сохраняется занимаемая должность.

Оплата и подтверждение расходов в загранкомандировках

Наряду со стандартным набором расходов в командировках по России, включающим компенсацию проезда туда и обратно, затраты на наём жилья, суточные и прочие согласованные с работодателем расходы, при поездках за границу дополнительному возмещению подлежат такие траты командированного:

- изготовление загранпаспорта;

- расходы на оформление визы (консульские, визовые сборы, услуги визового центра и т. п.);

- аэропортовые и портовые сборы.

Самую большую сложность всегда вызывают компенсация и подтверждение расходов в валюте, понесённых работником непосредственно при пребывании за границей. Например, затраты на гостиницы, телефонные переговоры, перемещения по стране назначения, если работник был командирован в несколько городов, или разными странами, когда в несколько стран, покупки, сделанные для нужд фирмы (например, работник был направлен на международную выставку и там приобрёл для работодателя интересующие того образцы продукции) и т. п.

Подтвердить такие расходы можно двумя способами:

- Аванс выплачивается работнику в рублях, он меняет эту сумму на иностранную валюту и справку об обмене подаёт в бухгалтерию в пакете отчётных документов по командировке. Расходы затем признаются в той валюте, в которой отражены в иностранных подтверждающих документах и пересчитываются в рубли по курсу, указанном в справке об обмене. Например, работник получил аванс 55 тысяч рублей и приобрёл доллары по курсу 1:60. Его подтверждённые валютные расходы составили одну тысячу долларов. По курсу из справки об обмене это будет 60 тысяч рублей. Поскольку 55 тысяч он уже получил перед отъездом, пять тысяч рублей компания остаётся ему должна. Недостаток этого способа состоит в том, что при поездках в страны, где используется валюта, отличная от доллара или евро, приобрести нужные денежные единицы, например, казахские тенге, белорусские рубли, польские злотые, шведские кроны или британские фунты стерлингов, может оказаться проблематичным, особенно вне Москвы.

- Когда справки об обмене валюты у работника нет (а аванс может быть выдан ему и сразу в валюте — закон это позволяет), расходы признаются в той валюте, в которой и были понесены, на основании первичных подтверждающих документов (счета, билеты, чеки и т. п.) и пересчитываются в рубли по курсу Банка России на дату утверждения авансового отчёта.

Суточные при загранпоездках считаются в той валюте, в которой они прописаны в Положении о командировках компании.

Например, работник был откомандирован в Чешскую Республику. Перед поездкой он изготовил загранпаспорт и оформил визу, воспользовавшись услугами визового центра. Все эти расходы он понёс в рублях. Рублями же он оплатил и билет на самолёт туда и обратно. Суточные в Положении о командировках обозначены в долларах. А в Чехии он кронами оплатил гостиницу. Аванс на командировку был перечислен на карточку работника в рублях, обмен он не производил, только снимал наличные или платил карточкой, в том числе и за границей.

В этом случае расчёт проводится по такой схеме:

- Все расходы, которые работник, согласно подтверждающим документам, понёс в рублях, признаются в рублях же.

- Затраты на гостиницу согласно счёту конвертируются из чешских крон в рубли по курсу Банка России на день утверждения авансового отчёта.

- Суточные также конвертируются из долларов в рубли по курсу Банка России на день утверждения авансового отчёта.

- Общая сумма подтверждённых расходов в рублях сопоставляется с выданным авансом.

Документы для подтверждения суточных

В 2015 году законом было разрешено не оформлять для командировки служебное задание. Тогда для того, чтобы подтвердить общую продолжительность командировки необходимо использовать проездные билеты, документы о заселении в гостиницу и иные бланки.

Все они, совместно с авансовым отчетом по форме АО-1, после возвращения должны передаваться в бухгалтерию. Если таких документов нет, то в принимающей компании можно запросить копию приказа или служебную записку с отметками ответственных лиц и оттиском печати.

С 2021 года вступило в действие положение об использовании командированным лицом своего личного транспорта с целью прибытия на место командировки и убытия из него. В качестве подтверждения в этом случае используется служебная записка от него с приложенной к ней путевым листом и чеками по ГСМ.

А вот предоставлять документы, подтверждающие цели расходования, да и вообще факт расходования полученных суточных сотрудник не обязан. Работодатель обязан их выплатить в установленном размере по закону, а вот как и на что работник их потратит — его личное дело.

Внимание! Подробно о том, как направить сотрудника в командировку описано здесь.

Размер суточных при загранкомандировках в 2018 году

В Налоговом кодексе РФ обозначена предельная сумма суточных при командировках за границу, не подлежащая налогообложению, на уровне 2,5 тысячи рублей в сутки. Но это не значит, что выплачивать их сверх названной суммы нельзя. Можно, но будет сопряжено с налоговыми издержками.

Сам же работодатель волен платить своим работникам хоть 1 млн рублей и даже долларов в сутки. Лишь бы в итоге не разорился.

В законодательстве прописано только одно требование к компании в части суточных, в том числе и для командировок за границу — их размер должен быть обозначен в локальном нормативном акте. Обычно для этого используется Положение о командировках, но можно провести и отдельным приказом об утверждении размера суточных.

При этом компания вправе дифференцировать размер суточных в зависимости от ранга сотрудника. Например, 20 долларов в день для рядового специалиста, 35 — для менеджера среднего звена и 50 для топа. Аналогичная политика уместна и, если суточные считаются в рублях.

Есть неофициальная информация, что при поездках за границу одного из депутатов Госдумы прошлых созывов самому народному избраннику суточные начислялись из расчёта 500 долларов в день, а рядовым участникам его свиты — по 100 долларов.

Представляется логичной и дифференциация этих компенсаций в зависимости от страны назначения. Ведь если обозначить одинаковые суточные для Великобритании и Таджикистана, то в свете разницы в ценах между этими странами от желающих поехать в Душанбе и получить шанс привезти львиную долю выделенной суммы назад без обязательства возвращать в кассу не будет отбоя, а вот в Лондон, где на те же деньги не разбежишься, как бы не пришлось отправлять в качестве наказания.

Различные зарубежные деловые издания, например, британское The Economist, регулярно публикуют рейтинги самых дорогих стран и городов мира. На основании этих данных крупные международные компании определяют суммы компенсаций своим работникам, направляемым в разные города и страны как на длительный срок, так и в краткие командировки.

Надо учитывать также, что суточные по утверждённому в компании нормативу для загранкомандировок выплачиваются ровно за те дни, которые сотрудник фактически проводит за пределами России. Так, если он отправился в зарубежный деловой вояж, например, на поезде или личном автомобиле и пересёк границу не в день отправления, за время, пока он ехал по стране, ему полагаются суточные, но по норме для командировок по России.

Суточные по ставке для загранкомандировок начисляются командированному с момента пересечения им границы согласно штампу в загранпаспорте. Даже если при этом он ехал по России весь день, а в иностранное государство въехал в 23:59, всё равно применяется это правило. А вот на обратном пути начиная с даты въезда в Россию суточные начисляются уже внутрироссийские.

Например, 10 января работник выехал из Москвы в командировку в Финляндию на поезде. Границу он пересёк утром следующего дня, пять дней провёл в Хельсинки, а вечером 16 января на поезде же выехал обратно и въехал в РФ утром 17 января. Получается, что всего он провёл в командировке восемь дней — с 10 по 17 января включительно (в загранкомандировке, как и при поездке по России, днями отъезда и приезда считаются календарные сутки отправления и прибытия сотрудника из/в начальный пункт). Из них за два дня — 10 и 17 января — оплачиваются суточными по нормативу для внутрироссийских поездок, а остальные дни — по утверждённой в компании ставке для Финляндии.

Предположим, что суточные в поездках по РФ в компании равны 500 рублей в сутки, а для Финляндии — 2000 рублей.

Значит, расчёт надо вести по такой схеме:

- 2х500=1000 — суточные за дни отъезда и приезда.

- 6х2000=12000 — суточные за время, проведённое в Финляндии.

- 12000=1000=13000 — общая сумма суточных.

Итого, сотруднику полагаются 13 тысяч рублей суточных.

Рассмотрим другой вариант. Московская фирма командировала сотрудника в Братиславу и Вену. Он вылетел из Москвы самолётом в Братиславу, провёл там три дня, вечером третьего дня выехал на поезде в Вену, куда прибыл в тот же день, переночевал в отеле и провёл в австрийской столице три дня, в обед третьего дня вылетев в Москву. Суточные для Словакии в компании равны 40 долларам в день, для Австрии — 50, в поездках по России — 500 рублей в сутки.

Итак, границу со Словакией наш сотрудник пересёк в день вылета. Значит, и суточные за первый день командировки ему полагаются уже по словацкой норме. Аналогичная картина и по следующему дню, который он целиком проводит в Словакии.

А вот вечером третьего дня он отправился в Вену и в тот же день было уже там (езды от одной столицы до другой не более двух часов). Значит, ему полагаются суточные уже по австрийской ставке. Такой же расклад по двум следующим дням.

Исключение составляет последний день командировки — вылетев из Вены самолётом, он в этот день самолётом, наш сотрудник в тот же день был в Москве. А поскольку это случилось на обратном пути, рассчитывать за последний день в командировке он вправе только на внутрироссийские суточные.

Итак, приступим к расчёту:

- 40х2=80 — суточные по словацкой норме.

- 50х3=150 — суточные за время пребывания в Вене.

- 500х1=500 — суточные за последний день командировки, рассчитываемые по внутрироссийской ставке.

- 80+150=230 — общая суточных в валюте за время фактического пребывания за границей.

- Итого, мы должны сотруднику 230 долларов и 500 рублей. Дальнейший расчёт зависит от того, в какой валюте мы выдали ему аванс и есть ли у него справка об обмене, если в рублях. Конвертация долларов в рубли для окончательной сверки с суммой рублёвого аванса проводится по курсу, указанному в справке об обмене, или курсу Банка России на день утверждения авансового отчёта.

Стандартный билет большинства европейских железных дорог даёт право только на пребывание в любом поезде в определённый день на оплаченном участке пути следования. А значит, служить подтверждением пересечения границы он не может, ведь время прибытия в нём не указывается. Не помощник нам и загранпаспорт, поскольку Словакия и Австрия входят в шенгенскую зону, и паспортного контроля на границе между ними нет. Для решения проблемы можно рекомендовать сотруднику оформить резервацию конкретного места в конкретном поезде, что делается за отдельную плату (но это тоже командировочные расходы на проезд, которые компания обязана ему возместить) или ехать автобусом — на них билеты продаются на конкретный рейс с указанием времени отправления и прибытия.

В последнем рассмотренном примере выгоднее для фирмы будет, если сотрудник переночует не в Вене, а в Братиславе, где более дешёвые отели, а в Австрию отправится утром. Это позволило бы сэкономить и 10 долларов на его суточных. Но заставить работника поступать именно так никто не вправе.

Порядок выплаты суточных

Суточные возмещаются работнику за каждый день его нахождения в командировке, включая выходные и праздничные дни (п. 11 постановления Правительства РФ от 13.10.2008 № 749, далее — постановление № 749).

См. материал «Что такое суточные расходы в командировке?».

Реальный срок командировки подтверждается проездными документами, а в случае их утраты – документами о проживании. Также часто целесообразным будет составить служебную записку по командировке. Она поможет подтвердить период пребывания в командировке, если по каким-то причинам невозможно предъявить документы о проживании. В этом случае в служебной записке должны быть сделаны отметки принимающей стороны о датах прибытия и убытия (п. 7 постановления № 749).

При проезде к месту выполнения служебного задания на автомобиле (личном или служебном) к служебной записке прилагаются документы, подтверждающие даты нахождения в пути: путевой и/или маршрутные листы, квитанции и чеки с автозаправок и др.

Подробнее о расходовании суточных см. в материале «Подтверждать расходование работником суточных не требуется».

При однодневной командировке есть свои особенности: если командировка не выходит за пределы России, суточные не выплачиваются, а при командировке за границу их размер составит 50% от обычной их величины (пп. 11, 20 постановления № 749). Однодневная командировка стала камнем преткновения в вопросе оплаты: судебная практика располагает решением Верховного суда России от 11.09.2012 № 4357/12, где сказано, что данная выплата может быть осуществлена, но с оговоркой, что это компенсация за иные траты сотрудника. В случае болезни работника во время командировки, согласно п. 25 постановления № 749, суточные выплачиваются за все дни болезни, даже если она увеличила срок командировки. Это правило действует и при задержке работника в командировке с разрешения (или по просьбе) руководства.

Как отразить расходы на командировку за границу в 2018 году в бухгалтерском отчёте

Необходимость отражения в бухгалтерии валютных расчётов представляет самую большую головную боль для работников соответствующих подразделений компании, командирующей работников за границу.

Справиться с этой непростой задачей им помогут рекомендации опытных профессиональных бухгалтеров.

…Что касается аванса наличной валютой, то Закон N 173-ФЗ не устанавливает прямого разрешения или запрета на выдачу такого аванса из кассы. На этом основании Президиум ВАС РФ в Постановлении от 18.03.2008 N 10840/07 сделал вывод, что такая операция не является нарушением валютного законодательства. Выданная сумма аванса отражается в бухучёте в рублях по официальному курсу ЦБ РФ на дату выдачи аванса (п. п. 4, 5, 6 ПБУ 3/2006 «Учёт активов и обязательств, стоимость которых выражена в иностранной валюте», утв. Приказом Минфина России от 27.11.2006 N 154н). Сумма валюты в учёте будет отражаться как по курсу Центробанка, так и по номиналу валюты (это можно организовать введением дополнительного регистра учёта, записью через дробь). Курсовые разницы между курсом покупки и курсом Центробанка отражаются в составе прочих доходов и расходов (п. 11 ПБУ 10/99 «Расходы организации», утв. Приказом Минфина России от 06.05.1999 N 33н, и п. 7 ПБУ 9/99 «Доходы организации», утв. Приказом Минфина России от 06.05.1999 N 32н) на дату приобретения валюты, а также на дату составления бухгалтерской отчётности (не реже чем один раз в месяц). Организация может закрепить в учётной политике более частые «переоценки» валюты. В налоговом учёте курсовые разницы относятся к внереализационным расходам (пп. 6 п. 1 ст. 265 НК РФ) или внереализационным доходам (п. 2 ст. 250 НК РФ). В бухгалтерском учёте операции, связанные с выдачей валютного аванса работнику и перерасходом, будут отражены следующими проводками (все суммы в рублях по курсу ЦБ на дату совершения операций, на примере валютных операций в евро): Дебет 50, субсчёт «Евро», Кредит 52 — получена валюта с валютного счёта в банке в кассу; Дебет 71 Кредит 50, субсчет «Евро», — выдан валютный аванс работнику под отчёт (эта же проводка используется для выдачи суммы перерасхода в валюте); Дебет 50, субсчет «Евро», Кредит 71 — возвращён в кассу остаток неизрасходованных подотчётных средств; Дебет 91, субсчёт 2 «Прочие расходы», Кредит 71 — отражена отрицательная курсовая разница по командировочным расходам (п. п. 11 и 13 ПБУ 3/2006). Либо: Дебет 71 Кредит 91, субсчёт 1 «Прочие доходы», — отражена положительная курсовая разница по командировочным расходам. Отметим, что субсчета к счёту 50 «Касса» открываются по каждой используемой валюте.

Мосбухуслуги

https://www.mosbuhuslugi.ru/material/zagranichnye-komandirovki-uchet-zatrat

Влияние командировочных на размер отпускных

Командировки не учитываются при расчёте размера отпускных — как по зарплате, так и по количеству дней.

Пример расчёта отпускных с учётом командировки

Старший инспектор П.Е. Криворучко за расчётный период (12 календарных месяцев) дважды был в командировке — с 10 по 24 мая и с 15 по 18 июня. Он хочет взять отпуск с 1 сентября, а значит, обе командировки попадут в расчётный период. Отпуск стандартной продолжительности — 28 дней. Зарплата П.Е. Криворучко за год без учёта командировочных составила 620 тыс. рублей. За прошедший год старший инспектор ни разу не болел. А также сотрудник получил командировочные по среднему заработку в размере 33,5 тыс. рублей.

Вычисляем расчётное количество дней в мае и августе, так как дни командировки выпали на эти месяцы (пятнадцать в мае и четыре в августе). Среднемесячное количество календарных дней составляет 29,3.

Расчётное количество дней в мае составит (29,3/31)*(31–15)=(29,3/31)*16=15,1 дня.

Вычисляем расчётное количество дней в августе (29,3/30)*(30–4)= (29,3/30)*26=25,4 дня.

Количество дней в расчётном периоде составит 10*29,3+15,1+25,1=334,5 дня.

И, наконец, считаем отпускные (620000/334,5)*28=1853,5*28=51898,4 рубля.

Налоговый и бухгалтерский учёт командировочных

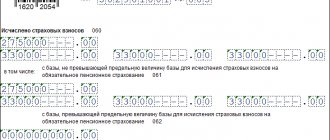

Командировочные расходы в пределах установленных норм относятся к прочим и учитываются при расчёте налога на прибыль. При этом они не учитываются при исчислении страховых сборов и подоходного налога. Исключение для взимания НДФЛ — суточные с суммы более чем 700 рублей в пределах России (2500 рублей за границей) и расходы, не подтверждённые документально. Доплаты до оклада в командировке тоже можно учесть при расчёте налога на прибыль.

Страховые взносы с суточных взимаются с суммы свыше 700 и 2500 рублей (для России и заграницы соответственно).

Таблица: бухгалтерские проводки командировочных расходов

| Вид расходов | Дебет | Кредит |

| Выдача аванса командированному | 71 | 50 |

| Списание затрат в командировке | 20, 26, 44 | 71 |

Видео: оформление командировки в программе 1С: «Зарплата и управление персоналом»

Когда выплачивают командировочные

Деньги на проездные билеты, проживание, запланированные дополнительные траты и суточные выдаются перед командировкой (как минимум за день), а заработок в командировке — уже после, в соответствии с графиком выплат на предприятии. Для выдачи аванса составляется смета с примерными расходами. Выдаётся аванс наличностью или перечисляется за пластиковую карту (счёт) работника. Но бывает если командировка срочная, то аванс работнику не успевают выдать. В таком случае он вправе не ехать в командировку.

Пример расчёта расходов в заграничной командировке