Товарный знак (знак обслуживания) организация может приобрести или разработать самостоятельно. При этом у нее появляются права на этот знак. Права на товарный знак (знак обслуживания) могут быть исключительными или неисключительными.

Обладая исключительными правами, организация становится единственной, кто может использовать знак, распоряжаться им и запрещать его использование другим лицам. В этом случае она считается правообладателем.

Неисключительные права дают организации возможность использовать знак с разрешения правообладателя на основании лицензионного договора.

Такой порядок следует из статей 1229, 1235 и 1236 Гражданского кодекса РФ.

Как исключительные, так и неисключительные права на товарный знак (знак обслуживания) должны быть зарегистрированы (п. 2 ст. 1232, ст. 1479 и 1480 ГК РФ).

Товарный знак как нематериальный актив

С каждым годом все больше компаний делают осознанный выбор в пользу регистрации товарного знака как средства узнаваемости и привлечения внимания клиентов. Товарный знак, являясь нематериальным активом, входит в состав имущества юридического лица, что повысит его стоимость в случае принятия решения о продаже предприятия. И как любое имущество, товарный знак, может быть реализован в счет погашения задолженности или на него может быть обращено взыскание службой судебных приставов. По комментарию правового портала www.law-consult.ru, при процедуре банкротства юридического лица или индивидуального предпринимателя, товарный знак включается в конкурсную массу для последующей оценки и реализации. Сложности учета товарного знака состоят в правильном определении его первоначальной стоимости и корректном налогообложении. В статье мы подробно разберем каким образом товарный знак может быть приобретен и расскажем, как оценить товарный знак, принять на баланс организации и учесть НДС.

Поскольку товарный знак является нематериальным активом, то в бухгалтерском и налоговом учете, согласно п. 5 ПБУ 14/2007 «Учет нематериальных активов» учитывается право на этот товарный знак, вне зависимости от способа его приобретения.

ОСНО и ЕНВД

Стоимость объекта интеллектуальной собственности (прав на него) учитывайте по правилам того режима налогообложения, для деятельности которого он используется.

Объект интеллектуальной собственности одновременно может использоваться в деятельности организации, облагаемой ЕНВД, и деятельности, с которой организация платит налоги по общей системе налогообложения. В этом случае стоимость этого объекта или затраты организации, связанные с его приобретением (созданием), нужно распределять.

Если объект учтен в составе нематериальных активов, распределению подлежит ежемесячная сумма амортизационных отчислений. Если организация не имеет исключительных прав на объект, распределять следует расходы на его приобретение (в т. ч. НДС). Подробнее об этом см. Как по налогу на прибыль учесть расходы при совмещении ОСНО с ЕНВД и Как принять к вычету входной НДС при раздельном учете облагаемых и необлагаемых операций. Расходы на приобретение (получение) прав на объект интеллектуальной собственности, который используется в одном виде деятельности организации, распределять не нужно.

Такой порядок следует из пункта 9 статьи 274 и пункта 7 статьи 346.26 Налогового кодекса РФ.

Первоначальная стоимость товарного знака

Бухгалтер принимает товарный знак по его первоначальной стоимости, формирование которой напрямую зависит от того, как он был приобретен. Рассмотрим все варианты:

1 При создании товарного знака самостоятельно, на субсчете 08-5 «Приобретение нематериальных активов» будут аккумулироваться расходы, составляющие первоначальную стоимость товарного знака. Сюда мы отнесем следующие расходы: заработная плата сотрудников, непосредственно участвующих в создании товарного знака с начислениями, материалы, использованные в ходе разработки товарного знака, а также сумму расходов, связанных с регистрацией товарного знака. После получения свидетельства на товарный знак расходы, сформировавшие его первоначальную стоимость на субсчете 08-5 будут списаны на счет 04 «Нематериальные активы».

Пример. ООО «Веста» регистрирует товарный знак, созданный самостоятельно. Работник ООО «Веста» Петров разработал товарный знак в рамках исполнения своих трудовых обязанностей. ООО «Веста» обратилось в Росреестр за регистрацией товарного знака, оплатив госпошлину.

В бухгалтерском учете будут отражены следующие проводки:

|

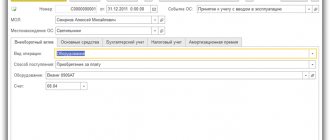

2 Если товарный знак приобретается у правообладателя, то на субсчете 08-5 «Приобретение нематериальных активов» будут отражаться суммы, непосредственно связанные с расходами на приобретение товарного знака. Например, к таким расходам мы отнесем сумму, уплаченную правообладателю, расходы на оплату посреднических, консультационных, информационных услуг, если они относятся к товарному знаку, госпошлину.

Пример. ООО «Гамма» приобрело товарный знак по договору отчуждения исключительного права у ООО «Восход», а также обратилось в ООО «Весна» за получение консультационных услуг по вопросам регистрации товарного знака. За регистрацию товарного знака ООО «Гамма» уплатило госпошлину.

В бухгалтерском учете ООО «Гамма» будут отражены следующие проводки:

|

3 Приобретение права пользования на товарный знак по лицензионному договору определяет особый порядок учета товарного знака. Товарный знак, полученный во временное пользование, учитывается и бухгалтерией лицензиата (пользователя) и правообладателя.

Пользователь учитывает наличие права на знак на забалансовом счете. Амортизация начисляется только правообладателем (лицензиаром). Бухгалтерский учет права пользования товарным знаком зависит от условий оплаты (разовый или периодические платежи) и вида деятельности организации.

Если лицензионным договором предусмотрен разовый платеж (паушальный платеж) за использование товарного знака, то сумма платежа учитывается как расходы будущих периодов и списывается равномерно сроку действия договора. Периодические платежи (роялти) учитываются пользователем товарного знака в качестве расходов отчетного периода.

4 Товарный знак может быть получен безвозмездно, но это также требует оценки его стоимости и принятия на баланс. В таком случае, стоимость товарного знака необходимо определить либо самостоятельно, исходя из той стоимости, за которую этот товарный знак можно было бы продать либо воспользоваться услугами оценщика, как того требует п.23 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, п. 13 ПБУ 14/2007. Учет безвозмездно переданного товарного знака может вызвать сложности, связанные с разной первоначальной стоимостью для целей бухгалтерского и налогового учета.

Стоимость безвозмездно полученного товарного знака признается в качестве прочих доходов организации (п.7 ПБУ «Доходы организации» 9/99) и учитывается на счете 98 «Доходы будущих периодов». Далее, первоначальная стоимость товарного знака будет амортизироваться и списываться в состав прочих доходов текущего периода.

Пример. ООО «Омега» выл безвозмездно получен товарный знак, оплачена госпошлина за регистрационные действия в Росреестре. Оценка производилась с привлечением оценщика. Срок полезного использования товарного знака 10 лет (120 месяцев), при начислении амортизации линейным способом.

ООО «Омега» отразит следующие бухгалтерские проводки:

|

Принимая на баланс безвозмездно полученный товарный знак, необходимо контролировать его налоговый учет, поскольку тут в стоимость товарного знака будут включены только фактически произведенные расходы. В нашем примере – это расходы на услуги оценщика и сумма госпошлины.

Ежемесячно, при начислении амортизации, будет возникать постоянная разница и постоянное налоговое обязательство, так как стоимость товарного знака в бухгалтерском учете будет превышать его налоговую стоимость.

В бухгалтерском и налоговом учете момент признания дохода будет различным. В бухгалтерском учете такой доход будет учитываться постепенно, с начислением амортизации. Налоговый учет признает доход одномоментно. Как следствие этого, в бухгалтерском учете будет возникать вычитаемая временная разница и отложенный налоговый актив.

5 Товарный знак может быть внесен в уставной капитал. В бухгалтерском учете стоимость товарного знака будет определяться суммой оценки конкретного товарный знака всеми учредителями организации. Для налогового учета товарный знак должен приниматься по остаточной стоимости, указанной в отчетных документах учредителя. При этом, в соответствии с п.1 ст.277 Налогового кодекса РФ, если организация не сможет документально подтвердить стоимость товарного знака, то его стоимость для целей налогового учета признается равной нулю.

Пример. Учредителем ООО «Весна» в качестве взноса в уставной капитал был внесен товарный знак.

Организация отразит следующие проводки:

|

На сегодняшний день, многие компании не учитывают товарные знаки на балансе, связывая это, прежде всего, со сложностями бухгалтерского и налогового учета. Адвокат Орловская К.В., специализирующаяся в области налогового права, авторского и смежных прав, считает, что важность корректного определения стоимости товарного знака является залогом успешной налоговой политики. Компании, имеющие в своем резерве товарные знаки, могут обеспечить себе выявление значительных налоговых резервов по налогу на добавленную стоимость и налогу на прибыль.

Регистрация прав

Если организация разработала знак собственными силами, исключительное право на него зарегистрируйте (ст. 1479 ГК РФ).

Для регистрации прав на товарный знак нужно подать заявку в Роспатент. Правила составления заявки утверждены приказом Роспатента от 5 марта 2003 г. № 32. Признание исключительных прав подтверждается свидетельством, которое выдается организации-правообладателю. Такой порядок следует из статьи 1481 Гражданского кодекса РФ.

Если организация приобретает исключительное право на знак у других лиц, между ними заключается договор об отчуждении исключительных прав (ст. 1488 ГК РФ). В этом случае организация становится правообладателем только после регистрации этого договора в Роспатенте. Такой порядок следует из пункта 2 статьи 1232 и пункта 2 статьи 1234 Гражданского кодекса РФ.

Если организация получает неисключительное право на товарный знак (знак обслуживания), правообладатель выдает ей лицензию. Основанием для этого является лицензионный договор, который тоже должен быть зарегистрирован в Роспатенте. Такой порядок следует из пункта 2 статьи 1232 и пункта 2 статьи 1235 Гражданского кодекса РФ. Кроме того, право использования товарного знака (знака обслуживания) может быть передано организации по договору коммерческой концессии (ст. 1027 ГК РФ). Этот договор также регистрируется в Роспатенте (ст. 1028 ГК РФ).

Порядок и условия регистрации договоров о распоряжении исключительным правом на товарный знак (знак обслуживания) установлены Правилами, утвержденными постановлением Правительства РФ от 24 декабря 2015 г. № 1416.

Во всех случаях при регистрации права на товарный знак (знак обслуживания) необходимо заплатить пошлину (ст. 1249 ГК РФ). Ее размер установлен в Положении, утвержденном постановлением Правительства РФ от 10 декабря 2008 г. № 941.

Наряду с товарными знаками (знаками обслуживания) организация может приобрести или самостоятельно создать изобретение (полезную модель, промышленный образец). В этих случаях у нее тоже возникают исключительные или неисключительные права на приобретенные (созданные) объекты интеллектуальной собственности. Права на созданные объекты интеллектуальной собственности также необходимо зарегистрировать. Порядок регистрации прав на изобретения (полезные модели, промышленные образцы) аналогичен тому, что применяется при регистрации прав на товарные знаки (знаки обслуживания). Единственное отличие состоит в форме документа, подтверждающего наличие прав. Если права на товарные знаки (знаки обслуживания) подтверждаются свидетельствами, то права на изобретение (полезную модель, промышленный образец) подтверждаются патентами. Об этом сказано в статьях 1353 и 1354 Гражданского кодекса РФ.

Порядок бухучета прав на товарный знак, изобретение (полезную модель, промышленный образец) зависит от того, являются они исключительными или нет.

Для организаций, которые вправе вести бухучет в упрощенном виде, предусмотрен предусмотрен особый порядок учета расходов (ч. 4, 5 ст. 6 Закона от 6 декабря 2011 г. № 402-ФЗ).

Налог на добавленную стоимость

По общему правилу, суммы расходов, для целей формирования первоначальной стоимости товарного знака, отображаются без учета НДС и иных возмещаемых налогов.

Организацией, не являющейся плательщиком НДС, в силу п.2 ст.170 НК РФ, сумма «входящего» НДС учитывается в стоимости товарного знака.

Если же товарный знак используется в деятельности, облагаемой НДС, то сумма НДС, предъявленная контрагентами по услугам, составляющим первоначальную стоимость товарного знака, отражается по дебету счета 19 «Налог на добавленную стоимость по приобретенным ценностям». Принять к вычету такую сумму НДС можно после принятия товарного знака на учет в качестве нематериального актива, списав сумму НДС на дебет счета 68 «Расчеты по налогам и сборам» с кредита счета 19.

Основные проводки

| Хозяйственная операция | Дебет | Кредит |

| Отражены затраты по разработке товарного знака | 08 | 70,69,60 |

| Товарный знак принят к учету | 04 | 08 |

| Начислена амортизация | 20 | 05 |

| Списана амортизация при выбытии | 05 | 04 |

| Отражена сумма дооценки НМА | 04 | 83 |

| Коррекция суммы амортизации НМА при дооценке | 83 | 05 |

Амортизация товарного знака

Товарный знак подлежит амортизации. Способ начисления амортизации (линейный или нелинейный) устанавливается учетной политикой организации и не может быть изменен в течение всего срока пользования товарным знаком. Амортизация на товарный знак, принадлежащий некоммерческой организации, не начисляется (п.24 ПБУ 14/2007).

Суммы начисленной амортизации могут накапливаться на счете 05 «Амортизация нематериальных активов» либо уменьшать сумму первоначальной стоимости товарного знака на счете 04 «Нематериальные активы».

Срок полезного использования товарного знака как нематериального актива определен ст.258 Налогового кодекса РФ и может быть определен тремя способами: как срок действия свидетельства о регистрации товарного знака, как срок полезного использования, определенный в договоре либо срок полезного использования, устанавливается равным 10 годам.

Определенный таким образом срок полезного использования товарного знака должен быть уменьшен на время, затраченное для получения свидетельства на товарный знак.

То есть, при сроке полезного использования 10 лет и времени затраченного на получение свидетельства 8 месяцев, срок полезного использования для расчета амортизации буден равен 9 годам 4 месяцам.

При использовании товарного знака при реализации или производстве товаров (работ, услуг), суммы начисленной амортизации, согласно п.2 ст.253 Налогового кодекса РФ включаются в расходы, связанные с производством и реализацией. Статья 1484 Гражданского кодекса РФ определяет следующие способы применения товарного знака:

|

Если организация приобрела исключительное право на товарный знак и целью его дальнейшей перепродажи и не использует данный товарный знак при реализации или производстве товаров (работ, услуг), амортизация по такому объекту не начисляется. Такой товарный знак должен учитываться как товар и выручка от реализации товарного знака может быть уменьшена на сумму его стоимости (пп.2 п.1 ст.268 НК РФ). Этому свидетельствуют также письмо Минфина России от 29.07.2004 № 07-05-14/199, письмо УФНС России по г. Москве от 07.04.2005 № 20-12/23565.

Итоги

Зарегистрированный товарный знак является нематериальным активом. Его можно продать или передать во временное пользование. В каждом случае договор продажи (передачи) требует регистрации, а учет происходит с применением специальных учетных алгоритмов.

Источники:

- Налоговый кодекс РФ

- Гражданский кодекс Российской Федерации

- Закон «О рекламе» от 13.03.2006 № 38-ФЗ

- ПБУ 9/99, утв. приказом Минфина России от 06.05.1999 N 32н

- ПБУ 10/99, утв. приказ Минфина России от 06.05.1999 N 33н

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Списание товарного знака

Товарный знак как нематериальный актив, за исключением товарного знака, полученного в пользование, может быть списан с бухгалтерского учета, в следующих случаях:

|

Сумма стоимости товарного знака и суммы начисленной амортизации списываются с соответствующих счетов бухгалтерского учета на финансовые результаты организации (прочие доходы или расходы).

Статья подготовлена правовым порталом www.law-consult.ru О Банкротстве физических лиц читайте здесь.

Налоговый учет роялти

В НК РФ понятие роялти не раскрывается, да и само упоминанием термина присутствует только в пп.3 п. 4 ст. 271 НК РФ.

В международной практике роялти — это периодические платежи собственнику исключительного права в течение срока действия лицензионного договора.

Такой вид расхода содержится в п. 37 ст. 264 НК РФ:

«периодические (текущие) платежи за пользование правами на результаты интеллектуальной деятельности и правами на средства индивидуализации…». Соответственно, налоговый учет роялти ведется по правилам статьи 264 НК РФ.

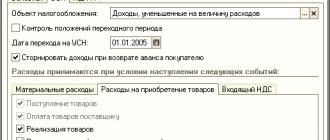

Аналогичный вид расхода содержится в п.32 ст. 346.17 НК РФ для применяющих упрощенную систему налогообложения (УСН) с объектом налогообложения «доходы, уменьшенные на величину расходов».

Налоговый учет роялти правомерен, когда такие расходы соответствуют требованиям п. 1 ст. 252 НК РФ (обоснованы и документально подтверждены), и компания в состоянии подтвердить факт использования товарного знака в своей деятельности (Письмо Минфина России от 19.05.2011 № 03-03-06/1/301).

В составе расходов такие платежи должны учитывать равномерно на протяжении действия договора. Если сумма платежей известна заранее, то ежемесячно. В случае, когда лицензионный платеж определяется расчетный путем периодически, например, поквартально, — расходы принимаются на дату расчетов договору или на дату предъявления документов, служащих основанием для расчета платежа.