Уважаемые коллеги!

Сегодня мы поговорим с вами о подарочных сертификатах, как о полюбившейся многим компаниям возможности привлечь к себе больше потенциальных клиентов или проявить лояльность по отношению к текущим заказчикам. Ну и, конечно же, с нас несколько интересных проводок!

Страницы Финансового блога и тот труд, который мы вкладываем в его развитие, направлены на то, чтобы охватить как можно больше потребностей нашей целевой аудитории – бухгалтеров, руководителей организаций, финансистов, юристов и кадровиков. Любая написанная нами статья – это еще один шаг к тому, чтобы раскрыть читателю новую тему или более подробно остановиться на старой, хорошо знакомой проблеме.

Собственно, подарочные сертификаты и методы работы с ними – это что-то среднее между новинкой и «старинкой» и, значит, о них желательно рассказать тоже. Дело в том, что, скорее всего, ваше предприятие уже давно использует этот инструмент маркетинга? и вам хорошо известно, как с ним работать. Однако, как показал опрос, не все решаются на подобные акции? А кто решился, не всегда этому рад. Почему? Поговорим об этом тоже…

Сущность и особенности операций с подарочным сертификатом

Объявляемое компанией предложение о реализации подарочных сертификатов признается публичной офертой, а его покупка потребителем подразумевает принятие последним оферты (акцепта) и всех оговоренных в ней параметров (ст. 432, 433, 435, 437, 438 ГК РФ).

Правила использования бонусного документа часто указываются в нем самом, при этом обмен его на деньги не предусмотрен. По завершении времени его действия предусмотренная к использованию сумма погашается, то есть остается у продавца и не возвращается приобретателю карточки. Также утраченный или испорченный документ не подлежит восстановлению.

Подарочное обязательство представляет собой вариант предварительного соглашения, по которому в течение некоторого периода продавец обязан оформить с предъявителем документа договор о купле-продаже на указываемую в бланке сумму. Оплаченные за него деньги выступают в качестве предварительной оплаты за товары, приобретаемые в будущем периоде.

К сведению! На карточке фиксируется лишь сумма сделки, а наименование товара и его цена на момент приобретения сертификата не определены.

За что любят и не любят сертификаты?

Понятное дело, что затронув такую востребованную тему, как учет подарочных сертификатов, мы не могли не поинтересоваться у наших клиентов по об их мнении на этот счет. Нам стало интересно, используются ли они в качестве маркетингового хода в своих организациях, как им с ними работается и как на них реагируют клиенты. Вот, что нам стало известно:

«Подарочные сертификаты люблю получать в магазинах, но работать с ними мне не нравится. Фирма у нас небольшая. Генеральный директор – мой муж. А я сама веду бухгалтерию. Занимаемся шиномонтажом. В этой сфере я не разбираюсь, наверное, поэтому муж мне сказал, что клиентов можно привлечь только какой-нибудь, уж простите, «халявой». С того момента, как мы ввели в оборот подарочные купоны, существенно больше клиентов не стало, а скидки пришлось давать тем, кто и так у нас «переобувается». В общем, не работает это».

— Скажите, а на каком основании клиент имел право получить сертификат? Как вы их раздавали?

«Да, никак, по большому счету. Думали сначала перед входом в ремонтный бокс поставить промоутера, одетого в ростовую куклу, чтобы он раздавал купоны, но потом поняли, что это будет для нас затратно. Получается, что сертификаты получали те, кто воспользовался нашими услугами. А, как я это уже сказала, приезжают к нам только знакомые мужа. Сторонних людей, по сути, нет».

—Может, есть смысл разместить рекламу в интернете, чтобы ваш шиномонтаж отражался в поиске? Там и рекламу про скидки можно разместить.

«Если б раньше об этом подумали, то, конечно, уже сделали бы. Сейчас не до этого. Доход небольшой, но его пока хватает. Посмотрим, может, когда-нибудь в будущем что-то похожее сделаем».

Есть еще одна история, но уже с более удачным опытом.

«Подарочные сертификаты производим уже давно, и у наших клиентов они пользуются большой популярностью. В отличие от многих других компаний, мы не раздаем их всем, кому попало, а предлагаем нашим покупателям сначала приобрести продукцию на определенную сумму, и только после этого мы готовы дать скидку на последующие покупки. Торгуем косметическими средствами из натуральных ингредиентов, продукция востребована, и клиенты всегда есть. Их радует, что всего через 2-3 заказа они смогут существенно сэкономить».

—Как вы считаете, разве не стоит чем-то «заманить» новых покупателей еще до того, как они оставили свои финансы у вас в магазине? Может, подарочные сертификаты, но меньшего номинала стоит давать «на входе»?

«Мы рассматривали такой вариант, но, признаюсь, нашему директору он не нравится. Сказать честно, не видит в этом смысла. Люди и так каждый день приходят, кто за мылом, кто за шампунем, кто за краской для волос. От этих скидок у нас клиентов ни больше, ни меньше не станет. А вот в дальнейшем их «удерживать» уже требуется – это безусловно».

— У Вас лично возникают сложности с бухгалтерским или налоговым учетом скидок?

«Когда только вводили сертификаты, тогда были вопросы. Сейчас в принципе все понятно, тем более, что нормативная база в этой сфере не меняется. По крайней мере, ни о чем принципиально новом я еще нигде не читала и не слышала».

Налоговый учет сертификата

Приобретение сертификата являет собой предварительный платеж за планируемую к получению в будущем услугу (при предъявлении карточки), а собственно реализацией продукта/услуги выступает обмен документального подтверждения произведенной предоплаты на услугу или продукт. Поэтому при продаже у организации-налогоплательщика отсутствует объект, подлежащий обложению обязательным платежом по прибыли (ст. 251 НК РФ). Доходы, получаемые в качестве предварительной платы за будущие товары, не подлежат учету при расчете базы для налога по прибыли.

Поэтому сумма оплаты за подарочные обязательства, полученная распространителем от потенциального покупателя в счет будущих услуг, учитывается при расчете налога по прибыли в поступлениях от реализации на момент фактического предоставления услуги (письмо МФ РФ №03-03-06/1/268 от 25.04.2011, ст. 248, 274 НК РФ).

Если покупатель в течение определенного периода не предъявил (не использовал) сертификат, то размер переданного продавцу предварительного платежа при налогообложении по прибыли учитывается как имущество, полученное на безвозмездной основе, или внереализационный доход (ст. 250 НК РФ).

При подсчете величины обязательного платежа на добавленную стоимость (НДС) в качестве объекта для обложения учитывается реализация товаров в пределах территории страны (ст. 146 НК РФ). Поэтому по НДС сумму для определения налога рассчитывают:

- На день реализации подарочных обязательств, так как предварительная плата за будущие услуги производится до оказания этих услуг (ст. 167 НК РФ). База для подсчета налога при наличии платы в счет будущих услуг формируется из поступлений с учетом налога – по ставке 18/118 (ст. 154 НК РФ).

- Следующий раз база для НДС определяется при непосредственном предоставлении услуги (обмене бонусного документа). Ставится на вычет рассчитанный прежде НДС, если стоимость предоставляемых услуг не меньше оплаченной по обязательству суммы (ст. 154, 171 НК РФ). Когда стоимость предоставленной услуги оказывается меньше величины предоплаты или не произошло использования сертификата, то ранее начисленный НДС к вычету с разницы не принимается.

При выявлении объекта для подсчета налога по упрощенному методу обложения налогом (УСНО) предприятия принимают в расчет поступления от реализации (ст. 346 НК РФ). При этом в качестве даты их получения будет принят день приема денег, день получения иного имущества или прав на него.

При купле подарочного сертификата в первую очередь происходит поступление денег, а спустя некоторое время — оказание услуги. Поэтому объектом для подсчета налога при УСНО служит сумма платы за обязательство, полученная продавцом на день его реализации.

Для налогоплательщиков, применяющих в качестве объекта налогообложения размер полученных доходов за минусом суммы расходов, поступления от проданных подарочных сертификатов учитывают аналогично. Они также имеют право уменьшить указанные доходы на размер понесенных трат. К тратам предприятия отнесены расходы после фактической платы, к которой причислено окончание обязательства покупателя перед продавцом, касающееся передачи продукта или прав на имущество (ст. 346 НК РФ).

К сведению! Все произведенные расходы должны иметь обоснованное подтверждение в виде документов (ст. 346, 252 НК РФ).

Оформление внутренних правил

Начнем мы не с бухгалтерского учета и не с налогов, и даже не с анонсированного выше письма финансового ведомства. Первым делом нужно сказать о внутренних документах, которые организации нужно будет оформить, если принято решение торговать подарочными сертификатами. И основной документ тут — приказ руководителя, утверждающий правила выпуска, обращения и использования подарочных сертификатов.

В этом документе нужно максимально подробно описать, на какие товары (работы, услуги) или группы товаров, работ, услуг будут выпускаться подарочные сертификаты. Так, подарочные сертификаты могут быть товарными (то есть сертификат обменивается на определенный товар, работу, услугу, группу товаров; например, на утюг, или SPA-процедуру) или денежными (то есть на указанную в сертификате сумму можно выбрать любые товары, работы или услуги). Если предполагается вводить какие-либо ограничения по использованию сертификатов — по времени действия, по ассортименту, по кругу лиц, которые могут использовать сертификат, и проч. — их также нужно зафиксировать в данном документе.

Далее в приказе фиксируются технические моменты — где будут печататься сертификаты, какие у них будут механизмы защиты от подделки, кто будет организовывать их доставку и выдачу покупателям, какие операции продавцы должны совершить при получении от клиентов данных сертификатов и т п. И в разработке этой части документа бухгалтеру уже имеет смысл принять самое деятельное участие, так как именно на этой стадии у него есть возможность зафиксировать наиболее выгодный и простой вариант оформления операций с подарочными сертификатами.

Как вы, наверняка, заметили, приказ руководителя о подарочных сертификатах четко делится на две большие части — техническую и организационную. Если техническая часть касается исключительно продавца, то в организационной содержатся моменты, которые должен знать и покупатель. Поэтому мы советуем оформлять данный документ в виде собственно приказа, где будут содержаться технические моменты, а также приложения к нему в виде правил использования сертификатов. В дальнейшем нужно будет обеспечить наличие текста этих правил в каждой торговой точке, чтобы покупатели имели возможность с ним ознакомиться. Кроме того, на эти правила нужно сделать ссылку на каждом сертификате с указанием, что приобретатель сертификата с ними ознакомлен. А еще лучше, если при продаже сертификата будет оформляться письменный документ, где покупатель будет ставить свою подпись об ознакомлении с правилами обращения и использования подарочных сертификатов — это сильно поможет организации в случае каких-либо споров с покупателями.

Бухгалтерский учет сертификата

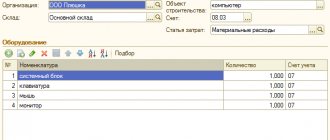

Процедура учета бонусных документов разделяется по нескольким этапам:

- изготовление;

- продажа (реализация);

- погашение (обмен) подарочного обязательства на изделие;

- погашение сертификатов, не предоставленных к обмену.

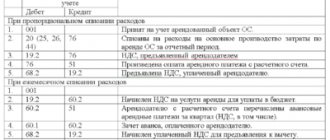

В отношении подарочных форм при бухгалтерском учете предусматривается учет трат, связанных с их производством. Подобные затраты, имеющие отношение к приобретению и продаже товара, относят к расходам по обычным вариантам деятельности. В бухучете надлежит выполнить следующие записи:

- траты на создание документов: Дебет 44 сч. (Затраты по продаже) / Кредит 60 сч. (Расчеты с поставщиками/подрядчиками);

- учет обязательного бюджетного платежа (НДС входного) по оприходованным в бухучете бланкам: Дебет 19 сч. / Кредит 60 сч.;

- принятие налога к вычету (НДС входного): Дебет 68 сч. (Расчеты по НДС) / Кредит 19 сч.;

- оприходование обязательств: Дебет 006 сч. (Документы строгой отчетности, субсчет «Подарочные сертификаты»).

На внебалансовом счете (006) учет бланков ведется по количеству, идентификационным номерам или номинальной стоимости.

Траты по изготовлению бланков относят к прочим расходам, они подлежат списанию на расходы текущего периода (месяца), а также могут засчитываться по статьям рекламных расходов предприятия в виде стоимости их покупки (не больше 1% выручки от реализации).

При приеме к уплате подарочных форм исчисляется налог по реализации и принимается на вычет величина налога, рассчитанного с предоплаты. Проводки по операциям будут следующими:

- отражение поступившей предоплаты: Дебет 50 сч. (Касса) / Кредит 62 сч. (Расчеты с покупателями, субсчет «Полученные авансы»);

- начисление налога (НДС) с поступившей предоплаты: Дебет 62 сч. / Кредит 68 сч.;

- списание бланков: Кредит 006 сч.;

- отражение поступления от продажи изделия: Дебет 62 сч. / Кредит 90 сч. (Продажи, субсчет «Выручка»);

- списание реализованных товаров/услуг: Дебет 90 сч. / Кредит 41 сч. (Товары);

- начисление налога (НДС) с выручки: Дебет 90 сч. / Кредит 68 сч.;

- зачет предоплаты: Дебет 62 сч. / Кредит 62 сч.;

- зачет (сторно) уплаченного ранее (по предоплате) НДС: Дебет 62 сч. / Кредит 68 сч.

К сведению! НДС, оплаченный с полученной прежде предоплаты, не подлежит возмещению в ситуации, когда реализованные сертификаты не использованы покупателями в установленный срок.

Проводки по неиспользованным подарочным обязательствам:

- отражение размера неиспользованных документов в сумме поступлений: Дебет 62 сч. / Кредит 91 сч. (Прочие доходы и расходы);

- отнесение к расходам уплаченного с предоплаты НДС: Дебет 91 сч. / Кредит 62 сч. (субсчет «Полученные авансы»).

Сертификаты, не реализованные за установленный для использования период, подлежат уничтожению с составлением соответствующего акта и последующему списанию с учета.

Какие можно сделать выводы?

Во-первых, хочется сказать, что отражение затрат на производство, а также использование подарочных сертификатов не должно составить большого труда, если знать, как это делать. Во-вторых, если говорить о коммерческой выгоде от этого маркетингового хода, то его успех будет во многом зависеть от целевой аудитории и «раскрученности» текущего бренда. Вопреки многим предположениям, скидочные купоны не столько привлекают новых покупателей, сколько позволяют «удерживать» текущих клиентов.

Благодарим за внимание и до новых встреч!

Использование кассовых аппаратов при реализации сертификатов

Компании, осуществляющие расчеты при оказании услуг/продаже продукта с применением платежных карт или наличных денег, обязаны проводить все расчеты на базе технических устройств контрольно-кассового типа (ККТ). При этом экземпляры ККТ должны пройти регистрацию в государственном реестре (ФЗ № 54, 22.05.2003). При работе с ККТ в момент уплаты денег покупателем продавец должен передать ему кассовый чек, отпечатанный на ККТ.

Подарочное обязательство представляет собой специфичный авансовый платеж (не товар), поэтому предприятие, продавая его, должно использовать ККТ и пробить чек (в момент продажи). Аналогично чек по кассе должен пробиваться (по отдельной секции ККТ) при расчете за товар с помощью подарочного документа (письмо МФ РФ № 03-03-06/1/268, 25.04.2011).

Что делать, если подарочной картой вообще никто не воспользуется?

Да, такое часто случается.

Вы продаете подарочную карту, и никто не приходит.

В этом случае вы должны признать выручку от невостребованной части, когда вероятность того, что клиент воспользуется своими правами, станет незначительной.

Например, если у подарочных карт есть определенный срок действия, вы можете признать выручку от невостребованной части по истечении этого периода.

Если у ваших подарочных карт нет срока действия и они действительны вечно, то вам необходимо собрать некоторую статистику за прошлые периоды, чтобы оценить, сколько времени должно пройти, прежде чем клиент забудет о неиспользованных подарочных картах и вероятность того, что он воспользуется ими, станет незначительной.