Обосновываем необходимость приобретения книг и печатных изданий

Для начала важно определить, насколько книги, журналы и прочие печатные издания связаны с вашей производственной деятельностью.

Например, вполне обоснованными можно считать затраты:

- на журналы (газеты) и книги по бухучету и налогам, например журнал «Главная книга», так как они нужны бухгалтеру для правильного ведения учета;

- книги по менеджменту, так как они нужны для лучшего управления персоналом;

- сборник строительных норм, если фирма занимается строительством;

- «Российскую газету», поскольку в ней публикуются законы и нормативные акты;

- глянцевые журналы (к примеру, «Vogue», «Cosmopolitan», «Shape» и т.д.) в ситуации, когда ваши клиенты вынуждены сидеть в ожидании своей очереди (например, в парикмахерских, салонах красоты);

- букинистические издания по юриспруденции, если ваш профиль — юридические услуги;

- прочую литературу, которая является «информационной» поддержкой, необходимой для ведения деятельности.

Весьма проблематично будет доказать, что вам необходимы для работы издания, приобретенные для создания интерьера в офисе или для размещения в кабинете директора в целях создания определенного имиджа компании, например:

- серия книг «Жизнь замечательных людей»;

- русская и зарубежная классика;

- энциклопедия искусств;

- красивые художественные альбомы.

ОБЪЯСНИ РУКОВОДИТЕЛЮ

Книги и журналы, которые никак не связаны с деятельностью фирмы, лучше приобретать за счет чистой прибыли. В противном случае при проверке налоговики, скорее всего, уберут из расходов затраты на литературу непроизводственного характера, доначислят налог, а также пени и штрафы.

Это касается и подписки на издания непроизводственного характера, например на газету «Аргументы и факты».

Если обосновать необходимость приобретения какой-либо литературы сложно, то учитывать ее нужно следующим образом.

В бухгалтерском учете такую литературу ни как основные средства, ни как материально- производственные запасы учесть нельзя. Самым правильным будет отнести ее стоимость (вместе с НДС) к прочим расходам и отразить на счете 91 «Прочие доходы и расходы», субсчет 91-2 «Прочие расходы».

При расчете налога на прибыль расходы на приобретение такой непроизводственной литературы учесть не получится.

НДС принять к вычету тоже не удастся, так как не выполняется одно из обязательных условий для применения вычета: литература не будет использована в деятельности, облагаемой НДС.

Этот способ учета наиболее безопасный. Если вы решите учесть расходы на такую литературу при расчете налога на прибыль и заявить НДС по ней к вычету, налоговые органы вряд ли с вами согласятся. В частности, они всегда считали необоснованными расходы на предметы интерьера, приобретенные для офиса. Доказывать свою правоту вам придется в суде, а вот суд, возможно, и примет вашу сторону. Например, при рассмотрении дела об обоснованности затрат на обслуживание аквариумов суд принял сторону налогоплательщика, указав, что расходы направлены на создание благоприятной обстановки. Также есть решение, в котором суд признал производственными затраты на предметы интерьера, поскольку они направлены на создание благоприятного впечатления у внешних посетителей.

А теперь давайте рассмотрим порядок учета литературы, которую можно отнести к производственной.

Особенности бухучета прямых и косвенных затрат на производство и реализацию

Расходы на производство и продажу результатов работы СМИ в соответствии с НК (ст. 318) делятся на две группы:

- Прямые.

- Косвенные.

Прямые расходы СМИ состоят из:

- материальных издержек на покупку необходимого сырья и материалов, используемых в производстве;

- расходов на оплату труда;

- амортизации оборудования, непосредственно участвующего в производственном процессе.

Учитывая расходы на оплату труда, следует руководствоваться ст. 255 НК, в которой содержатся некоторые ограничения касательно признания данных издержек с целью налогообложения. Прямые расходы снижают размер доходов, но не полностью. Они корректируются с учетом остатков незавершенного производства, продукции готовой, находящейся на складе или отгруженной, но еще не реализованной в налоговом периоде.

Состав косвенных издержек аналогичен расходам коммерческого предприятия.

Важно! СМИ, которые занимаются выпуском продукции рекламной и эротической, не получают поддержки со стороны государства.

Учитываем подписку на периодические издания

Некоторые бухгалтеры относят плату за подписку в бухгалтерском учете на расходы будущих периодов. Но это неправильно. Сумма, уплаченная за подписку, является авансом и отражается по дебету счета 60 «Расчеты с поставщиками и подрядчиками».

Получив очередной номер журнала или газеты, на основании первичных документов учитываем его стоимость на счете 10 «Материалы» (дебет счета 10 — кредит счета 60) и сразу списываем на расходы по обычным видам деятельности (дебет счета 20 (26) — кредит счета 10). При оформлении подписки на электронные издания, получив счет-фактуру и акт, списываем стоимость подписки сразу на расходы, минуя 10-й счет.

При расчете налога на прибыль расходы на профессиональные издания включаем в прочие, связанные с производством и реализацией. При этом для целей налогообложения вы можете учитывать в расходах подписку одновременно на несколько печатных изданий по одной тематике.

НДС по подписке принимаем к вычету в следующем порядке.

ШАГ 1. Когда получаем от издательства счет-фактуру на аванс с выделенной суммой НДС, принимаем его к вычету.

ШАГ 2. При получении счета-фактуры на уже поставленные номера (в основном их вкладывают в каждый номер):

- принимаем НДС по конкретному номеру издания к вычету;

- одновременно восстанавливаем такую же сумму НДС, принятую к вычету по авансовому счету- фактуре.

На ежедневные газеты, как правило, оформляется один счет-фактура, например за месяц или квартал .

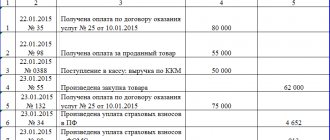

Проводки в бюджетном учете в 2020–2021 годах

Инструкция № 162н содержит информацию о различных хозяйственных операциях и проводках, которыми эти операции можно оформить. Кроме того, законодатель разработал отдельную таблицу с возможными корреспонденциями счетов, содержащуюся в приложении № 1 к инструкции № 162н. Если необходимой операции в таблице нет, то возможно самостоятельное определение проводки согласно требованиям приказа № 162н. В 2021 — 2021 годах бюджетный план счетов применяется в редакции приказа Минфина от 28.12.2019 № 297н.

Типовые проводки бюджетного учета рассмотрим далее на примере.

Пример

Муниципальное казенное общеобразовательное учреждение «Школа № 1» в текущем месяце произвело следующие хозяйственные операции и отразило их в учете (см. табл. 3).

Таблица 3

| Наименование хозяйственной операции | Дебет | Кредит | Сумма, руб. |

| Куплены канцелярские товары на сумму 6 750 руб. | КРБ 010536340 «Увеличение стоимости прочих материальных запасов — иного движимого имущества учреждения» | КРБ 030234730 «Увеличение кредиторской задолженности по приобретению материальных запасов» | 6 750 |

| Переданы для использования канцтовары на сумму 1 750 руб. | КРБ 040120272 «Расходование материальных запасов» | КРБ 010536440 «Уменьшение стоимости прочих материальных запасов — иного движимого имущества учреждения» | 1 750 |

| Начислена зарплата персоналу на общую сумму 754 000 руб. | КРБ 040120211 «Расходы по заработной плате» | КРБ 030211730 «Увеличение кредиторской задолженности по заработной плате» | 754 000 |

| Удержан НДФЛ с зарплаты | КРБ 030211830 «Уменьшение кредиторской задолженности по заработной плате» | КРБ 030301730 «Увеличение кредиторской задолженности по налогу на доходы физических лиц» | 98 020 |

| Зарплата выплачена на банковские карты работникам | КРБ 030211830 «Уменьшение кредиторской задолженности по заработной плате» | КИФ 020111610 «Выбытия денежных средств учреждения с лицевых счетов в органе казначейства», а также запись по забалансовому счету 18 «Выбытия денежных средств со счетов учреждения» | 655 980 |

| Начислены страховые взносы с зарплаты | КРБ 040120213 «Расходы на начисления на выплаты по оплате труда» | КРБ 030302730, КРБ 030306730, КРБ 030307730, КРБ 030308730, КРБ 030310730, КРБ 030311730 «Увеличение кредиторской задолженности по платежам в бюджеты» | 227 708 |

| Перечислены НДФЛ и взносы с зарплаты за сентябрь | КРБ 030301830, КРБ 030302830, КРБ 030306830, КРБ 030308830, КРБ 030311830, КРБ 030311830 «Уменьшение кредиторской задолженности по платежам в бюджеты» | КИФ 020111610 «Выбытия денежных средств учреждения с лицевых счетов в органе казначейства», а также запись по забалансовому счету 18 «Выбытия денежных средств со счетов учреждения» | 325 728 |

| Списаны на финансовый результат в конце года расходы этого месяца | КБК 040130000 «Финансовый результат прошлых отчетных периодов» | КРБ 040120200 «Расходы экономического субъекта» | 983 458 (1 750 + 754 000 +227 708) |

Примеры проводок также можно найти на нашем сайте в статьях:

- «Бюджетный учет основных средств в 2021 — 2021 годах (нюансы)»;

- «Учет материалов в бюджетных учреждениях (нюансы)».

Отражаем в учете деловую литературу

Хотя книга и используется в работе более года, ее стоимость вряд ли превысит 20 000 руб. (или иной меньший лимит стоимости ОС, установленный вашей учетной политикой). Поэтому в бухучете деловую литературу учитываем в составе МПЗ на счете 10 «Материалы» и списываем в расходы по обычным видам деятельности при передаче в подразделение, которое будет ее использовать (на счета 20, 26, 44 и т.п.).

Для целей налогообложения прибыли деловая литература, независимо от стоимости, не подлежит амортизации. Расходы на ее приобретение включаем в состав прочих расходов в полном объеме в момент приобретения.

НДС по книгам можно принять к вычету, если:

- литература получена и принята на учет;

- литература используется для деятельности, облагаемой НДС;

- есть правильно оформленный счет-фактура.

Учет на забалансовых счетах

Согласно п. 66 Инструкции № 157н, программное обеспечение, полученное в пользование учреждением (лицензиатом) учитывается на забалансовом счете 01 «Имущество, полученное в пользование». Стоимость программного обеспечения определяется исходя из вознаграждения, установленного в договоре.

Аналогичные разъяснения даны в Письмах Минфина РФ от 02.10.2013 № 02-06-10/40915, от 29.08.2013 № 02-06-10/35603.

В заключении следует отметить, что не отражение программных продуктов (ключей защиты) на забалансовом счете 01 приведет к искажению показателей форм бухгалтерской (бюджетной) отчетности. Это может служить основанием для привлечения учреждения к ответственности, т.к. является административным правонарушением в области финансов (ст. 15.11, ст. 15.15.6 КоАП РФ).

Еще по теме: Как отразить результаты инвентаризации в учете учреждения?

Особенности налогообложения выплаченного наследникам авторского вознаграждения

СМИ вправе выплатить авторский гонорар близким родственникам или наследникам умершего автора. Если таким правом обладает налоговый резидент РФ, сумма вознаграждения облагается НДФЛ в размере 13%. Претендовать на предоставление ему профессионального налогового вычета наследник не может, поскольку не понес издержек на создание произведения.

Когда наследником выступает нерезидент, авторское вознаграждение облагается 30% НДФЛ. Никаких налоговых вычетов НК не предусматривается. Социальные платежи начисляются тогда, когда гонорар автору выплачивается за работу, созданную в рамках творческой деятельности. Логично, что вознаграждение, которое получают наследники, не должно облагаться социальными взносами.

Особенности учета продаж через интернет

СМИ, работающие в электронном режиме, отражают доход от реализации:

- в бухучете – по мере продаж;

- в учете налоговом – при появлении денежной массы на счету.

Необходимые записи:

| Дебет | Кредит | Комментарий |

| 45 | 43 | Журналы переданы для реализации |

| 62 | 90.1 | Отражение выручка от продажи |

| 90.2 | 45 | Себестоимость продукции (реализованной) списана |

| 76 | 62 | Задолженность комиссионера учтена |

| 44 | 76 | Начисление комиссионных |

| 51 | 76 | Деньги получены комиссионером |

Записи проводятся в день прохождения соответствующей операции.