Вексель можно называть прародителем современного рынка ценных бумаг. Это одно из старейших долговых обязательств, его первые прототипы были известны еще в Древней Греции и Риме. Сегодня существует множество видов векселей. Принцип работы векселя породил ряд инструментов современного фондового рынка.

Вексель это …

Если простыми словами, то вексель это ценная бумага, подтверждающая право на получение оговоренной суммы в заранее определенный срок. В свою очередь, дающий вексель (векселедатель) обязуется уплатить оговоренную в бумаге сумму. Соответственно, вексель дает право отсрочки платежа для лица, его выпускающего. То есть он может считаться аналогом долговой расписки, причем выпустить ценную бумагу может как физическое лицо, так и юридическое. Сумму и срок, указанные в реквизитах, определяет выпускающее обязательство лицо.

С помощью векселя могут производиться расчеты между организациями или физическими лицами, под залог этой бумаги можно получить банковский кредит. Словом, порой это выгодная альтернатива реальным деньгам, позволяющая экономить на процентах по кредиту, ускорять расчетные операции и не прибегать к использованию наличных денег.

Обращение векселей

Сотни лет обращения долговых инструментов усложнили простой двусторонний механизм отсрочки платежа. Например, право требования долга может переходить к третьим лицам в случае перепродажи векселя его держателем, причем зачастую согласие векселедателя для этого не требуется. В этом случае вексель выступает как облигация на фондовом рынке — компания платит номинал облигации тому, кто последним купил ее в торговом терминале. Векселя различаются по разным признакам, в том числе по виду держателя и должника:

По виду держателя:

- именной, то есть выписанный на конкретное лицо

- ордерный, где получателем может быть кто угодно

По виду должника:

- простой, где долг выплачивает выпустившее бумагу лицо

- переводной, когда должником является третье лицо. Такой тип обязательства называется «тратта» и является аналогом перевода долга по договору займа.

По наличию дополнительных гарантий:

- банковский (авалированный), где банк выступает дополнительным гарантом возврата долга по векселю. Следует отметить, что в случае банкротства финансовой организации, средства от продажи имущества банкрота идут в первую очередь именно на уплату вексельных долгов и только потом на погашение прочих обязательств, в том числе вкладов и долгов перед кредиторами. Важно также и то, что в отличие от вкладов вексельные платежи не имеют опции дополнительного страхования от государства.

Виды векселей

Процентный вексель

Эмитенты процентных векселей — банки и коммерческие организации.

В процентном векселе прописывается ставка начисления процентов в счёт отсрочки платежа. Предъявитель имеет безусловное право получить сумму, на которую была выпущена бумага, и процентный доход.

Термин «вексель» должен быть включён в предложение, где содержится обещание уплатить конкретную сумму. Обещание выполнить выплату должно формулироваться однозначно, так, чтобы не возникла возможность поставить факт исполнения в зависимость от форс-мажора. Например, «Обязуюсь выплатить сумму такого-то числа».

Срок платежа устанавливается по предъявлении (должен выставляться в течение 1 года с момента составления) — в определенное время после предъявления/в конкретное время после составления/в установленный день. Допускается оговорка о выставлении процентного векселя ранее установленного срока.

Процентная ставка должна быть прямо указана в тексте. Если не обозначен размер процентов, то в действие вступает текущая ставка рефинансирования.

Если нет специальных оговорок и вексель не выставлялся досрочно, первая дата начисления процентов — следующая со дня оформления документа, последняя — день выплаты, периодичность начисления — 1 раз в месяц.

Формула расчёта

- N — номинал;

- s — процентная ставка;

- Tx— дни от момента начисления по дату погашения.

При передаче процентного векселя все совокупные права переходят новому владельцу.

Кредитный вексель

Кредитный вексель оформляется как обязательство выдать займ в установленный срок. Кредиторами выступают банки и коммерческие структуры, обычно партнёры предприятия заёмщика. Эмитенты — юрлица, привлекающие дополнительные средства в оборот.

Особенность данного типа векселя — отсутствие необходимости залога и процент, почти в 2 раза меньший, нежели при оформлении стандартного кредита.

Сумму необходимо вернуть в срок, указанный в векселе — 1 год после даты получения денег. Средний период от полугода до года. Между банком и юрлицом кредитные отношения заключается на договорной или коммерческой основе. Получатель займа обязан погасить долг и проценты одномоментно.

- Кредитный вексель можно передать новому владельцу, которому перейдут все права на предъявление, что используется для контрагентских взаиморасчётов

- Если заёмщик, в свою очередь, расплачивается кредитным векселем, то процедура выполняется через передаточную роспись

- Если вексель выставляется в банк досрочно, последний может удержать дополнительный процент из суммы долга

- Векселедержатель имеет возможность превратить кредитный документ в наличные/безналичные деньги и обычно не сталкивается с проблемой возврата суммы банку, так как финансовое учреждение обращает взыскание на векселедателя

Банки не принимают:

- кредитные векселя, основанные не на коммерческих сделках

- встречные

- векселя от лиц, которые поставили личную подпись, будучи представителями коммерческой структуры по доверенности

Банк может выдать ссуду под кредитный вексель, обеспеченный товаром, но не будет обязан делать по бумаге выплату.

Коммерческий вексель

Коммерческий, он же товарный вексель, обращается в рамках торговой сделки, является платёжным средством и передаётся в качестве документа, гарантирующего оплату товара с отсрочкой.

Юридически товарный вексель может эмитироваться любым лицом/предприятием и по сути является краткосрочной долговой распиской. Он не требует регистрации у регуляторов и поэтому оформляется быстро и почти без издержек. Набор реквизитов схож с атрибутами ГКВ — государственных казначейских векселей.

По характеру сделки с коммерческими векселями аналогичны продажам в кредит:

- Выгода покупателя — получение материальной ценности сейчас, а внесение фактической оплаты позднее

- Выгода продавца — возможность получить стоимость товара/услуги в частичном/полном объёме через операцию учёта или продажи векселя третьему лицу

Эмитент указывает в коммерческом векселе срок погашения, который может составлять период от нескольких дней до года и произвольного размера денежную сумму.

За кажущейся простотой расчёта коммерческими векселями скрываются подводные камни — абстрактному продавцу невозможность доподлинно знать финансовое состояние векселедателя, поскольку фактически эта ценная бумага обеспечена не активами, а только обещанием. В настоящее время расчёты коммерческими векселями происходят между крупными компаниями.

Рынок купли/продажи — первичный, бумаги учитываются лотами, характеризуются более низкой, сравнительно с ГКВ ликвидностью, но более высокой доходностью — за счёт дисконта, который получает приобретатель лота.

Денежный вексель

Денежный или финансовый вексель выдаётся под ссуду в денежной форме, служит гарантом возврата средств. Не имеет покрытия товаром и не принимается банками к учёту.

Эмитентами денежных векселей, как правило, являются государство, банки, компании с устойчивым финансовым положением и хорошей платёжной репутацией.

Виды денежных векселей:

- казначейские

- банковские

- фиктивные, так называемые бронзовые/дружеские

Бронзовые выставляют юрлица при просрочке кредиторской задолженности. В России практика использования фиктивных векселей запрещена, но способ все же применяется неофициально — в узких кругах.

Способ привлечения средств через денежные векселя не оптимален по сравнению с многолетней ссудой, так как средства по векселю берутся на ограниченный небольшой срок. Его недостаточно, чтобы вложить деньги в производственный цикл, получить отдачу и безболезненно изъять из оборота для возврата.

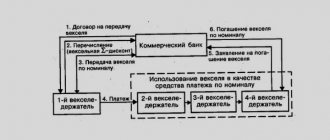

Банковский вексель

Банковский вексель — разновидность финансового, эмитируемого банком. Используются для учёта и погашения долговых обязательств между импортёрами и экспортёрами внутри одной страны или в международных сделках. Банк-эмитент выписывает вексель своему клиенту-держателю счета на сумму, обеспеченную депозитом клиента. Последний рассчитывается им с поставщиками, которые выставляют требования в банк-корреспондент и получают деньги. Физические лица используют банковские векселя для обналичивания средств в удобный момент в определенном месте. Обращаются на вторичном рынке, нередко с дисконтом.

Вексель Сбербанка

Векселя Сбербанка для физических лиц — простые, так называемые соло, на предъявителя. Сроки сбербанковских векселей — от 14 дней до 3 лет.

Эмитируются на гербовой бумаге. Заполняются с внесением:

- реквизитов векселедержателя

- суммы и срока

- порядка выплаты

Простые векселя Сбербанка для физлиц делятся на процентные и дисконтные. Размещая средства на банковском счёте и получая взамен вексель, физлицо становится кредитором Сбербанка и имеет право на проценты:

- Валюты депозита — рубль, американский доллар, иены, франки Швейцарии, английские фунты

- Доход не начисляется для франков и иен, а также, если на бланке вписано: «По предъявлению, но не ранее»

- В остальных случаях доходность рассчитывается по текущей ставке рефинансирования

Дисконтный вексель Сбербанка имеет номинал, по которому банк выкупит его у держателя и стоимость на момент выписки — ниже номинала. Разница между ценой покупки и ценой гашения векселя составляет доход векселедержателя. Например:

- номинал векселя — 100 тыс. руб.

- срок размещения 30 дней.

- дисконт 1 тыс. руб.

Если физическое лицо купит вексель у банка за 99 тыс. руб., через 30 дней или вернёт вексель в банк, то получит 100 тыс. руб. Дисконт в 1 тыс. руб. составит доход векселедержателя.

Таким образом, векселя Сбербанка можно использовать как инструмент накопления и сохранения денежных средств. Если при составлении в бумагу включены определенные условия, например, передачи/дарения, то вексель можно передавать третьим лицам. Получение и выписка векселей осуществляется в любых филиалах Сбербанка.

Срок давности, в течение которого банк обязан сделать по векселю выплату — 3 года после даты предъявления. Главный риск — порча или утрата документа, после чего восстановить право на деньги, размещённые на депозите под вексель Сбербанка, можно будет только через суд.

Срок платежа: по предъявлении

Ситуация: как определить дату, когда заканчивает действовать собственный вексель со сроком платежа «по предъявлении»?

Датой окончания срока обращения такого векселя является 365-й (366-й) день с момента его составления.

Вексель сроком по предъявлении организация обязана оплатить при его предъявлении. При этом такой вексель должен быть предъявлен к платежу в течение одного года со дня его составления. При условии, что этот годовой срок не изменили векселедатель или индоссанты.

В данном случае вексель не имеет никаких надписей, сокращающих или продлевающих срок его обращения. Поэтому сроком его обращения считается календарный год – 365 или 366 календарных дней, то есть все дни, в течение которых вексель может переходить из рук в руки или находиться в собственности какого-либо векселедержателя.

Такой порядок следует из статей 34 и 77 Положения, утвержденного постановлением ЦИК СССР и СНК СССР от 7 августа 1937 г. № 104/1341.

Сферы применения векселя

Частные лица и инвесторы редко используют вексель — скорее это инструмент для бизнеса, как крупного, так и мелкого. Его использование выгодно в следующих сферах:

Кредитование

Кредит по векселю иногда расценивается как более надежный по отношению к обычному банковскому кредиту, так что под вексельное обеспечение кредитные организации и предприятия вполне готовы занимать деньги. С помощью этой бумаги можно погасить свой или чужой долг, а также перепродать задолженность – и всё это на выгодных условиях для всех участников сделки.

Привлечение капитала

Являясь достаточно надежной ценной бумагой, вексель используется для привлечения дополнительных средств финансовыми организациями, хотя в настоящий момент гораздо большую популярность имеют облигации. Однако именно американские казначейские векселя один самых низкорисковых и ликвидных активов рынка.

Совершение сделок

Часто используется предпринимателями при совершении купли продажи. Это дает возможность продавцу реализовать свои товары/услуги с гарантией возврата 100% их цены, а покупателю – отсрочить платеж без уплаты процентов (хотя они могут быть включены в конечную стоимость). В этой сфере вексель выступает аналогом бизнес-рассрочки.

Что такое вексель и откуда он взялся

Вексель — подписанная бумага из разряда долговых. Она обозначает право того, кто является держателем векселя, спустя время потребовать сумму долга у человека, который этот вексель выдал. Причём и время, по прошествии которого появляется право, и сумма, и даже место требования оговаривается заранее.

Но это не кредитный договор. Это не расписка. Вексель обозначает, что есть долг выписывающего вексель перед получающим вексель. Место, которое в нём прописывается — обычно банк, где открыт расчётный счёт выдающего эту бумагу. И когда истекает оговорённый срок, получающий право по векселю может прийти в этот банк и запросить определённую ранее сумму. Важно, что нет необходимости присутствовать при этом самому выдающему вексель. Банк будет сам выплачивать с обозначенного счёта долг. Главное, чтобы были все нужные документы и данные.

Само понятие векселя используется уже на протяжении нескольких веков. Пришло оно из Европы. И уже с того самого времени вексель как долговая бумага расценивался выше остальных вариантов, типа долговой расписки. По векселям происходило кредитование населения, уплата личных долгов, оплата товарных наименований и услуг. Причём когда мы говорим про серьёзное отношение к векселю, действительно имеется ввиду полная серьёзность. И если у того, кто должен был выплачивать не находилось средств в обозначенное время, то фактически доходило до продажи его имущества. Всё, чтобы исполнить вексельное обязательство.

Но, как и у любой ценной или долговой бумаги, у векселя свои особенности применения, на которые нельзя обращать меньше внимания, чем на само понятие.

Отличие от облигации

На первый взгляд вексель можно сравнить с облигацией. Оба сравнительно надежны и зарекомендовали себя как консервативный инструмент вложения средств. Но они имеют массу различий, подчас принципиальных. Отличия векселя от облигации представлены в таблице:

Признак | Вексель | Облигация |

| Форма выпуска | Всегда имеет строго определенную документарную форму, где прописаны все реквизиты бумаги (исключение – казначейские векселя) | Может быть как документарной, так и бездокументарной формы, причем последняя более широко распространена |

| Выпуск | Зачастую выпускается в одном единственном экземпляре под конкретную цель | Эмиссия облигаций всегда происходит большим тиражом с определенной периодичностью |

| Форма платы | По векселю всегда платят только денежными средствами единой суммой, указанной в реквизитах бумаги | Может быть погашена как деньгами, так и другими денежными эквивалентами, например, имуществом и прочими ценностями |

| Срок действия | Сравнительно краткосрочны. Часто выпускаются на период, не превышающий календарный год (хотя бывает и заметно больше) | Долгосрочные ценные бумаги. Эмиссия облигаций осуществляется на срок от года, чаще всего 3 или 5 лет |

| Доход | Если иное не указано в реквизитах, вексель гасится строго на выписанную сумму | Помимо своей стоимости, которая гасится долями, облигация подразумевает дополнительный доход за держание бумаги, именуемый «купон» (аналог процента по банковскому вкладу) |

| Кто может выпускать | Физическое или юридическое лицо, в том числе финансовые организации. Никогда – органы государственной власти (исключение – казначейские векселя) | Эмитентом облигаций регулярно выступает государственная и муниципальная власть |

| Использование физическими лицами и инвесторами | Могут быть использованы крупными инвесторами, но чаще имеют хождение в профессиональных и предпринимательских кругах | Активно используются физическими лицами, не имеющими отношения к бизнесу, выпускающему бумагу. Являются инвестиционным инструментом |

| Хождение на фондовом рынке | Могут быть реализованы частным образом без посредничества брокера | Доступны только на фондовом рынке для зарегистрированных участников биржи |

Таким образом, эти на первый взгляд схожие инструменты имеют больше различий, нежели сходств. По сути их роднит лишь то, что обе бумаги являются долговыми и относятся к категории ценных. И вексель, и облигации можно перепродавать, получая таким образом дополнительную выгоду.

Сколько будет стоить вексель, если купить его на вторичном рынке — например, у какого-нибудь банка? Предположим, вы хотите купить вексель, по которому через два года будет выплачено 100 000 рублей. Сколько нужно заплатить за него сегодня? Меньше, чем 100 тысяч, поскольку их можно сегодня положить в банк под проценты и через два года получить больше. Таким образом, вексель будет покупаться по приведенной стоимости, о расчете которой говорилось в этой статье.

Регулирующее законодательство

Основной источник права, закрепляющий легальный оборот векселей в России, — ФЗ № 48, принятый 21.02.1997 года. В данном законе сказано, в частности, что оборот рассматриваемых платежных инструментов в РФ коррелирует с положениями Конвенции от 07.06.1930 года, которая устанавливает единообразный закон о векселях. Также в ФЗ № 48 есть пункт, по которому на территории РФ следует применять Постановление Совета народных комиссаров СССР, который ввел в действие Положение, регулирующее оборот простых и переводных векселей и принятое 07.08.1937 г. Таким образом, можно отметить, что вексель — инструмент, совершенно не новый для российской экономики. Он применялся также в СССР.

В статье 2 ФЗ № 48 сказано, что оформление и оплата простого векселя либо переводного могут осуществляться только при участии граждан и юрлиц, зарегистрированных в РФ. Соответствующие активности с участием органов власти на федеральном, региональном или муниципальном уровне могут осуществляться только в тех случаях, что предусмотрены федеральным законодательством. Исключение — правоотношения, при которых вексели были оформлены до вступления в силу ФЗ № 48.

В статье 3 ФЗ № 48 указано, что проценты на вексель должны начисляться, исходя из учетной ставки ЦБ РФ. Еще один примечательный нюанс, касающийся оборота рассматриваемых платежных инструментов, что содержит ФЗ № 48, — заполнение векселя (простого либо переводного) должно осуществляться только на бумажном носителе. В этом можно проследить еще одно отличие векселей от облигаций, которые также могут быть электронными.

Изучим теперь подробнее то, в каких разновидностях может быть представлен рассматриваемый финансовый инструмент.

Отличие от долговой расписки

Поскольку вексель является долговым обязательством, то его часто сравнивают с долговой распиской. Но и здесь при ближайшем рассмотрении находятся отличия:

Признак | Вексель | Долговая расписка |

| Оформление | В строгом соответствии установленной форме и реквизитам | Часто в свободной форме |

| Ответственность | Уклонение от выполнения обязательств по векселю влечет за собой финансовую ответственность. Выпуск и хождение векселей регулируется специальным федеральным законом | Не имеет установленной юридической силы без заверения нотариусом |

| Условия выпуска | Документ не привязан к конкретной сделке и может быть передан третьему лицу | Расписка обычно составляется под конкретную сделку, суть и цена которой прописывается в документе |

| Статус | Является ценной бумагой и имеет международный статус | Не является ценной бумагой |

В целом речь лишь о похожих, но большей частью разных видах оформления займа. Вексель гораздо надежнее.

ОСНО и ЕНВД

Если организация применяет общую систему и платит ЕНВД, то налогообложение доходов по векселю не зависит от того, в рамках какой деятельности они получены. С полученного дохода рассчитайте налоги в соответствии с общей системой налогообложения (п. 2 ст. 346.26, п. 9 и 10 ст. 274 НК РФ).

При этом учитывайте, что есть аргументы, позволяющие не платить налог на прибыль с процентов (дисконта) по векселям, полученным в оплату (обеспечение оплаты) товаров (работ, услуг), реализованных в рамках деятельности, переведенной на ЕНВД.

Отличие от чека

С чем еще можно сравнить вексель? С чеком. Пожалуй, эти две формы ближе друг к другу, чем предыдущие варианты, хотя чеки на сегодня являются более массовым и удобным средством для обналичивания денег. И все же отличий достаточно много:

Признак | Вексель | Чек |

| Форма выпуска | Долговая расписка | Эквивалент денег |

| История | Аналоги известны в Древней Греции | Возник в 17 веке, бурно развивался с 19 века |

| Способ обналичивания | В зависимости от документа, например на конкретную дату, через год с момента составления и пр. | Сразу по предъявлению |

| Тип долга | Физические и юридические лица, хотя банк или другое лицо может быть дополнительным гарантом по векселю (аваль) | Обязательство банка |

| Оформление | Требует акцепта, т.е. регистрации согласия с условиями сделки | Не требует акцепта |

| Время ответственности | Сложно взыскать по просроченному векселю | Обычно действует несколько лет с даты выписки |

| Получение средств | Наличными | Возможно кроссирование, т.е. только перевод суммы на счет |

| Оспаривание долга | Акцептант платит по векселю в любом случае | Банк может оспорить поддельную подпись |

Обязательные реквизиты

- наименование

, метка. может быть простым или переводной ; - обязательство оплатить сумму.

По простому векселю должник «обязуется» расплатиться, по переводному — «требует» от третьей стороны; - размер суммы

(цифрами и прописью). Вексель может быть выписан с учетом процентов(это своеобразная отсрочка платежа, за который могут потребовать заплатить). Они могут быть либо включены в сумму, либо указаны отдельно; - срок платежа.

Есть несколько вариантов: по предъявлении, в течение какого-то времени от предъявления, в течение определенного времени после составления, в определенный день. Если срок платежа не указан, то это означает, что он подлежит оплате по предъявлении в течение года с момента выставления векселя; - место платежа

(по умолчанию — местонахождение плательщика); - наименование и адрес получателя платежа (и плательщика).

При простом информация о плательщике не указывается, так как им является векселедатель. При переводном — это могут быть разные лица, поэтому наименование и адрес плательщика нужно обязательно указать; - место и дату составления;

- подпись векселедателя

(в правом нижнем углу, рукописным путем). Если должник — юрлицо, то подписи ставят директор и главбух, а рядом — печать организации.

Также на лицевой стороне может быть аваль

— поручительство, гарантия платежа по векселю третьего лица. Может потребоваться, когда платежеспособность вызывает сомнения. На оборотной стороне может быть индоссамент — передаточная надпись, которая фиксирует факт перехода прав требования по бумаге на другое лицо.

Выпуск векселя

Выпуск данного вида ценных бумаг регламентируется специальным федеральным законом и Положением о простом и переводном векселе. Он печатается на официальном бланке и всегда имеет строго определенную форму, содержащую ряд неотъемлемых реквизитов:

- наименование;

- обязательство;

- реквизиты для предъявления;

- сумма;

- срок платежа;

- место платежа;

- дата выписки;

- подпись векселедателя

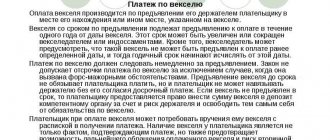

Погашение векселя

Платеж по вексельной бумаге происходит в строго определенную реквизитами дату. Допускается перенос срока предъявления векселя в пределах двух рабочих дней. Держатель предъявляет свои требования оплаты по месту нахождения плательщика. Должник рассчитывается по своим обязательствам немедленно. Таким образом, вексель гарантирует, что в указанный срок держатель бумаги получит заранее определенную сумму в полном объеме наличными или безналичными средствами, на усмотрение сторон. После оплаты на самом векселе делается соответствующая отметка.

Отклонение от обязательств со стороны должника возможно лишь в том случае, если он предоставит неоспоримые доказательства об обстоятельствах непреодолимой силы, не позволивших ему располагать на дату погашения долга необходимой суммой. В иных случаях векселедержатель вправе обратиться со своими требованиями в суд. Этот феномен носит название «протест векселя» и влечет за собой ответственность всех связанных с бумагой лиц.