Никто не застрахован от образования задолженности по налогам. Можно ли списать образовавшуюся задолженность, если да, то как это сделать, давайте разберемся в этих и других связанных вопросах.

ВНИМАНИЕ: смотрите видео про обжалование решения налоговой и участие адвоката в налоговой проверке. Подписывайтесь на канал YouTube для возможности получать бесплатные консультации по налогам и иным вопросам через комментарии к роликам:

Списание налогов для ИП в связи с коронавирусом

Прежде чем рассказать о списании задолженности расскажем о том, какие налоги в 2021 некоторые индивидуальные предприниматели могут вообще не платить. Это мера поддержки в связи, введенная в связи с тем, что многие ИП, как и другие представители бизнеса, не могли осуществлять свою деятельность в связи с введением в регионах режима повышенной готовности.

Предприниматели, работающие в сферах, пострадавших от распространения коронавирусной инфекции освобождены от уплаты следующих налогов (см. ст. 2 закона «О внесении изменений…» от 08.06.2020 № 172-ФЗ):

- НДФЛ – в части авансового платежа, исчисленного за 6 месяцев 2020, уменьшенного на сумму авансового платежа за 1 квартал;

- УСН – также в части авансового платежа за полугодие, уменьшенного на сумму авансового платежа за 1 квартал;

- ЕНВД – в части налога за 2 квартал 2020;

- транспортный налог – в части налога и авансовых платежей за период владения транспортным средством с 01.04. по 30.06.2020;

- налог на имущество физлиц – в части налога за период владения объектом с 01.04. по 30.06.2020.

Обратите внимание! При исчислении налога при патентной системе налогообложения из количества дней срока, на который выдан патент, исключены дни, приходящиеся на апрель – июнь 2021.

Пенсионеров освободят от «налога на шесть соток»

В ходе ежегодной пресс-конференции Владимир Путин заявил о том, что необходимо освободить пенсионеров по старости от уплаты земельного налога. На сегодняшний день российские пенсионеры по старости освобождены от уплаты налога на недвижимое имущество (в том числе – на квартиры, а также помещения), находящиеся в их собственности.

Поправкой пенсионерам, которых добавят в категорию льготников по земельному налогу, предлагается вычет в натуральном выражении вместо денежного эквивалента (10 000 рублей). Налоговая база будет уменьшена на кадастровую стоимость 600 м2, которые находятся в собственности у гражданина льготной категории.

Президент РФ сообщил о намерении дать соответствующее поручение правительству РФ, которое вместе с депутатами должно принять решение о том, чтобы льготные категории граждан, получавшие вычет в размере 10 000 рублей, не платили налог за шесть соток.

В льготную категорию также войдут ветераны ВОВ и инвалиды, имеющие право на получение налогового вычета из налоговой базы, то есть, кадастровой цены земельного участка в размере 10 000 рублей. Военные пенсионеры тоже входят в льготную категорию. Таким гражданам следует обратиться в ИФНС.

То есть, земельный налог подлежит уплате для участков большого размера за вычетом шести соток. Напомним, что льготу допускается получить исключительно на один участок земли (на выбор плательщика налогов).

Новый вычет будет использован в отношении налога за период 2017 года. Срок оповещения налоговой инспекции – до 1 ноября, а срок уплаты земельного налога – до 1 декабря 2021 года.

Процедуры списания долгов по налогам. Налоговая амнистия: долги перед ПФР тоже могут быть списаны

Обратите внимание! Существует 2 порядка списания задолженности по налогам с физических лиц и индивидуальных предпринимателей (ИП):

- Общий — согласно ст. 59 Налогового кодекса.

- Специальные — в соответствии с отдельными законодательными актами, которые распространяются как на налоги, так и на взносы, уплачиваемые в ПФР (Пенсионный фонд России). В частности, списание задолженности ИП по налогам и перед ПФР тоже может быть проведено в рамках налоговой амнистии, по которой проводится списание задолженности по налогам с 2021 года согласно нормам закона «О внесении изменений…» от 28.12.2017 № 436-ФЗ (далее — закон № 436-ФЗ).

Важно! Списание долгов проводится налоговым органом самостоятельно как по ст. 59 НК РФ (см. Порядок списания недоимки…, утв. приказом ФНС России от 02.04.2019 N ММВ-7-8/[email protected], далее — Порядок), так и в порядке налоговой амнистии (об этом ФНС РФ сообщила в информации, опубликованной на сайте ведомства).

Однако обращение в налоговый орган может потребоваться в ситуации, когда вследствие технической ошибки или по другим причинам своевременное списание не проведено. Как правило, налогоплательщик обнаруживает это, увидев информацию о наличии задолженности на сайте судебных приставов либо получив требование об уплате налогов с начисленными пенями. В одной из подобных ситуаций либо для их предотвращения целесообразно самостоятельно обратиться в инспекцию ФНС РФ с заявлением.

Как списать просроченную недоимку: пошаговый алгоритм

Налоговики не вправе истребовать недоимку, если истек срок ее взыскания. Это одно из оснований для списания задолженности (подп. 4 п. 1 ст. 59 НК РФ). Однако списать просроченную недоимку инспекция сможет только на основании судебного акта (определение ВС РФ от 02.11.16 № 78-КГ16-43). Для его получения необходимо выполнить девять шагов.

Порядок принудительного взыскания недоимки

Налогоплательщики обязаны уплачивать законно установленные налоги, а контролеры вправе взыскивать недоимку, а также пени, проценты и штрафы (подп. 1 п. 1 ст. 23, подп. 9 п. 1 ст. 31 НК РФ). Кодекс устанавливает последовательную процедуру принудительного исполнения обязанности по уплате налога (постановление Президиума ВАС РФ от 29.03.05 № 13592/04).

Первый этап. Если компания не погасила недоимку в срок, то проверяющие не позднее трех месяцев со дня выявления недоимки направляют ей требование об уплате налога, пеней и штрафа (п. 1 и 2 ст. 69, п. 1 и 2 ст. 70 НК РФ). Компания должна исполнить его в течение восьми дней (п. 4 ст. 69 НК РФ).

Второй этап. Налоговики применяют принудительные меры взыскания (ст. 45, , НК РФ). Не позднее двух месяцев со дня истечения срока уплаты по требованию контролеры принимают решение о взыскании недоимки за счет средств на счетах компании (п. 3 ст. 46 НК РФ). Решение, принятое после истечения двух месяцев, недействительно. В этом случае фискалы вправе обратиться в суд с заявлением о взыскании. Но не позднее шести месяцев с момента истечения срока уплаты по требованию.

При недостаточности средств на счетах или отсутствии информации о них контролеры вправе взыскать задолженность за счет иного имущества компании (п. 7 ст. 46 НК РФ). Решение о взыскании принимается в течение одного года с момента истечения срока уплаты по требованию об уплате налога.

Решение, принятое после истечения указанного срока, недействительно. В этом случае налоговый орган вправе обратиться в суд с заявлением о взыскании. Но не позднее двух лет со дня истечения срока исполнения требования (п. 1 ст. 47 НК РФ). Контролеры вправе перейти к принудительному взысканию за счет иного имущества только после принятия мер по взысканию за счет денежных средств на счетах налогоплательщика (п. 55 постановления Пленума ВАС РФ от 30.07.13 № 57).

Предельный срок на принудительное взыскание налога включает в себя:

- срок уплаты налога;

- три месяца на направление требования об уплате налога;

- восемь дней на исполнение требования в добровольном порядке;

- два месяца на списание средств со счетов в безакцептном порядке;

- шесть месяцев на обращение в суд за взысканием суммы недоимки и пеней;

- два года на взыскание налога за счет иного имущества налогоплательщика.

Налоговики не вправе списать задолженность без судебного акта

После истечения указанных сроков контролеры утрачивают право на взыскание. Задолженность становится безнадежной. Любые действия по ее взысканию незаконны. Почему же контролеры не списывают просроченную задолженность автоматически? Потому что непринятие мер по взысканию – не основание для прекращения обязанности по уплате налога и для исключения соответствующих записей из лицевого счета компании (абз. 2 п. 9 постановления Пленума ВАС РФ от 30.07.13 № 57).

Нижестоящие суды приходят к аналогичным выводам (постановление АС Московского округа от 04.10.16 № Ф05-5879/2016).

Исключить записи о задолженности из лицевого счета можно только на основании судебного акта. В нем должно быть указано, что фискалы утратили право на взыскание в связи с истечением установленного срока (подп. 5 п. 3 ст. 44, подп. 4 п. 1 ст. 59 НК РФ). Верховный суд указал, что исключение записей о недоимке из лицевого счета налогоплательщика возможно только на основании судебного акта, в соответствии с которым налоговый орган утрачивает возможность взыскания недоимки (определение от 02.11.16 № 78-КГ16-43). Пока долг числится на лицевом счете, он всегда будет отражаться в справке об отсутствии задолженности или в справке об исполнении обязанности по уплате налогов. Даже если такого налога уже не существует. Например, ЕСН, налог с продаж.

Причем общество вправе подать иск в суд о признании задолженности безнадежной в любое время. АС Дальневосточного округа установил, что компания получила справку о состоянии расчетов с бюджетом, согласно которой у нее имелась налоговая задолженность за 2007–2010 годы.

Инспекторы утратили возможность взыскать недоимку в принудительном порядке. Поэтому организация подала иск в суд о признании просроченной задолженности безнадежной к взысканию.

Налоговики заявили, что компания пропустила трехлетний срок для подачи иска. Однако арбитры пришли к выводу, что для подачи иска о признании недоимки безнадежной срок давности не установлен (ст. 59 НК РФ, постановление от 21.09.16 № Ф03-4261/2016).

Как получить справку об отсутствии задолженности

Справка об отсутствии задолженности по налогам необходима для получения лицензий (подп. 3 п. 9 ст. 19 Федерального закона от 22.11.95 № 171-ФЗ), кредитов. А также для участия в закупках (Федеральные законы от 18.07.11 № 223-ФЗ, от 05.04.13 № 44-ФЗ, письмо Минэкономразвития России от 05.08.16 № Д28и-1966). Справка входит в комплект документов, представляемых для изменения вида разрешенного использования земельных участков и т.п.

Справку об отсутствии задолженности по уплате налогов можно получить, только если у компании нет даже копеечной недоимки по налогам, пеням, штрафам и процентам (п. 166, 167 Административного регламента Федеральной налоговой службы, утв. приказом Минфина России от 02.07.12 № 99н, письмо Минфина от 17.06.16 № 03-02-08/35413).

Государственные органы вправе самостоятельно получать от налоговиков сведения о наличии или отсутствии налоговой задолженности (распоряжение Правительства РФ от 01.11.16 № 2326-р). Таким образом, соответствующие органы могут выяснить, что у компании есть задолженность, и отказать в предоставлении госуслуг.

Если за компанией числится просроченная недоимка, а для дальнейшей деятельности необходимо показать, что неисполненных обязательств перед бюджетом нет, есть два выхода. Первый – полностью погасить задолженность и получить справку об ее отсутствии.

Второй – обратиться в суд с заявлением о признании задолженности безнадежной к взысканию и получить справку только после вступления в силу соответствующего судебного акта. Вывод суда об утрате возможности взыскания в связи с истечением установленного срока может содержаться в судебном акте по любому налоговому делу, в том числе и в мотивировочной части судебного акта (абз. 4 п. 9 постановления Пленума ВАС РФ от 30.07.13 № 57).

Первый путь более быстрый. Если сумма задолженности незначительна, а справка нужна быстро, то можно им воспользоваться. Следует иметь в виду, что утрата возможности принудительного взыскания – не основание для прекращения обязанности по уплате недоимки. Суммы задолженности, которые компания самостоятельно перечислила в бюджет, не являются излишне уплаченными (ст. 44 НК РФ). Они не подлежат возврату или зачету по правилам статьи 78 НК РФ (п. 10 постановления Пленума ВАС РФ от 30.07.13 № 57). Нельзя погасить задолженность, получить справку, а затем вернуть перечисленную сумму налога как излишне уплаченную в связи с тем, что истек срок на принудительное взыскание.

Заявление в суд о признании недоимки безнадежной к взысканию рассматривается по общим правилам искового производства с учетом положений главы 22 АПК РФ. При подаче заявления нужно уплатить государственную пошлину в размере 6 тыс. рублей (подп. 4 п. 1 ст. 333.21 НК РФ, абз. 5 п. 9 постановления Пленума ВАС РФ от 30.07.13 № 57). Это заявление относится к иным заявлениям неимущественного характера.

Инициировать соответствующее судебное разбирательство вправе не только налоговый орган, но и налогоплательщик. В том числе путем подачи в суд заявления о признании сумм, возможность взыскания которых утрачена, безнадежными к взысканию (абз. 5 п. 9 постановления Пленума ВАС РФ от 30.07.13 № 57).

При признании недоимки безнадежной отсутствует досудебный порядок

При подаче заявления о признании недоимки безнадежной отсутствует обязательный досудебный порядок, предусмотренный статьей 138 НК РФ. Так как цель подачи заявления – не обжаловать действия налоговиков, а получить судебный акт, позволяющий им признать задолженность безнадежной и списать ее. Без судебного акта налоговый орган не вправе списать задолженность, даже если срок ее взыскания истек (подп. 4 п. 1 ст. 59 НК РФ).

В одном из дел суд указал, что при подаче заявления о признании задолженности безнадежной к взысканию отсутствует обязательный досудебный порядок. Цель подачи заявления – установление обстоятельств, необходимых для исключения записей о задолженности из лицевого счета налогоплательщика. Суд признал недоимку безнадежной к взысканию, обязанность по ее уплате признана прекращенной (решение АС Ставропольского края от 05.02.16 № А63-12128/2015).

Федеральный законодатель не установил обязательный досудебный порядок в отношении налоговых споров о признании задолженности безнадежной к взысканию (решение АС Пермского края от 19.02.16 № А50-28159/2015). В других спорах судьи также указывали, что законодательством не предусмотрен обязательный досудебный порядок урегулирования подобных споров (постановление Третьего ААС от 18.02.16 № А69-2192/2015).

Налогоплательщик не обязан обращаться в инспекцию в досудебном порядке с заявлением о признании сумм, возможность взыскания которых утрачена, безнадежными к взысканию (определение ВС РФ от 02.11.16 № 78-КГ16-43).

Девять шагов, которые позволят списать просроченную недоимку

Для получения судебного акта, позволяющего налоговикам признать задолженность безнадежной и списать ее (подп. 4 п. 1 ст. 59 НК РФ), компании необходимо последовательно пройти девять шагов.

Шаг 1. Запросить в инспекции справку о состоянии расчетов по налогам (приложение № 1 к приказу ФНС России от 28.12.16 № ММВ-7-17/[email protected]), из которой видно наличие задолженности. Также стоит запросить выписки из лицевого счета, чтобы понимать, когда возникла задолженность.

Шаг 2. Подготовить заявление о признании задолженности, возможность принудительного взыскания которой утрачена, безнадежной к взысканию. Нужно указать в заявлении, что инспекторы не выставляли компании требование об уплате налога, не принимали решения о взыскании недоимки за счет средств на счетах или за счет иного имущества компании. Также надо указать, что инспекция не обращалась в суд за взысканием.

Шаг 3. Уплатить государственную пошлину. Здесь нужно учитывать, что по данным делам при вынесении судом положительного решения пошлина будет все равно отнесена на компанию. Так как издержки по требованиям, не связанным с нарушением или оспариванием прав компании, не распределяются между лицами, участвующими в деле (п. 19 постановления Пленума ВС РФ от 21.01.16 № 1).

Шаг 4. Направить в инспекцию копию заявления и приложенных к нему документов. Копию с отметкой ИФНС нужно приложить к заявлению при подаче документов в суд.

Шаг 5. Стоит приложить к заявлению справку о новейшей судебной практике, связанной с признанием недоимки безнадежной к взысканию. Наличие такого документа снимет вопросы у судьи. Нарушение единообразия в применении судами норм права – одно из оснований для отмены или изменения постановлений в порядке надзора (п. 3 ст. 308.8 АПК РФ).

Шаг 6. Получить положительное решение суда и дождаться его вступления в силу. Арбитры должны рассмотреть дело в течение трех месяцев со дня поступления заявления (п. 1 ст. 152 АПК РФ).

Шаг 7. Представить в инспекцию копию вступившего в силу судебного акта. В его мотивировочной или резолютивной части должно быть указано, что инспекция утратила возможность взыскать недоимку в связи с истечением установленного срока.

Копия акта должна быть заверена гербовой печатью соответствующего суда (п. 4 Перечня документов, утв. приказом ФНС России от 19.08.10 № ЯК-7-8/[email protected]). Но в последнее время налоговики принимают копию решения суда, распечатанную с сайта arbitr.ru.

К копии судебного акта необходимо приложить сопроводительное письмо и заявление о списании задолженности.

Шаг 8. Дождаться, когда инспекция спишет просроченную недоимку и исключит соответствующие записи из лицевого счета. Контролеры должны списать задолженность в течение шести рабочих дней (п. 5.6 Порядка списания недоимки, утв. приказом ФНС России от 19.08.10 № ЯК-7-8/[email protected]).

Шаг 9. ИФНС должна выдать справку об исполнении налогоплательщиком обязанности по уплате налогов, содержащую указание об отсутствии задолженности перед бюджетом (подп. 10 п. 1 ст. 32 НК РФ). Форма и порядок заполнения справки утверждены приказом ФНС России от 20.01.17 № ММВ-7-8/[email protected] Фискалы должны представить справку в течение 10 рабочих дней со дня поступления соответствующего письменного запроса (п. 163, 167 Административного регламента ФНС, утв. приказом Минфина России от 02.07.12 № 99н).

Контролеры вправе взыскать пени, если они своевременно приняли меры к взысканию налога

Принудительное взыскание пеней производится в порядке, предусмотренном статьями 46 и НК РФ. Инспекторы вправе взыскать пени, только если они своевременно приняли меры к принудительному взысканию соответствующего налога. В этом случае начисление пеней осуществляется по день фактического погашения недоимки (п. 57 постановления Пленума ВАС РФ от 30.07.13 № 57).

Уплата пеней – дополнительная обязанность налогоплательщика помимо обязанности по уплате налога. Налогоплательщики перечисляют пени одновременно с налогом либо после уплаты налога.

Следовательно, исполнение обязанности по уплате пеней не может рассматриваться в отрыве от исполнения обязанности по уплате налога. Поэтому пени не могут служить способом обеспечения исполнения обязанности по уплате налога. После истечения пресекательного срока взыскания задолженности по налогу пени не начисляются (постановление Президиума ВАС РФ от 06.11.07 № 8241/07).

Статья на сайте

Образец заявления на списание долга физического лица по транспортному налогу

Обратите внимание! Порядок не предусматривает возможность инициирования процедуры признания задолженности безнадежной к взысканию со стороны налогоплательщика, однако право обратиться в налоговый орган с заявлением о выполнении требований налогового законодательства закреплено в подп. 10 п. 1 ст. 21 НК РФ.

Наш пример посвящен транспортному налогу, поскольку к числу наиболее распространенных ситуаций относится выставление налоговым органом требования об уплате этого налога (при этом также нередки случаи ошибочного начисления задолженности из-за несвоевременного поступления информации из ГИБДД либо вследствие технической ошибки).

Образец письма в налоговый орган можно скачать по ссылке: образец заявления о списании задолженности по налогу.

В данном случае нормативным обоснованием списания задолженности по транспортному налогу с физического лица стал отказ суда во взыскании (подп. 4 п. 1 ст. 59 НК РФ).

Поправка в НК о «бессмысленной задолженности»

Поправки внесены в статью 217 НК РФ, регулирующую перечень доходов, которые подлежат освобождению от налогообложения. К таким доходам отнесены доходы, которые были получены в период с 1 января 2015 года по 1 декабря 2021 года и с которых не был удержан подоходный налог.

С момента принятия этой поправки проблема накопленных задолженностей по налогам в ситуации, когда работники налоговой начисляли гражданам НДФЛ, в результате списания долгов, должна быть исчерпана. Речь идет о задолженностях перед операторами телефонной связи, банками и коммунальщиками.

Глава РФ отметил, что подобная практика лишена всякого смысла. Тем не менее, власти не хотят от нее отказываться полностью. Доходы, получаемые граждане после 1 декабря 2021 года, снова будут облагаться подоходным налогом.

Каковы сроки и порядок списания безнадежной задолженности по налогам

Обратите внимание! Сроки списания задолженности по налогам ст. 59 НК РФ не устанавливает, некоторые процедурные сроки предусмотрены нормами Порядка:

- 5 раб. дней отводится на оформление справки о суммах недоимки в соответствии с приложением 1 к Порядку при наличии оснований, предусмотренных ст. 59 НК РФ (п. 3 Порядка);

- 1 раб. день — на принятие решения о признании безнадежными к взысканию и списании недоимки и задолженности по налогам, пеням и штрафам по форме, установленной приложением 1 к Порядку (п. 5 Порядка).

Процедура, описанная в Порядке, этим исчерпывается. Дальнейшее обращение принятого решения к исполнению, в частности сроки внесения изменений в карточку налогоплательщика, не регламентируется.

Важно! Задолженность была взыскана, хотя подлежала списанию? Не отчаивайтесь, Верховный Суд РФ встает на сторону налогоплательщика.

Рассмотрим основания, при возникновении которых налоговый орган обязан провести процедуру списания долга.

Прощенные долги и их время

Налоговая амнистия для физических лиц, по ст. 12 436-ФЗ, предусматривает безнадежность и списание недоимок и задолженностей по пеням, которые ИФНС начислила на конкретную недоимку. Они должны значиться к дате списательного решения по таким налогам физических лиц:

- транспортный;

- имущественный;

- земельный.

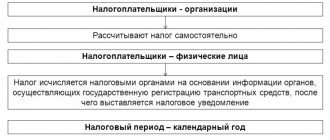

| Вид налога | Кто платит |

| Транспортный налог | Обязаны платить все владельцы транспортных средств, подлежащих налогообложению (абз. 1 ст. 357 НК РФ) |

| Имущественный налог | Платят собственники недвижимости (неважно, резиденты, нерезиденты или лица без гражданства), которая является объектом налогообложения и находящаяся на территории РФ (ст. 400 НК РФ) |

| Земельный налог | Облагаются земельные участки, которые находятся в собственности или принадлежат на праве постоянного (бессрочного) пользования, праве пожизненного наследуемого владения (ст. 388 НК РФ) |

Например, у физлица имелась задолженность по транспортному налогу — 100 000 рублей на начало 2015 года. Соответственно были начислены пени на конец 2021 года в размере 10 000 рублей. Итого сумма недоимки: 110 000 рублей. По системе, которую вводит налоговая амнистия по 436-ФЗ, вся эта сумма списывается автоматически.

Амнистируют исключительно те задолженности физических лиц по налогам, которые появились по состоянию до начала 2015 года. Списываются они потому, что истечение трех лет с момента образования налоговых недоимок далеко не всегда значит, что ФНС не сможет их взыскать. Сроки исковой давности в налоговой сфере имеют ряд тонкостей, о которых рассказано в статье «Сроки исковой давности по налогам для физических и юридических лиц».

Основания для списания налогов, пеней и штрафов

К числу оснований для списания недоимки относятся (п. 1 ст. 59 НК РФ):

- Судебный акт, в частности решение суда, принятое по правилам гл. 32 КАС РФ, об отказе в удовлетворении административного иска о взыскании задолженности (см., например, решение Димитровского районного суда г. Костромы от 19.12.2017 по делу № 1036/2017) или о признании долга безнадежным (см. решение Чеховского горсуда Московской области от 01.09.2017 по делу № 2а-3633/2017). Подробнее о том, как исчисляется срок для обращения в суд для взыскания налога, можно узнать из статьи «Каков срок исковой давности по уплате налогов?».

- Признание банкротом. О процедуре рассказывается в статье «Условия и особенности банкротства физических лиц».

- Смерть.

- Возвращение исполнительного листа судебным приставом-исполнителем после прекращения производства в связи с невозможностью взыскания или отсутствием имущества у должника, если прошло более 5 лет с момента появления долга и сумма недостаточна для возбуждения процедуры банкротства либо судом прекращено дело о банкротстве.

Утрата статуса ИП к подобным основаниям не относится.

Выдается ли решение о списании задолженности налогоплательщику?

Обратите внимание! В Порядке отсутствует указание на обязанность налогового органа по извещению о принятом решении о списании долгов или направлению копии этого документа лицу, в отношении которого оно принято. Однако подп. 9 п. 1 ст. 21 НК РФ устанавливает право налогоплательщика получать копии решений налоговых органов, а в подп. 12 п. 1 ст. 32 НК РФ уточняется, что они выдаются по запросу. В связи с этим целесообразно обратиться с запросом о выдаче копии решения о списании безнадежной налоговой задолженности.

Бездействие по рассмотрению заявления о списании задолженности или невыдача копии решения могут быть обжалованы (ст. 137 НК РФ). В данном случае предусмотрен обязательный административный порядок обжалования (п. 2 ст. 138 НК РФ): в суд можно обратиться только после направления жалобы в вышестоящий налоговый орган.

Кроме общего порядка в 2021 году применяются специальные порядки списания долгов:

- в виде налоговой амнистии;

- и в связи с передачей администрирования страховых взносов ФНС РФ.

Тоже может быть полезно:

- МРОТ и прожиточный минимум в 2021 году планируют сравнять

- Повышение К1 для ЕНВД в 2021 году

- Налоговый календарь на 2021 год для ИП

- Новая КУДИР для ИП на УСН в 2021 году

- Производственный календарь на 2021 год

- Повышение МРОТ в 2021 году

Информация полезна? Расскажите друзьям и коллегам

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно!

Списание задолженности в порядке налоговой амнистии

По закону № 436-ФЗ в срок до 01.03.2018 проводилось списание образовавшихся на 01.01.2015:

- долгов по имущественным налогам (транспортному, на имущество и земельному) вместе с пенями — для физлиц;

- долгов по налогам, связанным с ведением предпринимательской деятельности (исключения — налог на добычу полезных ископаемых, акцизы, налоги при экспортно-импортных операциях), а также пеней и штрафов — для ИП (в т. ч. бывших).

Важно! Была списана задолженность, которая была задекларирована налогоплательщиком либо выявлена налоговым органом до 01.01.2015, но не была взыскана на 28.12.2017 (определение ВС РФ от 22.11.2018 по делу № А65-26432/2016).

Кроме того, для ИП, физлиц и частнопрактикующих граждан подлежат списанию или частичному списанию долги по страховым взносам в ПФР за периоды до 01.01.2017. Сумма, на которую уменьшится размер задолженности, будет определена по ч. 11 ст. 14 закона «О страховых взносах…» от 24.07.2009 № 212-ФЗ:

С = 8 × МРОТ × Т × Ч,

где: С — сумма, на которую уменьшится размер задолженности;

МРОТ — величина МРОТ, действующего в соответствующем налоговом периоде (показатели можно узнать из статьи «Размер МРОТ»);

Т — тариф страховых взносов;

Ч — число месяцев ведения деятельности.

Информацию для списания задолженности передает в налоговые органы ПФР. Обращение налогоплательщика для этого не требуется.