Вексель – финансовый документ, фиксирующий абстрактное финансовое обязательство векселедателя перед владельцем векселя. Данный вид документа относится к категории ценных бумаг. Его использование возможно как инструмент кредитования. Основные правила векселя схожи с правилами кредита. Зачастую, он используется в качестве средства по мобилизации заемных средств. Для физических лиц векселя являются хорошим инструментом хранения свободных денег, а также источником дополнительного дохода.

Существует два типа векселей в зависимости от сторон участвующих в сделке. Простой и переводной. Выписывать вексель первого типа, а в дальнейшем и возвращать долговое обязательство по нему будет векселедатель (должник). Получателем суммы будет кредитор (векселедержатель). В сделке по покупке переводного векселя, также, может участвовать и третья сторона. В данном случае должник выписывает вексель на пользу третей стороны, которой будет возращена сумма, указанная в документе.

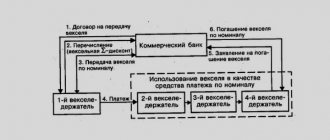

Чаще всего вексельные операции проходят при участии банков. В этом случае банк является должником и ведет деятельность по торговле векселями от своего имени. Зачастую это простые векселя. Каждый из них имеет свой идентификационный номер и находится в электронном виде, выдается на основании заявки.

Какие выгоды мы будет иметь, когда покупаем векселя банков. С их помощью векселедержатель может осуществлять покупки и расчеты за услуги. Также, заставлять их в качестве залога по кредиту. В зависимости от процентной ставки кредитор будет получать определенную сумму процентов. Дополнительным плюсом покупки векселей это своеобразная подстраховка от инфляции, и то, что они пользуются достаточным спросом на рынке.

Сущность банковского векселя

Основное назначение ценных бумаг – преобразование наличных денег в удобную форму для последующих финансовых манипуляций. Как форма привлечения свободных ресурсов коммерческого банка, вексель выполняет такие задачи:

- Процент дохода обеспечивает сохранность денег в ходе инфляционных процессов.

- Формирование фондов свободных ресурсов с сохранением их ликвидности. Предприятие, приобретающее вексель крупного банка, тем самым изымает из оборота излишки денег, препятствует их нецелевому расходованию. Одновременно обозначенные суммы могут быть использованы для быстрой оплаты товаров и услуг, если контрагент принимает к оплате векселя.

- Защита от кражи. Банковский вексель обычно не выпускается на предъявителя, а значит, деньги могут выплачиваться только тому лицу, на которое оформлена ценная бумага. Передача векселя осуществляется с помощью процедуры индоссамента. Простыми словами – это нанесение надписи на оборотной стороне, заверенной банком. Присутствие первоначального собственника является обязательным.

Преимущества и недостатки

Как и любой финансовый инструмент, банковский вексель имеет преимущества и недостатки. Что из этого важнее — решать вам.

Преимущества:

- Простота оформления. Для приобретения не нужно даже открывать банковский счет.

- Широкое применение. Им можно расплачиваться, оставлять в залог, продавать, дарить.

- Доходность определена заранее.

Недостатки:

- Невысокая доходность. Надежные банки вряд ли предложат ставку выше, чем по обычному банковскому вкладу.

- Отсутствие гарантий. Бумаги не участвуют в системе страхования вкладов. Вложенные в них деньги ничем не защищены.

Банковский вексель и его экономическое назначение

Для частного инвестора банковские операции с векселями не слишком привлекательны. Они имеют более низкий процент доходности по сравнению со сберегательными депозитами, а минимальный номинал довольно большой (от 1 млн. руб.). К тому же, суть векселя заключается не в привлечении вкладчиков. По большей части он предназначен для ведения удобного взаиморасчета фирм. Зачастую векселя принимаются в качестве залогового имущества при кредитовании.

Процентная ставка по вексельному договору может быть и выше обычной. Многие малоизвестные банки заинтересованы в повышении спроса на свои ценные бумаги.

Ведь по сравнению с депозитными средствами владелец не может провести погашение банковского векселя до наступления оговоренного срока. Поэтому деньги остаются в полном распоряжении кредитного учреждения.

Вкладывать деньги в векселя с высоким уровнем доходности нужно осторожно. Часто их выпуск носит характер «пирамиды», когда погашение старых проводится путем выпуска новых ценных бумаг.

Еще один нюанс связан с закрытием и банкротством финансового учреждения. В первую очередь, погашаются долги перед владельцами сберегательных счетов, а собственник векселя ставится в третью очередь. Кроме того его деньги не подпадают под обязательную страховую защиту вкладов.

Порядок покупки

Приобрести простой вексель могут как юридические, так и физические лица. Для индивидуальных предпринимателей также предусмотрена подобная возможность. На сделки, в которых участвуют юридические лица, распространяются определенные ограничения. Процесс оформления векселя для таких категорий клиентов выглядит следующим образом:

- Владелец либо официальный представитель юридического лица лично посещает одно из отделений Сбербанка.

- После оглашения нюансов сделки между банком и юридическим лицом подписывается договор выдачи (может быть заключен в пределах договора-конструктора, если у компании открыт расчетный счет в банке).

- На обозначенный счет переводится полная сумма сделки (договорная стоимость либо средства, отвечающие номиналу).

- Документ выдается после полного пополнения счета.

При этом следует обратить внимание на следующие нюансы:

- Если физические лица могут приобрести продукт за наличность, для юридических лиц подобная возможность не предусмотрена. Подойдет только безналичный расчет.

- Договор может быть заключен владельцем юридического лица, руководителем или доверенным лицом.

- Для заключения договора придется предоставить ИНН, КПП, юридический адрес и реквизиты счета.

- Представитель компании обязан иметь при себе паспорт (либо другой документ, удостоверяющий личность), устав компании, карту с образцами подписей и другие бумаги. Доверенному лицу придется подготовить доверенность, дающую разрешение на осуществление подобных операций от лица компании.

Момент зачисления полной суммы средств на счет считается датой создания векселя. Он не может предшествовать заключению письменного договора.

Одно юридическое лицо имеет право оформить сразу несколько векселей. По какой цене можно купить вексель Сбербанка? Стоимость определяется на основании договора с клиентом и может достигать нескольких миллионов рублей.

Образец векселя

Доходность

Указать точную сумму дохода от использования данного финансового инструмента невозможно. Процентная ставка по каждому случаю устанавливается индивидуально и зависит от текущей ситуации на финансовом рынке. Сроки возврата векселя и получения средств, существенно влияющие на размер дохода, также зависят от конкретного векселедержателя.

Однако держатель ценной бумаги, имеющий на руках вышеописанные данные, может самостоятельно произвести расчет. При использовании процентных векселей нужно воспользоваться следующей формулой: Д = СВ * 1 + (Н / (Нг * 100)) * ПС. В данном примере:

- СВ – номинал;

- Н – дни, на протяжении которых продукт был на руках у держателя (отсчитываются с момента создания);

- Нг – количество дней в году;

- ПС – установленная процентная ставка.

Рассчитать доходность дисконтного векселя проще. Для этого необходимо отнять от стоимости продажи ценной бумаги, цену ее приобретения. При необходимости, можно запросить данную информацию у сотрудника банка. Но он сможет совершить расчет, только если будет известна дата будущей продажи бумаги.

Виды банковских векселей

Законодательство не предусматривает каких-то особенностей обращения векселей банка. Их правовое поле такое же, как и у простых эмитентов. Долговые расписки кредитных учреждений могут приобретаться как юридическими лицами, так и простыми гражданами.

Покупка банковского векселя связана с получением дохода в виде дисконта. Что это такое? Приобретение ценной бумаги по стоимости ниже, чем номинал документа. В отличие от обыкновенного депозита, вексель может использоваться как средство накопления, одновременно выступая и в качестве расчетного инструмента при покупках или платежах.

При подсчете доходности от дисконтного обязательства, важно учитывать налогообложение. Предприятия рассчитывают и уплачивают сумму налога на прибыль по общеустановленным правилам.

Процентные векселя передаются по номиналу, а при погашении уплачивается процент по отношению к сумме долга. Доходность процентных ценных бумаг определяется с момента выписки и до оговоренного срока (в текст вносятся такие формулировки, как «во только-то времени от предъявления» или «по предъявлении, не ранее…»)

По срокам долговые расписки банков могут быть различны – от 3 месяцев до трех лет. Наиболее оптимальными по доходности считаются такие виды банковских векселей, которые выдаются сроком на 1 год.

Обычно операции банка с банковским векселем связаны с:

- Обслуживанием простых векселей: выдача, обмен, погашение, а также заверение индоссамента.

- Хранением ценных бумаг на платной основе.

Существующие тарифы

Тарифы Сбербанка корректируются не слишком часто. Уточнить текущие позиции можно на официальном сайте или по телефону поддержки. На сегодняшний день установлены следующие параметры:

- операции, связанные со счетом, оформление векселя, а также предоставление информации или проведение обмена и замены выполняются без взимания платы;

- стоимость за хранение составляет от 15 до 45 рублей в день;

- проценты определяются в индивидуальном порядке, так как невозможно с точностью предугадать курс валюты и доходность учреждения.

В итоге, с уверенностью предсказать хотя бы приблизительную сумму дохода не выйдет. Стоимость векселя зависит от самых различных показателей: инфляции, доходности банка, колебания валютного курса и иных факторов. Обычно владельцы ценных бумаг получают актуальную информацию о прибыли лишь в день возврата.

Покупка и погашение банковских векселей

Особенностью ценной бумаги является то, что она не имеет официальных котировок и не обращается на фондовой бирже. Стоимость векселя (например, Сбербанка) можно узнать на электронных порталах. Один из них – Российская вексельная система (www.bills.ru).

Обычно банки не реализуют свои ценные бумаги самостоятельно. Они доверяют эту сферу взаимоотношений инвестиционным компаниям. Здесь формируются дополнительные расходы инвестора – сумма комиссионного вознаграждения агента-посредника может достигать 2%.

Банковский вексель может быть реализован двумя способами – компании, у которой приобретался с уплатой комиссионного сбора или кредитному учреждению. Огромное значение имеет срок погашения. Просроченный документ может быть отклонен банком. Несмотря на недостатки, банковский вексель привлекает инвесторов, потому что:

- Имеет заранее установленную доходность.

- Его можно всегда передать другому лицу или использовать в качестве оплаты.

- Документ принимается в виде залога при кредитовании.

- Проценты доходности часто превышают простой депозит.

- Всегда можно погасить в той организации, где он приобретался.

Как выглядит ценная бумага

Вексель выглядит как обычный документ, где отражены основные реквизиты сделки. А именно:

- серия;

- внесенная сумма;

- дата и место оформления;

- данные о юридическом лице;

- сроки выплаты;

- место платежа;

- подписи сторон и печать банка.

Обычный вексель Сбербанка

Документ стандартно выполняется в зеленой расцветке. Однако могут быть использованы и другие палитры.

Учет банковских векселей

Любой держатель долговой ценной бумаги может передать вексель банку до наступления срока погашения по индоссаменту. Владельцу выплачивается вексельная сумма за вычетом процента за досрочное получение. В вексельном праве существует такое понятие, как «Учетный дисконт».

Коммерческий банк может быть заинтересован провести учет банковских векселей, владельцами которых являются крупные акционеры, а также некоторые клиенты (например, если выдана ссуда и возникла необходимость улучшения финансового состояния заемщика). Решение принимается на высоком уровне – управляющими и директорами. При этом тщательно анализируется финансовое состояние, платежеспособность основных должников.

Сроки выплат по обязательствам

Период предоставления выплат по платежному документу прописан по-разному. В частности, используются следующие формулировки:

- не раньше дня, установленного в договоре. Получить причитающуюся прибыли допустимо лишь после того, как наступит день, оговоренный в соглашении. В противном случае проценты не будут начислены;

- в определенный период. В такой ситуации прибыль может быть получена лишь в том временном промежутке, который уточнен в договоре;

- в конкретный день. Банк должен совершить выплату в строго обозначенную дату. Максимальная просрочка не должна быть более 2 дней.

Нижняя планка – две недели, верхняя – 3 года. Более продолжительные периоды банками не используются в связи с высокими рисками невыполнения обязательств.

Более подробно о сроках с сайта Сбербанка:

Особенности обналички

НДФЛ платить нужно, но не со всей суммы, полученной при обналичивании. Налог платится только с дохода. В случае с процентным векселем это проценты, с дисконтным – сумма дисконта. Декларацию в налоговой держатель заполняет самостоятельно. Вся информация по вопросу содержится в ст. 228 Налогового кодекса.

Еще одна особенность, связанная с покупкой векселя – возможность сдать его на хранение в банк, где он был приобретен. Объект будет находиться здесь вплоть до момента, как владелец решит его обналичить. Услуга актуальна, если речь идет о крупной сумме. В банке легко заказать услуги инкассаторов, которые перевезут сам вексель и деньги.

Основные правила позволяющие проверить вексель

С вопросом, зачем нужен вексель все понятно, однако, возникает другой – как проверить вексель. В особенности эта касается случаев, когда рассматриваемая ценная бумага передается не напрямую. Вы можете подать письменное прошение в банковское учреждение. Это необходимо для того, чтобы удостовериться, что данный вексель находится в реестре и подлинный.

Существует определенные правила, которыми необходимо руководствоваться при проверке рассматриваемой ценной бумаги:

- если нарушены правила оформления и заполнения векселя, предписанные государством, рассматриваемая ценная бумага считается недействительной;

- если некоторые части документа изменены, например, имеются дополнительные подписи, вексель признается подделкой;

- все данные, содержащиеся в рассматриваемой ценной бумаге, должны быть подлинными, запрещено дополнительное внесение изменений в информацию о владельце;

- поддельные векселя, как правило, имеют низкое качество бумаги, яркие оттенки, размытые печати и различные по интенсивности блики.

Считается, что для того, чтобы убедиться в подлинности векселя, необходимо обратиться к лицу, которое выпустило рассматриваемую ценную бумагу. Это даст 100% гарантию того, что документ подлинный.

Что это такое

Вексель представляет собой ценную бумагу, подтверждающую обязательство должника, выраженное в установленной сумме и подлежащее выплате в определенном месте, ее владельцу.

Векселедержатель может передать его третьему лицу, при помощи нанесения на бланк передаточной надписи – индоссамента, заверенного подписью владельца или лица, представляющего владельца и действующего на основании доверенности. Наносимому индоссаменту обязательно требуется присвоить порядковый номер. Согласно ему, передача обязательства должна происходить в полном объеме, поскольку частичный индоссамент не допустим.

Все векселя, выпускаемые ПАО Сбербанк, печатаются на бланках с высокой защитой от подделки и заносятся электронный реестр.

Важно! Банк не авалирует векселя, эмитированные организациями, с которыми его связывают партнерские отношения.

Как предъявить к оплате

Если у владельца бумаги нет возможности явиться к плательщику самостоятельно, чтобы ее обналичить, можно отправить доверенное лицо. В таком случае оформляется доверенность у нотариуса. Но когда на бланке проставлена отметка о препоручительном индоссаменте, она не нужна. Тогда доверенному лицу потребуется просто предъявить удостоверение личности.

Дополнительно от любого предъявителя потребуют заявление с просьбой обналичить и акт приема-передачи. Все можно заполнить на месте.

Есть ли аналоги

Есть. Но это будут другие инструменты со своими особенностями.

Например, для привлечения средств банк может выпустить облигации. Но для этого необходимо провести серьезную подготовительную работу, что не всегда целесообразно. Кроме того, далеко не у всех потенциальных инвесторов есть возможность торговать на бирже.

Еще один вариант — банковский депозит. Однако вложения в него не имеют ликвидности. Их нельзя, например, продать. А при досрочном изъятии средств инвестор лишается практически всей прибыли.

Полная и частичная передача прав на вексель

Права на рассматриваемую ценную бумагу могут быть переданы полностью и частично. Также на оборотной стороне могут указываться данные владельца или нет. Многие эмитенты, которые выпускают векселя, на ценной бумаге делают приписку «без оборота на меня». Это необходимо для того, чтобы с ними же не расплатились их же векселем.

Учет у векселедателя

Если фирма выписывает вексель, то она должна учитывать его на счете 009 «Обеспечения обязательств и платежей выданные» до тех пор, пока вексель не будет погашен. Кроме того, его стоимость отражают на счете 60 «Расчеты с поставщиками и подрядчиками» субсчет «Векселя выданные».

Обратите внимание: за балансом вексель учитывают по его номинальной стоимости.

Если вексель выдан в оплату товарно-материальных ценностей, то сумму процентов по векселю, которые фирма начислит, нужно учесть как прочие расходы (строка 2350 отчета о финансовых результатах). Учитывать проценты по приобретенным ТМЦ в составе прочих расходов нужно независимо от того, когда они начислены: до оприходования ТМЦ или после (п. 7 ПБУ 15/2008).

ЗАО «Актив» заключило с ООО «Пассив» договор о продаже компрессора, стоимость которого равна 42 480 руб. (в том числе НДС – 6480 руб.). 17 июня в счет предоплаты по договору «Пассив» выписал простой вексель на эту же сумму. По векселю предусмотрено начисление процентов исходя из 20% годовых. В июне бухгалтер «Пассива» должен сделать проводки:ДЕБЕТ 009 – 42 480 руб. – выписан вексель;ДЕБЕТ 91-2 КРЕДИТ 60 субсчет «Векселя выданные» – 302,60 руб. (42 480 руб. × 20% : 365 дн. × 13 дн.) – начислены проценты по векселю за июнь.«Актив» отгрузил компрессор 7 июля, и тогда же «Пассив» ввел его в эксплуатацию. Бухгалтер «Пассива» сделал проводки:ДЕБЕТ 08 КРЕДИТ 60 субсчет «Векселя выданные» – 36 000 руб. (42 480 – 6480) – оприходован компрессор;ДЕБЕТ 19 КРЕДИТ 60 субсчет «Векселя выданные» – 6480 руб. – учтен НДС;ДЕБЕТ 91-2 КРЕДИТ 60 субсчет «Векселя выданные» – 162,94 руб. (42 480 руб. × 20% : 365 дн. × 7 дн.) – начислены проценты по векселю за 7 дней (с 1 по 7 июля);ДЕБЕТ 01 КРЕДИТ 08 – 36 000 руб. – компрессор введен в эксплуатацию.17 июля «Пассив» погасил выданный вексель вместе с начисленными по нему процентами.Бухгалтер фирмы должен отразить это так:ДЕБЕТ 91-2 КРЕДИТ 60 субсчет «Векселя выданные» – 232,77 руб. (42 480 руб. × 20% : 365 дн. × 10 дн.) – начислены проценты по векселю за 10 дней (с 8 по 17 июля);ДЕБЕТ 60 субсчет «Векселя выданные» КРЕДИТ 51 – 43 178,31 руб. (42 480 + 302,60 + 162,94 + 232,77) – погашен вексель и оплачены проценты по нему;КРЕДИТ 009 – 42 480 руб. – списан вексель с забалансового учета.По строке 1150 актива баланса будет указана стоимость компрессора – 36 000 руб. за вычетом начисленной амортизации. Проценты по векселю в сумме 698,31 руб. нужно отразить по строке 2350 «Прочие расходы» отчета о финансовых результатах.