Сейчас зачет переплаты производится только по налогам одного вида. Это означает, что переплату по федеральным налогам можно зачесть только в счет федеральных налогов, по региональным — в счет региональных, по местным — в счет местных. Какие налоги относятся к федеральным, региональным и местным, указано в п. 7 ст. 12 НК РФ, ст.ст. 13-15 НК РФ.

Что касается возврата переплаты, то в настоящее время для получения денег на расчетный счет достаточно не иметь задолженности по налогам того же вида.

В счет каких налоговых платежей с 1 октября 2021 года можно зачесть переплату по налогу

Переплату по налогам вы можете направить (п. п. 4, 5 ст. 78 НК РФ):

— в счет предстоящих платежей по налогам;

— на погашение задолженности по налогам, пеням, штрафам.

Зачесть ее можно в счет любого налога вне зависимости от того, является он федеральным, региональным или местным. Также ее можно зачесть в счет пеней и штрафов, относящихся к любому виду налога (п. 1 ст. 78 НК РФ).

Исключение — НДФЛ. Зачесть его переплату в счет будущих платежей по НДФЛ нельзя. Но вы можете направить такую переплату в счет будущих платежей по другим налогам. Основание — п. п. 1, 14 ст. 78, п. 9 ст. 226 НК РФ, Письмо ФНС России от 06.02.2017 N ГД-4-8/[email protected] (полагаем, этими разъяснениями можно пользоваться с той поправкой, что после отмены абз. 2 п. 1 ст. 78 НК РФ с 01.10.2020 для зачета не требуется, чтобы вид зачитываемых налогов совпадал).

Если изменились обстоятельства исчисления налога

Мнение эксперта

Макаров Игорь Тарасович

Юрист-консульт с 8-летним опытом. Специализация — уголовное право. Большой опыт в экспертизе документов.

Могут измениться фактические обстоятельства, связанные с исчислением налога: цена, объёма отгрузки и т.п. Часто такое происходит в строительстве: объёмы и цены работ, указанные в актах, могут меняться даже по прошествии нескольких лет.

Причиной тому могут быть как урегулирование споров между заказчиком и подрядчиком, так и завершение строительства, если оно затянулось.

Как зачесть переплату по налогу

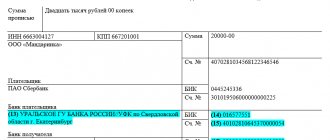

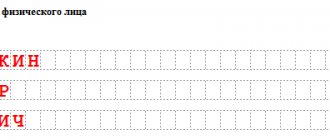

Для зачета переплаты в счет предстоящих платежей подайте в инспекцию заявление по утвержденной форме (п. 4 ст. 78 НК РФ).

Заявление на зачет переплаты по налогу образец

Рекомендуем прежде, чем подать заявление о зачете переплаты, сверить свои данные с налоговым органом. Для этого вы можете запросить справку о состоянии расчетов с бюджетом или акт сверки. Дело в том, что, если инспекция выявит расхождения с суммами, которые вы указали в заявлении, она все равно сначала предложит провести сверку.

Если переплата возникла из-за ошибки в декларации, то сначала подайте уточненную декларацию, в которой исправили ошибку (п. 1 ст. 81 НК РФ). После этого подайте заявление о зачете. Переплату в счет погашения недоимки по налогам (пеням, штрафам) инспекция зачтет самостоятельно.

Однако вы можете и сами подать заявление о зачете в этом случае (п. 5 ст. 78 НК РФ).

Откуда берется переплата

Переплата может возникнуть по разными причинам:

- Ошибка при расчете налога. Такие ошибки, как правило, допускают налогоплательщики, которые самостоятельно ведут учет: неверно посчитали налоговую базу, забыли применить налоговые вычеты или льготу, выбрали неверную ставку налога.

- Ошибка при заполнении платежного поручения, например, неверно указали КБК или сумму налога.

- Сезонность бизнеса. Допустим, в течение года организация перечисляла авансовые платежи по налогу на прибыль, а к концу года выручка упала и по итогам года сумма налога получилась меньше суммы уплаченных авансов.

- Дважды уплачен налог. Такое бывает, когда плательщик с опозданием перечислил налог (пени, штраф), но в карточке расчетов с бюджетом оплата еще не отобразилась. И налоговый орган еще раз списывает эту же сумму налога (пени, штрафа).

- Если организация или ИП попали в список «пострадавших» от коронавируса видов деятельности — применимо для налогов, уплаченных в 2021 году. Налоговая инспекция самостоятельно производит перерасчет сумм налогов, и если налогоплательщик платил налоги в прежнем порядке, то возникнет переплата.

Многие ИП и руководители малого бизнеса самостоятельно ведут бухгалтерию, рассчитывают налоги. Но одновременно следить за бизнесом и вести учет сложно.

Если вы не уверены в собственных силах или ищете надежного специалиста — попробуйте бухгалтерский аутсорсинг. Это значит, что вашей бухгалтерией, учетом и решением текущих вопросов (выставлением счетов, проведением сверки) займется целая команда профессионалов. Контролировать работу можно при помощи онлайн-сервиса, который даже новичку позволяет понять, правильно ли ведется учет, и ничего ли не забыто.

Причем вы можете выбрать, что вам необходимо — только ведение кадрового учета и расчет зарплаты, персональный бухгалтер или полноценный бэк-офис.

В пределах какого срока инспекция может сама зачесть переплату по налогам в счет погашения недоимки

Инспекция может провести зачет в течение сроков для принудительного взыскания недоимки, пеней, штрафов. Если эти сроки пропущены, налоговый орган не вправе самостоятельно зачесть недоимку (Определение Конституционного Суда РФ от 08.02.2007 N 381-О-П, Постановления Пленума ВАС РФ от 30.07.2013 N 57 (п. 32), Президиума ВАС РФ от 15.09.2009 N 6544/09).

Если инспекция пропустила срок бесспорного взыскания недоимки, пеней, штрафов, то провести такой зачет она вправе только при наличии судебного решения об этом (Постановление Президиума ВАС РФ от 09.12.2008 N 8689/08).

Подаём «уточнёнку»

Готовя заявление на возврат или зачёт налога, обратите внимание, отражена ли переплата на лицевом счёте (карточке расчётов с бюджетом). Для этого можно провести совместную с ИФНС сверку (пп. 5.1 п. 1 ст. 21, пп. 11 п. 1 ст. 32, п. 3 ст. 78 НК РФ).

Если сверка не покажет переплату, то одновременно с заявлением нужно подать уточненную налоговую декларацию и отразить в ней излишнюю уплату налога. Такие разъяснения дал Конституционный Суд РФ.

Мнение эксперта

Макаров Игорь Тарасович

Юрист-консульт с 8-летним опытом. Специализация — уголовное право. Большой опыт в экспертизе документов.

Как указали судьи, вернуть из бюджета излишне уплаченный налог невозможно, пока не установлен сам факт переплаты. А его можно установить, когда компания уточняет налоговые обязательства, заявленные в ранее поданных налоговых декларациях.

Так что без «уточнёнки» в большинстве случаев нет оснований даже говорить о переплате. А значит, нет и смысла подавать заявление на возврат.

Если же подать заявление на возврат без корректирующей декларации, то ИФНС вправе отказать в возврате. Более того, такое заявление не прерывает течение трехлетнего срока на возврат переплаты (Определение Конституционного Суда РФ от 26.03.2020 № 815-О).

Дополнительно нужно учитывать, что сам по себе факт приема инспекцией «уточнёнки» и даже отражения сведений из неё на лицевом счёте, ещё не означает, что у налогоплательщика появилось право на возврат переплаты. Вот какие нюансы здесь есть:

- Налоговики не могут отказать в приёме уточнённой декларации, даже если она подаётся уже по истечении срока, отведённого на возврат или зачёт переплаты (п. 42 Обзора судебной практики Верховного Суда Российской Федерации № 3 (2020), утв. Президиумом Верховного Суда РФ 14.11.2020).

- Если «уточнёнка» принята, по ней полагается провести камеральную проверку (ст. 88 НК РФ). Если данные декларации верны, новые обязательства отразятся в Карточке расчётов с бюджетом.

Поэтому если сроки уже «поджимают», подавать заявление на возврат надо одновременно с «уточненкой», чтобы у налоговых органов не было формального основания отказать в возврате.

Если же срок уже пропущен, то подавать корректирующую декларацию имеет смысл, только если вы планируете возвращать налог через суд.

Как организации подать заявление о зачете переплаты по налогу

Вам нужно представить заявление о зачете переплаты в инспекцию в ограниченный срок. Сделать это вы можете одним из следующих способов (п. п. 4, 5 ст. 78 НК РФ):

— в бумажном виде — лично (через представителя) или по почте;

— в электронной форме — по ТКС или через личный кабинет налогоплательщика.

Заявление подавайте в инспекцию по месту учета. А при наличии обособленных подразделений вы можете его представить как по месту учета ОП, так и по месту учета организации. Это следует из п. 7 ст. 78, п. 1 ст. 83 НК РФ.

Куда обращаться для зачета или возврата сумм налогов, пеней, штрафов?

По общему правилу необходимо обратиться в налоговый орган по месту регистрации (т.е. по месту учета).

Непростые случаи:

посмотреть подробнее: разные налоговые (регистрация по месту ведения бизнеса и пр.)

Если предприниматель зарегистрирован в нескольких налоговых инспекциях (по месту ведения бизнеса, по месту нахождения недвижимости), заявление лучше направить в налоговый орган, где выявлена переплата, – такого мнения придерживается Минфин. Хотя ФНС в ряде случаев считает, что налогоплательщик вправе самостоятельно выбрать, в какую налоговую инспекцию ему удобнее обратиться.

посмотреть подробнее: смена налоговой инспекции (ошибка «старой» ФНС)

Если ошибка обнаружена после смены налоговой, все заявления подаются по месту текущего налогового учета.

Некоторая путаница может возникнуть, если была смена налоговой в тот период, когда вопрос с зачетом / возвратом был «в процессе». Например, предприниматель подал заявление и сменил ФНС до вынесения решения налоговой. В такой ситуации налоговый орган по старому месту регистрации должен завершить вопрос, – это не прописано в НК РФ, но следует из судебной практики.

Если решение налоговый орган по «старой» регистрации вынес, а предприниматель оспорил его в суде, суд может обязать исполнить обязательства по возврату / зачету налоговую инспекцию, как по старому, так и по новому месту регистрации (с точки зрения суда, налоговые органы – это централизованная система).

Вернуть / зачесть переплату можно и в судебном порядке.

При этом для излишне уплаченных сумм обязательно обратиться сначала в налоговый орган, если получен отказ или решение не получено вообще – необходимо обратиться с жалобой в вышестоящий орган и только после этого – в суд.

По поводу излишне взысканных налогов можно обращаться напрямую в суд, но можно также направить сначала заявление в ФНС.

В какой срок инспекция выносит решение о зачете переплаты по налогу

Срок принятия решения о зачете зависит от того, проводила ли инспекция камеральную проверку и обнаружила ли в ходе нее нарушения.

Если инспекция провела камеральную проверку и не выявила нарушений, срок составляет 10 рабочих дней. Их отсчитывают не сразу после завершения проверки, а после того, как истекут еще 10 рабочих дней с одной из следующих дат (п. 6 ст. 6.1, п. п. 4, 5, 8.1 ст. 78 НК РФ):

— дата, следующая после дня окончания проверки, — если инспекция завершила ее в установленный срок;

— дата, когда проверка должна быть завершена по п. 2 ст. 88 НК РФ, — если инспекция проверяла декларацию дольше положенного срока.

Если инспекция провела камеральную проверку и выявила нарушения

, срок составляет 10 рабочих дней с даты, следующей за днем вступления в силу решения по итогам камеральной проверки (п. 6 ст. 6.1, п. п. 4, 5, 8.1 ст. 78 НК РФ).

Если камеральная проверка не проводилась

, инспекция должна вынести решение о зачете переплаты в течение 10 рабочих дней со дня получения от вас заявления или подписания акта совместной сверки, если такая сверка проводилась (п. 6 ст. 6.1, п. п. 4, 5 ст. 78 НК РФ). Рекомендуем вам подавать заявление о зачете заранее — как минимум за 10 рабочих дней до предстоящего срока уплаты налога, в счет которого вы планируете направить переплату.

О принятом решении инспекция должна сообщить вам в течение пяти рабочих дней после его принятия (п. п. 2, 6 ст. 6.1, п. 9 ст. 78 НК РФ). Такое сообщение инспекция может передать вам или вашему представителю лично под расписку, по ТКС или другим способом (п. 9 ст. 78 НК РФ).

Если инспекция сама проводит зачет переплаты

в счет задолженности по налогам (пеням, штрафам), то такое решение должно быть принято в течение 10 рабочих дней со следующего дня после (п. п. 2, 6 ст. 6.1, п. 5 ст. 78 НК РФ):

— обнаружения переплаты;

— подписания совместного с вами акта сверки, если она проводилась;

— вступления в силу судебного решения (например, если переплату подтвердил суд).

Переплата излишне взыскана ФНС

В случае если причиной переплаты является излишнее взыскание суммы НДС органом фискальной службы, то для возврата средств плательщику не нужно подавать уточненную декларацию. Порядок действий налогоплательщика в данном случае следующий:

- Получение подтверждение об излишне взысканных средствах со стороны ФНС (письмо от ФНС, судебное решение, т.п.).

- Сверка взаиморасчетов с ФНС, подписание соответствующего акта.

- Подача заявления от возврате переплаты (с указанием кода 2 – излишне взысканная сумма).

Срок возврата средств в данном случае соответствует общему порядку и составляет 30 календарных дней с момента обращения плательщика в ФНС с заявлением.

Что делать, если инспекция отказала в зачете или провела его с опозданием

Отказ в зачете вы можете обжаловать в вышестоящий налоговый орган, а затем в суд (ст. 137, п. п. 1, 2 ст. 138 НК РФ).

По общему правилу срок для обжалования — один год с момента, когда вы узнали или должны были узнать о нарушении своих прав (п. 2 ст. 139 НК РФ).

Срок на обращение в суд — три года со дня, когда вы узнали или должны были узнать о нарушении вашего права на зачет (п. 79 Постановления Пленума ВАС РФ от 30.07.2013 N 57). Если инспекция несвоевременно провела зачет, то на сумму зачета проценты не начисляются. Вы можете лишь обжаловать бездействие инспекции в указанном выше порядке.

Прерывается ли 3-летний срок актом сверки с ИФНС?

Ст. 203 ГК РФ содержит норму о прекращении течения срока исковой давности в случае осуществления действий, оцениваемых как признание долга. К одному из таких действий относится подписание акта сверки.

В отношении акта сверки с ИФНС официальных разъяснений Минфина или ФНС нет. А у судов есть 2 точки зрения:

- подписание акта сверки с ИФНС не влияет на срок исковой давности (постановления ФАС Московского округа от 30.12.2013 № Ф05-16324/2013, Центрального округа от 19.12.2013 № А23-1227/2013, Уральского округа от 16.08.2013 № Ф09-8107/13, Поволжского округа от 07.08.2013 № А55-30105/2012);

- дата подписания акта сверки с ИФНС признается днем, когда стало известно о наличии переплаты (постановления ФАС Московского округа от 25.12.2013 № Ф05-16362/2012, Западно-Сибирского округа от 30.10.2013 № А75-10138/2012, Центрального округа от 11.07.2013 № А48-1772/2012, Северо-Западного округа от 13.05.2013 № А56-33073/20).

Срок давности

Мнение эксперта

Макаров Игорь Тарасович

Юрист-консульт с 8-летним опытом. Специализация — уголовное право. Большой опыт в экспертизе документов.

Срок давности по возврату переплаты по налогам играет важную роль. Он интересует всех граждан и все организации, которые перечислили государству слишком много денег. Как быстро налогоплательщик должен обращаться с соответствующим запросом о возврате средств?

Срок давности подобных обращений в России составляет 3 года. Это значит, что вернуть излишне уплаченные налоги разрешается в течение 36 месяцев.

Если точнее, то обратный отсчет времени начинается:

- с момента подачи налоговой декларации в ФНС — при переплате НДС, а также если хочется вернуть авансы за год;

- после внесения денег в казну государства — если имеет место переплата из-за ошибок.

Как только проходит 3 года, гражданин утрачивает право на возмещение излишне уплаченного налога. Он будет зачтен в счет новых платежей. Ничего трудного для понимания в этом нет. Рекомендуется не затягивать с данным процессом и обращаться за налоговыми переплатами как можно скорее.

Новая обязанность для организаций — плательщиков транспортного и земельного налогов

Как известно, начиная с отчетности за 2021 год, организации не будут сдавать декларации по транспортному и земельному налогам.

Бесплатно заполнить и сдать через интернет декларации по земельному, транспортному и «имущественному» налогам за 2019 год

Суммы налогов инспекторы рассчитают сами. Полученная величина будет указана в сообщении, которое ИФНС направит в адрес организации. Если компания не согласится с расчетами, она сможет в течение 10 дней направить в инспекцию пояснения и (или) документы, подтверждающие право на льготу, на пониженную ставку и проч. Налоговики изучат возражения, и либо отклонят их, либо пересчитают налог в меньшую сторону. Подробнее об этом см. «Поправки в НК РФ по «имущественным» налогам: отмена деклараций по транспортному и земельному налогам, новые правила по льготам для физлиц».

Комментируемый закон ввел для организаций — плательщиков транспортного и земельного налогов дополнительную обязанность. Если ИФНС не пришлет сообщение о начислении указанных налогов, компания должна будет сама известить налоговиков о наличии у нее объектов, облагаемых транспортным и земельным налогами.

Сообщение следует представить в любую налоговую инспекцию (по выбору налогоплательщика) один раз — до 31 декабря года, следующего за истекшим налоговым периодом. Составить этот документ нужно в отношении каждого земельного участка и каждого транспортного средства. К сообщению надо приложить копии документов, подтверждающих госрегистрацию транспортного средства или правоустанавливающий документ на земельный участок.

От этой обязанности освобождаются организации, которые ранее направляли в ИФНС заявление о предоставлении льготы по указанным налогам в отношении того или иного объекта. В подобной ситуации сообщение о наличии данного объекта налогообложения сдавать не нужно (новый п. 2.2 ст. НК РФ).

Тем, кто вопреки новым правилам не уведомит налоговиков о наличии транспортного средства или земельного участка, грозит штраф по статье 129.1 НК РФ. Размер санкции составляет 20% от суммы неуплаченного налога.

Соответствующие изменения начнут действовать с января 2021 года. Таким образом, если организация не получит сообщение о начислении транспортного или земельного налогов за 2021 год, она должна будет известить инспекцию о наличии транспорта или земли до 31 декабря 2021 года. В противном случае компанию оштрафуют.

Новые правила взыскания задолженности

По действующему правилу на принятие решения о взыскании задолженности инспекторам отводится два месяца после истечения срока, указанного в требовании об уплате налога (взноса, сбора, пени, штрафа). Причем срок, отведенный на вынесение такого решения, не зависит от суммы задолженности и давности ее возникновения.

После вступления в силу комментируемых поправок для небольших сумм задолженности будет действовать особый порядок взыскания.

Автоматически формировать платежки на уплату недоимки на основании требований из инспекции

Налоговики не станут взыскивать долги до тех пор, пока их общая сумма не превысит 3 000 руб. Когда это случится, ИФНС сможет принять решение о взыскании в течение двух месяцев с даты превышения. Если налоговики пропустят этот срок, решение будет считаться недействительным.

Из данного правила есть исключение. Как только пройдут три года с момента окончания срока, указанного в самом раннем из невыполненных требований об уплате, инспекторы получат право на взыскание, даже если общая сумма долга не превысила 3 000 руб. В этом случае на принятие решения о взыскании у налоговиков есть два месяца с момента истечения указанного трехлетнего срока (новая редакция п. 3 ст. НК РФ).

Соответствующие изменения начнут действовать с 1 апреля 2020 года.

Позиция ВАС

Зачем? И сколько тогда должна составлять продолжительность оформления возврата денег налогоплательщику?

В ВАС РФ придерживаются мнения о том, что переплата возникает вследствие поданной гражданином или организацией налоговой декларации. Чтобы принять правильное решение о возврате денег, необходимо проводить тщательную проверку. Особенно в отношении юридических лиц.

Речь идет о камеральной проверке. Тогда возврат переплаты по налогам сроки будет иметь, увеличенные до 4 месяцев. На камеральную проверку налоговыми органами отводится около 3 месяцев. Плюс месяц, отведенный на перечисление денег заявителю.

Лишь после этого срока налогоплательщик сможет обжаловать принятое налоговыми органами решение.

Обмен налоговыми документами через МФЦ

В Налоговом кодексе появились нормы, регулирующие порядок передачи и получения некоторых налоговых документов через многофункциональные центры представления государственных и муниципальных услуг (МФЦ).

Так, через МФЦ можно будет сдать:

- заявление о постановке на налоговый учет или о снятии с учета (новая редакция п. 5.1 ст. НК РФ; вступает в силу с 1 апреля 2020 года);

- уведомление о выборе обособленного подразделения для постановки организации на налоговый учет (если несколько ОП находятся в одном муниципальном образовании, городах Москве, Санкт-Петербурге и Севастополе на территориях, подведомственных разным налоговым органам) (новая редакция п. 5.1 ст. НК РФ; вступает в силу с 1 апреля 2021 года);

- уведомление об осуществлении (о прекращении) деятельности по оказанию услуг физическому лицу для личных, домашних и (или) иных подобных нужд (новая редакция п. 5.1 ст. НК РФ; вступает в силу с 1 января 2021 года);

- документ, подтверждающий, что налоговый агент направил иностранному гражданину или лицу без гражданства уведомление о постановке этого лица на налоговый учет (новая редакция п. 5.1 ст. НК РФ; вступает в силу с 1 апреля 2021 года);

- документ о предоставлении льготы по транспортному налогу (новая редакция п. 3 ст. 361.1 НК РФ; вступает в силу с 29 октября 2019 года);

- уведомление о выбранном земельном участке, в отношении которого применяется налоговый вычет (новая редакция п. 6.1 ст. 391 НК РФ; вступает в силу с 29 октября 2021 года);

- уведомление о выбранных объектах налогообложения налогом на доходы физлиц, в отношении которых предоставляется налоговая льгота (новая редакция п. 7 ст. 407 НК РФ; вступает в силу с 29 октября 2019 года).

Датой представления того или иного документа будет считаться день, когда человек принес документ в МФЦ. Этот день зафиксируют в расписке или другой бумаге, подтверждающей факт представления (новый п. 1.1 ст. НК РФ; вступает в силу с 29 октября 2019 года).

Через МФЦ можно будет получить:

- налоговые уведомления, если налогоплательщик написал соответствующее заявление (новая редакция п. 4 ст. НК РФ; вступает в силу с 29 октября 2021 года);

- свидетельство о постановке на налоговый учет физического лица (новая редакция п. 5.1 ст. НК РФ; вступает в силу с 1 апреля 2020 года);

- документ о рассмотрении налоговиками сведений (кроме деклараций), представленных физическими лицами в ИФНС через многофункциональный центр. Для получения в МФЦ такого документа необходимо письменное заявление физлица (новая редакция п. 8 ст. НК РФ; вступает в силу с 29 октября 2021 года);

- документ, содержащий сведения о физическом лице, которые составляют налоговую тайну. Для получения в МФЦ такого документа необходимо письменное согласие физлица (новая редакция п. 8 ст. НК РФ; вступает в силу 29 октября 2021 года).

Датой получения любого из перечисленных документов в МФЦ будет считаться день, следующий за днем, когда этот документ поступил из налоговой инспекции в многофункциональный центр (новая редакция п. 4 ст. НК РФ; вступает в силу с 29 октября 2021 года).

Также в первой части НК РФ появится положение, согласно которому физические лица смогут сдавать через многофункциональный декларации по НДФЛ. По просьбе налогоплательщика сотрудник МФЦ проставит на копии декларации отметку о принятии и дату приему. Днем представления декларации будет считаться день, когда ее принял МФЦ (новая редакция п. 4 ст. НК РФ; вступает в силу с 1 января 2020 года).

Бесплатно сдавать налоговую отчетность и отвечать на требования ИФНС через интернет

Продолжительность рассмотрения

Каков срок возврата переплаты налога по заявлению? Как быстро налоговые органы должны провести проверку и перечислить излишки платежа налогоплательщику на счет?

Данный срок прописан на законодательном уровне. Налоговый Кодекс РФ гласит, что срок рассмотрения заявления о возврате излишне уплаченного налога составляет не более 10 дней.

В течение данного периода налоговые органы примут решение о переводе средств, после чего будет произведено их перечисление налогоплательщику. Как говорилось выше, срок, в течение которого будут перечислены излишне уплаченные денежные средства, составляет 30 дней.

Эксперты полагают, что установленные сроки возврата переплаты по налогам (юридических лиц и обычных граждан) малы. Их необходимо увеличить. В ВАС РФ считают, что период рассмотрения заявления на возврат средств по переплате налогов необходимо увеличить.

Алгоритм действий

На самом деле все намного проще, чем может показаться на первый взгляд. Возврат переплаты по налогам (сроки, отведенные на эту операцию, будут представлены вниманию ниже) предусматривает простой алгоритм действий для реализации поставленной задачи.

- Подготовить определенный пакет документов. О них будет сказано несколько позже.

- Написать заявление на предоставление возврата денег.

- Обратиться с собранными документами в ФНС по месту регистрации. Отдать заявление с подготовленными бумагами и ждать решения налоговых органов.

Вот и все. Больше никаких манипуляций не нужно. Просто, быстро, понятно. Что еще необходимо помнить об изучаемом процессе?

Когда есть смысл обращаться за возвратом

Исходя из всего вышесказанного, можно прийти к выводу, что не всегда возврат переплаты по налогам (сроки обращений будут указаны позже) нужно оформлять. Ведь лишние деньги разрешается использовать в качестве аванса за предстоящие налоги, но только в пределах одних и тех же платежей.

То есть при переплате НДФЛ остаток суммы разрешается зачесть только в НДФЛ за будущий год, и никак иначе. Это нормальное явление.

Эксперты уверяют, что оформлять возврат излишне уплаченного налога имеет смысл только:

- при значительной переплате;

- если гражданин/организация перестали быть налогоплательщиками в той или иной области.

Таким образом, задумываться над реализацией поставленной задачи нужно не всегда. Но если хочется оформить возврат, придется учесть много особенностей процесса.

Без заявления

Что произойдет в таком случае? Бояться нечего. Вовсе не обязательно сразу после обнаружения ошибки оформлять возврат переплаты по налогам. Сроки обращений населения с данным запросом можно назвать гибкими. Они позволяют хорошенько обдумать решение.

Если имеет место переплата по налогам, но заявления о возврате нет, то излишние суммы будут засчитаны в пределах того же платежа в новом налоговом периоде. Фактически человек должен будет в будущем заплатить меньше, чем обычно в виде налога.