Налоговые агенты, выплатившие в 2021 году какой-либо доход физическим лицам, должны отчитаться в ИФНС по форме 2-НДФЛ. Получателями доходов могут быть как работники отчитывающейся компании, так и лица, не состоящие с ней в трудовых отношениях. Срок представления справки с признаком 1 за 2021 год — 01.03.2021 (в соответствии с п. 2 статьи 230 НК РФ с изменениями Федерального закона от 29.09.2019 № 325-ФЗ).

Кроме того, до 02.03.2020 представить данный вид отчетности обязаны все предприятия и ИП, не удержавшие НДФЛ.

Форма справки 2-НДФЛ утверждена приказом Приказом ФНС РФ от 02.10.2018 № ММВ-7-11/[email protected]

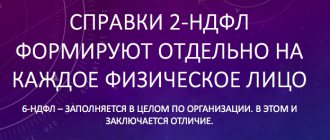

Организации и ИП, которые выплатили денежные средства более чем 10 физическим лицам, должны сдавать 2-НДФЛ в электронном формате.

Необходимым дополнением к бумажной форме 2-НДФЛ служит реестр справок о доходах и суммах налога физических лиц, в котором указана информация о составленных справках.

Сдавайте 2-НДФЛ и другую отчетность в Контур.Экстерн. 3 месяца бесплатно

Попробовать

Для чего требуется 2-НДФЛ в 2017 году

Организации и индивидуальные предприниматели, признаваемые налоговыми агентами, обязаны удерживать и перечислять НДФЛ c выплаченных физлицам доходов. Однако, кроме этого, они должны сдавать в ИФНС сведения об этом. По итогам 2021 года такие сведения представляют по форме 2-НДФЛ. См. «Срок сдачи 2-НДФЛ за 2021 год».

Кроме этого, справки по форме 2-НДФЛ организации и ИП обязаны выдавать и физическим лицам (в частности, работникам) по их заявлению (п. 3 ст. 230 НК РФ). Справки в 2021 году им могут понабиться, например, при переходе из одной организации в другую в течение года или для оформления потребительского (ипотечного) кредита. Справку 2-НДФЛ в 2021 году нужно передавать работникам в срок не позднее чем через три рабочих дня с даты подачи заявления (письмо Минфина России от 21 июня 2021 г. № 03-04-05/36096).

Не требуется формировать и сдавать в 2021 году в ИФНС справки по форме 2-НДФЛ, если в течение 2021 года организация или ИП не выплачивали физлицам доходы, в отношении которых она являются налоговыми агентом. Так, допустим, не требуется подавать сведения на физических лиц, которым в течение2016 года не начислялась зарплата и не производилось никаких других выплат.

Образец справки 2-НДФЛ 2021 для банка

Получение кредитных средств в банках в числе прочих обязательных документов сопровождается необходимостью представления справки ф. 2-НДФЛ. Бланк используется для подтверждения благосостояния и платежеспособности потенциального клиента. Оформить форму можно у работодателя не только по итогам календарного года, но и в любое необходимое время. К примеру, взять справку 2-НДФЛ легко за 6 месяцев или за квартал. Отказать администрация предприятия в выдаче такого документа не вправе, а срок для составления равен 3 рабочим дням (стат. 62 ТК).

Особенности представления формы зависят от требований кредитных учреждений. При продлении кредитов или обращении за новым заимствованием готовьте документы заранее, чтобы избежать бумажной волокиты. Образец справки 2-НДФЛ для банка можно скачать здесь. Забирая готовый бланк у кадровика или другого ответственного сотрудника, внимательно проверьте все внесенные сведения – реквизиты предприятия, личные данные (ФИО, адрес, паспорт, место/дату рождения), указанные доходы по месяцам и примененные вычеты.

Обратите внимание! Для оперативного оформления справки у кадровика понадобится составление заявления в произвольном виде. Этот документ адресуется руководителю компании, обязательно следует написать, в какие сроки и за какой период нужна справка.

Бланк на 2021 год: актуальная форма

В 2021 году действует форма справки 2-НДФЛ, утвержденная Приказом ФНС России от 30.10.2015 № ММВ-7-11/485. Эта форма состоит из 5 разделов.

| Справка 2-НДФЛ в 2021 году: состав | |

| Раздел 1 | Данные о налоговом агенте. |

| Раздел 2 | Данные о физическом лице |

| Раздел 3 | Доходы, облагаемые по ставке (ставку надо указать). |

| Раздел 4 | Стандартные, социальные, инвестиционные и имущественные вычеты. |

| Раздел 5 | Общие суммы доходы и налога (итоговая информация). |

Стоит заметить, что новая форма справки 2-НДФЛ на 2021 год не разрабатывалась и не утверждалась. Соответственно, пытаться найти в интернете последние новости о новой форме справки на 2021 год – не имеет смысла. Выглядит форма справки 2-НДФЛ в 2021 году, как и прежде, так:

Скачать актуальный на 2021 года бланк справки 2-НДФЛ вы можете по этой ссылке.

Отчетность с признаком 2: заполняем форму

Отчетность по доходам, подаваемая при невозможности удержать сбор, имеет следующие особенности:

- В заголовок вносится показатель «2», обозначающий признак.

- В 3 разделе отражаются только суммы, с которых не был удержан сбор.

- Раздел 4 не подлежит заполнению.

- Сумма, указанная в третьем разделе, дублируется в пятом. В строки, содержащие выражение «Сумма налога», записываются показатели неудержанного бюджетного платежа. В незаполненных полях проставляются прочерки.

back to menu ↑

Заполнение: скачайте образцы

Что касается формирования и заполнения формы справки 2-НДФЛ в 2017 году, то в справку по форме 2-НДФЛ нужно включить все доходы, которые облагаются НДФЛ. То есть, показывайте в справке все суммы, которые выплатили гражданину, как по трудовому, так и по гражданско-правовому договору (п. 3 ст. 226, ст. 210 НК РФ).

В заголовке бланка справки 2-НДФЛ в 2021 году в поле «признак» укажите 1, если справка предоставляется в качестве ежегодной отчетности (п. 2 ст. 230 НК РФ). Если сообщаете в ИФНС о том, что невозможно удержать налог (например, при выдаче подарка), укажите «2» (п. 5 ст. 226 НК РФ).

Образец справки с признаком 1 в 2021 году

Если в 2021 году вам необходимо сдать в ИФНС данные за 2021 год, то бланк формы, утвержденный Приказом ФНС России от 30.10.2015 № ММВ-7-11/485, вы можете сверить с наглядным заполненным образцом, которые поможет вам выделить основные моменты в заполнении бланка. Посмотрите заполненный образец 2-НДФЛ с признаком 1 и скачайте его при необходимости.

Образец справки с признаком 1 в 2021 году

Также вы можете скачать заполненный образец справки 2-НДФЛ с признаком 2, который может сдаваться в ИФНС в 2021 году.

Читать также

07.02.2017

Сроки подачи 2-НДФЛ

Форма 2-НДФЛ подается в налоговую службу раз в год. При этом существуют установленные законом сроки. В частности, если в отчете сообщается обо всех доходах, полученных работником за отчетный период, а также указана сумма исчисленного с них налога, то 2-НДФЛ подается не позднее 1 апреля 2021 года. Учитывая, что в нынешнем году 1 апреля выпадает на выходной день, срок сдачи отчета переносится на 2 апреля.

Если налоговый агент при заполнении отчета не может отразить всю базу, а также рассчитать налог, то форма 2-НДФЛ должна быть предоставлена в налоговый орган не позднее 1 марта. Например, такие случаи возможны, если лицам, не являющимся работниками компании, вручались подарки на сумму более чем 4000 рублей.

Новация №5. У работников появилось право обращаться за социальными вычетами к работодателю

Это важный ответ на вопрос, подоходный налог в 2021 году: какие изменения ждут непосредственно работников. Ранее граждане, оплатившие в текущем году стоимость обучения или лечения (собственного или за ближайших родственников) могли получить социальный вычет по подоходному налогу. Для этого им нужно было дождаться окончания отчетного периода (года) и подать документы в ИФНС. Через установленное время фискальная служба переводила деньги на указанные реквизиты гражданина.

Отрицательные суммы в 6 НДФЛ

В 2021 году граждане вправе обратиться за вычетом непосредственно к своему работодателю, причем им нет необходимости дожидаться начала нового календарного года. Они должны подать в бухгалтерию уведомление, выданное налоговым органом. В нем указывается сумма социальных вычетов по каждому виду услуг (лечение, собственное образование, обучение детей и т.д.) и наименование компании, для которой выписан бланк. Дополнительно необходимо письменное заявление от сотрудника.

Получив уведомление, бухгалтер должен с текущего месяца уменьшать налогооблагаемый доход на размер вычета (вплоть до 0). Остаток по вычету переносится на следующий месяц, и так до тех пор, пока задолженность не окажется закрыта полностью.

Важно: уведомление от ИФНС действует только до конца календарного года. 1 января для уменьшения налоговой базы по НДФЛ потребуется новый документ-основание.

Вычеты НДФЛ

Последние изменения НДФЛ 2021 года были связаны с предоставлением вычетов. Они оформляются в отношении сотрудников ИП и организаций через руководителей. Работник может обратиться за положенной денежной компенсацией в случае наличия на иждивении несовершеннолетних детей и обучении ребенка до 24 лет. На стандартный вычет по удержанному налогу могут рассчитывать такие категории граждан как:

- Родители. В эту группу относят приемных и бывших (разведенных) супругов, выплачивающих алименты на содержание ребенка.

- Усыновители, опекуны и попечители.

- Супруги родителей, в том числе приемных. Супругам попечителей и опекунов вычет не начисляется.

Согласно действующему НК РФ «детские» вычеты по налогам можно оформить на:

- первого и второго ребенка (1 400 рублей);

- третьих и последующих детей (3 000 рублей);

- детей-инвалидов (6 000 рублей в пользу опекунов, приемных родителей и их супругов, попечителей);

- несовершеннолетних детей-инвалидов (12 000 рублей — в пользу родителей и их супругов, включая усыновителей).

При установлении количества детей у сотрудника во внимание принимаются совершеннолетние, приемные и неусыновленные. Рассчитывать на двойные суммы вычета могут одинокие родители, опекуны, попечители, усыновители, а также лица, получившие от второго супруга письменный отказ использовать стандартный вычет по месту работы. Законодатель разрешает суммировать размер вычетов по неоплачиваемым временным промежуткам (отпуск за свой счет, декрет).

Работники, проходящие обучение и повышение квалификации, получают социальные вычеты при оплате учебы личными средствами. Предельная сумма возвращенных средств составляет 12 0000 рублей в течение одного расчетного периода.

«Налогоплательщик» для отслеживания изменений в НДФЛ

Узнать, какие изменения по НДФЛ произошли в 2021 году, можно с помощью специализированного программного комплекса «Налогоплательщик ПРО». Система предназначается для формирования, тестирования и отправки справок и отчетов в контролирующие государственные структуры (налоговая инспекция, пенсионный и страховой фонды, органы статистики).

Современный сервис обладает широким диапазоном полезных функциональных возможностей. В числе главных достоинств бухгалтерской программы:

- Защита деловой документации от потери и порчи. Надежный сервис хранит и систематизирует данные. Сотрудник бухгалтерского отдела всегда может вывести необходимые документы на печать или занести в базу новые данные.

- Защита от подделки документов. Сведения финансового учета подписываются электронной цифровой подписью руководителя организации или индивидуального предпринимателя.

- Полное соответствие действующему законодательству. Программа регулярно обновляется. Именно поэтому пользователи ПК «Налогоплательщик ПРО» всегда используют только актуальные форматы документов.

- Информационная поддержка. При наличии вопросов о порядке использования программы клиент может уточнить интересующие моменты в детальной инструкции или обратиться к профессиональному консультанту.

- Наличие надежных протоколов контроля для полного тестирования сформированной отчетности и исключения ошибок.

- Оперативность выполнения многобазовых операций. Программа позволяет выполнять сложные манипуляции, заполнять отчетность и отправлять декларации на проверку всего за несколько кликов. Это значительно упрощает работу бухгалтера и позволяет избежать просрочек при сдаче отчетов в контролирующие органы.

0000

Ответственность за несвоевременную сдачу

Закон устанавливает возможность применения санкций к налоговым агентам, нарушившим в 2021 г. срок сдачи 2-НДФЛ за прошедший год, размер которых составляет 200 руб. за каждую справку, сданную с просрочкой (п. 1 ст. 126 Кодекса).

Кроме того, судом могут быть наказаны виновные по ст. 15.6 КоАП РФ лица — за несвоевременное представление/полную неподачу 2-НДФЛ справок за работников.

Для ИП, физических лиц наказание по данной статье предусмотрено в пределах от 100 до 300 руб., для должностных лиц – от 300 до 500 руб.

back to menu ↑

Новация №1. Подоходный налог с отпускных

В 2021 году бухгалтер обязан начислить НДФЛ с отпускных одновременно с выплатой этой формы дохода. Перечислить рассчитанную сумму нужно не позднее последнего дня месяца, когда работник брал дни отдыха.

Пример

Иванов А.А трудится в ООО «Ромашка». Он взял отпуск 18 июля, 15 ему перечислили отпускные. Выплата подоходного налога в казну будет произведена 30 июля.

Новый порядок позволяет накапливать НДФЛ в течение месяца и затем перечислять его единой платежкой за всех уходивших на отдых сотрудников. Это существенно упрощает работу бухгалтера.

Перечисление налога в последний день месяца – не обязанность, а право организации. Если у компании небольшой штат и бухгалтеру удобнее выплачивать одновременно НДФЛ и отпускные, он может продолжать эту практику.

6-НДФЛ заполнение строк

Новация №4. Изменение сроков перечисления подоходного налога

Новое по НДФЛ в 2021 году связано со сроками уплаты налога в государственную казну. Главное правило таково: НДФЛ перечисляется не позднее следующего дня после выплаты окончательного расчета за месяц (второй половины зарплаты). Первая половина (аванс) не должна сопровождаться подоходным налогом.

Как отразить аванс в 6 НДФЛ

Важно: если компания снимает деньги на выдачу зарплаты с расчетного счета, то уплачивать НДФЛ нужно не ранее дня, когда работники фактически получат средства. Депонированные, но задержанные оклады, не облагаются налогом.

Пример

Сотрудники ООО «Ромашка» получили аванс за ноябрь 20 ноября. Подоходный налог за эту часть зарплаты в бюджет перечислен не был. 1 декабря бухгалтер организации исчислила сумму окончательного расчета за месяц – 500 000 руб. и размер НДФЛ – 65 000 руб. 5 декабря она депонировала сумму на расчетном счете, 6 – сняла и выдала персоналу, 7 – перечислила подоходный налог в казну.

Если сотрудник получает доход в натуральной форме, НДФЛ с него нужно заплатить в бюджет не позднее следующего дня за моментом передачи материальной ценности.

Пример

ООО «Ромашка» рассчиталось со своим сотрудником Петровым Н.Н. за оказанные услуги, передав ему ноутбук стоимостью 60 000 рублей. Работник получил вещь 1 сентября, после чего бухгалтер рассчитала размер подоходного налога (60 000* 0,13= 7800 руб.) и перечислила его в бюджет 2 сентября.

Изменения по ставке НДФЛ

Изменения в НДФЛ с 2021 года произошли и в отношении ставки налога. Государственные органы задались целью перераспределить налоговую нагрузку граждан. Планируются корректировки согласно прогрессивной шкале налоговых ставок, по которой:

- Физические лица с заработком до 180 000 рублей за год освобождены от уплаты НДФЛ.

- Граждане с годовым доходом до 2,4 млн. рублей вносят налоги по ставке в 13%.

- Физические лица с выручкой до 100 млн. рублей за год перечисляют налог по ставке в 30%.

- Граждане с годовым доходом от 100 млн. рублей оплачивают налог по ставке в 70%.

- Доходы, полученные от банковских вкладов, облагаются налогом по ставке 35%.

Заполнение справки для работника

Заголовок справки

В заголовке указывается:

Поле «за ____ год»

– налоговый период (календарный год) за который оформляется справка.

Раздел 1. Данные о налоговом агенте

Поле «Код по ОКТМО»

.

Организации указывают код ОКТМО по месту нахождения (нахождения обособленного подразделения). ИП указывают код ОКТМО по месту жительства.

Если код вашей компании состоит из 8 цифр, тогда при заполнении справки 2-НДФЛ, вместо последних трёх символов необходимо поставить прочерки.

Узнать код ОКТМО можно при помощи этого сервиса.

Поле «Телефон»

. Указывается контактный номер телефона, по которому с вами могут связаться работники налоговой инспекции (например, «+74950001122»).

Поле «ИНН»

. ИП и организации указывают ИНН, в соответствии с полученным свидетельством о постановке на учет в налоговом органе.

Поле «КПП»

. ИП поле КПП не заполняют. Организации указывают КПП, который был получен в ИФНС по месту нахождения (обособленные подразделения указывают КПП по своему месту нахождения).

Поле «Налоговый агент»

Организации указывают сокращенное наименование (в случае его отсутствия – полное наименование) согласно учредительным документам.

Индивидуальным предпринимателям необходимо полностью указать свою фамилию, имя и отчество в соответствии с документом, удостоверяющим личность.

Поле «Форма реорганизации (ликвидации) (код)»

. Указывается код формы реорганизации или ликвидации организации. Коды указанных форм приведены в Приложен № 2.

Поле «ИНН/КПП реорганизованной организации»

. Указывается ИНН и КПП реорганизованной организации или ее обособленного подразделения.

Два последних поля обязательны для заполнения при указании в поле «Признак» кода «3» или «4».

Раздел 2. Данные о физическом лице – получателе дохода

Поле «ИНН в Российской Федерации». Указывается ИНН сотрудника (при отсутствии ИНН данное поле не заполняется).

Поле «ИНН в стране гражданства». Указывается ИНН (или его аналог) иностранного сотрудника.

Поля «Фамилия», «Имя» и «Отчество». Указывается полностью без сокращений фамилия, имя и отчество (при наличии) сотрудника в соответствии с документом, удостоверяющим личность.

Поле «Статус налогоплательщика»:

Если сотрудник является налоговым резидентом РФ

(пробыл на территории России 183 и более календарных дней), то необходимо указать

статус 1

, а в разделе 3 написать ставку 13%.

Если сотрудник не является налоговым резидентом РФ

(пробыл на территории России менее 183 календарных дней), то необходимо указать

статус 2

, а в разделе 3 написать ставку 30%.

Кроме того,для иностранных работников предусмотрены следующие статусы:

- «3» – высококвалифицированный специалист;

- «4» – участник Государственной программы по переселению в РФ;

- «5» – беженцы и получившие временное убежище в РФ;

- «6» – трудовая деятельность на основе патента.

Поле «Дата рождения». Указывается дата рождения сотрудника (например, 10.05.1975).

Поле «Гражданство (код страны)». Для граждан России необходимо указывать код «643»

. Узнать коды других стран можно при помощи этого классификатора.

Поле «Код документа, удостоверяющего личность». В этом поле необходимо указать код документа удостоверяющего личность сотрудника. Для российских паспортов это код «21»

.

Бывают случаи, когда работник имеет действующий паспорт СССР в такой ситуации необходимо указывать код «91» («Иные документы»). Коды всех документов приведены в Приложении № 1

.

Поле «Серия и номер документа». Указываются реквизиты документа удостоверяющего личность (знак «N» писать не нужно).

Раздел 3. Доходы, облагаемые по ставке ___ %

В разделе 3 необходимо последовательно по месяцам заполнить все доходы, которые были начислены сотруднику в течение календарного года.

Примечание

: для справок с признаком 2 и 4 в разделе 3 пишется сумма фактически полученных доходов, с которой не был удержан НДФЛ.

Поле «Налоговая ставка»

. В заголовке раздела 3 нужно указать ту налоговую ставку в соответствии, с которой при выплате доходов был удержан подоходный налог:

- 13% – для резидентов РФ;

- 30% – для нерезидентов РФ.

Доходы облагались по разным ставкам.

Если в течение года доходы работника облагались по разным налоговым ставкам, то справка 2-НДФЛ все равно должна быть одна

. Просто, сначала необходимо заполнить пункты разделов 3 и 5 для одной ставки, а после – для другой.

Если заполняемые данные не умещаются на одной странице, их можно перенести на следующую, но при этом необходимо в шапке каждой страницы проставить её номер и продублировать данные о налоговом агенте.

В поле «Месяц»

в хронологическом порядке указывается порядковый номер месяца, в котором работнику был начислен и фактически уплачен доход.

Поле «Код дохода»

. Каждому доходу соответствует свой код, например, код по зарплате –

2000

, код по отпускным выплатам –

2012

и т.д. Для некоторых доходов код не предусмотрен, в таких случаях ставится код –

4800

«Иные доходы».

Совет

– как определить код для премии. Если премия была начислена за производственные результаты – пишите код 2000, а если она была выдана в честь праздника или юбилея, тогда это код 4800 (иные доходы).

Ознакомиться с полным перечнем кодов по доходам вы можете на этой странице.

В поле «Сумма дохода»

отражается вся сумма начисленного и уплаченного дохода по указанному коду дохода.

Поле «Код вычета»

. В разделе 3 предусмотрены поля для отражения вычетов (

не путать

с вычетами, которые заполняются в

разделе 4

). В разделе 3 отражаются только профессиональные вычеты (ст. 221 НК РФ), а также вычеты, предусмотренные ст. 217 НК РФ.

Ознакомиться с полным перечнем кодов по вычетам вы можете на этой странице.

В поле «Сумма вычета»

отражается сумма вычета, которая не должна превышать сумму дохода, указанную в соответствующей её графе «Сумма дохода».

Раздел 4. Налоговые вычеты

В разделе 4 отражают стандартные, социальные, имущественные налоговые вычеты, которые предоставлялись сотруднику в минувшем году.

Поле «Код вычета»

. Каждому типу вычета соответствует определенный код.

Узнать коды вычетов вы можете на этой странице.

Поле «Сумма вычета»

. Указываются суммы вычетов, соответствующие указанному коду.

Число заполненных строк в данном поле зависит от количества видов налоговых вычетов, которые были предоставлены работнику.

Уведомление, подтверждающее право на социальный и имущественный вычет.

Для получения налогового вычета через работодателя, сотруднику необходимо получить в ИФНС специальное уведомление и предоставить его по месту трудоустройства.

Данные этого уведомления (номер, дата и код ИФНС) отражаются в справке 2-НДФЛ.

Примечание

: возможность получения социального вычета через работодателя появилась в 2021 году.

Раздел 5. Общие суммы дохода и налога

Поле «Общая сумма дохода»

. Указывается общая сумму дохода, полученная сотрудником за год (

сумма всех строк раздела 3

).

Поле «Налоговая база»

. Отражается налоговая база (разница между общей суммой дохода и всеми налоговыми вычетами).

Поле «Сумма налога исчисленная»

. Указывается исчисленная сумма налога (

Налоговая база x Налоговая ставка

(как правило, 13%)).

Поле «Сумма фиксированных авансовых платежей»

. Данное поле заполняется только для иностранных сотрудников, работающих по патенту.

Если у вас трудится иностранец, то НДФЛ с зарплаты можно снизить на сумму авансов, которые он заплатил в бюджет на основании патента. Но делать это можно только если у вас на руках есть соответствующее заявление от иностранного сотрудника необходимое уведомление из ИФНС.

Реквизиты уведомления (номер, дата, код ИФНС) указываются также в разделе 5 в строке, следующей после таблицы («Уведомление, подтверждающее право на уменьшение налога на фиксированные авансовые платежи»).

Поле «Сумма налога удержанная»

. Указывается сумма НДФЛ, которая была удержана с доходов сотрудника.

Поле «Сумма налога перечисленная»

. Указывается сумма НДФЛ, которая была перечислена в бюджет.

В большинстве случаев суммы исчисленного и перечисленного НДФЛ должны совпадать. Но иногда бывает по-другому, например, при задержке зарплаты исчислено налога будет больше чем удержано и перечислено. Или, например, если по ошибке с сотрудника удержали НДФЛ больше, чем было начислено.

В таком случае работодатель обязан вернуть сотруднику излишне удержанный подоходный налог. Если он не успевает это сделать к 1 марта (срок сдачи 2-НДФЛ), тогда в поле «Сумма налога, излишне удержанная налоговым агентом»

необходимо отразить сумму не возвращённого сотруднику налога.

Кроме этого в данном поле указывается сумма переплаты налога, которая могла образоваться в связи с изменением налогового статуса сотрудника в течение года.

Поле «Сумма налога, не удержанная налоговым агентом». Указывается исчисленная сумма НДФЛ, которую работодатель не удержал в налоговом периоде.

Недостоверные сведения

Кодексом также предусмотрены санкции за содержание в отчетности о доходах недостоверных сведений.

Сумма, равная 500 рублей, взимается за один документ, содержащий ошибочную информацию.

Важно: действующая редакция НК РФ не содержит определения «недостоверных сведений».

Согласно разъяснениям, данным налоговой в Письме № ГД-4-11/14515 от 09.08.2016, недостоверными следует считать любые не соответствующие действительности реквизиты справки: ошибки в персональных данных гражданина-плательщика налогов, кодах вычетов и пр.

Если отчитывающееся лицо выявит в 2-НДФЛ несоответствующие действительным данные и подаст по ним в ИФНС информацию с корректировкой до момента нахождения неточностей специалистами государственного органа, то неблагоприятные последствия для него не наступят (п. 2 ст. 126.1 Кодекса).

back to menu ↑