Здравствуйте! В этой статье мы расскажем, зачем справку 2-НДФЛ требуют на новом месте работы.

Сегодня вы узнаете:

- Какие данные в справке важны для бухгалтера;

- В каких случаях 2-НДФЛ на новую работу приносить не нужно;

- Отличия справки о заработной плате и 2-НДФЛ.

Зачем на новую работу справка 2-НДФЛ

Когда вы увольняетесь с работы и переходите в новую организацию, то предоставляете некоторые документы для трудоустройства. Среди перечня бумаг может оказаться и справка 2-НДФЛ. Её может потребовать бухгалтерский отдел. Не всегда сотрудникам понятно, зачем она нужна новому работодателю.

Дело в том, что по каждому наёмному работнику происходит отчисление налогов. С вашего ежемесячного заработка отнимается НДФЛ в размере 13%. Это за вас делает бухгалтерия, а вы получаете на руки сумму, от которой уже отняли обязательный платёж в налоговую инспекцию.

По уплате НДФЛ существуют определённые вычеты, которые уменьшают налогооблагаемую базу. То есть, вы имеете право уплачивать налог не со всей суммы заработка, а с оставшейся после вычета. Данная скидка предоставляется некоторым работникам, а сумма зависит от льготных категорий граждан, обозначенных в законах.

Ежемесячно происходит зачёт вычетов до тех пор, пока сумма вашего заработка за отчётный год не превысит 350 000 рублей. Как только этот предел прибавит хотя бы рубль, применять вычеты уже не допускается. Тогда вы будете оплачивать налог со всего дохода.

Чтобы бухгалтер разобрался, какими вычетами вы пользовались на прошлом месте работы, просмотрел общую сумму вашего заработка за отчётный период, необходимо предоставить справку 2-НДФЛ. Таким образом, бухгалтерия будет в курсе ваших начислений и сможет применить в отношении вас вычет, если он полагается.

Где могут потребовать

Справка 2-НДФЛ формируется в 2-х случаях: по требованию работника или для предоставления в налоговые органы. В первом случае документ выдается в любое время, как правило, по письменному заявлению сотрудника за указанные периоды с учетом фактически отработанного времени. То есть если работнику понадобилась справка в июле для личной необходимости, бухгалтерия сформирует данные о заработке и удержанном налоге с января (или с месяца начала работы) по июнь.

Кроме того, справки на всех работников предоставляются в ФНС ежегодно по окончании рабочего года. На их основании налоговая проверяет полноту начисленного и уплаченного подоходного налога в целом по предприятию. Оба документа идентичны друг другу. Для чего нужна справка самому работнику? Необходимость возникает, когда требуется показать уровень доходов, в том числе и для подтверждения статуса малоимущего. Также 2-НДФЛ может служить доказательством достаточного уровня платежеспособности гражданина. В некоторых случаях целью получения служит показать размер перечисленного с заработка подоходного налога.

Кто может затребовать справку 2-НДФЛ? Документ формируется для предоставления:

- В банки и иные кредитные учреждения для получения заемных средств.

- В государственные органы (соц.защита и прочие) для оформления ряда льгот и выплат в пользу малообеспеченных.

- В магазинах и торговых центрах при оформлении дорогостоящей покупки в кредит.

- Для получения налоговых вычетов (возврата ранее уплаченного налога).

- Для подтверждения ранее полученных доходов на новом месте работы.

На какие вычеты вы можете рассчитывать

Для официально устроенных сотрудников государство разработало систему вычетов, которые уменьшают налоговую базу и снижают сумму налога.

К ним относятся:

- 400 рублей – предоставляется всем, кто не работает с начала года (тем, кто не получает остальные вычеты);

- 500 рублей – для лиц, занимавшихся ликвидацией последствий Чернобыльской аварии, участников ВОВ, инвалидов группы 1 и 2;

- 1400 рублей – на первого ребёнка и второго;

- 3000 рублей – для граждан, получивших радиационное облучение, а также семей, имеющих более двух детей;

- 6000 рублей – на ребёнка-инвалида.

Пример: если ваш заработок составляет 20 000 рублей, то отчисления в налоговую составят: 20000*13% = 2600 рублей. На руки вы получите 17 400 рублей. Если в отношении вас применяется стандартный вычет, равный 400 рублей, то доход составит: 20000-(20000-400)*13% = 17 452 рубля. Конечно, сумма поменялась всего на 52 рубля, но чем выше вычет, тем больше вы получаете на руки.

Когда справка не нужна

Не во всех случаях для новой работы требуется 2-НДФЛ.

Она не понадобится, если:

- Вы не получали за отчётный период доходов;

- Ранее вы нигде не работали;

- Вы не претендуете на получение вычетов;

- Вы устроились на новую работу с первого дня года.

В том случае, если на предыдущем месте службы доходы вам не начислялись, новый работодатель всё же может попросить справку. Ему необходимо проверить достоверность ваших слов. Даже если 2-НДФЛ окажется с пустыми строками, она всё равно принимается во внимание. Это означает, что вы можете рассчитывать на все полагающиеся для вас вычеты.

Если же у вас нет права на уменьшение налоговой базы, то и справку приносить вы не обязаны. В этом случае бухгалтер и не попросит её.

При трудоустройстве на новую должность в первый рабочий день января, отчётный год начинается для вас в новой компании. Это означает, что именно новый работодатель будет предоставлять вам вычеты в новом году, и справку нести не надо.

За какой период?

Применение метода расчета НДФЛ накопительно за целый календарный год позволяет работнику в течение года корректировать начисление подоходного налога в том случае, если возникли дополнительные основания для его изменения. Например, появление в семье ребенка или затраты на лечение.

Бухгалтер предприятия сможет это учесть в текущем году, то есть в рамках одного налогового периода с января по декабрь включительно.

Снижения подоходного налога можно добиться за счет узаконенных налоговых льгот — вычетов.

Применение стандартного вычета подробно изложено в ст.218 НК РФ.

Важно! Очередные изменения по «НК РФ (часть вторая)» от 05.08.2000 N 117-ФЗ в редакции от 28.12.2017 легализованы с 01.01.2018.

Законодателем выделено несколько категорий работников, получивших право на стандартные вычеты:

- По 3000 рублей ежемесячно — чернобыльцы (1988-1989 годы), включая гражданских сотрудников и военных.

- По 3000 рублей ежемесячно — участники операции «Укрытие» (1988-1990 годы), ликвидаторы последствий событий на ПО «Маяк» и территориях вдоль русла реки Теча (1957-1961 годы); участники ядерных испытаний и борьбы с их последствиями; военные, ставшие инвалидими I, II и III групп из-за ран и травм, полученных при исполнении воинского долга по защите СССР, РФ.

- По 500 рублей ежемесячно — герои СССР и России; инвалиды с детства, а также инвалиды I и II групп; доноры костного мозга; жители, переселенные из-за последствий радиационных катастроф.

Наиболее распространенным представляется стандартный вычет на детей, предоставляемый родителям или опекунам:

| № п/п | Порядок рождения ребенка | Стандартный вычет на ребенка, рублей |

| 1 | Первенец или единственный ребенок | 1400 |

| 2 | Второй ребенок | 1400 |

| 3 | Третий и последующие дети | 3000 |

Дополнительно 12 000 рублей исключаются из налогообложения у родителей несовершеннолетних детей-инвалидов или студентов-очников с инвалидностью I или II группы до 24 лет. Для опекунов стандартный вычет в данном случае составляет 6000 рублей.

Важно! Шанс воспользоваться стандартным вычетом сохраняется до достижении ребенком 18 лет, для обучающихся очно в ВУЗах, аспирантурах срок продлен до 24 лет.

Узнайте, можно ли сдавать 2-НДФЛ без ИНН. В каких случаях нужна справка 2-НДФЛ? Подробная информация по вопросу представлена в этом материале.

Где выдают 2-НДФЛ

При требовании бухгалтера с нового места службы принести справку 2-НДФЛ, вам необходимо обратиться к бывшему работодателю.

Для этих целей вы можете:

- Оставить заявку по телефону;

- Лично посетить бухгалтерию.

Самый простой вариант – это когда работодатель и головной офис по выдаче справок находятся в одном городе, а лучше – в одном здании. В этом случае никаких проблем с получением 2-НДФЛ у вас не возникнет.

Она готовится в течение трёх дней и выдаётся вам на руки. Срок действительности документа составляет один месяц. Если по каким-то причинам вы не успели её забрать и предоставить новому бухгалтеру, она считается просроченной и не подлежит учёту. Тогда её нужно будет оформить вновь.

В крупных компаниях справки нередко выдаются лишь в головных офисах, которые могут находиться в другом регионе страны. Здесь всё значительно сложней. Чтобы получить справку, вам необходимо отправиться в филиал вашего города и выразить свою просьбу управляющему. Он оставит заявку.

Справка также готовится трое суток, но вот прийти может и через несколько недель. Всё зависит от скорости услуг почты. Главное, вовремя успеть её получить.

Что из себя представляет 2-НДФЛ

Справка печатается на листе А4 и содержит ваши данные, включая:

- Ф.И.О.;

- Ваш налоговый номер (ИНН);

- Адрес места прописки;

- Строки с суммами доходов за каждый месяц начиная с января (если доход вы не получали, строки будут пустыми. Здесь учитывается ваш ежемесячный заработок + все остальные переводы по больничному, отпуску и т. д.);

- Применяемые вычеты и их размер;

- Общий размер ваших доходов;

- Сумма уплаченного налога.

Данный документ может понадобиться не только в бухгалтерию, но и в:

- Налоговую для получения имущественных вычетов;

- В кредитную организацию для оформления займа.

2-НДФЛ имеет единый стандарт оформления, в ней не допускаются ошибки, поправки или неточности.

Помимо сведений о сотруднике, в ней содержится информация о вашем бывшем работодателе:

- Наименование;

- ИНН, ОГРН.

Обычно такие справки не содержат каких-либо ошибок, так как составляются на компьютере со специально установленной программой. Но если вы заметили какие-то неверные данные, то сразу обратите на это внимание бухгалтера с прежнего места службы. В противном случае расхождение в сведениях приведёт к недействительности документа.

Нормативная база

Как самостоятельный вид отчетности о доходах физического лица форма 2-НДФЛ, а также указания по ее заполнению впервые были введены Приказом ФНС России от 30.10.2015 N ММВ-7-11/[email protected]

2-НДФЛ — это отчет формата А4, составленный на основании данных бухгалтерского учета о доходах сотрудника, облагаемых подоходным налогом по ставке 13% с указанием источника выплаты.

Она содержит следующие сведения:

- Реквизиты работодателя (наименование предприятия или ИП, ИНН/ КПП, телефон, код ОКТМО).

- Данные работника (ФИО, ИНН, адрес, гражданство, дата рождения, код документа, удостоверяющего личность).

- Расчетная часть: сведения о заработке, о вычетах, НДФЛ.

2-НДФЛ не на все случаи жизни

Нередко организация может попросить вас предоставить справку о доходах. Она отличается содержанием от 2-НДФЛ. Последняя предназначена именно для изучения ваших налоговых отчислений. По ней можно определить, какую сумму налогооблагаемого дохода вы получили за отчётный период.

Но не всегда справки содержат сведения о таких заработках, с которых списывается сумма платежа в налоговую. Есть документ, подтверждающий только ваши доходы.

Пример: женщины в декрете получают ежемесячно пособия по уходу за своими детьми. Данный доход налогом не облагается. А потому никаких вычетов не применяется. Следовательно, и справка 2-НДФЛ здесь не нужна, так как в ней отражается другая информация.

Справка о заработной плате, в отличие от НДФЛ, включает лишь суммы дохода по месяцам. Её можно сформировать не только за отчётный год, но и за любой период.

К примеру, вы можете запросить такой документ за три последних месяца. Данная справка чаще всего предоставляется в органы социальной защиты. Она является подтверждением того, что ваш доход не превышает установленный предел и вы имеете право на получение некоторых льгот от государства.

Как правильно заполнять

Справка по форме 2-НДФЛ заполняется либо по требованию сотрудника для его личных нужд, либо в ФНС в качестве годовой отчетности. При формировании учитываются годовые данные о полученном заработке, облагаемым налогом на доходы физических лиц. Если документ составляется по требованию сотрудника, то период заполнения ― от начала текущего года (или месяца принятия на работу) до момента настоящего актуального момента.

Новые требования по заполнению справки не предусматривают указывать адрес сотрудника, чьи данные указываются в документе. Ранее это относилось к обязательным реквизитам. Также нет необходимости указывать ИНН работника, если есть сомнения в его подлинности, или он неизвестен. При составлении справки 2-НДФЛ стоит обратить внимание, что некоторые коды доходов и вычетов поменялись. Сведения с некорректными данными делают документ недействительным.

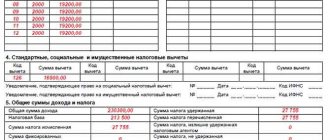

Доходы сотрудника указываются помесячно, отдельно по каждому виду поступлений. Так, если в одном и том же месяца была начислена зарплата и отпускные, то появляются 2 строки с кодировкой 2000 и 2012 соответственно, где отражаются полученные суммы. Вычеты также учитываются отдельно по каждому виду.

Итоговые данные в документе (раздел 5) должны быть следующими:

- Общая сумма дохода, включая все налогооблагаемые выплаты (зарплаты, больничные, компенсации и прочие)

- Налогооблагаемая база, определяемая как разница между суммарным доходом и вычетами

- Исчисленный, удержанный с заработной платой работника и перечисленный в бюджет налог. Все 3 показателя должны принимать одинаковое значение.

Справка подписывается налоговым агентом ― работодателем, ответственным за правильность начисления. Использовать печать нет необходимости.