Проверка 6-НДФЛ производится налоговым органом в рамках камеральной проверки отчетности. С целью минимизации риска выявления ошибок налоговый агент должен осуществлять самопроверку. Для этого предусмотрен ряд контрольных соотношений, часть которых используется для оценки правильности заполнения отдельно взятого отчета, остальные формулы предназначены для междокументарного сравнения показателей. При обнаружении несовпадений может потребоваться предоставление пояснений (если нарушение вызвано объективными причинами) или представление корректирующих отчетов. Как проверить правильность 6-НДФЛ рассмотрим в этой статье.

Какими программами проводить проверку отчетности по НДФЛ

Проверить форму 6-НДФЛ можно следующим образом:

- Встроенной проверкой 1С – проверяет основные контрольные соотношения в 6-НДФЛ (кроме междокументарных).

- Междокументарные соотношения – только ручной контроль.

Для проверки 2-НДФЛ предусмотрены:

- Встроенная проверка 1С – выявляет ошибки в персональных данных в 2-НДФЛ.

- Программа Tester – осуществляет форматный контроль.

- Налогоплательщик ЮЛ – проверяет «математику» в 2-НДФЛ (бесплатная программа).

Применение контрольных соотношений внутри отчета

Бухгалтерские программы преимущественно сверяют данные внутри формы, не используя дополнительные источники.

Таблица 1. Сверка

| Правильно | Неверно |

| 020 = > 030 | 020 |

| 040 = ((020 — 030) х 010): 100 | 040 ≠ ((020 — 030) х 010): 100 |

| 020 — 025 ≥ 050 раздела 1.1 | 020 — 025 |

По предыдущим проверочным соотношениям сверка прибыли по НДФЛ проходила с учетом данных строки 030. Этот метод не был эффективен. Ввиду того, что в эту графу вносятся сведения о детских пособиях, которые не должны отображаться в графе 020, при сопоставлении неизбежно возникают расхождения. Для более корректного отображения данных инспектора проверяют налогооблагаемую базу по взносам на основании прибыли по НДФЛ с вычетом дивидендов: необходимо, чтобы прибыль либо равнялась, либо была больше облагаемой базы.

Таблица 2. Применения контрольных соотношений

| Строка | Предмет сверки | Примечание |

| 010 | Суммарные данные должны быть больше либо равняться одной из составляющих расходной части | Итоговая сумма выплаченных пособий не должна быть меньше своей части |

| 030 | Если цифра в 1 графе 30 строки больше нуля, проверяют наличие показателей во 2 и 3 графах | Если имели место страховые случаи, то число в 1 графе должно быть больше нуля |

| 060 | Соотношение итоговых данных и сумм частей | Строка 060 ≥ сумме строк 061 и 062 |

Если в предоставленной форме 6-НДФЛ будут выявлены несоответствия, представители компетентных органов потребуют пояснения

При проверке строки 040 необходимо учитывать возможную погрешность, вызванную округлением данных. Пример:

- Исходные данные: количество сотрудников — 30 человек;

- суммарный доход за 8 месяцев — 352 455 рублей;

- размер налоговых вычетов — 32 000 рублей;

- удержанный НДФЛ — 37 070 рублей.

Проверка «математики» в 2-НДФЛ

Проверить «математику» (соответствие исчисленного налога налоговой базе и др.) в 2-НДФЛ можно с помощью программы Налогоплательщик ЮЛ.

Скачать программу Налогоплательщик ЮЛ можно на сайте nalog.ru по ссылке →

При начале работы с программой необходимо будет заполнить данные по организации, далее выгрузить файл со справками 2-НДФЛ из программы 1С и загрузить в Налогоплательщик ЮЛ.

После запуска проверки ее результаты в Налогоплательщике ЮЛ могут выводиться в следующем виде:

Самое ценное в программе это то, что проверяется «математика». Например, сравнивается:

- сумма НДФЛ исчисленного в справке 2-НДФЛ с расчетным НДФЛ исчисленным;

- сумма НДФЛ перечисленного и удержанного (НДФЛ перечисленный не должен быть больше удержанного налога);

- сумма НДФЛ удержанного с расчетным НДФЛ удержанным.

Особенности отчета 6-НДФЛ

Подобный тип бухгалтерской документации относительно юный, введен в 2021 г.

6-НДФЛ — обязательный отчетный документ. Информация, содержащаяся в нем, касается прибыли работников и начисленном подоходном налоге.

Форму следует подавать в ИФНС ежеквартально. Одной из особенностей является внесение некоторых данных нарастающим итогом, что обусловлено спецификой выплаты заработной платы. Она перечисляется в месяце, следующем после месяца начисления. Ввиду того, что прибыль выплачивается в следующем месяце, возникают временные промежутки между днем удержания налога и днем выплаты заработной платы. Если первые дни месяца — нерабочие, возникающие прорехи между этими датами очень значительны. Следующее отличие заключается в присутствии информации, содержащейся в других отчетных документах, что позволяет сравнивать и сверять данные.

Контрольные соотношения 6-НДФЛ и 2-НДФЛ

Междокументарные соотношения между 6-НДФЛ и 2-НДФЛ придется проверять вручную.

Общая схема проверки по строкам данных 6-НДФЛ и 2-НДФЛ выглядит следующим образом:

При этом 070 строка (сумма удержанного НДФЛ) и 090 строка (сумма возвращенного НДФЛ) отчета 6-НДФЛ в проверке не участвует из-за особых правил их заполнения.

Для того, чтобы получить сводные данные по справкам 2-НДФЛ, можно из документа вывести на печать Реестр (дополнительный с 2014 г.) (Печать – Реестр (дополнительный с 2014 г.):

Он будет представлен в следующем виде:

В отчете можно увидеть сумму дохода и исчисленный НДФЛ в целом по всем физическим лицам, которые необходимо сравнить с 6-НДФЛ.

Наиболее распространённые ошибки

Сразу нужно отметить, что ввиду большого количества нарушений, налоговая служба опубликовала письмо, где перечислены часто встречающиеся ошибки. Налоговики полагают, что данная информация поможет бухгалтерам предприятий снизить количество неточностей при заполнении документа, и избежать штрафных санкций.

Рассмотрим наиболее распространённые ситуации.

Контрольные соотношения

Нарушение параметров контрольных соотношений — одна из часто встречающихся ошибок бухгалтерии. Здесь допускаются такие неточности:

- Строка 020 первого раздела: сумма начисленной прибыли меньше общих доходов, указанных в форме 2-НДФЛ;

- Строка 040 первого раздела: указанная сумма налога меньше, чем было указано в форме 2-НДФЛ.

Избежать подобных ошибок просто, если пользоваться при заполнении отчетной документации электронными сервисами, например, Контур.Экстерн. Здесь контрольные соотношения указываются автоматически, что исключает влияние человеческого фактора. Если налоговый агент вводит недостоверные сведения, система выводит сообщение об ошибке.

Несоблюдение пояснений налоговой службы

Бухгалтеры часто путают порядок внесения сведений об уплате налога. Эти ошибки характерны для ситуаций, когда зарплата за январь выплачивается в феврале, и так далее. По такой схеме работает большинство предприятий, однако, некоторые бухгалтеры упорно включают в документ сумму налога, который должен быть удержан только в следующем отчетном периоде.

При этом в поясняющем письме ФНС чётко сказано, что если заработная плата, относящаяся к одному кварталу, выплачивается в следующем, в строке 070 проставляется нулевое значение. Наиболее часто такие неточности встречаются, когда июньскую зарплату сотрудника отражают в отчётности за первое полугодие. В такой ситуации, сведения должны отображаться в отчетной документации, подаваемой по итогам 9 месяцев.

Справедливости ради нужно уточнить, что подобная ошибка не является критичной, поэтому не влечёт за собой штрафных взысканий. Более того, здесь даже не требуется подавать уточняющий отчёт. Дело в том, что при подобном нарушении, НДФЛ не изменяется. Однако при подаче 9-месячной отчётности нужно учитывать, что сведения за июнь сюда включать не нужно, иначе сумма налога получится удвоенной, а это влечёт за собой недоимку.

Читать так же: Декларация 3-НДФЛ в 2021 году

Материальная помощь отображена не в полном объёме

К матпомощи относятся подарки и иные выплаты, полагающиеся сотрудникам. Для таких видов денежных вознаграждений устанавливаются определённые лимиты, в рамках которых материальная помощь исключается из налогооблагаемой базы. Отсюда следует, что матпомощь в полном объёме указывается лишь в тех ситуациях, когда для выплаты предусмотрен отдельный код дохода или вычета. Если говорить об отчётности, то при присвоенном коде, материальная помощь указывается в строке 020 в размере фактической суммы.

В ситуациях, когда код не присваивается, выплата указывается в отчетной документации исключительно в пределах налогооблагаемой базы. Отметим, что карательных санкций за такое нарушение закон не предусматривает: даже если размер материальной помощи превышает предусмотренный лимит, на общий порядок исчисления налога это не влияет.

При этом всегда нужно помнить, что материальная помощь отображается в формах 6-НДФЛ и 2-НДФЛ, поэтому нужно следить, чтобы между сведениями, указанными в документах не возникало расхождений.

Второй раздел разбит по налоговым ставкам

Достаточно распространённая ошибка, вызванная невнимательностью к рекомендациям ФНС по оформлению отчетной документации. Согласно пояснениям налоговой службы, разбивать доходы второго раздела в зависимости от применяемого налогового тарифа не стоит. Сведения вносятся в отчёт в хронологической последовательности, при этом по какой ставке производится налогообложение, не играет существенной роли.

Как и в предыдущих случаях, подобное несоответствие не является существенным нарушением, поэтому штрафные взыскания здесь не применяются. Фактически, если бухгалтер разбивает по ставкам оба раздела отчётного документа, сведения не искажаются. Поэтому здесь идёт речь о нарушении правил оформления подотчётной документации.

Работник приносит распоряжение на налоговый вычет в середине года

В таких ситуациях, налог на доходы физического лица подлежит перерасчёту с начала календарного года. Несмотря на эту особенность, перерасчёт с уточнением по заполненной форме 6-НДФЛ подавать необязательно, хотя это не считается ошибкой.

При следующем заполнении документа нужно внимательно отнестись к заполнению строчек 030 и 090. В первой графе указывается размер вычета, во второй — сумма возвращённого налога. Рассмотрим, как будет выглядеть такая ситуация на конкретном примере.

Предположим, что работник имеет право на имущественный вычет в размере 1,5 миллиона рублей. Уведомление было передано в бухгалтерию в июне-месяце. До момента подачи уведомления, сотрудник получил заработную плату в размере 200 000 рублей. С этой суммы был удержан налог, в размере 13% или 26 000 рублей. После получения уведомления, бухгалтер сделал перерасчёт, и вернул удержанные ранее суммы. Кроме этого, со следующей зарплаты в 40 000 рублей налог не был удержан.

В форме 6-НДФЛ, перечисленные выше манипуляции выглядят следующим образом:

- В строке 020 указывается сумма 240 000 рублей;

- В строке 070 указывается сумма возвращённого налога в размере 26 000 рублей.

Добавление отпускных выплат

Предположим, что бухгалтерия ошиблась при подсчёте отпускных сотруднику предприятия, выплатив меньшую сумму, чем положено. Позже ошибка была обнаружена, и во втором квартале был проведён перерасчёт и сотрудник получил недостающую сумму. Рассмотрим, как будет заполняться 6-НДФЛ в такой ситуации.

Читать так же: Что такое агентский договор

Итак, допустим, что некто Семёнов получил в конце марта отпускные выплаты, в размере 25 000 руб, и с этой суммы был удержан налог в размере 3 250 рублей. В апреле выяснилось, что деньги Семёнову были выплачены не полностью, и бухгалтерия провела доплату в размере 2 000 руб, что предполагает удержание налога в 260 рублей. В отчётной документации, такая финансовая операция отображается следующим образом. В первом разделе указывается вся сумма отпускных, с учётом произведённой доплаты. Во втором разделе доплата выводится отдельным блоком с заполнением строчек 100-140. О в такой ситуации не сдаётся.

Общие ошибки

Здесь можно выделить следующие виды нарушений:

- Неправильное заполнение расчётов, например, в первом разделе отображается не нарастающий итог;

- При смене юридического адреса, отчётность подана в налоговый орган по предыдущему месту нахождения организации;

- Отчёт подаётся с нарушением установленных сроков;

- Неправильно заполнены поля ОКТМО и КПП.

Помимо этого, некоторые крупные компании сдают 6-НДФЛ в бумажном варианте, хотя если численность сотрудников превышает 25 человек, принимается только цифровой формат.

Неправильное заполнение первого раздела

Здесь отображаются сведения по всем статьям дохода, в том числе, начисленные и удержанные налоги. Заполняется раздел нарастающим итогом начиная с начала года. Характерные неточности, допущенные при заполнении, выглядят так:

- Строка 020 — включаются доходы, не подлежащие налогообложению;

- Строка 070 — отображается налог, который только предстоит удержать в последующем отчётном периоде;

- Строка 080 — включается налог, который ещё не подлежит перечислению;

- Строка 090 — отображается разность между начисленными и удержанными налогами.

Неправильное заполнение второго раздела

Здесь отображается конкретика финансовых операций. В частности, указываются даты получения выплат сотрудниками и удержания полагающихся налогов. Нужно отметить, что в данном разделе содержится информация за 3 месяца. Например, если отчётность сдаётся за 2021 год, то второй раздел охватывает период октябрь-декабрь.

Наиболее распространённой ошибкой при оформлении 2-го раздела является внесение данных нарастающим итогом. Кроме этого, часто путает даты получения дохода, исчисления и удержания налога.

Контрольные соотношения 6-НДФЛ и РСВ

Существует контрольное соотношение между отчетами 6-НДФЛ и РСВ:

Оно может не выполняться, если организация выплачивает не облагаемые НДФЛ доходы.

Например, в строке 020 отчета 6-НДФЛ не будут отражаться, но попадут в 030 строку Приложения 1 отчета по страховым взносам, следующие начисления:

- пособие по уходу за ребенком до 1,5 лет;

- пособие по беременности и родам;

- больничный, начисленный в декабре 2021 г., но выплаченный в январе 2021 г.

Для поиска разниц между 6-НДФЛ и РСВ смотрите наш лайфхак — Как найти разницу сумм в 6-НДФЛ и РСВ

Т.е. данные контрольные соотношения действительно могут не выполняться и это нормально. Однако в этом случае придется давать пояснения ИФНС о причинах их несоблюдения.

См. — Пример ответа на требования ИФНС о предоставлении пояснений расхождения в отчетах 6-НДФЛ и Расчет по страховым взносам

Исправление ошибок и подача уточнённой 6-НДФЛ

Отметим, что не всё так страшно, если после сдачи отчётности в расчёте были обнаружены ошибки. Если несоответствия найдены бухгалтером до того момента, когда налоговиками было направлено письмо с указанием несостыковок в отчёте, декларант имеет право подать уточнённый расчёт. В этом случае камеральная проверка первого расчёта будет автоматически прекращена и запущена КНМ второго документа.

Если же ИФНС уже выписало предписание по уточнению расчётов, можно пойти по пути аргументации своих цифр, предоставив пакет первичных документов, давая пояснения. Отстаивать свою точку зрения — это право декларанта (смотри п. 4 статьи 88 Кодекса).

Если же ошибки, указанные в официальной бумаге налоговиков, очевидны, следует подготовить корректирующую декларацию и сдать её в течение 5 дней в ИФНС.

Но даже после вынесения акта с санкциями возможны дальнейшие шаги по исправлению ситуации (их можно уточнить в таблице с этапами прохождения камеральной проверки выше). Но лучше, конечно, до этого не доводить.

Главное, что здесь нужно помнить: на все действия по исправлению ошибок в декларации или представление документов, подтверждающих расчёт, у декларанта есть всего 5 дней, дальше пойдут штрафные санкции.

Контрольные соотношения по проверке размера зарплаты сотрудников

Письмами ФНС России от 17.10.2019 N БС-4-11/[email protected] и от 17.01.2020 N БС-4-11/[email protected] введены новые дополнительные контрольные соотношения для отчетов 6-НДФЛ и РСВ.

Теперь проверяться будет сумма заработной платы:

- Средняя зарплата каждого работника >= МРОТ.

- Средняя зарплата в целом по организации >= Средняя отраслевая заработная плата по региону за прошлый календарный год.

Первое контрольное соотношение может не выполняться, когда, например, сотрудник:

- работает на неполную ставку;

- период отработан не полностью в связи с отсутствиями сотрудника по причинам болезни, отпуска за свой счет и т.д.

Поэтому нужно быть готовым к тому, что налоговая инспекция запросит пояснения о несоблюдении данных контрольных соотношений.

Штрафные взыскания

Если допущенная ошибка искажает отчётную документацию, содержит неверные суммы налога или нарушает права сотрудника, к организации применяются карательные меры. Согласно действующему законодательству, наказание применяется в виде денежного штрафа.

На сегодняшний день, размер взыскания составляет 500 рублей за каждый недостоверный документ. Обратите внимание, что количество допущенных при заполнении отчётной документации ошибок не является основанием для увеличения размера штрафного взыскания. При этом некоторые ошибки вообще не являются основанием для применения карательных санкций. Сюда можно отнести допущенные нарушения, которые не влияют на размер налога.

Читать так же: Возмещение затрат на обучение

Не стоит забывать, что ФНС вправе штрафовать налоговых агентов за несвоевременную подачу 6-НДФЛ. Здесь предусматривается фиксированная сумма штрафа в 1 000 рублей за полные и неполные месяцы. Приведём пример применения карательных мер.

Допустим, подаёт отчётность за первое полугодие. Документы должны поступить в налоговый орган не позднее 1 августа. Однако бухгалтер сдаёт отчёт 12 сентября. Здесь факт нарушения налицо, и срок подачи 6-НДФЛ просрочен на 1 месяц и 10 дней. Поэтому компания будет оштрафована на 2 000 рублей: за полный и неполный месяц.

Помимо этого, налоговая вправе блокировать счета организации и оштрафовать руководителя на сумму 300-500 рублей за несоблюдение сроков налоговой отчётности.

Как избежать штрафа

Избежать штрафных санкций можно только одним способом: обнаружить допущенные ошибки раньше налогового инспектора. Если бухгалтерия подаёт уточняющий отчёт до выявления неточностей сотрудниками ФНС, наказание не применяется.

Штраф за нарушение в отчете по форме 6-НДФЛ

Важно! Если при проверке налоговики не находят в расчете по форме 6-НДФЛ каких-либо ошибок, то проверка завершается. Но если у налогового инспектора возникают какие-либо вопросы, то он составляет акт по итогам проверки.

Все суммы, которые вносятся в отчет, а также даты поступлений проверяются при выездных проверках. Однако, это не значит, что в случае неправильного заполнения компании или ИП не будет грозить ответственность и следить за правильностью заполнения не стоит. В первую очередь стоит обратить внимание на то, чтобы в компании действовала система внутреннего контроля, которая позволяла бы в автоматическом режиме проверять корректность вносимой информации, а в случае ошибок исправлять их. Если об этом не позаботиться заранее, то ошибки, выявленные налоговым органом, приведут к тому, то компании начислят штраф, пени, а также доначислят налог.Если налоговики обнаружили в расчете 6-НДФЛ нарушения, то действия их будут следующими:

- В первую очередь отправляется запрос физлицу, в котором содержится требование о предоставлении пояснительного документа. В этом документе должно содержаться объяснение по противоречиям, выявленным в отчете.

- Если данный документ не сможет удовлетворить требования проверяющих, то будет составлен акт о нарушении.

Все те, кто должен подавать в налоговую расчет 6-НДФЛ, возможность проверки контрольных соотношений позволяет снизить интерес налоговиков к своей компании. Поэтому, прежде чем направлять расчет в налоговый орган, следует самостоятельно проверить все контрольные соотношения, чтобы лишний раз удостовериться в том, что отчет составлен верно и вероятность штрафов минимальная.

Проведение выездной проверки по НДФЛ

Выездную налоговую проверку осуществляют, основываясь на требованиях НК РФ.

За одну проверку вашу компанию могут проверить как:

- Налогоплательщика;

- Плательщика сборов;

- Налогового агента.

При этом проверка может охватить три последних года деятельности вашей компании.

Но стоит отметить, что под проверку может попасть и текущий период, хотя, если судить по практике это обстоятельство используется редко.

Это легко объяснимо: текущий период проще проверять не выезжая в ваш офис, то есть посредством камеральной проверки.

Еще один факт, из-за которого проверяющий может проигнорировать текущий период – это специфика самой процедуры налогообложения.

Для части налоговых платежей итоги определяются за текущий календарный год. Получается, что до того, как начнется следующий календарный год, проверять попросту нечего.

Инспекторы ФНС проверяют:

- Сроки и полноту оплаты налогов в бюджет;

- Насколько правильно применяется налоговая ставка;

- Правильность оформления налоговых вычетов;

- Правильно ли определяется налоговая база.

Какую документацию могут запросить:

- Кадровую документацию;

- Статистические формы;

- Налоговые карточки по НДФЛ;

- Справки 2-НДФЛ;

- Первичную финансовую документацию.

Этот перечень является открытым, так как при возникновении такой необходимости, проверяющие могут запросить и дополнительные документы.

Порядок проведения

Цель камеральной налоговой проверки 6-НДФЛ, как и любой другой, заключается в поиске ошибок или подтверждении их отсутствия. Процедура такой ревизии ничем не отличается от камеральных проверок по иным видам налоговых отчислений.

Налоговый инспектор действует примерно в такой последовательности:

| № | Содержание этапа проверки |

| 1 | После получения 6-НДФЛ от налогового агента сверяет общую информацию об организации: правильно ли прописан адрес, ИНН, ответственное лицо и другие параметры |

| 2 | 6-НДФЛ заполняют нарастающим итогом. Поэтому при изучении информации первого и второго разделов инспектор смотрит, чтобы более последние данные не оказались меньше. Если выявлено несоответствие, значит, расчет заполнен неверно. |

| 3 | Сверяет контрольные соотношения. С их помощью инспектор выявит, соответствует ли составленный расчет информации, имеющейся в ИФНС. |

| 4 | Пересчитывает некоторые параметры с целью выявления возможных арифметических ошибок, допущенных бухгалтером при заполнении формы 6-НДФЛ |

| 5 | После сдачи годового расчета налоговый инспектор вновь сверяет контрольные соотношения |

Если у инспектора есть вопросы

Когда в ходе камеральной налоговой проверки 6-НДФЛ выявлены какие-то ошибки, несостыковки или противоречия, о них обязательно оповещают налогового агента, который заполнял расчет. В адрес ответственного лица отправляют требование о представлении пояснений по возникшим вопросам или корректировке внесенных в документ данных. На это дано только 5 рабочих дней с того момента, когда налоговый агент лично получил это требование.

Если в ходе камеральной проверки 6-НДФЛ выяснено, что агент не уплатил налог в необходимом размере, то инспектор составит и направит в адрес организации или ИП документ с требованием уплатить НДФЛ. Выполнить свои обязательства получателю необходимо не позднее 8 рабочих дней после получения бумаги или в течение срока, прописанного в самом документе (последнее возможно, если в соответствии со ст. 69 НК РФ на погашение задолженности дано больше 8 рабочих дней).

Что еще проверяет налоговая

Помимо логической проверки, налоговый орган для проверки отчета применяет контрольные соотношения. Начало проверки соответствует дате, в которую отчетность была передана в налоговый орган. В первую очередь проверяется дата, в которую отчет был предоставлен. Если она не соответствует установленным срокам, то будет составляться акт о нарушении. Далее, как уже указывалось выше, проводится проверка контрольных соотношений. После этого проверяются сведения о платежах в бюджет, включая и даты, в которые производилась оплата НДФЛ (

Когда проводят

Сотрудники налоговой инспекции инициируют камеральную ревизию только после сдачи налоговым агентом расчета 6-НФДЛ. Такие проверки входят в список должностных обязанностей налоговых инспекторов. Для начала мероприятий сотруднику ИФНС не нужно получать какое-либо решение у своего руководителя.

Длительность необходимых мероприятий не может быть дольше трех месяцев. По истечении этого срока камеральной проверки 6-НДФЛ все работы должны быть уже проведены и закончены ответственными налоговыми инспекторами.

Проверяем 1-ый раздел

В первом разделе обязаны быть указаны итоговые характеристики за все прошлые налоговые периоды по всем физ.лицам, кому предприятие выплачивало средства.

В случае, в случае если предприятие выплатило за прошедший отчетный этап прибыли, облагаемые налогом по разным ставкам, понадобится дать наполненный первую доля отчета по всякой ставке на отдельном листе. В случае если начисление НДФЛ было по ставкам: 13, 15, 30, 35%, то в строки с 10 по 50 начальник или же бухгалтер фирмы вносит информацию в любом разделе номер 1, а строки с 60 по 90 – лишь только на страничке 1 сего первого раздела. В случае если же все выплаты были изготовлены из расчета налоговой ставки, то фирма оформляет раз 1-ый раздел, заполняя все строчки с 10 по 90.

Как налоговики анализируют расчеты ЕРСВ и 6-НДФЛ

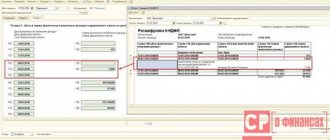

Все расчеты, которые вы сдали в инспекцию, попадают в единый программный комплекс АИС «Налог-3». Программа состоит из подсистем. Отдельный блок в программе отведен для камеральных проверок (см. скриншоты ниже).

Как выглядит блок проверки 6-НДФЛ

Программа налоговиков принимает отчет и проверяет его по контрольным соотношениям. Если есть расхождения с формулами, инспекторы потребуют пояснения. После того как получили сообщение о противоречиях, у вас есть пять рабочих дней, чтобы сдать пояснения либо уточненку. Если промолчать, то оштрафуют.

Штраф составляет 5 тыс. руб. ( п. 3ст. 88 и п. 1ст. 129.1 НК). Кроме того, если инспекторы найдут нарушения, составят акт и доначислят НДФЛ и взносы. Далее узнайте, какие пояснения инспекторы требуют чаще всего и как отвечать на запросы, чтобы не попасть на доначисления.

Проверяем 2 раздел

Оформление 2 раздела труднее, чем первого. Тут довольно принципиально не сделать ошибки с датами и суммами.

2 раздел дает собой однообразные блоки для размещения данных по датам и суммам со строками с 100 до 140.

Чтобы подлинно наполнить 2 раздел потребуется верно показать даты. Дабы абсолютно точно привнести информацию, нужно изготовить документацию, из которой возможно отметить:

- Дату фактического получения дохода. Это дата − не количество выдачи средств физ.лицу на руки. Наличествует облику количество начисления дохода (по получке, к примеру, – это конечный денек месяца).

- Дату удержания НДФЛ из всего дохода. Это количество удержания налога из дохода, а не количество платежного задания по перечислению налога.

- Конечный день срока, когда организация должна была перечислить в бютжет удержанный из сего дохода НДФЛ.

В случае если эти 3 количества схожи, то бухгалтер группирует информацию и показывает ее в одном блоке строчек с 100 до 140. В случае если даты разнятся, блоки заполняются персонально по всякой дате, и численность блоков соответствует численности разновидностей дат.

Последствия камеральной проверки для юридических лиц

Если ваш расчет 6-НДФЛ не вызвал у налоговиков вопросов, то никаких дальнейших событий после проверки происходить не будет. Однако при выявлении нестыковок вам будет направлено уведомление и соответствующие вопросы. Вам придется ответить на них, пояснив правильность своих действий при заполнении расчета, либо подать уточненный отчет, устраняющий допущенные ошибки.

НДФЛ-агентам, нарушившим правила внесения данных в отчет, грозят такие наказания:

- Если налоговый агент передал в инспекцию расчет с неправильными данными, на него налагается штраф в размере 500 руб. по ст. 126.1 НК РФ.

- Если по результатам проверки расчета выявится недоплата налога, по решению налогового органа может быть назначен штраф, равный 20% от суммы задолженности (ст. 123 НК РФ). Работники налоговой также вышлют требование об уплате недоимки и соответствующей суммы пеней. Размер пеней зависит от суммы недоимки и времени просрочки.

О распространенных затруднениях при составлении расчета читайте в публикации «Как проверить 6-НДФЛ на ошибки?».

Не выполнили условия для пониженного тарифа

Второе по частоте требований на камералке расчета по взносам — вопросы про пониженные тарифы. С 1 апреля для пострадавших отраслей и субъектов МСП действуют новые тарифы — 0 процентов и 15 процентов с выплат сверх МРОТ. Для каждой льготной ставки есть свои контрольные соотношения (письма ФНС от 29.05.2020 № БС-4-11/[email protected], от 23.06.2020 № БС-4-11/[email protected]и от 10.06.2020 № БС-4-11/9607).

Самая существенная ошибка — плательщик не является пострадавшим или не числится в реестре МСП, но заявил льготы в ЕРСВ. Какие еще соотношения проверят, смотрите в таблице ниже. Если формулы не сходятся, налоговики попросят пояснить расхождения.

Как налоговики проверят тарифы 0 и 15 процентов в ЕРСВ

| Тариф | Контрольные соотношения |

| 0 процентов — для пострадавших фирм и ИП | Код тарифа (поле 001) прил. 1 и 2 = 21 → плательщик является пострадавшим, а фирма еще состоит в реестре МСП Код категории ЗЛ (поле 130) подр. 3.2.1 = КВ |

| 15 процентов выплат сверх МРОТ — для субъектов МСП | Код тарифа (поле 001) прил. 1 и 2 = 20 → плательщик состоит в реестре МСП Код тарифа (поле 001) прил. 1 = 20 → есть приложение 1 с кодом тарифа (поле 001) = 01 Код категории ЗЛ (поле 130) подр. 3.2.1 = МС → есть подр. 3.2.1 с кодом категории ЗЛ (поле 130) = НР Код категории ЗЛ (поле 130) подр. 3.2.1 = МС → Выплаты (поле 150) подр. 3.2.1 по коду категории ЗЛ (поле 130) НР = 12 130 |

Как отвечать. Проверьте, имеете ли право на пониженный тариф и выполняются ли у вас соотношения в расчете. Если нет, подайте уточненку и доплатите взносы.

Если право на пониженный тариф у вас есть, поясните это налоговикам. Например, вы вправе претендовать на льготу, но отсутствовать в реестре, если просрочили отчет, а потом досдали его, но налоговики еще не обновили базу. В реестр МСП не попали те, кто не представил до 01.07.2019 сведения о среднесписочной численности и декларацию по УСН за 2021 год. Однако компании обещали вернуть в реестр, если они сдали отчетность не позднее 30.06.2020 ( п. 5 ст. 23 Федерального закона от 08.06.2020 № 166-ФЗ). Если это ваш случай, но вашей фирмы в реестре нет, составьте пояснения для налоговиков.

Пример пояснений смотрите ниже. Инспекторы заверили нас, что примут такой ответ, но еще в августе проверят, добавили ли вас в реестр МСП. Если нет, составят акт и доначислят взносы.

Итоги

Камеральная проверка расчета 6-НДФЛ пройдет для вас незаметно, если вы следовали правилам начисления и уплаты налога, а также заполнения формы. Если бухгалтер нашел в своем расчете ошибку самостоятельно, он может направить в инспекцию уточненную форму. Аналогично ему придется поступить, если ошибку выявил налоговый орган, но в этом случае возможно применение штрафных санкций.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Субъекты и объекты камеральной проверки

Камеральные проверки проводятся территориальными налоговыми органами, а субъектами проверки являются:

- учреждения, организации;

- коммерческие, производственные компании независимо от формы хозяйственной организации;

- индивидуальные предприниматели;

- кооперативы, унитарные предприятия;

- совместные предприятия.

Объектом камеральной проверки является деятельность компании или ИП (ее бездеятельность) в части надлежащего учета дохода работников и иных физлиц, а также правильность исчисления, удержания и перечисления НДФЛ в бюджет.