6-НДФЛ – квартальный отчет, подаваемый работодателями о суммарно исчисленном, удержанном и уплаченном подоходном налоге. Сдать расчет нужно в течение месяца с момента окончания отчетного периода (1 кв., полугодие, 9 мес.). За год – до 01.01 следующего года включительно. В данной статье мы разберем подробно налоговые вычеты в 6-НДФЛ, правила заполнения бланка.

В отличие от годовых справок 2-НДФЛ показатели в 6-НДФЛ приводятся в обобщенном виде – в первом разделе за период с первого дня года, во втором разделе – за последний квартал периода. Подать расчет можно в электронном или бумажном варианте, при этом те работодатели, у которых в среднем в течение года трудится более 25 человек, могут сдавать форму только в электронном формате.

imushchestvennyy_vychet_v_6-ndfl.jpg

Сотрудник, имеющий право на имущественный вычет, вправе воспользоваться любым удобным для себя способом его получения: составить по итогам года декларацию и вернуть деньги из ИФНС или получить его у работодателя на основании специального уведомления, утв. Приказом ФНС от 14.01.2015 № ММВ-7-11/[email protected] Все начисления и удержания по налогу на доходы у компаний и предпринимателей-работодателей ежеквартально отражаются в Расчете 6-НДФЛ. Расскажем, как в 6-НДФЛ отразить имущественный вычет и приведем примеры.

Компания предоставляет сотруднику социальный вычет

Сотрудник получил в инспекции уведомление на социальный вычет. Заявление на вычет и уведомление работник принес в компанию во втором квартале.

С 2021 года сотрудники вправе получить вычет на лечение у работодателя. Для этого «физик» обращается в инспекцию с заявлением по форме из письма ФНС России от 07.12.15 № ЗН-4-11/[email protected] К нему работник прикладывает договор на лечение, квитанции и другие документы, подтверждающие расходы.

Инспекция выдает уведомление в течение 30 календарных дней с момента, когда «физик» подал заявление (утв. приказом ФНС России от 27.10.15 № ММВ-7/11/[email protected]). Уведомление работник приносит в компанию и прикладывает к заявлению в свободной форме. Работодатель предоставляет вычет с месяца, в котором сотрудник принес эти документы (абз. 3 п. 2 ст. 219 НК РФ).

Компания учитывает вычеты при расчете налоговой базы. В строке 030 расчета 6-НДФЛ отражайте только те вычеты, которые уже предоставили работнику в течение отчетного периода. В строке 130 отразите доход без учета вычетов. А в строках 070 и 140 компания отразит фактически удержанный НДФЛ, то есть рассчитанный с дохода за минусом вычета.

На примере

4 мая сотрудник принес уведомление о праве на социальный вычет и написал заявление. Вычет — 46 700 руб. Компания начала предоставлять вычет с мая. Зарплата работника за май — 50 000 руб., сотрудник полностью использовал вычет во втором квартале. НДФЛ с майской зарплаты — 429 руб. ((50 000 руб. — 46 700 руб.) × 13%).

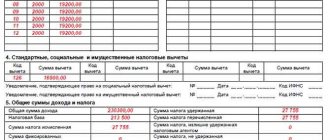

Всего за полугодие компания начислила доходы 15 сотрудникам (включая работника, которому предоставила вычет) — 2 398 000 руб. Доходы показала в строке 020.

Исчисленный и удержанный НДФЛ в строках 040 и 070 равен 305 669 руб. ((2 398 000 руб. — 46 700 руб.) × 13%).

Вычет компания записала в строке 030 — 46 700 руб.

Раздел 1 расчета за полугодие она заполнила, как в образце 68.

Наверх

Кто имеет право на вычет

Получить у работодателя вычет до истечения налогового периода можно (п.8 ст.220 НК):

на строительство, приобретение жилья (или доли в нем) и земельного участка для ИЖС;

на уплаченные проценты по займам, кредитам на покупку нового жилья или участка земли.

По другим видам налоговые агенты-работодатели имущественные вычеты не предоставляют.

Для получения имущественного вычета работнику необходимо:

взять в ИФНС уведомление, подтверждающее право на вычет, в котором указана его сумма;

написать заявление работодателю, приложив к нему полученный документ из налоговой инспекции.

Начиная с месяца подачи заявления, работодатель будет предоставлять вычет по начисляемым доходам до конца года, или пока вычет не будет полностью израсходован. Если у сотрудника, подавшего заявление, есть право на стандартные вычеты (на детей, к примеру), то сначала нужно учесть стандартные, а только затем имущественный вычеты.

Когда стоит отображать

Отражать возврат налогов по физическому лицу в форме 6 НДФЛ необходимо в случае, если:

- лицо официально состоит в трудовых отношениях на общих основаниях или по трудовому договору;

- сотрудник получает средства, которые подлежат снятию стандартного вычета для физических лиц в размере 13%;

- работодатель получил заявление на свое имя о применении права на возвращение средств;

- работник предоставил уведомление от налоговых служб о возможности снятия вычета.

Права не предоставляется, если на покупку недвижимости использовались средства из материнского капитала, другого вида бюджетных средств, или же уплата производилась работодателем, поскольку с них прибыль в налоговой инспекции не отображается.

Как в 6-НДФЛ отразить имущественный вычет

в размере полученного дохода, если вычет больше, чем сам доход. Если в уведомлении у работника, к примеру, была указана сумма 1 500 000 рублей, а начисленная заработная плата с начала года 250 000 рублей, то в строку 030 ставится предоставленный вычет, равный доходу -250 000 рублей.

в размере начисленного вычета, если сумма по уведомлению меньше дохода за период. Например: если остаток имущественного вычета по уведомлению 20 000 рублей, а начисленная зарплата – 30 000 рублей, в строке 030 нужно поставить 20 000 рублей.

Менеджер Краснов принес в январе 2021 уведомление о предоставлении имущественного вычета в сумме 800000 рублей, и написал заявление. Зарплата Краснова – 50000 рублей ежемесячно. Как показать предоставленный ему имущественный вычет в 6-НДФЛ за 1 квартал 2021:

Начислено зарплаты за 1 квартал: 50000 х 3 месяца = 150000 рублей.

Фактически предоставленный вычет также составит 150000 рублей.

В отчете 6-НДФЛ по работнику:

Нормативное регулирование и этапы возврата НДФЛ

Для решения задачи сначала требуется рассмотреть нормативное регулирование возврата НДФЛ. Порядок возврата НДФЛ налогоплательщику описан в ст. 231 НК РФ.

Этапы возврата НДФЛ:

- обнаружен излишне удержанный НДФЛ;

- сообщить в течение 10 рабочих дней об этом сотруднику;

- сотрудник должен написать заявление;

- в течение 3-х месяцев организация должна вернуть НДФЛ;

- возврат НДФЛ производится строго на счет сотрудника в банке, т.е. нельзя вернуть НДФЛ через кассу.

Пересчет с начала года

Чаще бывает, что работники приносят работодателю заявление на вычет не в первый месяц года, а позднее. Тогда приходится пересчитывать налог с начала года и переплаченную сумму возвращать сотруднику. Налоговые обязательства физического лица пересчитываются в текущем периоде. Излишне удержанный налог возвращается, предыдущие начисления при этом не исправляются, все изменения отражаются тем месяцем, когда они произошли (письмо ФНС от 12.04.2017 № БС-4-11/6925).

В таком случае имущественный вычет в 6-НДФЛ нужно показать так:

Директор компании принес в бухгалтерию уведомление и заявление на имущественный вычет в апреле 2021 года на сумму 1600000 рублей. За все месяцы с начала года заработная плата начислялась в размере оклада — по 100000 рублей. Бухгалтер пересчитала налог в апреле и излишне удержанную сумму вернула на зарплатную карту директора.

начислена зарплата за январь – март: 100 000 х 3 месяца = 300 000 рублей;

удержан налог на доходы за январь — март: 300 000 х 13% = 39 000 рублей.

начислено зарплаты 100 000 х 6 месяцев = 600 000 рублей;

налог на доходы за 1 квартал пересчитан и возвращен в сумме 39000 рублей.

Фактически имущественный вычет предоставлен во втором квартале, данные нужно указать в отчетности за полугодие:

Сотрудник в середине года написал заявление на детский выче

Сотрудник принёс заявление на детский вычет во втором квартале. Но право на вычет у него было еще с начала года. Компания предоставила вычеты за предыдущие месяцы в текущем.

Работник, у которого есть дети, вправе получить стандартный вычет. Для этого «физик» пишет заявление и представляет свидетельство о рождении ребенка, копию паспорта и другие документы, подтверждающие право на вычет (ст. 218 НК РФ). Вычет положен работнику с месяца рождения ребенка.

Предоставить вычеты нужно с начала года, если сотрудник весь год мог получать вычет, но принес заявление только во втором квартале. Вычеты компания предоставляет до месяца, в котором доходы работника превысили 350 тыс. рублей.

Компания считает НДФЛ нарастающим итогом. Поэтому вычеты за все предыдущие месяцы можно применить при расчете налоговой базы за текущий период. В строке 030 расчета 6-НДФЛ отразите вычеты, которые предоставили в течение отчетного периода. В строке 040 — исчисленный налог, а в строке 070 — фактически удержанный. В строке 130 раздела 2 заполняйте начисленные доходы, а не за минусом вычетов.

На примере

В компании работает один директор. У него один ребенок семи лет. 11 мая работник написал заявление на детский вычет. Доходы с января по апрель включительно — 160 000 руб.

Зарплата за май — 90 000 руб. Компания при расчете НДФЛ с зарплаты за май применила вычеты за предыдущие месяцы — с января по май (5 мес.). Вычет за эти месяцы — 7000 руб. (1400 руб. × 5 мес.). С майской зарплаты компания удержала НДФЛ 10 790 руб. ((90 000 руб. — 7000 руб.) × 13%).

Зарплата за июнь — 90 000 руб. НДФЛ — 11 518 руб. ((90 000 руб. — 1400 руб.) × 13%).

Раздел 1

Зарплату за июнь компания выдала только в июле. Поэтому НДФЛ с июньской зарплаты не отражала в строке 070. Доходы за полугодие в строке 020 — 340 000 руб. (160 000 + 90 000 + 90 000). Вычеты в строке 030 равны 8400 руб. (1400 руб. × 6 мес.). Исчисленный НДФЛ в строке 040 — 43 108 руб. ((340 000 руб. — 8400 руб.) × 13%). Удержанный налог в строке 070 — 31 590 руб. ((160 000 руб. + 90 000 руб. — 7000 руб.) × 13%).

Раздел 2.

Зарплату за апрель — 90 000 руб. — компания выдала 5 мая. В этот же день исчислила и удержала НДФЛ без учета вычетов — 11 700 руб. (90 000 руб. × 13%). Дата получения дохода — 30 апреля. Зарплату за май компания выдала 6 июня. Дата получения дохода — 31 мая. Зарплату за июнь компания выдала в июле, поэтому не отражала выплату в разделе 2 расчета за полугодие. Расчет компания заполнила, как в образце 69.

Образец 69. Как заполнить в расчете детские вычеты

Наверх

Уточнение даты получения дохода в документе «Возврат НДФЛ»

Начиная с релизов ЗУП 3.1.8 описанные в данном разделе действия производить НЕ СЛЕДУЕТ, иначе это будет приводить к ошибкам при следующих удержаниях НДФЛ.

Для проверки корректности отражения информации по возврату НДФЛ и его перечислению можно сформировать отчет Анализ НДФЛ по месяцам (Налоги и взносы – Отчеты по налогам и взносам — Анализ НДФЛ по месяцам) с группировкой по Сотруднику и Месяцу налогового периода.

В целом сумма уплаченного НДФЛ по сотруднику Возвращаемый И.П. – нулевая, но есть положительная и отрицательная сумма за январь и февраль соответственно:

Получается, что в программе:

- за январь 2021 г.: зафиксирован удержанный, но не возвращенный НДФЛ. Осталась сумма уплаченного налога;

- за февраль 2021 г.: зафиксирован удержанный и излишне возвращенный НДФЛ. Появилась отрицательная сумма уплаченного налога.

Если необходимо, чтобы:

- сумма возвращенного НДФЛ соответствовала сумме удержанного налога не только в целом за период, но и за каждый месяц;

- сумма уплаченного НДФЛ стала нулевой не только в целом за период, но и за каждый месяц,

то необходимо исправить вручную информацию в документе Возврат НДФЛ, разбив общую сумму 2 600 руб. (автоматически попавшую на февраль) на два периода: январь и февраль по 1 300 руб.:

После этого необходимо обновить информацию по налогу в документе Ведомость в банк, нажав соответствующую кнопку Обновить налог.

Далее перепровести документ Перечисление НДФЛ в бюджет.

В результате в регистре накопления Расчеты налоговых агентов с бюджетом по НДФЛ отрицательное перечисление по сотруднику будет разбито на 2 строки — за январь и февраль:

В отчете Анализ НДФЛ по месяцам перечисленный НДФЛ в целом за период и за каждый месяц станет нулевым. Суммы возвращенного и перечисленного НДФЛ будут совпадать не только в целом за период, но и за каждый месяц:

Перечисление НДФЛ в бюджет в месяце возврата налога

В месяце, когда произошел возврат налога, сумма перечисляемого организацией в бюжет НДФЛ уменьшается на сумму возвращенного НДФЛ.

Для этого в документе Ведомость в банк необходимо снять флажок Налог перечислен вместе с зарплатой:

В результате при проведении Ведомости будет зафиксирована информация по выплаченным суммам сотруднику и удержанному НДФЛ.

Для того чтобы в программе отразить факт перечисления налога, необходимо создать документ Перечисление НДФЛ в бюджет (Налоги и взносы – Перечисления НДФЛ в бюджет).

Сумма к перечислению: 7 800 (всего удержанный НДФЛ) – 2 600 (возврат НДФЛ) = 5 200 руб.:

При проведении документа Перечисление НДФЛ в бюджет в регистре накопления Расчеты налоговых агентов с бюджетом по НДФЛ спишется отрицательное перечисление по сотруднику, по которому был возврат, а для остальных сотрудников – зарегистрируются как перечисленные ровно удержанные с них суммы:

Обратите внимание, что начиная с ЗУП 3.1.10.135, ЗУП 3.1.11 изменились движения при перечислении НДФЛ в случае его возврата — ИЗМЕНЕНИЯ В УЧЕТЕ ПЕРЕЧИСЛЕННОГО НДФЛ В СЛУЧАЕ ВОЗВРАТА НАЛОГА (ЗУП 3.1.10.135, ЗУП 3.1.11)

Возврат НДФЛ

Проверить сумму к возврату можно с помощью сервиса Анализ НДФЛ к возврату (Зарплата – Сервис – Анализ НДФЛ к возврату):

Для регистрации возвращаемой суммы НДФЛ сотруднику необходимо создать документ Возврат НДФЛ (Налоги и взносы – Возврат НДФЛ).

В поле Месяц выбрать месяц, в котором будет отражен возврат НДФЛ. По кнопке Обновить суммы к возврату автоматически загружается сумма – 2 600 руб. с датой получения дохода – 28.02.2017:

Выплата возврата может быть произведена вместе с выплатой заработной платы.

Сумма к выплате составит: 10 000 (зарплата) + 2 600 (возврат НДФЛ) = 12 600 руб.:

Обратите внимание, что выплата возврата НДФЛ должна производиться только через банк (согласно ст. 231 НК РФ). Если выплата зарплаты сотруднику производится через кассу, то для возврата НДФЛ в программе следует ввести отдельную ведомость – документ Ведомость на счета (Выплаты – Ведомости на счета). В поле Выплачивать в этом случае необходимо указать значение Возврат НДФЛ и выбрать введеный ранее документ Возврат НДФЛ.