Отчетность работодателя

Наталья Васильева

Аттестованный налоговый консультант

Актуально на 12 июня 2019

Расчет 6-НДФЛ содержит данные обо всех полученных сотрудниками компании или ИП доходах, включая больничные и отпускные. Рассмотрим на примере, как правильно заполнить отчет по больничным и отпускным и как отразить в 6-НДФЛ эти выплаты, если они переходят на другой отчетный период.

Даты получения дохода и удержания НДФЛ

В отличие от зарплаты, днем фактического получения дохода для которой считается последнее число месяца, днем получения дохода для отпускных (в т.ч. компенсации за неиспользованный отпуск при увольнении) и больничных считается та дата, которой их перечислили на счет работника в банке, либо выплатили наличными (пп. 1 п. 1 ст. 223 НК РФ).

Отпускные работодатель должен выплатить сотруднику за 3 рабочих дня до отпуска. Что касается больничных пособий, то работодатель начисляет их на основании больничного листа в 10 -дневный срок, выплачивая в ближайший «зарплатный» день.

Удержать «отпускной» и «больничный» НДФЛ, как и налог с прочих доходов, нужно в день их выплаты, а перечислить в бюджет не позже последней даты месяца выплаты работнику, учитывая перенос на ближайший рабочий день при совпадении с выходными и праздничными датами (п. 6 ст. 226 НК РФ). Напомним, что для налога, удержанного с зарплаты и компенсации за отпуск, срок перечисления – следующий день после выплаты дохода.

Эти особенности отражения дат, общие для больничных и отпускных, нужно учитывать при заполнении раздела 2 расчета 6-НДФЛ.

Пример отражения больничных

ООО «СПАРТА» имеет в штате 4 работников, за второй квартал им были выплачены следующие суммы:

- Зарплата за апрель 120000 рублей – 04 мая

- Зарплата за май – 120000 рублей – 05 июня

- Больничные сотруднику 8000 рублей – 13 мая

- Зарплата за июнь 120000 рублей – 04 июля

Налог должен быть перечислен в казну в день выплаты заработной платы. Заработную плату за июнь необходимо отразить в первом разделе расчете, но не указывать во втором.

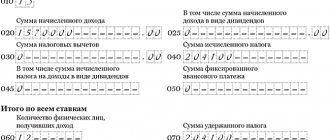

Рис. 2 Образец заполнения больничного в расчете

Анализируя сложности, связанные с тем, как в 6-НДФЛ отразить отпускные и больничные, необходимо обратиться к налоговому законодательству, которое определяет основные принципы, характеризующие исчисление и заполнение 6-НДФЛ отпускными и больничными.

В качестве нормативно-правовой базы, определяющей как отразить отпускные в 6-НДФЛ (пример см. выше) выступают НК РФ, ТК РФ и Письма Минфина РФ.

Похожие статьи

- Перерасчет отпускных в 6-НДФЛ: нужна ли уточненка?

- Дата удержания НДФЛ в 6 НДФЛ

- Как отразить в 6 НДФЛ переходящие отпускные

- Пример отражения отпускных в форме 6-НДФЛ

- 6-НДФЛ для ИП без работников

Особенности отражения отпускных в 6-НДФЛ

Заполняя Раздел 1 формы 6-НДФЛ, суммы отпускных показывают совокупно с другими доходами физлиц. А вот в Разделе 2 отпускные следует отражать отдельно от доходов, имеющих иные сроки уплаты НДФЛ в бюджет. Кроме того, отдельно друг от друга отражаются и отпускные, выплаченные разными датами.

Например, организация в апреле 2021 г. выплатила сотрудникам:

- 5 числа зарплату за март — 100000 руб., в т.ч.НДФЛ 13000 руб.,

- отпускные двоим сотрудникам: 12 апреля — 10000 руб. (НДФЛ 1300 руб.), 26 апреля – 8000 руб. (НДФЛ 1040 руб.).

Вот как эти суммы распределятся в 6-НДФЛ за полугодие:

Сроки сдачи расчета 6-НДФЛ

Форма составляется после окончания каждого квартала нарастающим итогом. Расчет необходимо передать в инспекцию ФНС во время личного посещения, воспользовавшись услугами почты или по телекоммуникационным каналам связи. Однако в бумажном формате передать налоговикам могут только те компании, которые имеют в штате не более двадцати пяти работников.

6 НДФЛ в 2021 году, какие изменения

Датой передачи отчета является день фактической передачи документа, если плательщик сдает его самостоятельно. Если компания передает отчет почтой или электронно, то датой установлен день фактической отправки документа.

6ndfl_1-3.jpg

Как отразить в 6-НДФЛ «переходящие» отпускные

Ситуации с так называемыми «переходящими» отпускными возникают, когда отпуск начинается в одном месяце, а закачивается в другом, либо когда оплата отпускных происходит в конце одного месяца, а сам отпуск начинается в следующем.

Такой «переходящий» отпуск в 6-НДФЛ никаких особенностей отражения не имеет, поскольку здесь учитываются даты выплаты отпускных, удержания и перечисления налога, исходя из которых, по общим правилам заполняется расчет.

Например, работник получил отпускные 28 марта, а 2 апреля ушел в отпуск. Выплата отпускных, удержание и перечисление НДФЛ будут отражены в 6-НДФЛ 1 квартала, т.к. налог удержан сразу — 28 марта, а срок его перечисления – 31 марта.

Перерасчет отпускных: 6-НДФЛ

Нередко на практике возникают ситуации, когда выплаченные в предыдущем периоде отпускные приходится пересчитывать по различным причинам, причем как в большую сторону, так и в меньшую. Как в этом случае отражать отпускные в 6-НДФЛ:

- Если перерасчет привел к уменьшению суммы отпускных, нужно внести исправления в ранее представленный 6-НДФЛ в части начисленного и полученного дохода и налога с него (строки 020, 040, 130). В отчете периода, в котором произведен перерасчет, это отразится на сумме удержанного налога по строкам 070 и 140, а если излишне удержанный НДФЛ не был зачтен в счет будущих выплат, а возвращен физлицу, его отражают по строке 090.

- Если при перерасчете сумма отпускных увеличилась, «уточненку» за прошлый период сдавать не придется. Достаточно отразить суммы доначислений отпускных и налога по строкам 020, 040, 070, 130, 140 расчета 6-НДФЛ периода, в котором произведен пересчет. Произведенная доплата работнику будет доходом месяца, в котором она выплачена.

Переходящие больничные и отпускные

Очень часто под переходящим отпуском или больничным понимают ситуацию, когда сотрудник уходит в отпуск (на больничный) в одном месяце, а выходит на работу уже в другом. Влияет ли данный факт на порядок заполнения отчета? Нет, данный факт никак не влияет на заполнение 6-НДФЛ: выплаты отражаются в отчете на дату их перечисления сотруднику.

Совершенно иная ситуация обстоит с отражением в отчете выплат, срок перечисления НДФЛ по которым переносится на следующий месяц из-за того, что выпадает на выходной или праздничный день.

Допустим, отпускные начислены сотруднику 5 июня. Дата получения дохода и удержания налога в этом случае — 05.06.2019, а вот срок перечисления НДФЛ — 30 июня — выпадает на выходной день (воскресенье) и переносится на 1 июля. В этом случае отпускные отражаются только в Разделе 1 отчета за полугодие. В раздел 2 они попадут в отчете за 9 месяцев.

Отражаем больничные в 6-НДФЛ

НДФЛ облагаются все виды больничных пособий. Исключение — пособие по беременности и родам, которое не нужно отражать в 6-НДФЛ (п. 1 ст. 217 НК РФ).

Как и отпуска, больничные включаются в общие суммы дохода и налога раздела 1, а в разделе 2 отражаются отдельными строками, в зависимости от сроков уплаты НДФЛ.

Работник может принести больничный лист в одном периоде, а получить пособие уже в другом. В расчет 6-НДФЛ такой больничный включается по дате его выплаты работнику.

Например, работодатель получил больничный листок от работника 26 марта. Выплатили пособие работнику вместе с ближайшей зарплатой – 5 апреля. Тем же днем удержан налог, а срок уплаты в бюджет — последний день апреля. Очевидно, что отразить этот больничный следует в разделе 2 6-НДФЛ не за 1 квартал, а за полугодие.

6-НДФЛ с примером больничного и отпуска

Компания в апреле выплатила 4 сотрудникам:

- 05.04.2018 зарплату марта – 100 000 руб. (НДФЛ 13000 руб.),

- 05.04.2018 больничный – 5000 руб. (НДФЛ 650 руб.),

- 05.04.2018 отпускные – 10000 руб. (НДФЛ 1300 руб.),

- 26.04.2018 отпускные – 12000 руб. (НДФЛ 1560 руб.)

В 6-НДФЛ полугодия эти суммы будут показаны совокупно по соответствующим строкам раздела 1, а в разделе 2 отразятся по строкам 100-140 следующим образом:

- зарплата – отдельно от остальных выплат,

- выплаченные 05.04.2018 больничный и отпускные – вместе, поскольку сроки их выплаты, удержания, перечисления налога совпадают,

- отпускные от 26.04.2018 – отдельно от остальных выплат.

Образец заполнения 6-НДФЛ по больничным и отпускным

Рассмотрим на примере, как заполняется расчет 6-НДФЛ по больничным и отпускным выплатам.

Пример

ООО «Кадровик» за 9 месяцев выплатило трем своим сотрудникам:

- Заработную плату за 9 месяцев (нарастающим итогом) — 1 256 000 руб. (НДФЛ — 187 678 руб.) Итого общая сумма дохода с НДФЛ — 1 443 678 руб.

За июль, август и сентябрь зарплата составила — по 139 500 руб. ежемесячно (НДФЛ — 20 845 руб.). Сумма ежемесячной зарплаты за июль-сентябрь (вместе с НДФЛ) — 160 345 руб.

- Больничный Степанову В. В. в размере 34 500 руб. (налог — 5 155 руб.). Сумма больничного с НДФЛ — 39 655 руб. Дата перечисления — 23 июля.

- Отпускные Сергееву В. С. в размере 49 000 руб. (налог — 7 322 руб.). Сумма отпускных с НДФЛ — 56 322 руб. Дата перечисления — 29 июля.

- Отпускные Смирнову А. Б. в размере 45 000 руб. (налог — 6 724 руб.). Сумма отпускных с НДФЛ — 51 724 руб. Дата перечисления — 27 августа.

Подробно останавливаться на порядке заполнения титульного листа отчета не будем, с ним вы можете ознакомиться здесь.

| Раздел 1 | |

| 010 | Вносим ставку налогу, по которой облагается выплаченный сотрудникам доход. Для сотрудников-резидентов РФ это 13%, для иностранных работников — 30% |

| 020 | Отражаем всю сумму выплат, произведенных сотрудникам с начала года и до конца отчетного периода. Обратите внимание, что сумма указывается без вычета НДФЛ. В нашем случае, общая сумма дохода за 9 месяцев составила — 1 591 379 руб. (1 443 678 + 39 655 + 56 322 + 51 724) |

| 025 | Так как в нашем примере дивиденды сотрудникам не выплачивались, эту строку мы не заполняем |

| 030 | Налоговые вычеты, также как и дивиденды, сотрудникам в нашем примере не выплачивались, поэтому в данной строке указываем «0» |

| 040 | Отражаем всю сумму НДФЛ, исчисленную с дохода за 9 месяцев. В нашем примере сумма налога за указанный период составила — 206 879 (1 591 379 х 13%) |

| 045 | Так как в отчетном периоде дивиденды не выплачивались, НДФЛ с указанного дохода, также исчислен не был |

| 050 | Иностранных сотрудников, работающих по патенту, в организации из нашего примера нет. Соответственно, НДФЛ не уменьшался на сумму платежа, уплачиваемого за патент работниками-иностранцами |

| 060 | Так как в отчетном периоде выплаты производились только трем сотрудникам, указываем значение «3» |

| 070 | В данной строке отражаем сумму НДФЛ по выплатам, которые были произведены в отчетном периоде. К ним, в частности, относится зарплата за январь-август, больничные выплаты и отпускные двум сотрудникам. Налог с сентябрьской зарплаты в данной строке не учитывается, так как доход был выплачен сотрудникам уже за пределами отчетного периода — в октябре. Соответственно, НДФЛ с зарплаты за сентябрь необходимо отразить в стр. 070 отчета за год. В нашем примере сумма НДФЛ без учета сентябрьской зарплаты составила 1 570 534 руб. (1 591 379 — 20 845) |

| Раздел 2 | |

| 100 | Вносим даты выплаты сотрудникам дохода в 3 квартале. Для зарплаты — это последний день месяца, для отпускных и больничного — день фактической выплаты дохода. Примечание: сентябрьская зарплата в Раздел 2 отчета за 9 месяцев не включается, так как фактически будет выплачена только в октябре. Ее необходимо отразить в 6-НДФЛ за год. На заполнение стр. 100 не распространяется правило о переносе срока на первый рабочий день, если он попал на выходной или праздник. В связи с этим дату получения дохода по зарплате за август указываем — 31 августа, несмотря на то, что она выпадает на субботу |

| 110 | Дата удержания налога для заработной платы — день, когда она фактически выплачена. В организации из нашего примера зарплата выдается сотрудникам 5 числа каждого месяца, ее и указываем в данной строке. Для отпускных и больничного датой удержания налога будет день выплаты дохода. Поэтому по этим выплатам значения по стр. 100 и стр. 110 будут совпадать |

| 120 | Для заработной платы датой перечисления налога в бюджет будет день, следующий за выплатой сотрудникам дохода. Для отпускного и больничного срок перечисления налога — последний день месяца, в котором он был выдан работникам |

| 130 | Вносим сумму дохода по конкретным выплатам вместе с НДФЛ |

| 140 | Отражаем сумму НДФЛ, уплаченную с дохода |

Пошаговая инструкция по заполнению

Рассмотрим, как правильно отражается больничный лист в справке.

Раздел 1:

- В графе 010 вписывается ставка налога.

- В пункте 020 отображается сумма начисленного дохода, дата выплаты которого относится к отчетному периоду.

- В графе 030 указывается сумма налоговых вычетов за указанный период (если они были).

- В строчке 040 отображается сумма исчисленного налога.

Раздел 2:

- В пункте 100 отображается дата выплаты доходов по факту.

- В графе 110 вписывается дата удержания налога.

- В пункте 120 указывается день перечисления НДФЛ в бюджет. Здесь нужно поставить крайний срок, утвержденный законодательством.

- В графе 130 исчисляется сумма дохода.

- В пункте 140 исчисляется сумма налога.

Особые случаи

- Как заполнить 6-НДФЛ, если пособие начислено последним числом месяца? Когда больничный начислен в последний день месяца, показания в графах 100, 110 и 120 будут совпадать.

- Как отразить больничные в 6-НДФЛ, если они начислены вместе и выплачены в один день с зарплатой? Если зарплата и пособие выплачиваются вместе, например, в предпоследний день месяца, можно показать их одной суммой. Записи в разделе 2 также будут совпадать. В ином случае даты второго раздела будут различаться и для них понадобятся собственные строки.

- Как показать больничные во время отпуска с отпускными? Для отпускных днем получения дохода также принимается день их получения сотрудником. Срок перевода НДФЛ идентичен сроку для больничных.

Таким образом, когда отпускные и пособие по больничному были перечислены в один день, их можно отразить в одной строке.

Затяжные нерабочие дни, как отразить в отчете?

После слов Владимира Путина в своем видеообращении к населению, были объявлены нерабочие дни с 30 марта по 30 апреля, а также 6, 7 и 8 мая. Многие предприятия действительно прекратили свою деятельность на время карантина, однако, обязанность по выплате заработной платы на этот период за ними сохранялась. Если происходило перечисление заработной платы, то и возникала необходимость в удержании подоходного налога и перечислении его в бюджет.

Информацию по строкам 100 и 110 необходимо заполнить в соответствии с действующими правилами. А информация о сроках перечисления налога по строке 120 зависит непосредственно оттого, имелся ли у предприятия допуск на осуществление деятельности во время карантина.

Рассмотрим возможные примеры.

Деятельность организации не прекращалась на время карантина

В таком случае бухгалтера заполняют форму 6-НДФЛ в обычном порядке. Информацию по строке 120 нужно указывать в соответствии с существующими правилами:

- срок перечисления НДФЛ для больничных и отпускных – последний день месяца, в котором происходила выплата

- для остальных выплат – это следующий день после осуществления выплаты

Деятельность организации прекращалась только на часть нерабочего периода

Разрешение на возобновление работы могли дать власти региона, которых позже наделили такими полномочиями. В этом случае порядок заполнения 6-НДФЛ немного меняется. Возможность перечисления НДФЛ в бюджет появляется после того как была разрешена работа предприятия, а значит именно эту дату укажите по строке 120.

Разберем пример. Региональные власти дали разрешение на осуществление деятельности ОАО «Лучик» с 20 апреля. Бухгалтерией была произведена выплата работникам и удержан соответствующий НДФЛ. Перечисление в бюджет должно быть совершено в течение первого рабочего дня, то есть 20 апреля. Пример заполнения представлен ниже.

Дата первого рабочего дня

Организации не осуществляла свою деятельность на протяжении всех нерабочих дней

В таком случае существует другой вариант заполнения отчета 6-НДФЛ. С заработной платы, перечисленной работникам в период с 30 марта по 8 мая, подоходный налог подлежит перечислению в бюджет 12 мая текущего года. Если в мае имели место больничные или отпускные, то для них срок перечисления устанавливается в обычном порядке, то есть до 1 июня.

ОАО «Цветик» приостанавливало свою деятельность с 30 марта по 8 мая. Заработная плата сотрудникам выплачивалась в установленный договорами срок. Таким образом строки 100, 110 и 120 раздела при заполнении информации о совершенных выплатах будут выглядеть так:

Дата уплаты подоходного налога

Деятельность прекращалась на весь период, но региональные власти продлили нерабочие дни после 12 мая

В этом случае организациям при заполнении отчета необходимо ориентироваться на порядок, приведенный в пункте 3 данной статьи. Поскольку региональные власти не могут оказать влияние на порядок предоставления формы 6-НДФЛ, в этом случае учитываются только Указы Президента. Соответственно по строке 120 нужно поставить дату 12 мая. Все последующие выплаты отражаются в отчете по общепринятым правилам.

Магазин ООО «Рассвет» не работал вплоть до 8 мая, после чего региональными властями было принято решение о продлении нерабочих дней до 20 мая. Выплата заработной платы производилась своевременно. Перечисление подоходного налога должно произойти 12 мая. Пример отражения информации в отчете:

Дата уплаты налога

Налоговые органы обращают пристальное внимание на выполнение этих требований при сдаче отчета. Будет проверяться действительно ли организация имела право на осуществление деятельности в указанные дни, и как дата указана по 120 строке.

Если предприятие не осуществляло свою деятельность на протяжении всего периода ограничений, но по 120 строке указала дату с 30 марта по 8 мая, то максимальное наказание какое может применить налоговая инспекция — это штраф в 500 рублей. Поскольку в этом случае не произошло занижение или завышение суммы налога.

Если же организации, напротив, разрешили осуществлять свою деятельность, но срок уплаты налога в отчете был указан 12 мая, то это грозит более серьезными санкциями. Так налоговая вправе назначить штраф и пеню за каждый день просрочки.

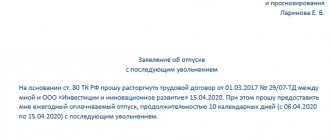

Из письма в редакцию

Наш работник с сентября по октябрь находился в очередном отпуске, деньги за который были выплачены за три дня до начала – в сентябре. В отпуске работник заболел и принес на соответствующие даты больничный лист. Ему сторнировали отпускные и начислили пособие по больничному. Дни отпуска сотрудник решил перенести на другое время, а излишне выплаченные отпускные попросил зачесть в счет пособия и последующих выплат (написал заявление). В день выплаты зарплаты за октябрь (в ноябре) работник получил зарплату, уменьшенную на сумму задолженности. Пособие также не выплачивалось, так как было полностью покрыто суммами излишне выплаченных отпускных. Как правильно отразить все это в расчете 6-НДФЛ?

Разбор ошибок ФНС

В письме № ГД-4–11/[email protected] от 01.11.2017года ФНС вновь разъясняет, что в отчёт 6-НДФЛ включаются доходы за тот период, когда денежные средства конкретно выплачены, а не в том периоде, за который начислены.

Выше мы разбирали пример, иллюстрирующий это положение: работник болел в декабре 2021 года, а больничные получит в январе 2021 года. Соответственно, суммы оплаченных больничных, удержанного и перечисленного налога следует отразить в отчёте за 1 квартал 2018 года, а не за 4 квартал 2021 года.

Под «занавес» года ФНС России опубликовала письмо №ГД-4–11//[email protected] от 01.11.2017 с анализом наиболее часто встречающихся ошибок при составлении и сдаче формы 6-НДФЛ. В список типичных нарушений входит и отражение выплат пособия по временной нетрудоспособности и отпускных. Их анализ и знание правил помогут правильно заполнять и сдавать без штрафа отчёт по форме 6-НДФЛ.

- Автор: ozakone

- Распечатать

Оцените статью:

- 5

- 4

- 3

- 2

- 1

(0 голосов, среднее: 0 из 5)

Поделитесь с друзьями!