Отчетность работодателя

Ольга Якушина

Налоговый эксперт-журналист

Актуально на 29 января 2019

ЕРСВ за 4 квартал 2021 года — образец заполнения этого отчета мы рассмотрим в данной статье. Его обязаны сдавать абсолютно все работодатели. Как правильно заполнить отчет и на какие его строки инспекторы обратят пристальное внимание? В какие сроки необходимо отчитаться? Рассмотрим детально алгоритм оформления и передачи расчета в ФНС.

В 2021 году – новая форма расчета

Чиновники из ФНС разработали новую форму расчета по страховым взносам. Новый бланк опубликован на Едином портале для размещения проектов НПА. Но если быть точнее, то проектом предполагает утвердить новую редакцию формы расчета по страховым взносам, а не новый бланк.

Что касается изменений, то, например, в обновленной форме нет приложения, включающего сведения о применении пониженного тарифа, установленного на период до 2021 года. В приложении 2 «Расчет суммы страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством» появились новые поля.

Также изменения затронули, к примеру, в раздел 3, необходимый для персонифицированных сведений физически лиц. В нем появился новый реквизит «Тип корректировки». Бухгалтеры будут, как в СЗВ-М, ставить в нем отметку о том, какую форму сдают: исходную, корректирующую или отменяющую. В порядке заполнения указали, что в расчете не должно быть цифр с минусами. А в приложение 2 к разделу 1 добавили поле «Код тарифа плательщика». Изменения коснулись и других приложений расчета.

Однако проектом предусмотрено, что новый приказ вступит в силу с 1 января 2021 года и будет применяться, начиная с представления расчета по страховым взносам за первый квартал 2021 года.

Раздел 3

На каждого сотрудника бухгалтер оформил отдельный раздел 3. В каждом он отобразил:

- код расчетного периода, который соответствует аналогичному коду, указанному в титульнике: «34»;

- отчетный год;

- дату оформления расчета;

- сведения о сотруднике:

- ИНН;

- СНИЛС;

- ФИО;

- дату рождения;

- паспортные сведения.

К заполнению персональных сведений сотрудников следует отнестись максимально внимательно: если в фамилии, имени или отчестве, а также в ИНН или СНИЛС будет ошибка, налоговики расчет не примут (письмо ФНС России от 19.01.2017 № БС-4-11/[email protected]).

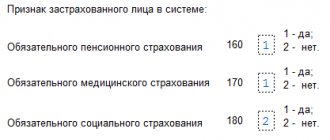

В полях «Признак застрахованного лица в системе» бухгалтер зафиксировал код 1, который означает, что работник застрахован в системе обязательного пенсионного, медицинского и соцстрахования.

В разделе 3.2.1 бухгалтер указал месяц начисления заработка: 10 (октябрь), 11 (ноябрь) и 12 (декабрь). В строке «Код категории застрахованного лица» — код «НР», который означает, что сотрудник — наемный рабочий.

Полный перечень кодов приведен в Приложении № 8 к порядку заполнения расчета. Скачать его можно здесь.

В строках 210, 220, 230, 240 бухгалтер зафиксировал величину начисленных за каждый месяц доходов и сумму взносов на пенсионное страхование.

Сроки сдачи расчетов по страховым взносам в 2018 году: таблица

Расчет сдавайте не позднее 30-го числа месяца, следующего за отчетным (расчетным) периодом. Если срок выпадает на выходной, то расчет можно сдать в ближайший за ним рабочий день.

Такие правила установлены пунктом 7 статьи 431, пунктом 7 статьи 6.1 Налогового кодекса РФ.

Отчетный период для расчета по страховым взносам – I квартал, полугодие, девять месяцев. Расчетный период – календарный год. Это предусмотрено статьей 423 Налогового кодекса РФ.

Далее приведем таблицу со сроками сдачи в ИФНС расчетов по страховым взносам в 2021 году. В таблице приводятся крайние даты, не позднее которых расчет должен быть сдан:

| Отчетный период | Срок сдачи |

| Расчет за 2021 год | 30 января 2021 года |

| Расчет за 1 квартал 2021 года | 3 мая 2021 года |

| Расчет за первое полугодие 2021 года | 30 июля 2021 года |

| Расчет за 9 месяцев 2021 года | 30 октября 2021 года |

Главы крестьянских (фермерских) хозяйств без наемных работников сдают расчет раз в год до 30 января календарного года, который следует за истекшим расчетным периодом. Следовательно, не позднее 30 января 2021 года они сдают расчет за 2021 год.

Титульный лист

Пример

В штате ООО «Сфера» трудится 3 сотрудника. По итогам 2021 года бухгалтер заполнил расчет по страховым взносам.

Прежде всего, бухгалтер оформил титульный лист, который содержит в себе основные сведения о страхователе:

- ИНН и КПП (обособленные подразделения в поле КПП указывают свой код территориального расположения филиала, ИП данное поле не заполняют);

- номер ИФНС, в которой предприятие состоит на учете;

- полное наименование;

- код ОКВЭД (фирма занимается оптовой продажей овощей и фруктов);

- контактный телефон;

- количество листов, на которых заполнен расчет.

Если нарушить сроки

Что будет если в 2021 году нарушить сроки сдачи расчетов по страховым взносам? За несвоевременную сдачу расчета налоговая инспекция может оштрафовать организацию или предпринимателя. Размер штрафа составляет 5 процентов от взносов, которые надо уплатить (доплатить) на основании данного расчета. При расчете штрафа из этой суммы инспекторы вычтут взносы, которые вы перечислили в бюджет в срок.

5-процентный штраф начислят за каждый месяц просрочки, включая день подачи расчета. За полный месяц посчитают, даже если срок был 2-го числа месяца, а расчет вы сдали 15-го.

Общая величина штрафа не может быть больше 30 процентов от суммы взносов и меньше 1000 руб. Например, если взносы по расчету организация полностью уплатила в срок, установленный для сдачи расчета, то штраф за опоздание составит 1000 руб. Такой штраф будет, даже если вы нарушали срок уплаты взносов, утвержденный пунктом 3 статьи 430 Налогового кодекса РФ. То есть по итогам месяцев отчетного периода перечисляли взносы позднее, чем 15-го числа следующего месяца. Это нарушение на штраф за опоздание с расчетом не влияет.

Если не успеваете сдать отчет по взносам в 2021 году – лучше погасить недоимку. Тогда за опоздание с отчетом налоговики выпишут минимальный штраф.

Например, расчет по страховым взносам за 2021 год вы подаете не позднее 30 января 2021. Если опоздаете хоть на один день, чиновники оштрафуют на 5 процентов от взносов за 2021 год, которые вы не успели заплатить к 30 января, за каждый полный и неполный месяц просрочки. А если задолженности по взносам у вас нет, налоговики начислят минимальный штраф — 1000 руб. (п. 1 ст. 119 НК).

Пример: Организация к 15 января 2021 года не заплатила страховые взносы за декабрь. Долг составил 100 000 руб. 29 января бухгалтер понял, что не успеет вовремя сдать отчет по взносам за 2021 год. Если к 30 января компания погасит долг по взносам, штраф за несданный отчет составит 1000 руб. При непогашенной недоимке налоговики оштрафуют на 5000 руб. (100 000 руб. × 5%).

Читать также

06.04.2018

Приложения № 3, № 2 и № 1 к разделу 1

Поскольку в 2021 году один сотрудник находился 5 дней на больничном, бухгалтер перешел к заполнению Приложения № 3 к разделу 1. Сумма больничного пособия составила 8 000 руб. Работник болел 5 дней. Эти сведения бухгалтер зафиксировал в строке 010 Приложения № 3 к разделу 1.

Далее бухгалтер перешел к оформлению Приложения № 1 к разделу 1, которое состоит из 4 подразделов. Обязательны к заполнению лишь первые 2. Подразделы № 1.3 и № 1.4 заполняются, только если были начисления страхвзносов по доптарифам.

Расчет взносов на ОПС и ОМС – подразделы 1.1 – 1.2 Приложения 1 к разд. 1

Основные коды тарифов (строка 001):

- 01 – организация на общем режиме, начисляющая взносы по основным тарифам;

- 02 – организация на УСН с основными тарифами;

- 08 – организация на УСН с пониженными тарифами, ведущая льготируемую деятельность;

- 03 – плательщик ЕНВД с основными тарифами.

Количество застрахованных лиц (строка 010) – все работники, числящиеся в вашей организации, а также те, кто трудится по ГПД. Строка 010 может быть больше строки 020. Ведь в строке 010 будут учтены работницы в отпусках по уходу за ребенком, у которых нет выплат, облагаемых взносами.

Данные о выплатах и взносах в подразделе 1.1 должны соответствовать данным разд. 3 по всем работникам (п. 7 ст. 431 НК РФ, Письмо ФНС от 13.12.2017 # ГД-4-11/25417).

Организация на общем режиме начисляет взносы по основным тарифам. В ней трудится 10 человек, из которых один находится в отпуске по уходу за ребенком. Суммы выплат и взносов за 2021 г. приведены в таблице.

| Показатель | 9 месяцев | октябрь | ноябрь | декабрь | год |

| Выплаты | 1 153 000 | 303 837 | 304 018,45 | 328 696 | 2 089 551,45 |

| Необлагаемые выплаты | 18 300 | 7 179 | 11 781,90 | 7 179 | 44 439,90 |

| База по взносам | 1 134 700 | 296 658 | 292 236,55 | 321 517 | 2 045 111,55 |

| Взносы: – на ОПС | 249 634 | 65 264,76 | 64 292,04 | 70 733,74 | 449 924,54 |

| – на ОМС | 57 869,70 | 15 129,56 | 14 904,06 | 16 397,37 | 104 300,69 |

Отчетность по страхвзносам в ФСС

Согласно Приказу ФСС РФ от 26.09.2016 г. № 381 в фонд необходимо подавать обновленный формат отчетности 4-ФСС. Из нее исключена информация по страхованию на случай болезни или материнства, но необходимо указывать сведения следующего характера:

- рассчитанную базу по взносам «на травматизм»;

- информацию о начислении, уплате, зачете (или незачете) страховых взносов;

- расходы, связанные с несчастными случаями и профзаболеваниями, а также сведения о пострадавших лицах;

- данные специальной оценки условий труда.

Сдавать 4-ФСС необходимо в сроки, зависящие от метода формирования и подачи отчета:

- если в электронном виде при численности сотрудников более 25 человек, то не позже 25-го числа месяца, идущего за отчетным кварталом;

- если в бумажном виде при численности работников 25 человек и меньше, то срок становится меньше на 5 дней.

При несвоевременной сдаче компаниями 4-ФСС предусмотрен штраф в размере 5% от размера страхвзносов за каждый полный и неполный календарный месяц. Минимальная величина штрафа составляет 1 тыс. руб., а максимальная — 30% от размера страхвзносов.

Вопросы, связанные с заполнением формы

Рассмотрим, какие вопросы могут возникнуть у страхователя при заполнении формы:

- Какой код тарифа необходимо отразить в документе? В расчете по страховым взносам 2021 код тарифа зависит от того, какой налоговый режим применяет страхователь: 01 – ОСНО, 52 – УСН, 53 – ЕНВД.

- Как заполнить графу признак выплат? В расчете по страховым взносам 2021 признак выплат предполагает два возможных варианта: 1 – прямые выплаты, 2 – зачетные выплаты. Прямые выплаты означают, что пособия будут выплачены сотруднику за счет средств внебюджетного фонда напрямую, миную работодателя. Однако на практике прямые выплаты относятся к пилотному проекту ФНС и актуальны не для всех регионов. Зачетная система предполагает, что выплата пособий возлагается на компании, которым позднее фонд возместит понесенные расходы.

Расчет страховых взносов в 2021 году – калькулятор взносов представлен в различных Интернет-ресурсах – является одним из важнейших налоговых отчетов в системе расчета и уплаты страховых взносов.

Похожие статьи

- Расчет по страховым взносам 2021 бланк

- Проверка расчета по страховым взносам 2018

- Образец нулевого расчета по страховым взносам (2018)

- Расчет по страховым взносам 2021 нулевой пример

- Порядок заполнения расчета по страховым взносам 2018

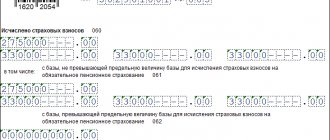

Размер страховых взносов

Величина предельной суммы заработка, на которую работодателям необходимо ориентироваться при начислении страховых взносов, на 2018 год установлена в таком размере:

- для взносов, переводимых в рамках системы обязательного пенсионного страхования лимит базы зафиксирован на уровне 1 021 000 рублей;

- для платежей по соцстрахованию, связанному с временной утратой трудоспособности и материнством, облагаемый предел равен 815 000 рублей;

- по медицинскому страхованию лимиты облагаемых доходов для начислений не предусмотрены.

Подробнее о лимитах читайте здесь.

Тоже может быть полезно:

- КБК по страховым взносам на 2021 год

- Как уменьшить УСН на страховые взносы?

- Страховые взносы ИП за работников в 2021 году

- Страховые взносы на травматизм в 2021 году

- Реквизиты для уплаты страховых взносов в 2021 году

- Страховые взносы ИП «за себя» в 2021 году

Информация полезна? Расскажите друзьям и коллегам

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно!

Раздел 1

В раздел 1 бухгалтер перенес все суммы взносов за год, за 4-й квартал и в разбивке за октябрь, ноябрь, декабрь 2021 года. Также указал актуальный для каждого вида взносов КБК.

Рекомендуем проверить коды бюджетной классификации перед отправкой отчета в ФНС, т. к. программа может подтянуть неверные коды. Если такое случится, то начисленные и уплаченные взносы окажутся на разных карточках, и на лицевой карточке с неверным КБК образуется недоимка, на которую налоговики начислят пени. Для исправления ошибки придется сдавать уточненку.

Образец РСВ 2018

Как проверить ЕРСВ за 4 квартал 2018 года

Перед отправкой в ФНС сверьте РСВ с формой 6-НДФЛ. Налоговики во время проведения камеральной проверки сделают то же самое. И если значения не сойдутся, они запросят пояснения о причинах расхождений.

Для самоконтроля сверьте величину доходов, исключив дивиденды, в 6-НДФЛ с показателями стр. 050 подраздела 1.1 к разделу 1 формы РСВ. Согласно разъяснениям налоговиков, база, облагаемая НДФЛ должна превышать или быть равной базе, облагаемой страхвзносами. Формула, на которую ориентируются налоговики, приведена в контрольных соотношениях (КС) утв. письмом ФНС от 29.12.2017 № ГД-4-11/27043.

Если КС не сходятся, налоговики могут решить, что база в 6-НДФЛ занижена и налог уплачен не полностью.

Но бывают ситуации, когда подоходный налог и взносы признаются в разных отчетных периодах, например, если выплата переходящая.

Поясним на примере.

Работнику выплатили отпускные в понедельник 1 октября, а начислили их в пятницу — 28 сентября. Сумму отпускных следует включить в стр. 050 подраздела 1.1 раздела 1 формы РСВ за 9 месяцев 2018 года (п. 1 ст. 424 НК РФ).

В свою очередь, датой получения дохода в виде отпускных в целях исчисления НДФЛ признается день выплаты (пп. 1 п. 1 ст. 223 НК РФ). Т. к. налог удержан уже в 4-м квартале, сумма отпускных попадет в годовой 6-НДФЛ за 2021 год.

Если у вас возникла подобная ситуация и налоговики запрашивают пояснения, напишите письмо, что ошибки нет, т. к. выплата для взносов признана в 3-м квартале, а для НДФЛ — в 4-м.

Аналогичная ситуация складывается с выплатой праздничных, годовых и квартальных премий. Взносы рассчитываются в день начисления премии, при этом дата выплаты не имеет значения (письмо Минфина от 20.06.2017 № 03-15-06/38515).

А вот для НДФЛ датой удержания налога с премий (кроме месячных) считается день выплаты работнику (письмо ФНС от 06.10.2017 № ГД-4-11/20217). Следовательно, если премия назначена в 3-м квартале, а выплачена в 4-м, то она попадет в отчетах в разные периоды.

По-другому обстоит дело с месячной премией. Ее признают доходом для НДФЛ в последний день месяца (п. 2 ст. 223 НК РФ). Поэтому даже если она выплачена в 4 квартале, ее следует зафиксировать в РСВ и 6-НДФЛ за 9 месяцев.

Переходящими признаются и выплаты «физикам» по договору ГПХ. Для взносов важна дата начисления вознаграждения, а для НДФЛ — день выплаты. Они могут приходиться на разные отчетные периоды, следовательно, и отражаться в разных отчетах.

Разница также может возникнуть из-за разных подходов к исчислению НДФЛ и взносов.

Например:

| Вид дохода | НДФЛ | Взносы |

| Денежные подарки | НДФЛ рассчитывается с сумм, превышающих 4 тыс. руб. (п. 28 ст. 217 НК РФ) | Подарки для целей исчисления страхвзносов не считаются доходом вне зависимости от суммы и в РСВ не отражаются (письмо Минфина от 20.01.2017 № 03-15-06/2437) |

| Компенсация за задержку заработной платы | Не облагается НДФЛ (п. 3 ст. 217 НК РФ) | Взносы безопаснее начислить: на этом настаивают чиновники (письмо Минфина от 21.03.2017 № 03-15-06/16239) |

Если налоговики будут задавать вопросы, в поясняющем письме распишите перечень выплат, с которых по-разному считались взносы и подоходный налог. Чтобы исключить возможные претензии, рекомендуем дать развернутое обоснование со ссылками на письма чиновников и нормы НК РФ.

Приняв ЕРСВ за 2021 год, контролеры приступают к камеральной проверке. Если в расчете обнаружены ошибки, страхователю направляется уведомление. В течение 10 рабочих дней с момента получения этого уведомления нужно исправить ошибки (п. 7 ст. 431 НК РФ).

Если вы не успеете исправить расчет вовремя, датой сдачи будет считаться день представления исправленной формы. А это грозит штрафом, минимальная величина которого составит 1 тыс. руб. (п. 1 ст. 119 НК РФ).

Читать также

03.02.2017

Отчетность по страхвзносам в ПФР

В пенсионный фонд РФ необходимо сдавать два вида отчетности:

- СЗВ-М

Отчет регламентирован Постановлением Правления ПФР от 01.02.2016 г. № 83п. В него необходимо включать сведения по всем штатным сотрудникам и исполнителям на договорах ГПХ. Сдавать СЗВ-М необходимо не позже 15-го числа месяца, следующего за отчетным. При нарушении срока к организации применяются штрафные санкции согласно ст. 17 Федерального закона от 01.04.1996 г. № 27-ФЗ, а именно 500 руб. за каждого человека.

Отчет можно сдавать в бумажном виде (при численности менее 25 человек) и нужно в электронном виде (при численности 25 человек и более). Если этого момента не учесть, возможен штраф в размере 1 тыс. руб.;

- СЗВ-СТАЖ

Отчет утвержден Постановлением Правления ПФР от 11.01.2017 г. № 3п. Его необходимо представлять в таких ситуациях:

— если сотрудник увольняется и запрашивает сведения о своем стаже работы. Отчет выдают в последний рабочий день увольняющегося человека или в течение 5-ти календарных дней по обычному запросу сотрудников;

— если работник уходит на пенсию. СЗВ-СТАЖ необходимо направить в ПФР в течение 3-х календарных дней;

— по истечении календарного года. Отчет подается на всех работников, и за 2021 г. — не позднее 1 марта 2021 г.

Куда и как сдать РСВ за 2021 год

Расчет по страхвзносам представляется в ФНС по адресу регистрации фирмы-работодателя или по месту жительства ИП.«Обособки», самостоятельно рассчитывающие и выплачивающие вознаграждения сотрудникам, представляют его по месту своего учета и указывают свои коды КПП и ОКТМО (п. 7 ст. 431 НК РФ).

Расчет можно подать:

- В электронном виде по ТКС — если среднесписочная численность (ССЧ) персонала за 2021 год составила 26 человек и более.

- На бумажном носителе или по ТКС — если ССЧ 25 работников и меньше.

За нарушение способа представления расчета (на бумаге вместо электронного формата) страхователя оштрафуют на 200 руб. (ст. 119.1 НК РФ).

Расчет взносов на ВНиМ – Приложение 2 к разд. 1

В поле “Признак выплат” поставьте “2” (зачетная система), если пособия работникам вы начисляете и выплачиваете сами. Если работники получают пособия напрямую из ФСС, поставьте “1” (прямые выплаты).

В строке 070 укажите начисленные пособия за счет ФСС. Дата выплаты пособия и период, за который оно начислено, значения не имеют. Например, пособие по уходу за ребенком за декабрь начислено 29 декабря и выплачено 9 января. Его надо показать в графе 5 строки 070.

Сумма в графе 1 строки 070 Приложения 2 должна быть равна сумме в графе 3 строки 100 Приложения 3 к разд. 1.

Показатель для графы 2 строки 090 считайте по формуле (Письмо ФНС от 20.11.2017 № ГД-4-11/):

Если результат получился со знаком “+”, то есть взносы на ВНиМ превысили пособия за счет ФСС, в графе 1 строки 090 поставьте признак “1”. Если же значение показателя получилось со знаком “-“, поставьте признак “2” (Письмо ФНС от 09.04.2018 № БС-4-11/).

В этом же порядке рассчитайте и заполните графы 4, 6, 8, 10 строки 090.

Пример:

В организации 10 человек, пособия им организация начисляет и выплачивает сама. Суммы выплат, взносов на ВНиМ и пособий, начисленных за счет ФСС, по всем работникам за 2021 г. приведены в таблице.

| Показатель | 9 месяцев | октябрь | ноябрь | декабрь | год |

| Выплаты | 1 153 000 | 303 837 | 304 018,45 | 328 696 | 2 089 551,45 |

| Необлагаемые выплаты | 18 300 | 7 179 | 11 781,90 | 7 179 | 44 439,90 |

| База по взносам | 1 134 700 | 296 658 | 292 236,55 | 321 517 | 2 045 111,55 |

| Взносы на ВНиМ | 32 906,30 | 8 603,08 | 8 474,86 | 9 323,99 | 59 308,23 |

| Пособия за счет ФСС | 18 300 | 7 179 | 11 781,90 | 7 179 | 44 439,90 |

Показатель строки 090 Приложения 2 к разд. 1 равен:

- в графе 2 – 14 868,33 руб. (59 308,23 руб. – 44 439,90 руб.);

- в графе 4 – 262,03 руб. (26 401,93 руб. – 26 139,90 руб.);

- в графе 6 – 1 424,08 руб. (8 603,08 руб. – 7 179 руб.);

- в графе 8 – -3 307,04 руб. (8 474,86 руб. – 11 781,90 руб.);

- в графе 10 – 2 144,99 руб. (9 323,99 руб. – 7 179 руб.).