Руководители предприятий, осуществляющих хозяйственную деятельность на территории Российской Федерации, обязаны внимательно относиться к вопросам охраны окружающей среды. Те, кто занимается промышленным производством различных товаров, должны уплачивать экологический сбор. 2021 год принёс некоторые изменения в порядок уплаты, перечень видов и величину ставок. Очень важно правильно применять законодательство для своевременного и полного внесения платежа в бюджет.

Срок ввода действия налога

Одна из причин ввода нового налога – перераспределение обязанностей по сбору средств с организаций, оказывающих негативное воздействие на окружающую среду.

До 2021 года обязанность по сбору относилась к профильному ведомству – Росприроднадзору. Государственный орган, у которого получение платежей не входило в основные задачи, достигал менее половины необходимого объема по получению компенсаций за нанесенный окружающей среде вред.

Передача обязанностей Федеральной налоговой службе, имеющей необходимый опыт по взысканию задолженностей и организации оплаты обязательных платежей, должна привести к увеличению поступлений средств в бюджет. Теоретически это позволит получить новые ресурсы для защиты окружающей среды. Все собранные средства уйдут в общий бюджет, из которого затем будут выделяться деньги на экологическую защиту.

Кроме изменений адресата платежей, поменялся и сам вид оплаты: экологический сбор стал налогом. Новые положения законодательства во многом дублируют содержание действующего федерального закона от 10.01.2002 №7-ФЗ (статья 16). По задумке составителей, экологический налог должен сохранить статус-кво для организаций, осуществляющих выплаты. Изменения затронут только недобросовестные предприятия, которые обязаны совершать платежи, но не делают этого. С 2021 года они будут отвечать перед налоговой.

С 1 января по 1 марта 2021 года будет переходный период, в течение которого в Федеральную налоговую службу Росприроднадзор передаст данные по организациям, оказывающим отрицательное действие на окружающую среду. В течение ближайших 10 лет (до 31 декабря 2029) будет действовать пониженная штрафная процентная ставка в 10% для неплательщиков. Ожидается, что изменения в Налоговом кодексе вступят в силу с 1 января 2021 года.

Рубрики

В статье раскрываются вопросы исчисления и взимания платы за размещение отходов производства и потребления с учетом последних законодательных изменений[1].

В соответствии со ст. 16 Федерального закона от 10.01.2002 № 7-ФЗ «Об охране окружающей среды» (в ред. от 03.07.2016; далее — Федеральный закон № 7-ФЗ) плата за негативное воздействие на окружающую среду (далее — НВОС) взимается в том числе за хранение, захоронение отходов производства и потребления (размещение отходов)[2].

СЛОВАРЬ

Согласно ст. 1 Федерального закона от 24.06.1998 № 89-ФЗ «Об отходах производства и потребления» (в ред. от 28.12.2016; далее — Федеральный закон № 89-ФЗ): • отходы производства и потребления (далее — отходы) — вещества или предметы, которые образованы в процессе производства, выполнения работ, оказания услуг или в процессе потребления, которые удаляются, предназначены для удаления или подлежат удалению в соответствии с настоящим Федеральным законом; • размещение отходов — хранение и захоронение отходов; • хранение отходов — складирование отходов в специализированных объектах сроком более чем 11 месяцев в целях утилизации, обезвреживания, захоронения; • захоронение отходов — изоляция отходов, не подлежащих дальнейшей утилизации, в специальных хранилищах в целях предотвращения попадания вредных веществ в окружающую среду.

Лица, обязанные вносить плату

На основании абз. 1 п. 1 ст. 16.1 Федерального закона № 7-ФЗ плательщиками платы за НВОС являются юридические лица и индивидуальные предприниматели, осуществляющие на территории Российской Федерации, континентальном шельфе Российской Федерации и в исключительной экономической зоне Российской Федерации хозяйственную и (или) иную деятельность, оказывающую НВОС.

При этом юридические лица и индивидуальные предприниматели, осуществляющие хозяйственную и (или) иную деятельность исключительно на объектах IV категории, оказывающих минимальное НВОС, освобождены от внесения платы.

Учет лиц, обязанных вносить плату, осуществляется при ведении государственного учета объектов, оказывающих НВОС.

КСТАТИ

При накоплении отходов в целях утилизации или обезвреживания в течение 11 месяцев со дня образования этих отходов плата за их размещение не взимается.

В соответствии с абз. 2 п. 1 ст. 16.1 Федерального закона № 7-ФЗ плательщиками платы за НВОС при размещении отходов, за исключением твердых коммунальных отходов (далее — ТКО), являются юридические лица и индивидуальные предприниматели, при осуществлении которыми хозяйственной и (или) иной деятельности образовались отходы. Плательщиками платы за НВОС при размещении ТКО являются региональные операторы по обращению с ТКО, операторы по обращению с ТКО, осуществляющие деятельность по их размещению.

НА ЗАМЕТКУ

Применительно к отчетности за 2021 г. в отсутствие региональных операторов по обращению с ТКО плательщиком платы за размещение ТКО является оператор по обращению с ТКО.

Согласно п. 7 ст. 16.3 Федерального закона № 7-ФЗ при размещении отходов на объектах размещения отходов (далее — ОРО), которые не оказывают НВОС, плата за размещение отходов не взимается.

СЛОВАРЬ

Объекты размещения отходов — специально оборудованные сооружения, предназначенные для размещения отходов (полигон, шламохранилище, в т.ч. шламовый амбар, хвостохранилище, отвал горных пород и др.) и включающие в себя объекты хранения отходов и объекты захоронения отходов (ст. 1 Федерального закона № 89-ФЗ).

Исключить НВОС объектов размещения отходов можно за счет природоохранных мероприятий, технических решений и сооружений, обеспечивающих защиту окружающей среды.

Согласно Положению о подтверждении исключения негативного воздействия на окружающую среду объектов размещения отходов, утвержденному Постановлением Правительства РФ от 26.05.2016 № 467, исключение НВОС объектов размещения отходов подтверждается результатами мониторинга состояния и загрязнения окружающей среды, проводимого собственниками ОРО, а также лицами, во владении или в пользовании которых находятся ОРО, на территориях ОРО и в пределах их воздействия на окружающую среду.

Порядок проведения собственниками объектов размещения отходов, а также лицами, во владении или в пользовании которых находятся объекты размещения отходов, мониторинга состояния и загрязнения окружающей среды на территориях объектов размещения отходов и в пределах их воздействия на окружающую среду, утвержден Приказом Минприроды России от 04.03.2016 № 66.

Результаты мониторинга оформляются в виде отчета.

Обоснованием исключения НВОС объектов размещения отходов являются данные инструментальных измерений с использованием технических систем и устройств с измерительными функциями, свидетельствующие о соблюдении нормативов качества окружающей среды, установленных для химических, физических и биологических показателей состояния окружающей среды, в т.ч. нормативов предельно допустимых концентраций химических веществ.

При отсутствии установленных нормативов качества окружающей среды для оценки ее состояния применяются фоновые значения соответствующих физических, химических или биологических показателей состояния компонентов природной среды на территории, прилегающей к ОРО.

Решение о подтверждении (неподтверждении) исключения НВОС объектов размещения отходов принимает территориальный орган Росприроднадзора.

Основанием для принятия решения является отчет о результатах проведения мониторинга, содержащий данные, подтверждающие исключение НВОС объектов размещения отходов, который подготавливают лица, эксплуатирующие ОРО. Указанные лица ежегодно, до 15 января года, следующего за отчетным, представляют отчет в уведомительном порядке в территориальный орган Росприроднадзора по месту нахождения ОРО.

Изложенная в отчете информация сопоставляется с имеющимися в территориальном органе Росприроднадзора данными о состоянии и загрязнении окружающей среды на территории ОРО и в пределах его воздействия на окружающую среду, полученными от территориального органа Росгидромета (в рамках взаимодействия и обмена информацией на региональном уровне) или путем проведения необходимых инструментальных измерений, выполненных федеральным государственным бюджетным учреждением, находящимся в ведении Росприроднадзора.

Сопоставление проводится в срок, не превышающий 30 дней со дня поступления отчета.

По результатам сопоставления территориальный орган Росприроднадзора в недельный срок принимает решение о подтверждении (неподтверждении) исключения НВОС объекта размещения отходов и информирует об этом лицо, представившее отчет.

Основания для принятия решения о неподтверждении исключения НВОС объекта размещения отходов:

а) отсутствие в отчете данных инструментальных измерений, свидетельствующих о соблюдении нормативов качества окружающей среды на территории ОРО и в пределах его воздействия на окружающую среду;

б) превышение фоновых значений физических, химических или биологических показателей состояния компонентов природной среды на территории, прилегающей к ОРО, при отсутствии установленных нормативов качества окружающей среды;

в) несоблюдение нормативов качества окружающей среды на территории ОРО и в пределах его воздействия на окружающую среду и (или) в месте выпуска сточных вод, поступающих в поверхностный водный объект от ОРО.

Таким образом, при размещении отходов на ОРО, в отношении которого выдано решение о подтверждении исключения НВОС объектов размещения отходов в отчетном периоде, плата за размещение отходов за данный отчетный период (год) не вносится.

Платежная база

Платежной базой для исчисления платы за размещение отходов является объем или масса отходов, размещенных в отчетном периоде.

Платежная база определяется лицами, обязанными вносить плату, самостоятельно на основе данных производственного экологического контроля[3] в отношении каждого класса опасности отходов.

При определении платежной базы учитываются лимиты на размещение отходов и их превышение.

Информация о платежной базе представляется за отчетный период лицами, обязанными вносить плату, администратору доходов бюджетов бюджетной системы Российской Федерации в составе декларации о плате за НВОС[4].

Для лиц, обязанных вносить плату, относящихся к субъектам малого и среднего предпринимательства (далее — СМСП), при определении платежной базы учитываются размещаемые в пределах установленных лимитов объем или масса отходов, указанные в отчетности об образовании, утилизации, обезвреживании, о размещении отходов.

ОБРАТИТЕ ВНИМАНИЕ

Если отходы размещены с превышением объемов или массы отходов, указанных в отчетности об образовании, утилизации, обезвреживании, о размещении отходов, данное превышение при определении платежной базы учитывается как размещение отходов сверх установленных лимитов на их размещение.

При определении платежной базы юридические лица и индивидуальные предприниматели, при осуществлении которыми хозяйственной и (или) иной деятельности образовались отходы, не учитывают объемы или массы вскрышных и вмещающих горных пород, отходов производства черных металлов IV и V классов опасности, использованных при ликвидации горных выработок в соответствии с проектом их ликвидации согласно законодательству Российской Федерации в области обращения с отходами, не включаемые в лимиты на размещение отходов.

Порядок исчисления платы

Плата за размещение отходов исчисляется лицами, обязанными вносить плату, самостоятельно путем умножения величины платежной базы по классу опасности отходов на соответствующие ставки указанной платы с применением установленных коэффициентов (табл. 1) и суммирования полученных величин.

Плата за размещение отходов в пределах лимитов Плр, а также в соответствии с отчетностью об образовании, утилизации, обезвреживании, о размещении отходов, представляемой СМСП, рассчитывается по формуле:

где Млj — платежная база по размещаемым отходам j-го класса опасности, определяемая за отчетный период как масса (объем) размещенных отходов в количестве, равном или менее установленных лимитов на размещение отходов, т (м3);

Нплj — ставка платы за размещение отходов j-го класса опасности в соответствии с Постановлением Правительства РФ от 13.09.2016 № 913 «О ставках платы за негативное воздействие на окружающую среду и дополнительных коэффициентах» (далее — Постановление № 913)[5], руб./т (руб./м3);

Кот — дополнительный коэффициент к ставкам платы в отношении территорий и объектов, находящихся под особой охраной в соответствии с федеральными законами[6], равный 2;

Кл — коэффициент к ставке платы за размещение отходов j-го класса опасности за объем или массу отходов, размещенных в пределах лимитов на их размещение, а также в соответствии с отчетностью об образовании, использовании, обезвреживании, о размещении отходов, равный 1;

Кст — стимулирующий коэффициент к ставке платы при размещении отходов j-го класса опасности в соответствии с п. 6 ст. 16.3 Федерального закона № 7-ФЗ (см. табл. 1);

j — класс опасности отходов;

m — количество классов опасности отходов.

Плата за размещение отходов с превышением установленных лимитов Псл, а также при выявлении превышения фактических значений размещенных отходов над указанными в отчетности об образовании, утилизации, обезвреживании, о размещении отходов, представляемой СМСП, рассчитывается по формуле:

где Мслj — платежная база по размещенным отходам j-го класса опасности, определяемая как разница между массой (объемом) размещенных отходов и массой лимитов на их размещение, т (м3);

Ксл — коэффициент к ставке платы за размещение отходов j-го класса опасности за объем или массу отходов, размещенных с превышением установленных лимитов на их размещение, а также с превышением объема или массы отходов, указанных в отчетности об образовании, использовании, обезвреживании, о размещении отходов, равный 5.

При отсутствии документов об утверждении нормативов образования отходов и лимитов на их размещение, лица, обязанные вносить плату, для ее расчета используют формулу (2).

Лица, обязанные вносить плату, относящиеся к СМСП, в отношении объема или массы отходов, указанных в отчетности об образовании, утилизации, обезвреживании, о размещении отходов, используют формулу (1), а в отношении отходов, превышающих объем или массу отходов, указанных в отчетности об образовании, утилизации, обезвреживании, о размещении отходов, — формулу (2).

При исчислении платы за размещение отходов, подлежащих накоплению и фактически утилизированных в собственном производстве в соответствии с технологическим регламентом или переданных для утилизации в течение срока не более 11 месяцев, расчет осуществляется по формуле (2), в которой вместо коэффициентов Кл и Кст применяется коэффициент Клр — за объем или массу отходов, подлежащих накоплению и использованных в собственном производстве в соответствии с технологическим регламентом либо переданных для использования в течение срока не более 11 месяцев, равный 0.

К СВЕДЕНИЮ

С 01.01.2020 в формуле (2) за объем или массу отходов, размещенных с превышением установленных лимитов на их размещение либо указанных в декларации о воздействии на окружающую среду, а также в отчетности об образовании, использовании, обезвреживании, о размещении отходов, будет применяться коэффициент Ксл, равный 25.

При исчислении платы за НВОС лица, обязанные вносить плату, вправе самостоятельно в установленном Правительством Российской Федерации порядке корректировать ее размер.

Вместе с тем на период с 01.01.2016 по 31.12.2018 корректировка размеров платы возможна только в отношении выбросов и сбросов загрязняющих веществ.

Ставки платы

Ставки платы за размещение отходов по классу их опасности утверждены Постановлением № 913 (табл. 2).

Размеры ставок платы в Постановлении № 913 установлены на трехлетний период — с 2021 по 2021 гг.

В соответствии с принятыми в 2015 г. правительственными решениями о сохранении на период 2016–2018 гг. неизменности ставок и уровня административной нагрузки на предпринимателей в отношении неналоговых платежей, размеры ставок платы за размещение отходов определены на основании нормативов платы, установленных ранее Постановлением № 344, с учетом инфляционных коэффициентов, предусмотренных Постановлением Правительства РФ от 19.11.2014 № 1219 «О коэффициентах к нормативам платы за выбросы в атмосферный воздух загрязняющих веществ стационарными и передвижными источниками, сбросы загрязняющих веществ в поверхностные и подземные водные объекты, в том числе через централизованные системы водоотведения, размещение отходов производства и потребления».

К СВЕДЕНИЮ

Для отходов, образованных при добыче полезных ископаемых, в т.ч. при дроблении, измельчении, просушке, сортировке, очистке и обогащении руд (для урановой и ториевой руд — при первичном обогащении таких руд), включая выщелачивание металлических руд, очистку и обогащение руд и песков драгоценных металлов, очистке и обогащении угля, агломерации железных руд и твердого топлива, при исчислении платы за размещение отходов применяются ставки платы, установленные Постановлением № 913 для отходов V класса опасности (практически неопасные) добывающей промышленности.

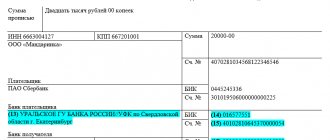

Порядок и сроки внесения платы, представления декларации

Плата за размещение отходов вносится лицами, обязанными вносить плату, по месту учета ОРО.

НА ЗАМЕТКУ

Плата за размещение отходов зачисляется на КБК 048 1 12 01040 01 6000 120 «Плата за размещение отходов производства и потребления».

Отчетным периодом в отношении внесения платы признается календарный год.

Плата, исчисленная по итогам отчетного периода, вносится не позднее 1 марта года, следующего за отчетным периодом.

Обратите внимание: лица, обязанные вносить плату (за исключением СМСП) вносят квартальные авансовые платежи (кроме IV квартала) не позднее 20-го числа месяца, следующего за последним месяцем соответствующего квартала текущего отчетного периода, в размере одной четвертой части суммы платы за НВОС, уплаченной за предыдущий год.

Несвоевременное или неполное внесение платы за НВОС лицами, обязанными вносить плату, влечет за собой уплату пеней в размере одной трехсотой ключевой ставки Банка России, действующей на день уплаты пеней, но не более чем в размере двух десятых процента за каждый день просрочки.

В срок не позднее 10 марта года, следующего за отчетным периодом, лица, обязанные вносить плату, представляют в Росприроднадзор и его территориальные органы (администратор платы) декларацию о плате за НВОС[7].

Декларация формируется лицами, обязанными вносить плату, с помощью электронных сервисов, в т.ч. предоставляемых Росприроднадзором.

Росприроднадзор и его территориальные органы на своих официальных сайтах в информационно-телекоммуникационной сети «Интернет» в разделе «Электронные сервисы» обеспечивают доступ к своим электронным сервисам для составления декларации, которые должны быть доступны для лиц, обязанных вносить плату, на безвозмездной основе.

Декларацию представляют лица, обязанные вносить плату, посредством информационно-телекоммуникационных сетей, в т.ч. сети «Интернет», в форме электронного документа, подписанного электронной подписью в соответствии с требованиями Федерального закона от 06.04.2011 № 63-ФЗ «Об электронной подписи», через веб-портал приема отчетности Росприроднадзора («Личный кабинет»).

При отсутствии у лица, обязанного вносить плату, электронной подписи, декларация о плате за 2021 г. представляется на бумажном носителе.

В случае представления декларации в форме электронного документа представление ее на бумажном носителе не требуется.

При годовом размере платы за предыдущий отчетный период равном или менее 25 тыс. руб. лица, обязанные вносить плату, вправе представлять декларацию на бумажном носителе в одном экземпляре с обязательным представлением копии на электронном носителе (сформированной путем использования вышеназванных электронных сервисов).

НА ЗАМЕТКУ

Если у лица, обязанного вносить плату, нет технической возможности подключения к информационно-телекоммуникационной сети «Интернет», декларация представляется на бумажном носителе без представления копии на электронном носителе.

Декларация на бумажном носителе представляется лицами, обязанными вносить плату, в территориальные органы Росприроднадзора, осуществляющие функции администраторов доходов бюджетов бюджетной системы Российской Федерации по плате, по месту учета объекта, оказывающего НВОС, ОРО.

В случае если объекты, оказывающие НВОС, ОРО находятся на территории разных субъектов Российской Федерации, по каждому субъекту Российской Федерации лицами, обязанными вносить плату, представляется отдельная декларация.

В случае если на территории субъекта Российской Федерации расположено несколько объектов, оказывающих НВОС, ОРО, то представляется одна декларация.

Декларация на бумажном носителе может быть представлена лицами, обязанными вносить плату, лично или через уполномоченного представителя лица, обязанного вносить плату, либо может быть направлена в виде почтового отправления с описью вложения и уведомлением о вручении.

Датой представления декларации в форме электронного документа считается дата ее регистрации в Росприроднадзоре.

Датой представления декларации на бумажном носителе считается отметка территориального органа Росприроднадзора о получении декларации с указанием даты, проставляемой на бумажном носителе, или дата почтового отправления.

Декларация содержит раздел 3 «Расчет суммы платы за размещение отходов производства и потребления» и раздел 3.1 «Расчет суммы платы за размещение твердых коммунальных отходов».

Раздел 3 заполняют юридические лица и индивидуальные предприниматели, при осуществлении которыми хозяйственной и (или) иной деятельности образовались отходы. Он заполняется по каждому объекту, оказывающему НВОС, ОРО отдельно.

В случае размещения отходов на ОРО, не принадлежащих лицу, обязанному вносить плату, на праве собственности либо ином законном основании, данный раздел заполняется исходя из того, на каких ОРО размещаются отходы.

Все операции с отходами отражаются в расчетах за тот отчетный период, в котором данная операция была отражена в материалах учета в области обращения с отходами.

Данный раздел заполняется как в отношении отходов, не относящихся к ТКО, так и в отношении ТКО. В столбце 11 в строках «справочно» указывается фактическое количество ТКО, переданных по договорам оператору по обращению с ТКО, региональному оператору по обращению с ТКО, осуществляющим деятельность по их размещению.

Раздел 3.1 заполняется региональными операторами по обращению с ТКО, операторами по обращению с ТКО, осуществляющими деятельность по их размещению, по каждому объекту, оказывающему НВОС, ОРО отдельно.

Контроль за правильностью исчисления платы, полнотой и своевременностью ее внесения

Контроль за правильностью исчисления платы за негативное воздействие на окружающую среду, полнотой и своевременностью ее внесения осуществляется уполномоченным Правительством Российской Федерации федеральным органом исполнительной власти.

Таким органом является Росприроднадзор и его территориальные органы (администратор платы).

Контроль за исчислением платы осуществляется администратором платы в течение 9 месяцев со дня приема декларации или при проведении государственного экологического надзора в соответствии с Федеральным законом от 26.12.2008 № 294-ФЗ «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля» (в ред. от 05.12.2016).

Предмет контроля за исчислением платы — правильность исчисления, полнота и своевременность внесения платы.

Контроль за исчислением платы осуществляют с помощью мероприятий по проверке полноты и правильности заполнения декларации и соблюдения сроков ее представления, своевременности внесения платы.

Если при проведении проверки выявлены ошибки в декларации и (или) противоречия между сведениями в представленных документах, либо выявлены несоответствия сведений, представленных лицом, обязанным вносить плату, сведениям, содержащимся в документах, имеющихся у администратора платы, и (или) полученным им в ходе проведения контроля за исчислением платы, об этом сообщается лицу, обязанному вносить плату, с требованием представить в течение 7 рабочих дней необходимые обоснованные пояснения (с приложением при необходимости дополнительных документов) и (или) внести соответствующие исправления в установленный срок.

Излишне уплаченные (взысканные) суммы платы за НВОС подлежат возврату лицу, обязанному вносить плату, или зачету в счет будущего отчетного периода.

Зачет и возврат сумм излишне уплаченной (взысканной) платы осуществляются на основании заявления лица, обязанного вносить плату, в срок не позднее трех месяцев с даты получения Росприроднадзором соответствующего заявления.

Решения о зачете (возврате) излишне уплаченных сумм платы принимаются в порядке, установленном Росприроднадзором в соответствии с бюджетным законодательством Российской Федерации.

Недоимки по плате за НВОС за отчетный период подлежат уплате лицами, обязанными вносить плату.

[1] Подробнее см.:

– Федеральный закон от 21.07.2014 № 219-ФЗ «О внесении изменений в Федеральный закон «Об охране окружающей среды» и отдельные законодательные акты Российской Федерации» (в ред. от 03.07.2016; далее — Федеральный закон № 219-ФЗ);

– Федеральный закон от 29.12.2015 № 404-ФЗ «О внесении изменений в Федеральный закон «Об охране окружающей среды» и отдельные законодательные акты Российской Федерации».

[2] Подробнее см.: Сорокин Н.Д. Впереди — внесение платы за НВОС // Справочник эколога. 2021. № 12. С. 62–75 (прим. редакции).

[3] Подробнее см.:

– Хотиенко С.И. Программа ПЭК и отчет о результатах ПЭК: актуальные требования // Справочник эколога. 2021. № 8. С. 53–62;

– Нельзикова Е.А. Коротко о ПЭК: 5 насущных вопросов // Справочник эколога. 2021. № 8. С. 63–67 (прим. редакции).

[4] Подробнее см.: Нельзикова Е.А. Плата за НВОС: заполняем декларацию // Справочник эколога. 2021. № 2. С. 57–66 (profiz.ru/eco/2_2017/deklaracija_NVOS) (прим. редакции).

[5] Анализ Постановления № 913 см.:

– Бабич М.Е. Ставки платы за НВОС: новое регулирование // Справочник эколога. 2021. № 10. С. 56–59;

– Ледащева Т.Н., Пинаев В.Е. Расчет платы за загрязнение компонентов окружающей среды: что изменилось? // Справочник эколога. 2021. № 2. С. 67–73 (прим. редакции).

[6] О том, какие территории и объекты находятся под особой охраной в соответствии с федеральными законами, см.: Кокотов Б.В. Когда применяется дополнительный коэффициент 2 при исчислении платы за НВОС? // Справочник эколога. 2021. № 3. С. 70–75 (прим. редакции).

[7] Форма декларации утверждена Приказом Минприроды России от 09.01.2017 № 3 «Об утверждении Порядка представления декларации о плате за негативное воздействие на окружающую среду и ее формы».

Налогоплательщики экологического налога

Основной принцип, по которому будут определяться налогоплательщики, – нанесение вреда окружающей среде. Прежде всего под налогообложение попадают индивидуальные предприниматели и организации. Другое условие – учитывается категория объекта, на котором ведется деятельность. Налог распространяется только на первые три категории.

| Условия | Налогоплательщики |

| Негативное влияние на окружающую среду | Организации, ИП |

| Образование отходов, кроме ТКО | Организации, ИП |

| Работа с ТКО | Региональные операторы |

| Деятельность на стационарных объектах 1-3 категории | Организации, ИП |

| Производство или импорт товаров и упаковок, которые утилизируются после использования | Организации, ИП |

| Производство или ввоз колесных транспортных средств или шасси | Организации, ИП |

| Приобретение транспортных средств у лиц, которые не заплатили сбор по утилизации | Организации, ИП |

Например, транспортные компании, использующие грузовики, налогом не облагаются, потому что транспортное средство не является стационарным источником выбросов.

Каждое облагаемое налогом лицо обязано встать на учет в местном отделении налоговой службы за 30 дней с момента постановки на государственный учет. Росприроднадзор в течение 10 дней передает в ИФНС данные по новым объектам, отрицательно влияющим на окружающую среду. Разделение по учету следующее:

- Росприроднадзор учитывает объекты;

- ФНС – налогоплательщиков.

Для видов деятельности, относящихся к 4 категории, необходимо получение соответствующего подтверждения. Общее число объектов в России, оказывающих негативное влияние на экологию, – более 250 тысяч.

Форма № 2-ТП (воздух)

Отчет 2-ТП (воздух) — это форма статистического наблюдения. Данную форму должны представлять все организации и ИП, которые эксплуатируют стационарные источники выбросов загрязняющих веществ в атмосферный воздух (котельные, покрасочные цеха, столярные мастерские и проч.). Обязанность сдавать отчет № 2-ТП (воздух) появляется в том случае, если масса выбросов в отчетном году составила:

- более 10 тонн по одному объекту;

- от 5 до 10 тонн включительно по одному объекту, если в составе выбросов есть загрязняющие атмосферу вещества 1-го и (или) 2-го класса опасности.

СПРАВКА. Масса выбросов считается не по всему предприятию, а по каждому объекту в отдельности. При этом не важно, есть ли на нем очистные установки.

Объекты налогообложения

В качестве объектов налогообложения выделяется деятельность, относящаяся к негативной для окружающей среды.

Под действие экологического налога

не попадает:

- деятельность, финансируемая из бюджета любого уровня;

- объекты, не оказывающих отрицательного действия на среду;

- упаковки и товары, используемые повторно;

- экспортные товары, произведенные на территории Российской Федерации;

- использование горных пород и отходов производства черных металлов (4-5 класс опасности) для заполнения полостей при рекультивации;

- скопление сырья для последующей утилизации или проведения обеззараживания в течение 11 месяцев после появления;

- выбросы на объекте 4 категории;

- старые транспортные средства (более 30 лет) при сохранении оригинального состояния.

Остальные производственные действия предприятия облагаются налогом, если оказывают отрицательное воздействие:

- выбросы в атмосферу на стационарных источниках;

- сброс в сточные воды;

- обработка отходов любого класса опасности.

Кроме деятельности в роли объекта выступают предметы:

- отработавшие товары и упаковки;

- транспортные упаковки (используются для упаковывания нескольких единиц);

- транспортные средства согласно перечню.

Реакция бизнес-сообщества

Выступая на Всероссийском налоговом форуме, директор Департамента доходов Минфина Елена Лебединская отметила, что на последней встрече рабочей группы по неналоговым платежам обсуждалось в том числе и предложение о переходном периоде в 10 лет в части ответственности бизнеса. По ее словам, с этим предложением всем согласились. «Ни у кого нет желания резко увеличивать ответственности и вводить какие-то репрессивные меры».

Также Лебединская уточнила, что оставшиеся неналоговые платежи Минфин разделил на шесть групп, по ним планируется провести детальный анализ на предмет актуальности и методики регулирования.

Реакцию бизнеса на инициативу Минфина нельзя назвать позитивной. В основном все боятся роста налоговой нагрузки, несмотря на обещания ведомства. Уже известно, что ряд некоммерческих ассоциаций, куда входят крупные производители электроники и бытовой техники, шин и упаковки, направили письмо премьер-министру Дмитрию Медведеву, в котором дали резкую оценку идее о введении экологического налога. Они просят не отменять возможность утилизации отходов самостоятельно, подчеркивая ее эффективность.

Налоговая база

При подсчетах значения налога в качестве базы используется несколько показателей, связанных с объемом и массой:

- атмосферные выбросы;

- сбрасывание в воду;

- размещаемые отходы.

Дополнительные характеристики способны поднять или опустить итоговый показатель:

- повторная переработка отходов (понижает);

- превышение норм, установленных Росприроднадзором (повышает).

Учитываются все виды отходов, обращаемых и вырабатываемых на предприятии. Данные собираются с каждого стационарного источника по результатам экологического контроля на предприятии. Все используемые значения основаны на договорных отношениях самой организации, которая заключает соглашения на вывоз и утилизацию мусора.

Ставка налога

Ставка налога отличается для каждого вида отходов или сырья.

Для развесных товаров используется расчет относительно каждой тонны, для штучных – за единицу. Кроме того, спецификой товара обуславливается применение коэффициентов.

К специфическим характеристикам относятся некоторые данные для транспортных средств, например:

- год выпуска;

- мощность двигателя;

- количество осей.

За каждый товар или упаковку значение ставки налога будет аналогично нынешнему экологическому сбору. Размер состоит из 4 характеристик:

- масса реализованных в России в течение года товаров;

- коэффициент;

- масса повторно использованных товаров;

- ставка.

Значение ставки для некоторых товаров:

| Товар или отход | Размер ставки, руб. |

| Самоходные машины и прицепы | 172 500 |

| Другие виды транспорта | 150 000 |

| Свинцовые аккумуляторы | 27 320 |

| Колесные транспортные средства (категория M1, G) | 20 000 |

| Хлор | 181,6 |

| Диоксид азота, карбонат натрия, аммиак | 138,8 |

Ставки сбора в текущем году

Сбор взимается за несколько сотен наименований различных потребительских товаров. Они разделены на технические категории. Их перечень можно увидеть в нижеследующей таблице:

| Группа товаров | Нменования группы товара | Ставка экологического сбора на 1 тонну продукции |

| №1 | Изделия текстильные готовые (кроме одежды) | 16304 руб. |

| №2 | Ковровые изделия, ковры | 16304 руб. |

| №3 | Спецодежда | 11791 руб. |

| №4 | Одеждя верхняя прочая | 11791 руб. |

| №5 | Белье нательное | 11791 руб. |

| №6 | Одежда прочая и аксессуары | 11791 руб. |

| №7 | Предметы одежды трикотажные и вязанные прочие | 11791 руб. |

| №8 | Изделия деревянные строительные и столярные прочие | 3066 руб. |

| №9 | Тара деревянная | 3066 руб. |

| №10 | Бумага и картон гофрированые, тара бумажная и картонная | 2378 руб. |

| №11 | Изделия хозяйствнные и санитарно-гигиенические и туалетные принадлежности | 2378 руб. |

| №12 | Принадлежности канцелярные бумажные 2 | 2378 руб. |

| №13 | Изделия избумаги и картона прочие | 2378 руб. |

| №14 | Нефтепродукты | 3431 руб. |

| №15 | Шины, покрышки, камеры резиновые, восстановление протекоров и резиновых шин | 7109 руб. |

| №16 | Изделия из резины прочие | 8965 руб. |

| №17 | Изделия пластмассовые упаковочные | 3844 руб. |

| №18 | Изделия пластмассовые строительные | 401 руб. |

| №19 | Изделия пластмассовые прочие | 4156 руб. |

| №20 | Стекло листовое гнутое и обработанное | 2858 руб. |

| №21 | Стекло полое | 2564 руб. |

| №22 | Бочки и прочие емкости из черных металлов | 2423 руб. |

| №23 | Тара металлическая легкая | 2423 руб. |

| №24 | Компьютеры и периферийные устройства | 26469 руб. |

| №25 | Оборудование коммуникационное | 26469 руб. |

| №26 | Бытовая техника электронная | 26469 руб. |

| №27 | Приборы оптические и фото-оборудование | 26469 руб. |

| №28 | Аккумуляторы | 2025 руб. |

| №29 | Батареи аккумуляторные | 33476 руб. |

| №30 | Оборудование электрическое осветительное | 9956 руб. |

| №31 | Приборы бытовые электрические | 26469 руб. |

| №32 | Приборы бытовые неэлектрические | 26469 руб. |

| №33 | Инструмент электрический ручной с механичеким приводом | 26469 руб. |

| №34 | Оборудование промышленное холодильное и вентиляционное | 26469 руб. |

| №35 | Машины и оборудование общего назначения прочие,не включенные в другие группы | 3037 руб. |

| №36 | Услуги по изданию газет | 2378 руб. |

В 2021 году обобщённых категорий было 36. В 2021 году планируется ввести новые категории. Всего их будет 54. Перечень новых категорий:

| Категория | Номер |

| Бумажная тара и упаковка | 12 |

| Бобины из бумаги и картона | 15 |

| Издательская продукция | 16 |

| Трубы, шланги и ленты из вулканизированной резины | 19 |

| Жалюзи и ставни из пластмассы | 23 |

| Стеклянные зеркала | 26 |

| Изоляторы из многослойного стекла | 27 |

| Алюминиевая тара | 31 |

| Телевизионные мониторы | 33 |

| Батареи первичных элементов | 37 |

| Электропроводка и кабели | 40 |

| Фильтры для двс | 46 |

| Стальная упаковка | 47 |

| Алюминиевая упаковка | 48 |

| Упаковка из полимеров | 49 |

| Упаковка из гофрированного картона | 50 |

| Бумажная упаковка | 51 |

| Стеклянная упаковка | 52 |

| Деревянная и пробковая упаковка | 53 |

| Текстильная упаковка | 54 |

Тарифы установлены в рублях за 1 т продукции, подлежащей утилизации. Действующие тарифы экологического сбора утверждены постановлением Правительства №284 от 09.04.2016 г. Процесс утверждения новых тарифов завершён. Нормативы взимания экологического сбора по всем обобщённым категориям утверждены распоряжением правительства от 28.12.2017 г. №2971-р.

Некоторые из категорий подвергнуты дополнительной детализации. Это будет сделано для того, чтобы выделить новые виды продукции, по которым ранее ставки экологического сбора установлены не были.

Также в планах органов исполнительной власти заметное повышение ставок экологического сбора. Больше других возрастут тарифы на утилизацию для предприятий в сфере производства изделий из чёрных металлов. Таким образом, будет стимулирован процесс поиска крупными производителями путей самостоятельной утилизации отходов производства.

Для категорий с незначительным ростом ставок тарифы индексируются в пределах среднегодового индекса потребительских цен за два предыдущих года. Планируемый рост поступлений в бюджет сумм экологического сбора в 2021 году – 13,6 млрд.руб.

Правила расчета начислений

Каждый налогоплательщик рассчитывает размер экологического налога самостоятельно, учитывая каждый источник негативного воздействия на среду, классы опасности, деятельность 1-3 категории опасности. Спустя год с момента вступления закона в силу начнет применяться коэффициент, отражающий смену потребительских цен.

Для мотивации к снижению выбросов и образованию отходов будут применяться соответствующие повышающие коэффициенты:

| Значение | Условие применения |

| 100 | Превышение установленной массы, отсутствие результатов по программе снижения объема выбросов |

| 25 | В пределах временно разрешенного превышения |

Для расчета налога используется формула, аналогичная вычислениям размера экологического сбора:

С = К * М * Н, где

С – размер налога или сбора,

К – коэффициент,

М – масса на утилизацию за вычетом переработанного сырья,

Н – норма.

Уменьшение размера платежа

Коэффициенты используются в виде наказания за превышение нормативов, а также в качестве поощрения для предприятий, применяющих инновационные методы обработки отходов.

Ключевое условие использования понижающего коэффициента – нововведения должны снизить негативное воздействие или уменьшить объемы уничтожаемого мусора. Например, если отходы 3 класса опасности после обработки стали относиться к менее опасному 4 классу, то такая работа поощряется понижением размера платежа.

Используется несколько значений, позволяющих максимально снизить платеж до 70%:

| Значение | Условие применения |

| 0,3 | При работе на собственной территории и отсутствии превышений лимитов |

| 0,33 | Размещение отходов 4 класса, образовавшихся при обработке отходов 2 класса |

| 0,49 | Размещение отходов 4 класса, образовавшихся при обработке отходов 3 класса |

| 0,5 | Размещение отходов 4-5 класса, образовавшихся при обработке отходов перерабатывающей и добывающей промышленности |

| 0,67 | Размещение отходов 3 класса, образовавшихся при обработке отходов 2 класса |

При внедрении наилучших технологий, оплаченных предприятием, в области защиты окружающей среды может применяться нулевой коэффициент, обнуляющий всю сумму налога. Ситуации, при которых предприятие может легально не оплачивать экологический налог:

- достижение нормативов после внедрение технологий на объекте, оказывающим негативное влияние на экологию;

- накопленные отходы использованы повторно в собственных нуждах или переданы для этого другой организации.

Порядок и срок уплаты налога

В качестве периода налогообложения используются данные за 1 календарный год.

Все расчеты должны быть произведены до 25 марта следующего года за отчетным. Применяется схема авансовых платежей, которые принимаются после отчетного периода: 1-3 кварталы года. Новые налогоплательщики начинают выплаты с 1 января следующего года после постановки на учет в ФНС.

Для оплаты экологического налога используется авансовая схема, кроме предприятий малого и среднего бизнеса. Всего платеж состоит из 4 частей:

- 3 авансовых оплаты, равняющихся четверти суммы за прошлый год, – за первые 3 квартала;

- оплата остатка.

Срок финальной оплаты – не позднее 25 марта года, следующего за отчетным. Квартальные платежи выплачиваются не позднее 20 числа первого месяца следующего квартала.

Штраф за неуплату эконалога

Если налог не уплачен, на субъект хозяйственной деятельности накладывается штраф:

- В размере 20% от неуплаченной суммы – за неумышленную просрочку;

- В размере 40% от неуплаченной суммы – за умышленные действия. Также начисляется неустойка.

Если сумма несвоевременно уплаченных фискальных сборов превысила 5 млн р. за 3 года, виновные лица привлекаются к уголовной ответственности. Размер неустойки составляет 1/300 от ставки рефинансирования Центробанка за каждый день существования задолженности.

Представляемая отчетность

Заполнение налоговой декларации происходит только в электронном виде. Налогоплательщик предоставляет и учитывает следующие данные:

- объем и класс отходов по каждому источнику;

- ставку и коэффициенты.

Первый показатель определяется путем экологического контроля, а также на основании актов приема-передачи отходов на утилизацию третьим лицам. Все предоставляемые данные, связанные с обращением отходов, должны быть подтверждены контролирующим органом – Росприроднадзором. При заполнении электронной формы указывается место подачи декларации – местное отделение ИФНС.

Порядок заполнения декларации

Форма не заполняется для экспортируемых товаров и упаковок. Включаются в декларацию товары и упаковки, произведенные в России, странах ЕАЭС, третьих странах (после прохождения таможенных процедур).

Декларация производителей заполняется на основании учетных документов, импортеров – таможенных и транспортных. Учитывается каждое наименование и каждая единица товара, а также вес с расхождением от фактического не более килограмма.

Как сдать отчетность в Росприроднадзор

Напомним: существует два способа сдать электронную отчетность в РПН.

Первый: купить сертификат электронной подписи в одном из аккредитованных удостоверяющих центров, сформировать и подписать отчетность, после чего самостоятельно загрузить ее на приемный шлюз Росприроднадзора.

Второй: подключиться к системе для сдачи отчетности, в которой можно заполнить отчет с использованием всех актуальных параметров. Заполнить и проверить, а потом отправить его на сайт РПН.

Сдача отчетности через систему имеет два больших преимущества.

Вам не придется самостоятельно «стучаться» на приемный шлюз РПН. Как показывает практика сдачи отчетности в РПН, шлюз может работать с серьезными перебоями. Поэтому велика вероятность, что вам придется потратить не один час для успешной загрузки отчетов. А вот при сдаче через систему вы один раз отправляете отчет на сервер оператора электронного документооборота (ЭДО), и дальше робот сам грузит его на шлюз РПН.

При сдаче отчета через систему оператор ЭДО фиксирует время загрузки отчета. А это дает вам документ, который подтверждает, что вы сдали отчет в определенное время. Это очень пригодится в случае возникновения спора о времени сдачи отчета. Судебная практика показывает, что при наличии подтверждения от оператора ЭДО, суды обычно принимают решения в пользу декларанта.